З набранням чинності розділом III Податкового кодексу амортизація основних засобів та інших необоротних активів нараховуватиметься цілком по-новому. З 1 квітня 2011 року ми повинні забути все, чого ми так довго вчилися, і освоювати нові поняття і правила податкового обліку необоротних активів. Сьогодні ми поговоримо про можливі проблеми, які можуть виникнути у перехідний період і надалі.

Згідно з пп. 14.1.3 ПКУ амортизація — це систематичний розподіл вартості основних засобів (далі — ОЗ), що амортизується, інших необоротних і нематеріальних активів протягом строку їх корисного використання. Визначення вартості, що амортизується, міститься у пп. 14.1.19 ПКУ. Це первісна або переоцінена вартість основних засобів, інших необоротних і нематеріальних активів за вирахуванням їх ліквідаційної вартості.

Визначення ліквідаційної вартості у ПКУ немає, тож ми будемо керуватися визначенням, наданим у П(С)БО 7: це сума коштів або вартість інших активів, яку підприємство очікує отримати від реалізації або ліквідації необоротного активу після закінчення строку його корисного використання, за вирахуванням витрат, пов'язаних з продажем або ліквідацією. Точно встановити ліквідаційну вартість об'єкта ОЗ доволі складно, оскільки неможливо заздалегідь знати, за яку суму в майбутньому можна буде продати цей об'єкт або якою буде вартість активів, що будуть отримані від його ліквідації. Тож якщо неможливо визначити ліквідаційну вартість об'єкта ОЗ, можна умовно прийняти її такою, що дорівнює нулю.

Оскільки цю публікацію присвячено питанням нарахування амортизації, тобто розподілу вартості, що амортизується, то у подальшому під вартістю ми розумітимемо саме її, якщо не буде спеціального застереження.

Внаслідок розподілу вартість необоротних активів, що амортизується, поступово включається до собівартості товарів, робіт, послуг і до складу інших витрат звітного періоду. Правилам нарахування амортизації присвячено статті 144, 145 і 146 Податкового кодексу, в яких визначено три головні аспекти:

1) об'єкти амортизації і класифікація основних засобів;

2) правила визначення вартості об'єктів амортизації, що амортизується;

3) методи нарахування амортизації.

Об'єкти амортизації

Об'єкти амортизації визначено у статті 144 ПКУ. Це не самі основні засоби, а витрати, понесені з такою метою:

1) купівля, виготовлення, вирощування об'єктів, що використовуються у госпдіяльності:

а) основних засобів;

б) нематеріальних активів;

в) довгострокових біологічних активів;

2) ремонт, реконструкція, модернізація та інші поліпшення1 основних засобів у сумі понад 10% сукупної балансової вартості всіх груп ОЗ, що амортизуються, на початок звітного року;

1 Під цими поліпшеннями розуміються тільки поліпшення, що приводять до збільшення майбутніх економічних вигід від використання об'єктів порівняно з первісною величиною економічних вигід. Прикладом таких поліпшень може бути капітальний ремонт авто, внаслідок якого збільшився строк його корисного використання.

3) іригація, осушення та інше капітальне поліпшення землі, не пов'язане з будівництвом.

Крім цих витрат, амортизуються також:

1) капітальні інвестиції із бюджету на придбання ОЗ і нематеріальних активів. При цьому одночасно визнається дохід у сумі нарахованої амортизації (пп. 137.2.1 ПКУ);

2) сума переоцінки вартості ОЗ, проведеної відповідно до ст. 146 ПКУ;

3) вартість безоплатно отриманих об'єктів енерго-, газо-, тепло- і водозабезпечення, каналізаційних мереж, побудованих споживачами на вимогу експлуатуючих підприємств згідно з технічними умовам на приєднання до зазначених мереж або об'єктів.

Витрати, що не підлягають амортизації

Згідно з п. 144.2 ПКУ не підлягають амортизації і цілком належать до складу витрат звітного періоду витрати на:

- утримання законсервованих ОЗ;

- ліквідацію ОЗ;

- придбання або виготовлення сценічно-постановочних предметів вартістю до 5000 грн платниками податків — театрально-видовищними підприємствами;

- витрати на випуск національних фільмів і придбання майнових прав інтелектуальної власності на національний фільм.

Згідно з п. 144.3 ПКУ не підлягають амортизації і фінансуються за рахунок відповідних джерел:

- витрати бюджетів на будівництво й утримання споруд благоустрою і житлових будинків;

- витрати бюджетів на придбання і зберігання бібліотечних та архівних фондів;

- витрати бюджетів на будівництво і утримання автомобільних доріг загального користування;

- витрати на придбання і зберігання Національного архівного фонду України, а також бібліотечного фонду, який формується і утримується за рахунок бюджетів;

- вартість гудвілу;

- витрати на придбання або самостійне виготовлення, ремонт, реконструкцію, модернізацію та інші поліпшення невиробничих ОЗ. Ці витрати не підлягають амортизації, бо невиробничі ОЗ не використовуються в госпдіяльності підприємства. Такі витрати фінансуються за рахунок прибутку, що залишається після оподаткування, цільових надходжень, фінансової допомоги, а також за рахунок інших джерел.

Вартість безоплатно отриманих ОЗ у податковому обліку не амортизується, оскільки згідно зі ст. 144 ПКУ амортизації підлягають витрати, понесені з певною метою, а у разі безоплатного отримання ОЗ платник податків таких витрат не зазнає. Разом з тим витрати, пов'язані з доставкою і монтажем таких ОЗ, можна амортизувати згідно з п. 144.1 ПКУ як витрати, пов'язані з придбанням ОЗ. На підставі цього ж пункту ПКУ можна амортизувати витрати на їх ремонт і поліпшення в сумі, що перевищує 10% сукупної балансової вартості всіх груп ОЗ (далі — 10-процентний ліміт), що підлягають амортизації, на початок звітного року. Вартість безоплатно отриманих ОЗ у розрахунку 10-процентного ліміту участі не бере.

Таким чином, вже на етапі визначення об'єктів амортизації виникає постійна податкова різниця порівняно з бухобліком. У бухобліку амортизації підлягає вартість необоротних активів, що утримуються підприємством для використання як у госпдіяльності, так і для здійснення соціально-культурних функцій (п. 4 П(С)БО 7 «Основні засоби»). До таких активів включаються і безоплатно отримані об'єкти ОЗ. У податковому обліку амортизуються лише витрати, перелічені у ст. 144 ПКУ. Таким чином, постійна податкова різниця дорівнюватиме сумі амортизації, нарахованої у бухобліку на вартість необоротних активів, що використовуються для здійснення соціально-культурних та інших функцій, не пов'язаних із госпдіяльністю, на вартість безоплатно отриманих активів тощо. Наприклад, витрати на купівлю й утримання акваріума в офісі, на утримання бази відпочинку і дитячого табору для працівників і їхніх дітей, вартість безоплатно отриманого комплекту м'яких меблів амортизуватимуться в бухгалтерському обліку, але не амортизуватимуться у податковому.

Крім того, виникає ще тимчасова різниця в сумі витрат на ремонт, реконструкцію, модернізацію та інші поліпшення ОЗ у сумі, що менша від 10-процентного ліміту, на початок звітного року. У податковому обліку така сума включається до собівартості продукції, робіт, послуг або до складу інших витрат звітного періоду згідно з нормами ст. 138 ПКУ, а в бухобліку згідно з п. 14 П(С)БО 7 ці витрати збільшують первісну вартість ОЗ і у подальшому амортизуються.

Основні засоби

Основні засоби згідно з визначенням, у пп. 14.1.138 ПКУ, — це матеріальні активи, які призначені для використання у госпдіяльності і вартість яких перевищує 2500 грн. Згідно з п. 14 підрозділу 4 розділу ХХ ПКУ у 2011 р. ця межа залишається на рівні 1000 грн, а з 01.01.2012 р. вона збільшиться до 2500 грн. З цими критеріями порівнюється первісна вартість ОЗ, за якою вони приймаються до податкового обліку і яку сформовано відповідно до пунктів 146.5 і 146.6 ПКУ. Основні засоби використовуються протягом тривалого терміну — більше року або одного операційного циклу використання, якщо такий цикл перевищує один рік. Вартість ОЗ поступово зменшується у зв'язку з їх фізичним і моральним зносом.

Згідно з визначенням основних засобів (пп. 14.1.138 ПКУ), до них у податковому обліку належить вартість запасів корисних копалини, але не включається вартість:

1) землі;

2) незавершених капітальних інвестицій;

3) автомобільних доріг загального користування;

4) бібліотечних та архівних фондів;

5) матеріальних активів, дешевших за 2500 грн (у 2011 р. — 1000 грн);

6) нематеріальних активів;

7) невиробничих основних засобів1.

1 Невиробничі основні засоби — це необоротні матеріальні активи, які не використовуються в господарській діяльності платника податків (п. 144.3 ПКУ).

Водночас у п. 145.1 ПКУ земельні ділянки включено до групи 1 ОЗ, а бібліотечні фонди — до групи 10. На земельні ділянки і природні ресурси амортизація не нараховується згідно з пп. 145.1.7 ПКУ. Бібліотечні фонди, навпаки, амортизуються за одним із двох методів згідно з пп. 145.1.6 ПКУ: їхня вартість списується або по 50% у першому й останньому місяці використання, або 100% вартості списується у першому місяці.

Класифікація основних засобів

Згідно з п. 145.1 ПКУ основні засоби розподіляються на 16 груп, для кожної з яких встановлено мінімальний строк корисного використання, за винятком землі, природних ресурсів, бібліотечних фондів і малоцінних необоротних матеріальних активів. Облік вартості, що амортизується, ведеться за кожним об'єктом ОЗ і нематеріальних активів, а не за групами загалом, як це було до прийняття ПКУ.

Як бачимо, основні засоби у податковому обліку розподіляються на такі самі групи, як і в бухгалтерському: кожна група у податковому обліку обліковується на відповідному субрахунку в бухобліку. Проте в бухобліку до складу ОЗ можуть входити невиробничі ОЗ та об'єкти вартістю, меншою від 2500 грн (у 2011 р. — меншою від 1000 грн). Тому в бухобліку кількість і вартість об'єктів, що обліковуються на кожному з цих субрахунків, можуть бути більшими від кількості та вартості об'єктів відповідних податкових груп.

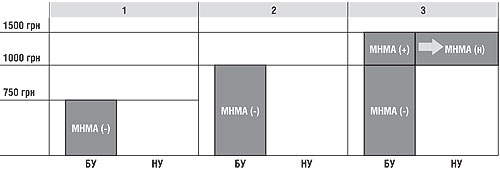

Звертаємо увагу на групу 11 «Малоцінні необоротні матеріальні активи (МНМА)». Річ у тім, що у складі об'єктів ОЗ у податковому обліку за визначенням не можуть бути об'єкти, дешевші від 2500 грн (протягом 2011 р. — дешевші від 1000 грн), тоді як у бухобліку на субрахунку 112 можуть обліковуватися МНМА будь-якої вартості, що не перевищує встановленого підприємством вартісного критерію. У зв'язку з цим виникає тимчасова податкова різниця в сумі амортизації, нарахованої у бухобліку на об'єкти, що не увійшли до складу ОЗ у податковому обліку. Формування групи 11 подамо на схемі 1 (цифри наведено для вартісного критерію визнання ОЗ у податковому обліку у розмірі 1000 грн).

Схема 1

Формування групи 11 «МНМА» у податковому обліку

Умовні позначення до схеми:

БО — бухоблік;

ПО — податковий облік;

МНМА(-) — МНМА вартістю, дешевшою за критерій, прийнятий у податковому обліку;

МНМА(+) — МНМА вартістю, дорожчою за критерій, прийнятий у податковому обліку;

МНМА(н) — МНМА, включені до складу групи 11 у податковому обліку.

Якщо в бухобліку критерій мінімальної вартості ОЗ менший або дорівнює мінімальному вартісному критерію визнання ОЗ у податковому обліку, то група 11 ОЗ у податковому обліку буде пустою. Цю ситуацію відображено у першій і другій частині схеми. У першому випадку до складу МНМА в бухобліку включено об'єкти, не дорожчі за 750 грн, а в другому — не дорожчі за 1000 грн. В обох випадках до складу податкової групи 11 не потрапляє жоден об'єкт, оскільки за визначенням об'єкти ОЗ у податковому обліку повинні мати вартість понад 1000 грн (а з 01.01.2012 р. — понад 2500 грн).

У третьому випадку в бухобліку прийнято критерій мінімальної вартості ОЗ у розмірі 1500 грн (тобто більший від величини критерію мінімальної вартості ОЗ у податковому обліку). До складу податкової групи 11 увійдуть об'єкти, вартість яких більша за 1000 грн, але менша за 1500 грн і які при цьому використовуються у госпдіяльності. Наприклад, у II кв. 2011 р. підприємство придбало кілька принтерів первісною вартістю 740 грн, 1100 грн, 1900 грн і 2500 грн і класифікувало їх так, як подано у таблиці 1.

Таблиця 1

Класифікація об'єктів ОЗ залежно від первісної вартості

|

Вартість об'єктів, грн

|

Бухгалтерський облік

|

Податковий облік

|

|

740,00

|

МНМА — субрахунок 112 | Витрати звітного періоду |

|

1100,00

|

МНМА — субрахунок 112 | Основний засіб — група 11 |

|

1900,00

|

Основний засіб — субрахунок 104 | Основний засіб — група 4 |

|

2500,00

|

Основний засіб — субрахунок 104 | Основний засіб — група 4 |

До речі, зауважимо, що при визначенні мінімального вартісного критерію визнання основних засобів у бухобліку зовсім не обов'язково приймати його у розмірі мінімального вартісного критерію визнання ОЗ у податковому обліку.

Правила визначення вартості об'єктів амортизації

Податковий облік вартості ОЗ, що амортизується, ведеться окремо за кожним об'єктом. Ремонти (поліпшення) ОЗ, отримані безоплатно або на умовах оперативної оренди, вважаються окремими об'єктами. Оскільки серед груп ОЗ немає спеціальної групи для таких об'єктів, вони обліковуються у складі групи 9 «Iнші основні засоби».

Придбані або виготовлені самостійно ОЗ включаються до складу груп за первісною вартістю. Складові первісної вартості ОЗ у бухгалтерському та податковому обліку є однаковими. До первісної вартості включаються (п. 146.5 ПКУ і п. 8 П(С)БО 7):

1) суми, сплачені постачальникам як компенсація вартості ОЗ без непрямих податків;

2) суми, сплачені підрядчикам за виконання будівельно-монтажних робіт без непрямих податків;

3) реєстраційні збори, державне мито та інші платежі, здійснені у зв'язку з придбанням або отриманням прав на об'єкт ОЗ;

4) ввізне мито;

5) непрямі податки, якщо вони не відшкодовуються платнику податків;

6) витрати на страхування ризиків доставки ОЗ;

7) витрати на транспортування, установку, монтаж, налагодження ОЗ;

8) фінансові витрати, щодо яких платник податків прийняв рішення включити до собівартості ОЗ як кваліфікаційного активу1;

1 Кваліфікаційний актив — актив, що обов'язково потребує тривалого часу для його створення (П(С)БО 31 «Фінансові витрати», затверджене наказом Міністерства фінансів України від 28.04.2006 р. №415).

9) інші витрати, пов'язані з доведенням ОЗ до стану, в якому вони можуть використовуватися за призначенням.

Якщо ОЗ виготовляються платником податків самостійно для використання у госпдіяльності, то їхня вартість, що амортизується, складається з усіх виробничих витрат, пов'язаних з виготовленням і введенням в експлуатацію ОЗ. До складу цих витрат включається також і зарплата працівників, які брали участь у виготовленні ОЗ. Якщо такий платник податків є платником ПДВ, то суми ПДВ, сплачені постачальникам і підрядчикам, не включаються до вартості ОЗ, що амортизується, а належать до складу податкового кредиту (виняток — ОЗ беруть участь в неоподатковуваних ПДВ операціях). Такий порядок застосовується незалежно від джерел фінансування витрат на виготовлення ОЗ.

Згідно з п. 146.8 ПКУ первісною вартістю основних засобів, внесених до статутного капіталу платника податків, є їхня вартість, узгоджена його засновниками, але не вища за звичайну ціну. Правила застосування звичайних цін до 1 січня 2013 р. регулюються п. 1.20 Закону про прибуток, а після цієї дати — статтею 39 ПКУ. Оскільки поняття звичайної ціни і правила її застосування є доволі суб'єктивними і розпливчастими, то під час перевірок імовірні запитання з боку податкових органів. Повністю застрахувати себе від них неможливо, але підготуватися до них буде доречно. Як підтвердження звичайності цін основних засобів, внесених до статутного капіталу, можуть використовуватися дані про операції з аналогічними активами, інформація про пропозицію і попит на ринку таких активів (бізнес-видання, реклама, прайси і пропозиції постачальників тощо), а також будь-які інші документальні джерела інформації про ціни. За потреби можна запросити незалежного оцінювача майна й отримати від нього звіт про оцінку. Як правило, наявність такого звіту повністю задовольняє податкові органи.

У податковому обліку первісна вартість ОЗ, отриманого під час обміну на інший подібний до нього об'єкт, дорівнює вартості переданого об'єкта, зменшеній на суму накопиченої амортизації. Якщо ж відбувся обмін неподібними активами, то первісна вартість отриманого ОЗ не лише зменшується на суму накопиченої амортизації, але і додатково корегується на суму коштів або їхніх еквівалентів, отриманих або переданих під час такого обміну. У будь-якому випадку первісна вартість отриманого ОЗ не повинна бути вищою за звичайні ціни (пункти 146.9 і 146.10 ПКУ).

Аналогічні норми містяться у пунктах 10, 12 і 13 П(С)БО 7. Відмінність полягає лише в тому, що в бухобліку використовується поняття справедливої вартості, яке є достатньо близьким до поняття звичайної ціни у податковому обліку. Податкові правила формування первісної вартості ОЗ є доволі близькими до правил бухобліку, тож тут не повинні виникати податкові різниці. Вони можуть виникнути лише тоді, коли справедлива вартість у бухобліку відрізнятиметься від звичайної ціни у податковому.

Щодо витрат на ремонти і поліпшення ОЗ (модернізацію, модифікацію, добудову, дообладнання, реконструкцію тощо), які приводять до збільшення майбутніх економічних вигід, що очікуються від використання об'єкта, то в бухобліку вони повністю відносяться на збільшення первісної вартості ОЗ, а в податковому обліку — не повністю, а лише в сумі, що перевищує 10-процентний ліміт (п. 14 П(С)БО 7 і пункти 146.11, 146.12 ПКУ). Сума витрат на поліпшення ОЗ у межах 10-процентного ліміту включається до складу витрат того звітного періоду, в якому вони були понесені.

Якщо за договором оперативної оренди або лізингу орендар має право або зобов'язаний проводити ремонт та/або поліпшення орендованого об'єкта, то в цьому випадку він веде податковий облік витрат на ремонт так (п. 146.19 ПКУ):

1) вартість ремонтів та/або поліпшень у межах 10-процентного ремонтного ліміту включається до складу витрат звітного періоду. При цьому вартість самого орендованого об'єкта до розрахунку 10-процентного ліміту не включається;

2) вартість ремонтів та/або поліпшень, яку не включено до 10-процентного ліміту, амортизується орендарем як окремий об'єкт групи 9 «Iнші основні засоби».

Під час обліку витрат на капітальні ремонти і поліпшення виникає тимчасова податкова різниця в сумі, яка у податковому обліку належить до складу витрат звітного періоду, а в бухобліку амортизується у складі первісної вартості ОЗ.

На думку автора, витрати на поточний ремонт, технічне обслуговування тощо, які здійснюються з метою підтримки об'єкта в робочому стані без збільшення майбутніх економічних вигід від його використання, можуть включатися до складу витрат як у бухгалтерському, так і в податковому обліку (п. 15 П(С)БО 7 і п. 146.12 ПКУ).

Переоцінка основних засобів

Згідно з п. 146.21 ПКУ платники податків мають право проводити переоцінку об'єктів ОЗ. Така переоцінка проводиться на кінець звітного року шляхом множення вартості ОЗ, що амортизується, і накопиченої амортизації на коефіцієнт індексації, якщо він більший за одиницю.

Коефіцієнт індексації обчислюється за формулою, наведеною у п. 146.21 ПКУ:

Кі = [I(а-1) - 10] : 100 ,

де I(а-1) — індекс інфляції року, за наслідками якого проводиться індексація. Якщо значення Кі не перевищує одиницю, індексація не проводиться.

Цей коефіцієнт залежить тільки від індексу інфляції звітного року і має значення більше за одиницю при індексі інфляції понад 110% за рік. Внаслідок переоцінки у податковому обліку вартість ОЗ може тільки збільшуватися. Очевидно, що нова вартість ОЗ почне використовуватися для розрахунку амортизації з першого дня наступного звітного року.

У бухобліку переоцінка об'єктів ОЗ провадиться зовсім за іншими правилами, викладеними у п. 17 П(С)БО 7. Внаслідок переоцінки в бухобліку вартість ОЗ приводиться у відповідність до справедливої вартості і може як збільшуватися, так і зменшуватися. Переоцінка в бухобліку може здійснюватися на будь-яку дату балансу, у т. ч. і проміжного (квартального).

Таким чином, під час переоцінок виникає постійна податкова різниця у розмірі амортизації, нарахованої на різницю у вартості ОЗ у податковому і бухгалтерському обліку.

Правила нарахування амортизації

Амортизація вартості об'єктів ОЗ тепер нараховується помісячно починаючи з місяця, що настає за місяцем їх введення в експлуатацію. У період реконструкції, модернізації, добудови, дообладнання, консервації та в інших аналогічних випадках нарахування амортизації зупиняється (п. 146.2 ПКУ).

Оскільки звітний період з податку на прибуток обчислюється у кварталах, то квартальна сума амортизації визначається шляхом складання сум амортизації щодо кожного об'єкта, нарахованої за кожен місяць кварталу.

Строк корисного використання основних засобів

У ст. 145 ПКУ для кожної групи ОЗ і НМА визначено мінімальні строки корисного використання, а це означає, що платник податків може встановлювати і більш тривалі строки корисного використання ОЗ. У бухгалтерському обліку такі строки можна вибирати цілком довільно, тож вони можуть бути і менші за встановлені Податковим кодексом. Строк корисного використання встановлює комісія під час зарахування об'єкта на баланс і фіксується в акті введення в експлуатацію (типова ф. №ОЗ-1), а також в інвентарних картках ОЗ (типова ф. №ОЗ-6).

Тут виникає тимчасова податкова різниця, оскільки через різні строки корисного використання суми амортизації у податковому і бухгалтерському обліку також будуть різними, але врешті-решт всю вартість ОЗ і НМА, що амортизується, буде віднесено на собівартість і до складу інших витрат звітного періоду в обох обліках.

Згідно з пп. 145.1.4 ПКУ строк корисного використання об'єкта ОЗ повинен переглядатися внаслідок зміни очікуваних економічних вигід від його використання. Очевидно, що загальний строк корисного використання з урахуванням його змін не може бути меншим від зазначеного у п. 145.1 ПКУ. Враховуючи, що амортизація ОЗ здійснюється доти, доки залишкова вартість об'єкта не буде дорівнювати його ліквідаційній вартості, а дооцінку ОЗ у податковому обліку Податковим кодексом для таких випадків не передбачено, доходимо висновку, що переглядати строк корисного використання об'єктів ОЗ має сенс лише в той період, коли нарахування амортизації ще не закінчилося.

Приклад 1 У складі ОЗ підприємства обліковується автомобіль. Його вартість, що амортизується, становить 60000,00 грн без ПДВ. Підприємство початково установило, що термін його корисного використання — 60 місяців і що амортизація нараховується за прямолінійним методом. Сума амортизації за кожен місяць при цьому становитиме 1000,00 грн. Протягом 36-го місяця використання цього автомобіля підприємство прийняло рішення використовувати його ще 48 місяців. Після прийняття такого рішення щомісячна сума амортизації дорівнюватиме 500,00 грн ((60000,00 - 36000,00) : 48 = 500,00). Згідно з абз. 2 пп. 145.1.4 амортизація в сумі 500 грн почне нараховуватися з 37-го місяця використання автомобіля.

Методи нарахування амортизації

У пп. 145.1.5 ПКУ перелічено такі методи нарахування амортизації:

1) прямолінійний;

2) зменшення залишкової вартості;

3) прискореного зменшення залишкової вартості;

4) кумулятивний;

5) виробничий.

Такі самі методи встановлені і в п. 26 П(С)БО 7.

Як у бухгалтерському, так і в податковому обліку є обмеження у виборі методів нарахування амортизації для деяких груп ОЗ. У податковому обліку ОЗ груп 9, 12, 14 і 15 амортизуються лише прямолінійним або виробничим методом, а МНМА і бібліотечні фонди дозволено амортизувати за спрощеними схемами: по 50% у першому й останньому місяці використання або 100% у першому місяці. Такі самі обмеження встановлені і п. 27 П(С)БО 7. У податковому обліку є ще одне обмеження, якого (поки що) немає в бухгалтерському. Метод прискореного зменшення залишкової вартості можна використовувати тільки у разі амортизації машин, устаткування і транспортних засобів (групи 4 і 5 ОЗ).

Проте разом з цим платник податків має право використовувати в бухобліку норми і методи нарахування амортизації, передбачені податковим законодавством.

Здається дивною норма пп. 145.1.9 ПКУ, про те, що «нарахування амортизації з метою оподаткування здійснюється підприємством за методом, визначеним наказом про облікову політику з метою складання фінансової звітності». Не зовсім зрозуміло, що тут мається на увазі: чи повинні в наказі про облікову політику визначатися тільки можливі методи (або якийсь один метод, судячи з формулювання пп. 145.1.9) нарахування амортизації загалом по підприємству чи для окремих груп ОЗ мають визначатися відповідні методи? На нашу думку, в наказі про облікову політику не можна заздалегідь зафіксувати методи і параметри амортизації ОЗ, оскільки термін корисного використання будь-якого об'єкта ОЗ і метод амортизації вибирається підприємством самостійно у момент визнання його активом (пункти 23, 24, 25, 28 П(С)БО 7). Ці параметри вибираються індивідуально для кожного об'єкта ОЗ залежно від його стану й очікуваного режиму використання, і встановлюються вони в акті введення ОЗ в експлуатацію. Тоді виходить, що в наказі про облікову політику потрібно просто перелічити всі можливі методи нарахування амортизації. Але вони і без цього дозволені до використання П(С)БО 7 і Податковим кодексом. Мало того, обов'язковість видання наказу про облікову політику прямо не передбачена чинним законодавством України. Проте щоб не порушувати навіть цю «мертву» норму, рекомендуємо все ж таки видати такий наказ і перелічити у ньому всі можливі методи амортизації.

Отже, незважаючи на те, що у Податковому кодексі передбачено класифікацію основних засобів і методи нарахування амортизації є такими самими, як у бухобліку, є чимало інших істотних відмінностей і нюансів, які не залишають нам жодної надії на те, що більше не доведеться вести подвійний облік ОС.

Перехідний період

Нові правила нарахування амортизації набирають чинності з 1 квітня 2011 року, разом з набранням чинності розділом III ПКУ. Насамперед потрібно з'ясувати, що нараховувати амортизацію за новими правилами необхідно з чистого аркуша. Жодні дані з податкового обліку ОЗ, який вели до 1 квітня 2011 року, не використовуватимуться після цієї дати.

Згідно з п. 6 підрозділу 4 розділу ХХ «Перехідні положення» Податкового кодексу всім платникам податку на прибуток необхідно буде провести інвентаризацію ОЗ станом на 1 квітня 2011 року відповідно до Iнструкції №69. Під час її проведення необхідно сформувати нові групи ОЗ відповідно до вимог ст. 145 ПКУ в розрізі вартості окремих об'єктів. Вартість ОЗ, що амортизується, визначається за даними бухобліку: первісна або переоцінена вартість збільшується на вартість модернізації, реконструкції та інших поліпшень і зменшується на суму накопиченої амортизації у бухобліку станом на 1 квітня 2011 р. До переоціненої вартості ОЗ не включається сума їх дооцінки, проведеної після 1 січня 2010 р. Оскільки в Законі про прибуток дооцінку ОЗ не передбачено, то очевидно, що тут мається на увазі дооцінка в бухобліку. Iмовірно, таке обмеження запроваджене для того, щоб уникнути зловживань з дооцінкою ОЗ тоді, коли вже були відомі основні положення проекту Податкового кодексу.

Якщо станом на 1 квітня 2011 р. об'єкт ОЗ перебуває у процесі поліпшення або придбання і до цієї дати частину витрат на його поліпшення або придбання вже було віднесено на збільшення його балансової вартості, то очевидно, що у подальшому ці витрати вже не можна буде ще раз включити до первісної вартість такого об'єкта.

Під час інвентаризації об'єктів ОЗ необхідно здійснити таке:

1) встановити перелік ОЗ і НМА, що використовуються в господарській і не в господарській діяльності;

2) об'єкти, що не використовуються в госпдіяльності, не беруть участі у подальшій класифікації і в податковому обліку взагалі;

3) об'єкти, що використовуються в госпдіяльності, необхідно класифікувати за групами згідно з п. 145.1 ПКУ;

4) встановити для кожного об'єкта термін його корисного використання згідно з вимогами ПКУ. При цьому термін корисного використання ОЗ, які вже використовуються на 1 квітня 2011 р., встановлюється з урахуванням дати початку експлуатації. Щодо цього у п. 6 підрозділу 4 розділу ХХ «Перехідні положення» є відповідне застереження. Наприклад, якщо об'єкт ОЗ — автомобіль почав використовуватися в березні 2008 р., то до 1 квітня 2011 р. він використовуватиметься вже три роки і для нього потрібно буде встановити термін корисного використання не менше двох років. Ще приклад: у 2010 р. було придбано комплект меблів для офісу і встановлено термін його корисного використання — три роки. Податковий кодекс для цієї групи ОЗ встановлює мінімальний строк — 4 роки. Отже, для цього комплекту меблів слід встановити строк корисного використання у податковому обліку не менший від чотирьох років (можна і п'ять, і шість, і т. д.). При цьому в бухобліку може зберігатися раніше встановлений 3-річний строк амортизації цього об'єкта;

5) вибрати для кожного об'єкта ОЗ метод нарахування амортизації з метою податкового обліку. Це можна робити щодо кожного об'єкта індивідуально, враховуючи його стан та умови експлуатації. При цьому метод нарахування амортизації у податковому обліку може не збігатися з методом нарахування амортизації цього ж об'єкта в бухобліку.

Результати інвентаризації вносяться до інвентарних карток обліку ОЗ. Отримана інформація використовується для нарахування амортизації за новими правилами з 1 квітня 2011 р.

Цілком очевидно, що внаслідок такого кардинального перегляду складу об'єктів амортизації у податковому обліку виникне різниця між вартістю попередніх груп ОФ і загальною вартістю нових об'єктів ОЗ, сформованих за даними інвентаризації на 1 квітня 2011 р. У п. 6 підрозділу 4 розділу ХХ ПКУ зазначено: якщо вартість попередніх груп ОФ у податковому обліку виявилася більшою від вартості нових об'єктів ОЗ, то тимчасова податкова різниця між ними амортизується у податковому обліку як окремий об'єкт за прямолінійним методом протягом трьох років. Ця амортизація належить до складу інших витрат, адже її не можна пов'язати з конкретним видом продукції, робіт або послуг, що виробляється, виконуються або надаються. Якщо ж загальна вартість нових об'єктів ОЗ виявиться більшою від вартості попередніх груп ОФ, то в цьому випадку нічого робити не потрібно — підприємство буде просто амортизувати більшу вартість об'єктів ОЗ на загальних підставах.

Оскільки до 1 квітня 2011 р. до вартості попередніх груп ОФ за визначенням не можна було включати вартість невиробничих об'єктів ОЗ, і після цієї дати невиробничі ОЗ так само не беруть участі у податковому обліку, то очевидно, що при розрахунку цієї податкової різниці вартість невиробничих ОЗ обліковуватися не може.

Якщо в бухобліку на 1 квітня 2011 року було прийнято вартісний критерій визнання необоротним активом менший за 1000 грн, то може трапитися так, що на рахунку 10 (найімовірніше на субрахунках 104, 106, 107 і 109) виявляться об'єкти з первісною вартістю або вартістю, що амортизується, меншою за 1000 грн. Такі об'єкти, на думку автора, не підпадають під визначення основних засобів з метою податкового обліку і не повинні враховуватися в податковому обліку. При цьому вони і далі обліковуються на рахунках бухобліку у попередньому порядку, і на їх вартість нараховується знос у бухобліку так само, як це робилося до 1 квітня 2011 р.

У пункті 6 підрозділу 4 розділу ХХ «Перехідні положення» Податкового кодексу немає вказівки на те, до якої вартості об'єктів за даними інвентаризації на 1 квітня 2011 р. застосовувати вартісний критерій 1000 грн: до первісної, за якою їх було колись зараховано на баланс, або до залишкової, тобто вже з урахуванням накопиченої амортизації на 1 квітня? Ми вважаємо, що логічніше діяти за другим варіантом, і ось чому. На 1 квітня 2011 року ми проводимо ревізію наших ОЗ, оцінюючи їх стан і вартість саме на цю дату. Об'єкти, які колись було віднесено до ОЗ, тепер перебувають вже не в первісному стані — вони вже частково зносилися і перенесли частину своєї вартості на вироблений продукт або поточні витрати підприємства. Тому ми повинні оцінити їх поточний стан і на підставі цього вирішити, визнавати чи ні їх тепер основними засобами у податковому обліку.

Приклад 2 Підприємство надає послуги з прибирання приміщень. Воно визнає в бухобліку як ОЗ об'єкти, первісна вартість яких перевищує 750 грн. Об'єкти, які використовуються понад один рік і вартість яких менша за 750 грн, кваліфікуються в бухобліку як МНМА і обліковуються на субрахунку 112.

За даними інвентаризації на 1 квітня 2011 р. у підприємства є такі необоротні активи (див. таблицю 2).

Таблиця 2

Необоротні активи підприємства (до умов прикладу 2)

|

Субрахунок обліку

|

Найменування

|

Первісна вартість, грн

|

Накопичена амортизація, грн

|

Вартість, що амортизується, грн

|

|

104

|

Пилосос з водяним фільтром |

2800,00

|

840,00

|

1960,00

|

|

104

|

Машина для миття підлоги |

1500,00

|

430,00

|

1070,00

|

|

106

|

Дриль |

1200,00

|

300,00

|

900,00

|

|

106

|

Набір слюсарних інструментів |

770,00

|

80,00

|

690,00

|

|

112

|

Пилосос |

600,00

|

300,00

|

300,00

|

|

112

|

Сходи-драбина |

500,00

|

250,00

|

250,00

|

З цього списку для нарахування амортизації у податковому обліку підприємство відбирає тільки пилосос з водяним фільтром і машину для миття підлоги, вартість яких, що амортизується, перевищує 1000 грн. Дриль вже не визнається основним засобом у податковому обліку, оскільки його вартість з урахуванням накопиченої амортизації вже менша за 1000 грн.

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- П(С)БО 7 — Положення (стандарт) бухгалтерського обліку 7 «Основні засоби», затверджене наказом Міністерства фінансів України від 27.04.2000 р. №92.

- Iнструкція №69 — Iнструкція з інвентаризації основних засобів, нематеріальних активів, товарно-матеріальних цінностей, грошових коштів, документів і розрахунків, затверджена наказом Міністерства фінансів України від 11.08.94 р. №69.

Юлія ЄГОРОВА, фахівець з оподаткування і бухгалтерського обліку