Точніше, податок — є. Немає об'єкта оподаткування. Чимало платників ПДВ із настанням нового року (себто з набранням чинності Податковим кодексом) зіткнулися з тим, що операції, які вони здійснювали і здійснюватимуть надалі, перестали бути об'єктом обкладення податком на додану вартість. Це, своєю чергою, зумовило чимало запитань: чи треба виписувати податкову накладну на такі операції, чи записувати їх до Реєстру податкових накладних, чи розподіляти вхідний ПДВ та інші. Викладемо наші міркування з цього приводу.

Загальні положення

З 1 січня цього року платники ПДВ, які здійснюють постачання таких послуг:

1) консультаційних;

2) інжинірингових, інженерних;

3) юридичних (у т. ч. адвокатських);

4) бухгалтерських, аудиторських;

5) актуарних;

6) інших подібних послуг консультаційного характеру;

7) послуг з розроблення, постачання та тестування програмного забезпечення;

8) з оброблення даних та надання консультацій з питань інформатизації;

9) надання інформації та інших послуг у сфері інформатизації, у т. ч. з використанням комп'ютерних систем —

не обкладають такі послуги ПДВ, адже постачання таких послуг, відповідно до пп. 196.1.14 ПКУ, не є об'єктом оподаткування.

Постачання яких послуг не є об'єктом обкладення ПДВ

Постачання послуг, визначених у підпункті «в» пункту 186.3 статті 186 цього Кодексу.

<...> консультаційні, інжинірингові, інженерні, юридичні (у т. ч. адвокатські), бухгалтерські, аудиторські, актуарні та інші подібні послуги консультаційного характеру, а також послуги з розроблення, постачання та тестування програмного забезпечення, з оброблення даних та надання консультацій з питань інформатизації, надання інформації та інших послуг у сфері інформатизації, у т. ч. з використанням комп'ютерних систем.

Пп. «в» п. 186.3, 196.1.14 ПКУ

Пункт 186.2 ПКУ визначає місце постачання послуг. Причому для послуг, перерахованих у п. 186.3, це місце, в якому отримувач послуги (покупець) зареєстрований суб'єктом господарювання. Включення до цього п. 186.3 згаданих вище послуг (послуг з пп. «в» п. 186.3) є абсолютно не зрозумілим: хіба не все одно, де постачання таких послуг не буде об'єктом оподаткування? Але маємо те, що маємо: постачання зазначених послуг, у т. ч. і на території України, не є об'єктом оподаткування.

Чим керуватися при віднесенні послуг, які надає суб'єкт господарювання, до того чи іншого виду? Щодо однозначних послуг, як-от адвокатські, юридичні, бухгалтерські, питань немає. При наданні інжинірингових послуг слід врахувати, що визначення інжинірингу наведено у пп. 14.1.85 ПКУ: «...надання послуг (виконання робіт) зі складення технічних завдань, проектних пропозицій, проведення наукових досліджень і техніко-економічних обстежень, виконання інженерно-розвідувальних робіт з будівництва об'єктів, розроблення технічної документації, проектування та конструкторського опрацювання об'єктів техніки і технології, надання консультації та авторського нагляду під час монтажних та пусконалагоджувальних робіт, а також надання консультацій, пов'язаних із такими послугами (роботами)».

Важче визначити, що належить до «інших подібних послуг консультаційного характеру». Чи включаються сюди всі послуги зі словом «консультаційні»? На нашу думку, слід виходити із Класифікатора видів економічної діяльності» (далі — КВЕД), до яких належить здійснювана господарська діяльність. Ще у 2011 та 2012 рр. діє національний КВЕД ДК 009:2005, яким варто керуватися у разі віднесення або невіднесення своєї діяльності до такої, що не є об'єктом обкладення ПДВ. Причому це треба робити у кожному конкретному випадку.

Візьмімо, наприклад, митно-брокерські послуги, які у тому числі включають консультаційні, комп'ютерну обробку даних та послуги з оформлення ВМД. Чи можна їх віднести до інших консультаційних або до інших послуг з інформатизації? Чи це все ж таки послуги, перераховані у пп. «є» п. 186.3, бо такі суб'єкти діють переважно на підставі посередницьких договорів від імені та за рахунок іншої особи або від свого імені, але за рахунок іншої особи. Відповідно до КВЕД, вид економічної діяльності «митний брокер» класифікується у групі 63.40.0 «Організація перевезення вантажів», тобто цей підклас включає і послуги митних брокерів. Найімовірніше, діяльність митних брокерів підпадає під обкладення ПДВ за ставкою 20%.

Або, наприклад, такий різновид діяльності, як «ремонт і технічне обслуговування офісної та комп'ютерної техніки» (див. таблицю 1). За КВЕД ця діяльність класифікується у групі 72.5 «Ремонт і технічне обслуговування офісної та електронно-обчислювальної техніки». Втім, так зазначено і в п. 4.6 розділу 4 «Особливості класифікації окремих видів економічної діяльності» Методположень: «підприємства, що здійснюють ремонт і технічне обслуговування машин і устаткування, класифікуються за тим самим видом економічної діяльності, що і підприємства, які виробляють це устаткування, за винятком, зокрема, підприємств, що здійснюють ремонт або технічне обслуговування обчислювальної техніки й офісного обладнання, які класифікуються у групі 72.5».

Таблиця 1

Ремонт і технічне обслуговування офісної та комп'ютерної техніки за ДКПП (згідно з Державним класифікатором продукції та послуг ДК 016-97)

| 72.50.11 | Послуги з технічного обслуговування і ремонту конторських та лічильних машин Ця підкатегорія включає: — технічне обслуговування і ремонт конторського, фотокопіювального, відтворювального і офсетного обладнання; — технічне обслуговування і ремонт друкарських машинок, конторських, лічильних машин, касових апаратів та різного термінального обладнання; — технічне обслуговування і ремонт спеціалізованих конторських машин (оброблення поштових відправлень) |

| 72.50.11.000 | Послуги з технічного обслуговування і ремонту конторських та лічильних машин |

| 72.50.12 | Послуги з технічного обслуговування і ремонту комп'ютерної техніки Ця підкатегорія включає також: — встановлення пакетів програм чи додаткового апаратного або програмного забезпечення |

| 72.50.12.100 | Послуги з технічного обслуговування і ремонту комп'ютерної техніки |

| 72.50.12.200 | — периферійного обладнання, що використовується спільно з електронно-обчислювальною технікою (принтери, сканери, зовнішні запам'ятовувальні пристрої на оптичних дисках, модеми тощо) |

| 72.60.10 | Послуги у сфері інформатизації інші Ця підкатегорія не включає: — підготовку фахівців у сфері інформатики (80.42.10) |

На нашу думку, тут ключовим моментом має бути те, що не є об'єктом оподаткування постачання інших послуг у сфері інформатизації. А ремонт і техобслуговування офісної та електронно-обчислювальної техніки, радше, будуть конкретними роботами, з використанням витратних матеріалів, запчастин, тощо для здійснення такої діяльності. Хоча ПКУ не робить різниці між роботами і послугами, але на думку автора, така діяльність оподатковуватиметься на загальних підставах. Та якщо під час класифікації таких послуг звернутися ще й до Державного класифікатора продукції та послуг ДК 016-97 (див. таблицю 1), можна зауважити, що підкатегорія 72.50.12 включає також встановлення пакетів програм чи додаткового апаратного або програмного забезпечення. А це вже послуги з постачання програмного забезпечення.

Отже, у кожному конкретному випадку треба приймати конкретне рішення. Можна порекомендувати додатково звернутися (письмово чи усно) до ДПС за місцем реєстрації платника для надання податкових консультацій відповідно до ст. 52 ПКУ з питань практичного застосування норм податкового законодавства.

Донарахування зобов'язань, або Чи така вже це пільга?

Якщо платник податку здійснює постачання операцій, що не є об'єктом оподаткування, то відповідно до п. 198.4 ПКУ у нього не буде права на податковий кредит щодо сум податку, сплачених (нарахованих) у зв'язку з придбанням (виготовленням) товарів/послуг та необоротних активів, призначених для їх використання в операціях, що не є об'єктом оподаткування або звільняються від нього. Оскільки постачання операцій, про які йдеться, не є об'єктом оподаткування з 1 січня, то норма п. 198.4 ПКУ стосуватиметься придбання товарів/послуг. I не лише саме після 1 січня.

Проте є одне «але». Читаємо п. 198.5 ПКУ, де зазначено: якщо надалі товари/послуги фактично використовуються в операціях, які не є об'єктом оподаткування або звільняються від оподаткування відповідно до цього розділу, то з метою оподаткування такі товари/послуги вважаються проданими за їх звичайною ціною у податковому періоді, на який припадає таке використання1, але не нижчою від ціни їх придбання, у тому випадку, якщо платник податку скористався правом на податковий кредит за цими товарами/послугами. З товарами зрозуміло: придбали до нового року і ще не використали — включили до податкового кредиту за правилом першої події. Все правильно на той момент. Тепер, коли такі товари перестали використовуватися в оподатковуваних операціях, ПК потрібно віддати державі шляхом нарахування зобов'язань за ними. Щодо послуг цей варіант є можливим лише у разі передоплати до нового року за послуги і ПК за першою подією, а самі послуги надаються вже після 1 січня.

1 Датою використання товарів/послуг вважається дата визнання витрат відповідно до розділу III цього Кодексу. Можна припустити, що слід керуватися стандартами бухобліку у I кварталі, коли норми розділу III ще не є чинними.

Що робити з основними засобами, які почали використовуватися в неоподатковуваних операціях? Пункт 198.5 згадує у тому числі й основні фонди, але ті, що переводяться до складу невиробничих фондів, або якщо встановлено факти недостачі (крадіжки). Тобто це не наш випадок. Звернімося до п. 188.1 ПКУ, який встановлює порядок визначення бази оподаткування в разі постачання товарів/послуг. Абзац п'ятий цього пункту свідчить: «У разі постачання необоротних активів, у тому числі в разі їх самостійної ліквідації, переведення з виробничих у невиробничі, переведення з використання в оподатковуваних операціях для використання в неоподатковуваних, база оподаткування визначається виходячи з їх балансової вартості на момент їх постачання». Можна дійти висновку, що ця норма якраз для нашого випадку, адже ми маємо справу з переведенням основних засобів з використання в оподатковуваних операціях для використання в неоподатковуваних.

Уточнімо лише ситуацію з базою оподаткування у цьому випадку. Підпункт 14.1.9 ПКУ зазначає, що «...балансова вартість основних засобів, інших необоротних та нематеріальних активів — сума залишкової вартості таких засобів та активів, яка визначається як різниця між первісною вартістю з урахуванням переоцінки і сумою накопиченої амортизації». Тобто під час донарахування ПЗ за основними засобами, які почали використовуватися в неоподатковуваних операціях, слід брати до уваги їх залишкову вартість на 01.01.2011 р. А щодо товарів/послуг визначаємо звичайну ціну ще за Законом про прибуток, але не нижчу від ціни їх придбання.

Слід звернути увагу ще на таке. Донарахування ПЗ має відбуватися за тими ОЗ, за якими платник податку скористався правом на податковий кредит. Підставою для такого висновку є те, що обов'язок донараховувати ПЗ покладає на платника все-таки п. 198.5 ПКУ, а ось базу оподаткування визначає п. 188.1 ПКУ. А в п. 198.5 ПКУ чітко зазначено: «У тому випадку, якщо платник податку скористався правом на податковий кредит за цими товарами/послугами».

Проблем не має виникати, коли робити такі постачання/використання за умови, що вся діяльність, якою займається платник, перестала бути об'єктом оподаткування. А ось якщо є різні види діяльності (оподатковувані та неоподатковувані чи звільнені від оподаткування), то треба бути пильним при розподілі тих чи інших ОЗ за їх використанням в оподатковуваних чи неоподатковуваних операціях. Адже від правильності такого розподілу залежатиме і правильність нарахування ПЗ за такого умовного постачання. Сам принцип розподілу «вхідного» ПДВ у межах цієї статті не розглядається.

Виписування податкових накладних та заповнення Реєстру ПН

Порядок №969 затверджує форму податкової накладної та нормує порядок її виписування. Пункт 6 цього Порядку свідчить, що податкова накладна складається у двох примірниках (оригінал і копія) у день виникнення ПЗ. А якщо операція постачання не є об'єктом оподаткування, то і податкові зобов'язання не виникають. А отже, під час операцій з постачання товарів/послуг, які не є об'єктом обкладення ПДВ, податкова накладна не виписується.

Але до Реєстру податкових накладних таку операцію як продавець, так і покупець повинен записати, бо цього вимагає п. 6 Порядку №1002. Спочатку про продавця. Він записує операції з постачання товарів/послуг, які не є об'єктом обкладення ПДВ відповідно до вимог ст. 196 ПКУ на підставі документів бухгалтерського обліку. Так зазначено у п. 8.4 Порядку №1002. Причому у графі 4 розділу I, де записується вид документа, проставляється позначка «БО», тобто «документ бухгалтерського обліку». Це може бути документ (акт, банківська виписка тощо), на підставі якого могли б виникнути ПЗ, якби такі операції обкладалися ПДВ за правилом першої події.

Але постачальник може ще виписати і податкову накладну (див. розділ «Донарахування зобов'язань, або Чи така вже це пільга?»). Причому всі примірники такої податкової накладної залишаються в особи, яка їх виписала, тобто у продавця із зазначенням типу причини. У нашому випадку це «08» — Постачання для операцій, які не є об'єктом обкладення податком на додану вартість.

Які операції обліковуються в Реєстрі ПН

У Реєстрі окремо обліковуються операції:

— з постачання товарів/послуг, які обкладаються податком на додану вартість за ставкою 20 відсотків чи 0 відсотків, звільнених від оподаткування та тих, що не є об'єктом оподаткування;

— з придбання товарів/послуг з метою використання у господарській діяльності платника для здійснення операцій, які обкладаються податком на додану вартість за ставкою 20 відсотків чи 0 відсотків, звільнених від оподаткування та тих, що не є об'єктом оподаткування, а також тих, які не призначаються для використання у господарській діяльності цього платника податку.

Пункт 6 Порядку ведення реєстру виданих та отриманих ПН

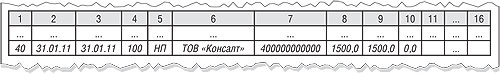

Покупець перед придбанням послуг, перелічених у пп. «в» п. 186.3 ПКУ, аналізує, для чого вони йому потрібні. Якщо для здійснення оподатковуваних операцій, то вартість без ПДВ потрапить до графи 9. Щодо заповнення попередніх граф, то, згідно з п. 10 Порядку №1002, у розділі II Реєстру відображаються отримані податкові накладні, розрахунки коригування кількісних і вартісних показників до податкової накладної (додаток 2 до ПН), ВМД, а також інші документи, на підставі яких здійснюється облік операцій з придбання товарів/послуг. Облік придбаних товарів/послуг на митній території України в осіб, не зареєстрованих як платники ПДВ, ведеться на підставі документів, що засвідчують постачання таких товарів/послуг. Проте наш продавець/постачальник є платником ПДВ. Як конкретно вчинити в такій ситуації, Порядок №1002 не встановлює. Не передбачено навіть вид документа, який має зазначатися у графі 5 розділу II і прописаний у п. 11.4 Порядку №1002. Найбільше підходить до цього випадку позначка «НП» — документ, що засвідчує придбання товарів/послуг на митній території України в осіб, не зареєстрованих як платники ПДВ. Причому у разі використання такої позначки у графі 7 відображатиметься умовний IПН «400000000000».

Аналогічно слід міркувати, якщо згадані послуги придбаваються для операцій, звільнених від оподаткування, або таких, що не є об'єктом оподаткування. У цьому разі вартість без ПДВ має потрапити до графи 11 розділу II, але з попередніми сумнівами: чи ставити IПН «400000000000», чи «нормальний» IПН, який є у постачальника — платника ПДВ, але ж він постачає операції, що не є об'єктом оподаткування. На нашу думку, у покупця є два виходи — відображати таку операцію в Реєстрі ПН або не відображати її там взагалі. Можна почекати ще роз'яснень, хоча б в Єдиній базі податкових знань.

ДПАУ відповідає

Запитання 2755. Яким чином платнику ПДВ заповнити графи розділу I та розділу II Реєстру отриманих та виданих податкових накладних при здійсненні операцій з придбання/поставки товарів/послуг, які не є об'єктом оподаткування?

Відповідь. Порядок ведення реєстру виданих та отриманих податкових накладних затверджено наказом ДПАУ від 24.12.2010 р. №1002 (далі — Порядок №1002). Відповідно до Порядку №1002 облік операцій з постачання товарів/послуг, які не є об'єктом обкладення ПДВ згідно з вимогами ст. 196 р. V Податкового кодексу України від 02.12.2010 р. №2755-VI (зі змінами та доповненнями), ведеться на підставі документів бухгалтерського обліку. При занесенні до розділу I «Видані податкові накладні» реєстру отриманих та виданих податкових накладних документів бухгалтерського обліку, що засвідчують факт поставки товарів (послуг), які не є об'єктом оподаткування: у графі 1 записується порядковий номер, який відповідає порядковому номеру запису в Реєстрі; у графах 2, 3 — відповідні реквізити документа; у графі 4 — «БО»; у графі 5 — найменування (прізвище, ім'я, по батькові — для фізичної особи) покупця; у графі 6 — позначка «0»; у графах 7, 11 — загальна сума поставки товарів (послуг), які не є об'єктом оподаткування; у графах 8, 9, 10, 12 — позначка «0». При занесенні до розділу II «Отримані податкові накладні» реєстру отриманих та виданих податкових накладних документів бухгалтерського обліку, що засвідчують факт придбання товарів (послуг), які не є об'єктом оподаткування: у графі 1 записується порядковий номер, який відповідає порядковому номеру запису в Реєстрі та проставляється у графі 4; у графах 2, 3 — відповідні дати отримання та виписки документа; у графі 5 — «БО»; у графі 6 — найменування (прізвище, ім'я, по батькові — для фізичної особи) постачальника; у графі 7 — позначка «0»; у графах 9, 11, 13 та 15 — вартість придбаних товарів (послуг) залежно від подальшого їх використання; у графах 10, 12, 14 та 16 — позначка «0».

Єдина база податкових знань ДПАУ

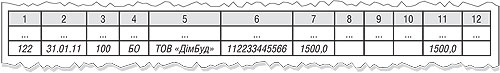

Приклад 1 Бухгалтер підприємства, що провадить гуртову торгівлю, прослухала одноденний семінар з ПКУ. На підтвердження наданих послуг було отримано акт про надання консультаційних послуг від 31.01.2011 р. №100 на суму 1500,00 (без ПДВ), бо постачання консультаційних послуг не є об'єктом оподаткування. Постачальник послуг — платник ПДВ та платник податку на загальних підставах).

Як цю операцію буде відображено у постачальника в Реєстрі ПН, див. на зразку 1. А покупець може записати так, як подано на зразку 2, або не записати до Реєстру взагалі.

Зразок 1

Розділ I «Видані податкові накладні»

Зразок 2

Розділ II «Отримані податкові накладні»

Під час здійснення операцій, що не є об'єктом оподаткування, слід враховувати різні нюанси. У тому числі звертати увагу на вхідний ПДВ, у разі коли підприємство здійснює не лише операції, які не є об'єктом обкладення ПДВ, а й оподатковувані операції. Адже у цьому разі певний вхідний ПДВ підлягатиме розподілу. Методика розподілу ПДВ у межах оподатковуваних/неоподатковуваних операцій міститься у ст. 199 ПКУ, але у цій публікації ми її не розглядаємо.

Перехідні операції на прикладах

Приклад 2 Товариство — платник ПДВ здійснює юридичні послуги, які з 2011 р. не є об'єктом обкладення ПДВ. Наприкінці минулого року було отримано передоплату за послуги, які вже були надані у лютому 2011 р. За першою подією суму отриманої передоплати було включено і до валових доходів, і до податкових зобов'язань з ПДВ. Як правильно скласти акт за лютий? Чи виділяти у ньому суму ПДВ, адже такі операції не є об'єктом обкладення ПДВ?

Усе правильно було зроблено у грудні минулого року в момент отримання передоплати за послуги, які надаватимуться в майбутньому, коли такі послуги вже не будуть об'єктом обкладення ПДВ. Тобто за першою подією у підприємства були відображені ВД та ПЗ з податку на додану вартість. Це означає, що таку операцію зі сплати податків можна вважати закритою, і під час її закриття (надання послуги) ще раз оподатковувати її не потрібно. Але як правильно все відобразити у бухобліку? Адже і у товариства, в якого операції перестали бути об'єктом обкладення ПДВ, і у його покупця суми ПДВ з передоплати на кінець року має бути відображено на бухгалтерських рахунках 643 та 644 відповідно. Куди подіти ці суми? Звісно, в акті, який засвідчить факт надання послуги, суму ПДВ виділяти не треба. Там буде просто написано: послугу надано на таку-то суму, без ПДВ, операція не є об'єктом оподаткування. На нашу думку, суму ПДВ, яка на кінець року є на дебетовому залишку субрахунка 643 у постачальника та у кредиті субрахунка 644 у покупця, потрібно у лютому за бухгалтерською довідкою списати, коригуючи рахунок 44. Чому 44? Бо фактично ці суми стосуються не поточного періоду, а минулого року. Розглянемо ситуацію на прикладі.

Приклад 3 Підприємство «А» отримало передоплату від підприємства «Б» у сумі 15000 грн, у т. ч. ПДВ. Послугу надано у лютому 2011 р., коли такі послуги вже не є об'єктом обкладення ПДВ. Облік у підприємства «А» відображено в таблиці 2, облік у підприємства «Б» — в таблиці 3.

Таблиця 2

Облік у підприємства «А»

|

№ з/п

|

Назва операції

|

Бухгалтерський облік

|

Сума, грн

|

Податковий облік

|

||

|

Д-т

|

К-т

|

ВД

|

ВВ

|

|||

|

1.

|

Отримано передоплату від покупця |

311

|

681

|

15000,00

|

12500,00

|

—

|

|

2.

|

Відображено суму ПЗ з ПДВ |

643

|

6415

|

2500,00

|

—

|

—

|

|

3.

|

Надано послугу у періоді, коли постачання таких послуг не є об'єктом обкладення ПДВ |

361

|

703

|

15000,00

|

—

|

—

|

|

4.

|

Проведено зарахування заборгованостей |

681

|

361

|

15000,00

|

—

|

—

|

|

5.

|

Списуємо суму ПДВ з рахунка 643 |

44

|

643

|

2500,00

|

—

|

—

|

Таблиця 3

Облік у підприємства «Б»

|

№ з/п

|

Назва операції

|

Бухгалтерський облік

|

Сума, грн

|

Податковий облік

|

||

|

Д-т

|

К-т

|

ВД

|

ВВ

|

|||

|

1.

|

Перераховано передоплату постачальникові |

371

|

311

|

15000,00

|

—

|

12500,0

|

|

2.

|

Відображено суму ПК з ПДВ |

641

|

644

|

2500,00

|

—

|

—

|

|

3.

|

Отримано послугу у наступному періоді, коли підприємство-постачальник вже не є платником ПДВ |

84 (23, 92, 93, 94)

|

631

|

15000,00

|

—

|

—

|

|

4.

|

Проведено зарахування заборгованостей |

631

|

371

|

15000,00

|

—

|

—

|

|

5.

|

Списуємо суму ПДВ з рахунка 644 |

644

|

44

|

2500,00

|

—

|

—

|

Нормативна база

- Реєстр ПН — Реєстр виданих та отриманих податкових накладних, затверджений наказом ДПАУ від 24.12.2010 р. №1002.

- Порядок №1002 — Порядок ведення реєстру виданих та отриманих податкових накладних, затверджений наказом ДПАУ від 24.12.2010 р. №1002.

- Порядок №969 — Порядок заповнення податкової накладної, затверджений наказом ДПАУ від 21.12.2010 р. №969.

- Методположення — Методологічні положення щодо визначення основного виду економічної діяльності підприємства, затверджені наказом Держкомстату від 14.12.2006 р. №607.

Галина БЕДНАРЧУК, «Дебет-Кредит»