Мета створення будь-якого підприємства — отримання прибутку. А вже його і варто спрямовувати, зокрема, на виплату дивідендів учасникам (засновникам). Адже корпоративні права, якими вони володіють, дають право на отримання відповідної частки прибутку. З'ясуймо, як правильно нарахувати та виплатити дивіденди, у тому числі у світлі Податкового кодексу.

Загальні терміни

Кожен учасник господарського товариства має право, зокрема, брати участь у розподілі прибутку товариства та одержувати його частку (дивіденди) (ч. 1 ст. 88 ГКУ та п. «б» част. 1 ст. 10 Закону №15761). У різних нормативних документах надане різне визначення терміна «дивіденди», яке підкреслює ту чи іншу його характерну ознаку.

1 Закон України від 19.09.91 р. №1576-ХII «Про господарські товариства».

Визначення дивідендів

Дивіденди — частина чистого прибутку, розподілена між учасниками (власниками) відповідно до частки їх участі у власному капіталі підприємства.

Пункт 4 П(С)БО 15

Дивіденд — платіж, який здійснюється юридичною особою — емітентом корпоративних прав чи інвестиційних сертифікатів на користь власника таких корпоративних прав (інвестиційних сертифікатів) у зв'язку з розподілом частини прибутку такого емітента, розрахованого за правилами бухгалтерського обліку.

До дивідендів прирівнюється також платіж, який здійснюється державним некорпоратизованим, казенним чи комунальним підприємством на користь відповідно держави або органу місцевого самоврядування у зв'язку з розподілом частини прибутку такого підприємства, платіж, який виплачується власнику сертифіката фонду операцій з нерухомістю в результаті розподілу доходу фонду операцій з нерухомістю. При цьому наявність чи відсутність прибутку, розрахованого згідно з правилами податкового обліку, не може впливати на прийняття чи неприйняття рішення щодо нарахування дивідендів.

Пункт 1.9 Закону про прибуток

Дивіденди — платіж, що здійснюється юридичною особою — емітентом корпоративних прав чи інвестиційних сертифікатів на користь власника таких корпоративних прав, інвестиційних сертифікатів та інших цінних паперів, що засвідчують право власності інвестора на частку (пай) у майні (активах) емітента, у зв'язку з розподілом частини його прибутку, розрахованого за правилами бухгалтерського обліку.

До дивідендів прирівнюється також платіж, що здійснюється державним унітарним, комерційним, казенним чи комунальним підприємством на користь відповідно держави або органу місцевого самоврядування у зв'язку з розподілом частини прибутку такого підприємства, платіж, який виплачується власнику сертифіката фонду операцій з нерухомістю в результаті розподілу доходу фонду операцій з нерухомістю. При цьому позитивне або від'ємне значення об'єкта оподаткування, розраховане згідно з розділом III цього Кодексу, не впливає на порядок нарахування дивідендів.

Підпункт 14.1.49 ПКУ

Дивіденд — частина чистого прибутку акціонерного товариства, що виплачується акціонеру з розрахунку на одну належну йому акцію певного типу та/або класу. За акціями одного типу та класу нараховується однаковий розмір дивідендів.

Частина 1 ст. 30 Закону від 17.09.2008 р. №514-VI «Про акціонерні товариства»

Як бачимо із визначень дивідендів, наведених у різних нормативних актах, за своєю суттю — це частка учасника в загальній сумі нерозподіленого прибутку підприємства за підсумками звітного періоду, розрахованого за правилами бухобліку, яку учасники товариства вирішили розподілити між собою.

Нарахування дивідендів

Якщо після підготовки фінансової звітності за звітний період підприємство має бухгалтерський прибуток (сума у К-т субрахунка 441), то учасники (власники, засновники) такого підприємства можуть прийняти рішення про розподіл прибутку відповідно до напрямів використання прибутку, обумовлених статутними документами. Причому про такий намір має свідчити їхнє (засновників, учасників) рішення. Розподіл прибутку може бути різним. Прибуток може бути повністю використаний підприємством для поповнення власних обігових коштів. Водночас всю суму або частину нерозподіленого прибутку може бути виплачено учасникам товариства у вигляді дивідендів. Таке рішення приймається засновниками (учасниками) або акціонерами підприємства на зборах та засвідчується протоколом зборів. На підставі протоколу про прийняття рішення керівник підприємства видає наказ про нарахування та виплату дивідендів, а бухгалтерія повинна відобразити цю операцію у бухобліку проведенням, що засвідчить факт нарахування дивідендів: Д-т 443 «Прибуток, використаний у звітному періоді» — К-т 671 «Розрахунки за нарахованими дивідендами», із закриттям 443 субрахунка на 441 проведенням: Д-т 441 — К-т 443. Останнє проведення якраз і свідчитиме про розподіл прибутку, який акумулювався на К-т 441.

Проте доволі часто засновником товариства є одна особа. Причому цей самий засновник може бути і директором підприємства. Як вчинити в такому випадку і як виплатити дивіденди самому собі? Схема має бути аналогічною до вищезгаданої. Тільки в цьому випадку, на нашу думку, протокол зборів учасників (засновників) не потрібен. Просто засновник приймає рішення про виплату собі дивідендів за відповідний період. На підставі рішення керівник підприємства (це може бути той самий засновник) має видати наказ по підприємству, і далі — та сама схема дії для бухгалтера.

Незалежно від статусу підприємства, що прийняло рішення про виплату дивідендів (чи перебуває воно на загальній системі оподаткування, чи є платником єдиного податку), відповідно до пп. 7.8.2 Закону про прибуток воно зобов'язане до або одночасно з виплатою дивідендів сплатити до бюджету авансовий внесок з податку на прибуток у розмірі ставки, встановленої п. 10.1 Закону про прибуток, нарахованої на суму дивідендів, належних до виплати. Принаймні так треба діяти у I кварталі 2011 р. Причому не має значення, за який період виплачуються дивіденди, — відсоток авансового платежу має обчислюватися з урахуванням ставки податку на прибуток на момент виплати. Отже, виплачувати дивіденди у 2011 році ліпше вже після 01.04.2011 р., коли ставка податку відповідно до п. 10 підрозділу 4 розділу ХХ ПКУ зменшиться з 25% до 23%. При цьому сума дивідендів не зменшується на суму такого податку, тобто авансовий платіж сплачується за рахунок того, хто виплачує дивіденди, а не того, хто їх отримує. На таку суму авансових внесків, попередньо сплачену протягом звітного періоду, платник податку має право зменшити суму нарахованого податку на прибуток звітного періоду (пп. 7.8.3 Закону про прибуток), але не більшу від самої суми податку на прибуток. Щоправда, із правил є винятки, і такі винятки зазначені в пп. 7.8.5 Закону про прибуток. Авансовий внесок у I кварталі 2011 року не справляється у випадках, коли виплата дивідендів відбувається:

1) у вигляді акцій (часток, паїв), емітованих (випущених) платником податку, який нараховує дивіденди, за умови, що така виплата жодним чином не змінює пропорцій (часток) участі всіх акціонерів (власників) у статутному фонді емітента, незалежно від того, чи були такі акції (частки, паї) належним чином зареєстровані (відображені у зміні до статутних документів), чи ні. Фактично маємо випадок реінвестиції дивідендів, тобто нараховані дивіденди спрямовуються на поповнення статутного фонду, а не на виплату учасникам;

2) інститутами спільного інвестування;

3) у межах сум дивідендів, отриманих від юросіб, які перебувають під контролем юрособи, яка здійснює виплату, відповідно до п. 1.26 Закону про прибуток. Тобто якщо юридичні особи пов'язані між собою і одна виплачує дивіденди іншій. Під здійсненням контролю Закон про прибуток розуміє «...володіння безпосередньо або через більшу кількість пов'язаних фізичних чи юридичних осіб найбільшою часткою (паєм, пакетом акцій) статутного фонду платника податку або управління найбільшою кількістю голосів у керівному органі такого платника податку або володіння часткою (паєм, пакетом акцій), не меншою 20 відсотків від статутного фонду платника податку. Для фізичної особи загальна сума володіння часткою статутного фонду платника податку (голосів у керівному органі) визначається як загальна сума корпоративних прав, що належить такій фізичній особі, членам сім'ї такої фізичної особи та юридичним особам, які контролюються такою фізичною особою або членами її сім'ї».

Для платника податку, який виплачує дивіденди, такі витрати не включаються до складу валових ще у I кв. 2011 р. відповідно до пп. 5.3.8 Закону про прибуток та до витрат, що не враховуються при визначенні оподатковуваного прибутку, починаючи з II кв. 2011 р. відповідно до пп. 139.1.8 розділу III ПКУ.

З II кварталу 2011 року, тобто з дати набрання чинності розділом III «Податок на прибуток» ПКУ, перелік випадків, коли авансовий внесок з податку на прибуток не справляється під час виплати дивідендів, дещо інший. Сам перелік передбачено пп. 153.3.5 ПКУ. Тобто під час виплати дивідендів:

а) фізичним особам;

б) у вигляді акцій (часток, паїв), емітованих платником податку, за умови, що така виплата ніяким чином не змінює пропорцій (часток) участі всіх акціонерів (власників) у статутному фонді емітента, незалежно від того, чи були такі акції (частки, паї) належним чином зареєстровані (відображені у зміні до статутних документів), чи ні;

в) інститутами спільного інвестування;

г) на користь власників корпоративних прав материнської компанії, що сплачуються в межах сум доходів такої материнської компанії, отриманих у вигляді дивідендів від інших осіб. Якщо сума виплат дивідендів на користь власників корпоративних прав материнської компанії перевищує суму отриманих такою компанією дивідендів, то дивіденди, сплачені в межах такого перевищення, підлягають оподаткуванню за правилами, встановленими підпунктом 153.3.2 цього пункту. З метою оподаткування материнська компанія веде наростаючим підсумком облік дивідендів, отриманих нею від інших осіб, та дивідендів, сплачених на користь власників корпоративних прав такої материнської компанії, та відображає у податковій звітності такі дивіденди в порядку, визначеному центральним податковим органом;

ґ) управителем фонду операцій з нерухомістю при виплаті платежів власникам сертифікатів фонду операцій з нерухомістю в результаті розподілу доходу фонду операцій з нерухомістю;

авансовий внесок з податку на прибуток, передбачений пп. 153.3.2 ПКУ, не сплачується. Нагадуємо, що авансовий внесок починаючи з II кварталу 2011 року сплачується в розмірі 23%.

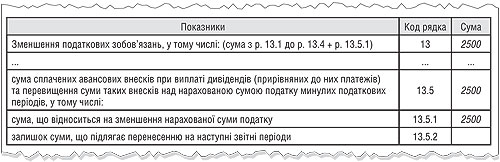

У випадку якщо у попередніх звітних періодах при виплаті дивідендів авансового внеску з прибутку було сплачено більше, а податковое зобов'язання з прибутку, нарахованого за поточний звітний період, є менше (або взагалі немає), то решту вже сплаченої суми можна перенести на наступні звітні періоди (див. пп. 7.8.4 Закону про прибуток). Тому в таблиці 1 додатка К6 до підсумкового рядка 13 додаватиметься тільки рядок 13.5.1. До рядка 13.5.2 платник повинен занести решту не перекритої суми за авансовими платежами, включаючи і сплату у попередніх роках. Сума цих двох рядків відображатиметься в рядку 13.5. Рядок 13.5 може дорівнювати рядку 20 декларації з прибутку, але за умови, що сплата авансового внеску стосувалася тільки поточного року. А може і не дорівнювати — у випадку якщо сплачені авансові внески з минулих років ще не були перекриті сплатою податкових зобов'язань з податку на прибуток. Треба пам'ятати, що нараховані податкові зобов'язання (рядок 12 декларації) ми можемо зменшити на суму з рядка 13. А рядок 13 — це не лише авансові внески при виплаті дивідендів.

Такі норми щодо нарахування на суму дивідендів авансового внеску з податку на прибуток діятимуть ще протягом I кварталу 2011 р. у зв'язку з тим, що розділ III Податкового кодексу набирає чинності з 1 квітня 2011 р. Втім, зауважимо, що суттєвих змін щодо нарахування авансового внеску при виплаті дивідендів ПКУ не містить. Як і раніше, законотворці передбачили зменшення сум нарахованого податку звітного періоду на суму авансового внеску, попередньо сплаченого протягом такого звітного періоду у зв'язку з нарахуванням дивідендів (пп. 153.3.3 ПКУ). У разі коли «...сума авансового внеску, попередньо сплаченого протягом звітного періоду, перевищує суму податкових зобов'язань підприємства — емітента корпоративних прав за податком на прибуток такого звітного періоду, сума такого перевищення переноситься у зменшення податкових зобов'язань наступного податкового періоду, а при отриманні від'ємного значення об'єкта оподаткування такого наступного періоду — на зменшення податкових зобов'язань майбутніх податкових періодів» (пп. 153.3.4 ПКУ). Однозначно, що форма декларації з прибутку починаючи з II кварталу 2011 року буде іншою, але якою — наразі нам не відомо. Тож як її заповнювати з огляду на норми ПКУ, поки що сказати не можна. Чекаємо на впровадження відповідними органами нових форм звітності і тоді вже на сторінках нашого тижневика будемо коментувати ці події.

Доходимо висновку, що нарахування «зверху» на дивіденди у I кварталі 2011 року ще є чинними відповідно до Закону про прибуток. Ті норми кодексу, які набирають чинності з II кварталу 2011 р., щодо нарахувань на дивіденди не дуже змінилися порівняно з чинними.

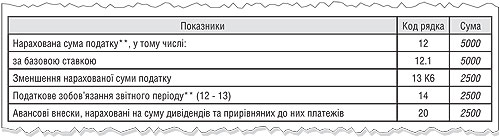

Приклад Було прийняте рішення виплатити дивіденди своєму засновникові (юридичній особі на загальній системі оподаткування) за підсумками 2010 р. Рішення прийняте у лютому 2010 р. Тоді ж було виплачено дивіденди у сумі 10000 грн. У проведеннях ці операції відображаються так, як подано у таблиці 1. Податок на прибуток за I кв. 2011 р. нараховано у сумі 5000 грн. Декларація з прибутку за цей самий звітний період з урахуванням сплаченого авансового внеску виглядатиме так, як на зразку 1. Фрагмент таблиці 1 із додатка К6 до декларації за цей самий період див. на зразку 2.

Таблиця 1

Бухгалтерський та податковий облік нарахування дивідендів

|

№ з/п

|

Зміст господарської операції

|

Бухгалтерський облік

|

Сума, грн

|

Податковий облік

|

||

|

Д-т

|

К-т

|

ВД

|

ВВ

|

|||

|

1.

|

Прийняте рішення про виплату дивідендів, видано наказ по підприємству |

443

|

671

|

10000,00

|

—

|

—

|

|

2.

|

Сплачено авансовий внесок з податку на прибуток за ставкою 25% |

641/пр

|

311

|

2500,00

|

—

|

—

|

|

3.

|

Виплачено дивіденди |

671

|

311

|

10000,00

|

—

|

—

|

Зразок 1

Декларація з прибутку за I квартал 2011 р. (фрагмент)

Зразок 2

Таблиця 1 (фрагмент) з додатка К6

Ми розглянули, що має нарахувати та сплатити підприємство «зверху» на суму дивідендів, але це ще не все.

Утримання із суми дивідендів залежать від того, кому ми їх виплачуємо. Це може бути як юридична, так і фізична особа. А вони, своєю чергою, можуть бути або резидентами, або нерезидентами. Розгляньмо докладніше випадок виплати дивідендів юридичним та фізичним особам — резидентам. Виплати дивідендів нерезидентам (як юрособам, так і фізособам) розглянемо в наступних статтях. Щодо оподаткування дивідендів «зсередини» юридичним особам, то на I квартал 2011 року і далі є чинним Закон про прибуток. А отже, змін щодо виплати дивідендів наразі немає. Коротко нагадаємо чинні норми законодавства.

Виплата дивідендів юридичній особі — резиденту

Така виплата не тягне за собою будь-яких додаткових утримань, тобто підприємство-емітент повинно сплатити лише авансовий внесок на дивіденди. «Авансовий внесок з податку на прибуток підприємств, сплачений у зв'язку з нарахуванням (сплатою) дивідендів, є частиною податку на прибуток підприємств» (пп. 7.8.8 Закону про прибуток), який зменшує суму нарахованого податку на прибуток звітного періоду (пп. 7.8.3 Закону про прибуток). Такий авансовий внесок платник податку повинен сплатити незалежно від обраної системи оподаткування. Оскільки ще у I кварталі 2011 р. працюють юридичні особи на спрощеній системі оподаткування (10% та 6%), така сплата стосується і їх, якщо вони надумають виплачувати дивіденди своїм засновникам. Причому платник єдиного податку не має права зменшити свої зобов'язання щодо сплати єдиного податку звітного періоду на суму такого попередньо сплаченого авансового внеску. А суму так званих внесків на дивіденди він повинен відобразити в Розрахунку сплати єдиного податку суб'єктом малого підприємництва — юридичною особою1 в рядку 6.

1 Затверджений наказом ДПАУ від 28.02.2003 р. №98 (у редакції наказу ДПАУ від 20.04.2005 р. №145).

Яким буде законодавство з II кварталу 2011 р. (щодо спрощеної системи та юросіб), наразі сказати не можна. Але зауважимо таке. Оскільки з 01.04.2011 р. набирає чинності розділ III ПКУ, то деякі юрособи, у т. ч. і колишні «спрощенці», можуть стати платниками податку на прибуток за ставкою 0% відповідно до п. 154.6 ПКУ. Звичайно, за виконання всіх відповідних такому нульовому оподаткуванню умов. Але якщо такі платники податку здійснюють нарахування та виплату дивідендів своїм акціонерам (власникам), то вони повинні нарахувати та сплатити авансовий внесок із податку на прибуток у порядку, встановленому пп. 153.3.2 ПКУ. А також у звітному податковому періоді, в якому здійснювалися нарахування та виплата дивідендів, такі платники фактично «вилітають» із пільги (0% податку на прибуток) і повинні додатково сплатити податок на прибуток за ставкою, встановленою починаючи з II кварталу 2011 р. у розмірі 23%. Щоправда, тут постає запитання, на яке ми не маємо однозначної відповіді: якщо здійснювати виплату дивідендів фізособам, яка не передбачає сплати авансового внеску, то чи потрібно у цьому випадку сплачувати сам податок на прибуток? Це питання потребує раз'яснень контролюючих органів.

Критерії, за виконання яких на період з 1 квітня 2011 р. до 1 січня 2016 р. застосовується ставка 0% для платників податку на прибуток

- утворені в установленому законом порядку після 1 квітня 2011 року;

- діючі, у яких протягом трьох послідовних попередніх років (або протягом усіх попередніх періодів, якщо з моменту їх утворення минуло менше трьох років), щорічний обсяг доходів задекларовано в сумі, що не перевищує трьох мільйонів гривень, та у яких середньооблікова кількість працівників протягом цього періоду не перевищувала 20 осіб;

- які були зареєстровані платниками єдиного податку в установленому законодавством порядку в період до набрання чинності цим Кодексом та у яких за останній календарний рік обсяг виручки від реалізації продукції (товарів, робіт, послуг) становив до одного мільйона гривень та середньооблікова кількість працівників становила до 50 осіб.

Для юридичної особи, яка одержує дивіденди, такі доходи не включаються до загального складу валових доходів за винятком випадку, коли ці дивіденди одержуються від нерезидентів (див. пп. 7.8.6 Закону про прибуток), але цей випадок ми не розглядаємо. Таку саму норму передбачає і ПКУ, а саме: пп. 153.3.6 свідчить, що юрособи-резиденти, «...які отримують дивіденди, не включають їх суму до складу доходу (крім постійних представництв нерезидентів)».

Виплата дивідендів фізичній особі — резиденту

Оскільки з 01.01.2011 р. відповідно до Прикінцевих положень ПКУ Закон про доходи втратив чинність, то при виплаті дивідендів фізособам слід керуватися нормами розділу IV «Податок на доходи фізичних осіб» ПКУ. Але нагадаємо, що підприємство — платник дивідендів ще у I кварталі 2011 р. (період дії Закону про прибуток) повинно сплатити авансовий внесок у розмірі 25% на суму дивідендів. А вже з II кварталу 2011 р. при виплаті дивідендів фізособам сплачувати авансовий внесок з податку на прибуток не потрібно (пп. 153.3.5 ПКУ).

На підставі пп. 164.2.8 ПКУ дохід у вигляді дивідендів включається до складу загального місячного (річного) оподатковуваного доходу фізособи. Причому приємна новина — дивіденди обкладаються податком на доходи фізосіб з нового року за ставкою 5% відповідно до п. 167.2 ПКУ. Але це не стосується дивідендів, які нараховуються на користь фізосіб-інвесторів у вигляді акцій (часток, паїв), емітованих юрособою-резидентом, який нараховує такі дивіденди, за умови, що таке нарахування жодним чином не змінює пропорцій (часток) участі всіх акціонерів (власників) у статутному фонді емітента та в результаті якого збільшується статутний фонд емітента на сукупну номінальну вартість нарахованих дивідендів. Тобто фактично при реінвестиції дивідендів (сума дивідендів не виплачується, а іде на збільшення статутного фонду) ПДФО з такої суми нарахованих дивідендів не утримується.

Не утримується ПДФО за ставкою 5%, а прирівнюється до виплати зарплати з відповідним оподаткуванням за ставкою 15% або 17% при нарахуванні (виплаті) дивідендів на користь фізосіб (у т. ч. нерезидентів) за акціями або іншими корпоративними правами, які мають статус привілейованих або інший статус, що передбачає виплату фіксованого розміру дивідендів чи суми, яка є більшою за суму виплат, розраховану на будь-яку іншу акцію (корпоративне право), емітовану таким платником податку. Таке оподаткування передбачене пп. 153.3.7 ПКУ. Тобто фактично така виплата з метою оподаткування не вважається виплатою дивідендів, а прирівнюється до виплати зарплати «...з відповідним оподаткуванням та включенням суми виплат до складу витрат платника податку». Зауважимо, що не потрібно платити й авансовий внесок з податку на прибуток у випадку виплати таких «дивідендів-зарплати» ні в I кварталі відповідно до пп. 7.8.7 Закону про прибуток, ні починаючи з II кварталу 2011 р. на підставі пп. 153.3.5 ПКУ, бо виплата проводиться фізособам.

На емітента корпоративних прав, який виплачує дивіденди, покладається обов'язок податкового агента. Доходи у вигляді дивідендів остаточно оподатковуються під час їх виплати та за їх рахунок. Податок слід перерахувати до бюджету в момент виплати дивідендів, якщо місяць нарахування та виплати збігається, або, у випадку нарахування та невиплати дивідендів, — у строки, встановлені для місячного податкового періоду, тобто протягом 30 календарних днів, наступних після закінчення місяця, в якому були нараховані доходи. Про нараховані (виплачені) дивіденди вже в 2011 р. слід двічі повідомити податкові органи. Перший раз — надати органам ДПС «...податкову декларацію з податку на доходи фізичних осіб за базовий податковий період, що дорівнює календарному місяцю, за формою, встановленою центральним податковим органом, про загальні суми доходів, що нараховані (виплачені, надані) на користь платників податку, і загальні суми податку на доходи фізичних осіб, що утримані з цих доходів, а також обсяги перерахованого податку до бюджету» (пп. «д» п. 176.2 ПКУ). Цією декларацією фактично узгоджуються зобов'язання зі сплати ПДФО. Другий раз звітуємося вже у строки, встановлені ПКУ для податкового кварталу, тобто протягом 40 календарних днів, наступних за останнім календарним днем звітного кварталу. I відповідно до пп. «б» п. 176.2 ПКУ подаємо «...податковий розрахунок суми доходу, нарахованого (сплаченого) на користь платників податку, а також суми утриманого з них податку до органу державної податкової служби за місцем свого розташування. Такий розрахунок подається незалежно від того, виплачує чи ні доходи платникам податку зазначена особа протягом звітного періоду».

Оскільки із сум дивідендів утримується ПДФО, то закономірно постає запитання: чи не є сума дивідендів об'єктом утримань та нарахувань і для єдиного внеску на загальнообов'язкове державне соціальне страхування (далі — єдиний внесок), який передбачений Законом №24641? Базою нарахування єдиного внеску, відповідно до ст. 7 Закону №2464, як для роботодавця, так і для працівника, є, зокрема, сума «...нарахованої заробітної плати за видами виплат, які включають основну та додаткову заробітну плату, інші заохочувальні та компенсаційні виплати, у тому числі в натуральній формі, що визначаються відповідно до Закону України «Про оплату праці». Звернімося до Iнструкції зі статистики заробітної плати2. За п. 3.35 цієї Iнструкції дивіденди відносяться до інших виплат, що не належать до фонду оплати праці. Тобто із сум дивідендів, які виплачуються фізособам, утримується лише ПДФО, а єдиний внесок не утримується і не нараховується. Зрештою, підтвердження цьому знаходимо й у п. 14 розділу II Постанови №11703.

1 Закон України від 08.07.2010 р. №2464-VI «Про збір та облік єдиного внеску на загальнообов'язкове державне соціальне страхування». Закон набрав чинності з 01.01.2011 р.

2 Затверджена наказом Держкомстату від 13.01.2004 р. №5.

3 Постанова КМУ від 22.12.2010 р. №1170, чинна з 01.01.2011 р.

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- Закон про прибуток — Закон України від 28.12.94 р. №334/94-ВР «Про оподаткування прибутку підприємств» (в редакції Закону України від 22.05.97 р. №283/97-ВР).

Галина БЕДНАРЧУК, «Дебет-Кредит»