КМУ Постановою від 25.10.2024 №1216 затвердив Порядок розрахунку частки неотриманих грошових коштів за операціями з експорту окремих видів товарів та визначення переліку платників податків, які відповідають вимогам підпункту «а» підпункту 97.2 пункту 97 підрозділу 2 розділу ХХ «Перехідні положення» Податкового кодексу України. Цей Порядок №1216 набере чинності з першого числа місяця, наступного за місяцем її опублікування (станом на зараз вона ще не опублікована).

Утім, якщо говорити про суб’єктів господарювання, то цікавим цей Порядок буде насамперед платниками ПДВ, які здійснюють операції з вивезення за межі митної території України у митному режимі експорту окремих видів товарів.

Що таке «окремі види товарів» з метою оподаткування ПДВ?

Під «окремими видами товарів» мається на увазі агропродукція. Тобто товари, що класифікуються за кодами 0409 00 00 00, 0802 31 00 00, 0802 32 00 00, 1001, 1002, 1003, 1004, 1005, 1201, 1205, 1206 00, 1507, 1512, 1514, 2306 згідно з Українською класифікацією товарів зовнішньоекономічної діяльності. А це: мед, горіхи, пшениця, жито, ячмінь, овес, кукурудза, соєві боби, соєва олія, насіння ріпаку та соняшнику, олія соняшникова або ріпакова, макуха та інші тверді відходи, одержані під час виробництва рослинних олій.

Для них передбачено спеціальні правила експорту й оподаткування ПДВ.

Як ми повідомляли раніше, з 1 липня 2024 року набрали чинності два закони:

— Закон №3707, який вніс зміни до МКУ щодо оформлення товарів у режимі експортного забезпечення (РЕЗ);

— Закон №3706, який вніс зміни до ПКУ щодо такого оформлення. Зокрема, ним було передбачене оновлення форм ПН та РК, які ми застосовуємо з 1 жовтня 2024 року.

Зараз нас цікавлять саме ПДВ-наслідки таких операцій, адже саме для контролю за ними було створено новий Порядок №1216.

Спецекспорт — що з ПДВ?

Експорт «окремих видів товарів» передбачає різні ставки ПДВ (пп. 97.2 підрозд. 2 розд. ХХ ПКУ).

Так, нульову ставку зможуть застосовувати лише ті експортери, в яких протягом попередніх 12 календарних місяців (до 11 листопада 2024 року — за фактичний наявний період починаючи з 11 листопада 2023 року) сума неотриманих коштів за операціями з експорту окремих видів товарів, за якими банком (банками) не був завершений валютний нагляд за дотриманням платником податку — резидентом установлених Національним банком України граничних строків розрахунків (після їх закінчення), не перевищує 20 відсотків загальної суми операцій з вивезення за межі митної території України у митному режимі експорту окремих видів товарів, щодо яких закінчилися встановлені Національним банком України граничні строки розрахунків.

А ті, хто цю вимогу не виконав, повинні будуть оподаткувати експортну операцію так, ніби це продаж товару на внутрішньому ринку України. Тобто пільгова ставка 0% не для них, і доведеться нарахувати податкові зобов’язання з ПДВ за ставкою 20% (або іншою, якщо вона діятиме для таких товарів на митній території України).

А як порахувати ці 20 відсотків? Ось для цього Кабмін і затвердив Порядок №1216.

Як рахуватиметься відповідність критерію

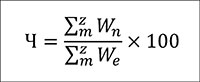

У Порядку №1216 закладено формулу. Вона має такий вигляд:

де: Ч — це частка неотриманих коштів, яка розраховується у відсотках. Вона визначається з точністю до одного десяткового знака після коми з округленням результату за загальними правилами математики;

m — період попередніх 12 календарних місяців (до 11 листопада 2024 р. — за фактичний наявний період починаючи з 11 листопада 2023 р.) станом на 1 число місяця;

z — поточний звітний місяць (станом на 1 число наступного місяця);

Wn — загальний обсяг неотриманих коштів (сума у гривнях без копійок, не отримана від нерезидента на поточний рахунок платника податку, за інформацією Національного банку) за здійсненими протягом попередніх 12 календарних місяців (до 11 листопада 2024 р. — за фактичний наявний період починаючи з 11 листопада 2023 р.) операціями з експорту окремих видів товарів, які підлягають валютному нагляду за дотриманням установлених Національним банком граничних строків розрахунків і строки розрахунків за якими закінчилися, за звітний місяць (станом на 1 число наступного місяця);

We — вартість товарів (у гривнях без копійок) за здійсненими операціями з експорту окремих видів товарів (за інформацією Держмитслужби), які підлягають валютному нагляду і за якими закінчилися установлені Національним банком граничні строки розрахунків, за звітний місяць (станом на 1 число наступного місяця).Тобто, простіше кажучи, рахується співвідношення того, скільки товарів «окремого виду» було експортовано за останні 12 місяців, і скільки цього товару було не оплачено покупцями (хоча строк розрахунку, встановлений НБУ, вже настав).

Які експортні операції не підпадають під валютний нагляд?

Нагадаємо, що нині граничний строк розрахунків за експортом товарів становить 180 календарних днів та застосовується до операцій, здійснених з 5 квітня 2022 року (п. 14-2 Постанови НБУ №18). Але ці строки діють не для всіх. Якщо сума операції незначна, вона під валютний нагляд не підпадає.

Незначний розмір валютної операції — це розмір валютної операції (в еквіваленті за офіційним курсом гривні до іноземних валют, установленим НБУ на дату здійснення операції), який є меншим, ніж розмір, передбачений ст. 20 Закону України «Про запобігання та протидію легалізації (відмиванню) доходів, одержаних злочинним шляхом, фінансуванню тероризму та фінансуванню розповсюдження зброї масового знищення», крім дроблення операцій з експорту товарів або дроблення валютних операцій (пп. 7 п. 2 розд. І Положення НБУ №5).

При цьому ст. 20 Закону №361 каже про так звані порогові операції. Фінансові операції є пороговими, якщо сума, на яку здійснюється кожна із них, дорівнює чи перевищує 400 000 грн або дорівнює чи перевищує суму в іноземній валюті, банківських металах, інших активах, еквівалентну за офіційним курсом гривні до іноземних валют і банківських металів 400 000 грн на момент проведення фінансової операції.

Отже, незначною нині вважається операція, сума якої не перевищує 400 тис. грн. Якщо це ваш випадок, тобто ви здійснюєте експорт агропродукції, але сума кожного постачання не перевищує зазначену суму, то ви можете сміливо користуватися нульовою ставкою і не дуже перейматися, коли ваші покупці вам заплатять. Ви не підпадаєте під валютний нагляд й у вас завжди відсоток неотриманих коштів дорівнюватиме нулю.

Але вдаватися до дроблення операцій з метою відходу з-під валютного нагляду не варто. Багато дрібних однотипних операцій одразу привернуть увагу вже на митниці, а штрафи за подібні витівки достатньо великі.

Для розрахунку частки неотриманих коштів загальна сума коштів за операціями з експорту окремих товарів, які не надійшли на поточні рахунки платника податку в банку, та загальна сума вартості товарів за здійсненими платником податку операціями з експорту окремих видів товарів, які підлягають валютному нагляду і за якими закінчилися встановлені Національним банком граничні строки розрахунків, перераховуватиметься у гривневий еквівалент (сума у гривневому еквіваленті перерахована за офіційним курсом Національного банку на останній робочий день звітного місяця, за який проводиться розрахунок).

Джерела інформації для контролю

Для самого платника ПДВ, щоб порахувати, чи виконує він зазначений критерій у 20%, достатньо власних даних з бухгалтерського та аналітичного обліку. Якщо ви здійснюєте агроекспорт, вам однаково доведеться запровадити аналітичний облік цього виду діяльності щонайменше для того, аби правильно складати податкові накладні і стежити за виконанням покупцями строків оплати товарів.

Для цього недостатньо буде мати дані про відвантаження таких товарів (видаткові накладні). Треба вести аналітичний облік дат їх експорту (остаточного оформлення митних декларацій щодо вивезення цих товарів за межі митного кордону України).

Утім, можна буде і не рахувати цей критерій самостійно, бо це має робити ДПС і повідомляти про нього платника податків (про це далі).

А звідки братиме потрібну інформацію ДПС?

У Порядку №1216 зазначено, що розрахунок частки неотриманої суми коштів щомісяця здійснюється ДПС (станом на 1 число місяця) на підставі даних, отриманих у порядку електронної інформаційної взаємодії:

— від Держмитслужби (ДМС) — даних, що містяться у митних деклараціях, щодо загальної суми операцій із вивезення за межі митної території України у митному режимі експорту окремих видів товарів, стосовно яких закінчилися встановлені Національним банком граничні строки розрахунків.

Інформація щодо загальної суми операцій з експорту окремих видів товарів надсилатиметься до ДПС у розрізі платників податків, які здійснюють операції з експорту окремих видів товарів, щомісяця (не пізніше 20 числа) станом на 00:00 годин 1 числа місяця, наступного за звітним, на підставі даних митних декларацій, оформлених протягом попередніх 12 календарних місяців на операції з експорту окремих видів товарів та щодо яких закінчилися встановлені Національним банком граничні строки розрахунків;

— від Національного банку (НБУ) — даних щодо загальної суми неотриманих коштів, які не надійшли на поточні рахунки платника податку в банку за операціями з експорту окремих видів товарів, за якими банком (банками) не був завершений валютний нагляд за дотриманням установлених Національним банком граничних строків розрахунків після їх закінчення. Звісно, що НБУ отримає ці дані від банків, у яких в експортерів відкрито валютні рахунки.

Як дізнатися результати розрахунку від ДПС?

ДПС отримані від ДМС та НБУ електронні дані обробляє автоматично (у спеціальній програмі). А результати розрахунку відсотка, точніше Перелік платників податків, у яких частка неотриманих грошових коштів за операціями з експорту окремих видів товарів не перевищує 20 відсотків загальної суми від здійснених операцій із вивезення за межі митної території України у митному режимі експорту окремих видів товарів, щодо яких закінчилися встановлені Національним банком граничні строки розрахунків, розміщується в інформаційно-комунікаційних системах ДПС. У Порядку №1216 не сказано, де конкретно цей Перелік буде розміщено, але, на нашу думку, йдеться про окремий розділ на сайті ДПС.

Зверніть увагу: платники податків, у яких на 1 число звітного (податкового) місяця частка неотриманих коштів за операціями з експорту окремих видів товарів не перевищує 20 відсотків, підлягають включенню до Переліку платників податку, операції яких з вивезення за межі митної території України у митному режимі експорту окремих видів товарів оподатковуються протягом такого звітного (податкового) місяця із застосуванням ставки, визначеної підпунктом «б» пункту 193.1 статті 193 Кодексу.

Виглядає так, що має бути два Переліки: один для тих, хто не перевищив граничного критерію, і другий для тих, хто не тільки не перевищив його, а й має право застосовувати нульову ставку ПДВ до агроекспорту. Ба більше, йдеться про те, що такі переліки складатимуться щомісяця. Побачимо, як це буде реалізовано на практиці, але, можливо, все ж таки Перелік буде лише один і закриватиме обидві потреби.