Як відомо, на час війни запроваджено окрему групу єдиного податку за ставкою 2%. Для цих платників наказом Мінфіну від 26.04.2022 р. №124 затверджено окрему форму декларації. Її ми тут не розглядаємо. Наразі поговоримо про правила заповнення декларації юридичних осіб — «єдинників» за ставкою 3 чи 5%.

Наказом Мінфіну від 19.06.2015 р. №578 затверджено лише форми податкових декларацій з єдиного податку, а інструкції або порядку їх складання немає. Тому «єдинникам» доводиться орієнтуватися лише на самі форми, назви їхніх рядків та примітки до них, а також на консультації податківців.

Який граничний строк подання декларації та сплати податку?

За п. 296.3 ПКУ платники ЄП ІІІ групи подають до контролюючого органу податкову декларацію платника ЄП у строки, встановлені для квартального податкового (звітного) періоду. Декларація за півріччя 2022 року має бути подана до 9 серпня 2022 року включно.

Єдиний податок на ІІІ групі сплачують протягом 10 к. д. після граничного строку подання декларації за місцем податкової адреси — п. 57.1 ПКУ, тож сплатити ЄП, нарахований за ІІ квартал 2022 року, треба до 19 серпня 2022 року включно.

Наразі діє звільнення від відповідальності за неподання або несвоєчасне подання податкових декларацій, у тому числі з єдиного податку, у зв’язку з воєнним станом (пп. 69.1 п. 69 підрозд. 10 розд. XX ПКУ):

— якщо немає можливості своєчасно подати декларації, — без штрафів можна буде виконати ці обов’язки протягом шести місяців після припинення або скасування воєнного стану в Україні (ЗІР, підкатегорія 132.01);

— якщо платник має можливість своєчасно виконувати податкові обов’язки, — без штрафів можна подати всі неподані декларації до 20 липня 2022 року та сплатити ЄП у строк не пізніше ніж 31 липня 2022 року (ЗІР, підкатегорія 132.01);

— якщо платник з 24.02.2022 року не мав можливості здавати декларації та платити ЄП, але потім така можливість з’явилася, він може зробити все це протягом 60 к. д. з першого дня місяця, наступного за місяцем відновлення таких можливостей (ЗІР, підкатегорія 132.01).

Обов’язкові реквізити декларації з ЄП для юросіб

Відповідно до п. 48.2 ПКУ обов’язкові реквізити — це інформація, яку має містити форма податкової декларації та за відсутності якої документ втрачає визначений ПКУ статус із настанням передбачених законом юридичних наслідків.

Обов’язкові реквізити податкової декларації визначено у п. 48.3 та 48.4 ПКУ, і всі вони мають бути заповнені правильно, тому що помилка в цих реквізитах — підстава для неприйняття декларації.

Отже, ось обов’язкові реквізити декларації з єдиного податку для юросіб, без яких податківці можуть її не визнати:

— 1 — тип документа (звітний, уточнюючий, звітний новий). Тип «довідково» обов’язковим реквізитом не є;

— 2 — звітний (податковий) період, за який подається податкова декларація. Обов’язково зазначити один із періодів — І квартал, півріччя, три квартали, рік, і власне зазначити рік, до якого належать ці періоди. Звітний період «місяць» заповнюється для довідкової декларації і не є обов’язковим реквізитом;

— 3 — звітний (податковий) період, що уточнюється (для уточнюючого розрахунку). Обов’язково зазначити один із періодів — І квартал, півріччя, три квартали, рік, і власне зазначити рік, до якого належать ці періоди;

— 4 — інформація про платника:

— повне найменування згідно з реєстраційними документами;

— код за ЄДРПОУ;

— код виду економічної діяльності (КВЕД);

— податкова адреса (місцезнаходження) платника;

— 5 — найменування контролюючого органу, до якого подається декларація;

— дата подання декларації;

— підписи керівника або уповноваженої особи, бухгалтера або особи, яка відповідає за ведення бухобліку.

Зверніть увагу!

Відсутність або неправильне заповнення реквізиту «найменування контролюючого органу» можуть призвести до того, що податківці не визнають декларацію і вона вважатиметься неподаною. Але ця проблема може виникнути лише в разі подання декларації в паперовій формі, адже в разі подання декларації в електронній формі найменування податкової заповнюється автоматично.

Не забудьте зазначити дату!

Така дрібничка, як незазначення дати, може стати формальною причиною невизнання декларації, і податківці зроблять це вже після надсилання платникові 2-ї квитанції в разі подання декларації в електронній формі або після прийняття декларації у паперовій формі. Підстава для таких дій — п. 49.11 ПКУ, а наслідки цього наведені у п. 49.12 ПКУ.

Розділ І — загальні відомості

Декларація з ЄП для юросіб має такий реквізит, як «Порядковий № за рік». Платник ЄП — юрособа нумерує поспіль усі подані декларації будь-якого типу за рік. Але цей реквізит не належить до обов’язкових, тож його відсутність або помилка в номері не є підставою для невизнання декларації.

Реквізит 1 — тип декларації. У разі звітування до закінчення кінцевого строку (9 серпня 2022 року) за півріччя 2022 року ставлять позначку «Звітна». Якщо після подання звітної декларації платник знайде в ній помилку і це станеться до закінчення строку подання декларації 9 серпня, можна буде подати нову декларацію з правильними показниками з позначкою «Звітна нова». Кількість нових звітних декларацій не обмежується, до уваги буде взято останню декларацію типу «Звітна нова».

Довідкову декларацію подають з метою отримання довідки про доходи відповідно до п. 296.8 ПКУ, про що зазначено у примітці «**». Але навіщо юрособі може знадобитися така довідка?

Реквізит 2 «Податковий звітний період» — у цьому разі це буде півріччя 2022 року.

У реквізиті 4 наводять інформацію про платника:

— повне найменування згідно з реєстраційними документами;

— код за ЄДРПОУ;

— код виду економічної діяльності (КВЕД). Будь-яких пояснень форма декларації не містить, але податківці консультують, що тут зазначається код основного виду економічної діяльності підприємства відповідно до реєстраційних документів — див. ЗІР, підкатегорія 108.01.05;

— код організаційно-правової форми господарювання — за Класифікацією організаційно-правових форм господарювання ДК 002:2004, затвердженою наказом Держспоживстандарту від 28.05.2004 р. №97. Зокрема, 110 — фермерське господарство, 120 — приватне підприємство, 240 — ТОВ. Це необов’язковий реквізит;

— податкову адресу (місцезнаходження) платника — за реєстраційними документами.

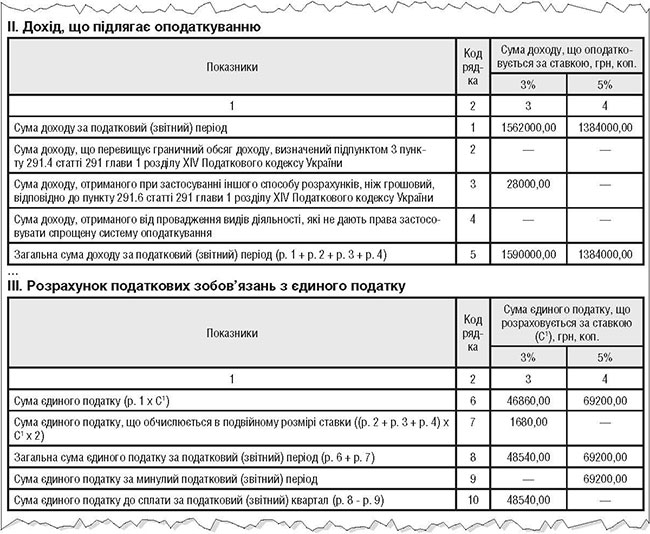

Розділ ІІ — дохід, що підлягає оподаткуванню

У цьому розділі наводять дохід, що підлягає оподаткуванню єдиним податком, наростаючим підсумком з початку року, в цьому випадку — за півріччя 2022 року.

Суму доходу за звітний період, отриману у повній відповідності до норм ПКУ, зазначають у рядку 1 декларації. Залежно від застосування ставки єдиного податку 3% (з реєстрацією платником ПДВ) чи 5% (без реєстрації платником ПДВ) суму отриманого доходу відображають у відповідній графі — 3 та/або 4.

Суму доходу, що перевищує граничний обсяг доходу, визначений пп. 3 п. 291.4 ПКУ (у 2022 році це 7585500 грн), записують у рядку 2 і теж зазначають у тій графі, яка відповідає основній ставці єдиного податку, що застосовується платником у період отримання такого доходу, — незважаючи на те що цей дохід оподатковується за подвійною ставкою (п. 293.5 ПКУ). Аналогічним чином заповнюють рядки 3 та 4.

У рядку 5 декларації підсумовують усі доходи за податковий (звітний) період (ряд. 1 + ряд. 2 + ряд. 3 + ряд. 4).

Позаяк до цього рядка входять доходи, що оподатковуються за різними ставками єдиного податку, значення цього рядка має довідковий характер — для контролю загальної суми доходів платника ЄП.

Якщо платник ЄП змінював ставку ЄП протягом звітного періоду (наприклад, у І кварталі 2022 року був платником ПДВ, а у ІІ кварталі — вже не є платником ПДВ або навпаки), то графи 3 та 4 заповнюватиме одночасно, а контроль загальної суми отриманого доходу здійснюватиме з огляду на суму значень граф 3 та 4 рядка 5.

Розділ ІІІ — розрахунок єдиного податку за звітний період

У рядку 6 визначають суму єдиного податку за стандартними ставками 3% або 5% з доходу, наведеного у рядку 1 декларації.

У рядку 7 розраховують ЄП за подвійними ставками з доходу, наведеного у рядках 2, 3 та 4 декларації.

У рядку 8 наводять загальну суму ЄП — за стандартними та за подвійними ставками за весь звітний період з початку року.

До рядка 9 переносять суму ЄП, що була нарахована в попередніх звітних періодах цього самого звітного року. В цьому випадку тут слід навести суму ЄП, що була нарахована за І квартал (рядок 8 декларації за І квартал 2022 року).

У рядку 10 розраховують суму ЄП, що належить до сплати саме за ІІ квартал 2022 року: загальну суму ЄП з рядка 8 мінус суму ЄП, нараховану за І квартал, з рядка 9. Позаяк змінювати ставку ЄП можна тільки поквартально, сума ЄП у рядку 10 буде або в графі 3, або в графі 4 — залежно від того, яку ставку застосовував платник ЄП у звітному кварталі.

Сплатити її потрібно протягом 10 календарних днів після граничного строку подання декларації (п. 295.3 ПКУ), тобто до 19 серпня 2022 року.

Розділ IV — уточнення показників попередніх декларацій, у яких виявлено помилку

Заповнюючи цей розділ, слід зазначити період, що уточнюється, у реквізиті 3 декларації. Сама декларація може бути «звітною» або «звітною новою», якщо виправлення роблять у поточній декларації, й «уточнюючою», якщо помилку виправляють в окремій декларації.

Помилкову суму єдиного податку, що була зазначена у рядку 10 декларації, яку потрібно виправити, наводять у рядку 11, а правильну суму — у рядку 12.

Далі в рядках 13 або 14 розраховують суму недоплати єдиного податку або зайво нараховану суму.

У загальному випадку, ще в докарантинні часи, у рядках 15 або 16 потрібно було нараховувати штраф 3% (у разі виправлення помилок в уточнюючій декларації) або 5% (у разі виправлення помилки в поточній декларації), а в рядку 17 — пеню.

Однак протягом дії карантину та воєнного стану пеня не нараховується.

Також див. консультації податківців у ЗІР, підкатегорія 108.01.05, про виправлення помилок з ЄП для юросіб.

Чи подавати порожню декларацію з ЄП ІІІ групи?

Як бути тим юрособам — платникам єдиного податку ІІІ групи, які не мали доходів у півріччі 2022 року?

Згідно з абзацом першим п. 49.2 ПКУ платник податків зобов’язаний за кожний встановлений ПКУ звітний період, в якому виникають об’єкти оподаткування, або у разі наявності показників, які підлягають декларуванню, відповідно до вимог ПКУ подавати податкові декларації щодо кожного окремого податку, платником якого він є. Цей абзац застосовується до всіх платників податків, у тому числі платників, які перебувають на спрощеній системі оподаткування, обліку та звітності.

Посилаючись на цю норму, податківці говорять, що юрособи — платники ЄП ІІІ групи, які протягом І кварталу поточного року не мають доходів, що підлягають оподаткуванню єдиним податком, не зобов’язані подавати декларацію за І квартал поточного року — див. ЗІР, підкатегорія 108.01.05.

Вочевидь така сама логіка застосовується і до інших звітних періодів поточного року. Зокрема, якщо протягом І та ІІ кварталів платник ЄП не отримав доходів, він може не подавати за півріччя декларацію з ЄП без показників.

Приклад Юрособа — платник ЄП 3-ї групи у І кварталі 2022 року була платником ЄП за ставкою 5%. З ІІ кварталу 2022 року підприємство стало платником ПДВ та перейшло на ставку ЄП 3%.

У I кварталі 2022 року підприємство отримало дохід від діяльності за КВЕДами, внесеними до Реєстру платників ЄП, — 1384000 грн, та сплатило з нього 5% ЄП — 69200 грн.

У ІІ кварталі 2022 року підприємство отримало дохід:

— від діяльності за КВЕДами, внесеними до Реєстру платників ЄП, — 1562000 грн;

— дохід, за яким проведено розрахунок шляхом взаємозаліку, — 28000 грн.

Відображення цих доходів та їх оподаткування у декларації за півріччя 2022 року показано у зразку.

Зразок

Податкова декларація платника єдиного податку третьої групи (юридичні особи) за півріччя 2022 року (фрагмент)

За результатами роботи у ІІ кварталі 2022 року підприємство має перейти на загальну систему з ІІІ кварталу 2022 року за пп. 4 пп. 298.2.3 ПКУ.

Звісно, що декларування перевищення граничної суми доходів на рік — 7585500 грн у 2022 році; доходів, отриманих від недозволених видів діяльності; доходів від видів діяльності, не внесених до Реєстру платників єдиного податку; доходів, отриманих шляхом негрошових розрахунків, — усе це призведе до втрати статусу платника єдиного податку.

Зверніть увагу!

Помилкове або навмисне недекларування платником єдиного податку таких доходів та неперехід на загальну систему може призвести до невтішних наслідків — адже під час перевірки все це буде виявлено, і доходи будуть оподатковані за загальними правилами з нарахуванням штрафних санкцій.