Працівник мав інвалідність до 01.10.2018 р. З 01.10.2018 р. інвалідність було знято, та працівник не повідомив про це бухгалтерію. Помилку виявили у березні 2019 р. Як її виправити?

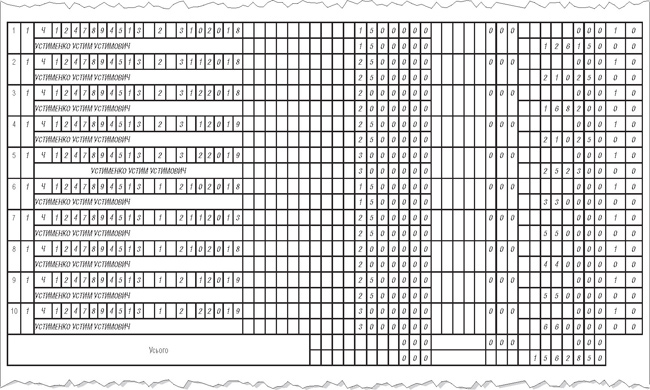

Для розуміння того, наскільки було занижено суму ЄСВ у звітах та недоплачено внеску, наведемо інформацію в таблиці.

Виправляємо помилки за попередні періоди у звіті за березень 2019 р.

Насамперед зауважимо, що виправлення треба буде відобразити в таблицях 1 та 6 звіту з ЄСВ. I позаяк зміст помилок — це заниження суми ЄСВ, подавати уточнюючі звіти не потрібно — виправляються помилки у поточному звіті за той місяць, у якому вони були знайдені. Одночасно виправляється ще одна помилка, адже з жовтня до лютого працівник відображався в таблиці 6 як інвалід (за неправильною категорією застрахованої особи).

Отже, почнімо з таблиці 6, адже вона є підставою для складання таблиці 1.

Виправлення помилок у таблиці 6

Перше, на що слід звернути увагу, — це те, що сума доходу у звіті з ЄСВ (а отже, і в таблиці 6) була відображена правильно. Помилка полягала в застосуванні не тієї ставки ЄСВ, таким чином, занижено було саме суму ЄСВ. Але і категорія застрахованої особи зазначалась неправильно. Тому для виправлення цих помилок роботодавцю доведеться сторнувати неправильні дані і додати правильні окремими рядками.

Якщо страхувальник донараховує або зменшує суму ЄСВ у зв'язку з виправленням помилки, допущеної в попередньому періоді, застосовуються коди типу нарахувань «2» та «3» у графі 10 (п. 9 розділу IV Порядку №4351).

1 Порядок формування та подання страхувальниками звіту щодо сум нарахованого єдиного внеску на загальнообов'язкове державне соціальне страхування, затверджений наказом Мінфіну від 14.04.2015 р. №435.

Код типу нарахувань «2» — це сума заробітної плати (доходу), нарахована в попередніх звітних періодах на підставі бухгалтерських та інших документів, відповідно до яких провадиться нарахування (обчислення) зарплати (доходу), на яку страхувальник самостійно донарахував суму ЄСВ.

Код типу нарахувань «3» — сума зарплати (доходу), нарахована в попередніх звітних періодах згідно з бухгалтерськими та іншими документами, за якими провадиться нарахування (обчислення) заробітної плати (доходу), на яку страхувальник самостійно зменшив нараховану суму ЄСВ.

Таблиця

Недоплата ЄСВ по місяцях

| Місяць | Сума доходу, грн | Нарахована сума ЄСВ, грн | Треба було нарахувати, грн | Різниця, грн |

| Жовтень 2018 | 15000 | 1261,50 | 3300,00 | 2038,50 |

| Листопад 2018 | 25000 | 2102,50 | 5500,00 | 3397,50 |

| Грудень 2018 | 20000 | 1682,00 | 4400,00 | 2718,00 |

| Січень 2019 | 25000 | 2102,50 | 5500,00 | 3397,50 |

| Лютий 2019 | 30000 | 2523,00 | 6600,00 | 4077,00 |

| Разом | 115000 | 9671,50 | 25300,00 | 15628,50 |

За допомогою цих кодів типу нарахувань у таблиці 6 звіту з ЄСВ слід відобразити зменшення суми нарахованого ЄСВ у попередніх періодах за ставкою 8,41%. Тож у звіті за березень треба додати 5 рядків, що дорівнює кількості місяців, у яких неправомірно застосовували ставку ЄСВ у розмірі 8,41% з кодом типу нарахувань 3.

Це матиме такий вигляд.

1. У реквізиті 1 «громадянин України» зазначаємо відповідну інформацію.

2. У реквізиті 7 — стать.

3. У реквізиті 9 «код категорії ЗО» — 2.

4. У реквізиті 10 «код типу нарахувань» — 3.

5. У реквізиті 11 «місяць та рік» — місяці, в яких слід виправити інформацію, а саме: 10.2018, 11.2018, 12.2018, 01.2019, 02.2019 — окремо, тобто для кожного місяця новий рядок.

6. У реквізиті 12 — прізвище, ім'я, по батькові.

7. У реквізиті 17 «загальна сума нарахованого заробітку/доходу» — суму, яку зазначали у звітах за жовтень — лютий раніше, за кожен місяць.

8. У реквізиті 18 «сума у межах максимальної величини» — у цьому випадку те саме, що і в реквізиті 17.

9. У реквізиті 21 «Сума нарахованого єдиного внеску» — суму ЄСВ, яку слід «сторнувати», за кожен місяць окремо.

Таким чином, загальна сума, на яку зменшено суму ЄСВ у зв'язку з виправленням помилки, допущеної в попередніх періодах, — 9671,50 грн.

Наступним буде відображення в тій самій таблиці 6 донарахування суми ЄСВ за ставкою 22% з кодом типу нарахувань 2.

Це матиме такий вигляд.

1. У реквізиті 1 «громадянин України» зазначаємо відповідну інформацію.

2. У реквізиті 7 — стать.

3. У реквізиті 9 «код категорії ЗО» — 1.

4. У реквізиті 10 «код типу нарахувань» — 2.

5. У реквізиті 11 «місяць та рік» — місяці, в яких слід виправити інформацію, а саме: 10.2018, 11.2018, 12.2018, 01.2019, 02.2019, для кожного місяця новий рядок.

6. У реквізиті 12 — прізвище, ім'я, по батькові.

7. У реквізиті 17 «загальна сума нарахованого заробітку/доходу» — відповідно суму, яку було нараховано, за кожен місяць.

8. У реквізиті 18 «сума у межах максимальної величини» — у цьому випадку те саме, що і в реквізиті 17.

9. У реквізиті 21 «Сума нарахованого єдиного внеску» — суму ЄСВ, яку слід було нарахувати, за кожен місяць.

Сума донарахованого ЄСВ у зв'язку з виправленням помилки, допущеної у попередніх звітних періодах, становить 25300,00 грн.

Як наслідок, сума ЄСВ, яка підлягає сплаті, збільшиться на суму різниці — 15628,50 грн (див. зразок 1).

Зразок 1

Заповнення таблиці 6 Звіту з ЄСВ за умовами прикладу

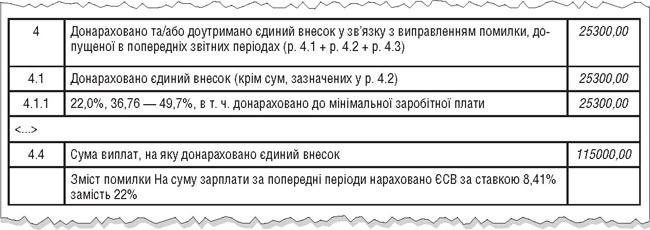

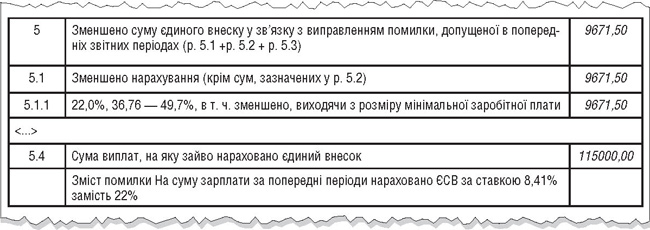

Виправлення помилок у таблиці 1 звіту з ЄСВ

Таблиця 1 додатка 4 звіту з ЄСВ формується на підставі даних таблиці 6 та призначена для формування страхувальниками у розрізі кожної застрахованої особи відомостей про суми нарахованої їй заробітної плати (доходу, грошового забезпечення) у звітному місяці, що формуються з урахуванням кодів категорій застрахованих осіб.

Позаяк ми розгорнуто показали коригування сум ЄСВ — сторнування неправильних сум (за помилковою ставкою) і донарахування правильних сум, те саме доведеться зробити і в таблиці 1. Для цього призначені рядки 4 та 5 цієї таблиці.

Рядок 4 «Донараховано та/або доутримано єдиний внесок у зв'язку з виправленням помилки, допущеної в попередніх звітних періодах (р. 4.1 + р. 4.2 + р. 4.3)» та рядок 5 «Зменшено суму єдиного внеску у зв'язку з виправленням помилки, допущеної в попередніх звітних періодах (р. 5.1 + р. 5.2 + р. 5.3)» в таблиці 1 формуються шляхом нарахування сум ЄСВ на суми виплат нарахованої заробітної плати/доходу у межах максимальної величини, що наведені в таблиці 6 з урахуванням кодів типу нарахувань.

У рядку «Зміст помилки» зазначають період, в якому виявлено помилку, та суму і вид виплати, на яку не нараховано та/або зайво нараховано єдиний соцвнесок. За наявності кількох помилок описують кожну з них (див. зразки 2 і 3).

Зразок 2

Зразок 3

Штрафні санкції та строки сплати донарахованого ЄСВ

Насамперед розгляньмо, коли ж слід сплатити донарахований ЄСВ у зв'язку з виявленням помилок за попередні звітні періоди та виправленням їх.

Відповідно до частини восьмої ст. 9 Закону про ЄСВ, платники-роботодавці зобов'язані сплачувати ЄСВ, нарахований за календарний місяць, не пізніше 20 числа наступного місяця або при виплаті доходу працівнику. Та з огляду на те що на момент виправлення помилки вже всі строки сплати ЄСВ за попередні періоди минули, вважаємо, що донарахований ЄСВ слід сплатити якнайшвидше, аби не зростала пеня.

При цьому помилково нараховану суму ЄСВ (за ставкою 8,41%) податківці зарахують у рахунок недоплати, тобто доплатити роботодавцю слід саме донараховану суму ЄСВ. А далі — чекати на податкове повідомлення-рішення про сплату штрафних санкцій.

Щодо штрафних санкцій ситуація досить цікава. По суті, недоплачено 15628,50 грн (25300,00 грн — 9671,50 грн), бо за попередні місяці ЄСВ все ж таки сплачували, хоча не за тією ставкою, за якою слід було платити.

Тож постає логічне запитання: чи застосовуватимуть податківці штраф на ті цифри, які зазначено у рядку 4.1.1, тобто 25300, 00 грн, чи все ж таки на різницю між сплаченою сумою ЄСВ та тією, яку донараховуємо в поточному періоді, а саме: 15628,50 грн (25300,00 грн — 9671,50 грн)?

Процедура застосування штрафних санкцій

За донарахування платником своєчасно не нарахованого ЄСВ після 1 січня 2015 року застосовується штраф у розмірі 10% зазначеної суми за кожен повний або неповний звітний період, за який донараховано таку суму, але не більш як 50% суми донарахованого ЄСВ (пп. 3 п. 2 розділу VII Iнструкції №4491).

1 Iнструкція про порядок нарахування і сплати єдиного внеску на загальнообов'язкове державне соціальне страхування, затверджена наказом Мінфіну від 20.04.2015 р. №449 (у редакції наказу Мінфіну від 28.03.2016 р. №393).

ДФС інформує

Для розрахунку зазначеного штрафу кількість звітних періодів розраховується починаючи з місяця, на який припадає термін подання звітності за період, за який донараховано (обчислено) суми ЄСВ, та закінчуючи місяцем, на який припадає отримання таким платником акта перевірки від органу доходів і зборів або в якому він подав звітність, де наведено такі донараховані суми.

Якщо за результатами перевірки в окремих місяцях виявлено суми донарахованого (своєчасно не обчисленого) ЄСВ, то за кожне таке донарахування (кожний місяць) відповідно до Закону [про ЄСВ] накладається штраф у порядку та розмірах, визначених у абзацах четвертому — сьомому пп. 3 п. 2 розділу VII Iнструкції №449.

Для дотримання вимог щодо максимального розміру (50 відс.) штрафу:

— визначається сукупно сума донарахувань за всіма звітними періодами, в яких вони виявлені;

— визначається сукупно сума штрафу за всіма звітними періодами, в яких виявлено донарахування та за якими нараховано такі штрафи;

— обчислюється максимальний розмір штрафу від сукупної суми донарахувань та порівнюється з фактично нарахованою сумою штрафів, визначеною сукупно за всі звітні періоди, в яких донараховано суми єдиного внеску.

До сплати визначаються суми штрафів, що не перевищують їх максимального розміру, визначеного пп. 3 п. 2 розділу VII Iнструкції №449.

Роз'яснення ГУ ДФС у Дніпропетровській області від 11.03.2019 р.

При цьому складається рішення про застосування штрафних санкцій за донарахування відповідним контролюючим органом або платником своєчасно не нарахованого ЄСВ за формою згідно з додатком 13 до Iнструкції №449.

Підставою для прийняття відповідного рішення є акт перевірки платника ЄСВ.

На суму недоїмки платнику єдиного внеску нараховується пеня з розрахунку 0,1 відсотка суми недоплати за кожний день прострочення платежу (ч. 10 ст. 25 Закону про ЄСВ та розд. VII Iнструкції №449). Нарахування пені починається з першого календарного дня, наступного за днем закінчення строку внесення відповідного платежу, до дня його фактичної сплати (перерахування) включно.

Частиною 15 ст. 25 Закону про ЄСВ та пп. 10 та 11 розд. VII Iнструкції №449 встановлено, що рішення контролюючого органу про нарахування пені та/або застосування штрафів є виконавчим документом. У разі якщо платник ЄСВ чи банк отримали рішення про нарахування пені та/або застосування штрафів і не сплатили зазначені в них суми протягом десяти календарних днів, а також не оскаржили це рішення чи не повідомили у цей строк відповідний контролюючий орган про його оскарження, таке рішення передається для виконання органу державної виконавчої служби або до органів Казначейства.

Строк давності щодо нарахування, застосування та стягнення сум недоїмки, штрафів та нарахованої пені не застосовується (п. 13 розд. VII Iнструкції №449).

Суми штрафів та нарахованої пені, застосованих за порушення порядку та строків нарахування, обчислення і сплати єдиного внеску, стягуються в тому самому порядку, що і суми недоїмки зі сплати єдиного внеску (ч. 16 ст. 25 Закону про ЄСВ та п. 12 розд. VII Iнструкції №449).

Отже, вважаємо, якщо все ж таки буде накладено штраф на суму 25300,00 грн, можна спробувати звернутися до суду, аби оскаржити таке рішення й наполягти на застосуванні штрафної санкції на суму різниці 15628,50 грн.

А ще згідно зі ст. 26 Закону про ЄСВ та ст. 165-1 КУпАП посадові особи платників єдиного внеску, фізособи-підприємці та особи, які провадять незалежну професійну діяльність, несуть адміністративну відповідальність за:

— порушення порядку нарахування, обчислення і строків сплати єдиного внеску;

— неподання, несвоєчасне подання, подання не за встановленою формою звітності щодо єдиного внеску;

— подання недостовірних відомостей, що використовуються в Державному реєстрі, інших відомостей, передбачених Законом про ЄСВ.

При цьому, якщо роботодавець самостійно здійснює коригування недостовірних відомостей (крім сум єдиного внеску), адміністративна відповідальність, у тому числі за подання недостовірних відомостей, фіскальними органами не застосовується. Про це податківці писали у «Віснику» №34/2017, с. 7.

Позаяк у нашому випадку йдеться про донарахування саме сум ЄСВ, на жаль, податківці можуть застосувати і адмінштраф — у розмірі від 30 до 40 н. м. д. г. (510 — 680 грн). А якщо до таких осіб протягом року вже застосовувався адмінштраф за такі порушення, то розмір нового штрафу буде більшим — від 40 до 50 н. м. д. г. (680 — 850 грн).

Суми штрафів та нарахованої пені включаються до вимоги про сплату недоїмки, якщо їх застосування пов'язано з виникненням та сплатою недоїмки.

Галина КАЗНАЧЕЙ, «Дебет-Кредит»