Наприкінці календарного року роботодавці повинні провести перерахунок ПДФО. Нагадаємо загальні правила його проведення та відображення у звітності.

Метою перерахунку ПДФО є перевірка правильності його утримання. До того ж річний перерахунок є обов'язком, а не правом податкового агента, тож навіть якщо ви впевнені, що утримували цей податок правильно і ваші працівники не користувалися податковою соцпільгою (ПСП), цей обов'язок треба виконати, щоб не отримувати адмінштрафів за порушення правил ведення податкового обліку.

А ще річний перерахунок ПДФО — це легальний шлях виправлення без штрафів та пені помилок, яких ви припустилися протягом цього періоду.

Неподання, подання з порушенням установлених строків, подання не в повному обсязі, з недостовірними відомостями або з помилками ф. №1ДФ, якщо це призвело до зменшення та/або збільшення суми ПДФО, тягнуть за собою накладення штрафу в розмірі 510,00 грн, за повторне порушення протягом року — штраф у розмірі 1020,00 грн (п. 119.2 ПКУ) (за ті самі дії, вчинені платником податків, до якого протягом року було застосовано штраф за таке саме порушення).

Зазначені штрафи не застосовуються у випадках, коли недостовірні відомості або помилки у ф. №1ДФ були виправлені протягом податкового (звітного) року відповідно до п. 169.4 ПКУ та ст. 50 ПКУ.

Коли проводити перерахунок ПДФО

Роботодавець та/або податковий агент має право здійснювати перерахунок доходу, утриманого ПДФО за будь-який період і в будь-яких випадках для визначення правильності оподаткування (пп. 169.4.3 ПКУ).

Але є випадки (вони зазначені у пп. 169.4.2 ПКУ), коли обов'язково слід провести перерахунок доходів та ПДФО відповідно до норм ПКУ.

Саме до таких випадків належить річний перерахунок, коли перевіряють правильність утримання ПДФО за календарний рік.

Випадки обов'язкового перерахунку доходів та ПДФО

За пп. 169.4.2 ПКУ роботодавець зобов'язаний здійснити, в т. ч. за місцем застосування ПСП (з урахуванням положень п. 167.1 ПКУ щодо застосування ставки ПДФО у розмірі 18%), перерахунок доходів, нарахованих такому платнику податків у формі зарплати, а також суми наданої ПСП:

а) за наслідками кожного звітного податкового року під час нарахування заробітної плати за останній місяць звітного року;

б) під час проведення розрахунку за останній місяць застосування податкової соціальної пільги у разі зміни місця її застосування за самостійним рішенням платника податку або у випадках, визначених пп. 169.2.3 ПКУ (це випадки, коли ПСП не може бути застосована, наприклад одночасно із заробітною платою фізособа отримувала стипендію);

в) під час проведення остаточного розрахунку з платником податку, який припиняє трудові відносини з таким роботодавцем.

Зверніть увагу!

Якщо ваш працівник звільнився протягом року, до річного перерахунку він не потрапляє (бо остаточний розрахунок із таким працівником треба було здійснити на момент звільнення). А ось якщо протягом року він відмовився або втратив право на застосування ПСП, то до річного перерахунку його слід включити.

Покроковий алгоритм проведення річного перерахунку ПДФО

Перерахунок сум доходів слід провадити в грудні 2018 р. (після остаточного нарахування доходів за грудень) у такій послідовності.

Крок 1. Уточнюють за кожен місяць суму доходів з урахуванням сум, які були нараховані безпосередньо за звітні місяці, з урахуванням розподілу перехідних відпусткових і допомоги з тимчасової непрацездатності за місяцями, за які вони нараховані, а також з урахуванням віднесення до конкретного місяця інших виплат, які нараховані в одному місяці, але належать до попередніх місяців. При цьому нараховані в місяцях доходи слід перевірити на наявність арифметичних та інших помилок.

Крок 2. Розраховану помісячно суму оподатковуваного доходу порівнюють із граничним доходом, який дає право на застосування ПСП, у 2018 році — 2470 грн.

Крок 3. Перевіряють правильність суми доходу та суми ПСП, особливо для випадків застосування за пп. 169.1.2 ПКУ (ПСП на дітей) та пп. 169.1.3 ПКУ (інші випадки застосування ПСП підвищеного розміру).

Крок 4. Остаточно оподатковують розрахований (уточнений) оподатковуваний дохід щомісяця і визначають суму ПДФО до сплати для кожного місяця окремо.

Крок 5. Обчислюють остаточну річну суму ПДФО, що складається зі сум податку, визначених за результатами перерахунку кожної окремої місячної оподатковуваної суми доходу.

Крок 6. Порівнюють річну суму ПДФО, обчислену внаслідок перерахунку, з фактично утриманим ПДФО протягом звітного податкового року.

Крок 7. Відображають результати річного перерахунку у ф. №1ДФ за IV квартал 2018 року.

Якщо річна розрахункова сума ПДФО перевищить суму фактично утриманого ПДФО протягом року, виникає недоплата ПДФО. Суму недоплати роботодавець стягує за рахунок будь-якого оподатковуваного доходу працівника після його оподаткування за грудень звітного року. У разі недостатності доходу податок стягують за рахунок оподатковуваних доходів наступних місяців до повного погашення суми недоплати (абз. 1 пп. 169.4.4 ПКУ).

Якщо фактична сума сплаченого ПДФО більша від обчисленої річної суми ПДФО при перерахунку, виникає переплата ПДФО. На суму переплати зменшується розмір ПДФО, що утримується з оподатковуваного доходу грудня. Якщо її недостатньо, зменшується розмір ПДФО, який підлягає утриманню із оподатковуваного доходу наступних місяців до повного погашення суми переплати.

Зверніть увагу!

Норми щодо повернення працівникові таким чином переплати з ПДФО у ПКУ й досі немає. Проте, за роз'ясненнями податківців*, це робити можна. Обережному роботодавцю варто з цього питання отримати від ДФС власну IПК.

Документальне оформлення та облік

Чинним законодавством не встановлено форми документа, яким треба зафіксувати річний перерахунок доходів. Такий документ можна оформити в довільній формі із зазначенням:

— П. I. Б. та IПН працівників (адже перерахунок здійснюється окремо щодо кожного з них);

— їхніх доходів за кожен місяць;

— ПСП, яка застосовувалась у кожному місяці (за наявності);

— суми ПДФО, яка була фактично утримана з працівника;

— ПСП, яка мала застосовуватися в кожному місяці (за наявності);

— суми ПДФО, яку потрібно було утримати з працівника;

— результату (недоплата або переплата чи нуль).

Наприкінці варто визначити загальний результат перерахунку, адже саме він відображатиметься в бухгалтерському обліку.

Проведення, якими відображатиметься цей результат, слід зазначити у бухгалтерській довідці з відповідним обґрунтуванням причини коригування ПДФО (тобто додатком-перерахунком). Донарахування ПДФО за результатами річного перерахунку ПДФО має бути відображено у бухгалтерському обліку в тому місяці, в якому перерахунок проведено (грудень 2018 року).

У бухобліку донарахування ПДФО в разі виявлення недоплати показують проведенням Д-т 661 — К-т 641, переплату ПДФО — методом «сторно» Д-т 661 — К-т 641.

Відображення перерахунку ПДФО у ф. №1ДФ

Результати перерахунку доходів за підсумками 2018 р. роботодавці показують у ф. №1ДФ за IV квартал 2018 р.

Це роблять таким чином:

— у рядках 3а та 3 проставляють суму нарахованого та виплаченого доходу за відповідний звітний період — IV квартал 2018 р.;

— у рядках 4а та 4 — суму податку на доходи фізичних осіб з урахуванням суми недоплати/переплати.

У розділі II ф. №1ДФ наслідки перерахунку не відображають, бо згідно з ПКУ перерахунок провадять лише щодо ПДФО.

А тепер розгляньмо докладно на прикладі (див. таблицю).

Таблиця

Приклад проведення річного перерахунку за даними одного з працівників

| Місяць | Загальний місячний дохід (зарплата), грн | Застосована ПСП, грн | ПДФО утриманий, грн | ПДФО, який слід було утримати, грн |

| Січень | 1500,00 | 881,00 | 111,42 | 111,42 |

| Лютий | 1500,00 | 881,00 | 111,42 | 111,42 |

| Березень | 1500,00 | 881,00 | 111,42 | 111,42 |

| Квітень | 1800,00 | 881,00 | 165,42 | 165,42 |

| Травень | 1700,00 | 881,00 | 147,42 | 147,42 |

| Червень | 1500,00 | 881,00 | 111,42 | 111,42 |

| Липень | 2500,00 | 881,00 | 291,42 | 450,00 |

| Серпень | 2500,00 | 881,00 | 291,42 | 450,00 |

| Вересень | 2500,00 | 881,00 | 291,42 | 450,00 |

| Жовтень | 2500,00 | 881,00 | 291,42 | 450,00 |

| Листопад | 3000,00 | 881,00 | 381,42 | 540,00 |

| Грудень | 3000,00 | 881,00 | 381,42 | 540,00 |

| Всього | 25500,00 | 10572,00 | 2687,04 | 3638,52 |

Як бачимо з даних перерахунку, податковий агент припустився помилки, застосувавши ПСП у другій половині 2018 року до зарплати працівника, розмір якої перевищував поріг застосування ПСП у 2018 році (2470 грн). Унаслідок цього виникла недоплата: 3638,52 - 2687,04 = 951,48 грн.

Саме її треба буде утримати з доходу працівника за грудень 2018 р. Отже, за грудень такий працівник отримає зарплату: 3000,00 - 381,42 - 951,48 - 45,00 = 1622,10 грн.

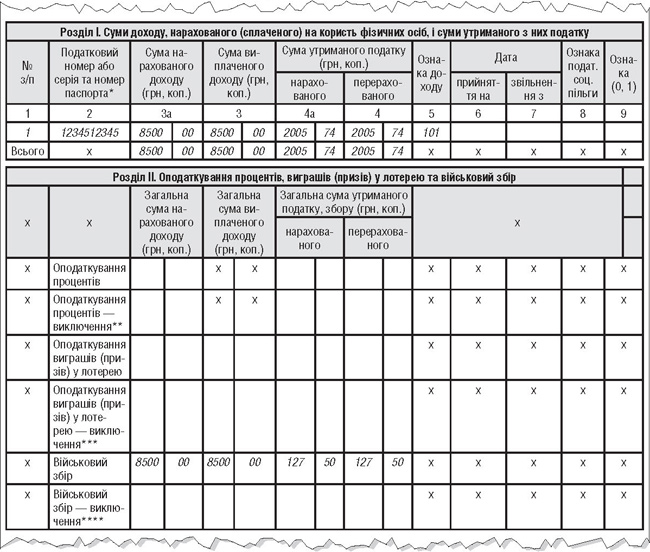

Результат такого перерахунку треба буде відобразити у розділі I форми №1ДФ. Візьмемо за умову, що у звіті відображають дані лише щодо цього працівника. Тоді розділи I та II форми №1ДФ матимуть такий вигляд (див. зразок).

Зразок

Заповнення розділів I і II ф. №1ДФ за IV кв. 2018 р. за результатами перерахунку

Зверніть увагу, що у ньому:

— сума нарахованого і виплаченого доходу (в обох розділах) є однаковою. Це тому, що дохід був у вигляді зарплати, а вона виплачувалася працівникові своєчасно (до 7-го числа місяця, наступного за місяцем, за який вона виплачувалася);

— сума нарахованого і сплаченого ПДФО в розділі I є однаковою. Це тому, що зарплата за грудень 2018 р. була виплачена у грудні 2018 р., тоді ж були сплачені і податки з такої зарплати. Відповідно, ПДФО за жовтень-листопад 2018 р. теж було сплачено у IV кварталі 2018 р. Те саме стосується і військового збору;

— у сумі нарахованого і сплаченого ПДФО в розділі I зазначено і суму ПДФО, утриману в IV кварталі до проведення перерахунку, і ту, яка була доутримана в грудні 2018 р. унаслідок перерахунку: 291,42 + 381,42 + 381,42 + 951,48 = 2005,74 грн;

— хоча працівник і подав заяву на застосування ПСП і до проведення перерахунку ПСП до його зарплати застосовувалася, права на ПСП він не мав (через розмір зарплати), і перерахунок цю помилку виправив. Отже, в графі 8 розділу I ми нічого не зазначаємо.

Ганна БИКОВА, «Дебет-Кредит»