Якщо «єдинник» 3-ї групи виявив помилку, допущену в раніше поданій податковій декларації1 (далі — ПД), і строк подання такої звітної ПД вже минув, то помилкові дані декларації слід уточнити. Розгляньмо, як «єдинники» виправляють такі помилки в новій формі2 податкової звітності з єдиного податку.

Порядок виправлення помилок

Щоб виправити допущену в ПД платника єдиного податку помилку, платник податків може3:

— або подати уточнюючу ПД (згідно з пп. «а» п. 50.1 ПКУ) як самостійний документ у будь-який час за фактом виявлення помилок із нарахуванням та сплатою штрафу в розмірі 3%;

— або відобразити суму недоплати у складі ПД, яка подається за податковий період, наступний за періодом, в якому виявлено факт заниження податкового зобов'язання4 (згідно з пп. «б» п. 50.1 ПКУ), з нарахуванням та сплатою штрафу у розмірі 5%.

Зверніть увагу: під час документальних планових і позапланових виїзних перевірок платник податків не має права подавати уточнюючі ПД за будь-який звітний (податковий) період з відповідного податку і збору, який перевіряється контролюючим органом (п. 50.2 ПКУ).

Відповідальність

Платники єдиного податку несуть відповідальність за правильність обчислення, своєчасність і повноту сплати сум єдиного податку (п. 300.1 ПКУ) та при виявленні помилок контролюючим органом вимушені будуть заплатити штраф у розмірі як мінімум 25% сум (за перше виявлене порушення) донарахованого ПЗ і пеню.

Форма, в якій виправляють помилки

Згідно з п. 296. 7 ПКУ, уточнююча ПД з єдиного податку подається в порядку, встановленому ПКУ. Таким чином, ґрунтуючись на п. 50.1 ПКУ, доходимо висновку про необхідність використовувати форму, чинну на момент декларування уточнень.

Як зазначає ДФСУ в ЗІР (підкатегорія 108.01.05), платники єдиного податку можуть використовувати стару форму5, затверджену наказом Мінфіну України від 21.12.2011 р. №1688. Проте оскільки цей наказ вже втратив чинність і є нова форма, затверджена наказом від 19.06.2015 р. №578, рекомендуємо подавати виправлення саме в ній.

Окремого бланка чи додатка для уточнення даних ПД немає. Передбачено загальну форму ПД, у шапці якої (розділ I «Загальні відомості») ставиться відмітка навпроти поля про тип податкової декларації — «Уточнююча», а також зазначається період, що уточнюється.

На жаль, до нової форми ПД не затверджено порядку її заповнення, в т. ч. й у разі якщо вона подається в уточнюючій формі. Тому доведеться спиратися на висновки, які можна зробити виходячи з аналізу рядків і приміток самої звітної форми та наявних роз'яснень ДФСУ6.

1 Підлягають виправленню ПД у строк не пізніше закінчення 1095 дня, наступного за останнім днем граничного строку подання ПД (ст. 102 ПКУ).

2 Форма, затверджена наказом Мінфіну України від 19.06.2015 р. №578.

3 За умови що дотримуються терміни давності, визначені ст. 102 ПКУ: не пізніше закінчення 1095 дня, наступного за останнім днем граничного терміну подання ПД.

4 Згідно з роз'ясненнями податківців у ЗІР, платник єдиного податку має право уточнити показники попередніх звітних періодів у звітній декларації за будь-який наступний період.

5 Форма, затверджена наказом Мінфіну України від 21.12.2011 р. №1688.

6 На жаль, такі роз'яснення в ЗІР наведені тільки для фізосіб — платників єдиного податку, проте, на нашу думку, їх можна використовувати і юрособам.

Проаналізуймо, як заповнюють таку нову форму ПД юрособи — платники єдиного податку.

Уточнююча ПД як самостійний звіт

При заповненні уточнюючої ПД як самостійної декларації слід брати до уваги таке:

— уточнююча ПД відрізняється від основної декларації спеціальною відміткою «Уточнююча»;

— уточнююча ПД має включати правильні показники, в т. ч. і правильну суму податкових зобов'язань (рядки 1 — 10 ПД);

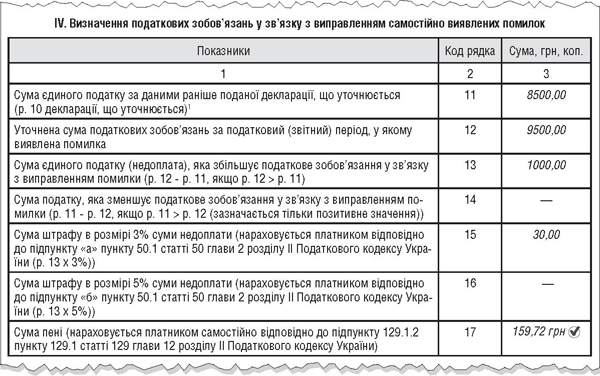

— уточнююча ПД передбачає заповнення розділу ІV ПД «Визначення податкових зобов'язань у зв'язку з виправленням самостійно виявлених помилок», в якому зазначаються сума завищення (заниження) податкового зобов'язання і штраф 3% у разі заниження та пеня, згідно з п. 129.1 ПКУ (рядки 11 — 17 ПД).

При цьому в рядку 11 уточнюючої ПД платник податку проставляє ПЗ, нараховане до сплати за наслідками раніше поданої ПД (помилкове ПЗ), а в рядку 12 — правильне ПЗ. Якщо значення рядка 12 менше від значення рядка 11, то таке виправлення помилки не тягне за собою штрафу і пені, а сума різниці (якщо податок уже був сплачений до бюджету) утворює в інтегрованій картці платника податків переплату.

Якщо значення рядка 12 більше від значення рядка 11, то різниця відображається в рядку 13 і отримує статус недоплати (незалежно від факту можливої переплати за даними інтегрованої картки платника податків в органі ДФС). Адже саме виходячи з суми такої недоплати нараховуються штраф згідно з пп. «а» п. 50.1 ПКУ і пеня згідно з пп. 129.1.2 ПКУ.

При заниженні суми податкового зобов'язання, до подання такої уточнюючої ПД як самостійного документа, підприємство має сплатити суму недоплати і штраф у розмірі 3% від суми недоплати.

Але якщо на такий момент підприємство має переплату з єдиного податку, то можливим є зарахування суми донарахованого ПЗ, штрафу і пені за рахунок такої переплати (п. 87.1 ПКУ). Проте рекомендуємо заздалегідь з'ясувати позицію щодо цього питання органу ДФС, в якому підприємство перебуває на обліку як платник єдиного податку. Річ у тім, що деякі територіальні податкові органи відмовляються проводити таке зарахування без заяви платника податків, попри те що законодавчого розпорядження щодо такого зарахування в межах одного податку на підставі заяви немає. І якщо таке зарахування буде проведене не в день подання уточнюючої ПД, то вже наступного дня у платника податків виникне недоплата, яка потягне за собою штрафи згідно з п. 126.1 ПКУ (10% або 20%).

До речі, в одній уточнюючій ПД можна виправити помилки лише одного звітного періоду.

Уточнюючий розрахунок у складі поточної ПД

При внесенні уточнень до складу поточної ПД слід брати до уваги таке:

— уточнююча ПД відрізняється від основної декларації зазначенням періоду, що уточнюється (поле 3);

— уточнююча ПД включає наростаючим підсумком правильні показники, в т. ч. і правильну суму податкових зобов'язань (рядки 1 — 10 ПД);

— уточнююча ПД передбачає заповнення розділу ІV ПД «Визначення податкових зобов'язань у зв'язку з виправленням самостійно виявлених помилок», в якому зазначаються сума завищення (заниження) податкового зобов'язання і штраф 5% у разі заниження та пеня, згідно з пп. 129.1.2 ПКУ (рядки 11 — 17 ПД).

Розгляньмо на прикладах, як юрособі виправити помилки, допущені в минулих періодах.

Приклад 1 Підприємство (3-тя гр., неплатник ПДВ) виявило помилку в декларації за III кв. 2014 р. (сума доходу була занижена на 20000 грн). Підприємство прийняло рішення подати уточнюючу ПД за минулий період (як самостійний документ). У 2014 р. підприємство перебувало в 4-й групі платників єдиного податку і так само не було платником ПДВ. Як заповнити ПД і виправити помилку?

Розрахунок пені

| Період заниження (пп. 129.1.2 ПКУ) | З 19.11.2014 р. (термін сплати єдиного податку за ІІІ кв. 2014 р.) до 01.11.2015 р. | 347 днів* |

| База для розрахунку суми пені | Сума заниження податку | 1000,00 грн |

| Ставка | З розрахунку 120% облікової ставки НБУ, що діяла на день заниження ПЗ (п. 129.4 ПКУ) |

16,8% річних (14% х 120%) |

| Розрахунок | 1000,00 грн х 16,8% : 365 днів х 347 днів | 159,72 грн |

| * Нарахування пені починається в день настання терміну погашення податкового зобов'язання і закінчується в день зарахування коштів на бюджетний рахунок. | ||

У 2014 році для такого платника 4-ї групи — неплатника ПДВ ставка єдиного податку була визначена п. 293.3 ПКУ у розмірі 5 відсотків.

В уточнюючій ПД наводяться правильні показники (з урахуванням коригувань) у рядках 1 — 10 ПД, не зазначається сума заниження (завищення) доходу, а тільки сума заниження (завищення) податкового зобов'язання з єдиного податку (рядки 13, 14).

Припустімо, сума заниженого податкового зобов'язання становить 1000,00 грн (20000 грн х 5%).

Припустімо, сума податкового зобов'язання платника в ІІІ кв. 2014 р. становила 8500 грн, відповідно уточнена сума податкових зобов'язань за звітний період, в якому виявлено помилку, — 9500 грн. При цьому сплата недоплати податкового зобов'язання з урахуванням штрафу відбулася 01.11.2015 р. Тоді розділ IV треба заповнити таким чином (див. зразок 1).

Зразок 1

Фрагмент уточнюючої ПД платника єдиного податку (юрособа)

У рядку 11 наводиться сума єдиного податку, відображеного в декларації за період, що уточнюється, — 8500 грн.

Зверніть увагу! Показник рядка 11 ПД відповідає рядку 9 попередньої форми ПД або рядку 9, 24 чи 36 (у разі переходу протягом року на іншу групу платника єдиного податку).

У рядку 12 наводиться уточнена сума податкових зобов'язань за звітний період, в якому виявлено помилку, — 9500 грн.

Недоплата єдиного податку відображається в рядку 13 — 1000 грн.

У рядку 15 — сума 3-процентного штрафу від суми недоплати, бо помилки виправляються в окремій уточнюючій ПД.

У рядку 17 — пеня, нарахована на суму недоплати єдиного податку. Сума пені розраховується відповідно до п. 129.1 ПКУ.

Попри те що згідно з нормами п. 294.1 ПКУ звітним періодом є календарний квартал, ПД складається наростаючим підсумком з урахуванням норм пунктів 296.5 і 296.6 ПКУ (п. 296.7 ПКУ). Отже, помилка, допущена в ПД за III кв. 2014 р., найімовірніше, призвела до помилки в річній ПД за 2014 рік.

Щоправда, сума податку до сплати за підсумками кожної ПД відповідає квартальному показнику (сума нарахованого податку за минулий період віднімається від загальної суми нарахованих наростаючим підсумком податкових зобов'язань). Отже, помилка, допущена в III кварталі 2014 р., не призвела до помилки в сумі нарахування податкових зобов'язань до сплати за IV календарний квартал 2014 р. Водночас показники задекларованого наростаючим підсумком доходу були зазначені некоректно, тож рекомендуємо подати у такому разі й уточнюючу ПД за 2014 р., в якій навести правильні дані наростаючим підсумком, а в розділі ІV — заповнити тільки рядки 11 і 12 (вони будуть однаковими).

Приклад 2 Підприємство (3-тя гр., платник ПДВ) виявило помилку в декларації за I кв. 2015 р. (сума доходу була завищена на 250 тис. грн). Підприємство прийняло рішення відобразити уточнення у складі ПД за поточний період (IV квартал 2015 г). Як заповнити ПД і виправити помилку?

Сума завищення податкового зобов'язання становила 5000 грн (250000 грн х 2%), бо в 2015 році для такого платника ставка єдиного податку була визначена п. 293.3 ПКУ в розмірі 2%.

Припустімо, сума податкового зобов'язання платника в декларації за I кв. 2015 р. була відображена у розмірі 18000 грн, відповідно уточнена сума податкових зобов'язань — 13000 грн (18000 - 5000). При заповненні рядків 1 — 10 ПД за IV квартал 2015 р. підприємство повинне відобразити наростаючим підсумком правильні показники.

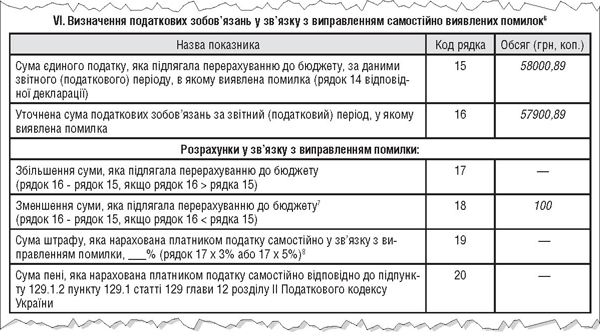

Розділ IV слід заповнити таким чином (див. зразок 2).

Зразок 2

Фрагмент уточнюючої НД платника єдиного податку (юрособа)

У рядку 11 наводиться сума єдиного податку, відображеного в декларації за період, що уточнюється, — 18000,00 грн.

У рядку 12 — уточнена сума податкових зобов'язань за звітний період, в якому виявлено помилку, — 13000,00 грн.

У рядку 14 заповнюється сума податку, що зменшує податкове зобов'язання, — 5000,00 грн.

До недоплати єдиного податку така помилка не призвела, а тому штрафи і пеня при виправленні такої помилки не нараховуються.

Особливості виправлення помилок ФОП (3-тя група ЄП)

У разі виправлення самостійно виявлених помилок, що містяться в раніше поданих ПД фізособами-«єдинниками», така фізособа-підприємець має право уточнити показники попередніх звітних періодів як у звітній (звітній новій) ПД за будь-який подальший період, так і шляхом подання уточнюючої ПД, аналогічно до «єдинників»-юросіб.

Зверніть увагу! Поточна форма ПД для фізосіб, на відміну від попередньої форми ПД, заповнюється у гривнях із копійками.

Якщо виправлення здійснюється в уточнюючій ПД за новою формою, то платник податків:

— зазначає правильні значення показників господарської діяльності за звітний період, за який подається уточнююча декларація, в розділі ІV ПД (рядки 05 — 07);

— визначає податкове зобов'язання за звітний (податковий) період, що уточнюється, в розділі V декларації (рядки 08 — 14);

— визначає суму збільшення (зменшення) податкового зобов'язання з єдиного податку у зв'язку з виправленням самостійно виявлених помилок, суму пені та штрафу (в розмірі 3% від суми збільшення) в розділі VІ декларації (рядки 15 — 20).

Якщо помилки за минулі звітні періоди виправляються у складі звітної (звітної нової) декларації за новою формою, то платник податків:

— зазначає правильні значення показників господарської діяльності за звітний період, за який подається декларація, в розділі ІV ПД (рядки 05 — 07);

— визначає податкові зобов'язання з єдиного податку за звітний період у розділі V ПД (рядки 08 — 14);

— визначає суму збільшення (зменшення) податкового зобов'язання з єдиного податку в зв'язку з виправленням самостійно виявлених помилок за минулі періоди, суму пені і штрафу (у розмірі 5% від суми збільшення) в розділі VІ ПД (рядки 15 — 20).

Розгляньмо особливості виправлення помилки на прикладі.

Приклад 3 Фізособа-підприємець (3-тя гр., неплатник ПДВ) виявив помилку в декларації за III кв. 2015 р. (сума податку була завищена на 100 грн). Як виправити помилку?

Зразок 3

Фрагмент уточнюючої ПД платника єдиного податку (фізособа)

Підприємець може уточнити помилкові показники в ПД за III кв. 2015 р. при поданні звітної ПД за 2015 р. Для цього він повинен зазначити період, що уточнюється, в полі 3 шапки ПД, заповнити правильні значення показників господарської діяльності наростаючим підсумком та заповнити розділ VI ПД (зразок 3, суми, крім суми завищення податкового зобов'язання, умовні). Штрафу і пені в цьому разі не буде, бо помилка не призвела до заниження податкових зобов'язань.

Олександра ОЛЕФІРЕНКО, «Дебет-Кредит»