Зовсім недавно, у «ДК» №46/2013, ми розглядали правила нарахування та сплати єдиного соціального внеску приватними підприємцями, які перебувають на загальній та на спрощеній системі оподаткування. Зараз з'ясуємо, як виглядають нарахування та сплата ЄСВ при переході з однієї системи оподаткування на іншу.

Загальні правила нарахування та сплати ЄСВ приватними підприємцями

Фізичні особи — підприємці (далі — ФОП), які використовують як загальну, так і спрощену систему оподаткування, є платниками ЄСВ згідно з п. 4 ч. 1 ст. 4 Закону про ЄСВ. При цьому вони є як платниками, так і застрахованими особами — ч. 2 ст. 4 Закону про ЄСВ. Таким чином, ФОП зобов'язані сплачувати ЄСВ за себе.

ФОП, які мають найнятих працівників, є для них страхувальниками згідно з ч. 3 ст. 4 Закону про ЄСВ, тобто сплачують ЄСВ за найманих працівників. Проте у цій статті ми будемо говорити лише про нюанси сплати ЄСВ приватними підприємцями за себе при переході зі спрощеної системи оподаткування на загальну, і навпаки. Адже правила сплати ЄСВ за найманих працівників у ФОП при цьому не змінюються.

Зазначимо також, що ФОП, які обрали спрощену систему оподаткування (далі — ФОП на ЄП) і є пенсіонерами за віком або інвалідами (тобто отримують згідно із законом пенсію або соціальну допомогу), звільнені від обов'язкової сплати ЄСВ. Вони можуть брати участь у системі загальнообов'язкового державного соціального страхування на добровільних засадах. Така пільга передбачена ч. 4 ст. 4 Закону про ЄСВ і діє з 06.08.2011 р. Але у цій статті ми таких пільговиків не розглядаємо.

Ставки ЄСВ

Згідно з ч. 11 ст. 8 Закону про ЄСВ, до бази нарахування ЄСВ у ФОП застосовується однакова ставка, незалежно від системи оподаткування. Це ставка 34,7%. Її можна прийняти за таку, що трапляється найчастіше, і саме її ми будемо використовувати далі у статті.

Але вона не є єдиною. Адже така ставка дає ФОП статус особи, застрахованої лише у ПФУ та ФСС з безробіття. Якщо ж ФОП хоче бути застрахованим і в інших державних соціальних фондах, він може обрати більшу ставку ЄСВ:

36,6% — щоб бути застрахованим у ПФУ, ФСС з безробіття та ФСС з ТВП;

36,21% — щоб бути застрахованим у ПФУ, ФСС з безробіття та ФСС НВВ;

38,11% — щоб застрахуватися у всіх фондах державного соціального страхування.

Те, що буде далі сказано з урахуванням ставки 34,7%, справедливо і для ФОП, які сплачують ЄСВ і за вищою ставкою. Принципи розрахунку, сплати і подання звіту з ЄСВ ті самі — змінюється лише ставка ЄСВ.

Сплата ЄСВ ФОП на ЗС

ФОП на загальній системі оподаткування (далі — ФОП на ЗС) розраховують суму ЄСВ згідно з ч. 2 ст. 9 Закону про ЄСВ — на підставі бухгалтерських та інших документів, що підтверджують наявність бази нарахування ЄСВ. I оскільки для ФОП на ЗС базою нарахування ЄСВ є сума доходу (прибутку), яка фактично отримана від їхньої діяльності та підлягає оподаткуванню ПДФО (п. 2 ч. 1 ст. 7 Закону про ЄСВ), то зрозуміло, що основну роль для визначення такої бази відіграє декларація про майнове становище і доходи1 такого підприємця.

ФОП на ЗС сплачують ЄСВ за кожен повний і неповний місяць отримання доходу від підприємницької діяльності, який оподатковується ПДФО. При цьому:

— сума місячного ЄСВ не може бути меншою від розміру мінімального страхового внеску за місяць, в якому отримано чистий дохід (прибуток), що оподатковується ПДФО. Розмір мінімального страхового внеску визначено у п. 5 ч. 1 ст. 1 Закону про ЄСВ. Він визначається як добуток мінімального розміру заробітної плати на розмір внеску, встановлений законом на місяць, за який нараховується дохід. У період з 01.01.2013 р. до 30.11.2013 р. мінімальний розмір заробітної плати становив 1147 грн, тож мінімальний внесок для ФОП на ЄП становив 34,7% х 1147,00 грн = 398,01 грн2. З 01.12.2013 р. мінімальний розмір заробітної плати становить уже 1218 грн, мінімальна сума ЄСВ — 422,65 грн;

1 За формою, затвердженою наказом МФУ від 07.11.2011 р. №1395.

2 За умови застосування ставки ЄСВ 34,7%. Якщо ФОП добровільно обрав вищу ставку ЄСВ, то і мінімальні та максимальні місячні внески ЄСВ теж будуть більші.

— максимальна величина бази нарахування ЄСВ дорівнює сімнадцяти розмірам прожиткового мінімуму для працездатних осіб, встановленого законом. З 01.01.2013 р. до 30.11.2013 р. такий розмір становив 1147 грн, з 01.12.2013 р. — 1218 грн. Таким чином, у періоді з січня до листопада 2013 р. такою максимальною величиною була сума 1147 х 17 = 19499 грн, а максимальний місячний розмір ЄСВ для ФОП на ЗС — 19499 х 34,7% = 6766,15 грн. У грудні 2013 р. максимальна величина бази нарахування ЄСВ становитиме 17 х 1218 грн = 20706 грн, а максимальний розмір ЄСВ для ФОП на ЗС -20706 грн х 34,7% = 7184,98 грн на місяць.

Підпунктом 4.5.2 Iнструкції №21-5, що діяла до 30.09.2013 р., були передбачені авансові платежі з ЄСВ, які повинні були здійснювати ФОП на ЗС. Такі авансові платежі з ЄСВ потрібно було сплачувати до 15 березня, до 15 травня, до 15 серпня та до 15 листопада ЄСВ у розмірі 25% річної суми ЄСВ, обчисленої від суми, визначеної податковими органами для сплати авансових сум ПДФО. Тобто брався показник — чистий дохід ФОП на ЗС за минулий рік згідно з поданою ним декларацією, множився на ставку ЄСВ, ділився на чотири та виходила сума авансових платежів з ЄСВ. З 01.10.2013 р. аналогічна норма діє в Iнструкції №455, пунктом 2 п. 4.5 якої передбачено такий самий порядок сплати ЄСВ для ФОП на ЗС.

Закон про ЄСВ, навпаки, жодної сплати авансом сум ЄСВ від ФОП на ЗС не вимагає. Згідно з абзацом третім ч. 8 ст. 9 Закону про ЄСВ, такі підприємці сплачують ЄСВ за звітний рік до 10 лютого наступного року.

Згідно з п. 6.2 Iнструкції №455 недоїмкою зі сплати ЄСВ вважається сума, не сплачена у строк, установлений Законом про ЄСВ і абзацом другим пп. 2 п. 4.5 Iнструкції №455. Цей строк — 10 лютого наступного за звітним року. Iдентичне правило встановлено і п. 6.2 Iнструкції №21-5. Таким чином, сплата авансових платежів з ЄСВ — вимога Iнструкції №21-5 та Iнструкції №455, але у разі невиконання цієї умови недоїмка з ЄСВ не виникає. Отже, і штрафні санкції за несплату авансових платежів з ЄСВ не застосовуються. Тож ФОП на ЗС може самостійно обрати, як йому сплачувати ЄСВ — авансом (причому в будь-які терміни і в будь-якій пропорції) чи за наслідками звітного року. Про те, що відповідальність за несплату авансових платежів для ФОП на загальній системі не передбачена, ПФУ зазначав у листі від 27.05.2013 р. №13169/03-20 («ДК» №30/2013).

Сплата ЄСВ ФОП на ЄП

Для ФОП на ЄП передбачено інший порядок нарахування та сплати ЄСВ. Вони самостійно визначають базу нарахування ЄСВ на підставі п. 3 ч. 1 ст. 7 Закону про ЄСВ. I така база не залежить ні від розміру доходів, що отримуються ФОП на ЄП, ні від наявності таких доходів — ці підприємці сплачують ЄСВ за кожен місяць за весь період перебування на спрощеній системі оподаткування.

При цьому для них, так само як і для ФОП на ЗС, визначено мінімальний страховий внесок та максимальну межу бази нарахування ЄСВ.

ФОП на ЄП зобов'язані сплачувати ЄСВ, нарахований за календарний квартал, до 20 числа місяця, наступного за кварталом, за який сплачується ЄСВ (абз. третій ч. 8 ст. 9 Закону про ЄСВ (у редакції, що діє з 13.10.2012 р.). Як бачимо, «єдинники» зобов'язані сплачувати ЄСВ чотири рази на рік у розмірі квартальної суми ЄСВ.

Згідно з п. 2 п. 4.6 Iнструкції №455, Міндоходів дозволяє ФОП на ЄП сплачувати ЄСВ авансовими платежами до 20 числа місяця, за який сплачується ЄСВ. До 30.09.2013 р. таке саме право надавалося ФОП на ЄП і підпунктом 4.6.2 Iнструкції №21-5. Але ми вважаємо, що зазначені норми мають декларативний характер, бо з таким самим успіхом ФОП на ЄП може сплачувати ЄСВ і до 30 числа кожного місяця або взагалі спочатку року за весь рік наперед. Адже при цьому не порушуються граничні терміни сплати ЄСВ, установлені Законом про ЄСВ.

Сплата ЄСВ при зміні системи оподаткування ФОП

Якщо ФОП на ЗС переходить із загальної системи оподаткування на спрощену, наприклад з II кварталу 2013 р., відбувається ось що. Якщо він сплачував авансові платежі з ЄСВ згідно з Iнструкцією №21-5, то з II кварталу 2013 р. (після переходу на ЄП) ФОП припиняє сплачувати авансові платежі з ЄСВ і починає сплачувати ЄСВ у сумі, не меншій від мінімального внеску протягом 20 днів після звітного кварталу або раніше.

При переході зі спрощеної системи оподаткування на загальну ФОП припиняє щокварталу сплачувати ЄСВ у розмірі, не меншому від мінімального страхового внеску з розрахунку за кожен місяць підприємницької діяльності, і переходить на сплату ЄСВ залежно від суми доходу, що оподатковується ПДФО, фактично отриманого від ведення господарської діяльності. За останній квартал перебування на спрощеній системі ФОП повинен сплатити ЄСВ не пізніше 20 числа місяця, наступного після цього кварталу. Відтак ФОП, уже перебуваючи на загальній системі оподаткування, починає сплачувати ЄСВ за загальними правилами: або шляхом сплати авансових платежів згідно з пп. 2 п. 4.5 Iнструкції №455 (а якщо такий перехід здійснено до 01.10.2013 р., то і згідно з пп. 4.5.2 Iнструкції №21-5), або шляхом сплати суми ЄСВ до 10 лютого року, наступного за звітним. Підставою для сплати авансових внесків з ЄСВ буде подана декларація про доходи за формою, затвердженою наказом МФУ від 07.11.2011 р. №1395 на підставі пп. 177.5.2 ПКУ.

За підсумками 2013 р. ФОП повинен буде подати до органу Міндоходів річну податкову декларацію про майнове становище і доходи. У ній буде відображено суму ПДФО, яку ФОП повинен сплатити до бюджету за наслідками перебування на загальній системі оподаткування протягом звітного року. Дані такої декларації використовуватимуться для остаточного розрахунку суми ЄСВ, що підлягає сплаті за звітний рік. Термін подання декларації — 40 календарних днів після закінчення звітного періоду, згідно з пп. 49.18.5 ПКУ.1

Також за 2013 рік ФОП повинен подати звіт з ЄСВ за формою додатка 52 (далі — додаток 5). Звіт подається до 10 лютого року, наступного за звітним (п. 3.2 Порядку №454).

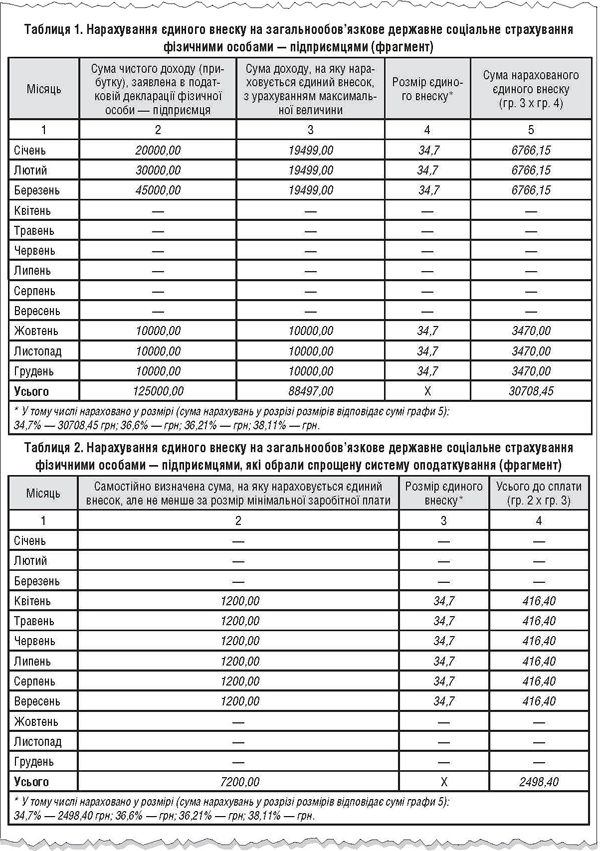

Оскільки протягом 2013 р. ФОП перебував і на загальній, і на спрощеній системі оподаткування, у додатку 5 йому доведеться заповнити таблицю 1 і таблицю 2.

У таблиці 1 розраховується сума ЄСВ, яку ФОП повинен сплатити за період перебування на загальній системі оподаткування. У ній будуть зазначені суми чистого доходу (прибутку) і дані про нарахування ЄСВ щомісяця. При цьому загальна сума чистого доходу (прибутку), зазначена у графі 2 таблиці 1, повинна відповідати підсумковому значенню графи 7 розділу I додатка 5 до декларації.

У графі 4 таблиці 2 зазначається сума ЄСВ, яку ФОП вирішив сплачувати за період перебування на спрощеній системі оподаткування. База нарахування єдиного соціального внеску зазначається у графі 2 таблиці 2 і не повинна бути меншою за мінімальну заробітну плату за відповідний місяць. Як зазначалося вище, цю суму ФОП визначає самостійно, у межах максимальної величини бази нарахування для єдиного внеску, і тому її ніяк підтверджувати не потрібно.

Остаточні розрахунки з ЄСВ за рік, в якому відбувалася зміна системи оподаткування, здійснюють за підсумовуваними даними таблиці 1 і таблиці 2 додатка 5 (див. приклад).

Приклад ФОП перебуває на загальній системі оподаткування з 01.01.2013 р. З 01.04.2013 р. він переходить на спрощену систему оподаткування. У вересні 2013 р. цей ФОП здійснив бартерні розрахунки за проданий товар і з цієї причини з 01.10.2013 р. змінив систему оподаткування зі спрощеною на загальну (пп. 4 пп. 298.2.3 ПКУ).

Перебуваючи на загальній системі, ФОП отримав такі доходи3: за січень — 20000,00 грн; за лютий — 30000,00 грн; за березень — 45000,00 грн; за жовтень, листопад і грудень — по 10000,00 грн. На цей дохід нараховувався ЄСВ за ставкою 34,7% з урахуванням максимальної бази для нарахування ЄСВ. До переходу на спрощену систему ФОП сплатив авансовий внесок з ЄСВ у сумі 5000,00 грн (умовно). Сплата була проведена 11.03.2013 р. з дотриманням строку, передбаченого у пп. 4.5.2 Iнструкції №21-5. У IV кварталі 2013 р. ФОП уже не сплачував ЄСВ авансом.

1 Зрозуміло, такий ФОП повинен буде подавати і податкову звітність з єдиного податку. Але оскільки вона на порядок сплати ЄСВ таким ФОП не впливає, її ми у цій статті не розглядаємо.

2 Додаток 5 до Порядку №454.

3 Йдеться про суми чистого доходу, що оподатковується ПДФО згідно з п. 177.2 ПКУ.

Протягом II і III кварталів 2013 р. ФОП перебував на спрощеній системі оподаткування та сплачував ЄСВ щомісяця у сумі 416,40 грн — з бази нарахування ЄСВ у сумі 1200 грн, яка трохи більша від мінімальної заробітної плати 1147 грн. За 2013 р. ФОП подає звіт за формою додатка 5 і заповнює дві таблиці — таблицю 1 і таблицю 2. На момент подання додатка 5 всі суми ЄСВ, що підлягають сплаті за II і III квартали 2013 р., були сплачені вчасно.

За підсумками 2013 р. ФОП повинен буде сплатити ЄСВ до 10 лютого 2014 р. у сумі 25708,45 грн: 30708,45 (підсумкове значення графи 5 таблиці 1 звіту) — 5000,00 = 25708,45 грн.

Зразок заповнення звіту показано ниже. Звертаємо увагу, що у переліку таблиць звіту за формою додатка 5 будуть проставлені «1» у рядках 1 і 2.

Зразок

Нормативна база

- Закон про ЄСВ — Закон України від 08.07.2010 р. №2464-VI «Про збір та облік єдиного внеску на загальнообов'язкове державне соціальне страхування».

- Iнструкція №455 — Iнструкція про порядок нарахування і сплати єдиного внеску на загальнообов'язкове державне соціальне страхування, затверджена наказом Міндоходів від 09.09.2013 р. №455.

- Iнструкція №21-5 — Iнструкція про порядок нарахування і сплати єдиного внеску на загальнообов'язкове державне соціальне страхування, затверджена постановою ПФУ від 27.09.2010 р. №21-5.

- Порядок №454 — Порядок формування та подання страхувальниками звіту щодо сум нарахованого єдиного внеску на загальнообов'язкове державне соціальне страхування, затверджений наказом Міндоходів від 09.09.2013 р. №454.

Юлія ЄГОРОВА, «Дебет-Кредит»