На підприємстві постійно здійснюються витрати на придбання санітарно-гігієнічних засобів (туалетного паперу, мила, засобів для чищення, побутової хімії тощо). Як відобразити такі витрати у податковому обліку? Чи відносяться такі затрати до складу витрат, пов'язаних з охороною праці на підприємстві?

Які документи можуть підтвердити виконання підприємством норм ч. 3 ст. 19 Закону про охорону праці, згідно з якою витрати на охорону праці для підприємств, незалежно від форм власності, повинні становити не менше ніж 0,5% від фонду оплати праці за попередній рік?

Витрати на придбання санітарно-гігієнічних засобів у податковому обліку

Які саме затрати включаються до витрат на охорону праці та які обов'язки роботодавця щодо таких затрат?

Відповідно до ст. 1 Закону про охорону праці, охорона праці — це система правових, соціально-економічних, організаційно-технічних, санітарно-гігієнічних і лікувально-профілактичних заходів та засобів, спрямованих на збереження життя, здоров'я і працездатності людини у процесі трудової діяльності.

Отже, забезпечення робочих місць санітарно-гігієнічними засобами (далі — СГЗ), такими як мило і туалетний папір, а також такі заходи, як прибирання приміщень із застосуванням побутової хімії та засобів для чищення, є важливою складовою системи охорони праці на підприємстві. Такі заходи спрямовані на збереження життя, здоров'я і працездатності людини у процесі трудової діяльності.

Закон про охорону праці — не єдиний документ, який накладає на роботодавця суворі обов'язки щодо створення безпечних умов праці на підприємстві. Вимоги інших законодавчих актів у цій галузі додатково свідчать про законність понесення роботодавцями затрат на охорону праці.

Законодавчі вимоги до роботодавця щодо охорони праці

Фінансувати витрати на охорону праці у розмірі не менше ніж 0,5% від фонду оплати праці за попередній рік. На підприємствах, що утримуються за рахунок бюджету, витрати на охорону праці передбачаються у державному або місцевих бюджетах і становлять не менше ніж 0,2% від фонду оплати праці (ст. 19 Закону про охорону праці).

Неухильно додержуватися правил охорони праці, уважно ставитися до потреб і запитів працівників, поліпшувати умови їхньої праці та побуту (ст. 141 КЗпП).

Забезпечувати безпечні та нешкідливі умови праці, а також відповідність санітарно-побутових умов до вимог нормативних актів про охорону праці (ст. 153 КЗпП).

Розробляти за участю профспілок (за їхньої наявності на підприємстві) та реалізовувати комплексні заходи щодо охорони праці (ст. 161 КЗпП).

Вживати заходів щодо полегшення й оздоровлення умов праці працівників шляхом впровадження досягнень науки і техніки, позитивного досвіду з охорони праці, зниження та усунення запиленості та загазованості повітря у виробничих приміщеннях тощо (ст. 158 КЗпП).

Вживати необхідних заходів щодо запобігання та усунення причин забруднення атмосферного повітря, а також повітря у виробничих приміщеннях, інших місцях тривалого чи тимчасового перебування людей (ст. 19 Закону №4004).

Здійснювати заходи, спрямовані на запобігання захворюванням, отруєнням; утримувати надані у користування чи належні їм на праві власності житлові, виробничі, побутові та інші приміщення, земельні ділянки і території відповідно до вимог санітарних норм (ст. 22 Закону №4004).

Забезпечити пріоритетність охорони здоров'я у власній діяльності; забезпечити виконання правил виробничої санітарії та інших вимог щодо охорони праці, передбачених законодавством про працю, не допускати шкідливого впливу на здоров'я людей та навколишнє середовище (статті 5 та 28 Закону №2801).

Нести повну відповідальність за створення безпечних і здорових умов праці (ст. 4 Закону про охорону праці).

Враховуючи суть терміна «охорона праці», наведеного у ст. 1 Закону про охорону праці, можна сказати, що цей термін є досить широким за змістом. Тож усі відповідні заходи, передбачені тими чи іншими нормами законодавства, спрямовано на збереження життя, здоров'я і працездатності людини, і таким чином є складовою системи заходів з охорони праці. Отже, можна впевнено говорити, що витрати на придбання санітарно-гігієнічних засобів (у т. ч. витрати на придбання туалетного паперу, мила, засобів для чищення, побутової хімії тощо) можуть трактуватись як витрати на охорону праці, які несе роботодавець відповідно до своїх обов'язків перед працівниками.

Як затрати на охорону праці включаються до податкових витрат?

Конкретного переліку заходів та/або засобів з охорони праці, затрати на проведення яких можна відобразити у складі податкових, законодавством не передбачено. Кожен роботодавець, враховуючи специфіку власної діяльності, може визначати такі засоби і заходи виходячи з потреб на підприємстві, враховуючи інтереси трудового колективу та виконуючи вимоги законодавства.

Зверніть увагу: відповідно до ст. 20 Закону про охорону праці, у колективному договорі, угоді сторони передбачають «забезпечення працівникам соціальних гарантій у галузі охорони праці на рівні, не нижчому за передбачений законодавством, їхні обов'язки, а також комплексні заходи щодо досягнення встановлених нормативів безпеки, гігієни праці та виробничого середовища, підвищення існуючого рівня охорони праці, запобігання випадкам виробничого травматизму, професійного захворювання, аваріям і пожежам, визначають обсяги та джерела фінансування зазначених заходів». Отже, роботодавець може розробити та узгодити заходи та засоби з охорони праці та погодити їх з трудовим колективом (профспілкою за її наявності на підприємстві) та включити до колективного договору як гарантію «на рівні, не нижчому за передбачений законодавством». За відсутності колективного договору на підприємстві такі заходи можна передбачити у трудових угодах або в окремому наказі.

Для підприємства з метою відображення зазначених витрат (на СГЗ) важливо, щоби відповідний засіб чи захід міг вважатися складовою системи охорони праці (тобто охоплюватися терміном «охорона праці»). У такому випадку маємо витрати, пов'язані із госпдіяльністю підприємства.

Звертаємо увагу на наявність такого нормативного документа, як Перелік №994. У ньому передбачено лише сім категорій засобів та заходів з охорони праці. Цей перелік дуже обмежує склад витрат на заходи, пов'язані з охороною праці на підприємстві.

Перелік заходів та засобів з охорони праці, витрати на які включаються до витрат (згідно з Переліком №994)

1. Приведення основних фондів у відповідність до вимог нормативно-правових актів з охорони праці.

2. Усунення впливу на працівників небезпечних і шкідливих виробничих факторів або приведення їх рівнів на робочих місцях до вимог нормативно-правових актів з охорони праці.

3. Проведення атестації робочих місць на відповідність до нормативно-правових актів з охорони праці та аудиту з охорони праці, оформлення стендів, оснащення кабінетів, виставок, придбання необхідних нормативно-правових актів, наочних посібників, літератури, плакатів, відеофільмів, макетів, програмних продуктів тощо з питань охорони праці.

4. Проведення навчання і перевірки знань з питань охорони праці посадових осіб та інших працівників у процесі трудової діяльності, організація лекцій, семінарів та консультацій із зазначених питань.

5. Забезпечення працівників спеціальним одягом, взуттям та засобами індивідуального захисту відповідно до встановлених норм (включаючи забезпечення мийними засобами та засобами, що нейтралізують небезпечну дію на організм або шкіру шкідливих речовин, у зв'язку з виконанням робіт, які не виключають можливості забруднення цими речовинами).

6. Надання працівникам, зайнятим на роботах зі шкідливими умовами праці, спеціального харчування, молока чи рівноцінних харчових продуктів, а також газованої солоної води.

7. Проведення обов'язкового попереднього, періодичного і позапланового медичного огляду працівників, зайнятих на важких роботах, роботах з небезпечними чи шкідливими умовами праці або таких, де є потреба у професійному доборі.

Постає запитання: чи є підстави стверджувати, що інші засоби та заходи з охорони праці, не передбачені у Переліку №994, не можуть включатися до податкових витрат? На думку деяких податкових консультантів, тільки витрати, наведені у Переліку №994, можуть фігурувати у складі податкових. Проте ми не погоджуємося з такою позицією. Наші аргументи такі:

1) нормами ПКУ передбачено можливість включати до податкових витрат й інші засоби та заходи, ніж ті, що визначені у Переліку №994. Абзацом «є» пп. 138.8.5 ПКУ платникам податків дозволено включати до складу загальновиробничих витрат витрати на охорону праці, «понесені відповідно до законодавства». Вище ми наводили величезний перелік законодавчих вимог, пов'язаних з охороною праці на підприємстві, а термін «законодавство», вжитий у ПКУ, має досить широке значення і не може обмежуватися постановами КМУ. Поняття «законодавство» охоплює і Закон про охорону праці, і Закон №4004 (включаючи інші нормативні акти, розроблені на їх виконання), які вимагають від роботодавця максимально дбати про життя та здоров'я працівників;

2) Перелік №994 не містить усіх витрат на охорону праці, які може бути віднесено до податкових. Це визнають самі державні органи (див. лист Держнаглядпраці від 03.09.2009 р. №01/02-03/5976).

У складі яких витрат у податковому обліку слід відображати затрати на охорону праці?

Відповідно до абзацу «є» пп. 138.8.5 ПКУ, витрати на охорону праці, понесені відповідно до законодавства, включаються до загальновиробничих витрат, які формують собівартість виготовлених та реалізованих товарів, виконаних робіт, наданих послуг (п. 138.8 ПКУ) Такі затрати визнаються витратами одночасно з отриманням доходів від реалізації (за винятком нерозподілених постійних загальновиробничих витрат, які включаються до складу собівартості реалізованої продукції у періоді їх виникнення) товарів, робіт та послуг (п. 138.4 ПКУ).

Окремо може виникнути питання щодо відображення у податковому обліку витрат на придбання засобів для чищення чи побутової хімії, які використовуються не лише у виробничих приміщеннях, а на підприємстві загалом. Такі витрати також може бути відображено у складі податкових як витрати на охорону праці у складі загальновиробничих витрат або тих витрат, на які вони відносяться в бухобліку. Наприклад, у складі адміністративних витрат як інші витрати загальногосподарського призначення згідно з п. 18 П(С)БО 16. У цьому випадку у податковому обліку такі витрати знайдуть відображення не серед витрат операційної діяльності, а серед інших витрат госпдіяльності, відповідно до пп. 138.12.2 ПКУ. Для документального підтвердження витрат варто наказом по підприємству встановити норми використання засобів для чищення чи побутової хімії на календарний місяць і на підставі актів списання, відповідно до затверджених норм, відносити до витрат як у бухгалтерському, так і в податковому обліку1.

1 Див. також Iнструкцію із санітарного утримання приміщень та обладнання виробничих підприємств, затверджену МОЗ СРСР 31.12.66 р. за №658-66, яка є чинною на сьогодні. У пунктах 30 та 63 цієї Iнструкції наводяться вимоги до прибирання виробничих приміщень.

Отже, підсумуємо: витрати на придбання санітарно-гігієнічних засобів (туалетного паперу, мила, засобів для чищення, побутової хімії тощо) може бути віднесено до складу податкових на підставі наведених вище аргументів. Адже проведення зазначених заходів можна вважати прямим виконанням обов'язків роботодавця щодо дотримання законодавства про працю та правил охорони праці, у т. ч. поліпшення умов праці та побуту працівників, спрямованих на підвищення їхньої працездатності під час виконання ними трудових функцій.

Але увага! Позиція контролюючих органів з цього питання є іншою. В ЄБПЗ, підкатегорія 110.07.09, працівники Міністерства доходів та зборів зазначають, що наведені вище витрати пов'язані з фінансуванням особистих потреб фізичних осіб — працівників, тож вони не можуть бути віднесені до податкових витрат. Фахівці Міндоходів та зборів схильні вважати, що до витрат можна відносити тільки ті, що передбачені відповідними галузевими нормами безоплатної видачі засобів індивідуального захисту, у т. ч. і різних мийних засобів. Якщо норм немає (не передбачені), то не може бути і витрат у податковому обліку.

Хоча, на нашу думку, контролюючий орган у цьому роз'ясненні не враховує те, що статтею 165 КЗпП передбачено видачу мила та знешкоджуючих засобів за встановленими нормами, але у цих нормах не враховується те мило, яке має бути розміщене біля вмивальників відповідно до ст. 141 КЗпП1. Цей підхід також не враховує норми інших законів, згаданих вище.

Додатково для підтвердження наведених вище витрат та їх зв'язку із госпдіяльністю підприємства варто прописати такі заходи у колективному договорі (якщо такого немає, то у трудових договорах або положенні про охорону праці), з посиланням на зазначені вище відповідні норми законодавства.

Податок на додану вартість

За наявності зв'язку витрат на охорону праці із госпдіяльністю платника податків та здійсненні оподатковуваної ПДВ діяльності і на підставі податкової накладної, оформленої належним чином, у працедавця — платника ПДВ виникає право на податковий кредит (ст. 198 ПКУ).

ПДФО і ЄСВ

Відповідно до пп. 165.1.9 ПКУ, не включається до загального оподатковуваного доходу працівника вартість мийних і знешкоджувальних засобів, якими роботодавець забезпечує платника податку відповідно до Закону про охорону праці. Крім того, вартість таких СГЗ не обкладається ЄСВ (див., зокрема, п. 5 р. II Переліку №1170).

Бухгалтерський облік

Витрати на охорону праці враховуються у загальновстановленому порядку — залежно від характеру їх елементів. У ситуації, яку ми розглядаємо, мийні засоби, мило та туалетний папір можна віднести до запасів (субрахунок 209 «Iнші матеріали»). Iнші витрати з охорони праці можуть обліковуватися по-іншому. Наприклад, спецодяг і взуття — як малоцінні необоротні матеріальні активи або на рахунку 112 (якщо за вартісним критерієм спецодяг відповідає МНМА і термін її служби перевищує один рік), або на рахунку 22 (якщо це малоцінка, термін служби якої не перевищує одного року).

Списуються такі активи під час передачі їх у використання на рахунок 23 «Виробництво». При цьому використовується накладна-вимога на відпуск (внутрішнє переміщення) матеріалів2, форму якої затверджено наказом Мінстату від 21.06.96 р. №193.

1 Див. постанову Народного комісаріату праці СРСР від 20.09.23 р. №80, чинну на сьогодні.

2 Див. п. 3.12 Методичних рекомендацій з бухгалтерського обліку запасів, затверджених наказом Мінфіну від 10.01.2007 р. №2.

Приклад 1 Виробниче підприємство на загальній системі оподаткування — платник ПДВ закупило мийні засоби, засоби для чищення та туалетний папір на загальну суму 1200 грн (у т. ч. ПДВ — 200 грн). Облік витрат на придбання СГЗ див. у таблиці.

Таблиця

Податковий та бухгалтерський облік витрат на придбання СГЗ

|

№ з/п

|

Зміст господарської операції

|

Бухгалтерський облік

|

Сума, грн

|

Податковий облік

|

||

|

Д-т

|

К-т

|

Доходи

|

Витрати

|

|||

|

1.

|

Перераховано кошти постачальникові за мийні засоби, туалетний папір, побутову хімію |

371

|

311

|

1200

|

—

|

—

|

|

2.

|

Відображено ПК з ПДВ |

641

|

644

|

200

|

—

|

—

|

|

3.

|

Отримано мийні засоби, папір, побутову хімію |

209

|

631

|

1000

|

—

|

—

|

|

4.

|

Відображено податковий кредит |

644

|

631

|

200

|

—

|

—

|

|

5.

|

Закрито розрахунки з постачальниками |

631

|

371

|

1200

|

—

|

—

|

|

6.

|

Передано СГЗ у користування |

23

|

209

|

1000

|

—

|

1000

|

Документи, що підтверджують витрати на охорону праці

Статтею 19 Закону про охорону праці визначено розмір мінімальних витрат на фінансування витрат з охорони праці. Такі витрати мають становити не менше ніж 0,5% від фонду оплати праці попереднього року. На підприємствах, що утримуються за рахунок бюджету, витрати на охорону праці передбачаються у державному або місцевих бюджетах і становлять не менше ніж 0,2% від фонду оплати праці.

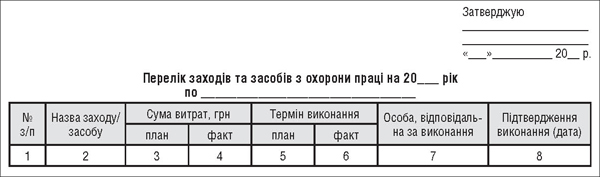

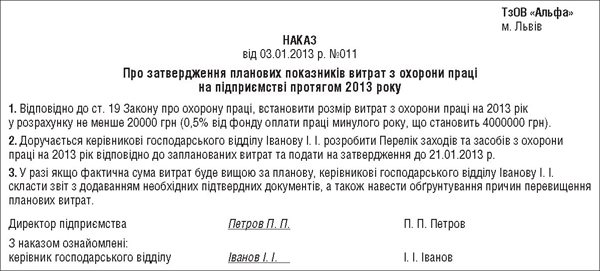

Чинне законодавство та нормативно-правові акти не встановлюють конкретного переліку чи будь-яких форм документації для підтвердження понесених витрат з охорони праці. Але підприємство може розробити форму документа (звіту) для підтвердження планових та фактично понесених витрат самостійно (див. зразок 1). Причому планові витрати варто затвердити наказом керівника (див. зразок 2).

Зразок 1

Зразок 2

Відповідальність

За порушення вимог ст. 19 Закону про охорону праці передбачено штраф із розрахунку 25% різниці між розрахунковою мінімальною сумою витрат на охорону праці у звітному періоді та фактичною сумою цих витрат за такий період (ст. 43 Закону про охорону праці). Водночас максимальний розмір штрафу не може перевищувати п'ять відсотків середньомісячного фонду заробітної плати за попередній рік юридичної чи фізичної особи, яка використовує найману працю. Несплата або неповна сплата штрафу тягне за собою нарахування пені на несплачену суму штрафу чи його частини з розрахунку 120% річних облікової ставки НБУ, чинної у період такої несплати, за кожен день прострочення.

Приклад 2 На підприємстві «Альфа» фонд оплати праці за 2012 р. становив 4000000 грн. Відповідно у 2013 р. підприємство має здійснити витрати на охорону праці у розмірі, не меншому ніж 20000 грн (4000000 грн х 0,5%). Підприємство «Альфа» протягом 2013 р. здійснило витрати на охорону праці у розмірі 10000 грн. За порушення вимог Закону про охорону праці до підприємства може бути застосовано штраф у розмірі 2500 грн ((20000 грн - 10000 грн) х 25%).

Хто має право застосувати такий штраф? Органи виконавчої влади з нагляду за охороною праці отримали право накладати штрафи на роботодавців за порушення вимог частин 3 і 4 ст. 19 Закону про охорону праці у порядку, встановленому законом. Проте передбачений ст. 43 Закону про охорону праці механізм стягнення штрафу за порушення законодавства про охорону праці не є дієвим, оскільки на сьогодні немає закону, який визначав би порядок щодо нарахування, стягнення штрафу і пені за згадане порушення. Працівники Держгірпромнагляду можуть здійснювати тільки перевірку дотримання вимог законодавства про охорону праці (лист Держгірпромнагляду від 17.11.2011 р. №1/02-9.1-9/8.2/8761).

Але чи означає це, що підприємство може знехтувати законодавчими вимогами безкарно? Думаємо, що ні. Адже порушення законодавства про працю може спричинити накладення адміністративних стягнень відповідно до Кодексу про адміністративні правопорушення. Так, ч. 2 ст. 41 КУпАП передбачає, що порушення вимог законодавчих та інших нормативних актів про охорону праці тягне за собою накладення штрафу на посадових осіб підприємств, установ, організацій незалежно від форм власності та громадян — суб'єктів підприємницької діяльності в сумі від 340 до 680 грн (від 20 до 40 н. м. д. г.). Також зазначимо, що ст. 188-4 КУпАП передбачає суворішу відповідальність за невиконання законних вимог посадових осіб органів спеціально уповноваженого центрального органу виконавчої влади з нагляду за охороною праці і тягне за собою накладення штрафу на посадових осіб підприємства в сумі від 510 до 1700 грн (від 30 до 100 н. м. д. г.).

Такі штрафи можуть застосовувати органи виконавчої влади з нагляду за охороною праці. А те, як саме накладаються адмінштрафи, протягом якого періоду та як їх оскаржити, було докладно описано у «ДК» №40/2012 у статті О. Кравчука «Адміністративна відповідальність».

Отже, дотримання вимог безпечних умов праці є безпосереднім законодавчим обов'язком роботодавця.

Нормативна база

- КЗпП — Кодекс законів про працю України від 10.12.71 р. №322-VIII.

- Закон про охорону праці — Закон України від 14.10.92 р. №2694-XII «Про охорону праці».

- Закон №4004 — Закон України від 24.02.94 р. №4004-XII «Про забезпечення санітарного та епідемічного благополуччя населення».

- Закон №2801 — Закон України від 19.11.92 р. №2801-XII «Основи законодавства України про охорону здоров'я».

- Перелік №994 — Перелік заходів та засобів з охорони праці, витрати на здійснення та придбання яких включаються до витрат, затверджений постановою КМУ від 27.06.2003 р. №994.

- Перелік №1170 — Перелік видів виплат, що здійснюються за рахунок коштів роботодавців, на які не нараховується єдиний внесок на загальнообов'язкове державне соціальне страхування, затверджений Постановою КМУ від 22.12.2010 р. №1170.

Мар'яна КОНДЗЕЛКА, «Дебет-Кредит»