Кількість фізосіб, які в Україні протягом року отримують зарплату та/або винагороду за цивільно-правовими договорами від двох та більше податкових агентів, важко визначити. В умовах економічної кризи їх все більшає. Тому ця стаття буде для них корисною, адже йтиметься в ній про обов'язок таких осіб подати річну податкову декларацію про майновий стан та доходи (далі — декларація)1. Звісно, випадки, коли фізособа повинна або має право подати декларацію, цією причиною не обмежуються, але наша стаття присвячена саме цій проблемі й інші випадки в ній не розглядаються.

Хто має подавати декларацію

Обов'язок подавати декларацію встановлено абз. «є» п. 176.1 ПКУ, а саме: «Платники податку зобов'язані: ...подавати податкову декларацію за результатами податкового (звітного) року у строки, передбачені цим Кодексом для платників податку на доходи фізичних осіб, якщо протягом такого податкового (звітного) року оподатковувані доходи нараховувалися (виплачувалися, надавалися) у формі заробітної плати, інших заохочувальних та компенсаційних виплат або інших виплат і винагород, платнику податку у зв'язку з трудовими відносинами та за цивільно-правовими договорами двома або більше податковими агентами і при цьому загальна річна сума таких оподатковуваних доходів перевищує сто двадцять розмірів мінімальної заробітної плати, встановленої законом на 1 січня звітного податкового року. Iнші оподатковувані доходи, що були нараховані (виплачені, надані) платникам податку, ніж зазначені в абзаці першому цього підпункту, не включаються до складу загального річного оподатковуваного доходу, що декларується згідно з цим підпунктом».

1 Чинну форму декларації затверджено наказом Мінфіну України від 07.11.2011 р. №1395.

Що можна сказати, проаналізувавши цю норму?

По-перше, згідно з нею декларувати потрібно лише конкретний вид доходу, а саме зарплату та винагороди за цивільно-правовими договорами.

По-друге, декларуються такі доходи за цією нормою ПКУ лише у випадку їх отримання від податкових агентів. Нагадуємо, що згідно з пп. 14.1.180 ПКУ, податковим агентом з ПДФО є юрособа (її філія, відділення, інший відокремлений підрозділ), самозайнята особа, представництво нерезидента — юридичної особи, інвестор (оператор) за угодою про розподіл продукції, які зобов'язані нараховувати, утримувати та сплачувати ПДФО до бюджету від імені та за рахунок фізособи з доходів, що виплачуються такій особі, вести податковий облік, подавати податкову звітність податковим органам та нести відповідальність за порушення його норм у порядку, передбаченому статтею 18 та розділом IV ПКУ. А отже, не йдеться про доходи, які фізособа отримала від звичайних, не самозайнятих фізосіб.

По-третє, декларувати потрібно доходи, отримані від двох та більше податкових агентів. Адже, згідно з п. 179.2 ПКУ, обов'язок платника податку щодо подання декларації вважається виконаним і декларація не подається, зокрема, якщо такий платник податку отримував доходи лише від одного податкового агента незалежно від виду та розміру нарахованого (виплаченого, наданого) доходу, крім випадків, прямо передбачених IV розділом ПКУ.

I нарешті, по-четверте, декларувати потрібно доходи лише в тому разі, якщо загальна річна сума таких оподатковуваних доходів перевищує 120 розмірів мінімальної заробітної плати, встановленої законом на 1 січня звітного податкового року. Так, за наслідками 2012 року такі доходи потрібно декларувати у випадку, якщо їх річна сума перевищує 120 х 1073 = 128760,00 грн. Отже, декларацію з причини, встановленої абз. «є» п. 176.1 ПКУ (не враховуючи інших норм ПКУ), слід подавати тільки у разі виконання усіх перелічених вище умов.

Також нагадаємо, що платником ПДФО з доходів із джерелом походження з України є не лише резиденти, але й нерезиденти. А за доходами із джерелом походження із-за кордону фізособи-резиденти повинні звітувати, як і за доходами із джерелом походження в Україні (але порядок заповнення декларації у цьому випадку буде іншим, і в цій статті ми його не розглядаємо).

Таким чином, фізособи, які у 2012 р. отримали від двох та більше податкових агентів дохід у вигляді зарплати і виплат за цивільно-правовими договорами на загальну суму понад 128760,00 грн, повинні обов'язково подати декларацію. Зробити це потрібно з метою доутримання з таких фізосіб ПДФО за ставкою 17% з суми доходу, який перевищує згадані 128760,00 грн. При цьому якщо всі податкові агенти застосовували до доходу ставку 15%, то ставка 17% застосовуватиметься до всієї суми перевищення. А якщо деякі податкові агенти до частини такого доходу протягом 2012 р. вже застосовували ставку 17%, звісно, сума доплати ПДФО буде меншою.

Порядок подання декларації

Подавати декларацію потрібно за податковою адресою платника податку — фізособи. Нагадаємо, що податковою адресою фізособи, згідно з п. 45.1 ПКУ, є місце її проживання, за яким вона береться на облік як платник податків в органі ДПС. При цьому фізособа не може мати більше однієї податкової адреси, а визначити, яке саме місце проживання є податковою адресою, повинна сама фізособа. ДПСУ ж вважає (як видно з роз'яснень, наданих в Єдиній базі податкових знань) податковою адресою фізособи місце її реєстрації (прописки).

Подати декларацію потрібно не пізніше 1 травня року, наступного за звітним (пп. 49.18.4 ПКУ). При цьому, згідно з п. 4 розділу I Iнструкції №13951, декларація подається до органу ДПС в один із таких способів на вибір платника податку:

а) особисто платником податку або уповноваженою на це особою. Зверніть увагу: для цього на таку особу потрібно оформити довіреність, а ДПС на місцях, посилаючись на п. 179.5 ПКУ, вимагають саме нотаріально засвідчену довіреність;

1 Iнструкція щодо заповнення податкової декларації про майновий стан і доходи, затверджена наказом Мінфіну України від 07.11.2011 р. №1395.

б) надсилається за 10 днів до закінчення граничного строку подання декларації поштою з повідомленням про вручення та з описом вкладення;

в) засобами електронного зв'язку в електронній формі у порядку, визначеному законодавством. Цей варіант потребує попереднього отримання електронного ключа до підпису фізособи, яка складатиме та подаватиме декларацію, а також наявності в неї комп'ютера та програмного забезпечення, а також договору з ДПI, який дозволяє створити та надіслати таку декларацію до органу ДПС.

Порядок складання декларації

Для того щоб задекларувати доходи за нормою абз. «є» п. 176.1 ПКУ, фізособа повинна подати власне декларацію та додаток 7 до неї. Якщо декларацію складає уповноважена особа (зокрема, представник за довіреністю або опікун неповнолітнього), — до декларації заповнюється і додаток 1.

Щодо решти доходів (крім зарплати та винагород за цивільно-правовими договорами) зазначимо таке. Згідно з п. 179.2 ПКУ, декларувати більшість з них, якщо це прямо не передбачено ПКУ, не потрібно. Але, згідно з п. 3 розділу II Iнструкції №1395, у декларації потрібно зазначити всі передбачені в ній відомості, якщо інше прямо не визначено самою формою декларації. Щодо усіх заповнених рядків, які потребують подання додатка до них (це зазначено у самій формі декларації), то такі додатки потрібно подати. Отже, за наявності в фізособи протягом звітного року інших доходів, перелічених у формі декларації, навіть тих, що перелічені в п. 179.2 ПКУ, їх також потрібно зазначити в декларації у наведеному вище порядку. Якщо ж фізособа зобов'язана чи має право подати декларацію за іншою нормою ПКУ (наприклад, для того щоб скористатися податковою знижкою), окрема декларація, звісно, не подається — у декларації мають бути заповнені всі показники і додатки, в яких наводиться інформація, обов'язкова для звітування в таких випадках. У цьому разі в одній поданій декларації виконується обов'язок фізособи задекларувати всі доходи, які підлягають декларуванню згідно з ПКУ.

Показники у розділах II — VIII декларації та додатках до неї проставляються у гривнях з копійками. Щодо доходів у вигляді зарплати та винагород за цивільно-правовими договорами фізособа повинна зазначити у розділі II декларації:

— у рядку 01.01 суму зарплати, отриманої протягом року;

— у рядку 01.03 суму доходу1 від надання майна в лізинг, оренду або суборенду (строкове володіння та/або користування), житловий найм (піднайм), розмір яких визначається у порядку, встановленому п. 170.1 ПКУ. У випадку якщо фізособа отримувала такий дохід, до рядка 01.03 обов'язково заповнюється і подається додаток 2 до декларації;

1 Який, як пояснюють податківці в ЄБПЗ, з метою оподаткування ПДФО також вважається винагородою за цивільно-правовим договором, яким, по суті, є договір оренди.

— у рядку 01.07 суму решти винагород, отриманих за цивільно-правовими договорами (оскільки інше не передбачено Iнструкцією №1395).

Загальна сума цих доходів має бути зазначена в рядку 01. У колонках 3 — 5 цих рядків фізособа відображає, відповідно, суму нарахованого (виплаченого) доходу, суму податку, утриманого (сплаченого) податковим агентом, та суму, що підлягає сплаті платником податку самостійно. Зауважимо, що чинне законодавство у разі подання декларації з причини, яку ми розглядаємо у цій статті, не встановлює обов'язку фізособи надавати на запит або навіть подавати разом із декларацією будь-які документи, які б підтверджували зазначені відомості. Але, згідно з п. 7 розділу II Iнструкції №1395, у декларації мають бути лише достовірні відомості, що підтверджується підписом у декларації або власноруч фізособою, або її уповноваженою особою, яка її складає. Тож для максимальної впевненості у тому, що зазначені відомості є достовірними, радимо отримати від податкових агентів довідки (довільної форми), в яких би було зазначено як суми нарахованого (сплаченого) доходу, так і суми утриманого (сплаченого) ПДФО (і суми ПСП за її наявності) й утриманого ЄСВ протягом звітного податкового року.

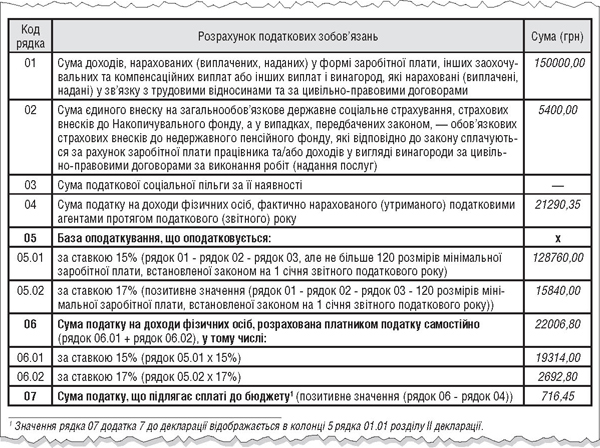

Розрахунок сум ПДФО, які платник податку повинен доплатити до бюджету з цих доходів, наводиться у додатку 7 до декларації (див. приклад і зразок). Загальну формулу розрахунку такого ПДФО на підставі додатка 7 та Iнструкції №1395 можна визначити так: (120 х Змін х 15% + (Др - ЄСВр - ПСПр - 120 х Змін) х 17%) - ПДФОр, де:

Змін — розмір мінімальної заробітної плати, встановленої законом на 1 січня звітного податкового року;

Др — сума річного доходу у формі заробітної плати, інших заохочувальних та компенсаційних виплат або інших виплат і винагород, нарахованих (виплачених, наданих) у зв'язку з трудовими відносинами та за цивільно-правовими договорами;

ЄСВр — сума ЄСВ за рік, яка відповідно до закону сплачується за рахунок заробітної плати працівника та/або доходів у вигляді винагороди за цивільно-правовими договорами за виконання робіт (надання послуг);

ПСПр — сума податкової соціальної пільги, якою користувався платник податку протягом року;

ПДФОр — сума ПДФО, фактично нарахованого (утриманого) податковими агентами протягом податкового (звітного) року.

Приклад Фізособа-резидент протягом 2012 року отримала зарплату від трьох податкових агентів (інших доходів не отримувала). Загальна річна сума доходу — 150000,00 грн. Протягом року з цієї зарплати мало бути утримано ЄСВ 5400,00. ПДФО — 21290,35 грн (умовно). Податковою соціальною пільгою фізособа не користувалася.

Як бачимо, річна сума доходу перевищує 120 мінімальних зарплат станом на 01.01.2012 р. — 128760,00 грн. Отже, фізособа згідно з абз. «є» п. 176.1 ПКУ подає декларацію, і робить це особисто.

При цьому в рядку 01.01 та 01 декларації фізособа зазначила:

— у колонці 03 суму зарплати 150000,00 грн;

— у колонці 04 суму утриманого з неї податковими агентами ПДФО 21290,35 грн;

— у колонці 05 суму ПДФО до сплати до бюджету (визначену за додатком 7) 716,45 грн.

Додаток 7 до річної декларації фізособа заповнила так (див. зразок).

Зразок

Додаток 7 до декларації за умовами прикладу (фрагмент)

Сплата податку

Сплатити податкове зобов'язання з ПДФО, самостійно визначене платником податку до сплати за наслідками декларації, потрібно до 1 серпня року, наступного за звітним (п. 179.7 ПКУ).

Відповідальність за порушення

Згідно з п. 120.1 ПКУ, за неподання або несвоєчасне подання декларації фізособі загрожує штраф у розмірі 170 грн за кожне таке подання або неподання.

Крім того, відповідно до ст. 164-1 КпАП, неподання або несвоєчасне подання громадянами декларацій про доходи чи включення до декларацій перекручених даних, неведення або неналежне ведення обліку доходів і витрат, для яких законами України встановлено обов'язкову форму обліку, тягнуть за собою попередження або накладення штрафу у розмірі від 3 до 8 н. м. д. г. (у 2013 р. 51 — 136 грн).

За несвоєчасну сплату податкового зобов'язання з ПДФО, самостійно визначеного фізособою в декларації, відповідальність встановлено п. 126.1 ПКУ:

— у разі затримки до 30 к. д. включно, наступних за останнім днем строку сплати суми грошового зобов'язання, — у розмірі 10% погашеної суми податкового боргу;

— у разі затримки понад 30 к. д., наступних за останнім днем строку сплати суми грошового зобов'язання, — у розмірі 20% погашеної суми податкового боргу.

Крім того, фізособі загрожуватиме пеня згідно зі ст. 129 ПКУ.

Якщо ж податкове зобов'язання з ПДФО донарахує фізособі орган ДПС, це призведе до сплати фізособою, крім податку, штрафних санкцій, встановлених п. 123.1 ПКУ (25% при першому порушенні, 50% при кожному наступному порушенні протягом 1095 днів з часу визначення ДПС податкового зобов'язання з ПДФО).

Ганна БИКОВА, «Дебет-Кредит»