Платники податку на прибуток, які провадять діяльність, звільнену від обкладення податком на прибуток за пп. 15 — 19 підрозділу 4 розділу ХХ ПКУ, крім податкової декларації з прибутку, повинні подавати Звіт про використання вивільнених коштів. Наказом від 26.09.2012 р. №1032 Мінфін виклав у новій редакції форму звіту. До речі, попередня редакція Звіту (Наказ №1685) передбачала подання його лише платниками, що користуються пільгами згідно з пп. 15, 17 — 19 підрозділ 4 розділу ХХ ПКУ. Змінами, внесеними Наказом №1032, передбачено, що Звіт мають подавати і платники, які користуються пільгами за п. 16 підрозділу 4 розділу ХХ ПКУ. Проаналізуємо, коли слід подавати новий звіт і як його заповнити.

Які саме СГД подають звіт про використання вивільнених коштів

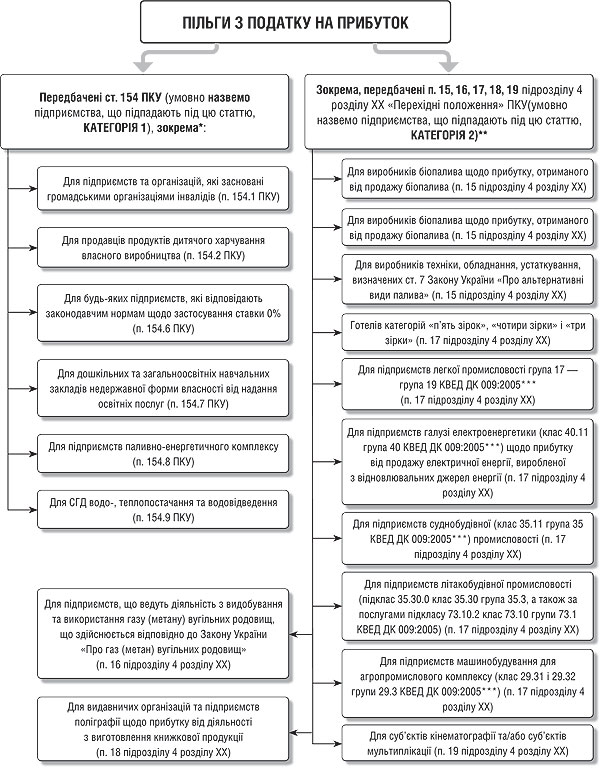

Пільги з податку на прибуток (як щодо звільнення від його сплати, так і щодо застосування ставки 0%) передбачено різними нормами ПКУ і для різних СГД. Але тільки частина з таких СГД повинна подавати Звіт про вивільнені від оподаткування кошти (затверджений Наказом №1685, до якого вносить зміни коментований Наказ №1032). Щоб платникам податку на прибуток було легше зорієнтуватися, умовно поділимо всіх пільговиків з податку на прибуток (як таких, що звільнені від його сплати, так і тих, що застосовують ставку 0%) на дві категорії. Продемонструємо це на схемі.

Схема

* Вичерпний перелік таких підприємств, термін дії пільги і види діяльності, які можуть здійснюватися ними при користуванні пільгами, дивіться у ст. 154 ПКУ.

** Про терміни, протягом яких діють пільги, можна прочитати у п. 15, 16, 17, 18, 19 підрозділу 4 розділу XX «Перехідні положення» ПКУ.

*** З 01.01.2012 р. відповідно до наказу Держспоживстандарту від 11.10.2010 р. №457 одночасно з КВЕД ДК 009:2005 (діє до кінця 2012 року) застосовується КВЕД ДК 009:2010, запроваджений з 01.01.2012 р. наказом Держспоживстандарту від 26.12.2005 р. №375.

Звіт про використання вивільнених коштів затверджено саме для категорії 2 платників податку на прибуток (див. схему).

Як розрахувати вивільнені кошти, що відображаються у звіті

Платники, які користуються пільгами за п. 15 — 19 підрозділу 4 розділу XX ПКУ, відповідно до вимог п. 152.11 ПКУ ведуть окремий облік доходу (прибутку), звільненого від оподаткування. При цьому:

1) витрати, пов'язані з отриманням звільненого від оподаткування прибутку, не включаються до складу витрат від іншої діяльності1;

1 Тут і надалі мається на увазі діяльність, що оподатковується податком на прибуток на загальних підставах.

2) сума амортизаційних відрахувань, нарахованих на ОЗ, що використовуються для отримання звільненого від оподаткування прибутку, не враховується у витратах від здійснення іншої діяльності;

3) якщо ОЗ використовуються частково у звільненій діяльності, а частково — в інших операціях, «витрати платника податку підлягають збільшенню на частку загальної суми нарахованих амортизаційних відрахувань, яка так відноситься до загальної суми нарахованих амортизаційних відрахувань звітного періоду, як сума доходів (прибутків), що підлягають оподаткуванню згідно з цим розділом на загальних підставах, відноситься до загальної суми доходів (прибутків) з урахуванням звільнених». Аналогічно відбувається розподіл витрат, що одночасно пов'язані як зі звільненою діяльністю, так і зі звичайною діяльністю, внаслідок чого до витрат звичайної діяльності включається лише відповідна частка.

Сума вивільнених від оподаткування коштів зазначається також у додатку ПЗ до декларації з податку на прибуток та відображається у рядку 09 декларації з прибутку.

Використання коштів, вивільнених від оподаткування за п. 15 — 19 підрозділу 4 розділу ХХ ПКУ, регламентується п. 21 підрозділу 4 розділу ХХ ПКУ та Порядком №299. Ми наведемо напрями використання вивільнених коштів, адже таку інформацію слід зазначати у новому звіті. Вивільнені від оподаткування кошти використовуються за такими напрямами, пов'язаними зі звільненою від оподаткування діяльністю:

1) створення чи переоснащення матеріально-технічної бази;

2) збільшення обсягу виробництва та надання послуг;

3) запровадження новітніх технологій;

4) повернення кредитів (у т. ч. отриманих до 01.04.2011 р.), які використані з метою, передбаченою вищенаведеними пунктами 1 — 3, та сплата процентів за ними. Якщо платник податку погашає такі кредити і сплачує проценти за ними за рахунок отриманого кредиту рефінансування, з метою цього пункту враховуються лише суми, сплачені за кредитом рефінансування.

З метою оподаткування ці кошти визнаються доходами одночасно з визнанням витрат, понесених за рахунок цих коштів, у розмірі таких витрат. У разі невикористання на перераховані вище цілі сум вивільнених коштів протягом 1095 днів з дати закінчення періоду, за результатами якого платник податку залишив такі кошти у своєму розпорядженні, він зобов'язаний збільшити податкові зобов'язання з цього податку за результатами податкового періоду, в якому закінчується граничний термін використання сум вивільнених коштів, а також сплатити пеню, нараховану відповідно до ПКУ. Наразі ПКУ не містить спеціальної норми, яка б встановлювала порядок розрахунку пені саме для цього випадку, тож, найімовірніше, вона нараховуватиметься згідно зі ст. 129 ПКУ. Але оскільки час на цільове використання вивільнених коштів у пільговиків ще є, чекаємо на відповідні роз'яснення щодо цього від ДПСУ.

Пам'ятайте, що залишок вивільнених та невикористаних коштів розраховується за підсумками кожного звітного (податкового) періоду, в яких платник податку отримав звільнення від оподаткування податком на прибуток (саме таку інформацію потрібно буде відображати у звіті).

Важливо пам'ятати, що окремо регулюється оподаткування курсових різниць від перерахунку заборгованості (в валюті), пов'язаної зі «звільненою» діяльністю, що буде отримана або сплачена у фіксованій сумі. Такі курсові різниці з 1 квітня 2012 року визначаються на дату погашення — на суму повного або часткового погашення цієї заборгованості. Фінансовий результат, отриманий унаслідок такого перерахунку, обліковується (за п. 152.11 ПКУ) разом із результатами «звільненої» діяльності1. Раніше, до 01.04.2012 р., слід було перераховувати курсові різниці за правилами бухгалтерського обліку (відповідно до вимог пп. 153.1.1 ПКУ) на кожну дату балансу. З 1 квітня такий перерахунок за звільненими коштами вже провадиться не на дату балансу, а за датою здійснення розрахунків.

1 Згідно із Законом України від 23.02.2012 р. №4453-VI «Про внесення змін до підрозділу 4 розділу XX «Перехідні положення» Податкового кодексу України щодо особливостей справляння податку на прибуток».

Коли подавати і як заповнювати новий звіт

Відповідно до п. 4 Порядку №299, платник податку на прибуток, який користується пільгами з цього податку, передбаченими пп. 15, 17 — 19 підрозділу 41 розділу ХХ ПКУ, за результатами кожного звітного (податкового) періоду (у строки, передбачені для квартальної звітності)2:

1) складає звіт про використання вивільнених коштів;

1 У Порядку №299 не згадуються підприємства, що користуються пільгами відповідно до п. 16 підрозділу 4 розділу ХХ ПКУ. Але такі підприємства також повинні подавати зазначений звіт згідно з ПКУ та змінами, внесеними коментованим Наказом №1032.

2 Відповідно до пп. 49.18.2 ПКУ, квартальна звітність подається протягом 40 календарних днів, наступних за останнім календарним днем звітного (податкового) кварталу (півріччя).

2) подає зазначений звіт відповідному органові ДПС разом із декларацією з податку на прибуток.

Зміни до форми звіту про вивільнені від оподаткування кошти були офіційно оприлюднені та набрали чинності 2 листопада, тобто у IV кварталі. Згідно з п. 46.6 ПКУ, «до визначення нових форм декларацій (розрахунків), які набирають чинності для складання звітності за податковий період, що настає за податковим періодом, у якому відбулося їх оприлюднення, є чинними форми декларацій (розрахунків), чинні до такого визначення».

Таким чином, новий Звіт про використання вивільнених коштів, з огляду на норми ПКУ, на думку автора, слід уперше подавати за I квартал 2013 року. Але, можливо, податківці радитимуть уперше подавати цей звіт починаючи зі звітності за 2012 рік. Дочекаємося роз'яснень.

Звіт складається наростаючим підсумком з початку року. У «шапці» зазначаємо обов'язкові реквізити (зокрема: тип звіту, звітний період, повне найменування платника податку, місцезнаходження платника податку, орган ДПС, до якого подається звіт). У полі 4 — код ЄДРПОУ та КВЕД основного виду діяльності. А код пільги (згідно з довідником пільг, який діє на дату подання декларації) слід відобразити у полі 5 «шапки» звіту. Якщо таких «пільгованих» видів діяльності декілька, платник подає відповідну кількість звітів — за кожним видом діяльності.

Бухгалтеру на замітку

Якщо платник податків користується пільгами з оподаткування та не сплачує до бюджету податки у зв'язку з отриманням податкових пільг, він веде облік сум таких пільг та щокварталу складає Звіт про суми податкових пільг за формою, встановленою додатком до Порядку №1233. Звіт складається поквартально та подається до органу ДПС за місцезнаходженням платника, протягом 40 днів після закінчення звітного кварталу. Таким чином, у СГД, прибуток яких звільняється від оподаткування, сума пільги відобразиться у трьох видах звітності:

- Декларації з прибутку;

- Звіті про вивільнені від оподаткування кошти (який коментується в статті);

- Звіті про суми податкових пільг.

В основній частині звіту платник зазначає показники (без копійок):

1) у рядку 1 звіту — суму коштів, вивільнених від оподаткування за звітний період. Це та сума податкових зобов'язань з податку на прибуток за звітний період, яку платник мав би сплатити до бюджету, але при застосуванні пільги повинен використати за цільовим призначенням;

2) у рядку 2 звіту — залишок суми коштів, вивільнених від оподаткування, але не використаних за призначенням на початок року. Цей показник звіту заповнюється лише за I квартал;

3) у відповідних рядках (3.1 — 3.5) розшифровується використання вивільнених коштів — у розрізі напрямів їх використання згідно з п. 21 підрозділу 4 розділу ХХ ПКУ;

4) рядок 3 є підсумковим для рядків 3.1 — 3.5;

5) рядок 4 звіту — залишок суми коштів, вивільнених від оподаткування, не використаних за призначенням на кінець звітного податкового періоду;

6) у рядку 5 зазначаються суми коштів, вивільнених від оподаткування, не використаних протягом 1095 днів з дати закінчення періоду, за результатами якого платник податку залишив такі кошти у своєму розпорядженні. Правило використання вивільнених від оподаткування коштів протягом 1095 днів застосовується починаючи з II кварталу 2012 року. Отож, на думку автора, рядок 5 звіту може бути вперше заповнений лише у II кварталі 2015 року. Податкових роз'яснень щодо цього наразі немає жодних. Але оскільки часу для користування вивільненими від оподаткування коштами є достатньо (1095 днів), то щойно такі роз'яснення з'являться, ми їх одразу надрукуємо.

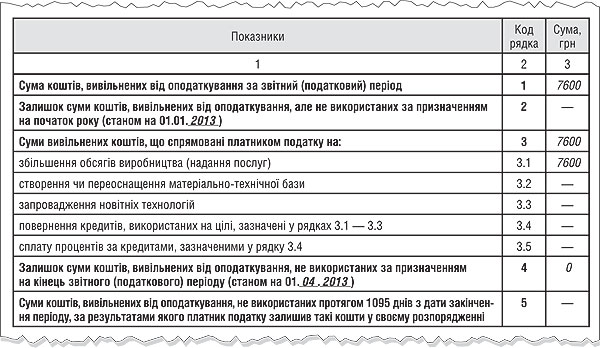

Приклад За підсумками I кварталу 2013 року підприємство «Альфа» отримало дохід від пільгованої діяльності у сумі 200000 грн, собівартість послуг становить 150000 грн, інші витрати, пов'язані з пільгованою діяльністю, становлять 10000 грн. Iншої діяльності підприємство не провадило. Вивільнені від оподаткування кошти було повністю використано на збільшення обсягів виробництва у I кварталі 2013 р.:

1) прибуток від пільгованої діяльності становить: 200000 -150000 - 10000 = 40000 грн;

2) сума податку на прибуток від пільгованої діяльності, яка не сплачується до бюджету (тобто сума вивільнених від оподаткування коштів), за I квартал 2013 року становить: 40000 х 19% = 7600 грн.

Витяг зі Звіту про використання платниками податку на прибуток підприємств вивільнених коштів наведено у зразку.

Зразок

Заповнення звіту про використання платниками податку на прибуток підприємств вивільнених коштів (фрагмент)

Нормативна база

- Закон №4453 — Закон України від 23.02.2012 р. №4453-VI «Про внесення змін до підрозділу 4 розділу XX «Перехідні положення» Податкового кодексу України щодо особливостей справляння податку на прибуток».

- Порядок №299 — Порядок використання коштів, вивільнених від оподаткування у зв'язку з наданням відповідно до пунктів 15, 17 — 19 підрозділу 4 розділу XX «Перехідні положення» Податкового кодексу України пільг з податку на прибуток підприємств, затверджений постановою КМУ від 28.02.2011 р. №299.

- Порядок №1233 — Порядок обліку сум податків та зборів, не сплачених суб'єктом господарювання до бюджету у зв'язку з отриманням податкових пільг, затверджений постановою КМУ від 27.12.2010 р. №1233.

- Наказ №1685 — Наказ Мінфіну від 21.12.2011 р. №1685 «Про затвердження форми Звіту про використання платниками податку на прибуток підприємств вивільнених коштів».

Мар'яна КОНДЗЕЛКА, «Дебет-Кредит»