Майже кожен платник ПДВ у своїй госпдіяльності може зіткнутися з операціями повернення товарів або повернення постачальником сум попередніх оплат, зміною суми компенсації вартості вже поставлених товарів. За умови ведення оподатковуваної діяльності це передбачає коригування сум податкових зобов'язань та податкового кредиту з ПДВ у сторін операції. Читайте, як правильно це робити.

Підстави для перерахунку

Порядок коригування податкових зобов'язань та податкового кредиту з ПДВ встановлено ст. 192 ПКУ. Зауважимо: якщо контрагенти на дату перерахунку податку є платниками ПДВ, коригування податку відбувається класично — зменшуються або збільшуються суми ПЗ та ПК сторін господарської операції. Підтверджується такий перерахунок виписаним Розрахунком коригування кількісних і вартісних показників до податкової накладної (далі — Розрахунок)1 та відображається у деклараціях з ПДВ платників — учасників операції.

За нормою п. 192.1 ПКУ, суми ПЗ та ПК постачальника та отримувача підлягають коригуванню у випадках, якщо:

1) після постачання товарів/послуг здійснюється перегляд цін;

2) здійснюється повернення товарів/послуг особі, яка їх надала2;

3) постачальник повертає суму передоплати товарів/послуг.

Тільки у цих випадках у сторін (якщо вони залишаються платниками податку на таку дату) виникає обов'язок з перерахування ПДВ. Але є особливості коригування ПДВ постачальником, коли покупець не є платником податку або постачальник втратив статус платника ПДВ. Розглянемо кожен випадок окремо.

Порядок коригування ПДВ

За аналогією до дати виникнення податкових зобов'язань визначається і дата коригування (винятком є випадок, коли покупець є неплатником ПДВ, див. абз. 2 п. 192.2 ПКУ; така ситуація має особливості, про що далі). Отже, у випадку зміни суми компенсації вартості товарів/послуг для перерахунку податку діє правило першої події відповідно до п. 187.1 ПКУ.

Кожна господарська операція підтверджується первинними документами. Відповідно перерахунок ПДВ підтверджуватиме виписаний Розрахунок.

Відповідно до пп. 192.1.1 та 192.1.2 ПКУ, якщо у звітному періоді має місце будь-який із зазначених вище випадків, платник ПДВ — постачальник зобов'язаний зменшити (збільшити) суму ПЗ за результатами податкового періоду, протягом якого був проведений такий перерахунок, та надіслати отримувачу Розрахунок. Своєю чергою, покупець зменшує (збільшує) суму ПК за умови, що на дату проведення коригування він є платником ПДВ (у своїх консультаціях податківці зазначають, що перерахунок ПДВ у сторін операцій має проводитися в одному періоді, про що далі).

Відповідно до п. 192.3 ПКУ, результати перерахунку ПЗ і ПК постачальника та отримувача відображаються у декларації з ПДВ з обов'язковим заповненням додатка 13. У декларації з ПДВ продавець заповнює рядок 8 та рядок 8.1 та/або 8.1.14. Показники коригування відображаються у таблиці 1 додатка 1 до декларації з ПДВ. Відповідно у покупця результат коригування буде відображено у рядку 16 з одночасним заповненням рядка 16.1 та/або 16.1.1 (за звільненими від ПДВ операціями). Показники коригування відображаються у таблиці 2 додатка 1. При заповненні рядків 16.1.2 або 16.1.3 (за операціями коригування ПДВ, що брали участь у розподілі ПК відповідно до ст. 199 ПКУ) заповнюється таблиця 3 додатка 1 до декларації з ПДВ.

На окрему увагу заслуговує абзац 1 п. 192.2 ПКУ: «Норма пункту 192.1 цієї статті не поширюється на випадки, коли постачальник товарів/послуг не є платником податку на кінець звітного (податкового) періоду, в якому був проведений такий перерахунок». Після ознайомлення з цією нормою можна дійти висновку, що законодавець не наголошує на даті здійснення перерахунку, а висуває вимогу щодо збереження статусу платника ПДВ на кінець звітного періоду5. Виникає запитання: якщо перерахунок зроблено, приміром, 7 числа місяця, але на кінець звітного місяця постачальник втратив статус платника ПДВ, то чи має право постачальник на коригування ПДВ? На нашу думку, застосовуючи цю норму, потрібно аналізувати окремо кожен випадок, що спричинив коригування.

Наприклад, якщо постачальник повертає передоплату покупцеві (важливо у призначенні платежу платіжного доручення зазначити, що це повернення передоплати, а також реквізити договору), то постачальник має право, а покупець зобов'язаний провести відповідні коригування. Сторони операції зменшують ПЗ та ПК з ПДВ на підставі виписаного постачальником Розрахунку. На нашу думку, у наведеній ситуації об'єкт обкладення ПДВ зникає, відповідно є право на перерахунок податку. Адже за загальним правилом об'єктом оподаткування, зокрема, є операції платників податку з постачання товарів/послуг, місце постачання яких розташоване на митній території України.

Якщо покупець — платник ПДВ6 повертає бракований товар (договором передбачено умову повернення бракованих товарів, складено акт, у якому зазначено причини повернення та реквізити договору), на наш погляд, аналогічно до попереднього випадку є підстави для коригування. Постає запитання: чи потрібно виписувати нову ПН, якщо повернений товар попередньо вже було оплачено і на момент повернення товару кошти ще не повернено? Зауважимо, що за нормою п. 201.7 ПКУ: «Податкова накладна виписується на кожне повне або часткове постачання товарів/послуг, а також на суму коштів, що надійшли на поточний рахунок як попередня оплата (аванс)». ПН виписується у день виникнення податкових зобов'язань. Тому якщо зі змісту такої операції (оформленої та підтвердженої документами) випливає, що договір розірвано, неповернуті кошти не зараховуються у рахунок майбутніх платежів, підстав для відображення ПЗ (відповідно ПК для покупця) з ПДВ немає через відсутність факту поставки. Але якщо є домовленість, підкріплена листом від покупця (додатком до договору), що неповернуті кошти враховуються на оплату інших майбутніх поставок, то, на думку автора, на дату повернення товару потрібно виписати нову ПН на суму таких неповернутих коштів.

1 Форма розрахунку коригування — це додаток 2 до податкової накладної, затвердженої наказом Мінфіну від 01.11.2011 р. №1379.

2 На нашу думку, у т. ч. у разі повернення товару за посередницькими договорами. Нагадаємо, передача товару посереднику за такими договорами відноситься до постачання з відповідним оподаткуванням (п. 189.4 ПКУ).

3 Розрахунок коригування сум податку на додану вартість до податкової декларації з податку на додану вартість (Д1), затверджений Порядком №1492.

4 Якщо здійснюється коригування за обсягами постачання, за якими не нараховувався ПДВ. Перелік таких операцій передбачено ст. 197 ПКУ. Це звільнені операції, але оскільки податкова накладна за такими операціями складається, то відповідно мають коригуватися й обсяги постачання у певних ситуаціях. Додатково див. лист ДПАУ від 05.09.2011 р. №9962/5/15-3416 та коментар у «ДК» №41/2011.

5 Нагадаємо, якщо податкова реєстрація особи анулюється в інший день, ніж останній день календарного місяця, то останнім звітним (податковим) періодом є період, який розпочинається з першого дня такого місяця та закінчується днем такого анулювання (ст. 202 ПКУ).

6 Якщо покупець є неплатником ПДВ, у цьому випадку коригування буде тільки якщо покупцеві повертається уся сума коштів, а продавцеві повертається товар (норми абз. 2 п. 192.2 ПКУ, про що далі).

Логічною і зрозумілою є заборона на коригування сум податку, коли постачальник не є платником ПДВ на дату здійснення зазначених вище операцій (п. 184.5 ПКУ забороняє виписування ПН). Розрахунок коригування складає лише продавець — платник ПДВ (п. 22 Порядку №1379). На жаль, офіційних роз'яснень контролюючих органів з приводу застосування норми абзацу 1 п. 192.2 ПКУ немає.

Можливі випадки, коли постачання товарів/послуг (отримання авансу), а згодом зміна суми компенсації вартості товарів/послуг (повернення передоплати) здійснюються в одному звітному періоді. Постає запитання: чи потрібно проводити перерахунок сум ПДВ? Буде помилкою, якщо таку операцію у звітному періоді згорнути та не відобразити у декларації з ПДВ. На дату виникнення ПЗ виписується податкова накладна, на дату здійснення коригування — Розрахунок. Такі операції відображаються як покупцем, так і постачальником у Реєстрах виданих та отриманих податкових накладних (з від'ємним чи додатним значенням) та відповідно у деклараціях з ПДВ. Постачальник у графі 2 розділу I Реєстру зазначає дату виписування Розрахунку, у графі 3 — порядковий номер, що відповідає номеру з графи 11 (номер Розрахунку коригування присвоюється відповідно до його номера у реєстрі, п. 18 Порядку №1379), у графі 4 — вид документа згідно з позначенням, тобто РК.

1 Якщо, приміром, порядковий номер ПН у графі 1 і 3 реєстру — 34, розрахунок коригування — номер 35, то наступній ПН буде присвоєно номер 36.

Якщо повернення товару постачальнику або повернення авансу покупцеві відбуваються частинами, кожна така операція буде підставою для виписування окремого Розрахунку.

Операції з платниками ПДВ

Можлива ситуація, коли постачальник виписав Розрахунок в одному звітному періоді, а покупець отримав і відповідно підписав його вже в наступному звітному періоді. Постає запитання: в якому періоді коригувати суми ПДВ — за датою складання Розрахунку чи за датою його отримання покупцем? У ПКУ немає вимоги, яка б зобов'язувала постачальника чекати на повернення Розрахунку (документ складається у двох примірниках, див. п. 18 Порядку №1379). Розрахунок складається на дату перерахунку, за першою подією. Але податківці у своїх усних консультаціях зазначають, що перерахунок ПДВ сторони повинні проводити в одному періоді на підставі п. 192.3 ПКУ. Це пояснюється тим, що в Розрахунку зазначаються дата, підпис і прізвище особи, яка склала такий розрахунок коригування, а також дата отримання Розрахунку та підпис покупця. Відповідно на дату підписання такого Розрахунку покупцем він підлягає одночасному відображенню в реєстрах виданих та отриманих податкових накладних та податкових деклараціях з ПДВ постачальника та отримувача. Про це свідчать показники Реєстру виданих та отриманих податкових накладних, де у графі 4 розділу I — продавця та у графі 5 розділу II — покупця зазначається вид документа згідно з позначенням — РК. У разі здійснення записів у Реєстрі на підставі Розрахунку записи робляться з відповідним знаком (+ чи -), у графах 7 — 12 продавця та 8 — 16 покупця.

У рубриці «Єдина база податкових знань» на сайті ДПСУ розглядається випадок, коли покупець відмовляється підписувати Розрахунок та відкоригувати свій податковий кредит. Чи має право продавець у такій ситуації зменшити податкові зобов'язання? Податківці зазначають: «Якщо покупець відмовляється підписувати розрахунок коригування та відкоригувати свій податковий кредит, то законодавчі підстави для коригування податкових зобов'язань у постачальника відсутні. При цьому у разі, якщо сторони не досягли згоди щодо зміни (розірвання) договору, заінтересована сторона має право передати спір на вирішення суду».

Це важливо знати!

1. Оригінал Розрахунку коригування надається покупцю товарів/послуг. Копія залишається у продавця.

2. Якщо розрахунок коригування складається платником податку до податкової накладної, яка відповідно до пункту 201.10 статті 201 розділу V та пункту 11 підрозділу 2 розділу XX Кодексу підлягає реєстрації в Єдиному реєстрі податкових накладних, такий розрахунок надається покупцеві тільки після його реєстрації у Єдиному реєстрі податкових накладних.

3. У разі якщо розрахунок коригування складається на суму податку на додану вартість, яка перевищує суму, передбачену пунктом 11 підрозділу 2 розділу XX Кодексу, такий розрахунок підлягає реєстрації в Єдиному реєстрі податкових накладних лише після реєстрації у ньому накладної, до якої виписується цей розрахунок.

4. У разі здійснення коригування сум податкових зобов'язань за операціями з постачання підакцизних товарів та товарів, ввезених на митну територію України, у графі 4 розрахунку коригування зазначається код таких товарів згідно з УКТ ЗЕД.

Пункти 19, 23 Порядку №1379

Якщо здійснюється заміна товару (зміна номенклатури), сторонам договору бажано скласти додаткову угоду, яка передбачає заміну асортименту. Важливо пам'ятати, що іноді це може спричинити зміну самої суми поставки.

Зміна номенклатури товарів також є зміною суми компенсації їх вартості, оскільки кількість або вартість одного виду товарів зменшується, а іншого — на відповідну кількість або суму збільшується. На дату повернення товарів графа 3 «Номенклатура постачання товарів/послуг продавця» податкової накладної не відповідатиме асортименту товару, який замінюється.

Відповідно до п. 201.1 ПКУ, номенклатура товарів/послуг продавця — обов'язковий реквізит податкової накладної1. Отже, на дату заміни товару постачальник повинен виписати Розрахунок коригування (з відображенням у графах 6, 7 відповідних показників) та виписати нову ПН на інший асортимент товару. У платника ПДВ може виникнути запитання: чи можна у Розрахунку відобразити неправильну номенклатуру з мінусом, а правильну — з плюсом і не виписувати нову ПН? У рубриці «Єдина база податкових знань» на сайті ДПСУ роз'яснюється: «Оскільки у разі зміни номенклатури постачання товарів фактично відбувається повернення одних товарів та отримання інших, то продавець в обов'язковому порядку повинен виписати розрахунок коригування кількісних і вартісних показників до податкової накладної, до якої згідно з договором вносяться зміни на товари, кількість (вартість) яких зменшується, та виписати іншу податкову накладну на товари, які постачаються на їх заміну».

1 У покупця не визнають ПК з ПДВ, адже відповідно до п. 198.6 ПКУ: «Не відносяться до податкового кредиту суми податку, сплаченого (нарахованого) у зв'язку з придбанням товарів/послуг, не підтверджені податковими накладними, оформленими з порушенням вимог статті 201 цього Кодексу».

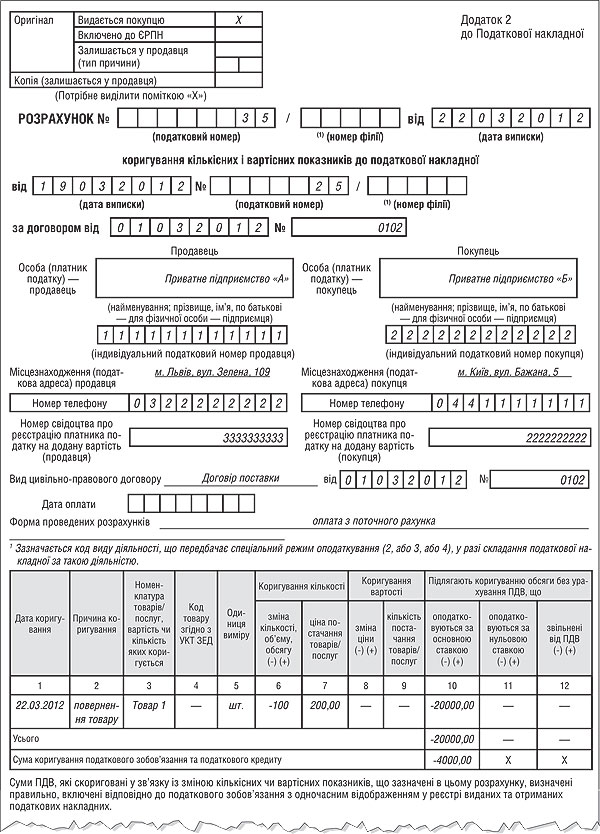

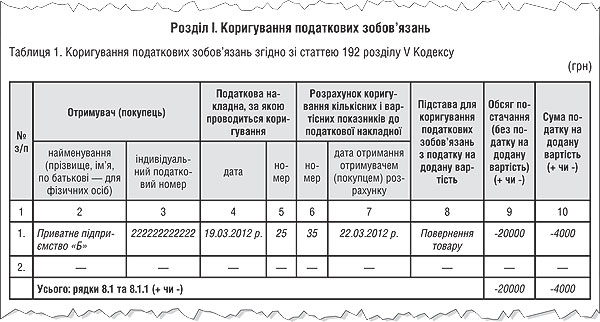

Приклад 1 Підприємство «А» 19.03.2012 р. відвантажило товар 1 (товар вітчизняного походження і не є підакцизним) підприємству «Б» (сторони є платниками ПДВ) на суму 24000,00 грн, у т. ч. ПДВ, що підтверджує ПН від 19.03.2012 р. №25 (товар не оплачено). Згодом, 21.03.2012 р., складено додаткову угоду до договору постачання від 01.03.2012 р. №0102, яка передбачає заміну асортименту на товар 2 загальною сумою 26400,00 грн, у т. ч. ПДВ, з обов'язковим поверненням товару 1. Підприємство «Б» 22.03.2012 р. повернуло товар 1 (складено накладну на повернення, отримано Розрахунок коригування від 22.03.2012 р. №35 — зменшення ПК) та отримало товар 2 (отримано накладну та ПН від 22.03.2012 р. №36 на суму 26400,00 грн, у т. ч. ПДВ). Заповнення Розрахунку коригування наведено у зразку 1, заповнення додатка 1 до декларації з ПДВ підприємства «А» —у зразку 2.

Зразок 1

Фрагмент заповнення Розрахунку коригування

Зразок 2

Фрагмент заповнення додатка 1 до декларації з ПДВ

Розрахунок відображається у Реєстрі виданих та отриманих податкових накладних. У продавця — у графі 4 розділу I та у покупця — у графі 5 розділу II. Вид документа згідно з позначенням — РК. У підприємства «Б» перерахунок ПДВ, пов'язаний з поверненням товару 1, буде відображено у рядках 16 та 16.1. Отримання товару 2 буде складовою рядка 10.1 (за умови використання отриманого товару у госпдіяльності в оподатковуваних операціях).

Приклад 2 Підприємство «А» отримало передоплату від підприємства «Б» 01.04.2012 р. у сумі 12000,00 грн, у т. ч. ПДВ 2000,00 грн. 20.04.2012 р. повернено аванс, що зобов'язує платника ПДВ здійснити перерахунок ПЗ. Відповідно покупець повинен провести коригування ПК з ПДВ. Але 21.04.2012 р. реєстрацію постачальника як платника ПДВ анульовано, при буквальному прочитанні абз. 1 п. 192.2 ПКУ створюється враження, що немає можливості сторонам коригувати суми ПДВ.

Проте, на наш погляд, об'єкта оподаткування не буде, якщо належним чином оформити документи. Зокрема, у призначенні платежу платіжного доручення підприємство «А» має зазначити, що кошти повертаються за договором у зв'язку з розірванням угоди. Відповідно на дату повернення коштів, на нашу думку, продавець складає Розрахунок і має право зменшити ПЗ з ПДВ. Об'єктом оподаткування є операції платників податку з постачання товарів/послуг, місце постачання яких розташоване на митній території України. На дату повернення коштів продавець є платником ПДВ, відповідно має право на виписку Розрахунку.

Зверніть увагу: якщо продавець належить до обережних платників ПДВ1 і не зменшуватиме свої ПЗ та не виписуватиме Розрахунок, то покупець все ж зобов'язаний сторнувати свій ПК. Адже факту здійснення госпоперації немає.

Приклад 3 Платник ПДВ 27.03.2012 р. відвантажив товар на суму 1200,00 грн, у т. ч. ПДВ. ПН складено за першою подією — датою відвантаження товарів. Оплату отримано 29.03.2012 р. Покупець — платник ПДВ за домовленістю сторін 30.03.2012 р. повертає частину товару. На дату повернення товару продавець складає Розрахунок коригування. Кошти за отриманий товар повернено 10.04.2012 р. Бухгалтерський та податковий облік наведено у таблиці.

Таблиця

Відображення операції коригування за прикладом 3

|

|

|

|

|

|

|

|||

|

|

|

|

|

|||||

|

|

27.03.2012 р. | Відвантажено товар покупцеві |

|

|

|

|

|

|

| Нараховано ПЗ з ПДВ |

|

|

|

|

|

|||

| Списано собівартість товару |

|

|

|

|

|

|||

|

|

29.03.2012 р. | Отримано оплату за товар |

|

|

|

|

|

|

|

|

30.03.2012 р. | Повернено частину товару продавцеві |

|

|

|

|

|

|

| Коригування ПЗ з ПДВ, проведення методом сторно** |

|

|

|

|

|

|||

| Коригування собівартості товару (методом сторно) |

|

|

|

|

|

|||

|

|

10.04.2012 р. | Повернено кошти покупцеві |

|

|

|

|

|

|

| * Число умовне. ** У графі 4 Реєстру зазначається вид документа: РК. |

||||||||

Операції з неплатниками ПДВ

За загальним правилом вже згаданого абз. 2 п. 192.2 ПКУ, зміна суми компенсації після постачання товарів (а за нею — і зменшення ПЗ з ПДВ постачальника) особам — неплатникам ПДВ дозволяється у разі:

1) повернення раніше поставлених товарів у власність постачальника з наданням отримувачу повної грошової компенсації їх вартості. Якщо повернення коштів здійснюється поетапно, суми ПДВ коригуються на дату останнього повернутого платежу. Це свідчитиме про факт здійснення повернення повної грошової компенсації;

2) перегляду цін, пов'язаних з гарантійною заміною товарів або низькоякісних товарів відповідно до закону2 або договору.

1 Нагадаємо, що за нормою абз.1 п. 192.2 ПКУ коригування не поширюється на випадки, коли постачальник товарів/послуг не є платником ПДВ на кінець звітного періоду, в якому було проведено перерахунок.

2 Якщо товар придбано споживачем-фізособою для особистих потреб, безпосередньо не пов'язаних з підприємницькою діяльністю або виконанням обов'язків найманого працівника, слід також враховувати норми статей 7, 8 Закону про захист прав споживачів.

Зауважимо, що пункт 192.2 ПКУ не передбачає дозволу на коригування ПЗ продавця, якщо повертається товар, не оплачений покупцем, або продавець повертає неплатнику ПДВ передоплату. Проте для сміливих платників ПДВ можна знайти аргументи для проведення такого коригування. У ситуації з поверненням товару/передоплати слід зазначити, що об'єктом оподаткування є операції з постачання товарів/послуг (п. 185.1 ПКУ). У цьому випадку на дату повернення коштів (товару) у платника ПДВ — продавця зникає об'єкт оподаткування, адже зникає операція поставки. Як наслідок, податкові зобов'язання зменшуються. Як документально оформити таку операцію? Підтвердними документами будуть банківська виписка або видатковий ордер чи розрахунковий документ (якщо кошти повертаються через касу або РРО). А підтвердженням коригування сум ПДВ буде Розрахунок. Як не дивно, є позитивні думки по такій ситуації і в податківців: «Якщо продавцем — платником ПДВ на дату отримання авансової оплати від неплатника ПДВ були визначені податкові зобов'язання з ПДВ та надалі сталися обставини, внаслідок яких неможливо виконати умови договору постачання товарів/послуг чи відбулася зміна умов договору, в результаті якої постачання товарів/послуг скасовано, а аванс повернуто, то продавець — платник ПДВ має право виписати розрахунок коригування до податкової накладної та зменшити нараховану суму податкових зобов'язань з ПДВ. При цьому обидва примірники розрахунку коригування залишаються у продавця без підпису покупця — неплатника ПДВ».

ДПСУ — про повернення товару

Чи виписується розрахунок коригування до податкової накладної, виписаної за щоденним підсумком операцій з поставки товарів за готівку кінцевому споживачеві (неплатнику ПДВ), у разі повернення покупцю (кінцевому споживачу) коштів при поверненні ним товару?

При поверненні покупцем (кінцевим споживачем) товарів повернута такому покупцю вартість товару з урахуванням ПДВ враховується у щоденних підсумках, загальні підсумки яких фіксуються у показниках РРО (касових звітів), податкових накладних, виписаних на підставі таких звітів, і у Реєстрах отриманих та виданих податкових накладних. Тому до податкової накладної, виписаної за щоденним підсумком операцій з постачання товарів/послуг за готівку кінцевому споживачеві (який не є платником податку), з урахуванням повернення покупцю (кінцевому споживачу) коштів, якщо таким покупцем товар повернуто, Розрахунок коригування не виписується.

Єдина база податкових знань www.sts.gov.ua

Нормативна база

- Закон про захист прав споживачів — Закон УРСР від 12.05.91 р. №1023-XII «Про захист прав споживачів».

- Порядок №1379 — Порядок заповнення податкової накладної, затверджений наказом Мінфіну від 01.11.2011 р. №1379.

- Порядок №1002 — Порядок ведення Реєстру виданих та отриманих податкових накладних, затверджений наказом ДПАУ від 24.12.2010 р. №1002.

- Порядок №1492 — Порядок заповнення і подання податкової звітності з податку на додану вартість, затверджений наказом Мінфіну від 25.11.2011 р. №1492.

Олена ВОДОП'ЯНОВА, «Дебет-Кредит»