З першого квітня кардинально змінилися правила обкладення податком на прибуток підприємств, які тепер прописані у розділі III ПКУ. Зокрема, деякі підприємства можуть скористатися ставкою податку на прибуток 0%, а також можуть не платити цей податок узагалі. Проте такі вивільнені від обкладення податком на прибуток кошти треба буде витратити на чітко регламентовані цілі. КМУ Постановою від 28 лютого 2011 р. №299 (див. у «ДК» №19/2011) затвердив «Порядок використання коштів, вивільнених від оподаткування у зв'язку з наданням відповідно до пунктів 15, 17 — 19 підрозділу 4 розділу XX «Перехідні положення» Податкового кодексу України пільг з податку на прибуток підприємств». Проаналізуємо зазначений документ, а також нагадаємо, які підприємства можуть з 1 квітня 2011 року скористатися пільгами з податку на прибуток.

Які пільги передбачено з податку на прибуток

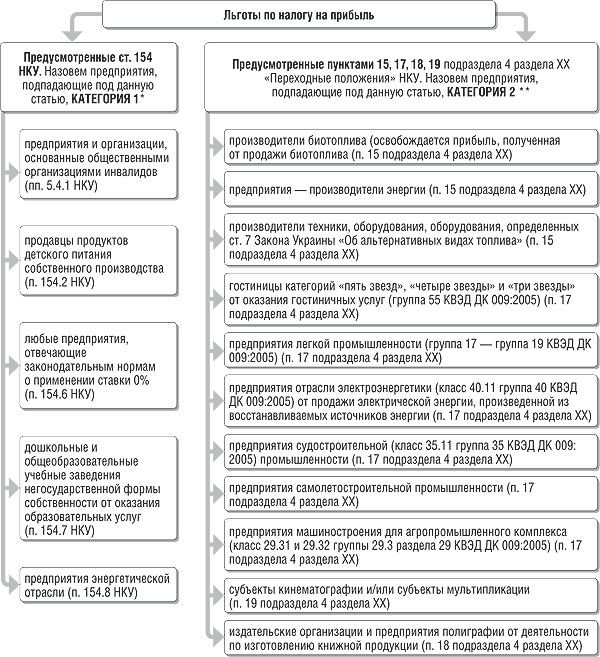

Насамперед пояснимо читачам, що пільги з податку на прибуток (як щодо звільнення від його сплати, так і щодо застосування ставки 0%) передбачені різними нормами ПКУ і для різних СГД. Продемонструємо це на схемі (див. схему).

Схема

Пільги для платників податку на прибуток

* Вичерпний перелік таких підприємств дивіться у ст. 154 ПКУ.

** Вичерпний перелік таких підприємств дивіться у пунктах 15, 17, 18, 19 підрозділу 4 розділу XX «Перехідні положення» ПКУ і далі у статті.

Які підприємства повинні виконувати Постанову КМУ №299

Отже, новоприйнята Постанова КМУ №2991 стосується саме «Категорії 2» підприємств (див. схему), саме цим підприємствам ми приділимо увагу в нашій статті.

1 Постанова набрала чинності з 29.03.2011 р. з дня опублікування і діє до 1 квітня 2021 року.

Розгляньмо докладніше, які саме підприємства належать до «Категорії 2» (див. схему) та як їм слід використовувати вивільнені від оподаткування кошти.

1. Тимчасово, до 1 січня 2020 року, звільняються від оподаткування:

1) прибуток виробників біопалива, отриманий від продажу біопалива;

2) прибуток підприємств, отриманий ними від діяльності з одночасного виробництва електричної і теплової енергії та/або виробництва теплової енергії з використанням біологічних видів палива;

3) прибуток виробників техніки, обладнання, устаткування, визначених ст. 7 Закону України «Про альтернативні види палива» для виготовлення та реконструкції технічних і транспортних засобів, у тому числі самохідних сільськогосподарських машин та енергетичних установок, які споживають біологічні види палива, одержаний від продажу зазначеної техніки, обладнання та устаткування, що були вироблені на території України.

2. Строком на 10 років починаючи з 1 січня 2011 року звільняються від оподаткування (див. п. 17 підрозділу 4 розділу ХХ ПКУ):

1) прибуток суб'єкта господарської діяльності, отриманий від надання готельних послуг (група 55 КВЕД ДК 009:2005) у готелях категорій «п'ять зірок», «чотири зірки» і «три зірки», у тому числі новозбудованих чи реконструйованих або в яких проведено капітальний ремонт чи реставрація наявних будівель і споруд;

2) прибуток, отриманий від основної діяльності підприємств легкої промисловості (група 17 — група 19 КВЕД ДК 009:2005), крім підприємств, які виробляють продукцію на давальницькій сировині. При цьому на перехідний період до 1 січня 2012 року для підприємств легкої промисловості, які на час набрання чинності положеннями ПКУ мають укладені договори на виробництво продукції на давальницькій сировині, термін виконання яких закінчується протягом встановленого періоду, дозволяється застосовувати положення зазначеного пункту;

3) прибуток підприємств галузі електроенергетики (клас 40.11 група 40 КВЕД ДК 009:2005) від продажу електричної енергії, виробленої з відновлювальних джерел енергії;

4) прибуток, отриманий від основної діяльності підприємств суднобудівної (клас 35.11 група 35 КВЕД ДК 009:2005) промисловості;

5) прибуток підприємств літакобудівної промисловості, отриманий від основної діяльності (підклас 35.30.0 клас 35.30 група 35.3 розділ 35 КВЕД ДК 009:2005), а також від проведення такими підприємствами науково-дослідних та дослідно-конструкторських робіт (підклас 73.10.2 клас 73.10 група 73.1 розділ 73 КВЕД ДК 009:2005), які виконуються для потреб літакобудівної промисловості;

6) прибуток підприємств машинобудування для агропромислового комплексу (клас 29.31 і 29.32 групи 29.3 розділу 29 КВЕД ДК 009:2005).

3. Тимчасово, до 1 січня 2015 року, звільняється від оподаткування прибуток видавництв, видавничих організацій, підприємств поліграфії, отриманий ними від діяльності з виготовлення на території України книжкової продукції, крім продукції еротичного характеру (див. п. 18 підрозділу 4 розділу ХХ ПКУ).

4. Тимчасово, до 1 січня 2016 року, не включаються до доходів суми коштів або вартість майна, отримані суб'єктами кінематографії (виробниками фільмів) та/або суб'єктами мультиплікації (виробниками мультиплікаційних фільмів) і спрямовані на виробництво національних фільмів.

Як ведуть облік підприємства, прибуток яких звільняється від оподаткування

Згідно з п. 152.11 ПКУ усі платники податку, дохід (прибуток) яких повністю та/або частково звільнено від обкладення податком на прибуток, ведуть окремий облік доходу (прибутку), який звільняється від оподаткування. При цьому:

1) до складу витрат, пов'язаних з отриманням доходу, що не звільняється від оподаткування, не включаються витрати, пов'язані з отриманням звільненого доходу;

2) сума амортизаційних відрахувань, нарахованих на ОЗ, що використовуються для отримання звільненого доходу, не враховується у витратах, пов'язаних з отриманням доходу, що не звільняється від оподаткування.

У разі якщо ОЗ використовуються для отримання звільненого доходу та інших доходів, які підлягають оподаткуванню на загальних підставах, витрати підлягають пропорційному розподілу. Аналогічно відбувається розподіл витрат, що одночасно пов'язані як із діяльністю, дохід від якої звільняється від оподаткування, так і з іншою діяльністю.

Механізм розподілу такий: визначається коефіцієнт відношення суми доходів (прибутків), що підлягають оподаткуванню згідно з розділом III ПКУ на загальних підставах, до загальної суми доходів (прибутків) з урахуванням звільнених. Далі цей коефіцієнт використовується при розподілі амортизаційних відрахувань чи витрат, що одночасно пов'язані як з діяльністю, дохід (прибуток) від провадження якої звільняється від оподаткування, так і з іншою діяльністю.

Куди слід використати кошти, звільнені від обкладення податком на прибуток

Одразу зазначимо, що Постанова Кабінету Міністрів України №299 дуже скупо прописує правила використання вивільненого від оподаткування прибутку практично лише цитує ПКУ. А тому СГД, які застосовують пільги з податку на прибуток, рекомендуємо обов'язково скористатися можливістю отримувати відповіді на власні запити, надіслані до органів державної податкової служби. У запитах варто перерахувати напрями, на які підприємство планує використати кошти, вивільнені від оподаткування, та поцікавитись, чи відповідають ці напрями нормам ПКУ.

Отже:

1. Вивільнені кошти спрямовуються платниками податку виключно на збільшення обсягів виробництва (надання послуг), переоснащення матеріально-технічної бази, запровадження новітніх технологій, пов'язаних з основною діяльністю таких платників податку, та/або на повернення кредитів, використаних на зазначені цілі, і сплату процентів за ними.

2. Вивільнені кошти з метою ведення обліку і оподаткування відображаються в бухгалтерському обліку в установленому порядку на окремому субрахунку рахунка «Цільове фінансування і цільові надходження». Це, правда, якось треба пов'язати з Iнструкцією №291, де зазначено, що «на рахунку 48 «Цільове фінансування і цільові надходження» ведеться облік та узагальнення інформації про наявність та рух коштів фінансування заходів цільового призначення (в тому числі отримана гуманітарна допомога) ... За кредитом рахунка 48 «Цільове фінансування і цільові надходження» відображаються кошти цільового призначення для фінансування певних заходів, за дебетом — використані суми за певними напрямами, визнання їх доходом, а також повернення невикористаних сум». Мабуть, будуть ще роз'яснення Мінфіну щодо обліку та використання таких коштів.

3. Платник податку за результатами кожного звітного (податкового) періоду складає звіт про використання вивільнених коштів за формою, затвердженою Державною податковою службою. Зазначений звіт подається щокварталу разом із декларацією з податку на прибуток підприємств. Нині такого затвердженого звіту ще немає, але як тільки він з'явиться, шановні передплатники будуть про це поінформовані.

4. У разі невикористання платником податку залишків вивільнених коштів станом на 1 квітня року, що настає за періодом звільнення від обкладення податком на прибуток підприємств, його податкові зобов'язання із зазначеного податку за I квартал такого року підлягають збільшенню на суму залишку.

Фактично порядок використання вивільнених коштів напряму повторює вимоги п. 21 підрозділу 4 розділу ХХ ПКУ. Ще тільки слід врахувати, що з метою оподаткування суми вивільнених від оподаткування коштів визнаються доходами одночасно з визнанням витрат, понесених за рахунок цих коштів, у розмірі таких витрат. I це дуже суттєвий момент, адже не до кінця зрозуміло, як відображати таку операцію в податковому обліку. Ми продемонструємо на прикладі своє бачення обліку використання вивільнених від оподаткування коштів. Але яка буде позиція ДПАУ щодо цього питання, наразі не відомо.

Таблиця

Відображення операцій з використання вивільнених від оподаткування коштів в обліку підприємства

|

№ з/п

|

Назва операції

|

Бухгалтерський облік

|

Сума,

грн |

Податковий облік

|

||

|

Д-т

|

К-т

|

доходи

|

витрати

|

|||

|

1.

|

Нараховано податок на прибуток |

98

|

641

|

26450

|

—

|

—

|

|

2.

|

Вивільнені кошти визнано цільовим фінансуванням |

641

|

48*

|

26450

|

—

|

—

|

|

3.

|

Повернення кредиту у III кв. (тіла кредиту) Одночасно показуємо використання цільових коштів з визнанням доходів |

611

48 |

311

719 (746) |

5000

|

**

|

**

|

|

4.

|

Нарахування та сплата процентів за кредитом у III кв. Одночасно показуємо використання цільових коштів з визнанням доходів |

952

684 48 |

684

311 719 (746) |

10000

|

10000

|

10000

|

|

5.

|

Придбано лампи та передано у користування Одночасно показуємо використання цільових коштів з визнанням доходів |

201

23 48 |

631

201 719 (746) |

5000

|

5000

|

5000

|

|

6.

|

Придбано ОЗ |

152

|

631

|

200000

|

—

|

—

|

|

7.

|

Його введено в експлуатацію |

104

|

152

|

200000

|

—

|

—

|

|

8.

|

Нараховано амортизацію у серпні/вересні, число умовне Одночасно показуємо використання цільових коштів з визнанням доходів |

23

48 |

131

719 (746) |

2000

|

2000

|

2000

|

| * Як наслідок використання вивільнених коштів буде (має бути) нульове сальдо на 1 квітня за рахунком 48. В іншому разі слід керуватися п. 5 Постанови №299. ** Оскільки з погашення основної суми кредиту у підприємства не повинно виникати витрат згідно з п. 139.1.4 ПКУ, то й доходи в такому разі визнавати не треба. |

||||||

Приклад Підприємство «Альфа» є підприємством поліграфії та отримує прибуток від діяльності з виготовлення на території України книжкової продукції (продукція еротичного характеру не друкується). У другому кварталі підприємство отримало доходів на суму 500000 грн, здійснило витрат на суму 385000 грн. Об'єкт обкладення податком на прибуток становив 115000 грн. Сума пільги з податку на прибуток становить 26450 грн (115000 х 23%).

На нашу думку, суму пільги можна визначити лише за результатами періоду, коли будуть відомі і доходи, і витрати підприємства за період, тобто на кінець II кварталу 2011 р. Відповідно лише в наступному періоді (за результатами прикладу — у III кварталі) суму несплаченого податку на прибуток можна використати.

Оскільки вивільнена сума податку на прибуток за другий квартал становить 26450, то підприємство потратило їх у третьому кварталі на:

1) сплату відсотків за користування кредитом за третій квартал (відсотки нараховуються щомісяця в останній день місяця) у сумі 10000 грн;

2) сплату частини від основної суми кредиту — 5000 грн;

3) закуплені енергозберігаючі лампи для освітлення цеху у кількості 100 шт. на суму 5000 грн (без урахування ПДВ);

4) придбаний та введений в експлуатацію у липні верстат для друку на суму 200000 грн (без ПДВ).

Зверніть увагу. За операціями:

1) повна сума відсотків — 10000 грн та сплата основної суми податку (5000 грн) за III квартал буде погашена за рахунок вивільнених від оподаткування коштів;

2) повну вартість ламп, придбаних у III кварталі, буде погашено за рахунок вивільнених від оподаткування коштів — 5000 грн;

3) верстат буде включено до групи 4 ОЗ, і амортизація розпочнеться за третій квартал лише з серпня. Припустимо, що сума амортизації за два місяці становитиме 2000 грн. Тоді саме ця сума може покриватися за рахунок вивільнених від оподаткування коштів.

Таким чином, залишок вивільнених коштів становить 26450 - 10000 - 5000 - 5000 - 2000 = 4450 грн.

Але зверніть увагу! При визнанні витрат, зазначених в операціях 1, 2, 3, одночасно визнаватимуться доходи на такі самі суми, що передбачено нормами ПКУ.

Це цікаво знати

Податкова пільга — передбачене податковим та митним законодавством звільнення платника податків від обов'язку щодо нарахування та сплати податку та збору, сплата ним податку та збору в меншому розмірі.

Підставами для надання податкових пільг є особливості, що характеризують певну групу платників податків, вид їх діяльності, об'єкт оподаткування або характер та суспільне значення здійснюваних ними витрат.

Платник податків має право використовувати податкову пільгу з моменту виникнення відповідних підстав для її застосування і протягом усього строку її дії.

Платник податків має право відмовитися від використання податкової пільги чи зупинити її використання на один або кілька податкових періодів, якщо інше не передбачено цим Кодексом. Податкові пільги, не використані платником податків, не можуть бути перенесені на інші податкові періоди, зараховані в рахунок майбутніх платежів з податків та зборів або відшкодовані з бюджету.

Суми податку та збору, не сплачені суб'єктом господарювання до бюджету у зв'язку з отриманням податкових пільг, обліковуються таким суб'єктом — платником податків. Облік зазначених коштів ведеться в порядку, визначеному Кабінетом Міністрів України.

Контролюючі органи здійснюють контроль за правильністю надання та обліку податкових пільг, а також їх цільовим використанням, за наявності законодавчого визначення напрямів використання (щодо умовних податкових пільг), та своєчасним поверненням коштів, не сплачених до бюджету внаслідок надання пільги, у разі її надання на поворотній основі. Податкові пільги, використані не за призначенням чи несвоєчасно повернуті, повертаються до відповідного бюджету з нарахуванням пені в розмірі 120 відсотків річних облікової ставки Національного банку України.

Податкова пільга надається шляхом:

- податкового вирахування (знижки), що зменшує базу оподаткування до нарахування податку та збору;

- зменшення податкового зобов'язання після нарахування податку та збору;

- встановлення зниженої ставки податку та збору;

- звільнення від сплати податку та збору.

Мар'яна КОНДЗЕЛКА, головний редактор тижневика «Дебет-Кредит»,