Про договори оренди житлової нерухомості ріелтери відповідно до пп. 170.1.6 ПКУ повинні інформувати податкові органи. Розгляньмо правила подання інформації, затвердженої Наказом №10241.

Оподаткування доходу від здавання фізособами майна в оренду регулюється ч. 1 ст. 170 ПКУ. Якщо орендарем виступає юрособа, на неї покладено функції податкового агента щодо виплаченого доходу. Якщо ж договір укладається між фізособами, то орендодавець самостійно сплачує ПДФО до бюджету за ставкою 15%, що передбачено ч. 1 п. 167.1 ПКУ.

1 Наказ ДПАУ від 24.12.2010 р. №1024 «Про затвердження форми надання Iнформації суб'єктами господарювання, які провадять посередницьку діяльність, пов'язану з наданням послуг з оренди нерухомості (ріелтери), про укладені за їх посередництвом цивільно-правові договори (угоди)».

Податківці відслідковуватимуть отримання доходу на підставі звітності, що подаватиметься ріелтерами. Пп. 170.1.6 ПКУ передбачає, що ріелтери зобов'язані надіслати інформацію про укладені за їх посередництвом угоди про оренду нерухомості до органу державної податкової служби за місцем своєї реєстрації. Форма подання такої інформації затверджена Наказом №1024 і діє з 21 січня 2011 року.

Iнформація подається в строки, встановлені для податкового кварталу, що передбачено пп. «б» п. 176.2 ПКУ. Звітність виглядає так (див. зразок 1).

Зразок 1

Якщо договір оренди будівлі укладається більш ніж на три роки, то відповідно до статей 793 та 794 ЦК і ч. 3 п. 1 ст. 4 Закону №19521 він підлягає нотаріальному посвідченню та державній реєстрації. Iнакше на підставі частини третьої ст. 640 Цивільного кодексу його буде визнано неукладеним (таким, що не відбувся).

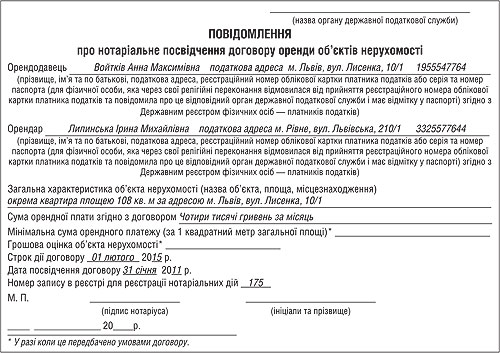

Норми Житлового кодексу не містять вказівок щодо необхідності нотаріального посвідчення договорів оренди. Але якщо договір оренди житла посвідчений нотаріально, то нотаріуси відповідно до пп. «б» пп. 170.1.5 ПКУ зобов'язані надіслати інформацію про укладений договір органу державної податкової служби за податковою адресою2 платника податку за формою, затвердженою Постановою КМУ від 29 грудня 2010 р. №1242 (див. зразок 2).

Зразок 2

1 Закон України від 01.07.2004 р. №1952-IV «Про державну реєстрацію речових прав на нерухоме майно та їх обтяжень».

2 Місце постійного або переважного проживання платника податку, місце податкової реєстрації платника податку, визначене згідно із законодавством.

Зазначимо, що відповідно до ч. 2 пп. 170.1.6 Податкового кодексу України за порушення порядку та/або строків подання цієї інформації ріелтер несе відповідальність, передбачену законом.

Нагадаємо, що за неподання податкових декларацій (розрахунків) штрафні санкції відповідно до п. 120.1 ПКУ такі:

1) за перше протягом року порушення — штраф у розмірі 170 гривень;

2) за наступні порушення — штраф у розмірі 1020 гривень за кожне неподання або несвоєчасне подання.

Щоправда, штрафні санкції за порушення, допущені в першому півріччі 2011 року, більше «моральні», ніж фіскальні. Пунктом 7 підрозділу 10 розділу XX ПКУ передбачено: «Штрафні санкції за порушення податкового законодавства за період з 1 січня по 30 червня 2011 року застосовуються у розмірі не більше 1 гривні за кожне порушення».

Богдана АНДРУЩАК, «Дебет Кредит»