- Бланк Податкової декларації з транспортного податку, терміни її подання, а також іншу корисну інформацію дивіться на нашому сайті за посиланням.

- Форму декларації затверджено наказом Мінфіну від 10.04.2015 №415 «Про затвердження форми Податкової декларації з транспортного податку» (зі змінами, внесеними наказом від 06.10.2023 №527).

- Ще більше бланків звітності, договорів, типових форм, заяв і первинних документів (усього понад 900 бланків та типових форм) є на нашому сайті у розділі бланків.

- Усі новини від редакції «Дебет-Кредит», які стосуються транспортного податку, дивіться за посиланням.

Хто і за які авто платить транспортний податок?

Платниками є юридичні та фізичні особи, які є власниками зареєстрованих в Україні згідно з чинним законодавством легкових авто (пп. 267.1.1, 267.2.1 ПКУ):

— з року випуску яких минуло не більше ніж п’ять років (включно) та

— середньоринкова вартість яких становить понад 375 розмірів мінзарплати, встановленої законом на 1 січня податкового (звітного) року (для 2026 року — 375 х 8 647 = 3 242 625 грн) (МПЗ з 01.01.2026 — 8 647 грн).

Зверніть увагу!

З 1 січня 2026 року скасовано пільгу зі сплати ПДВ при імпорті та постачанні електромобілів. Це призвело до автоматичного здорожчання таких авто орієнтовно на 20%. Отже, значно більша кількість моделей електрокарів може перетнути вартісний поріг у 375 мінімальних зарплат і потрапити до Переліку об’єктів оподаткування на 2026 рік. Радимо власникам преміальних електрокарів уважно перевірити оновлений Перелік Мінекономіки.

Перелік автомобілів, які підлягають оподаткуванню, визначає Мінекономіки. На 2026 рік він вже оприлюднений; переглянути його можна за посиланням. Цілком логічно, що і декларацію на 2026 рік доречно подавати не раніше дати публікації такого переліку. Адже без наявності актуального переліку немає змоги встановити, за які автомобілі слід сплачувати податок і подавати декларацію. При цьому подати декларацію слід у строк не пізніше 20.02.2026.

За цим самим посиланням наведено і калькулятор розрахунку середньоринкової вартості.

Таким чином, після того як перелік буде опубліковано, слід перевірити, чи є в ньому марки належних підприємству автомобілів чи автомобіля. Відтак у калькуляторі обрати марку, модель і рік випуску відповідного автомобіля та розрахувати середньоринкову вартість.

Якщо така вартість перевищить 3 242 625 грн, податок потрібно платити. Якщо не перевищить або у переліку чи в калькуляторі немає відповідного авто, податок з такого авто платити не потрібно.

Чи потрібно сплачувати транспортний податок за електромобіль?

Так, потрібно в загальному порядку, за умови що електромобіль відповідає критеріям віку та вартості (див. вище).

Що робити, якщо Мінекономіки внесло автомобіль до Переліку після 01.02.2026?

Дивимося запитання у «ЗІР» (110.05): «В який термін СГ необхідно подати податкову декларації з транспортного податку, якщо легковий автомобіль був включений до Переліку легкових автомобілів, які підлягають оподаткуванню транспортним податком у звітному (податковому) році, після 1 лютого поточного року та чи буде застосовуватися відповідальність за несвоєчасне подання такої декларації?».

ДПС відповідає: якщо Мінекономіки доповнює перелік відповідним легковим автомобілем, у тому числі після 1 лютого податкового (звітного) року, то такий автомобіль є об’єктом оподаткування транспортним податком за поточний податковий (звітний) період. Платник податку має подати декларацію (якщо це перша за рік, то з типом «Звітна», якщо декларацію за цей рік було подано, — з типом «Уточнююча») протягом податкового (звітного) періоду. Якщо після включення автомобіля до переліку платник не подав декларацію з транспортного податку протягом податкового (звітного) періоду, такі дії тягнуть за собою накладення штрафу, встановленого ст. 120 ПКУ.

Автомобіль викрадено або знищено війною: чи платити податок?

На жаль, в умовах воєнного стану це поширене запитання. Тут діють два різні правила:

1. Викрадення авто. Якщо автомобілем незаконно заволоділа третя особа, транспортний податок не сплачується з місяця, наступного за місяцем, в якому мав місце факт викрадення (пп. 267.6.8 ПКУ). Підставою є внесення відомостей до Єдиного реєстру досудових розслідувань (ЄРДР). Платник має подати до ДПС копію витягу з ЄРДР та уточнюючу декларацію, щоб зменшити податкові зобов’язання (пп. 267.6.9 ПКУ).

2. Знищення авто. Якщо авто знищене (наприклад, унаслідок обстрілу), але фізично існує в реєстрах МВС, податок і надалі нараховується. Обов’язок сплати припиняється лише з місяця, наступного за місяцем, у якому авто було знято з реєстрації (вибракувано) в органах МВС. Тож не зволікайте з процедурою списання знищеного транспорту.

Форма декларації

Форму декларації затверджено Наказом №415, зі змінами. Електронний ідентифікатор форми — J0303604.

ДПС 16.10.2025 на своєму сайті оприлюднила проєкт наказу Міністерства фінансів «Про внесення змін до форми Податкової декларації з транспортного податку». Ми писали про це тут.

На відміну від наявної форми декларації, в оновленій декларації передбачено додаткові графи для відображення пільг. Щоправда, в ст. 267 ПКУ, яка регламентує транспортний податок, про можливість установлення пільг жодного слова.

Водночас у довіднику пільг №132/1, який опублікований на сайті ДПС, код пільги з транспортного податку — 18011101. Назва пільги — «Пільги по транспортному податку з юридичних осіб, що встановлені органами місцевого самоврядування». Підстава — п. 12.3 ПКУ. З наведеного можна виснувати: попри відсутність мови про пільги в ст. 267 ПКУ, ДПС припускає, що на підставі п. 12.3 ПКУ органи місцевого самоврядування можуть встановити такі пільги. Тож якщо їх установлять, це потрібно буде відобразити в декларації.

На момент підготовки цієї статті наказ Мінфіну з оновленою декларацією не опубліковано. Ми повідомимо на сайті «Дебет-Кредит», якщо його опублікують і декларація набере чинності. Стежте за нашими публікаціями.

До якого органу ДПС подають декларацію

Декларацію подають до органу ДПС за місцем реєстрації авто (пп. 267.6.4 ПКУ). Хоча іноді податківці визначають місце реєстрації виходячи з адреси власника авто. Про це ми писали за посиланням. Тож варто проконсультуватися з податківцями за місцем обліку.

На запитання: «Куди подавати податкову декларацію з транспортного податку та сплачувати задеклароване податкове зобов’язання ЮО, яку включено до Реєстру ВПП?» — ДПС відповіла в «ЗІР» (110.05) таким чином.

За транспортні засоби, зареєстровані поза межами адміністративно-територіальних одиниць, що обслуговуються міжрегіональним управлінням ДПС, які обліковуються відповідно за їх місцезнаходженням (неосновне місце обліку), декларація з транспортного податку подається до відповідних головних управлінь ДПС в областях, м. Києві за їх місцем реєстрації.

За транспортні засоби, розташовані у межах адміністративно-територіальних одиниць, які обслуговуються міжрегіональним управлінням ДПС по роботі з великими платниками податків (основне місце обліку), декларацію подають до такого міжрегіонального управління.

Транспортний податок сплачується за місцем реєстрації об’єктів оподаткування і зараховується до відповідного бюджету згідно з положеннями Бюджетного кодексу України.

Хто подає декларацію?

Декларацію з транспортного податку подають лише юрособи. Подати декларацію з транспортного податку на 2026 рік юрособи мають не пізніше ніж 20.02.2026 (включно).

Фізособи сплачують на підставі отриманого від податкової служби ППР. Тому порядок сплати податку фізособами ми в цій статті не розглядаємо.

Наступний важливий момент: сплачують податок власники авто.

Тобто якщо авто передано в оренду, платити податок повинен власник-орендодавець, а не орендар.

Хто є платником транспортного податку в разі передачі ЮО у фінансовий лізинг легкового автомобіля, зареєстрованого в Україні згідно з чинним законодавством?

Відповідаючи на це запитання в «ЗІР» (110.01), ДПС зазначила: платником є лізингодавець.

Ставка податку на один автомобіль на рік становить 25 000 грн (п. 267.4 ПКУ).

Податок сплачується юрособами авансовими внесками щокварталу — до 30 числа місяця, наступного за звітним кварталом (пп. 267.8.1 ПКУ). Тобто останнім днем сплати є 29 число (або попередній робочий день, якщо 29-те припадає на вихідний).

У разі закінчення п’ятирічного віку легкового автомобіля протягом звітного року податок сплачують за період з 1 січня цього року до початку місяця, наступного за місяцем, в якому вік такого автомобіля досяг (досягне) п’яти років (пп. 267.6.7 ПКУ).

Наприклад, якщо п’ятирічний строк минає у травні 2026 року, податок сплачують за період з січня до травня — за 5 місяців. Сума податку за цей період становитиме 10 416,67 грн (25 000 : 12 х 5). Місяць досягнення 5-річного віку (травень) включається до розрахунку податку (бо податок сплачується до початку наступного місяця).

У разі придбання авто протягом року декларацію подають протягом місяця з дня виникнення права власності з типом «Звітна» (якщо це перший об’єкт) або «Уточнююча» (якщо декларація за рік вже була подана).

Як визначити рік випуску авто, від якого відраховувати п’ятирічний строк?

Про це сказано у виносці 9 до графи 5 таблиці декларації.

Дата виготовлення транспортного засобу визначається згідно з реєстраційними і технічними документами на транспортний засіб. У разі відсутності в документах календарної дати виготовлення транспортного засобу такою датою вважається 1 січня року, зазначеного в документах. За потреби дату виготовлення транспортного засобу (мм.рррр) визначають експерти, суб’єкти господарювання, до компетенції яких належить проведення судових автотоварознавчих експертиз та експертних досліджень, суб’єкти оціночної діяльності.

Складання декларації з транспортного податку

Порядковий номер за рік. Тут має бути номер у порядку зростання залежно від кількості поданих відповідних податкових декларацій. Наприклад, якщо це перша, звітна декларація, ставиться «1».

Тип декларації. Подаючи річну декларацію, ставлять «Х» у комірці «Звітна».

Звітний (податковий) період. Для декларації на 2026 рік — «2026».

Решту показників зазначають у загальному порядку:

— повне найменування платника (згідно з реєстраційними документами);

— відмітка в окремому полі — платник є резидентом чи нерезидентом;

— податковий номер платника податку (код за ЄДРПОУ);

— КВЕД (основний);

— адресу електронної пошти та факс наводять за бажанням;

— найменування податкового органу за місцем реєстрації транспортного засобу, до якого подається декларація;

— код за КАТОТТГ території територіальної громади за місцем реєстрації транспортних засобів. За кожним таким кодом складають окрему декларацію.

Таблична форма декларації

Особливості заповнення покажемо у таблиці.

Таблиця. Заповнення табличної форми декларації з транспортного податку

| № гр. |

Назва графи | Коментар |

| 2 | Міжнародний ідентифікаційний номер транспортного засобу (VIN-код) | VIN-код (Vehicle Identification Number) — це унікальний ідентифікаційний номер транспортного засобу, що складається із 17 символів. Його можна знайти у гарантійному талоні, техпаспорті, сервісній книжці, страховому полісі |

| 3 | Марка транспортного засобу | Це офіційна назва виробника автомобіля, наприклад BMW, Mazda тощо |

| 4 | Модель транспортного засобу | Це конкретна версія автомобіля у межах певної марки, яка має специфічні технічні характеристики та конструктивні особливості. Вона наводиться у документах на автомобіль: техпаспорті тощо. Наприклад, модель BMW — X6 M Competition |

| 5 | Рік випуску транспортного засобу (дата виготовлення) (мм.рррр) | Дата виготовлення транспортного засобу згідно з реєстраційними і технічними документами на транспортний засіб, у наведеному форматі: місяць (дві цифри), рік (чотири цифри). Наприклад, при виготовленні у серпні 2024 року зазначають: «08.2024». У разі відсутності в документах календарної дати виготовлення транспортного засобу такою датою вважається 1 січня року, зазначеного в документах. За потреби визначають дату виготовлення транспортного засобу (мм.рррр) експерти, суб’єкти господарювання, до компетенції яких належить проведення судових автотоварознавчих експертиз та експертних досліджень, суб’єкти оціночної діяльності |

| 6 | Тип пального | Зазначають одну цифру, яка відповідає типу пального, що застосовується у транспортному засобі: 1 — бензин; 2 — дизельне пальне; 3 — електрика; 4 — бензин/електрика; 5 — газ; 6 — дизельне пальне/електрика; 7 — бензин/газ; 8 — дизельне пальне/газ |

| 7 | Об’єм циліндрів двигуна (куб. см) | Фігурує в документах на автомобіль. Наприклад, для BMW X6 M Competition — 4395 Якщо декларується електромобіль (у графі 6 стоїть код «3»), у цій графі ставлять прочерк (або «0» залежно від налаштувань вашого програмного забезпечення для звітності), бо в електродвигунів об’єму циліндрів немає |

| 8 | Дата реєстрації/перереєстрації/зняття з обліку транспортного засобу (дд.мм.рррр) | Наводиться в документах на автомобіль: техпаспорті тощо. Наприклад, якщо реєстрація відбулася 10 жовтня 2024 року, то слід поставити дату — «10.10.2024» |

| 9 | Кількість місяців володіння транспортним засобом у звітному році | Якщо протягом звітного року п’ятирічний строк володіння авто не закінчується, то в цій графі проставляють «12». Якщо п’ятирічний строк минає, наприклад, у травні, тут пишуть «5». Отже, податок сплачуватимуть лише за 5, а не за 12 місяців |

| 10 | Річна сума транспортного податку, яка підлягає сплаті за даними платника (ставка : 12 х графа 9) | Ставка транспортного податку — 25 000 грн. Якщо у графі 9 стоятиме «12», то у графі 10 — «25 000» (25 000 : 12 х 12). Якщо у графі 9 стоятиме «5», то у графі 10 — «10 416,67» (25 000 : 12 х 5) |

| 11 | I квартал | У разі володіння транспортним засобом повний рік для розрахунку суми авансового внеску застосовують формулу: графа 10 / 4. У разі володіння транспортним засобом неповний квартал розрахунок здійснюють пропорційно до кількості місяців володіння транспортним засобом у кварталі за формулою: ставка / 12 х n, де n — кількість місяців володіння транспортним засобом у кварталі. У разі досягнення п’ятирічного віку легковим автомобілем протягом звітного періоду розрахунок здійснюють пропорційно до кількості місяців у кварталі до досягнення цього віку за формулою: ставка / 12 х n, де n — кількість місяців у кварталі, протягом яких транспортний засіб ще не досяг п’ятирічного віку (з урахуванням місяця, в якому цей вік уже досягнутий). Округлюють суму нарахованого податку за базові податкові (звітні) квартали року, крім суми за останній базовий податковий (звітний) квартал року, за загальними правилами округлення. Суму транспортного податку за останній базовий податковий (звітний) квартал року визначають як різницю річної суми транспортного податку і суми транспортного податку за базові (звітні) квартали року, крім останнього |

| 12 | ІІ квартал | |

| 13 | ІІІ квартал | |

| 14 | IV квартал |

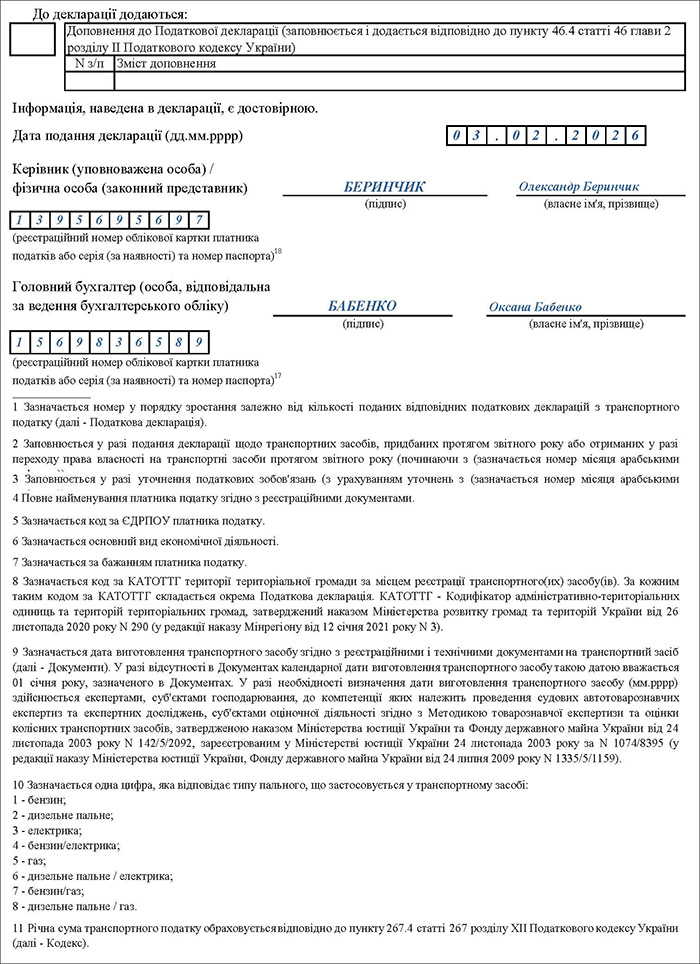

Прикінцева частина декларації

Наприкінці декларації ставлять дату її подання, підписи, ім’я, прізвища та РНОКПП керівника, бухгалтера.

Якщо платник бажає додати доповнення до декларації, про це він зазначає в окремому полі наприкінці декларації.

Зразок. Декларація з транспортного податку за 2026 рік

Яка відповідальність за неподання декларації?

ДПС на запитання в «ЗІР» (110.06) «Чи передбачена відповідальність до платників, які мають можливість своєчасно виконувати свої податкові обов’язки, за неподання податкової декларації з транспортного податку (з типом «звітна» або «уточнююча»), протягом місяця з дня виникнення права власності на такий об’єкт рухомого майна, в тому числі при переході права власності на об’єкт оподаткування від одного власника до іншого?» — відповіла таким чином.

Так, передбачена фінансова відповідальність за неподання декларації з транспортного податку (з типом «звітна» у вигляді штрафних (фінансових) санкцій в розмірі (п. 120.1 ПКУ):

— 340 грн, за кожне неподання (несвоєчасне подання) декларації;

— 1020 грн при повторному порушенні за несвоєчасне подання декларації платником, за яке до нього протягом року вже було застосовано штраф за неподання (несвоєчасне подання) декларації.

Єдиний варіант уникнути цього штрафу — повідомити податківців про неможливість виконувати податкові обов’язки через війну. Докладніше про це читайте за посиланням. Але зверніть увагу: обставини використання такої пільги податківці теж перевірятимуть. І якщо вони не погодяться з тим, що платник податку просто не міг подати декларацію, буде штраф.

У разі подання декларації (з типом «уточнююча») під час воєнного стану штрафні (фінансові) санкції не застосовуються (п. 69.1 підрозд. 10 розд. ХХ ПКУ).