Цього року проведення корпоративних свят має особливості, яких раніше ніколи не було. Тож з'ясуймо, де та за яких обставин можна провести новорічний корпоратив під час карантину. Відповідаємо і на традиційні запитання: як списувати витрати на проведення корпоративу та які наслідки чекають з ПДВ, податку на прибуток, акцизу та ПДФО.

Де та як проводити корпоратив?

Наразі переважна кількість областей України та Київ перебувають у «жовтій» зоні карантину.

Для цієї зони діють такі обмеження щодо масових заходів та роботи закладів громадського харчування. Зокрема, забороняється:

— проведення всіх масових (культурних, спортивних, розважальних, соціальних, релігійних, рекламних, наукових, освітніх, професійних тематичних та інших) заходів;

— приймання відвідувачів у кінотеатрах, інших закладах культури та приймання відвідувачів іншими суб'єктами діяльності у сфері культури;

— приймання відвідувачів суб'єктами господарювання, які провадять діяльність у сфері громадського харчування (барів, ресторанів, кафе тощо), крім діяльності з надання послуг громадського харчування зі здійсненням адресної доставки замовлень та замовлень на винос.

Але перелічені обмеження не застосовуються за умови наявності в усіх учасників (відвідувачів), крім осіб, які не досягли 18 років, та організаторів заходу (працівників закладу):

— негативного результату тестування на COVID-19 методом полімеразної ланцюгової реакції або експрес-тесту на визначення антигена коронавірусу SARS-CoV-2, яке проведене не більш ніж за 72 години до здійснення заходу (відвідування закладу);

— або документа, що підтверджує отримання повного курсу вакцинації;

— або документа, що підтверджує отримання однієї дози дводозної вакцини, який може бути застосовано протягом 30 (!) днів з дати введення дози;

— чи міжнародного, внутрішнього сертифіката або іноземного сертифіката, що підтверджує вакцинацію від COVID-19 однією дозою дводозної вакцини (жовті сертифікати) або однією дозою однодозної вакцини чи двома дозами дводозної вакцини (зелені сертифікати), які включені Всесвітньою організацією охорони здоров'я до переліку дозволених для використання в надзвичайних ситуаціях, негативний результат тестування методом полімеразної ланцюгової реакції або одужання особи від зазначеної хвороби, чинність якого підтверджена за допомогою Єдиного державного вебпорталу електронних послуг, зокрема з використанням мобільного застосунку Порталу Дія (Дія).

Особливість карантинного корпоративу: за чинними законодавчими вимогами корпоративи в ресторанах «червоної» та «жовтої» зон можуть проводитися тільки у разі наявності у всіх працівників підприємства і персоналу, що обслуговує, документів про вакцинацію або тих, які їх замінюють.

Звісно, можна відсвяткувати й неофіційно: зібратися в офісі або в когось удома. Але тоді виникне проблема оформлення та списання витрат.

Документальне оформлення

Класичними документами для оформлення корпоративу є:

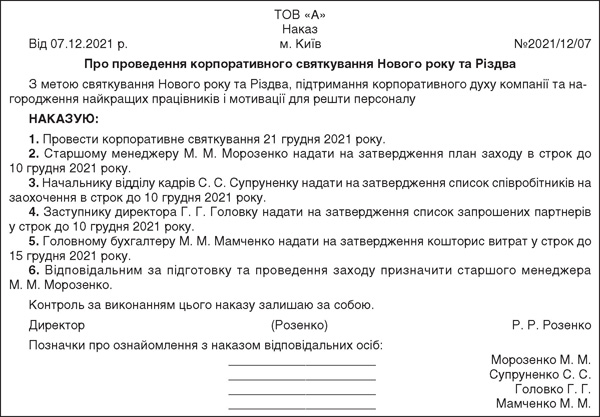

1) наказ (розпорядження) керівника підприємства про проведення корпоративу. У ньому зазначають мету, привід для свята та відповідальних за його організацію (наприклад, святкування Нового року та Різдва, підтримання корпоративного духу компанії; нагородження найкращих працівників і мотивація для решти персоналу) (див. зразок);

Зразок

Наказ на проведення новорічного святкування

2) план (програма) проведення свята. У якому уточнюють, які заходи будуть проведені і хто їх контролюватиме;

3) первинні документи, що підтвердять понесені витрати. Це можуть бути й акти наданих послуг у разі оренди приміщення для проведення свята або ресторану чи залучення до проведення свята організацій чи ФОПів, для яких це є основним видом діяльності, товарні чеки на придбання подарунків для працівників. Якщо гроші на ці витрати видавали під звіт працівникам, то, крім первинних документів, що підтвердять понесені витрати, має бути й авансовий звіт.

Усі первинні документи мають містити обов'язкові реквізити, які наведено у ч. 2 ст. 9 Закону про бухоблік.

Обов'язкові реквізити первинного документа

Назва документа (форми);

дата складання;

назва підприємства, від імені якого складено документ;

зміст та обсяг господарської операції, одиниця виміру господарської операції;

посади осіб, відповідальних за здійснення господарської операції і правильність її оформлення;

особистий підпис або інші дані, що дають змогу ідентифікувати особу, яка брала участь у здійсненні господарської операції.

Відповідно до ч. 2 ст. 9 Закону про бухоблік

Окремо наголосимо на важливості правильного оформлення акта наданих послуг щодо організації та проведення новорічного корпоративу, якщо послуги надаються сторонньою особою.

Він має містити конкретну інформацію щодо змісту наданих послуг. Він має бути максимально наближений до визначення операції, яке наведено в договорі контрагентом. Якщо у договорі зазначено розгорнуту суть операції, то її також слід зазначити й у первинних документах (або ж домовитися про скорочену назву цих послуг із посиланням на документ, де вони докладно розшифровуються).

А ще там, де свято, як правило, і алкогольні напої. I це потребує окремого розгляду.

Купити алкоголь повнолітнім в Україні не проблема. Але як провести в обліку його використання? Чи не прирівняють це до продажу алкоголю? Чи не знадобиться на це (і дуже дорога) ліцензія?

Ліцензія на алкоголь

Податківці в ЗIР (підкатегорія консультації 113.03) наголошують: якщо юрособа придбаває алкогольні напої для власного споживання, а не для подальшої їх реалізації (тобто є кінцевим споживачем), отримувати ліцензію на право здійснення роздрібної торгівлі алкогольними напоями не потрібно.

Працює це роз'яснення й у разі проведення корпоративних заходів для працівників та/або партнерів. Але факт проведення корпоративних заходів мусить мати документальне підтвердження та відображення у первинних документах.

Тобто використання алкоголю на самому святі (за призначенням) податківці реалізацією не вважають (хоча варто було б отримати на це IПК, бо роз'яснення в ЗIР сили нормативного документа, звісно, не має і може змінитися). Адже використання такого алкоголю буде оформлено звичайним актом на списання (без персоніфікації тих, хто цей алкоголь вживав).

А ось якщо підприємство даруватиме алкоголь працівникам чи партнерам, то податківці наполягають — доведеться придбавати ліцензію на роздрібну торгівлю!

Акцизний податок і алкоголь

Податківці в ЗIР (підкатегорія 114.02) уточнюють: якщо суб'єкт господарювання безоплатно розповсюджує підакцизні товари (алкогольні напої) під час рекламних заходів, презентацій тощо без проведення розрахункової операції, то податкове зобов'язання з акцизного податку не нараховується.

Проте такий суб'єкт господарювання повинен мати ліцензію на право роздрібної торгівлі алкогольними напоями та тютюновими виробами.

Тобто списувати за актом алкоголь, випитий під час святкування, можна й без акцизу та ліцензії. Проте дарувати працівникам чи партнерам — тільки через отримання ліцензії та реєстрацію платником акцизного податку.

Податок на прибуток

Розділом III ПКУ не встановлено окремих податкових різниць щодо новорічних корпоративів. Це означає, що за наявності правильно оформлених первинних документів підприємства мають право визнавати витрати та не збільшувати потім на їх суму свій фінрезультат у разі застосування податкових різниць.

Якщо під час новорічного корпоративу надаватимуться подарунки, то треба пам'ятати про таке. У разі надання подарунків особам, що не є платниками податку на прибуток (крім фізосіб), та платникам податку за ставкою 0% пп. 140.5.10 ПКУ вимагає збільшувати фінансовий результат на суму таких безоплатно наданих товарів.

Але якщо це подарунки фізособам, як бачимо, різниця не виникатиме!

Бухоблік

Почнімо з обліку витрат на проведення корпоративу. У бухобліку витрати на новорічний корпоратив краще відносити до складу інших операційних витрат на субрахунок 949 «Iнші витрати операційної діяльності».

Але дехто може спробувати визнати адміністративні витрати, проте для цього потрібно буде довести зв'язок його проведення з витратами на організацію та управління підприємством. Звісно, річні збори засновників або трудового колективу в нічному клубі під танцювальну програму не проведеш, але якщо ми говоримо про власне приміщення (наприклад, конференц-зал або навіть банкетний зал) і не про нічний час, можливим є все.

Проте витрати на корпоратив є витратами того звітного періоду, в якому вони були здійснені (п. 7 НП(С)БО 16).

Звісно, для визнання витрат в обліку потрібні підтвердні документи.

Податок на додану вартість

Обов'язок нарахування ПДВ за п. 198.5 ПКУ виникає, якщо товари, послуги придбані з ПДВ і починають використовуватися не в господарській діяльності.

Але у разі проведення новорічного корпоративу, як ми казали вище, довести зв'язок із господарською діяльністю можна тільки в окремих випадках — це проведення річних переговорів. Тож у багатьох випадках у разі визнання негосподарських витрат доведеться нараховувати ПДВ за п. 198.5 ПКУ (за дебетом субрахунку 949).

Якщо під час переговорів передбачається вручення подарунків партнерам та працівникам, то наслідки з ПДВ виникатимуть уже за іншими нормами ПКУ.

Дарування належить до безоплатної передачі товарів іншій особі. Своєю чергою, така операція, відповідно до пп. 14.1.191 ПКУ, є постачанням товарів. А от постачання товарів (звісно, на митній території України) згідно з п. 185.1 ПКУ є об'єктом оподаткування ПДВ. Але базою для нарахування ПДВ за абз. 1 п. 188.1 ПКУ є договірна вартість, і в цьому разі така вартість є нульовою. Проте за абз. 2 п. 188.1 ПКУ база оподаткування ПДВ не може бути нижчою від ціни придбання. Тобто дарувальнику доведеться складати дві податкові накладні:

— одну — на обдарованого з нульовою ціною;

— другу — на себе (з типом причини 15) на суму перевищення ціни придбання над ціною постачання.

Зверніть увагу!

В IПК ГУ ДПС у Київській області від 24.10.2019 р. №970/IПК/10-36-04-01 (див. «ДК» №47/2019) податківці роз'яснюють, що за дотримання певних умов на етапі безоплатної передачі товарів ПЗ не нараховують. Це стосується ситуації, коли вартість безоплатно переданих товарів включається до складу вартості оподатковуваних операцій з постачання (реалізації) самостійно виготовлених товарів/послуг та компенсується покупцями, збільшуючи при цьому базу оподаткування ПДВ. Тоді передача не розглядається як окрема операція з постачання, яка підлягає оподаткуванню ПДВ. Цю проблему та її документальне оформлення ми розглянули в «ДК» №47/2019. Якщо вам такий варіант сподобається, можете скористатися.

ПДФО, військовий збір, ЄСВ

Згідно з пп. «б» пп. 164.2.17 ПКУ до загального місячного (річного) оподатковуваного доходу платника податку включається дохід, отриманий як додаткове благо, зокрема, у вигляді вартості майна та харчування, безоплатно отриманого платником податку, крім випадків, визначених ПКУ для оподаткування прибутку підприємств.

Проте оподаткування доходів фізосіб, у тому числі одержаних у вигляді додаткового блага, виходячи з положень ПКУ розглядається лише у разі їх одержання безпосередньо конкретним платником податку.

З огляду на вищевикладене вартість святкового вечора (банкету, корпоративу), що його працедавець проводить для своїх працівників, не включається до складу загального місячного оподатковуваного доходу цих працівників. У такому випадку не виникає персоніфікації доходу. Є і консультації податкової з цього приводу.

Наслідки з ПДФО у разі роздавання подарунків під час корпоративу можуть бути лише у разі персоніфікації осіб, яким надано подарунки. Доказом такої персоніфікації може бути відомість для їх видачі (якщо ті, хто отримав, поставлять у ній підпис). В такому випадку підприємству доведеться визнати дохід запрошених фізосіб з урахуванням обмежень, установлених пп. 165.1.39 ПКУ.

Наразі статтею 165 ПКУ встановлено перелік доходів, які не включаються до розрахунку загального місячного (річного) оподатковуваного доходу платника податку, зокрема вартість дарунків (а також призів переможцям та призерам спортивних змагань) — у частині, що не перевищує 25% однієї МЗП (з розрахунку на місяць), встановленої на 1 січня звітного податкового року, за винятком грошових виплат у будь-якій сумі (пп. 165.1.39 ПКУ). У 2021 р. — це 1500 грн.

Якщо вартість подарунків перевищує наведений розмір, то саме сума такого перевищення оподатковується ПДФО як додаткове благо з урахуванням положень п. 164.5 ПКУ.

Здебільшого подарунок надається у негрошовій формі. А відповідно до п. 164.5 ПКУ під час нарахування (надання) доходів у будь-якій негрошовій формі базою оподаткування ПДФО є вартість такого доходу, розрахована за звичайними цінами, правила визначення яких встановлені ПКУ, помножена на коефіцієнт, який обчислюється за такою формулою:

К = 100 : (100 - Сп),

де:

К — коефіцієнт;

Сп — ставка податку, встановлена для таких доходів на момент їх нарахування.

Позаяк до таких подарунків застосовується ставка ПДФО 18%, то у 2021 р. «натуральний» коефіцієнт, як і раніше, становить 1,2195.

Сума перевищення понад 1500 грн підлягає оподаткуванню і військовим збором (1,5%). Проте з метою утримання військового збору вартість подарунка збільшувати на «натуральний» коефіцієнт не потрібно. Тому що за нормами п. 16-1.2 підр. 10 р. ХХ ПКУ об'єктами оподаткування ним є доходи, які оподатковуються ПДФО.

Вартість корпоративу не є персоніфікованим доходом, тож порахувати базу нарахування ЄСВ неможливо.

Натомість подарунки, навіть якщо документально оформлено, хто саме і які отримав, входять до бази нарахування ЄСВ лише для працівників. Позаяк вона (ця база у вигляді зарплати) визначається відповідно до Iнструкції №5. А в ній одноразові заохочення працівникам підприємства, не пов'язані з конкретними результатами праці (наприклад, до ювілейних та пам'ятних дат як у грошовій, так і натуральній формі), належать до фонду додаткової зарплати (пп. 2.3.2 Iнструкції №5).

А ось на вартість подарунків до свят і квитків на видовищні заходи для дітей працівників ЄСВ не нараховується (п. 8 розділу II Переліку №1170). Утім, роздачу новорічних подарунків працівникам для їхніх дітей ми розглянули в окремій статті в «ДК» №50/2021.

Приклад Керівництво ТОВ «А» вирішило провести новорічний корпоратив, оформивши з рестораном договір на послуги з обслуговування банкету та приготування страв (до вартості послуг входять не лише обслуговування та оренда, а й вартість продуктів та напоїв). Вартість послуг ресторану становила 90000 грн. Ресторан не є платником ПДВ.

Відображення відповідних операцій в обліку ТОВ «А» показано в таблиці.

Таблиця

Відображення в бухобліку витрат на проведення новорічного корпоративу

| № з/п |

Зміст господарської операції | Д-т | К-т | Сума, грн |

| 1. | Оплачено послуги ресторану за проведення корпоративу | 371 | 311 | 90000 |

| 2. | Зарахування заборгованості за здійсненою передоплатою і отриманими послугами | 949 | 631 | 90000 |

| 3. | Отримано послуги з корпоративу за актом | 631 | 371 | 90000 |

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- Закон про бухоблік — Закон України від 16.07.1999 р. №996XIV «Про бухгалтерський облік та фінансову звітність в Україні».

- Iнструкція №5 — Iнструкція зі статистики заробітної плати, затверджена наказом Держкомстату України від 13.01.2004 р. №5.

- Перелік №1170 — Перелік видів виплат, що здійснюються за рахунок коштів роботодавців, на які не нараховується єдиний внесок на загальнообов'язкове державне соціальне страхування, затверджений постановою КМУ від 22.12.2010 р. №1170.

- НП(С)БО 16 — Національне положення (стандарт) бухгалтерського обліку 16 «Витрати», затверджене наказом Мінфіну від 31.12.1999 р. №318.

Ганна РУСАНОВА, «Дебет-Кредит»