ЗАГАЛЬНІ ПРАВИЛА ОПОДАТКУВАННЯ ПДФО

Оподаткування доходів фізосіб регулюється розділом IV Податкового кодексу. З'ясуймо, як правильно нарахувати (утримати) ПДФО податковим агентам та платникам цього податку.

Які виплати оподатковуються

Як сказано у ст. 162 ПКУ, платниками податку на доходи є:

1) фізична особа — резидент, яка отримує доходи як із джерела їх походження в Україні, так і іноземні доходи;

2) фізична особа — нерезидент, яка отримує доходи з джерела їх походження в Україні;

3) податковий агент.

Відповідно до пп. 14.1.180 ПКУ, податковий агент щодо податку на доходи фізосіб це:

- юридична особа (її філія, відділення, інший відокремлений підрозділ);

- самозайнята особа1;

- представництво нерезидента — юридичної особи,

які незалежно від організаційно-правового статусу та способу оподаткування іншими податками та/або форми нарахування (виплати, надання) доходу (у грошовій або негрошовій формі) зобов'язані нараховувати, утримувати та сплачувати податок, передбачений розділом IV цього Кодексу, до бюджету від імені та за рахунок фізособи з доходів, що виплачуються такій особі, вести податковий облік, подавати податкову звітність податковим органам та нести відповідальність за порушення його норм у порядку, передбаченому статтею 18 та розділом IV цього Кодексу.

1 Платник податку, який є фізичною особою — підприємцем або провадить незалежну професійну діяльність за умови, що така особа не є працівником у межах такої підприємницької чи незалежної професійної діяльності (пп. 14.1.226 ПКУ).

Порядок і строки сплати ПДФО встановлені ст. 168 ПКУ. За нею податковий агент, який нараховує (виплачує, надає) оподатковуваний дохід на користь платника податку, зобов'язаний утримувати ПДФО із суми такого доходу за його рахунок, використовуючи ставку ПДФО, визначену в ст. 167 ПКУ.

ПДФО сплачується (перераховується) до бюджету під час виплати оподатковуваного доходу єдиним платіжним документом. Банки приймають платіжні документи на виплату доходу лише за умови одночасного подання розрахункового документа на перерахування цього податку до бюджету.

Якщо оподатковуваний дохід надається у негрошовій формі чи виплачується готівкою з каси податкового агента, ПДФО сплачується (перераховується) до бюджету протягом трьох банківських днів з дня, наступного за днем такого нарахування (виплати, надання).

Якщо оподатковуваний дохід нараховується податковим агентом, але не виплачується (не надається) платнику податку, то ПДФО, який підлягає утриманню з такого нарахованого доходу, підлягає перерахуванню до бюджету податковим агентом у строки, встановлені цим Кодексом для місячного податкового періоду (тобто протягом 30 календарних днів, наступних після закінчення місяця, в якому дохід був нарахований).

Оскільки перелік оподатковуваних доходів, установлений ст. 164 ПКУ, чималий, спинимося на тих, які нараховуються найманим працівникам. Це, зокрема:

1) доходи у вигляді заробітної плати, нараховані (виплачені) платникові податку відповідно до умов трудового договору (контракту);

2) суми винагород та інших виплат, нарахованих (виплачених) платникові податку відповідно до умов цивільно-правового договору;

3) сума надміру витрачених коштів, отриманих платником податку на відрядження або під звіт та не повернутих у встановлені законодавством строки, розмір якої обчислюється згідно з п. 170.9 цього Кодексу;

4) дохід, отриманий платником податку як додаткове благо (крім випадків, передбачених статтею 165 цього Кодексу).

Зверніть увагу: дохід, отриманий у відмінній від грошової формі, та надміру витрачені кошти, отримані на відрядження або під звіт, оподатковуються з урахуванням коефіцієнта (п. 164.5 ПКУ), який розраховується за такою формулою:

К = 100 : (100 - Сп) ,

де: К — коефіцієнт;

Сп — ставка податку, встановлена для таких доходів на момент їх нарахування. Наприклад, якщо до доходу застосовується ставка ПДФО 18%, то розмір такого коефіцієнта становить: 100 : (100 - 18) = 1,21951.

Не вважаються додатковим благом платника податку доходи, одержані у вартості використання житла, інших об'єктів матеріального або нематеріального майна, що належать роботодавцю, наданих платнику податку в безоплатне користування, або компенсації вартості такого використання, коли таке надання зумовлено виконанням платником податку трудової функції відповідно до трудового договору (контракту) чи передбачено нормами колективного договору або відповідно до закону в установлених ними межах.

Також не вважаються додатковим благом платника податку доходи, одержані у формі та розмірах, що підлягають включенню роботодавцем до собівартості реалізованих товарів, виконаних робіт, наданих послуг!

Таблиця

Розмір ПСП у 2017 році

|

Вид та розмір ПСП

|

Підстава (підпункт ПКУ)

|

Категорії платників ПДФО

|

| 100% «базова» 800 грн | Будь-який платник податку | |

| 100% звичайна «на дітей» 800 грн | Платник податку, який утримує двох чи більше дітей віком до 18 років, — з розрахунку на кожну таку дитину | |

| 150% підвищена «на дітей» 1200 грн | Одинока мати (батько), вдова (вдівець) або опікун, піклувальник — з розрахунку на кожну дитину віком до 18 років | |

| 150% підвищена «на дітей» 1200 грн | Особа, що утримує дитину-інваліда, — з розрахунку на кожну таку дитину віком до 18 років | |

| 150% підвищена «чорнобильська» 1200 грн | Особа, віднесена законом до першої або другої категорії осіб, які потерпіли внаслідок Чорнобильської катастрофи, включаючи осіб, нагороджених грамотами Президії Верховної Ради УРСР у зв'язку з їх участю у ліквідації наслідків Чорнобильської катастрофи | |

| 150% підвищена «студентська» 1200 грн | Учень, студент, аспірант, ординатор, ад'юнкт | |

| 150% підвищена 1200 грн | Iнвалід I або II групи, у т. ч. з дитинства (крім інвалідів, зазначених у пп. «б» пп. 169.1.4) | |

| 150% підвищена 1200 грн | Особа, якій присуджено довічну стипендію як громадянину, що зазнав переслідувань за правозахисну діяльність, включаючи журналістів | |

| 150% підвищена 1200 грн | Учасник бойових дій на території інших країн у період після Другої світової війни, на якого поширюється дія Закону України «Про статус ветеранів війни, гарантії їх соціального захисту» (крім інвалідів, зазначених у пп. «б» пп. 169.1.4) | |

| 200% підвищена 1600 грн | Герой України, Герой Радянського Союзу, Герой Соціалістичної Праці або повний кавалер ордена Слави чи ордена Трудової Слави, особа, нагороджена чотирма і більше медалями «За відвагу» | |

| 200% підвищена 1600 грн | Учасник бойових дій під час Другої світової війни або особа, яка у той час працювала в тилу, та інвалід I і II групи, з числа учасників бойових дій на території інших країн у період після Другої світової війни, на яких поширюється дія Закону України «Про статус ветеранів війни, гарантіїїх соціального захисту» | |

| 200% підвищена 1600 грн | Колишній в'язень концтаборів, гетто й інших місць примусового утримання під час Другої світової війни або особа, визнана репресованою чи реабілітованою | |

| 200% підвищена 1600 грн | Особа, яка була насильно вивезена з території колишнього СРСР під час Другої світової війни на територію держав, що перебували у стані війни з колишнім СРСР або були окуповані фашистською Німеччиною та її союзниками | |

| 200% підвищена 1600 грн | Особа, яка перебувала на блокадній території колишнього Ленінграда (Санкт-Петербург, Російська Федерація) у період з 8 вересня 1941 року до 27 січня 1944 року |

Як оподатковується заробітна плата

Згідно з ПКУ, під час нарахування доходів у формі заробітної плати база оподаткування визначається як нарахована заробітна плата, зменшена на суму єдиного внеску на загальнообов'язкове державне соціальне страхування, страхових внесків до Накопичувального фонду, а у випадках, передбачених законом, — обов'язкових страхових внесків до недержавного пенсійного фонду, які відповідно до закону сплачуються за рахунок заробітної плати працівника, а також на суму податкової соціальної пільги за її наявності.

Зверніть увагу: сплата ЄСВ працівниками на сьогодні Законом про ЄСВ не передбачена (ЄСВ сплачують тільки роботодавці за свій рахунок, без утримання нарахованого ЄСВ з працівників). Немає на сьогодні і страхових внесків до Накопичуваного фонду й обов'язкових страхових внесків до недержавного пенсійного фонду. Отже, на сьогодні:

база оподаткування ПДФО доходу у вигляді зарплати визначається як різниця між нарахованою зарплатою працівника та застосованою до неї податковою соціальною пільгою (за її наявності).

Ставка ПДФО до доходу у вигляді зарплати є однаковою для всіх категорій працівників (як резидентів, так і нерезидентів) і становить 18%.

Податкові соціальні пільги

Будь-який працівник має право на зменшення суми загального місячного оподатковуваного доходу, отримуваного від одного роботодавця у вигляді заробітної плати, на суму податкової соціальної пільги (далі — ПСП) у розмірі, що дорівнює 50 відсоткам розміру прожиткового мінімуму для працездатної особи (з розрахунку на місяць), встановленому законом на 1 січня звітного податкового року (пп. 169.1.1 ПКУ).

ПСП застосовується до доходу, нарахованого на користь платника податку протягом звітного податкового місяця як заробітна плата (інші прирівняні до неї відповідно до законодавства виплати, компенсації та винагороди), якщо його розмір не перевищує суми, що дорівнює розміру місячного прожиткового мінімуму, чинного для працездатної особи на 1 січня звітного податкового року, помноженого на 1,4 та округленого до найближчих 10 грн (пп. 169.4.1 ПКУ).

Законом про Держбюджет-2017 встановлено прожитковий мінімум для працездатних осіб на 1 січня у розмірі 1600 грн.

Отже, розмір «базової» ПСП становить у 2017 році 800 грн.

I застосовується вона до доходу в межах 2240 грн (1600 х 1,4).

Але: граничний розмір доходу, який дає право на отримання ПСП «на дітей» одному з батьків, визначається як добуток суми, що дає право на ПСП, та відповідної кількості дітей. Тобто один із батьків трьох дітей матиме право на ПСП при доході у межах 6720 грн (2240 грн х 3). Пільга «на дітей» надається до кінця року, в якому дитина досягає 18 років, а у разі її смерті до досягнення зазначеного віку — до кінця року, на який припадає смерть.

Пам'ятайте: ПСП надається з урахуванням останнього місячного податкового періоду, в якому платник податку:

1) помер або оголошується судом померлим чи визнається судом безвісти відсутнім;

2) втрачає статус резидента;

3) звільнений з місця роботи.

Тобто у місяці звільнення працівника право на ПСП він має, і до доходу померлого можна застосувати ПСП у місяці його смерті.

ПСП застосовується до нарахованого платникові податку місячного доходу у вигляді заробітної плати лише за одним місцем його нарахування (пп. 169.2.1 ПКУ).

Платник податку має право на зменшення суми загального місячного оподатковуваного доходу, отримуваного від одного роботодавця у вигляді заробітної плати, на суму ПСП. Розмір пільги в 2017 році див. у таблиці.

Згідно з пп. 169.2.3 ПКУ, ПСП не може бути застосована до:

1) доходів платника податку, інших ніж заробітна плата;

2) заробітної плати, яку платник податку протягом звітного податкового місяця отримує одночасно з доходами у вигляді стипендії, грошового чи майнового (речового) забезпечення учнів, студентів, аспірантів, ординаторів, ад'юнктів, військовослужбовців, що виплачуються з бюджету:

3) доходу самозайнятої особи від провадження підприємницької діяльності, а також іншої незалежної професійної діяльності.

Отже, якщо підприємство виплачує дохід (хай навіть невеликий) за цивільно-правовою угодою, застосовувати ПСП до нього не можна.

Приклад. Iнвалід II групи Онофрійчук О. О. за підшивання бухгалтерських документів за цивільно-правовою угодою заробив 1200 грн. ПСП до такого доходу не застосовуватиметься.

Увага: працівник, який одночасно є підприємцем, має право на ПСП до отриманої зарплати, якщо її розмір не перевищує порогу застосування ПСП. Але для застосування ПСП працівник повинен подати відповідну заяву (про що далі).

ПСП: ЗМІНИ, РОЗМІРИ, ДОКУМЕНТИ

Зміна правил виконання державних гарантій щодо мінімальної оплати праці поставила роботодавців та працівників у 2017 році у незручне становище. Адже поріг для застосування «базової» ПСП виявився меншим за розмір мінімальної зарплати, яка має нараховуватися працівнику за повністю виконану місячну норму праці.

Як отримати ПСП

У 2017 році практично всі працівники, яким нараховано зарплату у її мінімальному місячному розмірі 3200 грн, права на ПСП тепер не мають. Лише особи, які мають право на підвищений розмір ПСП (пп. 169.1.2 та пп. «а», «б» пп. 169.1.3 ПКУ) і мають двох чи більше дітей, зможуть скористатися ПСП.

Приклад 1. Застосування ПСП при неповному робочому часі.

Працівник написав заяву на застосування ПСП на загальних підставах. Він працює на 0,5 ставки. Оклад за штатним розписом — 3200 грн.

Січень 2017 року працівник відпрацював повністю. Йому нараховано зарплату 1600 грн (3200 х 0,5 ставки).

Право на застосування ПСП у січні 2017 року працівник має, бо нарахована зарплата менша ніж 2240 грн!

База для оподаткування зарплати ПДФО: 800 грн = 1600 - 800, де 800 грн — «базова» ПСП.

Сума утриманого ПДФО: 144 грн = 800 х 18%.

Приклад 2. Застосування ПСП на дітей.

Самотня мати двох дітей написала заяву на застосування ПСП на дітей (за пп. 169.1.2 ПКУ). Оклад за штатним розписом — 3200 грн.

Січень 2017 року працівниця відпрацювала повністю. Їй нараховано зарплату 3200 грн.

Якщо працівник має право на ПСП на дітей, то граничний розмір доходу визначається як добуток суми, визначеної в абзаці 1 пп. 169.4.1 ПКУ, та відповідної кількості дітей (в цьому випадку: 2240 х 2 = 4480 грн). Розмір самої ПСП на дітей згідно з пп. 169.1.2 ПКУ становить 100% «базової» ПСП (у 2017 році — 800 грн) з розрахунку на кожну дитину.

Право на застосування ПСП у січні 2017 року працівниця має, бо нарахована зарплата менша ніж 4480 грн!

База для оподаткування зарплати ПДФО: 1600 грн = 3200 - 800 х 2, де 800 грн — «базова» ПСП.

Сума утриманого ПДФО: 288 грн = 1600 х 18%.

Відповідно до п. 169.1 та пп. 169.2.1 ПКУ, кожен працівник, який працює та отримує зарплату за основним місцем роботи або за сумісництвом, має право на застосування до такої нарахованої зарплати суми ПСП (за одним із обраних ним самостійно місць роботи). ПСП починає застосовуватися до нарахованої зарплати (тобто навіть за один день роботи в місяці) з дня отримання роботодавцем заяви працівника про застосування ПСП та документів, що підтверджують таке право.

За умови подання працівником заяви, незалежно від дати її подання у місяці1, така заява дає право працівникові на звичайну ПСП, за умови що місячний дохід у вигляді зарплати нараховується працівникові в останній день місяця на підставі табеля обліку робочого часу.

1 На початку, в середині чи наприкінці місяця, навіть останнього робочого дня місяця.

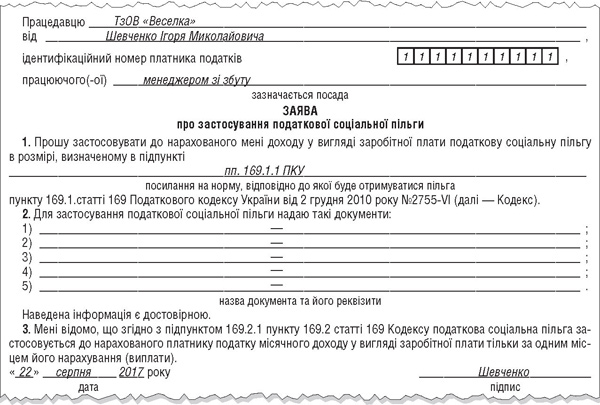

Відповідно до пп. 169.2.2 ПКУ працівник подає роботодавцю заяву про самостійне обрання місця застосування ПСП. Порядок подання та перелік документів, які має надати працівник для отримання ПСП, визначив Кабмін (пп. 169.2.2 ПКУ) — це Порядок №1227. I там же передбачено наявність типової форми заяви на ПСП.

Як зазначено у п. 2 Порядку №1227, працівник подає роботодавцю заяву про обрання місця застосування ПСП за встановленою Державною податковою службою формою. Проте з набранням чинності ПКУ норми наказу ДПАУ від 30.09.2003 р. №461 (наказом було затверджено форму заяви на ПСП) уже не діють. А нової типової форми цієї заяви так і не було затверджено. Тому, як роз'яснюють податківці, до встановлення нової форми заяви, для забезпечення реалізації платниками податку права на ПСП, платник податку може подавати заяву в довільній формі. При цьому за зразок при оформленні такої заяви може братися форма заяви, що була встановлена зазначеним Наказом №461.

Оскільки працівник самостійно обирає місце застосування ПСП, він має право і відмовитися від застосування ПСП за певним місцем роботи (і одночасно подати заяву про застосування ПСП за іншим місцем роботи). Вже в місяці, в якому подана заява про відмову від ПСП, вона припиняє застосовуватися (до доходів, нарахованих з дати подання такої заяви).

Типова форма заяви про відмову від ПСП, як і заяви про її застосування, на сьогодні не затверджена. Тому працівник може подати її у довільній формі. А за зразок узяти заяву про відмову від застосування податкової соціальної пільги, форма якої містилася у Наказі №461 (який наразі вже не є чинним).

Розміри, перелік та умови надання ПСП

Розміри та перелік ПСП визначено у п. 169.1 ПКУ (див. таблицю). Застосовуються перелічені пільги за одним місцем роботи до зарплати всіх працівників, розмір якої не перевищує встановлену межу застосування (у 2017 році — 2240 грн, для працівників, яким надається ПСП «на дітей» — 2240 грн х кількість дітей). Докладніше про все це ми вже розповіли раніше.

Якщо працівник отримує зарплату за період її збереження згідно із законодавством, у тому числі за час відпустки або перебування платника податку на лікарняному, то з метою визначення граничної суми доходу, що дає право на отримання ПСП, такі доходи (їх частина) відносяться до відповідних податкових періодів їх нарахування (пп. 169.4.1 ПКУ).

Зразок

Заява про застосування податкової соціальної пільги

Перерахунок суми наданої ПСП

Роботодавець відображає у податковій звітності всі випадки застосування або незастосування ПСП згідно з отриманими від працівників заявами про застосування пільги, а також заявами про відмову від такої пільги. На сьогодні така податкова звітність подається за формою №1ДФ (див. розділ «Звітність та відповідальність»).

Як передбачає пп. 169.4.2 ПКУ, роботодавець зобов'язаний здійснити, у тому числі за місцем застосування ПСП, перерахунок суми доходів, нарахованих такому працівникові у вигляді зарплати, а також суми наданої ПСП:

а) за наслідками кожного звітного податкового року під час нарахування зарплати за останній місяць звітного року;

б) під час проведення розрахунку за останній місяць застосування ПСП у разі зміни місця її застосування за самостійним рішенням платника податку (або у випадках, визначених пп. 169.2.3 ПКУ);

в) під час проведення остаточного розрахунку з платником податку, який припиняє трудові відносини з таким роботодавцем.

Звертаємо увагу, що ПКУ прописав умову обов'язкового перерахунку навіть за тими доходами, до яких ПСП не застосовувалась. Оскільки відповідно до пп. 169.4.3 роботодавець та/або податковий агент має право здійснювати перерахунок сум нарахованих доходів, утриманого податку за будь-який період та у будь-яких випадках для визначення правильності оподаткування, незалежно від того, чи має платник податку право на застосування ПСП.

Правила проведення перерахунку встановлені п. 169.4 ПКУ. Одразу визначимо кілька головних.

Правило перше. Мета перерахунку в п. 169.4 ПКУ весь час змінюється. В назві цього пункту говориться про перерахунок податку, в пп. 169.4.2 ПКУ — про перерахунок доходів і сум застосованих податкових соціальних пільг (далі — ПСП). То що ж насправді треба перерахувати? Усе разом.

Таблиця

Документи, які подаються разом із заявою про застосування підвищеного розміру ПСП

|

Хто подає документи на ПСП

|

Норма ПКУ, якою встановлена ПСП

|

Документи, які підтверджують право на ПСП

|

| Платник податку, який утримує двох чи більше дітей віком до 18 років. ПСП надається у розмірі 100% з розрахунку на кожну таку дитину |

Копія свідоцтва (дубліката свідоцтва) про народження дитини (дітей) або документ із зазначенням відомостей про батька дитини в Книзі реєстрації актів цивільного стану, чи документи, які підтверджують вік дитини (дітей), затверджені відповідним органом країни, в якій іноземна фізична особа — платник податку постійно проживала до прибуття в Україну; копія рішення органу опіки і піклування про встановлення опіки чи піклування (якщо із заявою звертається опікун або піклувальник) |

|

| Одинока матір (батько), вдова (вдівець) або опікун, піклувальник, які мають дитину (дітей) віком до 18 років. ПСП надається у розмірі 150% з розрахунку на кожну дитину віком до 18 років | Копія свідоцтва (дубліката свідоцтва) про народження дитини (дітей) або документ із зазначенням відомостей про батька дитини в Книзі реєстрації актів цивільного стану, чи документи, які підтверджують вік дитини (дітей), затверджені відповідним органом країни, в якій іноземна фізична особа — платник податку постійно проживала до прибуття в Україну; копія рішення органу опіки і піклування про встановлення опіки чи піклування (якщо із заявою звертається опікун або піклувальник); копія свідоцтва про шлюб та свідоцтва про смерть (якщо із заявою звертається вдова або вдівець); копія паспорта |

|

| Платник, який утримує дитину-інваліда. ПСП надається у розмірі 150% з розрахунку на кожну таку дитину віком до 18 років | Копія свідоцтва (дубліката свідоцтва) про народження дитини (дітей) або документ, що підтверджує встановлення батьківства, чи документи, які підтверджують вік дитини (дітей), затверджені відповідним органом країни, в якій іноземна фізична особа — платник податку постійно проживала до прибуття в Україну; копія рішення органу опіки і піклування про встановлення опіки чи піклування (якщо із заявою звертається опікун або піклувальник); пенсійне посвідчення дитини або довідка медико-соціальної експертизи для заявника, який утримує дитину-інваліда віком від 16 до 18 років; медичний висновок, виданий закладами МОЗ в установленому порядку (якщо із заявою звертається платник податку, який утримує дитину-інваліда віком до 16 років) |

|

| Особа, віднесена законом до 1 або 2 категорії осіб, які постраждали внаслідок Чорнобильської катастрофи, включаючи осіб, нагороджених грамотами Президії Верховної Ради УРСР у зв'язку з їх участю в ліквідації наслідків Чорнобильської катастрофи | Копія посвідчення (дубліката посвідчення) встановленого зразка: громадянина (громадянки), який (яка) постраждав (постраждала) внаслідок Чорнобильської катастрофи, категорії 1 серії А з відбитком штампа «Перереєстровано» та записом про дату перереєстрації, а також вкладкою встановленого зразка; учасника ліквідації наслідків аварії на Чорнобильській АЕС категорії 2 серії А з відбитком штампа «Перереєстровано» та записом про дату перереєстрації; громадянина (громадянки), евакуйованого (евакуйованої) у 1986 р. із зони відчуження, категорії 2 серії Б; громадянина (громадянки), який (яка) постійно проживав (проживала) у зоні безумовного (обов'язкового) відселення з моменту аварії до прийняття рішення Уряду України про відселення (розпорядження Ради Міністрів УРСР від 28.06.89 р. №224), категорії 2 серії Б. Особи, нагороджені грамотами Президії Верховної Ради УРСР за участь в ліквідації наслідків Чорнобильської катастрофи, подають копію грамоти |

|

| Учень, студент, аспірант, ординатор, ад'юнкт | Довідка з навчального закладу або наукової установи | |

| Iнвалід I або II групи, у тому числі з дитинства, крім інвалідів, пільгу яким визначено пп. «б» пп. 169.1.4 ПКУ | Копія пенсійного посвідчення або довідка медико-соціальної експертизи | |

| Особа, якій присуджено довічну стипендію як громадянину, що зазнав переслідувань за правозахисну діяльність, включаючи журналістів | Копія акта Президента України про призначення зазначеної стипендії | |

| Учасник бойових дій на території інших країн у період після Другої світової війни, на якого поширюється дія Закону України «Про статус ветеранів війни, гарантії їх соціального захисту», крім осіб, визначених у пп. «б» пп. 169.1.4 ПКУ | Копія посвідчення учасника бойових дій, виданого відповідними органами, або документи, що підтверджують участь у бойових діях у період після Другої світової війни | |

| Герой України, Герой Радянського Союзу, Герой Соціалістичної Праці або повний кавалер ордена Слави чи ордена Трудової Слави, особа, нагороджена чотирма і більше медалями «За відвагу» | Копія орденської книжки Героя України, Героя Радянського Союзу або Героя Соціалістичної праці або копії орденських книжок кавалерів орденів Слави чи Трудової Слави трьох ступенів, або довідки чи інші документи, що підтверджують присвоєння звання Героя України, Героя Радянського Союзу, Героя Соціалістичної праці, нагородження орденами Слави чи Трудової Слави трьох ступенів та чотирма медалями «За відвагу» | |

| Учасник бойових дій під час Другої світової війни або особа, яка на той час працювала в тилу, та інвалід I і II групи із числа учасників бойових дій на території інших країн у період після Другої світової війни, на яких поширюється дія Закону України «Про статус ветеранів війни, гарантії їх соціального захисту» | Копія посвідчення учасника бойових дій, виданого відповідними органами, або документи, що підтверджують участь у бойових діях під час Другої світової війни; пенсійне посвідчення або довідка медико-соціальної експертизи; документи, що підтверджують факт роботи в тилу під час Другої світової війни |

|

| Колишній в'язень концтаборів, гетто та інших місць примусового утримання під час Другої світової війни або особа, визнана репресованою чи реабілітованою | Довідка, видана компетентними органами, чи документи, які містять необхідні відомості про факт визнання особи репресованою чи реабілітованою; копія посвідчення жертви нацистських переслідувань |

|

| Особа, насильно вивезена з території колишнього СРСР під час Другої світової війни на територію держав, що перебували у стані війни з колишнім СРСР або були окуповані фашистською Німеччиною та її союзниками | Копія посвідчення жертви нацистських переслідувань або довідка, видана компетентними органами, чи документи, які містять необхідні відомості про факт насильного вивезення з території колишнього СРСР під час Другої світової війни на територію держав, що перебували у стані війни з колишнім СРСР або були окуповані фашистською Німеччиною та її союзниками | |

| Особа, яка перебувала на блокадній території колишнього Ленінграда (Санкт-Петербург, Російська Федерація) у період з 8 вересня 1941 р. до 27 січня 1944 р. | Документ, який містить необхідні відомості про факт перебування на блокадній території колишнього Ленінграда (Санкт-Петербург, Російська Федерація) у період з 8 вересня 1941 р. до 27 січня 1944 р. |

Тобто під час перерахунку перевіряється правильність нарахування доходів, застосування ПСП і, як наслідок, правильність сум утриманого ПДФО.

Правило друге. Які доходи перераховуються під час перерахунку за п. 169.4 ПКУ? Якщо йти за пп. 169.4.2 ПКУ, то це дохід у вигляді заробітної плати. Але вже в п. 169.4.3 ПКУ говориться про перерахунок доходів, без уточнення їх складу.

Податківці уточнюють: під час річного перерахунку до уваги треба брати доходи у вигляді зарплати та прирівняні до неї виплати, зокрема відпусткові та допомогу з тимчасової непрацездатності тощо. Утім, оскільки головною метою є все ж таки визначення правильності утримання із доходів ПДФО, на практиці податківці не заперечують проти врахування під час перерахунку будь-яких доходів фізосіб, які нараховувалися податковими агентами.

Приклад проведення річного перерахунку за даними одного з працівників

|

Місяць

|

Загальний місячний дохід (зарплата), грн

|

Застосована ПСП, грн

|

ПДФО утриманий, грн

|

ПДФО, який слід було утримати, грн

|

| Січень |

1500,00

|

800,00

|

126,00

|

126,00

|

| Лютий |

1500,00

|

800,00

|

126,00

|

126,00

|

| Березень |

1500,00

|

800,00

|

126,00

|

126,00

|

| Квітень |

1800,00

|

800,00

|

180,00

|

180,00

|

| Травень |

1700,00

|

800,00

|

162,00

|

162,00

|

| Червень |

1500,00

|

800,00

|

126,00

|

126,00

|

| Липень |

2500,00

|

800,00

|

306,00

|

450,00

|

| Серпень |

2500,00

|

800,00

|

306,00

|

450,00

|

| Вересень |

2500,00

|

800,00

|

306,00

|

450,00

|

| Жовтень |

2500,00

|

800,00

|

306,00

|

450,00

|

| Листопад |

3000,00

|

800,00

|

396,00

|

540,00

|

| Грудень |

3000,00

|

800,00

|

396,00

|

540,00

|

| Усього |

25500,00

|

9600,00

|

2862,00

|

3726,00

|

Підсумок за цими двома правилами можна знайти у листі ДПСУ від 25.10.2011 р. №4233/6/17-1115:

«Оскільки згідно з п. 163.1 ПКУ об'єктом оподаткування платника податку (як резидента, так і нерезидента) є, зокрема, загальний місячний (річний) оподатковуваний дохід, який складається із суми оподатковуваних доходів, нарахованих (виплачених, наданих) протягом такого звітного податкового місяця, то метою проведення таких перерахунків є забезпечення виконання визначеної ПКУ умови щодо обмеження граничного розміру заробітної плати звітного податкового місяця, який дає право платнику податку на застосування ПСП, та перевірки (уточнення) наявності підстав у платника податку для застосування ПСП, та, як наслідок, — уточнення правильності нарахування ПДФО за кожний окремий податковий період (місяць)».

Правило третє. У пункті 169.4 ПКУ йдеться про проведення перерахунку, але нічого немає про те, як його треба провести. Але зазначене вище допомагає здогадатися як.

Під час річного перерахунку ми перевіряємо:

— правильність нарахованих доходів;

— правильність застосованих ПСП;

— правильність утриманого ПДФО.

I зробити це треба щодо кожної фізособи за кожний місяць року окремо.

Чинне законодавство не містить встановленої форми проведення річного перерахунку, і за його результатами не подається спеціальна форма звіту до органу ДФС. Тому оформити такий перерахунок можна документом довільної форми (див. приклад нижче).

Як бачимо з даних перерахунку, податковий агент зробив помилку, застосувавши «базову» ПСП у другій половині 2016 року за зарплатою працівника, розмір якої перевищував поріг застосування ПСП у 2017 році (2240 грн). Унаслідок цього виникла недоплата: 3726,00 - 2862,00 = 864,00 грн.

Результати перерахунку сум доходів, нарахованих платнику податку у вигляді заробітної плати, а також сум наданих податкових соціальних пільг відображаються працедавцем у податковому розрахунку за формою №1ДФ за той квартал, у якому такий перерахунок проводився.

А ось виявлені помилки в утриманні ПДФО відображатимуться залежно від того, що саме виявлено — недоплата чи переплата.

Правило четверте. Згідно з п. 127.1 ПКУ визначено, за ненарахування, неутримання та/або несплату (неперерахування) податків платником податків, у тому числі податковим агентом, до або під час виплати доходу на користь іншого платника податків передбачено штраф у розмірі:

— 25% суми податку, що підлягає нарахуванню та/або сплаті до бюджету;

— за дії, вчинені повторно впродовж 1095 днів, — 50% суми податку, що підлягає нарахуванню та/або сплаті до бюджету;

— за дії, вчинені впродовж 1095 днів втретє або більше, — 75% суми податку, що підлягає нарахуванню та/або сплаті до бюджету.

Проте ці штрафи не застосовуються, коли ненарахування та/або несплата (неперерахування) ПДФО самостійно виявляються податковим агентом при проведенні перерахунку цього податку, передбаченого п. 169.4 ПКУ, та виправляються в наступних податкових періодах упродовж податкового (звітного) року згідно з нормами ПКУ.

Отже, якщо під час перерахунку виявлена занижена сума ПДФО, — це не проблема (якраз проблем такий перерахунок і допомагає уникнути!).

Сума такої недоплати стягується податковим агентом за рахунок сум будь-якого оподатковуваного доходу (після його оподаткування) за відповідний місяць, а в разі недостатності суми такого доходу — за рахунок оподатковуваних доходів наступних місяців до повного погашення сум такої недоплати. У такому разі штраф, встановлений п. 127.1 ПКУ, до нього не буде застосовано.

Навіть якщо 31.12.2016 р. — це дата звільнення працівника, а нарахований йому дохід не дозволяє утримати суму недоплати з ПДФО, — це теж не проблема. Непогашена частина такої недоплати включається до складу податкового зобов'язання такого працівника за наслідками звітного податкового року (тобто саме він зобов'язаний подати щодо цього декларацію про доходи за 2016 рік) та сплачується самим працівником.

Візьмімо умови прикладу перерахунку, наведеного вище. У підприємства виникла недоплата в сумі 864,00 грн.

Суму такого ПДФО (оскільки доходи працівника дозволяють це зробити) доутримуємо із його зарплати, нарахованої у місяці проведення перерахунку (наприклад, грудні 2017 року). Внаслідок цього у формі №1ДФ за IV квартал 2017 р. за таким працівником відображаємо такі дані:

— у графах 3а та 3 суму 8500,00 грн (сума нарахованої у IV кварталі зарплати, за умови що зарплата за грудень була виплачена до 7 січня 2018 року, тобто своєчасно);

— у графі 4а суму 1962,00 грн (це сума фактично нарахованого у жовтні — грудні ПДФО та сума доутриманого ПДФО за наслідками перерахунку);

— у графі 4 фактичну суму перерахованого ПДФО до бюджету. За умови своєчасної виплати зарплати та своєчасного перерахування ПДФО до бюджету, в цій графі потрібно відобразити суму нарахованого ПДФО, тобто 1962,00 грн (підкатегорія 103.25 ЗIР1).

При цьому, якщо дохід нараховано в одному місяці, а виплачено в іншому (наприклад, за грудень у січні), то графи 3, 3а та 4, 4а рядків «Військовий збір» розділу II форми №1ДФ заповнюються аналогічно до відповідних граф розділу I такого розрахунку (підкатегорія 103.25 ЗIР2) .

1 Відповідь на запитання «Яким чином заповнюється гр. 4 «Сума перерахованого податку» податкового розрахунку за ф. №1ДФ, якщо заробітна плата виплачується несвоєчасно (у наступному кварталі), а сума ПДФО перераховується до бюджету у визначений термін, а саме протягом 30-ти календарних днів, наступних за місяцем нарахування доходів?».

2 Відповідь на запитання «Як у податковому розрахунку за ф. №1ДФ заповнюються гр. 3, 3а та 4, 4а рядків «Військовий збір» та «Оподаткування процентів», якщо дохід нараховано в одному місяці, а виплачено в іншому?».

Правило п'яте. Що робити, якщо під час перерахунку виявлена переплата ПДФО, ст. 169 ПКУ на сьогодні не встановлює. На жаль, коли складався ПКУ, а саме його розділ IV, законодавці не визначили, що робити в цій ситуації.

Тому кілька перших років існування ПКУ податківці замовчували, що робити, якщо з працівника утримано зайву суму ПДФО. А то навіть і заперечували можливість повернення працівнику ПДФО, посилаючись на спеціальний порядок повернення, встановлений ст. 43 ПКУ.

Але зараз вони переглянули свою точку зору і, незважаючи на відсутність відповідної норми в п. 169.4 ПКУ, рекомендують (див. лист ДФСУ від 22.02.2016 р. №3860/10/26-15-12-04-12):

— якщо внаслідок здійсненого перерахунку виникає переплата податку, то на її суму зменшується сума нарахованого податкового зобов'язання платника податку за відповідний місяць;

— за недостатності такої суми — зменшується сума податкових зобов'язань наступних податкових періодів, до повного повернення суми такої переплати.

Утім, зрозуміло, що це лише лист ДФСУ, а він не має юридичної сили (має рекомендаційний характер і сповіщає про точку зору центрального податкового органу, яка може і змінитися). Тому обережні податкові агенти можуть звернутися до органу ДФС за індивідуальною податковою консультацією щодо цього.

Виправлення помилок за рахунок перерахунку

Наведене вище мало привести читачів до цікавого і правильного висновку. Ось як його сформулювали самі податківці: «ПКУ передбачає, що роботодавець та/або податковий агент має право здійснювати перерахунок сум нарахованих доходів, утриманого податку за будь-який період та у будь-яких випадках для визначення правильності оподаткування, незалежно від того, чи має платник податку право на застосування податкової соціальної пільги (пп. 169.4.3 ПКУ). Тобто цей пункт ПКУ дає право роботодавцю (податковому агенту) на виправлення будь-яких помилок у разі їх допущення при утриманні податку на доходи фізичних осіб».

Отже, річний перерахунок (так само, як і перерахунок, здійснений за тими самими правилами, але за менший період) — це легальний шлях донарахування ПДФО без сплати за це штрафів та пені!

При проведенні перерахунку виправлені суми доходів теж обов'язково повинні враховуватися. Але як — тут будьте уважні!

Згідно з пп. 1.6.2 Iнструкції №5, якщо нарахування фонду оплати праці здійснюються за попередній період, зокрема у зв'язку з уточненням кількості відпрацьованого часу, виявленням помилок, вони відображаються у фонді оплати праці того місяця, у якому були здійснені нарахування. Цю норму, і вже досить давно, застосовують в бухгалтерському обліку. Користуватися нею радить і Мінсоцполітики (див. лист від 22.07.2013 р. №380/18/99-13). До речі, аналогічна норма діє і щодо ЄСВ — вона міститься у п. 9 розділу IV Порядку №435.

А ось щодо утримання ПДФО працює інше правило. Про нього згадують податківці в листі від 19.02.2016 р. №3954/10/28-10-06-11. Фіскали не заперечують щодо відображення донарахованої зарплати в бухгалтерському обліку того місяця, в якому виправляється помилка. Але наголошують: у випадках, коли проводяться донарахування і виплати сум за попередні податкові періоди (місяці), зокрема сум виплат у зв'язку з тимчасовою втратою працездатності (лікарняні), або нарахування відпусткових за майбутні періоди, то такі суми донарахувань (нарахувань) при здійсненні перерахунку слід відносити до відповідних податкових періодів, за які провадяться нарахування.

При цьому вони не заперечують: при заповненні форми №1ДФ правило, встановлене пп. 1.6.2 Iнструкції №5, теж повинно працювати. Тобто донараховану зарплату і прирівняні до неї виплати (лікарняні) треба відображати в формі №1ДФ у періоді, в якому вони нараховані.

Таким чином, спеціальне правило працює виключно з метою визначення суми ПДФО, яку треба утримати. Враховуючи, що в 2016 році встановлено одну базову ставку ПДФО (18%), таке спеціальне правило застосовується податковими агентами з метою застосування ПСП.

Чи буде відповідальність за непроведення річного перерахунку ПДФО?

Особи, які, відповідно до ПКУ, мають статус податкових агентів, несуть відповідальність у випадках, визначених цим Кодексом (пп. «ґ» п. 176.2 ПКУ).

Отже, маємо два види відповідальності.

Варіант перший: перерахунок не проведено (точніше, навіть не оформлено), тому що бухгалтер був упевнений — ПДФО на підприємстві утримується правильно і помилок немає. Бухгалтер мав рацію, і податкова перевірка це підтвердила.

Але, оскільки за пп. 169.4.2 ПКУ проведення річного перерахунку є обов'язком податкового агента, такий перерахунок є складовою податкового обліку, який повинен вести податковий агент. Тому винні посадові особи можуть бути притягнені до адміністративної відповідальності за ст. 163-1 КУпАП — зі сплатою штрафу в розмірі від 5 до 10 н. м. д. г. (85 — 170 грн).

Варіант другий: перерахунок не було проведено і під час податкової перевірки був встановлений факт недоплати ПДФО.

У цьому разі слід очікувати:

фінансових санкцій — штраф за п. 127.1 ПКУ у розмірі 25% — 75% від суми недоплати, залежно від черговості застосування санкцій за цією нормою до платника податку;

адміністративної санкції — і тут, замість штрафу, встановленого ст. 163-1 КУпАП, податківці застосовують інший, передбачений ст. 163-4 КУпАП за виплату доходів без утримання/сплати ПДФО, у розмірі від 2 до 3 н. м. д. г. (34 — 51 грн).

Порушення працівником застосування ПСП

Відповідно до пп. 169.2.4 ПКУ, якщо працівник порушує умови застосування ПСП1, він утрачає право на отримання ПСП за всіма місцями отримання доходу починаючи з місяця, в якому мало місце таке порушення, та закінчуючи місяцем, у якому право на застосування ПСП поновлюється.

1 Зокрема, ПСП застосовується за кількома місцями отримання доходів.

Працівник може поновити право на застосування ПСП, якщо подасть заяву про відмову від такої пільги всім роботодавцям із зазначенням місяця, коли відбулося таке порушення. На підставі заяви кожен роботодавець нараховує і утримує відповідну суму недоплати податку та штраф у розмірі 100% суми цієї недоплати за рахунок найближчої виплати доходу такому працівникові. У разі ж коли сума виплати недостатня — за рахунок наступних виплат.

Якщо суми недоплати та/або штрафу не були утримані податковим агентом за рахунок доходу працівника, то такі суми включаються до річної податкової декларації працівника. При цьому право на застосування ПСП поновлюється з податкового місяця, що настає за місяцем, у якому суми такої недоплати та штраф повністю погашаються.

Повідомлення від ДФС про порушення

Відповідно до пп. 169.2.4 ПКУ, якщо платник податку порушує норми цього пункту, внаслідок чого, зокрема:

1) ПСП застосовується також під час отримання інших доходів протягом будь-якого звітного податкового місяця;

2) ПСП застосовується за кількома місцями отримання доходів, —

він втрачає право на отримання ПСП за всіма місцями отримання доходу починаючи з місяця, в якому мало місце таке порушення, та закінчуючи місяцем, у якому право на застосування ПСП поновлюється.

Крім цього, пп. 169.2.4 ПКУ передбачено, що Мінфін має встановити порядок інформування роботодавців платника податку про наявність порушень ним норм порядку застосування ПСП, виявлених на підставі даних податкової звітності чи документальних перевірок, а також порядок інформування роботодавця про позбавлення платника податку або про поновлення його права на податкову соціальну пільгу.

Мінфін зазначені порядки затвердив наказом від 19.05.2017 р. №514, який набрав чинності з 30.06.2017 р. (доти такі порядки були затверджені наказом Міндоходів від 27.01.2014 р. №86).

Орган ДФС, що здійснює аналіз показників податкової звітності, складає повідомлення про порушення застосування ПСП за типовою формою (що додається до Наказу №514) унаслідок її отримання більше ніж за одним місцем нарахування (виплати) доходу або під час отримання інших доходів, до яких ПСП не повинна застосовуватися.

Також податкова у повідомленні про порушення зазначає про поновлення права працівника на ПСП, яка починає застосовуватися з податкового місяця, наступного за місяцем, у якому суми недоплати ПДФО та штраф у розмірі 100% суми недоплати повністю погашені працівником (на підставі включення таких сум до його річної податкової декларації, у разі якщо такі суми не були утримані податковим агентом за рахунок доходу платника податку).

Перш ніж надіслати повідомлення про порушення підприємству, податкова реєструє його у відповідному реєстрі, який ведеться в органі ДФС в електронному вигляді. Після чого з підписом та печаткою таке повідомлення надсилається підприємству листом з повідомленням про вручення.

Повідомлення про порушення вважається надісланим (врученим) роботодавцю — юридичній особі, якщо його передано посадовій особі цієї юридичної особи під підпис або надіслано листом з повідомленням про вручення. Повідомлення про порушення вважається надісланим (врученим) роботодавцю — самозайнятій особі, якщо його вручено їй особисто чи її законному представникові або надіслано на адресу за місцем проживання або останнього відомого її місцезнаходження з повідомленням про вручення.

Отримавши таке повідомлення про порушення, роботодавець зобов'язаний отримати заяву про відмову від ПСП у працівника, провести перерахунок податку у зв'язку з неправомірним застосуванням ПСП та утримати штраф у розмірі 100% суми донарахованого податку (відповідно до пп. 169.2.4 ПКУ) за рахунок найближчої виплати доходу такому працівникові, а в разі якщо сума виплати недостатня, — за рахунок наступних виплат.

Якщо суми недоплати та/або штрафу не були утримані податковим агентом за рахунок доходу платника податку, то вони включаються до його річної податкової декларації. При цьому право на застосування ПСП поновлюється з податкового місяця, наступного за місяцем, у якому сума такої недоплати та штраф повністю погашаються.

ПСП ПРАЦІВНИКАМ, ЯКІ МАЮТЬ ДІТЕЙ

Збільшення мінімальних гарантій з оплати праці в 2017 році призвело до того, що скористатися ПСП мають право лише ті, хто працює за неповним робочим часом, та працівники, які мають дітей! Останній випадок ми зараз розглянемо докладно.

Розміри ПСП «на дітей»

У 2017 році усі працівники, які мають двох і більше дітей віком до 18 років, мають право на застосування за одним місцем роботи «дитячої» ПСП у розмірі 800,00 грн на кожну дитину відповідно до пп. 169.1.2 ПКУ. При цьому сума місячної зарплати не повинна перевищувати граничного доходу 2240,00 грн, кратного кількості дітей, на яких така ПСП надається (абз. 2 пп. 169.4.1 ПКУ).

Приклад 1. Працівниця, яка має двох дітей віком до 18 років, написала у травні 2017 року заяву довільної форми та надала всі підтвердні документи. Заробітна плата за травень становила 3500 грн. Оскільки сума не перевищує граничні 4480 грн (граничні 2240,00 грн, помножені на кількість дітей до 18 років), при обчисленні ПДФО надається ПСП на кожну дитину:

ПДФО = (3500 - ПСП 800 на першу дитину - ПСП 800 на другу дитину) х 18% = 342,00 грн.

Відповідно до пп. 169.3.1 ПКУ, у разі якщо платник податку має право на застосування ПСП з двох і більше підстав, зазначених у п. 169.1, застосовується одна ПСП з підстави, що передбачає її найбільший розмір. Тобто, у разі якщо працівник, що має двох або більше неповнолітніх дітей подає заяву і документи, які цей факт підтверджують, він має подати заяву на більший розмір ПСП: «базова» ПСП х кількість дітей (за пп. 169.1.2 ПКУ).

Але з цього правила є виняток, знову на користь працівників, — випадок, встановлений підпунктом «б» пп. 169.1.3 ПКУ (працівник утримує дитину-інваліда). У цьому разі ПСП 150% на дитину-інваліда додається до ПСП 100% на кожну дитину віком до 18 років (див. приклад 3).

При наданні ПСП «на дітей» слід враховувати таке:

1) працівники повинні подати заяву про застосування ПСП, надання якої передбачає наявність у працівника дітей;

2) у 2017 році розмір доходу, за яким застосовуються ПСП на підставі пп. 169.1.2 ПКУ та пп. «а» і «б» підпункту 169.1.3 ПКУ, для одного з батьків (вони самостійно визначають, до якого саме), визначається як добуток 2240,00 грн на відповідну кількість дітей. Iншому з батьків такий розмір доходу встановлюється у звичайних межах 2240,00 грн.

Приклад 2. На підприємстві «Без проблем» працює подружжя Успішних. Батько — Успішний У. У. заробив у травні 15000 грн, мати — Успішна У. У. заробила 5000 грн. Подружжя виховує 4 дітей віком до 18 років.

Батько скористатися ПСП ні на себе, ні на дітей не має підстав, а мати скористається ПСП, бо її дохід менший за 8960,00 грн (2240,00 грн х 4).

ПДФО із зарплати матері за наявності заяви про надання ПСП та підтвердних документів утримуємо у розмірі 324,00 грн (5000,00 - (800 х 4) х 18%).

Приклад 3. У родині Петренків, які працюють у ТзОВ «Шпондерок», виховуються троє дітей віком до 18 років, одна дитина — інвалід. Зарплата батька — 5800,00 грн, зарплата матері — 3200,00 грн. Порадившись між собою, батьки вирішили, що застосовувати підвищений розмір доходу, до якого застосовується ПСП, буде батько.

Оскільки зарплата батька менша за 6720 грн (2240 грн х 3), після подання заяви та підтвердних документів батько може скористатися ПСП у сумі 3600,00 грн, у т. ч.:

1) «дитяча» ПСП розрахунку на кожну дитину: 3 х 800,00 = 2400 грн (підстава — пп. 169.1.2 ПКУ);

2) підвищена — особа утримує дитину-інваліда, на хвору дитину: 1200,00 грн (підстава — пп. «б» пп. 169.1.3 ПКУ).

Право на застосуванні одночасно «дитячої» та підвищеної ПСП дає пп. 169.3.1 ПКУ.

Iз зарплати батька буде утримано ПДФО у сумі 396,00 грн: ((5800,00 - 3600,00) х 18%). Мати не має права на «дитячу» та підвищену ПСП, оскільки її дохід становить 3200 грн, що більше за звичайний розмір доходу, до якого застосовується ПСП (2240 грн).

ОПОДАТКУВАННЯ ПДФО У РІЗНИХ ВИПАДКАХ

Вважаємо, буде корисним розглянути нарахування та виплату ПДФО податковими агентами в інших випадках, крім оподаткування заробітної плати працівників. Зокрема, оподаткування вихідної допомоги, сум безоплатного харчування, виплати фізособам у вигляді допомоги у зв'язку з вагітністю та пологами та оплати послуг самозайнятим особам.

Оподаткування вихідної допомоги

Вихідна допомога — це передбачена трудовим законодавством гарантія, яка надається деяким категоріям працівників у вигляді допомоги, що виплачується їм під час звільнення. Статтею 44 КЗпП передбачено виплату вихідної допомоги у разі звільнення працівника на підставах, визначених КЗпП, а саме:

1) у розмірі, не меншому від середнього місячного заробітку, при розірванні трудового договору на таких підставах:

а) відмова працівника від переведення на роботу в іншу місцевість разом із підприємством, установою, організацією, а також відмова від продовження роботи у зв'язку зі зміною істотних умов праці — п. 6 ст. 36 КЗпП;

б) зміни в організації виробництва і праці, в тому числі ліквідація, реорганізація, банкрутство або перепрофілювання підприємства, установи, організації, скорочення чисельності або штату працівників — п. 1 ст. 40 КЗпП;

в) виявлена невідповідність працівника займаній посаді або виконуваній роботі внаслідок недостатньої кваліфікації або стану здоров'я, які перешкоджають продовженню цієї роботи, а також у разі відмови у наданні допуску до державної таємниці або скасування допуску до державної таємниці, якщо виконання покладених на нього обов'язків потребує доступу до державної таємниці, — п. 2 ст. 40 КЗпП;

г) поновлення на роботі працівника, який раніше виконував цю роботу, — п. 6 ст. 40 КЗпП;

2) у розмірі, не меншому від тримісячного середнього місячного заробітку, при розірванні трудового договору внаслідок порушення власником або уповноваженим ним органом законодавства про працю, колективного чи трудового договору (статті 38 і 39 КЗпП).

Надається вихідна допомога на підставі наказу (розпорядження) керівника разом із іншими коштами, які належать до коштів остаточного розрахунку із працівником.

У 2017 році сума вихідної допомоги, як і раніше, включається до місячного оподатковуваного доходу працівника у місяці його звільнення і оподатковується разом із іншими доходами працівника за ставками, встановленими п. 167.1 ПКУ, тобто 15 — 17%.

Листом від 09.03.2011 р. №4628/6/17-0715 ДПАУ нагадує, що хоча до місячного оподатковуваного доходу працівника у місяці звільнення податкова соціальна пільга і застосовується, але тільки до доходу працівника, що є заробітною платою.

Згідно з пп. 3.8 Iнструкції №5, суми вихідної допомоги при припиненні трудового договору не належать до фонду оплати праці, а отже, не є зарплатою. Тобто до вихідної допомоги податкову соціальну пільгу застосовувати не можна.

Також на суму вихідної допомоги не треба нараховувати єдиний соціальний внесок (п. 4 Переліку №1170).

Звісно, працедавці, які нараховують і виплачують вихідну допомогу, повинні утримати з її суми ПДФО і під час виплати остаточного розрахунку єдиним платіжним документом усю суму ПДФО, утриману із розрахункових сум, що виплачуються працівнику при звільненні, сплатити до бюджету. Також сума вихідної допомоги повинна бути відображена у податковій квартальній звітності (у розрахунку за формою №1ДФ сума вихідної допомоги повинна відображатися з ознакою доходу 127 «Iнші доходи»). Таким чином працедавець виконує свої обов'язки як податковий агент.

Приклад 1. На підприємстві з 01.04.2017 р. видано наказ про встановлення з 01.06.2017 р. неповного робочого дня. Працівник відділу збуту не погодився працювати в такому режимі (і отримувати меншу зарплату), тому звільнився 30.04.2017 р. у зв'язку зі зміною істотних умов праці. Працівник користується ПСП і має право на вихідну допомогу в розмірі, не меншому за середній місячний заробіток.

Розмір вихідної допомоги визначається згідно із Порядком №100. Розрахунковим періодом для визначення такого розміру будуть два останні календарні місяці роботи, що передують місяцю звільнення. Працівникам, які пропрацювали на підприємстві менше двох календарних місяців, середня заробітна плата обчислюється виходячи з виплат за фактично відпрацьований час. Якщо протягом останніх двох календарних місяців працівник не працював, середня заробітна плата обчислюється виходячи з виплат за попередні два місяці роботи.

Нарахування виплат, що обчислюються зі середньої заробітної плати за останні два місяці роботи, провадиться шляхом множення середньоденного (годинного) заробітку на кількість робочих днів/годин. Середньоденна (годинна) заробітна плата визначається діленням заробітної плати за фактично відпрацьовані протягом двох місяців робочі дні на кількість відпрацьованих робочих днів (годин). Припустімо, що зарплата працівника за лютий 2011 р. становила 3200,00 грн, за березень 2017 р. — 3200,00 грн. Кількість відпрацьованих днів у лютому 2017 р. — 20, у березні 2017 р. — 22. Отже, середньоденна зарплата становить:

(3200 + 3200) : (20 + 22) = 152,38 грн.

Сума вихідної допомоги обчислюється шляхом множення середньоденної заробітної плати на середньомісячну кількість робочих днів у розрахунковому періоді (п. 8 р. IV Порядку №100). Середньомісячна кількість робочих днів розраховується діленням на 2 сумарної кількості робочих днів за останні два календарні місяці згідно з графіком роботи підприємства, встановленим з дотриманням вимог законодавства:

(20 + 22) : 2 = 21;

152,38 х 21 = 3199,98 грн — сума вихідної допомоги.

Виплати у вигляді допомоги у зв'язку з вагітністю та пологами

Виплати фізособам у вигляді допомоги у зв'язку з вагітністю та пологами здійснюються відповідно до норм Закону №2240, яким визначено правові підстави для отримання такої допомоги, встановлено умови надання, тривалість та розміри виплат.

Зазначені виплати здійснюються за рахунок бюджету Фонду соціального страхування у зв'язку з тимчасовою втратою працездатності і згідно з нормами ст. 38 Закону №2240 є матеріальним забезпеченням фізичних осіб, яке є компенсацією втрат заробітної плати (доходу) таких фізосіб на період їхньої відпустки у зв'язку з вагітністю та пологами.

Об'єкт оподаткування з метою розрахунку загального місячного (річного) оподатковуваного доходу платника податку визначається відповідно до норм статей 164 та 165 ПКУ.

Зокрема, нормами пп. 165.1.1 ПКУ передбачено, що не включаються до розрахунку загального місячного (річного) оподатковуваного доходу платника податку суми компенсації, які отримує такий платник податку із бюджетів та фондів загальнообов'язкового державного соцстрахування.

З огляду на викладене, доходи фізосіб, отримувані ними як допомога у зв'язку з вагітністю та пологами згідно з нормами Закону №2240, відповідно до зазначених норм ПКУ не включаються до розрахунку загального місячного (річного) оподатковуваного доходу платника податку при визначенні об'єкта оподаткування для нарахування, утримання та сплати податку на доходи таких фізосіб.

Щодо застереження, наведеного в останньому абзаці пп. 165.1.1 ПКУ, то до загального місячного (річного) оподатковуваного доходу включаються, зокрема, доходи фізосіб лише у вигляді виплат, пов'язаних із тимчасовою втратою працездатності, вичерпний перелік страхових випадків для яких установлено статтею 35 Закону №2240, до складу якого не входять виплати фізичним особам у вигляді допомоги у зв'язку з вагітністю та пологами.

Нецільова благодійна допомога

Нецільова благодійна допомога — це допомога, яка надається платнику ПДФО без встановлення умов або напрямів її витрачання (пп. 170.7.1 ПКУ). Не включається до оподатковуваного доходу сума нецільової благодійної допомоги, у тому числі матеріальної, що надається резидентами — юридичними або фізичними особами на користь платника податку протягом звітного року сукупно у розмірі, що не перевищує суми граничного розміру доходу, визначеного згідно з абз. 1 пп. 169.4.1 ПКУ, встановленого на 1 січня такого року (у 2017 році розмір такого доходу становить 2240 грн).

Сума перевищення нецільової допомоги над цим розміром у 2240 грн включається до загального місячного (річного) оподатковуваного доходу платника податку як інші доходи і підлягає оподаткуванню ПДФО та військовим збором на загальних підставах.

Тобто якщо така допомога надається у грошовій формі, то базою утримання ПДФО і військового збору є сума такого перевищення. Ставку ПДФО для оподаткування таких виплат встановлено на рівні 18% незалежно від суми перевищення. Також сума перевищення буде оподатковуватися військовим збором за ставкою 1,5%.

А ось якщо допомога надається у негрошовій формі, то базою утримання ПДФО є сума перевищення вартості допомоги над сумою 2240,00 грн, збільшена на натуральний коефіцієнт. Натуральний коефіцієнт обчислюється за формулою:

К = 100 : (100 - Сп) ,

де: К — коефіцієнт;

Сп — ставка податку, встановлена для таких доходів на момент їх нарахування.

На сьогодні (і виходячи з поточної редакції п. 167.1 ПКУ так буде протягом усього 2017 року) ставка ПДФО для нецільової благодійної допомоги становить 18%. Отже, значення коефіцієнта для цієї ставки дорівнює 1,21951.

Військовий збір при цьому утримується з суми перевищення вартості допомоги над сумою 2240,00 грн без збільшення на такий коефіцієнт.

Отже, нецільова благодійна допомога в сумі, яка перевищує 2240,00 грн, оподатковується в 2017 році як ПДФО, так і військовим збором.

Але зверніть увагу, як її треба відобразити у податковій звітності!

ДФС у м. Києві у листі від 25.02.2016 р. №4186/10/26-15-12-04-12 надала роз'яснення для:

1) податкових агентів: сума нецільової благодійної допомоги, що надається податковими агентами фізособі протягом звітного 2017 року сукупно у розмірі, що не перевищує 2240,00 грн, відображається у формі №1ДФ за ознакою доходу «169». Якщо сума нецільової благодійної допомоги протягом звітного податкового 2017 року перевищуватиме 2240,00 грн, то сума такого перевищення відображається у формі №1ДФ за ознакою доходу «127». Звісно, що відобразити такий дохід, а також суму військового збору (за наявності) треба і в розділі II форми №1ДФ;

2) фізосіб: у разі отримання нецільової благодійної допомоги платник ПДФО зобов'язаний подати річну податкову декларацію із зазначенням її суми, якщо загальна сума отриманої нецільової благодійної допомоги протягом звітного податкового року перевищує 2240,00 грн.

На нашу думку, такий порядок відображення у формі №1ДФ має застосовуватися до нецільової допомоги як у грошовому, так і в негрошовому вигляді.

У 2017 році, як і раніше, якщо благодійна допомога надається непрацівникам, на її суму не нараховується ЄСВ. А ось якщо вона надається працівникам, для того щоб така допомога не прирівнювалася до зарплати і на неї не нараховувався ЄСВ, потрібно, щоб така допомога відповідала ознакам одноразової матеріальної допомоги.

Допомога на лікування (грошова/негрошова)

Одним із видів цільової благодійної допомоги є допомога на лікування й медичне обслуговування.

У 2017 році були внесені зміни до пп. 165.1.19 ПКУ, завдяки чому розширено коло осіб, надана допомога на лікування яких не включається до оподатковуваного доходу.

Тож з 01.01.2017 р. не включаються до оподатковуваного доходу фізособи, а отже не оподатковуються ПДФО та військовим збором, кошти або вартість майна (послуг), що надаються роботодавцем або благодійною організацією як допомога на лікування та медичне обслуговування не лише такої фізособи (як було раніше), а й:

- членів сім'ї фізособи першого ступеня споріднення;

- дитини, яка перебуває під опікою або піклуванням платника податку.

Згідно з пп. 14.1.263 ПКУ, членами сім'ї фізособи першого ступеня споріднення вважаються її батьки, чоловік або дружина, діти, у тому числі усиновлені. Iнші члени сім'ї фізособи вважаються такими, що мають другий ступінь споріднення.

Під лікуванням та медичною допомогою мається на увазі, у тому числі, але не виключно, придбання ліків, донорських компонентів, протезно-ортопедичних виробів, виробів медичного призначення для індивідуального користування інвалідів.

При цьому умову щодо документального підтвердження витрат, пов'язаних із наданням зазначеної допомоги (у разі надання коштів), залишили без змін.

Як зазначають фахівці ДФС у листах від 19.08.2016 р. №18024/6/99-99-13-02-03-15, від 03.11.2016 р. №23654/6/99-99-13-02-03-15, норма пп. 165.1.19 ПКУ щодо звільнення від оподаткування працює лише за наявності відповідних документів, що підтверджують цільовий характер надання коштів на оплату лікування або медичного обслуговування (в разі здійснення попередньої оплати таких послуг) або факт надання послуг з лікування або медичного обслуговування платника податку (якщо оплата здійснюється після надання таких послуг).

Такими підтвердними документами можуть бути:

- документи, що підтверджують потребу фізособи — платника податку в лікуванні та медобслуговуванні (зокрема, наявність та характеристики хвороби, травми, отруєння, патологічного стану платника податку);

- документи про надання таких послуг, що ідентифікують постачальника послуг та платника податку, якому надаються такі послуги, обсяги та вартість таких послуг: договори, платіжні та розрахункові документи, акти надання послуг, інші відповідні документи залежно від необхідного лікування або медичного обслуговування, хвороби та її стану.

Відповідно до листа ДФСУ від 19.08.2016 р. №18024/6/99-99-13-02-03-15, ПКУ не визначає відмінностей в оподаткуванні ПДФО сум допомоги для оплати вартості таких послуг в Україні або за кордоном. А отже, норма пп. 165.1.19 ПКУ поширюється і на випадки, коли надається допомога на лікування хворого за кордоном.

У формі №1ДФ суми такої допомоги відображаються за ознакою доходу «143». ЄСВ на таку разову допомогу не нараховується (п. 14 розділу I Переліку №1170).

Грошова благодійна допомога на лікування

Правило неоподаткування грошової цільової благодійної допомоги протягом 12 місяців з дати її отримання тепер не поширюється на благодійну допомогу на лікування. З 01.01.2017 р. така допомога не оподатковується ПДФО та ВЗ протягом 24 календарних місяців, наступних за місяцем отримання допомоги (зміни до пп. 170.7.5 ПКУ).

Якщо така грошова допомога не буде використана в строк і водночас не буде повернена благодійнику, набувач допомоги зобов'язаний буде включити невикористану її суму до складу загального річного оподатковуваного доходу та сплатити податки.

Водночас, згідно з пп. 170.7.6 ПКУ, набувач цільової благодійної допомоги має право звернутися до контролюючого органу з поданням щодо продовження строку використання такої цільової благодійної допомоги з наведенням обставин, які свідчать про неможливість її повного використання у зазначені цим пунктом строки, а керівник контролюючого органу має право прийняти рішення про таке продовження. Якщо контролюючий орган відмовляє у продовженні, його рішення може бути оскаржене в порядку, визначеному для оскарження рішення контролюючого органу відповідно до ПКУ.

Допомога на навчання

З 01.01.2017 р. з пп. 165.1.21 ПКУ забрано згадку про відносини роботодавця й працівника. Як наслідок, обов'язок із виконання фізособою трудової функції на підприємстві, яке оплачує навчання, протягом 3-х років після закінчення навчання також скасовано.

У роботодавця залишається право укласти з працівником договір, в якому зобов'язати його відпрацювати певний час на підприємстві, що оплатило навчання, після закінчення навчання, згідно з ч. 4 ст. 34 Закону про зайнятість.

Якщо ж такий договір укладений, а працівник відмовляється відпрацьовувати чи звільняється до закінчення встановленого строку відпрацювання (термін встановлює роботодавець — це може бути 1 рік, 2, 3, але не більше трьох років), то згідно із ч. 5 ст. 34 Закону про зайнятість він має повернути роботодавцю узгоджену цим договором суму оплати за навчання. Втім, вважаємо, що це ніяк не вплине на оподаткування такої допомоги на навчання.

Тепер з 2017 року витрати будь-якої юридичної або фізичної особи на навчання іншої фізособи не включатимуться до оподатковуваного доходу останньої. Щоправда, кілька умов залишилось:

- суми за навчання, сплачені на користь вітчизняних вищих та професійно-технічних навчальних закладів за здобуття освіти, за підготовку чи перепідготовку;

- розмір неоподаткованої суми, сплаченої за навчання, становитиме 3-кратний розмір мінімальної заробітної плати станом на 1 січня звітного року, за кожний місяць навчання (у 2017 році — це 9600 грн на місяць).

Сума, що перевищує зазначену, підлягатиме оподаткуванню ПДФО та ВЗ. I оскільки йдеться про негрошовий дохід, то при визначені ПДФО слід застосовувати натуркоефіцієнт за п. 164.5 ПКУ (у 2017 році цей коефіцієнт становить 1,21951). Для ВЗ цього робити не потрібно.

Витрати на оплату навчання працівників у ВНЗ не включають до бази для нарахування ЄСВ (п. 9 розділу II Переліку №1170).

Приклад 2. ТОВ «А» оплатило за другий рік навчання (за 12 календарних місяців навчання у цьому році) у вітчизняному ВНЗ у сумі 125000 грн за менеджера, який працює у цьому товаристві.

ТОВ має визначити суму навчання за один місяць. Для цього 125000 потрібно поділити на 12 календарних місяців. За один місяць навчання вартість становить 10416,67 грн (125000 : 12 міс.), що більше від встановленого граничного розміру доходу (9600 грн у 2017 році).

Тому визначена сума перевищення, збільшена на натуральний коефіцієнт у сумі: 995,94 грн = (10416,67 - 9600,00) х 1,21951, підлягає оподаткуванню ПДФО.

Сума утриманого ПДФО за кожен місяць оплати за другий рік навчання становить: 179,27 грн = 995,94 х 18%.

Сума утриманого військового збору за кожен місяць оплати за другий рік навчання становить: 12,25 грн = (10416,67 - 9600,00) х 1,5%.

Таким чином, понадлімітна сума вартості навчання включається щомісяця в сумі 995,94 грн для цілей ПДФО та 816,67 грн для цілей ВЗ до загального місячного (річного) оподатковуваного доходу платника податку як додаткове благо, отримане від роботодавця.

ПОДАРУНКИ ФІЗОСОБАМ: ПРАВИЛА ОФОРМЛЕННЯ ТА ОПОДАТКУВАННЯ

Суб'єкти господарювання можуть надавати подарунки як працівникам, так і стороннім фізособам. Як правильно документально оформити та як оподатковуються подарунки у 2017 році?

Коли подарунок є зарплатою

Згідно з пп. 14.1.48 ПКУ заробітна плата з метою розділу IV ПКУ складається з основної та додаткової заробітної плати, інших заохочувальних та компенсаційних виплат, які виплачуються (надаються) платникові податку у зв'язку з відносинами трудового найму.

Відповідно до пп. 2.3.2 Iнструкції №5, до інших заохочувальних та компенсаційних виплат належать одноразові заохочення, не пов'язані з конкретними результатами праці (наприклад, до ювілейних та пам'ятних дат, як у грошовій, так і у натуральній формі).

З цього маємо перше правило: негрошова форма доходу не є достатньою ознакою, яка дозволяє сказати: це не зарплата, а подарунок. Адже зарплата може надаватися як у грошовій, так і у негрошовій (натуральній) формі. Це, до речі, передбачено і ст. 23 Закону про оплату праці.

Тому подарунок до конкретної події конкретному працівнику або працівникам може вважатися зарплатою працівника, але не у всіх випадках.

За нормою ст. 5 Закону про оплату праці організація оплати праці здійснюється на підставі, зокрема, колективних або трудових договорів. Тому, щоб зазначені вище подарунки вважалися «зарплатними», їх слід обумовити у таких договорах. А в разі відсутності колективного договору — у трудовому договорі із працівником або ж у наказі керівника про надання подарунків.

Звідси друге правило: якщо подарунок зазначений як складова ФОП у колективному або трудовому договорі (або ж у наказі про його надання працівнику), він оподатковується як зарплата. Якщо ж у цих документах подарунок зазначений саме як подарунок і обумовлено, що він не належить до ФОП, у цьому разі цей дохід оподатковується як подарунок. А правила оподаткування цих доходів (зарплати і подарунка) — різні.

Подарунок — зарплата, незалежно від його вартості, оподатковується ПДФО та військовим збором. При цьому оподаткування ПДФО (18%) відбуватиметься із застосуванням коефіцієнта, встановленого п. 164.5 ПКУ (в 2017 році він становить 1,21951). А нарахування ЄСВ (8,41% для інвалідів, які працюють у юросіб, та 22% для решти працівників) та утримання військового збору відбувається без застосування коефіцієнта за загальними правилами.

Приклад 1. ТОВ «А» вирішило подарувати працівнику до ювілею телевізор. Надання подарунків у негрошовій формі до таких дат у складі ФОП встановлено колдоговором. Вартість телевізора — 5000,00 грн. Основна зарплата за січень 2017 року — 5000,00 грн.

У такому разі ТОВ «А», як податковий агент, має визначити базу оподаткування для ПДФО: 5000,00 грн х 1,21951 + 5000,00 грн = 11097,55 грн.

Сума утриманого ПДФО: 11097,55 х 18% = 1997,55 грн.

Сума утриманого військового збору: 10000,00 х 1,5% = 150,00 грн

Сума нарахованого ЄСВ: 10000,00 х 22% = 2200,00 грн.

У формі №1ДФ вартість такого подарунка, збільшена на коефіцієнт, відображатиметься в загальній сумі нарахованої та виплаченої працівнику зарплати за ознакою доходу «101». Аналогічно, тобто разом із сумою решти нарахованої зарплати, відображатиметься вартість подарунка-зарплати й у Звіті з ЄСВ.

Якщо подарунок не є зарплатою

Підпунктом 165.1.39 ПКУ з 01.01.2017 р. передбачено звільнення від оподаткування ПДФО частини вартості дарунків у розмірі 25% однієї мінімальної заробітної плати (з розрахунку на місяць), встановленої на 1 січня звітного податкового року, за винятком грошових виплат у будь-якій сумі.

Зверніть увагу: у минулому, 2016 році, звільнялися від оподаткування негрошові подарунки вартістю до 50% мінімальної зарплати (що тоді становило 689 грн). Але раптове збільшення мінімальної зарплати в два рази порівно з прожитковим мінімумом для працездатних осіб призвело до змін у ПКУ і зменшення цього відсотка. Однак у гривнях цей показник збільшився, тож у 2017 році звільняється від оподаткування подарунок вартістю до 800 грн.

Якщо суб'єкт господарювання вирішить роздати фізособам (як працівникам, так і не працівникам) подарунки у 2017 році вартістю до 800 грн, то підстав утримувати ПДФО та військовий збір не буде.

Якщо ж вартість таких подарунків перевищить 800 грн на місяць, суму перевищення слід оподаткувати ПДФО за ставкою 18% та військовим збором за ставкою 1,5%. При цьому для оподаткування ПДФО базою оподаткування буде сума перевищення, збільшена на натуркоефіцієнт (1,2195).

I, звісно, якщо подарунок надається у грошовій формі, то вся його вартість оподатковується ПДФО і військовим збором!

У формі №1ДФ такий подарунок треба буде відобразити таким чином (див. лист ДФС від 19.01.2016 р. №925/6/99-99-17-03-03-15):

— з ознакою доходу «160» у неоподатковуваній сумі;

— з ознакою доходу «126», із застосуванням коефіцієнта (якщо подарунок надавався у негрошовій формі), в сумі, яка оподатковується.

Щодо ЄСВ, то у разі коли вартість подарунка працівнику не є частиною зарплати працівника, ЄСВ нараховуватися не повинен відповідно до ст. 7 Закону про ЄСВ. Але зверніть увагу, що цей факт потрібно буде податківцям довести, адже у своїх роз'ясненнях вони часто не розмежовують подарунки на «зарплатні» чи «незарплатні» і вважають, що вартість усіх подарунків, безоплатно переданих саме працівникам, є базою для нарахування ЄСВ у разі перебування їх у трудових відносинах з дарувальником (принаймні й досі така консультація міститься на сайті ДФСУ в ЗIР, підкатегорія 301.03).

Чи може подарунок вважатися додатковим благом?

З подарунками фізособам-працівникам усе зрозуміло: у цьому разі податківці, як правило, розглядають з метою оподаткування два варіанти — або зарплата, або подарунок. Але і в ситуації, коли подарунок надається не працівнику, теж є свій ризик. Податківцям вигідніше вважати такий подарунок додатковим благом, наданим фізособі. Адже щодо зарплати і додаткового блага норми пп. 165.1.39 ПКУ не застосовуються! А на зарплату ще й нараховується ЄСВ!

За пп. «е» пп. 164.2.17 ПКУ додатковим благом є вартість безоплатно отриманих товарів (робіт, послуг), визначена за правилами звичайної ціни, а також суми знижки звичайної ціни (вартості) товарів (робіт, послуг), індивідуально призначеної для такого платника податку, крім сум, зазначених у пп. 165.1.53 ПКУ. При цьому ПКУ не визначає, що таке «подарунок» або «дарунок» і як довести, що надано саме подарунок, а не додаткове благо. Тож, згідно з ст. 5 ПКУ, доводиться вдатися до інших нормативних документів.

За ст. 717 ЦКУ, за договором дарування одна сторона (дарувальник) передає або зобов'язується передати в майбутньому другій стороні (обдаровуваному) безоплатно майно (дарунок) у власність. Договір, що встановлює обов'язок обдаровуваного вчинити на користь дарувальника будь-яку дію майнового або немайнового характеру, не є договором дарування. А за ст. 718 ЦКУ, дарунком можуть бути рухомі речі, в тому числі гроші та цінні папери, а також нерухомі речі. Дарунком можуть бути і майнові права, якими дарувальник володіє або які можуть виникнути у нього в майбутньому.

Отже, маємо, що різниці між додатковим благом і дарунком законодавчо не встановлено. А щоб довести, що саме надається фізособі, треба правильно зазначити вид доходу в документах про його надання і, в деяких випадках, дотриматися письмової форми договору дарування (див. ст. 719 ЦКУ).

Якщо підприємство подарує подарунок не працівнику, але не зазначить у документах про його передачу, що це був саме подарунок, а операція з його надання — даруванням, вся вартість подарунка буде вважатися додатковим благом та оподатковуватися за відповідними правилами.

До речі, не завжди подарунки надаються непрацівникам з метою зробити їм щось приємне. Наприклад, поширеною є роздача подарунків з рекламною метою. Так, іноді суб'єкти господарювання надають безоплатно товари або інші активи фізособам. Таке безоплатне надання є для фізособи додатковим благом, якщо фізособу-отримувача ідентифіковано.

Правила оподаткування додаткового блага не змінилися у 2017 році. Як і раніше, вартість додаткового блага оподатковується ПДФО (18%) із застосуванням натуркоефіцієнта за п. 164.5 ПКУ. Та не слід забувати й про оподаткування додаткового блага військовим збором у розмірі 1,5% із вартості відповідного додаткового блага.

Приклад 2. ТОВ «А» вирішило безоплатно передати свою продукцію фізособі. Таку передачу оформлено звичайною накладною (без укладання договору дарування або складання інших документів, які дозволили б довести, що це — подарунок). Звичайна ціна продукції — 1000 грн (умовно).

У такому разі ТОВ «А», як податковий агент, має визначити базу оподаткування для ПДФО: 1000 грн х 1,21951 = 1291,51 грн.

Сума утриманого ПДФО: 1291,51 х 18% = 232,47 грн.

Сума утриманого військового збору: 1000 х 1,5% = 15,00 грн.

У формі №1ДФ додаткові блага відображаються за кодом ознаки доходу «126».

Насамкінець нагадаємо про строки сплати ПДФО, ЄСВ та військового збору при наданні подарунків. ЄСВ сплачується за загальними правилами — або при виплаті зарплати, або, якщо її нараховано, але не виплачено, до 20 числа (включно) наступного після нарахування зарплати місяця. А ось строки сплати ПДФО та військового збору залежать від форми наданого доходу. I тут з 01.01.2017 р. діють нові правила, згідно зі змінами, внесеними до ст. 168 ПКУ.

Якщо дохід нарахований, але не виплачений, ПДФО та військовий збір сплачуються протягом 30 днів після закінчення місяця, у якому був нарахований такий дохід. А за оновленим пп. 168.1.4 ПКУ ПДФО і військовий збір з доходу, який надається у негрошовій формі, потрібно сплатити протягом трьох банківських днів з дня, наступного за днем нарахування (виплати, надання) такого доходу.

ПРАВИЛА НАРАХУВАННЯ ТА СПЛАТИ ВІЙСЬКОВОГО ЗБОРУ

Податкові агенти мають утримувати з оподатковуваних доходів фізосіб не тільки ПДФО, а й військовий збір. Як і в якому розмірі, розглянемо далі.

Відповідно до пункту 16-1 підрозділу 10 розділу XX Перехідних положень ПКУ, тимчасово, до набрання чинності рішенням Верховної Ради України про завершення реформи Збройних сил України, встановлюється військовий збір.

Об'єктом оподаткування військовим збором є доходи, визначені статтею 163 ПКУ (пп. 1.2 п. 16-1 підрозділу 10 розділу XX ПКУ), зокрема загальний місячний (річний) оподатковуваний дохід.

Водночас пп. 1.7 п. 16-1 підрозділу 10 розділу XX Перехідних положень ПКУ звільняються від оподаткування збором доходи, що згідно з розділом IV ПКУ не включаються до загального оподатковуваного доходу фізосіб (не підлягають оподаткуванню, оподатковуються за нульовою ставкою), крім доходів, зазначених у підпунктах 165.1.2, 165.1.18, 165.1.25, 165.1.52 п. 165.1 ст. 165 ПКУ.

Нарахування, утримання та сплата (перерахування) військового збору до бюджету здійснюються у порядку, встановленому ст. 168 ПКУ (пп. 1.4 п. 16-1 підрозділу 10 розділу XX «Перехідні положення» ПКУ). Отже, військовий збір, утриманий з доходів резидентів та нерезидентів, як правило, зараховується до бюджету одночасно із ПДФО.

Водночас норма пп. 168.4.3 ПКУ регламентує порядок перерахування податку за відокремлені підрозділи до місцевого бюджету, а оскільки військовий збір зараховується до державного бюджету, зазначена в абзаці другому цього підпункту норма для військового збору не може бути застосована.

Таким чином, юридична особа перераховує військовий збір як за себе, так і за неуповноважені відокремлені підрозділи до бюджету за своїм місцезнаходженням (місцем реєстрації) на відповідні рахунки, відкриті в органах Держказначейства.

Ставка військового збору однакова для будь-якого виду оподатковуваних доходів і становить 1,5%. При цьому база і об'єкт оподаткування військовим збором однакові. Це означає, що 1,5% військового збору застосовується до нарахованої суми доходу без будь-яких зменшень (наприклад, на суму ПСП) і без будь-яких збільшень (наприклад, на коефіцієнт у випадках, встановлених п. 164.5 ПКУ).

Офіційна думка

Лист ГУ ДФС у Житомирській області від 14.03.2016 р. №191/6/06-30-17-01-42

ЩОДО ПРАВА НА ЗАСТОСУВАННЯ ПОДАТКОВОЇ СОЦІАЛЬНОЇ ПІЛЬГИ

Головним управлінням Державної фіскальної служби у Житомирській області розглянуто звернення платника податків щодо права на застосування податкової соціальної пільги та відповідно до ст. 19-1, 52 Податкового кодексу України від 2 грудня 2010 року №2755-VI (зі змінами та доповненнями) (далі — ПКУ) в межах компетенції повідомляє таке.