Якщо у працівника фінансова скрута чи, боронь Боже, нещастя, працедавець може надати йому матеріальну допомогу. Про те, як таку виплату оподатковувати, скільки можна видавати, щоб не оподатковувати, поговоримо нижче.

Що говорить ПКУ про матеріальну допомогу

У ПКУ про матеріальну допомогу говориться у розділах III та IV. Так, у розділі III, а саме у п. 142.1, сказано, що матеріальна допомога, яка обкладається ПДФО, включається до витрат на оплату праці, а отже, зменшує оподатковуваний прибуток. Нагадаємо, що фахівці ДПАУ погодилися, що склад ФОП визначається згідно з Iнструкцією №5. Отже, не мудруючи, при виникненні сумнівів відкриємо добре знайомий документ, і витрати, зазначені у розділі 2, обкладаємо ПДФО та включаємо до витрат і в бухгалтерському, і в податковому обліку, а ті, що зазначені у розділі 3, визнаємо витратами лише у бухобліку.

Які види матеріальної допомоги оподатковуються ЄСВ?

При нарахуванні внеску бухгалтер керується Законом про ЄСВ, п. 1 ч. 1 ст. 7 якого говорить, що внесок нараховується на суму заробітної плати за видами виплат, які включають основну та додаткову заробітну плату, інші заохочувальні та компенсаційні виплати, у т. ч. в натуральній формі, що визначаються відповідно до Закону України «Про оплату праці», та суму винагороди фізичним особам за виконання робіт (надання послуг) за цивільно-правовими договорами.

Виплати, що не оподатковуються ЄСВ, перераховані у Переліку №11701.

1 Докладніше про Перелік №1170 і про те, які доходи не оподатковуються ЄСВ, можна прочитати у «ДК» №4/2011.

При справлянні внеску слід керуватися Iнструкцією №21-5, котра, своєю чергою, відсилає до Iнструкції №5, яка розподіляє матеріальну допомогу на два види:

1) матеріальна допомога, що має систематичний характер, надана всім або більшості працівників (наприклад, на оздоровлення, у зв'язку з екологічним становищем), згідно з пп. 2.3.3. Така виплата належить до фонду оплати праці;

2) матеріальна допомога разового характеру, що надається підприємством окремим працівникам у зв'язку з сімейними обставинами (наприклад, на оплату лікування, оздоровлення дітей, поховання), згідно з п. 3.31. Ця виплата не належать до фонду оплати праці.

Підсумуємо: виплати, що не включаються до ФОП, не оподатковуються ЄСВ.

Яка матдопомога обкладається ПДФО

Це допомога, що має систематичний характер, надається всім або більшості працівників (до відпустки, до свят, на оздоровлення). Надання такої допомоги передбачається колдоговором або у трудовому договорі (це виплати, що входять до ФОП, — пп. 2.3.3 Iнструкції №5).

Фактично така допомога є складовою заробітної плати. За пп. 14.1.48 ПКУ заробітна плата — це основна та додаткова заробітна плата, інші заохочувальні та компенсаційні виплати, які виплачуються (надаються) платникові податку у зв'язку з відносинами трудового найму згідно із законом.

Як наголошується у листі ДПАУ від 22.06.2011 р. №11552/6/17-0715, «якщо виплата матеріальної допомоги має систематичний характер і така допомога надається всім або більшості працівників, наприклад допомога на оздоровлення, при цьому її виплати передбачені положеннями про оплату праці найманих працівників (колективним договором, галузевою угодою тощо), прийнятими згідно з нормами трудового законодавства, то така матеріальна допомога з метою оподаткування прирівнюється до заробітної плати і вся сума такої допомоги включається до загального місячного оподатковуваного доходу платника податку і оподатковується за ставками, встановленими пунктом 167.1 статті 167 Кодексу, з урахуванням вимог пункту 164.6 статті 164 Кодексу».

Тобто допомога у складі ФОП обкладається ПДФО у розмірі 15%, якщо дохід у межах 9410 грн, а сума перевищення підлягає оподаткуванню за ставкою 17%.

Наголосимо, що на таку допомогу нараховується ЄСВ, бо це складова зарплати, не включена до Переліку №1170. Відповідно, підприємство має право на витрати при виплаті такої допомоги.

Приклад 1 Сторожеві ТзОВ «Мандрагора» Умільцю В. В., податковий номер 3232323231, у серпні нараховано 1000,00 грн зарплати і 300,00 грн матеріальної допомоги до Дня незалежності (на підставі колдоговору). Працівник має право на ПСП у звичайному розмірі (див. таблицю 1).

Таблиця 1

Відображення в обліку надання допомоги на підставі колдоговору

|

№ з/п

|

Зміст господарської операції

|

Бухгалтерський облік

|

Сума, грн

|

Податковий облік

|

||

|

Д-т

|

К-т

|

Доходи

|

Витрати

|

|||

|

1.

|

Нараховано зарплату і матеріальну допомогу до свята, передбачену колдоговором, 1300,00 грн (1000,00 грн + 300,00 грн) |

92

|

661

|

1300,00

|

—

|

1300

|

|

2.

|

Нараховано ЄСВ 36,8% за класом 5 професійного ризику — 478,40 грн (0,368 х 1300,00 грн) |

92

|

65

|

478,40

|

—

|

478

|

|

3.

|

Утримано ЄСВ 46,8 грн — 3,6% від 1300,00 грн |

661

|

65

|

46,80

|

—

|

—

|

|

4.

|

Утримано ПДФО 117,41 грн - 0,15 х (1300 грн - 470,50 грн - 46,80 грн) |

661

|

641/ПДФО

|

117,41

|

—

|

—

|

|

5.

|

Виплачено зарплату та матеріальну допомогу, передбачену колдоговором, яка є складовою ФОП, — 1135,79 грн (1300,00 грн - 46,80 грн - 117,41 грн) |

661

|

301

|

1135,79

|

—

|

—

|

Неоподатковувана допомога

Допомога від профспілки

Спочатку нагадаємо, що відповідно до пп. 165.1.47 ПКУ виплати, які здійснюються професійними спілками своїм членам протягом року сукупно у розмірі, що не перевищує суми граничного розміру доходу, визначеного згідно з абзацом першим пп. 169.4.1 ПКУ, встановленого на 1 січня такого року (тобто 1320 грн у 2011 році), не обкладаються ПДФО. Але зазначені виплати повинні бути здійснені у розмірах та з метою, що установлені загальними зборами членів профспілки.

Нецільова благодійна допомога

Відразу наголосимо, що цього року не оподатковувати можна лише суму в межах 1320 грн. Відповідно до абз. 1 пп. 170.7.3 ПКУ, не включається до оподатковуваного доходу сума нецільової благодійної допомоги, у т. ч. матеріальної, що надається протягом звітного податкового року сукупно у розмірі, що не перевищує суми граничного розміру доходу, визначеного згідно з абз. 1 пп. 169.4.1 ПКУ, встановленого на 1 січня такого року, тобто в 2011 році — 1320 грн. Сума перевищення допомоги над зазначеним розміром включається до загального місячного (річного) оподатковуваного доходу платника податку згідно з пп. 164.2.18 ПКУ і підлягає оподаткуванню у джерела виплати за ставками, встановленими пунктом 167.1 ПКУ.

Це означає: якщо у місяці отримання допомоги сума оподатковуваного доходу платника, не враховуючи 1320,00 грн, у межах 9410 грн, то обкладення ПДФО буде здійснено за ставкою 15%. Якщо ж у місяці отримання допомоги дохід, не враховуючи допомоги 1320 грн, більший ніж 9410 грн, то сума перевищення підлягає оподаткуванню за ставкою 17%.

Окремо спинимося на тому, як слід відображати таку допомогу у звітності №1ДФ. Маємо лист ДПАУ від 26.03.2011 р. №6005/6/17-0715, де сказано, що благодійник — юридична особа зазначає відомості про надані суми нецільової благодійної допомоги у податковій звітності за формою №1ДФ з ознакою доходу «169». ЄСВ не нараховуємо та не утримуємо на підставі п. 14 ч. 1 Переліку №1170. Витрат у податковому обліку при виплаті цієї допомоги підприємство не матиме.

Приклад 2 Працівникові ТзОВ «Мандрагора» Рісному Б. В., податковий номер 2929292929, надано матеріальну допомогу в розмірі 5000,00 грн на підставі особистої заяви (припустимо, що оклад працівника становить 3000 грн). ПДФО утримується у сумі 552 грн (0,15 х (5000,00 грн - 1320,00 грн). Iнших утримань з допомоги не проводитиметься (див. таблицю 2).

Таблиця 2

Відображення в обліку надання одноразової допомоги за заявою працівника

|

№ з/п

|

Зміст господарської операції

|

Бухгалтерський облік

|

Сума, грн

|

Податковий облік

|

||

|

Д-т

|

К-т

|

Доходи

|

Витрати

|

|||

|

1.

|

Нараховано одноразову допомогу на підставі особистої заяви працівника |

949

|

663

|

5000,00

|

—

|

—

|

|

2.

|

Утримуємо ПДФО зі суми допомоги понад 1320,00 грн: 0,15 х (5000,00 грн - 1320,00 грн) |

663

|

641/ПДФО

|

552,00

|

—

|

—

|

|

3.

|

Виплачено одноразову допомогу 4448,00 грн (5000,00 грн - 552,00 грн) |

663

|

301

|

4448,00

|

—

|

—

|

Цільова благодійна допомога на лікування

Перелік видів цільової благодійної допомоги на лікування, що не включається до оподатковуваного доходу фізособи, наведено у пп. 170.7.4 ПКУ. А ми з'ясуємо, чи слід відображати таку допомогу у звітності за формою №1ДФ. Оскільки допомога виплачується не безпосередньо працівникові, а закладу охорони здоров'я, то вона не відображатиметься у звітності. На таку допомогу не нараховується ЄСВ на підставі п. 13 ч. 2 Переліку №1170. Права на витрати у податковому обліку підприємство не матиме.

Неоподатковувана цільова благодійна допомога

Не включається до оподатковуваного доходу цільова благодійна допомога, що надається резидентами — юридичними чи фізичними особами у будь-якій сумі (вартості):

1) закладу охорони здоров'я для компенсації вартості платних послуг з лікування платника податку або члена його сім'ї першого ступеня споріднення, інваліда, дитини-інваліда або дитини, в якої хоча б один із батьків є інвалідом; дитини-сироти, напівсироти; дитини з багатодітної чи малозабезпеченої родини; дитини, батьки якої позбавлені батьківських прав, у тому числі для придбання ліків (донорських компонентів, протезно-ортопедичних виробів, виробів медичного призначення для індивідуального користування інвалідів) у розмірах, що не перекриваються виплатами з фонду загальнообов'язкового державного соціального медичного страхування, крім витрат на косметичне лікування або косметичну хірургію (включаючи косметичне протезування, не пов'язане з медичними показаннями), водолікування та геліотерапію, не пов'язані з хронічними захворюваннями, лікування та протезування зубів з використанням дорогоцінних металів, гальванопластики та порцеляни, аборти (крім абортів, які проводяться за медичними показаннями, або якщо вагітність стала наслідком зґвалтування), операції з переміни статі; лікування венеричних захворювань (крім СНIДу та венеричних захворювань, причиною яких стало нестатеве зараження або зґвалтування), лікування тютюнової чи алкогольної залежності; придбання ліків, медичних засобів та пристосувань, які не включені до переліку життєво необхідних, затвердженого Кабінетом Міністрів України;

2) протезно-ортопедичним підприємствам, реабілітаційним установам для компенсації вартості платних реабілітаційних послуг, технічних та інших засобів реабілітації, наданих платнику податку, визнаному в установленому порядку інвалідом, або його дитині-інваліду, у розмірах, що не перекриваються виплатами з бюджетів і фонду загальнообов'язкового державного соціального медичного страхування.

Підпункт 170.7.4 ПКУ

Приклад 3 Працівник ТзОВ «Мандрагора» Романський Я. В. потрапив у ДТП. Підприємство перерахувало 30000,00 грн на лікування в приватну клініку «Ескулап» (див. таблицю 3).

Таблиця 3

Відображення у бухгалтерському та податковому обліку витрат на лікування працівника

|

№ з/п

|

Зміст господарської операції

|

Бухгалтерський облік

|

Сума, грн

|

Податковий облік

|

||

|

Д-т

|

К-т

|

Доходи

|

Витрати

|

|||

|

1.

|

Нараховано цільову благодійну допомогу на підставі розпорядження керівника |

949

|

685/Романський Я. В.

|

30000,00

|

—

|

—

|

|

2.

|

Відображено перерахування коштів приватній клініці на лікування працівника |

377

|

311

|

30000,00

|

—

|

—

|

|

3.

|

Відображено зарахування заборгованості згідно з актом, наданим приватною клінікою |

685/Романський Я. В.

|

377

|

30000,00

|

—

|

—

|

Допомога у натуральному виразі

Припустімо, працівник має поважний привід для святкування (приміром, народилася трійня), і підприємство вирішило подарувати молодій сім'ї холодильник та пральну машину. Як правильно провести такий подарунок в обліку? На жаль, дохід працівникові буде нараховано з урахуванням натуркоефіцієнта згідно з п. 164.5 ПКУ. Нагадаємо, що відповідно до згаданої норми при нарахуванні доходів у будь-якій негрошовій формі базою оподаткування є вартість такого доходу, розрахована за звичайними цінами, правила визначення яких встановлені згідно з ПКУ, помножена на коефіцієнт, який обчислюється за такою формулою:

К = 100 : (100 - Сп) ,

де: К — коефіцієнт;

Сп — ставка податку, встановлена для таких доходів на момент їх нарахування. Доходу підприємство при передачі побутової техніки не має, а для обережних бухгалтерів можна порекомендувати продаж за 1 грн (прямої норми у Кодексі, що при безоплатній передачі товару не виникає доходу, немає). Крім того, підприємство — платник ПДВ повинне нарахувати і сплатити ПДВ згідно з абз. 5 п. 188.1 ПКУ.

Приклад 4 У працівниці підприємства «Мандрагора» Матвійчук О. Є., податковий номер 3535353535, в серпні 2011 року народилася трійня. Підприємство надає їй матеріальну допомогу необхідною родині побутовою технікою, для чого придбаває у неплатника ПДВ пральну машину вартістю 3000,00 грн та холодильник вартістю 3000,00 грн. В обліку підприємства відображається нарахування ПДВ 20% від 6000,00 грн - 1200,00 грн. Сума допомоги з урахуванням натуркоефіцієнта становить 8470,58 грн (7200,00 грн х 1,17647). З цієї суми 7150,58 грн (8470,58 грн - 1320,00 грн) обкладається ПДФО за ставкою 15%, що становить 1072,59 грн. Автор вважає, що ПДФО у цьому разі можна сплатити коштом підприємства, адже утримувати ПДФО з матері, яка не має оподатковуваного доходу, проблематично, хоча прямо це в ПКУ не прописано (див. таблицю 4).

Таблиця 4

Відображення в обліку надання матеріальної допомоги1

|

№ з/п

|

Зміст господарської операції

|

Бухгалтерський облік

|

Сума, грн

|

Податковий облік

|

||

|

Д-т

|

К-т

|

Доходи

|

Витрати

|

|||

|

1.

|

Придбано побутову техніку в неплатника ПДВ (3000,00 грн + 3000,00 грн) |

28

|

631

|

6000,00

|

—

|

—

|

|

2.

|

Сплачуємо вартість побутової техніки постачальнику |

631

|

311

|

6000,00

|

—

|

—

|

|

3.

|

Побутову техніку передаємо працівниці |

949

|

28

|

6000,00

|

—

|

—

|

|

4.

|

Відображено зобов'язання з ПДВ |

949

|

641/ПДВ

|

1200,00

|

—

|

—

|

|

5.

|

Утримано ПДФО з матеріальної допомоги з врахуванням натуркоефіцієнта 0,15 х (8470,08 грн - 1320,00 грн) |

949

|

641/ПДФО

|

1072,59

|

—

|

—

|

|

6.

|

Сплачуємо ПДФО зі суми матеріальної допомоги до бюджету |

641/ПДФО

|

311

|

1072,59

|

—

|

—

|

|

7.

|

Витрати на виплату матеріальної допомоги відносимо на фінансовий результат 6000,00 грн + 1200,00 грн + 1072,59 грн |

79

|

949

|

8272,59

|

—

|

—

|

1 Резюмуємо: якщо надати допомогу грошима, підприємство сплатить 6000,00 грн допомоги та 702,00 грн ПДФО (6000,00 + 0,15 х (6000,00 - 1320)). Тобто та сама техніка коштуватиме 6702,00 грн, а не 8272,59 грн.

Витрат у податковому обліку підприємство не має. У формі №1ДФ допомогу відобразимо за кодом 169.

Допомога на поховання

У пп. 165.1.22 ПКУ прописано, що не включається до оподатковуваного доходу допомога на поховання, надана:

а) будь-якою фізичною особою, благодійною організацією, Пенсійним фондом України, відповідними територіальними управліннями з питань праці та соціального захисту населення, фондами загальнообов'язкового державного соціального страхування України або професійною спілкою;

б) роботодавцем такого померлого платника податку за його останнім місцем роботи (у т. ч. перед виходом на пенсію) у розмірі, що не перевищує подвійний розмір суми, визначеної в абзаці першому пп. 169.4.1 ПКУ, тобто у 2011 році — 2640,00 грн (1320,00 х 2). Сума перевищення за її наявності остаточно оподатковується під час її нарахування (виплати, надання).

Допомогу на поховання померлого працівника підприємство отримає від ФСС з ТВП у розмірі 1400,00 грн (відповідно до п. 3 Постанови №83). I оскільки, згідно з п. 3.31 Iнструкції №5, така допомога не включається до ФОП, а також відповідно до п. 14 ч. 1 Переліку №1170 ЄСВ підприємство не утримує і не нараховує.

Як сказано у п. 4 ст. 52 Закону №2240, допомога на поховання призначається не пізніше дня, наступного за днем звернення, і виплачується не пізніше наступного робочого дня після отримання страхувальником страхових коштів від ФСС з ТВП.

Документальною підставою для неоподаткування допомоги на поховання може бути, зокрема, заява особи, яка звертається за допомогою, копія свідоцтва про смерть працівника чи колишнього працівника.

До речі, допомога виплачується, у разі якщо звернення за її призначенням надійшло не пізніше 12 місяців з дня смерті застрахованої особи або члена сім'ї, який перебував на її утриманні (ч. 6 ст. 52 Закону №2240).

Для отримання допомоги підприємство подає заявку до ФСС з ТВП.

Сума допомоги на поховання знайде відображення у квартальній звітності за формою Ф4-ФСС з ТВП1 у розділі II «Розшифровка витрат за рахунок страхових коштів Фонду» в рядку 4 «На поховання (кількість виплат, сума)» у колонці 3 — кількість виплат, в колонці 4 — загальна сума виплат.

1 Звітність затверджена постановою правління ФСС з ТВП від 18.01.2011 р. №4.

У звіті №1ДФ допомога на поховання відображається з ознакою 146.

Приклад 5 Працівник ТзОВ «Мандрагора» Лилик Й. П. 25.08.2011 р. помер у віці 59,5 років. Підприємство надало вдові померлого Лилик З. С. (податковий номер 2218606044) допомогу на поховання у сумі 2640,00 грн.

Крім того, надано допомогу на поховання за рахунок ФСС з ТВП у сумі 1400,00 грн (див. таблицю 5).

Таблиця 5

Відображення в обліку підприємства надання допомоги на поховання

|

№ з/п

|

Назва господарської операції

|

Бухгалтерський облік

|

Сума, грн

|

Податковий облік

|

||

|

Д-т

|

К-т

|

Доходи

|

Витрати

|

|||

|

1.

|

Нараховано допомогу на поховання за кошти соціального страхування (подано заявку до ФСС з ТВП) |

652 (48)

|

685/Лилик З. С.

|

1400,00

|

—

|

—

|

|

2.

|

Нараховано матеріальну допомогу на поховання Лилика Й. П. за рахунок підприємства |

949

|

685/Лилик З. С.

|

2640,00

|

—

|

—

|

|

3.

|

Виплачено матеріальну допомогу вдові померлого працівника за кошти підприємства |

685/Лилик З. С.

|

301

|

2640,00

|

—

|

—

|

|

4.

|

Отримано на спецрахунок допомогу на поховання від ФСС з ТВП |

311

|

(652) 48

|

1400,00

|

—

|

—

|

|

5.

|

Виплачено допомогу, отриману від ФСС з ТВП |

685/ Лилик З. С.

|

311

|

1400,00

|

—

|

—

|

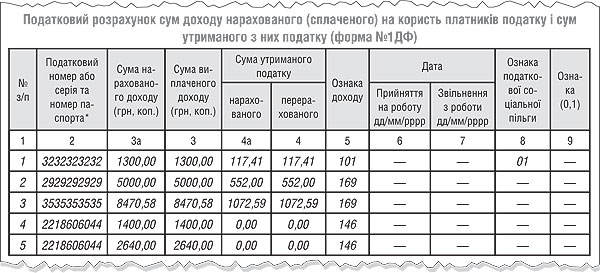

У квартальній звітності за формою №1ДФ матеріальні допомоги, надані за умовами прикладів 1 — 5, відобразяться так (див. зразок).

Зразок

Нормативна база

- Закон про ЄСВ — Закон України від 08.07.2010 р. №2464-VI «Про збір та облік єдиного внеску на загальнообов'язкове державне соціальне страхування».

- Закон №2240 — Закон України від 18.01.2001 р. №2240-III «Про загальнообов'язкове державне соціальне страхування у зв'язку з тимчасовою втратою працездатності та витратами, зумовленими похованням».

- Перелік №1170 — Перелік видів виплат, що здійснюються за рахунок коштів роботодавців, на які не нараховується єдиний внесок на загальнообов'язкове державне соціальне страхування, затверджений постановою КМУ від 22.12.2010 р. №1170.

- Постанова №83 — Постанова ФСС з ТВП від 25.12.2007 р. №83 «Про бюджет Фонду соціального страхування з тимчасової втрати працездатності на 2008 рік».

- Iнструкція №21-5 — Iнструкція про порядок нарахування і сплати єдиного внеску на загальнообов'язкове державне соціальне страхування, затверджена постановою правління ПФУ від 27.09.2010 р. №21-5.

- Порядок №1020 — Порядок заповнення та подання податковими агентами Податкового розрахунку сум доходу, нарахованого (сплаченого) на користь платників податку, і сум утриманого з них податку, затверджений наказом ДПАУ від 24.12.2010 р. №1020.

- Iнструкція №5 — Iнструкція зі статистики заробітної плати, затверджена наказом Держкомстату від 13.01.2004 р. №5.

Богдана АНДРУЩАК, «Дебет-Кредит»