З першого серпня набирає чинності Постанова Правління ПФУ від 23.06.2011 р. №18-1 «Про затвердження Змін до Порядку формування та подання страхувальниками звіту щодо сум нарахованого єдиного внеску на загальнообов'язкове державне соціальне страхування»1.

Про те, що саме змінилося у звітності до ПФУ, читайте далі.

Номер ЗО для іноземців

До 31.07.2011 р. у персоніфікованій звітності щодо осіб, які не є громадянами України, але працюють на території України та не мають ідентифікаційного номера, замість номера застрахованої особи зазначали серію та номер документа, що засвідчує особу. Тепер порядок персоніфікації згаданих осіб дещо ускладнився: треба буде зазначати серію та номер документа, що засвідчує особу (FNNNNNNNNN, де «F» — латинська літера (константа), далі «NNNNNNNNN» — довільний набір латинських, російських та українських літер, а також цифр.

Тим, хто складає звіт уперше, ця зміна буде незрозумілою, тому розглянемо її докладніше на прикладі громадян України, що не мають ані ідентифікаційного номера платника податків, ані свідоцтва про загальнообов'язкове державне соціальне страхування. Для таких осіб і раніше був встановлений складний порядок персоніфікації у звіті: зазначали серію та номер паспорта у форматі БКNNXXXXXX, де:

«БК» — константа, що вказує на реєстрацію за паспортними даними;

«NN» — дві українські літери серії паспорта (верхній регістр);

«XXXXXX» — шість цифр номера паспорта (з ведучими нулями).

Наприклад, якщо серія та номер паспорта застрахованої особи АН 260721, то у звіті ці дані слід зазначити у форматі БКАН260721.

Отже, якщо до ПФУ подаються персоніфіковані дані про іноземця, номер паспорта якого 111111111, то у звіті буде зазначено F111111111.

Нові випадки і строки подання звіту

1. Розділ III Постанови №22-22 доповнено п. 3.7, який встановлює обов'язок подання страхувальниками звіту за формою згідно з додатком 7 цієї постанови у разі настання нещасного випадку на виробництві чи професійного захворювання із застрахованою особою, у тому числі із фізичною особою, яка обрала спрощену систему оподаткування, або членом сім'ї, який бере участь у провадженні підприємницької діяльності. У цьому разі страхувальники обов'язково подають звіт протягом двох робочих днів після настання страхового випадку стосовно таких осіб.

1 З документом можна ознайомитись на нашому сайті www.dtkt.com.ua в «ДК» №33/2011 у розділі «Документи для роботи. — Додатки до друкованого «ДК».

2 Порядок формування та подання страхувальниками звіту щодо сум нарахованого єдиного внеску на загальнообов'язкове державне соціальне страхування затверджено постановою Правління ПФУ від 08.10.2010 р. №22-2.

2. Розділ IV Постанови №22-2 доповнено пунктами 4.15 — 4.17, які встановлюють обов'язок подання застрахованими особами звіту за формою згідно з таблицею 2 додатка 6 цієї постанови у разі здійснення доплати до суми страхових внесків із тим, щоб загальна сума сплачених коштів за відповідний місяць була не меншою за мінімальний страховий внесок. При цьому у звіті обов'язково має бути зазначено розрахунковий період, за який обчислюється середня заробітна плата (дохід) для розрахунку страхових виплат. Ця новація стосується всіх категорій застрахованих осіб, у тому числі фізосіб-підприємців, які з метою збільшення страхового стажу роблять самостійну доплату в ПФУ страхових внесків, а також інших осіб, наприклад, роботодавців, якщо вони приймуть рішення здійснити таку доплату своїм працівникам за власний рахунок. Зверніть увагу на те, що згаданими пунктами на таких осіб, у тому числі і звичайних фізосіб, покладено обов'язок не тільки подати, а й сформувати звіт.

Наведені нові звіти страхувальники і застраховані особи повинні подавати починаючи з 01.08.2011 р., тобто з набранням чинності Постановою №18-1.

Змінено форму звіту за додатком 4 до Постанови №22-2

Завдяки змінам страхувальник-працедавець отримав можливість докладно відображати у таблиці 6 звіту за формою згідно з додатком 4 Постанови №22-2 виправлення у поточному періоді помилок, здійснених ним до 01.01.2011 р. Для цього звіт за згаданою формою було змінено, а отже, вже починаючи зі звіту за серпень 2011 р. здавати його працедавцям доведеться за новою формою.

Що саме було змінено у звіті? До таблиці 6 було додано нові колонки 3 «Кількість календарних днів тимчасової непрацездатності» і 14 «Кількість календарних днів без збереження заробітної плати», у яких довідково наводяться зазначені показники за працівником за місяць, та коди типів нарахувань, від 6 до 9. Найменування цих кодів звучать так:

1) код 6 — сума заробітної плати (доходу), нарахована в попередніх звітних періодах на підставі бухгалтерських та інших документів, відповідно до яких провадиться нарахування (обчислення) або які підтверджують нарахування (обчислення) заробітної плати (доходу), на яку страхувальником самостійно донараховано суму внесків на загальнообов'язкове державне пенсійне страхування за період до 1 січня 2011 року;

2) код 7 — сума заробітної плати (доходу), нарахована у попередніх звітних періодах на підставі бухгалтерських та інших документів, відповідно до яких проводиться нарахування (обчислення) або які підтверджують нарахування (обчислення) заробітної плати (доходу), на яку страхувальником самостійно зменшено нараховану суму внесків на загальнообов'язкове державне пенсійне страхування за період до 1 січня 2011 року;

3) код 8 — сума заробітної плати (доходу), нарахована у попередніх звітних періодах на підставі бухгалтерських та інших документів, відповідно до яких провадиться нарахування (обчислення) або які підтверджують нарахування (обчислення) заробітної плати (доходу), на яку при перевірці органом Пенсійного фонду донараховано суму внесків на загальнообов'язкове державне пенсійне страхування за період до 1 січня 2011 року;

4) код 9 — сума заробітної плати (доходу), нарахована у попередніх звітних періодах на підставі бухгалтерських та інших документів, відповідно до яких проводиться нарахування (обчислення) або які підтверджують нарахування (обчислення) заробітної плати (доходу), на яку при перевірці органом Пенсійного фонду зменшено нараховану суму внесків на загальнообов'язкове державне пенсійне страхування за період до 1 січня 2011 року.

Отже, починаючи зі звіту за серпень 2011 р. страхувальник матиме можливість відобразити відповідне зменшення або збільшення пенсійного внеску за попередні роки — як ті, що виникли в результаті самостійного виправлення помилки, так і ті, що виникли внаслідок перевірок органами ПФУ. Зверніть увагу на те, що збільшення або зменшення повинні також відображатися відповідно у рядках 6 або 7 таблиці 1, а також у відповідних рядках додатка до цієї таблиці.

До того ж у таблиці 6 збільшення або зменшення відображатиметься тільки в тому разі, якщо виправлення допущеної помилки потребує змін у персоніфікованому обліку застрахованих осіб (про що зазначається у рядку 3.5 додатка до таблиці 1 звіту).

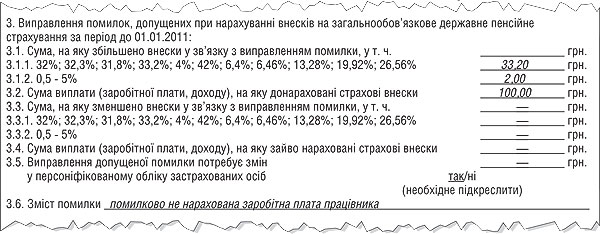

Приклад Лісовику Олегу Борисовичу з грудня 2010 р. збільшили оклад з 1900,00 до 2000,00 грн, але помилково не нарахували 100,00 грн зарплати за грудень 2010 р. Підприємство самостійно виправило помилку у серпні 2011 р. і донарахувало працівникові зарплату на суму 100,00 грн, що призвело до донарахування пенсійного внеску за рахунок підприємства у сумі 33,2 грн (ставка 33,2%), за рахунок працівника 2 грн (ставка 2%). У звіті за формою додатка 4 Постанови №22-2 за серпень1 це відобразиться так (див. зразок 1 і зразок 2).

Зразок 1

Фрагмент заповнення звіту до ПФУ (додаток 4) за серпень

Зразок 2

Фрагмент заповнення звіту до ПФУ (додаток 4) за серпень

1 Згідно із п. 5.9 Постанови №22-2 зміни в сумах нарахованої заробітної плати або доходу та у зв'язку з цим нарахованих сум ЄСВ при формуванні та поданні скасовуючих звітів не допускаються. Отже, виправляти таку помилку слід у звіті за той період, коли помилку було виявлено.

Зверніть увагу на те, що виправлення помилок, допущених при поданні до ПФУ відомостей, що використовуються в Державному реєстрі загальнообов'язкового державного соціального страхування, є обов'язком страхувальника. А подання недостовірних відомостей тягне за собою штраф від 20 до 30 н. м. д. г. (тобто у 2011 р. від 340 до 510 грн), а в разі повторного вчинення протягом року цього порушення — штраф від 30 до 40 н. м. д. г. (тобто у 2011 р. від 510 до 680 грн). Це передбачено ч. 1 ст. 26 Закону № 2464 і ст. 165-1 КпАП.

Ганна БИКОВА, «Дебет-Кредит»