- Нова форма №1ДФ

- Єдиний соцвнесок: персоніфікація

- Нові звіти до ФСC з ТВП

- Відповідальність при обчисленні та сплаті ЄСВ

НОВА ФОРМА №1ДФ

Приводячи податкову звітність у відповідність (а деяку скасовуючи) до Податкового кодексу, ДПАУ не оминула й форму №1ДФ. Наші поради щодо заповнення звіту читайте у цьому розділі.

Які зміни відбулися в формі №1ДФ?

Перший квартал роботи за новими податковими правилами дозволив зробити висновки з практичного застосування норм ПКУ. Законом №32211 внесено перші зміни до головного податкового закону, які стосуються звітності з податку на доходи фізичних осіб. Добра новина стосується всіх податкових агентів. Законом №3221 вилучено норму пп. «д» п. 176.2 ПКУ. Нагадаємо, ця норма зобов'язувала всіх податкових агентів подавати до органу ДПС за місцем реєстрації щомісяця податкову декларацію про загальні суми доходів, нараховані (виплачені, надані) на користь платників податку, і загальні суми ПДФО, утримані з цих доходів, а також обсяги перерахованого податку до бюджету. Але податкові агенти, відповідно до пп. «б» п. 176.2 ПКУ, зобов'язані подавати квартальний податковий розрахунок за формою №1ДФ.

У розрахунку зазначається інформація про суми доходу, нарахованого (сплаченого) на користь платників податку — фізосіб, а також суми утриманого з них ПДФО.

Уперше такий розрахунок подавався за I квартал 2011 р. до 10 травня включно (протягом 40 к. д., що настають за останнім календарним днем звітного кварталу)2.

Важливо, що завдяки змінам цей розрахунок подаватиметься податковим агентом лише в разі нарахування протягом звітного кварталу сум доходів платнику ПДФО — фізособі.

Форма №1ДФ майже не змінилася, залишившись у звичному табличному форматі. Але у шапці таблиці до реквізиту «Працювало у штаті» додався реквізит «Працювало за цивільно-правовими договорами». Також додався реквізит, який передбачає відображення суми податкового боргу станом на 01.01.2011 р. за його наявності. На сайті www.sta.gov.ua у рубриці «Єдина база податкових знань» на запитання про те, як відобразити в податковому розрахунку за ф. №1ДФ кількість зовнішніх сумісників, наводиться відповідь: «Оскільки у розрахунку за ф. №1ДФ не передбачена окрема графа «зовнішні сумісники», то кількість зовнішніх сумісників може включатися до кількості працівників за цивільно-правовими договорами та відображатись у графі «за цивільно-правовими договорами».

Хоча сама таблиця залишилась у звичній сьогодні формі (графи 3 і 3а, 4 і 4а, 8 і 9 тощо), повністю змінився принцип заповнення ознак доходів та ознак ПСП.

Ознаки доходів відтепер зазначатимуться тризначним кодом (101, 102 і т. д. до 178) і за новими переліками доходів (найпопулярніші див. у таблиці 1). Ознаки ПСП залишилися двозначними та мають чотири нові підстави (див. у таблиці 2).

Таблиця 1

Нові ознаки доходів, які найчастіше заповнюються податковими агентами

|

Ознака доходу

|

Вид доходу

|

Що саме

|

|

101

|

Доходи у вигляді зарплати, нараховані (виплачені) платникові податку відповідно до умов трудового договору (контракту). Згідно з пп. 165.1.1 ПКУ, лікарняні включаються до складу зарплати | зарплата, нарахована (виплачена), дні тимчасової втрати працездатності (за рахунок коштів підприємства, за рахунок коштів ФСС з ТВП) |

|

102

|

Суми винагород та інших виплат, нарахованих (виплачених) платникові податку відповідно до умов цивільно-правового договору | виплати відповідно до умов цивільно-правового договору, наприклад договір оренди ТЗ |

|

106

|

Дохід від надання майна в лізинг, оренду або суборенду (строкове володіння та/або користування) | надання майна в лізинг, оренду або суборенду згідно з п. 170.1 Податкового кодексу |

|

118

|

Кошти, отримані платником податку на відрядження або під звіт, у тому числі надміру витрачені та не повернуті у встановлені законодавством строки | надміру витрачені кошти на відрядження або під звіт, які не були повернуті у встановлений строк (див. лист ДПАУ від 12.05.2011 р. №8882/6/17-0215 на с. 124) |

|

126

|

Дохід, отриманий платником податку як додаткове благо | додаткове благо (крім випадків, передбачених ст. 165 Податкового кодексу) |

|

127

|

Iнші доходи | інші доходи, які не мають окремих ознак |

|

128

|

Сума страхових виплат з фондів загальнообов'язкового державного соціального страхування | допомога по вагітності та пологах, яка, як і раніше, не обкладається ПДФО на підставі пп. 165.1.1 ПКУ. Увага! Листом від 23.03.2011 р. №04-39/10-634 Комітет ВРУ повідомляє, що ознака доходу «128» у звіті не відображається |

|

133

|

Сума єдиного внеску на загальнообов'язкове державне соціальне страхування платника податку, що вноситься за рахунок його роботодавця у розмірах, визначених законом | сума ЄСВ, що нараховується роботодавцями на ФОП. Дивна ознака! Аналогічна норма діяла раніше за ознакою «27», навколо якої довго точилися суперечки, а згодом сама ДПАУ сказала, що за цією ознакою не треба поки що (!) звітувати (див. лист ДПАУ від 09.06.2005 р. №5264/6/17-2116, від 29.04.2005 р. №3762/6/17-2116). Увага! Листом від 12.05.2011 р. №8882/6/17-0215 () ДПАУ повідомляє, що у податковому розрахунку за ф. №1ДФ ознака доходу «133» не відображається |

|

136

|

Вартість безоплатного лікувально-профілактичного харчування та іншого майна, якими роботодавець забезпечує платника податку відповідно до Закону України «Про охорону праці», спеціального (форменого) одягу та взуття, що надається роботодавцем у тимчасове користування платникові податку, який перебуває з ним у трудових відносинах | майно, надане роботодавцем безоплатно або у тимчасове користування в межах закону |

|

140

|

Аліменти, що виплачуються платникові податку згідно з рішенням суду або за добровільним рішенням сторін | аліменти та дані особи, яка отримує ці суми |

|

145

|

Сума, сплачена роботодавцем на користь вітчизняних вищих та професійно-технічних навчальних закладів за фізособу для підготовки чи перепідготовки такої фізособи | вартість підготовки чи перепідготовки платника податку як в оподатковуваній сумі, так і ні (пп. 165.1.21 Податкового кодексу) |

|

146

|

Кошти або вартість майна (послуг), що надаються як допомога на поховання платника податку професійною спілкою, роботодавцем за його останнім місцем роботи, фондами загальнообов'язкового державного соціального страхування України | допомога на поховання (пп. 165.1.22 Податкового кодексу) |

|

156

|

Вартість путівок на відпочинок, оздоровлення та лікування на території України платника податку та/або його дітей віком до 18 років, які надаються йому безоплатно або зі знижкою (у розмірі такої знижки) професійною спілкою, до якої зараховуються профспілкові внески платника податку — члена такої професійної спілки, створеної відповідно до законодавства України, або за рахунок коштів відповідного фонду загальнообов'язкового державного соціального страхування | вартість путівок на відпочинок, оздоровлення та лікування на території України (пп. 165.1.35 Податкового кодексу) |

|

157

|

Дохід, виплачений самозайнятій особі | дохід, виплачений самозайнятій особі. У тому числі й фізособам-підприємцям! |

|

167

|

Сума виплат чи відшкодувань (крім заробітної плати чи інших виплат та відшкодувань за цивільно-правовими договорами), які здійснюються професійними спілками своїм членам | виплати чи відшкодування, які здійснюються професійними спілками своїм членам (пп. 165.1.47 Податкового кодексу) |

|

172

|

Доходи, що були нараховані платникові податку відповідно до умов трудового або цивільно-правового договору та згодом перераховані на його пенсійний вклад або на його рахунок учасника фонду банківського управління, відкритий відповідно до закону як під час їх нарахування, так і під час їх перерахування на такий вклад або такий рахунок | доходи, перераховані на пенсійний вклад або на рахунок учасника фонду банківського управління (п. 4 підрозділу 1 розділу 20 Податкового кодексу) |

Таблиця 2

Нові ознаки ПСП

|

Ознака пільги

|

Зміст пільги

|

|

01

|

У розмірі, що дорівнює 100 відсоткам розміру прожиткового мінімуму для працездатної особи (у розрахунку на місяць), встановленого законом на 1 січня звітного податкового року |

|

02

|

У розмірі, що дорівнює 150 відсоткам суми пільги, визначеної в ознаці «01» (пп. 169.1.3 ПКУ) |

|

03

|

У розмірі, що дорівнює 200 відсоткам суми пільги, визначеної в ознаці «01» (пп. 169.1.4 ПКУ) |

|

04

|

Пільга на дітей — у розмірі, що дорівнює 100 відсоткам суми пільги, визначеної в ознаці «01» для платника податку, який утримує двох чи більше дітей віком до 18 років (пп. 169.1.2 ПКУ) |

Ще однією значущою зміною є те, що відтепер у пп. 2.3.2 Порядку №1020 чітко зазначено: форму №1ДФ може бути надано органу ДПС в електронній формі за добровільним рішенням податкового агента. Не настільки переконлива, але схожа норма щодо подання тільки паперової форми №1ДФ діяла попередні 6 років згідно з наказом ДПАУ №451, яким передбачався порядок подання форми №1ДФ відповідно до чинного раніше Закону про доходи. I хоча попередні 6 років вмовити податкову прийняти звіт тільки на папері було неможливо, цікаво, які тепер наводитимуться доводи для відмови у прийнятті розрахунку, який подається тільки на папері малими підприємствами?3

1 Закон України від 07.04.2011 р. №3221-VI «Про внесення змін до Податкового кодексу України», чинний з 20.04.2011 р.

2 Якщо останній день строку подання податкової декларації припадає на вихідний або святковий день, то останнім днем строку вважається операційний (банківський) день, що настає за вихідним або святковим днем, п. 49.20 ПКУ.

3 Платники податків, що належать до великих та середніх підприємств, подають податкові декларації до органу державної податкової служби в електронній формі з дотриманням умови щодо реєстрації електронного підпису підзвітних осіб у порядку, визначеному законодавством, п. 49.4 ПКУ.

Порядок заповнення податкового розрахунку

Як і раніше, звіт подається незалежно від того, виплачує чи не виплачує доходи платникам податку податковий агент протягом звітного періоду. Нагадаємо, ключовим моментом є нарахування протягом звітного кварталу сум доходів платнику ПДФО — фізособі.

На непошкодженому паперовому носії формату А4 (кількість аркушів не обмежується) форма №1ДФ заповнюється машинописним текстом чи друкованими літерами без помарок, закреслень, виправлень і уточнень, із зазначенням порядкових номерів сторінок. У незаповнених полях інформаційного рядка проставляється прочерк. Подання ксерокопії розрахунку не дозволяється.

Податковий розрахунок подається податковими агентами із штатною кількістю працівників до 1000 осіб єдиним документом на всіх працюючих — однією порцією. Якщо штатна кількість працівників є більшою за 1000 осіб, можливе подання податкового розрахунку кількома порціями, кожна з яких є окремим податковим розрахунком зі своїм номером порції. Строк подання останньої порції не повинен перевищувати встановленого строку подання податкового розрахунку.

Податковий розрахунок готується у двох примірниках, один з яких подається до податкової, другий — з підписом особи, відповідальної за приймання розрахунку, штампом та проставленим номером порції, отриманим при обов'язковій реєстрації розрахунку в податковій, — повертається податковому агенту. Графи 3а, 3, 4а та 4 заповнюються у гривнях з копійками. Реквізит «Звітний період» заповнюється арабськими цифрами.

Зверніть увагу на такі особливості заповнення форми №1ДФ:

1) у реквізиті «Працювало у штаті» проставляється найбільша з місячних за звітний період (на перше число місяця) облікова кількість штатних працівників облікового складу юрособи чи самозайнятої фізособи. Облікова кількість штатних працівників облікового складу юридичної особи чи самозайнятої фізичної особи визначається відповідно до Iнструкції зі статистики кількості працівників, затвердженої наказом Державного комітету статистики України від 28.09.2005 р. №286;

2) у графі 3а «Сума нарахованого доходу» відображається (за звітний квартал) дохід, який нараховано фізичній особі відповідно до ознаки доходу: «Нарахований дохід відображається повністю, без вирахування податку на доходи фізичних осіб, суми єдиного внеску на загальнообов'язкове державне соціальне страхування, страхових внесків до Накопичувального фонду, у випадках, передбачених законом, — обов'язкових страхових внесків до недержавного пенсійного фонду, які відповідно до закону сплачуються за рахунок заробітної плати працівника, суми податкової соціальної пільги за її наявності», п. 3.2 Порядку №1020;

3) у разі нарахування доходу його відображення у графі 3а є обов'язковим незалежно від того, виплачені такі доходи чи ні. А у графі 3 «Сума виплаченого доходу» відображається сума фактично виплаченого доходу платникові податку податковим агентом (без вирахування єдиного соціального внеску і податку з доходів фізичних осіб). Зарплата, що виплачується у встановлені терміни наступного місяця, повинна бути відображена в податковому розрахунку за той період, до якого входить попередній місяць, за який зарплату було нараховано. Наприклад, до податкового розрахунку за II квартал входить зарплата за квітень, яку нараховано у квітні та виплачено у травні, за травень (нараховано у травні та виплачено у червні), за червень (нараховано у червні та виплачено у липні);

4) у графі 5 «Ознака доходу» зазначається ознака доходу згідно з довідником ознак доходів. Найбільш поширені наведено в окремій таблиці (див. таблицю 1). Увага! Якщо доходи виплачуються у звітному кварталі не в повному обсязі і їх остаточна виплата здійснюватиметься в наступних кварталах, ознака доходу в разі виплати повинна зазначатися відповідно до нарахованого в попередньому кварталі доходу. Щодо кожної фізособи треба заповнювати стільки рядків, скільки ознак доходів вона має. Про кожну ознаку доходу фізособи слід заповнювати тільки один рядок з обов'язковим заповненням графи 2 «Податковий номер або серія та номер паспорта*».

Наприклад, суму взаємозаліку, проведеного між юрособою та фізособою-підприємцем, треба задекларувати у звіті з ознакою доходу «157». У розрахунку декларуються всі нараховані доходи, у т. ч. у нематеріальній формі.

Що стосується граф, у яких зазначаються дати прийняття та звільнення, то, як і раніше, вони заповнюються тільки на тих фізосіб, яких прийнято на роботу у звітному періоді або звільнено за місцем роботи, на якому вони отримували дохід у вигляді зарплати. Отже, з огляду на те що фізособи за договорами цивільно-правового характеру не отримують зарплати, дати таких договорів та щомісячно закритих актів не треба зазначати у формі №1ДФ. При цьому, беручи до уваги характер «самостійного трактування та бачення» окремих податкових щодо заповнення звітів, не виключаємо випадків, коли деякі податкові вимагатимуть зазначати дати актів та договорів про виплати за цивільно-правовими договорами.

У разі неодноразового прийняття фізособи на роботу і її звільнення з роботи у звітному кварталі треба заповнювати стільки рядків, скільки разів інформація про зміну місця роботи особи зустрічається у звітному кварталі.

У графі 8 «Ознака податкової соціальної пільги» відображається нова ознака ПСП згідно з довідником ознак ПСП (див. таблицю 2). Як і раніше, графа 8 заповнюється тільки для фізосіб, які мали пільги щодо податку у звітному періоді згідно із законодавством за місцем отримання основного доходу. При заповненні графи 8 слід враховувати ту ознаку пільги, яка відповідає нарахованому доходу. Допускається наявність кількох рядків з однією ознакою доходу тільки в разі наявності у фізичної особи кількох ознак пільг за такою ознакою доходу (наявність різних пільг у кожному з трьох місяців кварталу). За відсутності у фізичної особи пільг у звітному періоді у графі 8 проставляється прочерк.

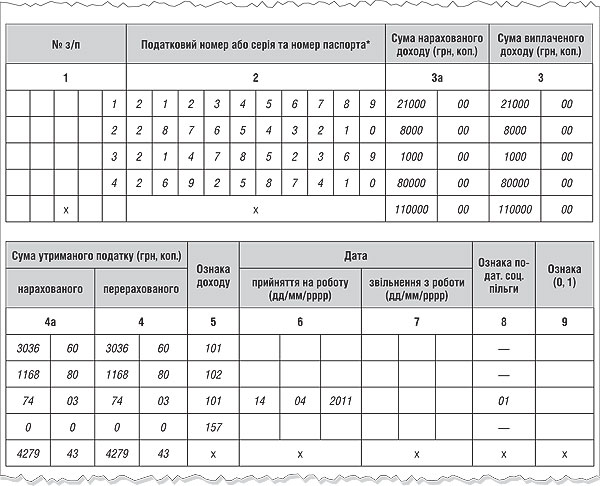

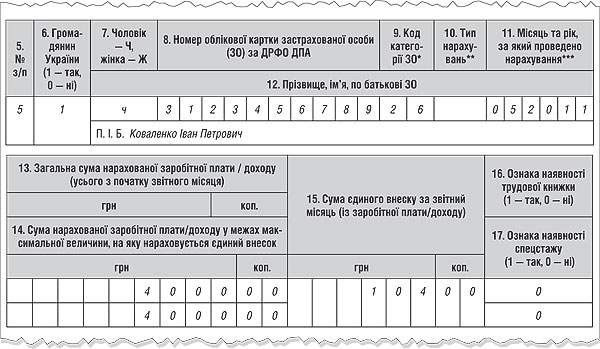

Приклад 1. Працівникові Iванціву О. I. (податковий номер 212345689), місячний оклад якого 7000 грн, виплачено за три місяці 21000,00 грн. Відповідно сума ПДФО становить 3036,60 грн (3 х 0,15 х (7000,00 — 0,036 х 7000,00)). Мельнику О. I. (податковий номер 2876543210) виплачено винагороду за договором цивільно-правового характеру в сумі 8000,00 грн ((8000 — 8000 х 2,6%) х 15%, ПДФО становить 1168,80 грн. Новоприйнятий працівник Городиловський Т. П. (податковий номер 2147852369) заробив 1000,00 грн, до його доходу застосовується ПСП. Відповідно ПДФО становить 74,03 грн (0,15 х (1000,00 — (0,036 х 1000,00 — 470,50)). Підприємство виплатило 80000,00 грн підприємцеві Кулішу I. П. (податковий номер 2692587410), який подав копію свідоцтва платника єдиного податку. ПДФО не утримуємо, але не забуваємо відобразити у звітності (див. зразок 1).

Зразок 1

Заповнення форми №1ДФ за II квартал 2011 року

Графа 9 «Ознака (0, 1)» заповнюється у разі виправлення помилок при поданні уточнюючої форми №1ДФ після закінчення строку її подання. Уточнюючий податковий розрахунок може подаватись як за звітний період, так і за попередні періоди, на підставі інформації з попередньо поданої форми №1ДФ і містить інформацію лише в рядках та реквізитах, які уточнюються.

Для вилучення одного помилкового рядка з попередньо введеної інформації слід повторити всі графи такого рядка і у графі 9 зазначити «1» — на вилучення рядка.

Для введення нового або пропущеного ряд-ка треба повністю заповнити всі його графи і у графі 9 зазначити «0» — на введення рядка.

Якщо необхідно провести коригування податкового розрахунку, до закінчення строку його подання подається звітний новий податковий розрахунок.

Нові штрафи за формою №1ДФ

Попередні 8 років — час, протягом якого проводилося звітування з ПДФО (спочатку за формою 8-ДР, потім за формою №1ДФ), — цей звіт ніколи не привертав до себе пильної уваги бухгалтерів, оскільки діяли тільки адміністративні санкції у розмірі від 51 до 85 грн за неподання та несвоєчасне подання звіту. Тому виправляти помилки можна було в будь-який зручний час, у тому числі в разі, якщо забули відобразити суми чи включити особу до звіту.

Починаючи з 01.01.2011 року штрафи за формою №1ДФ не тільки значно зросли, але й побільшало підстав для їх нарахування.

Так, відповідно до п. 119.2 ПКУ неподання, подання з порушенням установлених строків, подання не в повному обсязі, з недостовірними відомостями або з помилками податкової звітності про суми доходів, нарахованих (сплачених) на користь платника податків, суми утриманого з них податку — тягнуть за собою накладення штрафу в розмірі 510 грн, якщо це порушення було виявлено вперше за рік. При повторному порушенні протягом року — штраф у розмірі 1020 грн.

Якщо після подання форми №1ДФ за звітний період податковий агент подає нову звітну форму (з виправленими показниками) до закінчення граничного строку подання податкового розрахунку за такий самий звітний період, то згадані розміри штрафу не застосовуються.

Крім того, відповідно до п. 119.3 ПКУ в разі оформлення документів, які містять інформацію про об'єкти оподаткування фізосіб або про сплату податків без зазначення реєстраційного номера облікової картки платника податків, або з використанням недостовірного реєстраційного номера облікової картки платника податків (крім зазначених вище випадків за п. 119.2 ПКУ) накладається штраф у розмірі 170 грн.

Але зазначимо, що згідно з п. 7 підрозділу 10 розділу ХХ ПКУ штрафні санкції за порушення податкового законодавства за період з 1 січня до 30 червня 2011 року застосовуються у розмірі не більше 1 гривні за кожне правопорушення. Тому неподання або подання з порушеннями податкового розрахунку за II квартал поточного року вже не звільняє податкового агента від штрафних санкцій.

Погляд ДПАУ

Виходячи з того, що роз'яснень з боку ДПАУ щодо заповнення податкового розрахунку є небагато, пропонуємо ознайомитися з деякими запитаннями, розміщеними на офіційному сайті контролюючого органу — www.sta.gov.ua рубрика «Єдина база податкових знань».

Запитання: Чи необхідно відображати в графі 3 податкового розрахунку сум доходу, нарахованого (сплаченого) на користь платників податку, і сум утриманого з них податку за ф. №1ДФ виплати за листками непрацездатності, що не виплачені Фондом соціального страхування з тимчасової втрати працездатності, та відповідну суму утриманого податку в графах 4а та 4?

Відповідь: Відповідно до пп. 168.1.1 п. 168.1 ст. 168 розділу IV Податкового кодексу України від 2 грудня 2010 року №2755-VI (далі — ПКУ) податковий агент, який нараховує (виплачує, надає) оподатковуваний дохід на користь платника податку, зобов'язаний утримувати податок із суми такого доходу за його рахунок, використовуючи ставку податку, визначену в ст. 167 ПКУ. Згідно із пп. 168.1.2 п. 168.1 ст. 168 ПКУ податок сплачується (перераховується) до бюджету під час виплати оподатковуваного доходу єдиним платіжним документом. Банки приймають платіжні документи на виплату доходу лише за умови одночасного подання розрахункового документа на перерахування податку до бюджету. Відповідно до п. 3 Порядку заповнення та подання податковими агентами Податкового розрахунку сум доходу, нарахованого (сплаченого) на користь платників податку, і сум утриманого з них податку, затвердженого наказом ДПА України від 24.12.2010 р. №1020: у графі 3а «Сума нарахованого доходу» відображається (за звітний квартал) дохід, який нараховано фізичній особі відповідно до ознаки доходу згідно з довідником ознак доходів, наведеним у додатку до цього Порядку. У разі нарахування доходу його відображення у графі 3а є обов'язковим незалежно від того, виплачені такі доходи чи ні. У графі 3 «Сума виплаченого доходу» відображається сума фактично виплаченого доходу платникові податку податковим агентом. Заробітна плата, що виплачується в установлені терміни в наступному місяці, повинна бути відображена в податковому розрахунку за той період, до якого входить попередній місяць, за який заробітну плату було нараховано. У графі 4а «Сума нарахованого податку» відображається сума податку, нарахованого та утриманого з доходу, нарахованого платникові податку згідно із законодавством. У графі 4 «Сума перерахованого податку» відображається фактична сума перерахованого податку до бюджету. Враховуючи те, що виплати за листками непрацездатності не здійснюються найманим працівникам, то при заповненні податкового розрахунку сум доходу, нарахованого (сплаченого) на користь платників податку, і сум утриманого з них податку за ф. №1ДФ у графі 3 ця сума не відображається. Однак при заповненні граф 4 та 4а слід враховувати норми ст. 168 ПКУ, а саме: податковий агент, який нараховує оподатковуваний дохід на користь платника податку, зобов'язаний утримувати податок із суми такого доходу, але податок сплачується (перераховується) до бюджету під час виплати оподатковуваного доходу єдиним платіжним документом. Таким чином, нарахована сума податку з виплат за листками непрацездатності відображається у графі 4а, але не зазначається у графі 4 Податкового розрахунку сум доходу, нарахованого (сплаченого) на користь платників податку, і сум утриманого з них податку за ф. №1ДФ.

Запитання: Яким чином подавати податковий розрахунок за ф. №1ДФ за відокремлений підрозділ та який порядок подання копій податкових розрахунків до органу ДПС за місцезнаходженням такого відокремленого підрозділу, у разі коли платник податків подає податкові розрахунки у паперовому вигляді?

Відповідь: У разі якщо відокремлений підрозділ юридичної особи не уповноважений нараховувати, утримувати і сплачувати (перераховувати) податок до бюджету, податковий розрахунок у вигляді окремого витягу за такий підрозділ подає юридична особа до органу державної податкової служби за своїм місцезнаходженням та надсилає копію такого розрахунку до органу державної податкової служби за місцезнаходженням такого відокремленого підрозділу в порядку, встановленому п. 49.3 ст. 49 Податкового кодексу України. Копія податкового розрахунку за ф. №1ДФ повинна дублювати дані, зазначені у розрахунку, поданому до податкового органу за місцезнаходженням юридичної особи. Iнших умов щодо подання копії розрахунку за ф. №1ДФ не встановлено.

ЄДИНИЙ СОЦВНЕСОК: ПЕРСОНІФІКАЦІЯ

Багато підприємств уже налагодили свої бухгалтерські програми з нарахування зарплати, враховуючи зміни, що діють з 01.01.2011 р. відповідно до Закону №2464. Порядком №22-2 затверджено нові форми звітів до ПФУ для роботодавців, за якими звітуватися почали з січня 2011 року.

Як подається персоніфікація

В 2011 році персоніфікація подається одним зі способів:

1) в електронній формі з використанням ЕЦП через центр обробки електронних звітів згідно з Порядком №7-7. У цьому разі звіт на паперових носіях не подається;

2) на паперових носіях, завірених підписом керівника-страхувальника та скріплених печаткою (за наявності), разом з електронною формою на електронних носіях інформації;

3) на паперових носіях, якщо у страхувальника кількість застрахованих осіб не більше п'яти.

Починаючи з 2011 року, щомісяця, не пізніше 20 числа місяця, наступного за звітним, персоніфікацію подають роботодавці, які використовують працю фізосіб на умовах трудового договору (контракту) або на інших умовах, передбачених законодавством, чи за цивільно-правовими договорами1.

Щороку, тобто один раз на рік до 1 квітня року, наступного за звітним, персоніфікацію самі за себе подають:

а) ФО-СПД2 — самі за себе і за членів сім'ї, які беруть участь у провадженні підприємницької діяльності;

1 Крім цивільно-правового договору, укладеного з фізособою-підприємцем, якщо виконувані роботи (надані послуги) відповідають видам діяльності, зазначеним у витягу з ЄДР про держреєстрацію, див. зміни, внесені Законом України від 07.04.2011 р. №3205.

2 У тому числі ті, які обрали спрощену систему оподаткування.

б) особи, які забезпечують себе роботою самостійно — займаються незалежною професійною діяльністю, а саме: науковою, літературною, артистичною, художньою, освітньою або викладацькою, а також медичною, юридичною практикою, в тому числі адвокатською, нотаріальною діяльністю, або особи, які провадять релігійну (місіонерську) діяльність, іншу подібну діяльність та отримують дохід безпосередньо від цієї діяльності.

Заповнення додатка 4

Додаток 4 (за яким роботодавці заповнюють ярлик і таблиці 1, 5, 6 і 7 для спецстажу) формується на підставі бухгалтерських та інших документів, відповідно до яких провадиться нарахування (обчислення) або які підтверджують нарахування (обчислення) виплат (доходу), на які відповідно до Закону №2464 нараховується єдиний внесок.

У таблиці 1 (як і у всіх інших) грошові суми заповнюються у гривнях з копійками.

У шапці таблиці 1 з'явилися нові відомості: «Код основного виду економічної діяльності», «Клас професійного ризику виробництва», відмітка про бюджетну установу, розшифрування за статями (скільки чоловіків і скільки жінок працює) тощо.

У таблиці 1 додано ось що:

1) виплачено заробітної плати усього грн, з розшифруваннями за виплатами заробітної плати та іншими виплатами і винагородами, пов'язаними з відносинами трудового найму, нарахованої за періоди до 01.01.2011 р. і окремо до 01.01.2004 р.;

2) належить до сплати нарахованих за період до 01.01.2011 р. із зазначенням сум страхових внесків до ФСС НВВ, ФСС з ТВП, Фонду зайнятості. Належить до сплати збору на обов'язкове державне пенсійне страхування, нарахованого за період до 01.01.2004 р.;

3) виправлення помилок, допущених при нарахуванні внесків на загальнообов'язкове державне пенсійне страхування за період до 01.01.2011 р. із розбивкою за відсотками і сумами, змістом помилки тощо;

4) встановлені строки виплати зарплати за першу і за другу половину місяця.

Таблиця 5 подається страхувальником у разі, якщо протягом звітного періоду:

а) було укладено або розірвано трудовий договір із застрахованою особою (цивільно-правовий договір, крім цивільно-правового договору, укладеного з фізособою-підприємцем, якщо виконувані роботи (надавані послуги) відповідають видам діяльності, зазначеним у витягу);

б) відбулися зміни в П. I. Б. або в номері ЗО.

У разі коли за даними страхувальника протягом звітного періоду не було зафіксовано фактів укладання та розірвання трудових угод (цивільно-правового договору) або не відбулося змін у П. I. Б. чи номері ЗО, таблиця 5 не формується та не подається.

Таблиця 6 призначена для формування страхувальником у розрізі кожної застрахованої особи відомостей про суми нарахованої їй зарплати (доходу) у звітному місяці. Такі відомості формуються з урахуванням кодів категорій застрахованих осіб.

Графа «Загальна сума нарахованої заробітної плати (доходу) (усього з початку звітного місяця)» за кожною окремо застрахованою особою формується з урахуванням такої черговості відображення виплат, за умови їх нарахування цій особі в одному звітному періоді:

а) сума нарахованої зарплати за видами виплат, що включають основну та додаткову зарплату, інші заохочувальні та компенсаційні виплати, у тому числі в натуральній формі, що визначаються відповідно до Закону про оплату праці, — використовуються коди застрахованих осіб «01» для працівників і «02» для інвалідів. При цьому суми, нараховані за дні щорічних та додаткових відпусток, вносяться до вищезазначеної графи як суми нарахованої зарплати до поля відповідного місяця тільки в сумі, що припадає на дні відпустки у цьому місяці. Суми, що припадають на дні відпустки наступних місяців, включаються до поля наступних місяців і відображаються в наступних рядках за першим рядком;

б) сума винагороди за цивільно-правовими договорами — для таких видів доходів використовується код категорії застрахованої особи «26»;

в) сума допомоги по тимчасовій непрацездатності — суми виплат, нараховані за дні тимчасової непрацездатності, відображаються в окремих рядках з кодом категорії застрахованої особи «29» у полі відповідного місяця тільки в сумі, що припадає на такий місяць.

Графа «Сума нарахованої заробітної плати (доходу) у межах максимальної величини, на яку нараховується єдиний внесок» за кожною застрахованою особою формується виключно з урахуванням вищезазначеної черговості виплат.

Зверніть увагу: багато бухгалтерів описані далі донарахування вважають помилками минулих періодів. Але з 2011 року це вже не так! Якщо нарахування зарплати здійснюється за попередній період, зокрема у зв'язку з уточненням кількості відпрацьованого часу, виявленням помилок, вони включаються до зарплати того місяця, у якому було здійснено нарахування. Це, до речі, відповідає позиції ПФУ, яку він почав викладати у своїх листах із травня 2010 р., та підпункту 1.6.2 Iнструкції №5.

Графа 10 «Тип нарахування» заповнюється страхувальником лише у випадках, передбачених переліком кодів типу нарахувань 1 — 5:

1 — сума заробітної плати (доходу) за виконану роботу (надані послуги)1, строк виконання якої перевищує календарний місяць, а також за відпрацьований час після звільнення з роботи або згідно з рішенням суду — середня заробітна плата за вимушений прогул;

2 — сума заробітної плати (доходу), нарахована у попередніх звітних періодах на підставі бухгалтерських та інших документів, відповідно до яких проводиться нарахування (обчислення) або які підтверджують нарахування (обчислення) заробітної плати (доходу), на яку страхувальником самостійно донараховано суму єдиного внеску2;

3 — сума заробітної плати (доходу), нарахована у попередніх звітних періодах на підставі бухгалтерських та інших документів, відповідно до яких проводиться нарахування (обчислення) або які підтверджують нарахування (обчислення) заробітної плати (доходу), на яку страхувальником самостійно зменшено зайво нараховану суму єдиного внеску2.

4 — сума заробітної плати (доходу), нарахована у попередніх звітних періодах на підставі бухгалтерських та інших документів, відповідно до яких провадиться нарахування (обчислення) або які підтверджують нарахування (обчислення) заробітної плати (доходу), на яку при перевірці органом Пенсійного фонду донараховано суму єдиного внеску3;

5 — сума заробітної плати (доходу), нарахована у попередніх звітних періодах на підставі бухгалтерських та інших документів, відповідно до яких проводиться нарахування (обчислення) або які підтверджують нарахування (обчислення) заробітної плати (доходу), на яку при перевірці органом Пенсійного фонду зменшено зайво нараховану суму єдиного внеску3.

На одну застраховану особу допускається кілька записів у таблиці 6, якщо протягом одного звітного періоду застрахованій особі були здійснені нарахування виплат, у яких нарахування здійснювалися за майбутні (відпускні) та минулі періоди4.

Таблиця 7 формується та подається у разі визначення страхувальниками періодів (строків) трудової або іншої діяльності, що відповідно до законів5 зараховуються при визначенні права на відповідну пенсію, а також періодів страхового стажу, не пов'язаних з трудовою та/або професійною діяльністю.

1 Цивільно-правові договори.

2 Донараховані або зменшені суми ЄСВ відображаються в рядках 6 та 7 таблиці 1 додатка 4.

3 Відображаються в рядках 6 та 7 таблиці 1 додатка 4.

4 Лікарняні та нарахування сум заробітної плати (доходу) за виконану роботу (надані послуги), строк виконання яких перевищує календарний місяць, а також за відпрацьований час після звільнення з роботи або згідно з рішенням суду — середня заробітна плата за вимушений прогул.

5 Якими встановлюються умови пенсійного забезпечення, відмінні від загальнообов'язкового державного пенсійного страхування.

Якщо страхувальник не має робочих місць, робота на яких зараховується до спеціального стажу, таблиця 7 не формується і не подається.

Код підстави для обліку стажу окремим категоріям осіб відповідно до законодавства зазначається у вигляді восьмирозрядного коду, що складається з чотирьох частин.

Для кодування підстав для обліку стажу окремим категоріям осіб відповідно до законодавства використовуються серійно-порядкові коди з Довідника кодів підстав для обліку стажу окремим категоріям осіб відповідно до законодавства (додаток 3 до Порядку №22-2).

Виправлення помилок у персоніфікації

Одразу звертаємо увагу, що з 2011 року виправляти можна буде не всі види помилок!

У разі виявлення помилки у звіті страхувальник має право до закінчення терміну подання цього звіту повторно сформувати та подати звіт до органу Пенсійного фонду України за місцем взяття на облік. Чинним вважається останній електронний або паперовий звіт, поданий страхувальником до закінчення термінів подання звітності.

У разі ж самостійного виявлення страхувальником недостовірних відомостей, які подані після закінчення звітного періоду та/або накопичені в електронних базах даних персоніфікованого обліку, страхувальник подає:

1) необхідні скасовуючі документи щодо виявлених недостовірних відомостей про застраховану особу (!);

2) початкові документи із зазначеними правильними відомостями на одну застраховану особу;

3) пояснювальну записку щодо зміни відомостей.

Зверніть увагу: скасовувати можна тільки відомості про особисті дані застрахованих осіб, а не про розміри їхнього доходу та розміри внеску!

Так, у разі виявлення органом ПФУ недостовірних відомостей про застрахованих осіб, які подано та/або накопичено в електронних базах даних персоніфікованого обліку, Пенсійний фонд протягом двох робочих днів повідомляє страхувальника про виявлення недостовірних даних. Після цього страхувальник подає протягом наступних десяти робочих днів необхідні скасовуючі документи щодо виявлених недостовірних даних про застраховану особу та одночасно початкові документи із зазначеними правильними відомостями на одну застраховану особу.

Якщо зарплату (дохід) нараховано за кілька місяців

На практиці рідко, але можливо, що зарплата, винагорода за договорами цивільно-правового характеру, інші види доходів нараховуються застрахованій особі однією сумою за кілька місяців. Як відображати такий дохід і ЄСВ щодо нього у звіті, ПФУ пояснив у листі від 03.03.2011 р. №4149/05-10. Сума такої заробітної плати (доходу) повинна бути рознесена у таблиці 6 додатка 4 за місяцями, тобто відображена щодо однієї застрахованої особи, але в різних рядках. У реквізиті 11 таблиці 6 додатка 4 обов'язково повинні бути відображені при цьому місяці, за які проведено таке нарахування.

Приклади доходів, які треба так відображати, такі:

1) якщо застрахованій особі нарахували заробітну плату (дохід) за виконану роботу (надані послуги), строк виконання якої перевищує календарний місяць;

2) нарахування зарплати (доходу) за відпрацьований час застрахованим особам після звільнення з роботи. ПФУ в листі наводить конкретний приклад такого нарахування: якщо після звільнення особам нараховано премію, ЄСВ визначається шляхом ділення премії, виплаченої за результатами роботи, на кількість місяців, за яку вона нарахована. З іншого боку, якщо застрахованій особі після звільнення нараховується дохід за невідпрацьований час (ПФУ в листі наводить приклад такої виплати — компенсації за невикористану відпустку), ЄСВ з такого доходу не нараховується, а тому такий дохід не відображається у звіті до ПФУ;

3) нарахування середньої зарплати за вимушений прогул за рішенням суду.

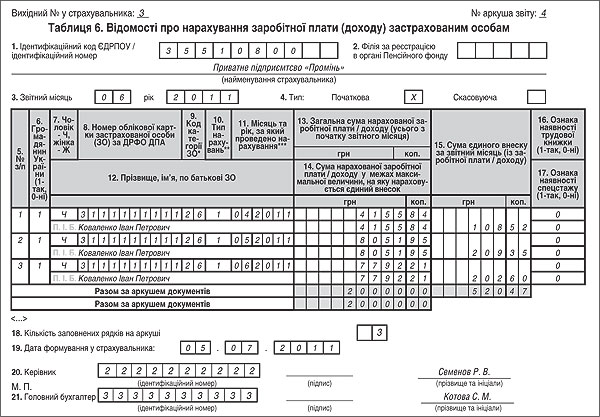

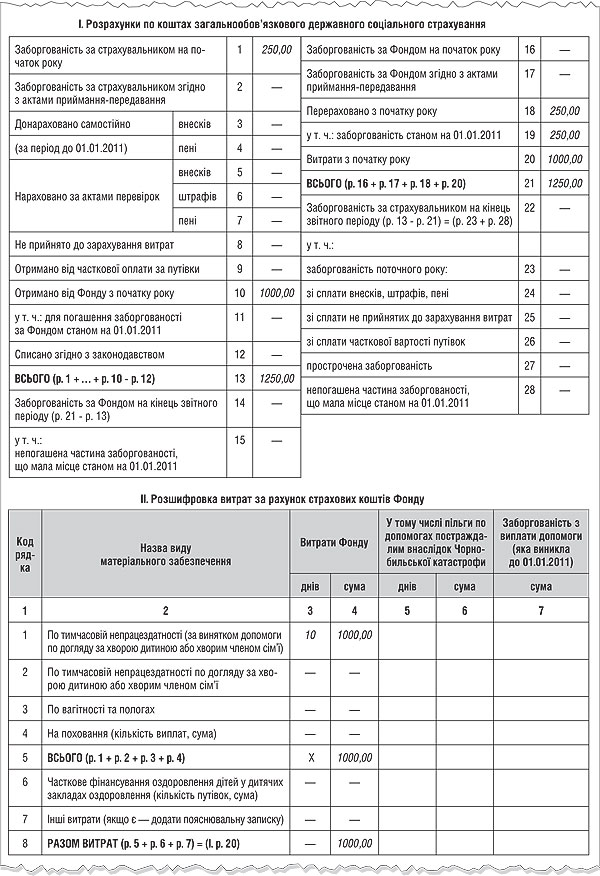

Приклад 2. Працівнику нараховано винагороду за роботи за договором підряду в сумі 20000,00 грн. Згідно з договором підписання акта виконаних робіт, а отже, і нарахування винагороди, відбувалися датою остаточного виконання роботи, що тривала з 15.04.2011 р. до 30.06.2011 р.

У таблиці 6 додатка 4 цю суму слід поділити за періодами. Застрахована особа виконувала роботи 77 днів: 16 у квітні 2011 р., 31 у травні 2011 р., 30 у червні 2011 р. Отже, суму нарахованої за весь період винагороди буде розподілено таким чином:

20000,00 : 77 х 16 = 4155,84 грн у квітні 2011 р.;

20000,00 : 77 х 31 = 8051,95 грн у травні 2011 р.;

20000,00 : 77 х 30 = 7792,21 грн у червні 2011 р.

З цих сум буде утримано та відображено у таблиці 6 додатка 4 у червні 2011 р.:

4155,84 х 2,6 : 100 = 108,52 грн;

8051,95 х 2,6 : 100 = 209,35 грн;

7792,21 х 2,6 : 100 = 202,60 грн (див. зразок 2).

Зразок 2

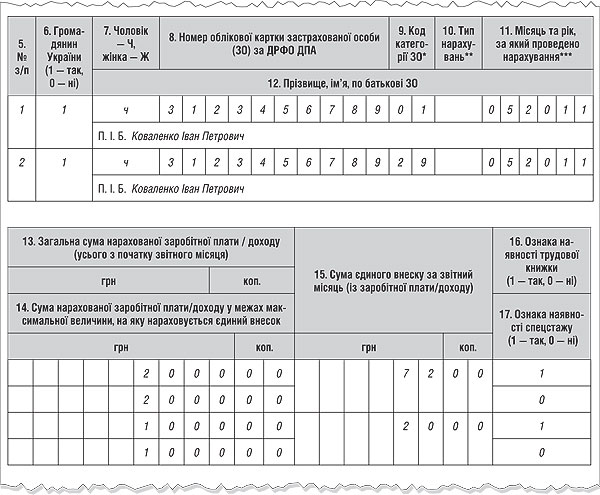

Приклад 3. Працівникові нараховано зарплату за травень — 2000 грн. Лікарняний за дні хвороби у травні — 1000 грн (див. зразок 3).

Зразок 3

Заповнення звітності (за умовами прикладу 3)

Приклад 4. Працівникові нараховано зарплату за травень — 10000 грн. Відпусткові за дні відпустки у травні — 5000 грн. Обмеження для нарахування єдиного соцвнеску — 14400 грн (див. зразок 4).

Зразок 4

Заповнення звітності (за умовами прикладу 4)

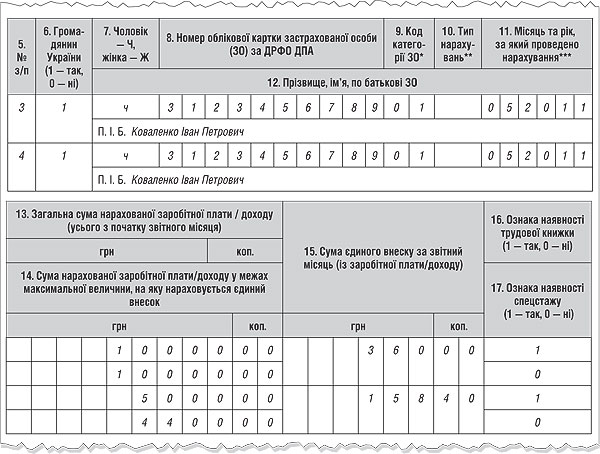

Приклад 5. Фізична особа виконувала роботи за цивільно-правовим договором у травні та отримала винагороду у сумі 4000 грн (див. зразок 5).

Зразок 5

Заповнення звітності (за умовами прикладу 5)

Приклад 6. Працівникові у травні нараховано заробітну плату в сумі 12000 грн. Лікарняний за дні хвороби у травні — 2000 грн.

Сума винагороди за договором цивільно-правового характеру (за виконання послуг) — 4000 грн (див. зразок 6).

Зразок 6

Заповнення звітності (за умовами прикладу 6)

НОВІ ЗВІТИ ДО ФСС З ТВП

Найбільше від змін у системі соціального страхування в Україні страждає ФСС з ТВП, бо саме від нього залежить опрацювання великої кількості заяв від роботодавців та застрахованих осіб на одержання страхових коштів та послуг. Порядок звітування за такими коштами та послугами (замовленими, одержаними, виплаченими, повернутими) затверджено постановою ФСС з ТВП №4.

Відмінності нового звіту від старого

На відміну від інших фондів, звіти до яких змінилися суттєво (Пенсійний і Фонд нещасних випадків), у новому щоквартальному звіті до ФСС з ТВП змінилась лише кількість таблиць. Перші дві великі таблиці, у яких розписували ФОП, нарахування та утримання внеску до Фонду, та маленькі таблиці з оплатами викинули зі звіту, а всі інші залишили: загальну таблицю розрахунків і таблицю із розшифруванням страхових виплат та послуг. Що загалом дуже схоже на той звіт до ФСС з ТВП, який був багато років тому.

Хто і як подає звіт

Звіти формуються у двох примірниках. Один примірник звіту з відміткою органу Фонду про його прийняття зберігається у страхувальника, другий — в органі Фонду.

Звіти подаються на вибір страхувальника одним зі способів:

1) на паперових носіях — завіряються підписами керівника, головного бухгалтера (за наявності такої посади у страхувальника) та скріплюються печаткою (за наявності);

2) в електронній формі — така форма звітів повинна відповідати звітам на паперових носіях, тобто треба мати, крім електронної форми, додатково паперові звіти. Але перевагою такої форми звітування є те, що у більшості фондів електронні звіти приймаються окремою чергою і не треба витрачати багато часу на черги для здавання паперових звітів;

3) надсилаються поштою з повідомленням про вручення та з описом вкладення — у цьому разі страхувальник зобов'язаний здійснити таке відправлення на адресу органу Фонду не пізніше ніж за десять днів до закінчення строку подання звітів.

Звіт за формою Ф4 до ФСС з ТВП подається всіма страхувальниками, які:

1) проводять розрахунки з Фондом — подають заявки на отримання страхових коштів, одержують кошти, виплачують їх;

2) мали заборгованість за страховими внесками на 1 січня 2011 року, термін сплати яких настав у I кв. 2011 року у зв'язку з виплатою зарплати. I хоча деякі такі підприємства могли не підпадати під дію вищезазначеного пункту (тобто не проводили розрахунки за страховими виплатами з Фондом у I кв. 2011 р.), маючи заборгованість на 1 січня 2011 року, звіт вони повинні подавати щокварталу до кінця звітного року.

Тому звіт за формою Ф4 до Фонду не подається у разі:

1) відсутності у страхувальника заборгованості за субрахунком 652 на початок кожного звітного кварталу та оборотів за субрахунком у звітному кварталі;

2) наявності заборгованості за Фондом на початок року та відсутності оборотів за субрахунком 652 у звітному кварталі. Тобто, якщо на субрахунку 652 є заборгованість за страхувальником, звіт подавати треба, а якщо за Фондом — то не треба (мовляв, не нагадуйте нам про нашу заборгованість).

Що стосується звіту за формою Ф14 до Фонду (за путівками), то його не треба подавати, якщо у звітному кварталі страхувальник не отримував від Фонду та не видавав найманим працівникам путівок на санаторно-курортне лікування, придбаних за рахунок коштів Фонду.

Періодичність і строки подання звіту

Страхувальники зобов'язані формувати та подавати до органів Фонду звітність щодо страхових коштів та послуг (Ф4 та Ф14) не пізніше 20 числа наступного за звітним періодом місяця. Якщо останній день строку подання звітів припадає на вихідний, святковий чи інший неробочий день, то цим днем вважається перший після нього робочий день. За другий квартал звітність слід подати не пізніше 20 липня.

I хоча базовим звітним періодом для звітів є квартал, у звітах зазначається звітний період, як і раніше: I квартал, I півріччя, 9 місяців, рік, оскільки звіт за формою Ф4 до ФСС з ТВП складається наростаючим підсумком з початку року.

За несвоєчасне подання або неподання встановленої звітності за коштами Фонду, подання недостовірної звітності щодо використання страхових коштів на посадових осіб підприємств, установ, організацій, фізичних осіб, які використовують найману працю, накладається штраф від 136 до 255 грн відповідно до ст. 165-5 КпАП України.

Заповнення звіту Ф4 за страховими коштами

Заповнення шапки залишилося звичним для всіх страхувальників. У заголовній частині звіту зазначаються: період, за який складено звіт, найменування страхувальника, його реєстраційний номер у ФСС з ТВП або його номер у Державному реєстрі (для зареєстрованих після 01.01.2011 р.), код ЄДРПОУ — для юридичних осіб або реєстраційний номер облікової картки платника податків — фізичної особи, банківські реквізити (МФО, номер поточного рахунка страхувальника, найменування банку), місцезнаходження та телефон.

Як і раніше, у звіті проставляються дані за всіма передбаченими звітом показниками за звітний квартал та наростаючим підсумком з початку звітного року.

Заповнення таблиці I «Розрахунки по коштах загальнообов'язкового державного соціального страхування».

Таблиця заповнюється у гривнях з копійками.

У рядку 1 «Заборгованість за страхувальником на початок року» відображається сума заборгованості за страхувальником, яка відповідає сумі заборгованості за страхувальником на кінець звітного періоду, відображеній у звіті за минулий рік. Протягом поточного року дані в рядку 1 залишаються без змін. Отже, не маючи розрахунків за страховими коштами з Фондом в інших звітних кварталах, звіт все одно треба подавати.

Рядок 2 «Заборгованість за страхувальником згідно з актами приймання-передавання» заповнюється у разі, якщо страхувальник змінив місцезнаходження (фізична особа — місце проживання) та має заборгованість за попереднім місцем обліку.

Рядки 3 та 4 «Донараховано самостійно (за період до 01.01.2011 р.) внесків, пені» заповнюються страхувальником за наявності суми самостійно донарахованих страхових внесків, виявлених за минулі роки (оскільки з 2011 року підприємства страхові кошти до ФСС з ТВП не сплачують), та нарахованої пені на всю суму недоїмки за весь період прострочення платежу.

Рядки 5, 6 та 7 «Нараховано за актами перевірок внесків, штрафів, пені» треба буде заповнити, якщо за результатами перевірки страхувальника спеціалістами органу Фонду йому донарахували суми страхових внесків за період діяльності страхувальника до 01.01.2011 р., штрафів та пені, за винятком адміністративних штрафів.

Рядок 8 «Не прийнято до зарахування витрат» заповнюється у разі, якщо у страхувальника не були прийняті до зарахування суми витрат, що були здійснені з порушеннями чинного законодавства до 01.01.2011 р., та неправомірно витрачені після 01.01.2011 р. суми страхових коштів (знову ж таки, за результатами перевірки).

Під час заповнення рядка 9 «Отримано від часткової оплати за путівки» зазначається сума, яка була отримана як часткова оплата вартості путівок у звітному періоді (з початку року) до каси страхувальника за основним місцем роботи застрахованої особи.

У рядку 10 «Отримано від Фонду з початку року» підприємством відображається загальна сума коштів, отриманих від Фонду для виплати матеріального забезпечення застрахованим особам, нарахованого страхувальником, та часткового фінансування оздоровлення дітей у дитячих закладах оздоровлення.

Якщо у звітному кварталі отримувались кошти від Фонду для погашення заборгованості за Фондом, що мала місце на 01.01.2011 р., то окремо така сума проставляється у рядку 11 «у т. ч. для погашення заборгованості за Фондом станом на 01.01.2011 р.».

Рядок 12 «Списано згідно з законодавством» заповнюється підприємством, коли у звітному кварталі були випадки списання суми заборгованості страхувальника перед Фондом (із суми внесків, штрафів, пені та неприйнятих до зарахування витрат, які скасовані у встановленому порядку рішеннями органів Фонду).

Підсумовуючи цей заповнений розділ, отримуємо суму ВСЬОГО, яка впливає на заповнення рядка 14 «Заборгованість за Фондом на кінець звітного періоду (р. 21 — р. 13)»: якщо загальна сума заборгованості за страховими коштами, яка не перерахована Фондом на кінець звітного періоду, становить різницю рядків 21 і 13.

Якщо дані рядка 21 перевищують дані рядка 13, такий результат відображається у рядку 14 із розшифруванням у рядку 15 «у т. ч: непогашена частина заборгованості, що мала місце станом на 01.01.2011 р.», у якому треба окремо виділити дані про непогашену на кінець звітного періоду частину заборгованості, яка виникла до 01.01.2011 р.

Зверніть увагу, що дані рядка 14 не можуть мати від'ємного значення. Якщо дані рядка 21 дорівнюють даним рядка 13, у рядках 14 і 22 проставляються прочерки.

Приступаючи до заповнення другої частини таблиці I, рядок 16 «Заборгованість за Фондом на початок року» заповнюємо тоді, коли підприємство має суму заборгованості за Фондом, яка відповідає сумі заборгованості за Фондом на кінець звітного періоду, відображеній у звіті за минулий рік. Протягом поточного року дані в рядку 16 залишаються без змін.

Рядок 17 «Заборгованість за Фондом згідно з актами приймання-передавання» заповнюється у разі, якщо страхувальник змінив місцезнаходження (фізична особа — місце проживання) та залишається невідшкодована заборгованість за Фондом.

У рядку 18 «Перераховано з початку року» підприємство заповнює загальні суми перерахованих на рахунок органу Фонду страхових коштів з початку року, окремо виділяючи суму заборгованості, що мала місце станом на 01.01.2011 р., у рядку 19. Саме до цих рядків (18 і 19) потрапить сума погашення страхових внесків, строки виплати яких настали у I кв. 2011 року у зв'язку з виплатою заробітної плати за 2010 рік.

У рядку 20 «Витрати з початку року» проставляється загальна сума нарахованих страхувальником витрат за рахунок коштів Фонду на матеріальне забезпечення та часткове фінансування оздоровлення дітей у дитячих закладах оздоровлення. Ці дані розшифровуються окремо за видами витрат у таблиці II «Розшифровка витрат за рахунок страхових коштів Фонду», тому показник рядка 20 таблиці I має дорівнювати показнику рядка 8 таблиці II звіту! Дані рядка 20 заповнюються на підставі поданих до Фонду заяв-розрахунків.

Підсумовуючи дані у рядку 21, визначаємо заборгованість за страхувальником у рядку 22, якщо результат рядка 13 перевищує рядок 21. Зверніть увагу, що дані рядка 22 не можуть мати від'ємного значення. Якщо дані рядка 21 дорівнюють даним рядка 13, у рядках 14 і 22 проставляються прочерки.

Результат рядка 22 «Заборгованість за страхувальником на кінець звітного періоду (р. 13 — р. 21) = (р. 23 + р. 28)» визначає загальну суму заборгованості за коштами Фонду, яка не перерахована страхувальником на кінець звітного періоду.

Слід зазначити, що сума показників рядків 13 та 14 має дорівнювати сумі даних рядків 21 та 22. Ця перевірка може застосовуватися для контролю балансу звіту.

Розшифрування суми заборгованості за страхувальником проводиться у рядку 23 «у т. ч. заборгованість поточного року», де наводяться дані про суму заборгованості за коштами Фонду, які не сплачені страхувальником, окремо за рядками 24 — 27. Зверніть увагу, що сума даних рядків 24 — 27 може не відповідати загальній сумі заборгованості поточного року (р. 23 таблиці I).

У рядку 28 «непогашена частина заборгованості, що мала місце станом на 01.01.2011 р.» зазначаються дані про непогашену на кінець звітного періоду частину заборгованості, яка виникла до 01.01.2011 р. За наявності заборгованості за Фондом станом на 01.01.2011 р. суми, відображені страхувальником у рядках 3 — 8 таблиці, зараховуються як погашення цієї заборгованості (зменшується показник рядка 15).

У таблиці II «Розшифровка витрат за рахунок страхових коштів» наводиться інформація про витрати, проведені страхувальником на матеріальне забезпечення, за їх видами.

Зверніть увагу, що цей розділ майже не змінився і заповнюється у звичному порядку у гривнях з копійками. Дані рядка 8 таблиці II відповідають даним рядка 20 розділу I звіту.

Приклади заповнення звіту Ф4 наведено у зразках 7 і 8.

Зразок 7

Заповнення звітності за формою Ф4-ФСС з ТВП (за умовами прикладу 7)

Зразок 8

Заповнення звітності за формою Ф4-ФСС з ТВП (за умовами прикладу 8)

Заповнення звіту Ф14 за путівками

Звіт за формою Ф14 до ФСС з ТВП загалом не змінився, заповнюється у гривнях з копійками за сумами вартості путівок, отриманих страхувальником від органу Фонду відповідно до Порядку отримання застрахованими особами і членами їхніх сімей санаторно-курортного лікування, що сплачується за рахунок коштів Фонду соціального страхування з тимчасової втрати працездатності, затвердженого постановою правління ФСС з ТВП від 25.02.2009 р. №12.

Єдине, що зник рядок 7 у таблицях I і II «У санаторії-профілакторії (куплені органами Фонду)».

Нагадаємо, що путівки на санаторно-курортне лікування та до дитячих закладів оздоровлення, що отримані страхувальником від органу Фонду, відображаються у звіті на підставі журналу обліку путівок до санаторно-курортних закладів за формою Ф13-ФСС з ТВП, яка є додатком 3 до зазначеного Порядку №12.

Виправлення помилок

Пригадаємо, що до 2011 року порядок виправлення помилок минулих звітних періодів у звітності страхувальників був окремо затверджений у постанові ФСС з ТВП від 25.12.2003 р. №123, який, відповідно до коментованої постанови, визнали з 01.01.2011 р. нечинним. Тому починаючи зі звітування за I кв. 2011 року всі помилки виправляються відповідно до коментованої постанови.

Зазначимо, що цей порядок суттєво не відрізняється від раніше чинного порядку.

Так, у разі виявлення помилки у звітах за формами Ф4 та Ф14 страхувальник має право до кінцевого терміну подання цієї звітності повторно сформувати та подати звіт до органу Фонду за місцем обліку.

Чинним вважається останній електронний або паперовий звіт, поданий страхувальником до закінчення терміну подання звітності.

За наявності методологічних або арифметичних помилок (наприклад, відмінність показників у різних таблицях звіту за формою Ф4 щодо витрат за рахунок коштів Фонду, невідображення або неправильне відображення суми коштів, отриманих від органу Фонду на надання матеріального забезпечення застрахованим особам, невідображення сум донарахованих страхових внесків, пені, штрафів та не прийнятих до зарахування витрат, які страхувальником не оскаржуються або процедура оскарження завершена), виявлених при прийманні звітів відповідальною особою органу Фонду, страхувальнику має бути запропоновано самостійно виправити виявлені помилки. Ці пропозиції не можуть бути підставою для неприйняття звіту. У разі відмови страхувальника виправити помилки орган Фонду зобов'язаний самостійно визначити відповідні показники, врахувати їх при складанні зведених звітів, після чого, за необхідності, проводиться перевірка цього страхувальника.

У разі якщо страхувальник самостійно до початку перевірки органом Фонду виявив помилки, які містяться у раніше поданому ним звіті за формою Ф4 і які стосуються правильності нарахування суми страхових внесків до Фонду за період до 01.01.2011 та витрат за загальнообов'язковим соціальним страхуванням у зв'язку з тимчасовою втратою працездатності та витратами, зумовленими похованням, то такий страхувальник повинен вжити невідкладних заходів щодо їх виправлення шляхом письмового повідомлення про факт та зміст помилок органу Фонду за місцем обліку, у якому мають бути відображені причини виникнення помилок та надано розрахунок донарахованої (зменшеної) суми страхових внесків або витрат, здійснених за рахунок коштів Фонду. Як і раніше, треба підготувати письмове повідомлення про факт виявлення помилки у двох примірниках, де достатньо зазначити таку інформацію:

— найменування страхувальника;

— реєстраційний код страхувальника в органі Фонду або його номер у Державному реєстрі (для зареєстрованих після 01.01.2011 р.) та ідентифікаційний код за ЄДРПОУ;

— період виявлення помилки;

— зміст помилки з посиланням на чинне законодавство, згідно з яким робляться виправлення;

— суму відкоригованих внесків або витрат;

— суму донарахованої пені;

— дату складання повідомлення.

Письмове повідомлення надсилається за підписом керівника та головного бухгалтера або фізичної особи — суб'єкта підприємницької діяльності і зберігається у страхувальника (копія) та в органі Фонду разом зі звітом страхувальника за той квартал, у якому це повідомлення отримане.

При цьому страхувальник при виявленні помилки, що обумовлює необхідність сплати заборгованості страхувальника перед Фондом, повинен донарахувати та сплатити суму пені, розраховану на суму недоплати1.

1 Зайво перерахована сума пені за несвоєчасну сплату внесків підлягає поверненню страхувальнику за його письмовою заявою.

Страхувальник, подаючи звітність до органу Фонду, повинен відобразити помилки минулих кварталів звітного року шляхом коригування відповідних показників звітності. Помилки минулих років, що стосуються фінансових показників (про донараховані або нараховані помилково суми страхових внесків, страхові внески, донараховані внаслідок зайво нарахованих раніше сум допомоги), відображаються в рядку 3 таблиці I звіту за формою Ф4. Додатково нараховані суми допомоги по тимчасовій непрацездатності, в тому числі по догляду за хворим членом сім'ї, по вагітності та пологах, а також збільшення кількості днів за листками непрацездатності, що оплачені в минулих роках, відображаються в рядках 1, 2, 3 таблиці II звіту за формою Ф4-ФСС з ТВП.

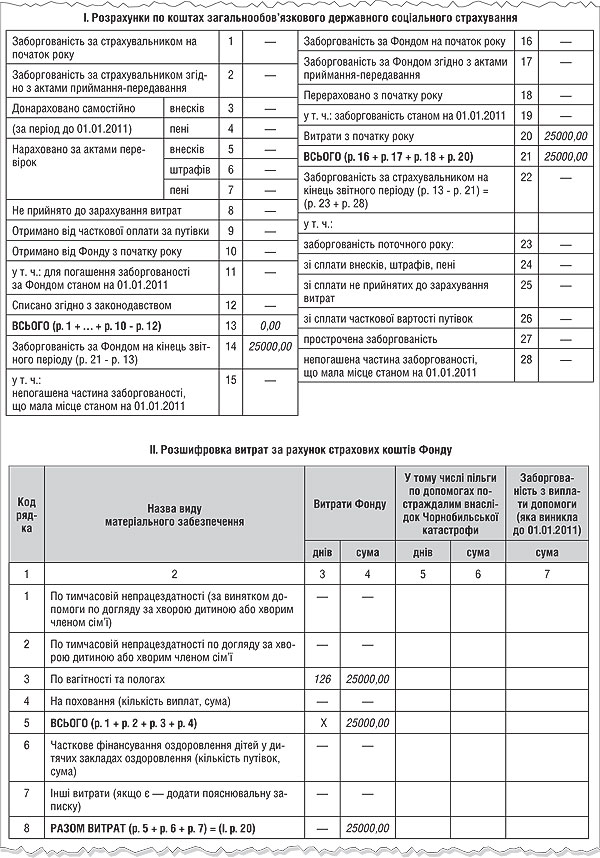

Приклад 7. Станом на 01.01.2011 року страхувальник заборгував ФСС з ТВП страхових внесків на суму 250 грн, яку сплатив у січні 2011 року при виплаті зарплати за грудень 2010 р. У травні 2011 р. страхувальник звернувся до Фонду із заявкою-розрахунком на отримання страхових коштів на виплату допомоги по тимчасовій непрацездатності. Загальна сума допомоги — 1500 грн, де:

1) за перші п'ять днів за рахунок коштів роботодавця сума становила 500 грн, при цьому ця сума у звіті не відображається;

2) за 10 днів непрацездатності, що оплачуються за рахунок коштів Фонду, — 1000 грн. Саме ця сума буде зазначена у звіті.

Фонд перерахував заявлену страхувальником суму коштів у червні 2011 р.

Заповнення звіту подано у зразку 7.

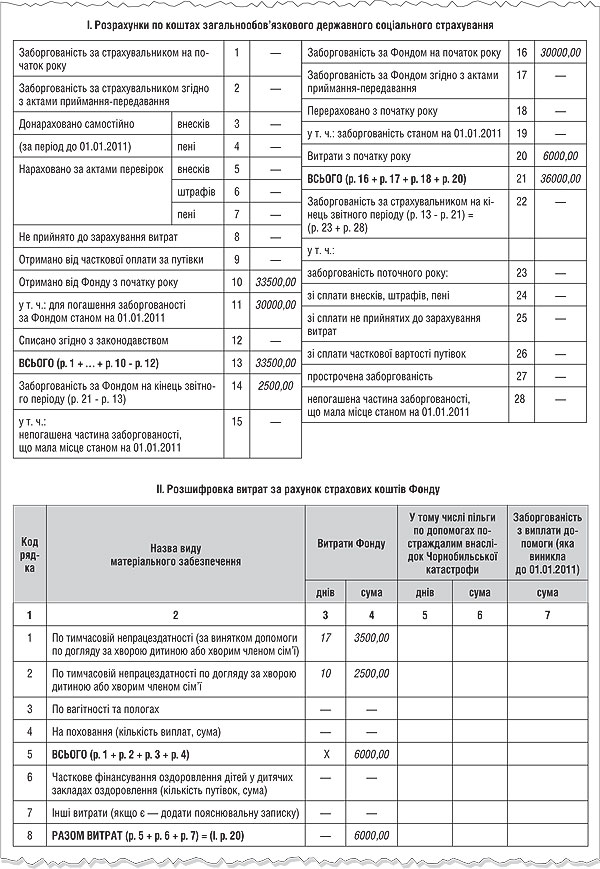

Приклад 8. Станом на 01.01.2011 року страхувальник не мав заборгованості за коштами Фонду, оскільки виплатив зарплату за грудень у грудні 2010 року. Заборгованості за Фондом на 01.01.2011 року також немає. У червні 2011 р. страхувальник звернувся до Фонду із заявкою-розрахунком на отримання страхових коштів на виплату допомоги по вагітності та пологах в сумі 25000 грн. Фонд перерахував заявлену страхувальником суму коштів тільки на початку липня 2011 р.

Заповнення звіту подано у зразку 8.

Приклад 9. Станом на 01.01.2011 року страхувальник не мав заборгованості за коштами Фонду, оскільки виплатив зарплату за грудень у грудні 2010 року. При цьому станом на 01.01.2011 року є заборгованість за Фондом у сумі 30 000 грн, яку він повернув підприємству у січні 2011 року.

У травні 2011 р. страхувальник звернувся до Фонду із заявкою-розрахунком на отримання страхових коштів на виплату допомоги по тимчасовій непрацездатності. Загальна сума допомоги — 4500 грн, де:

1) за перші п'ять днів за рахунок коштів роботодавця сума становила 1000 грн, при цьому ця сума у звіті не відображається;

2) за 17 днів непрацездатності, що оплачуються за рахунок коштів Фонду, — 3500 грн. Саме ця сума буде зазначена у звіті.

Фонд перерахував заявлену страхувальником суму коштів у червні 2011 р.

У червні 2011 р. страхувальник звернувся до Фонду із заявкою-розрахунком на отримання страхових коштів на виплату допомоги по тимчасовій непрацездатності по догляду за хворою дитиною в сумі 2500 грн, де всі 10 днів непрацездатності фінансуються за рахунок коштів Фонду. Фонд не перерахував заявлену страхувальником суму коштів у II кв. 2011 р.

Заповнення звіту подано у зразку 9.

Зразок 9

Заповнення звітності за формою Ф4-ФСС з ТВП (за умовами прикладу 9)

ВІДПОВІДАЛЬНІСТЬ ПРИ ОБЧИСЛЕННІ ТА СПЛАТІ ЄСВ

Визначені Законом №2464 платники зобов'язані своєчасно та у повному обсязі обчислювати, нараховувати і сплачувати єдиний соціальний внесок. Альтернатива — притягнення до відповідальності. Щоб запобігти неприємним наслідкам, слід знати як загальні, так і особливі випадки притягнення до відповідальності, а також розміри штрафних санкцій, порядок їх застосування тощо.

Які види відповідальності загрожують платникам ЄСВ

Спершу з'ясуймо, яка відповідальність загрожуватиме платникові єдиного соціального внеску у разі допущення порушень законодавства щодо нарахування та сплати ЄСВ.

Отож за порушення законодавства про ЄСВ чинне законодавство передбачає три види юридичної відповідальності:

— фінансову;

— адміністративну;

— кримінальну.

З'ясуймо, у яких випадках, за яких підстав та в якому порядку платників єдиного соціального внеску притягуватимуть до кожного з видів відповідальності, наведених вище.

Розпочнімо зі штрафних санкцій за несплату єдиного соціального внеску (недоїмку), що, по суті, уособлює першу з можливих видів відповідальності — фінансову.

Що таке недоїмка з ЄСВ та як її можуть стягнути

Недоїмкою, згідно з п. 6.2 Iнструкції №21-5, є сума ЄСВ, своєчасно не нарахована та/або не сплачена платником у строки, визначені Законом №2464, що обчислена органами ПФУ у випадках, передбачених Законом.

У разі якщо недоїмку виявили посадові особи Пенсійного фонду України, вони оформляють вимогу про сплату боргу на підставі актів документальних перевірок, актів звірянь з органами ДПС, звітів платника про нарахування ЄСВ та облікових даних із карток особових рахунків працівників.

Вимога заповнюється, у разі якщо сума боргу платника перед бюджетом перевищує 10 грн.

Як зазначено у п. 6.3 Iнструкції №21-5, органи ПФУ надсилатимуть платникам вимоги про сплату єдиного соцвнеску, у разі якщо:

1) дані документальних перевірок результатів діяльності платника або актів звірянь з органами податкової служби сум доходу (прибутку) фізичних осіб — підприємців чи осіб, які забезпечують себе роботою самостійно, свідчать про донарахування сум єдиного внеску або органами ПФУ в повідомленнях-розрахунках визначено суми внеску, що підлягають доплаті;

2) платник має на кінець звітного базового періоду недоїмку зі сплати єдиного внеску;

3) платник має на кінець звітного базового періоду борги зі сплати фінансових санкцій (на відміну від двох попередніх випадків, тут ідеться не про недоїмку).

Територіальний орган ПФУ надсилає платникам єдиного соціального внеску, які мають недоїмку, вимогу про її сплату. I протягом 10 робочих днів із дня надходження вимоги платник єдиного внеску зобов'язаний розрахуватися за сумами, зазначеними у ній (див. ст. 25 Закону №2464).

Строки надсилання вимоги про сплату ЄСВ залежать, зокрема, від обставин, за яких її надіслано, а саме:

— якщо вимогу надсилають за обставин, визначених у п. 1 викладеного вище переліку, її отримання слід очікувати одночасно з актом документальної перевірки платника єдиного соціального внеску або повідомленням-розрахунком на всю суму донарахованого ЄСВ;

— у разі наявності обставин, визначених п. 2 та п. 3 переліку, вимогу надсилають щомісяця протягом 5 робочих днів, наступних за звітним базовим періодом. Її формують на підставі даних особових рахунків платників на всю суму боргу.

Вимогу вважають надісланою (врученою) юридичній особі чи відокремленому підрозділу, якщо її передано службовій особі такого платника під підпис або надіслано листом із повідомленням про вручення.

Якщо платник не повідомив органи ПФУ про зміну свого місцезнаходження, у зв'язку з чим надіслана вимога не знайшла свого адресата, вона однаково вважатиметься врученою належним чином.

Платник має право оскаржити:

— вимогу про сплату недоїмки;

— рішення про нарахування пені та накладення штрафу.

Платник внеску, що не погоджується із зазначеною у вимозі сумою недоїмки та, відповідно, нарахованими на неї фінсанкціями, має право оскаржити таку вимогу як у судовому, так і в адміністративному порядку.

Узгодження визначеної у вимозі суми в адміністративному порядку відбувається згідно з Порядком №22-7. При цьому платники внеску, минаючи адміністративний шлях, мають право оскаржити відповідну вимогу та рішення безпосередньо до суду у будь-який момент після їх отримання, письмово повідомивши про це орган ПФУ протягом 10 робочих днів (див. п. 1.3 Порядку №22-7 та п. 6.6 Iнструкції №21-5).

У разі якщо платник протягом 10 робочих днів з дня отримання вимоги не сплатить зазначених у ній сум недоїмки, штрафів та пені, не узгодить її з органом ПФУ, не оскаржить у суді або не сплатить узгодженої суми недоїмки, відділення Пенсійного фонду України надішле таку вимогу до органів виконавчої служби (далі — ДВС). До суми боргу, інформація про яку подається до ДВС, крім недоїмки за даними карток особових рахунків платників, включаються також суми узгоджених із платником, але не сплачених у встановлений термін штрафів та пені.

Вимогу про сплату недоїмки вважають відкликаною, якщо (п. 6.7 Iнструкції №21-5):

а) платник самостійно погасив суму боргу (вимога є відкликаною у день, упродовж якого відбулося погашення суми боргу);

б) орган ПФУ скасовує або змінює раніше зазначену суму боргу внаслідок її узгодження чи оскарження (вимогу вважають відкликаною з дня прийняття рішення про скасування або зміну раніше зазначеної суми боргу);

в) вимогу органу ПФУ про сплату боргу скасовано чи змінено судом (вимогу вважають відкликаною у день набрання чинності судовим рішенням);

г) борг списано у випадках, передбачених ч. 7 ст. 25 Закону №2464 (день прийняття органом ПФУ рішення про списання боргу);

д) є рішення суду на стягнення відповідних, зазначених у вимозі сум боргу (вимога відкликана у день надходження виконавчих документів до органів ДВС).

Як погашається заборгованість з ЄСВ

За рахунок сум, що надходять від платника єдиного соціального внеску або від держвиконавця, суми недоїмки, штрафних санкцій та пені погашаються у порядку календарної черговості їх виникнення. Протягом 5 робочих днів після закінчення базового звітного періоду орган ПФУ складає повідомлення про суми розподілу сплачених коштів та надсилає (вручає) його платнику.

Наголосимо, що сума недоїмки не підлягає списанню, крім випадків повної ліквідації юридичної особи, та щодо неї, так само як і щодо штрафів та нарахованої пені, не застосовується строк давності.

Увага! Платники внеску мають право розраховувати на повернення безпідставно стягнених органом ПФУ сум. Таке право гарантоване ч. 3 ст. 26 Закону №2464, згідно з якою безпідставно стягнені пенсійним органом суми підлягають поверненню в 3-денний строк із дня прийняття рішення органом ПФУ або судом з одночасною сплатою нарахованої на ці суми пені з розрахунку 120% річних облікової ставки НБУ.

Штрафи за порушення законодавства про ЄСВ

Відповідно до ч. 11 ст. 25 Закону №2464 та п. 7.2 Iнструкції №21-5 територіальний орган ПФУ застосовує до платників такі штрафи (див. таблицю 3).

Таблиця 3

Штрафи за порушення законодавства про ЄСВ

|

Зміст порушення

|

Розмір штрафу

|

Підстава для рішення про застосування штрафу

|

Яким документом оформляються рішення

|

Пункт Закону №2464/Iнструкції №21-5

|

| Ухилення від взяття на облік або несвоєчасне подання заяви про взяття на облік платниками ЄСВ, на яких не поширюється дія Закону про держреєстрацію | 10 н. м. д. г. (170 грн) | Акт про зазначене порушення складається у довільній формі | Рішення про застосування штрафних санкцій (додаток 9 до Iнструкції №21-5) | п. 1 ч. 11 ст. 25/пп. 7.2.1 |

| Несплата (неперерахування) або несвоєчасна сплата (несвоєчасне перерахування) ЄСВ | 10% своєчасно не сплачених сум | Дані карток особових рахунків платників | Рішення про застосування штрафних санкцій (додаток 10 до Iнструкції №21-5) | п. 2 ч. 11 ст. 25/пп. 7.2.2 |

| Своєчасне ненарахування ЄСВ (при донарахуванні органом ПФУ або самостійно платником) | 5% зазначеної суми за кожен повний або неповний базовий звітний період, за який донараховано таку суму, але не більше 50% суми донарахованого ЄСВ* | Акт перевірки платника ЄСВ чи акт звіряння з податковим органом | Рішення про застосування штрафних санкцій (додаток 11 до Iнструкції №21-5) | п. 3 ч. 11 ст. 25/пп. 7.2.3 |

| Неподання, несвоєчасне подання, подання не за встановленою формою звітності | 10 н. м. д. г. (170 грн) | Акт про зазначене порушення, складений у довільній формі | Рішення про застосування штрафних санкцій (додаток 12 до Iнструкції №21-5) | п. 4 ч. 11 ст. 25/пп. 7.2.4 |

| Неналежне ведення бухгалтерської документації, на підставі якої нараховують ЄСВ | Від 8 до 15 н. м. д. г. (від 136 грн до 255 грн) | Акт перевірки | Рішення про застосування штрафних санкцій (додаток 13 до Iнструкції №21-5) | п. 5 ч. 11 ст. 25/пп. 7.2.5 |

| Несплата, неповна сплата чи несвоєчасна сплата суми ЄСВ одночасно з видачею сум виплат, на які нараховують ЄСВ (авансові платежі) | 10% таких несплачених або несвоєчасно сплачених сум | Акт перевірки | Рішення про застосування штрафних санкцій (додаток 14 до Iнструкції №21-5) | п. 6 ч. 11 ст. 25/пп. 7.2.6 |

| * Пояснення. Для розрахунку цього штрафу кількість звітних періодів беруть починаючи з місяця, на який припадає термін подання звітності за період, за який донараховано (обчислено) суми ЄСВ, та закінчуючи місяцем, на який припадає отримання таким платником акта перевірки від органу ПФУ або в якому він подав звітність, де зазначено такі донараховані суми. Якщо за результатами перевірки в окремих місяцях виявлено суми донарахованого (своєчасно не обчисленого) ЄСВ, то за кожне таке донарахування (кожен місяць) для дотримання вимог щодо максимального розміру (50%) штрафу обчислення проводять так: 1) визначають сукупну суму донарахувань за всіма звітними періодами, в яких вони виявлені; 2) фіксують сукупну суму штрафу за всіма звітними періодами, в яких виявлено донарахування та за якими нараховано такі штрафи; З) обчислюють максимальний розмір штрафу від сукупної суми донарахувань та порівнюють із фактично нарахованою сумою штрафів, визначеною сукупно за всі звітні періоди, в яких донараховано суми ЄСВ; 4) сплачують суму штрафів, що не перевищує їх максимального розміру. |

||||

Самостійне виявлення недоїмки та звільнення від штрафу

Загалом ситуації з виявленням помилок можна поділити на дві групи:

1) платник сам виявляє допущену помилку;

2) помилку виявляють працівники ПФУ, у т. ч. під час перевірки.

Згідно з ч. 2 ст. 25 Закону №2464, у разі самостійного виявлення недоплати платник повинен самостійно обчислити ці внески та сплатити їх разом із нарахованою пенею. Тут же п. 3 ч. 11 ст. 25 Закону №2464 прописано штраф за донарахування платником своєчасно не нарахованого внеску. Причому розмір штрафу — такий самий, як і при нарахуванні органом ПФУ.

Отже, самостійне виявлення платником внеску недоїмки та подальше її обчислення і сплата разом із нарахованою пенею, по суті, не знімають загрози застосування до такого платника штрафних санкцій (приклад розрахунку пені наводиться у п. 7.5 Iнструкції №21-5, див. розділ 8 «Нормативна база»).

Згідно з п. 7.7 Iнструкції №21-5, рішення про застосування фінансових санкції приймає начальник ПФУ в районі, місті, районі у місті або його заступник за наслідками розгляду акта й інших матеріалів про порушення — за встановленою формою у двох примірниках. Перший примірник рішення протягом 3 робочих днів з дня його винесення надсилають платнику в порядку, встановленому для надсилання вимог, або вручають під підпис керівнику чи головному бухгалтеру платника, а другий залишають у структурному підрозділі органу ПФУ, який відповідає за організацію контролю за надходженням сум ЄСВ.

Суми штрафів та нарахованої пені, застосованих за порушення порядку та строків нарахування, обчислення і сплати ЄСВ, стягують у такому самому порядку, що й суми недоїмки зі сплати ЄСВ.

Штрафи та пеня повинні сплачуватися платником єдиного соціального внеску протягом 10 робочих днів після надходження відповідного рішення або можуть бути оскаржені у цей самий строк до органу ПФУ вищого рівня чи до суду з одночасним обов'язковим письмовим повідомленням про це територіального органу ПФУ (п. 7.8 Iнструкції №21-5).

Варто мати на увазі, що при оскарженні рішення органу ПФУ про застосування фінансових санкцій перебіг строку їх сплати до винесення вищим органом або судом рішення зупиняється.

У разі якщо платник єдиного соціального внеску не сплатить у відведений термін зазначених у рішенні сум та не повідомить орган ПФУ про його оскарження, таке рішення передають до ДВС.

У яких випадках нараховують пеню

Пеню нараховують виключно на суму недоїмки (ч. 10 ст. 25 Закону №2464). На суму штрафів, які з певних причин теж можуть не бути сплаченими вчасно, пеня не нараховується!

Пеню обчислюють у розмірі 0,1 відсотка від суми недоплати за кожен день прострочення платежу.

Нарахування пені розпочинається з першого календарного дня, наступного за днем закінчення строку внесення відповідного платежу, до дня його фактичної сплати (перерахування) включно.

Перелік документів, які є підставою для нарахування пені:

1) документи, що підтверджують суму ЄСВ та строк її сплати:

— звіт про суми нарахованої заробітної плати (доходу, грошового забезпечення, допомоги, компенсації) застрахованих осіб та суми нарахованого єдиного внеску на загальнообов'язкове державне соціальне страхування до органів ПФУ (з додатним значенням);

— вимога про донараховані суми ЄСВ за актами перевірок, актами звірянь або повідомленням-розрахунком;

— рішення суду;

2) документи, що підтверджують суму та дату погашення недоїмки за єдиним внеском:

— витяг із рахунків у вигляді електронного реєстру розрахункових документів;

— корінець прибуткового документа про приймання установою банку платежів готівкою;

— звіт платника щодо нарахування ЄСВ з від'ємним значенням;

— рішення про виключення з Державного реєстру підприємств та організацій України;

— свідоцтво про смерть фізособи.

Адміністративна та кримінальна відповідальність

На початку статті ми з'ясували, що за порушення у сфері нарахування, обчислення та сплати ЄСВ передбачено три види юридичної відповідальності. I якщо перша з них — фінансова, яку ми вже встигли розглянути, підлягає застосуванню виключно до відповідних платників ЄСВ, то інші дві — адміністративна та кримінальна — можуть застосовуватися до їхніх посадових осіб.

Адміністративна відповідальність.

Згідно з ч. 1 ст. 26 Закону №2464 посадові особи платників ЄСВ несуть адмінвідповідальність за:

1) порушення порядку нарахування, обчислення та строків сплати ЄСВ;

2) неподання, несвоєчасне подання, подання не за встановленою формою звітності щодо ЄСВ;

3) подання недостовірних відомостей, що використовуються у Державному реєстрі, інших відомостей, передбачених Законом про ЄСВ.

Відповідно до статті 165-1 КпАП за перелічені вище порушення на посадових осіб підприємства накладатимуть штраф у розмірі від 20 до 30 н. м. д. г. (від 340 грн до 510 грн). Повторне за рік (після накладення відповідного адмінстягнення) вчинення таких дій призведе до штрафу в розмірі від 30 до 40 н. м. д. г. (від 510 грн до 680 грн).

Адміністративний штраф можуть накласти і за перешкоджання уповноваженим особам ПФУ в проведенні перевірок, пов'язаних із нарахуванням, обчисленням та сплатою ЄСВ, а також вчинення дій, що перешкоджають уповноваженим особам ПФУ в проведенні перевірок щодо використання страхових коштів (стаття 188-23 КпАП). Його накладатимуть на винних посадових осіб у розмірі від 8 до 15 н. м. д. г. (від 136 грн до 255 грн). За таке порушення, вчинене повторно протягом року (після накладення адмінстягнення), штраф становитиме від 10 до 20 н. м. д. г. (від 170 грн до 340 грн).

У вищеперелічених випадках справи про адмінправопорушення розглядатиме територіальний орган ПФУ (ст. 244-2 КпАП). Від імені органів ПФУ розглядати такі справи мають право: голова правління ПФУ, його заступники, начальники головних управлінь в АРК, областях, мм. Києві й Севастополі та їхні заступники, начальники управлінь у районах, містах, районах у містах та їхні заступники.

Кримінальна відповідальність

Кримінальну відповідальність за порушення у сфері нарахування, обчислення та сплати єдиного соціального внеску передбачено ст. 212-1 ККУ (див. таблицю 4).

Таблиця 4

Кримінальна відповідальність за порушення у сфері нарахування, обчислення та сплати ЄСВ

|

№ з/п

|

Суть злочину

|

Умови застосування

|

Можливі санкції

|

|

1.

|

Умисне ухилення від сплати єдиного внеску чи страхових внесків на пенсійне страхування, вчинене службовою особою підприємства, установи, організації незалежно від форми власності або особою, яка здійснює підприємницьку діяльність без створення юридичної особи, чи будь-якою іншою особою, котра зобов'язана його сплачувати | — діяння призвело до фактичного ненадходження до фондів соцстрахування коштів у значних* розмірах; | 1) штраф від 300 до 500 н. м. д. г. (від 5100 грн до 8500 грн); 2) позбавлення права обіймати певні посади чи займатися певною діяльністю на строк до 3 років |

| — діяння вчинено за попередньою змовою групою осіб або якщо воно призвело до фактичного ненадходження до фондів коштів у великих** розмірах | 1) штраф від 500 до 2000 н. м. д. г. (від 8500 грн до 34000 грн); 2) виправні роботи на строк до 2 років; З) обмеження волі на строк до 5 років із позбавленням права обіймати певні посади чи займатися певною діяльністю на строк до 3 років |

||

|

2.

|

Діяння, названі у графах 1 та 2 п. 1 таблиці (з умовами) | злочин вчинено особою, раніше судимою за ухилення від сплати єдиного внеску чи страхових внесків на державне пенсійне страхування, або якщо він призвів до фактичного ненадходження до фондів коштів в особливо великих*** розмірах | позбавлення волі на строк від 5 до 10 років із позбавленням права обіймати певні посади чи займатися певною діяльністю на строк до 3 років із конфіскацією майна |

| * Під значним розміром розуміють суми ЄСВ, які в 1000 і більше разів перевищують установлений законом н. м. д. г. у 2011 р. — 470500 грн. ** Під великим розміром розуміють суми, які у 3000 і більше разів перевищують установлений законом показник н. м. д. г. (понад 1411500 грн у 2011 році). *** Особливо великий розмір — сума, яка у 5000 і більше разів перевищує показник н. м. д. г. (понад 2352500 грн у 2011 році). |

|||

Увага! Для кваліфікації злочину за показник н. м. д. г. беруть суму, що дорівнює звичайній податковій соціальній пільзі (п. 5 підрозділу 1 розділу ХХ «Перехідні положення» ПКУ). Проте для визначення суми штрафу беремо 17 грн.

Звільнення від відповідальності: особа, яка вперше вчинила діяння, передбачене у п. 1 і 2 таблиці 4 на с. 121, звільняється від кримінальної відповідальності, якщо вона до притягнення до такої відповідальності сплатила ЄСВ, а також відшкодувала шкоду, завдану фондам загальнообов'язкового державного соціального страхування його несвоєчасною сплатою (штрафні санкції, пеня).

Перевірки органів ПФУ

Відповідно до Закону №2464, ПФУ та його територіальні органи мають право проводити не частіше ніж один раз на календарний рік планову, а у випадках, передбачених законом, — позапланову перевірку на підприємствах, в установах і організаціях, у фізосіб-підприємців бухгалтерських книг, звітів, кошторисів та інших документів про нарахування, обчислення та сплату ЄСВ. Порядок проведення таких перевірок затверджено Порядком №233.