Під час рекламної кампанії стосовно Податкового кодексу України (далі — ПКУ) особливо підкреслювалося, що після його ухвалення підприємствам надаватиметься неймовірна кількість різноманітних податкових пільг. Розглянемо, що ми маємо насправді і як обліковуються отримані податкові пільги.

Що таке податкова пільга

Поняття «Податкова пільга» запроваджено п. 30.1 ПКУ — це «передбачене податковим та митним законодавством звільнення платника податків від обов'язку щодо нарахування та сплати податку та збору, сплата ним податку та збору в меншому розмірі за наявності підстав, визначених пунктом 30.2 цієї статті».

Підстави для надання податкових пільг згідно з п. 30.2 ПКУ такі:

1) особливості, що характеризують певну групу платників податків;

2) вид їхньої діяльності;

3) об'єкт оподаткування або характер та соціальне значення витрат, які здійснюються.

Податкова пільга може надаватися шляхом (п. 30.9 ПКУ):

1) податкової знижки, що зменшує базу оподаткування до нарахування податку або збору;

2) зменшення податкового зобов'язання після нарахування податку або збору;

3) встановлення пониженої ставки податку або збору;

4) звільнення від сплати податку або збору.

Згідно з п. 30.6 ПКУ суми податків і зборів, не сплачені платниками податків до бюджету у зв'язку з отриманням податкових пільг, повинні обліковуватися такими платниками податків. Облік зазначених коштів ведеться у порядку, визначеному Кабміном. На виконання цього пункту ПКУ Кабмін і затвердив Порядок №12331, який набрав чинності з дня його опублікування, тобто 11 січня 2011 року2.

Порядок №1233 регулює питання обов'язкового ведення відповідного обліку сум податкових пільг усіма платниками податків, які користуються ними, встановлює особливості визначення пільг з ПДВ залежно від режимів оподаткування, а також форму і порядок складання платниками податків Звіту про суми отриманих пільг (далі — Звіт) за формою, наведеною у додатку до цього Порядку. Порядок №1233 є обов'язковим для виконання всіма платниками податків, які згідно з ПКУ не сплачують податків та зборів до бюджету у зв'язку з отриманням податкових пільг (п. 1 Порядку №1233).

Звіт про отримані пільги

Згідно з Порядком №1233 Звіт заповнюють усі платники податків, які скористалися податковими пільгами, встановленими п. 30.9 ПКУ.

Звіт запроваджується замість звичного нам звіту про пільги за формою №1-ПП — у зв'язку з прийняттям ПКУ та Порядку №1233 втратили чинність деякі підзаконні акти3. Жодних кардинальних відмінностей щодо форми між «старим» та «новим» звітами немає.

1 Порядок обліку сум податків та зборів, не сплачених суб'єктом господарювання до бюджету у зв'язку з отриманням податкових пільг, затверджений постановою КМУ від 27.12.2010 р. №1233. Документ див. у «ДК» №17-18/2011.

2 У тексті Порядку №1233 встановлено, що він набрав чинності з 01.01.2011 р. Згідно з ч. 1 ст. 53 Закону України від 07.10.2010 р. №2591-VI «Про Кабінет Міністрів України» урядові постанови за загальним правилом набирають чинності з дня їх офіційного опублікування, якщо інше не передбачено самими постановами, але не раніше дня їх публікації. Порядок №1233 було опубліковано у газеті «Урядовий кур'єр» від 11.01.2011 р. №3.

3 Згідно з наказом ДПА України від 09.03.2011 р. №129/55 та наказом Державного комітету статистики України від 30.03.2011 р. №8903/7/16-0417 визнано такими, що втратили чинність, накази ДПА України та ДКС України: від 23.07.2004 р. №419/453 «Про затвердження форми звіту №1-ПП, Iнструкції про порядок її заповнення та Правил обліку податку на додану вартість з метою вдосконалення обчислення вартісної величини впливу пільг з цього податку на формування дохідної частини Державного бюджету України», зареєстрований у Міністерстві юстиції України 28.07.2004 р. за №938/9537; від 01.12.2005 р. №539/397 «Про затвердження змін до спільного наказу Державної податкової адміністрації України та Державного комітету статистики України від 23.07.2004 р. №419/453», зареєстрований у Міністерстві юстиції України 22.12.2005 р. за №1547/11827.

Звіт подається платниками податків щокварталу наростаючим підсумком з початку року до ДПС за місцем їх реєстрації протягом 40 календарних днів, наступних за останнім календарним днем звітного кварталу. Звіт за новою формою повинен подаватися «пільговиками» вже за I квартал 2011 року. Якщо ж платник податків жодними податковими пільгами не користується, Звіт не подається. Якщо ж хоча б в одному кварталі звітного року він податковою пільгою все ж таки скористався, подавати Звіт до кінця року йому доведеться, бо цей Звіт подається наростаючим підсумком. У Звіті, зокрема, зазначають вид податку або збору, щодо якого платник податків отримує податкові пільги, суму податкової пільги, а також термін її використання. Сума пільги — у гривнях (без копійок).

За вимогами Порядку №1233 ДПС забезпечує облік сум податків та зборів, не сплачених до бюджету платником податків у зв'язку з отриманням податкових пільг за операціями, що здійснюються на території України. Державна митна служба (ДМС) забезпечує облік сум податків і зборів, не сплачених платником податків до бюджету у зв'язку з отриманням податкових пільг при ввезенні (пересиланні) товарів на митну територію України. Облік податкових пільг ведеться органами ДПС на підставі отриманих звітів (п. 7 Порядку №1233).

Окремим п. 8 Порядку №1233 визначено, що податкові пільги встановлюються за операціями з постачання товарів (послуг), що є об'єктами обкладення ПДВ, які згідно з ПКУ та чинними міжнародними договорами України, ратифікованими ВРУ, звільнено від оподаткування або обкладаються ПДВ за нульовою ставкою, а також товарів (послуг), щодо яких застосовується спеціальний режим оподаткування в галузі сільського господарства.

Порядок визначення сум податкових пільг

Пунктом 9 Порядку №1233 встановлено, що суми податків та зборів, не сплачені платником податків до бюджету у зв'язку з отриманням податкових пільг, розраховуються таким платником податків у порядку, встановленому ДПС і узгодженому з Мінфіном. Порядок визначення сум податків та зборів, не сплачених платником податків до бюджету у зв'язку з отриманням податкових пільг, наразі не затверджено. На сьогодні на веб-сайті ДПАУ (www.sta.gov.ua) у підрозділі «Проекти регуляторних актів» розділу «Регуляторна політика» розміщено проект наказу ДПАУ «Про затвердження Порядку визначення сум податків та зборів, не сплачених суб'єктом господарювання до бюджету у зв'язку з отриманням податкових пільг за операціями, які здійснюються на митній території України» від 25.02.2011 р. (далі — Проект), який набере чинності з дня його офіційного публікування.

Розділом II «Особливості визначення пільг з ПДВ залежно від режимів оподаткування» Проекту обумовлено, що податкові пільги з ПДВ у Звіті визначаються за операціями з постачання товарів (послуг), які:

1) звільнені від обкладення ПДВ, досить значний перелік яких встановлено ст. 197 ПКУ, причому пільги, передбачені п. 197.1 розділу V «ПДВ» ПКУ, тепер застосовуватимуться і при імпорті (п. 197.4 ПКУ), але, як і раніше, не поширюються на підакцизні товари (п. 197.5 ПКУ);

2) обкладаються ПДВ за нульовою ставкою, що передбачено ст. 195, 211 розділу V ПКУ, ст. 337 розділу ХVIII ПКУ та підрозділу 2 розділу ХХ ПКУ, міжнародними договорами (угодами) ратифікованими ВРУ.

3) підпадають під спеціальний режим оподаткування в галузі сільського та лісового господарства, а також рибальства, передбачений ст. 209 розділу V ПКУ.

Крім того, є тимчасові галузеві пільги, передбачені підрозділом 2 розділу ХХ ПКУ (зокрема, для літакобудування, космічної діяльності, видавничої діяльності, вітчизняного кінематографу, постачань відходів та лому чорних і кольорових металів), міжнародними договорами (угодами) ратифікованими Верховною Радою України.

Отже, якщо платник податків заповнив відповідні рядки загальної декларації з ПДВ (рядки 2.1 і 2.2 декларації з ПДВ за операціями, що оподатковуються за нульовою ставкою, рядок 5 декларації з ПДВ — за звільненими від обкладення ПДВ операціями з розшифруванням таких операцій у додатку Д6 до декларації) або ж подавав скорочену чи спеціальну декларацію з ПДВ, то він зобов'язаний заповнювати і подавати до Державної податкової служби за місцем своєї реєстрації Звіт у розрізі кодів пільг (п. 2 розд. II Проекту).

Сума ПДВ, не сплачена платником податків до держбюджету у зв'язку з отриманням пільг, розраховується залежно від режимів оподаткування (п. 3 розд. II Проекту).

Якщо платник податків користується різними пільговими режимами, то він повинен відобразити у Звіті використані пільги окремо за кожним кодом (п. 4 розд. I Проекту).

Проект наводить розрахунок не внесених до бюджету сум ПДВ залежно від того, який пільговий режим застосовує платник податків. Ці розрахунки ми розглянемо докладніше, коли Проект буде прийнято й узгоджено з Мінфіном. Відразу зазначимо, що жодної принципової відмінності порівняно із заповненням аналогічних пільг за формою №1-ПП немає. Як і раніше, при заповненні Звіту слід використовувати довідник пільг, наданих чинним законодавством щодо сплати податків і зборів, який щокварталу уточнюють та доповнюють підрозділи ДПАУ.

ДПАУ листом від 21.03.2011 р. затвердила такий Довідник №571 (станом на 01.04.2011 р.), його можна подивитися на нашому сайті www.dtkt.com.ua у розділі «Довідники». Попередній Довідник №562 затвердив перелік пільг за податками і зборами на 01.01.2011 р. Яким із них користуватися при заповненні Звіту за I квартал 2011 року, не зовсім зрозуміло. Пунктом 4 Порядку №1233 тільки обумовлено, що при заповненні Звіту в рядку «Код податку, збору» і «Найменування податку, збору» треба проставляти код та найменування податку або збору згідно з бюджетною класифікацією. А ось щодо заповнення рядків «Код пільги згідно з довідником пільг» і «Найменування податкової пільги» — код та найменування податкової пільги за кожним видом податкової пільги відповідно до довідника пільг, форма і порядок ведення якого затверджуються ДПС.

У I кварталі 2011 року, очевидно, діє Довідник №56, але у ньому, по-перше, старе кодування пільг, а по-друге, посилання на норми вже не чинного з 1 січня 2011 року законодавства (наприклад, Закону про ПДВ). Є, щоправда, ще й наказ Держказначейства, який затверджує зміни до довідника відповідності символу звітності коду класифікації доходів бюджету3. Загалом, як завжди, часу до здачі Звіту залишилося мало, а запитань більше, ніж відповідей. Все ж таки сподіваємося, що роз'яснення компетентних органів з'явиться не за кілька днів до граничного терміну подання Звіту.

1 Лист ДПАУ від 21.03.2011 р. №57 «Довідник №57 пільг, наданих чинним законодавством по сплаті податків та зборів станом на 01.04.2011».

2 Лист ДПАУ від 26.01.2011 р. №56 «Довідник №56 пільг, наданих чинним законодавством по сплаті податків, зборів, інших обов'язкових платежів станом на 01.01.2011».

3 Наказ Держказначейства України від 26.01.2011 р. №18 «Про затвердження змін до Довідника відповідності символу звітності коду класифікації доходів бюджету».

Що не належить до податкових пільг

На що ще слід звернути увагу. З аналізу п. 8 Порядку №1233 випливає, що за операціями з постачання товарів (послуг), що здійснюються платником ПДВ, які не є об'єктом обкладення цим податком (ст. 196 ПКУ), податкові пільги не визначаються, і платник ПДВ, який здійснює ці операції, не повинен подавати Звіт (у звіті №1-ПП такі операції враховувалися). На те, що до операцій, які не є об'єктом обкладення ПДВ, податкові пільги не застосовуються, ДПАУ звернула увагу в листі від 20.01.2011 р. №1390/7/16-1517-01.

Відмова від податкової пільги

Згідно з п. 30.3 розділу I ПКУ платник податків має право користуватися податковою пільгою з моменту виникнення у нього підстав для її використання і протягом усього терміну її дії. Водночас п. 30.4 розділу I ПКУ передбачено, що він має право відмовитися від використання податкової пільги або припинити її використання на один або декілька податкових періодів. I в такому разі не використані ним суми податкових пільг не можуть бути перенесені на інші податкові періоди, зараховані у рахунок майбутніх платежів або відшкодовані з бюджету. У зв'язку з цим ДПАУ в листах від 20.01.2011 р. №1390/7/16-1517-01 і від 04.03.2011 р. №6286/7/16-1517 вважає, що відмовитися від використання податкової пільги або припинити її використання платник податків має право лише тоді, коли вона надана безпосередньо йому, а не по окремих операціях постачання товарів (послуг). Тож платники ПДВ можуть відмовитися лише від такої податкової пільги, як зменшення податкового зобов'язання після нарахування податку (пп. «б» п. 30.9 ПКУ), тобто можуть відмовитися від формування податкового кредиту.

Платники ПДВ не можуть відмовитися або припинити на деякий час використання таких податкових пільг:

1) нульова ставка з ПДВ (пп. «в» п. 30.9 ПКУ, ст. 193 ПКУ);

2) звільнення від сплати ПДВ (пп. «г» п. 30.9 ПКУ).

Оскільки такі пільги надаються не окремим платникам ПДВ, а застосовуються при здійсненні операцій з постачання окремих товарів (послуг), обумовлених ст. 195 і 197 ПКУ відповідно.

Наприкінці хотілося б ще раз підкреслити, що податкова пільга з ПДВ — це лише одна з категорій пільг, які надаються платникові податків. Майже кожен розділ Податкового кодексу України містить свої пільги, щодо яких також треба буде здавати Звіт, затверджений Порядком №1233, тим платникам податків, які ними скористалися. I оскільки Порядком №1233 встановлено обов'язок здавати Звіт з пільг, отриманих не лише за податками, а й за зборами, залишилося дочекатися роз'яснення, які податкові пільги можна отримати і щодо яких зборів.

Податкові пільги згідно з ПКУ

1. З ПДВ, податку на прибуток та акцизного податку відповідно до п. 3.2 ПКУ та пільги, надані міжнародними договорами, згода на обов'язковість застосування яких дана ВРУ. Причому згідно з п. 7 Проекту сума ПДВ, не внесена до держбюджету за операціями постачання товарів (послуг), що здійснюються на виконання міжнародних договорів, розраховується за методикою, встановленою Проектом для кожного режиму оподаткування, властивостей тієї чи іншої операції з постачання товарів (послуг).

2. З податку на прибуток:

1) надані деяким підприємствам (підприємствам інвалідів, виробникам дитячого харчування та ін.) ст. 154 ПКУ;

2) надані неприбутковим організаціям ст. 157 ПКУ;

3) тимчасові галузеві пільги, запроваджені п. 15 — 19 підрозділу 4 розділу ХХ ПКУ.

3. За першу реєстрацію транспортного засобу, передбачену пп. 235.1 ПКУ.

4. З податку на землю:

1) згідно з нормами ст. 282 ПКУ;

2) згідно з нормами ст. 283 ПКУ;

3) пільги, що встановлюються ВР Автономної Республіки Крим, обласними, сільськими та селищними радами згідно з п. 284.1 ПКУ;

4) тимчасові, надані підрозділом 6 розділу ХХ ПКУ.

5. З ПДВ:

1) оподатковувані за нульовою ставкою згідно зі ст. 195 ПКУ, п. 211.1 ПКУ, п. 337.2 ПКУ;

2) звільнені від оподаткування згідно зі ст. 197 ПКУ;

3) пільга з ПДВ, надана сільгосппідприємствам, підприємствам лісового господарства та рибальства — суб'єктам спеціального режиму згідно з п. 209.2 ПКУ, а також цим самим підприємствам, що не обрали спецрежим, — згідно з п. 209.18 ПКУ;

4) тимчасові галузеві пільги, запроваджені п. 2 — 6, 8, 12 — 16 підрозділу 2 розділу XX ПКУ.

6. З акцизного податку:

1) згідно з нормами пп. 213.2.1 — 213.3.6, 213.3.8 — 213.3.11, 217.5, 218.4, 225.9, 229.1.1, 229.2.1 229.3.1 ПКУ;

2) тимчасові, встановлені підрозділом 5 розділу XX ПКУ.

7. З місцевих податків, встановлених органами місцевого самоврядування:

1) зі збору за місця для паркування транспортних засобів згідно з п. 12.3 розділу I, ст. 266 розділу 12;

2) з туристичного збору, згідно з п. 12.3 розділу I, ст. 268 розділу 12.

Відповідальність за неподання Звіту

Чи вважається Звіт податковою декларацією (розрахунком) за нормами ст. 46 ПКУ? Визначення податкової декларації (розрахунку) наведено у п. 46.1 ПКУ — це «документ, що подається платником податків (у тому числі відокремленим підрозділом у випадках, визначених цим Кодексом) контролюючому органу у строки, встановлені законом, на підставі якого здійснюється нарахування та/або сплата податкового зобов'язання, чи документ, що свідчить про суми доходу, нарахованого (виплаченого) на користь платників податків — фізичних осіб, суми утриманого та/або сплаченого податку». З аналізу визначення можна зробити висновок, що Звіт не розглядається як податкова декларація (розрахунок) у розумінні ПКУ, а отже, штрафні санкції за його неподання (надання недостовірних відомостей), визначені ПКУ, до платника податків не застосовуються. Хоча не подавати його ми б не радили.

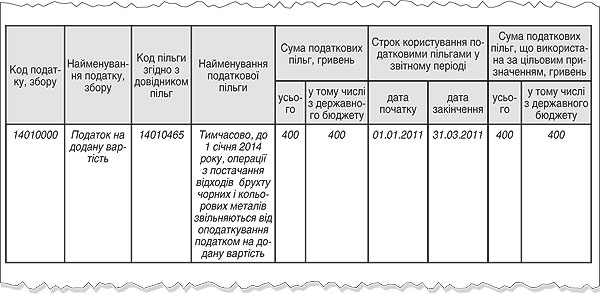

Приклад ТзОВ «Метал» у I кварталі 2011 року придбало 20 т лому чорних металів за ціною 2100 грн/т і продало на внутрішньому ринку 10 т цього лому за ціною 2300 грн/т. Реалізація лому чорних і кольорових металів тимчасово, до 01.01. 2014 р., звільняється від обкладення ПДВ (п. 15 підрозділу 2 розділу XX ПКУ).

Оскільки підприємство у I кварталі 2011 року скористалося податковою пільгою, то воно має подати до органу ДПС за місцем своєї реєстрації протягом 40 днів, наступних за останнім днем податкового кварталу, Звіт про суми податкових пільг (тобто не пізніше 10 травня).

У Довіднику пільг №57 код цієї пільги 14010465. Суму пільги платник податків розрахує таким чином:

— сума, виручена від продажу металобрухту, зменшується на суму витрат, понесених у зв'язку з придбанням проданого лому;

— сума не внесеного до держбюджету ПДВ розраховується так:

СП = (Vпост. зв - (Vприд. з податком + Vприд. без податку)) х 20% ,

де: СП — сума пільги;

Vпост. зв — обсяг постачання товарів (послуг), звільнених від обкладення ПДВ (сума рядка 5 розділу I «Податкові зобов'язання» декларації з ПДВ за січень — березень 2011 року);

Vприд. з податком, Vприд. без податку — обсяги понесених платником податків витрат у зв'язку з придбанням (виготовленням) товарів (послуг), звільнених від обкладення ПДВ, незалежно від того звітного періоду, в якому вони були понесені.

Згідно з пп. 14.1.228 ПКУ — це витрати, прямо пов'язані з виробництвом і/або придбанням реалізованих протягом звітного податкового періоду товарів, виконаних робіт, наданих послуг, які визначаються відповідно до положень (стандартів) бухгалтерського обліку і застосовуються у частині, що не суперечить положенням розділу III ПКУ.

Для нашого прикладу:

СП = (2300 грн/т х 10 т - (2100 грн/т х 10 т)) х 20% = 400,00 грн.

Заповнення звіту за даними прикладу показано на зразку.

Зразок

Заповнення звіту про суми податкових пільг

Марина ТАРАСОВА, «Дебет-Кредит»