До індивідуальної податкової консультації Державної податкової служби України від 02.09.2020 р. №3673/IПК/99-00-05-06-02-06

Концесія: податки, облік

У попередній статті («ДК» №39/2020) ми розглянули юридичні особливості концесії. Сьогодні з'ясовуємо про податки та облік.

Погашення податкових зобов'язань у разі передачі майна в концесію

Це описано в ст. 98 ПКУ, де розглянуто ситуацію, коли в концесію передається цілісний майновий комплекс державного чи комунального підприємства.

Відповідно до пп. 98.2.4 ПКУ концесіонер після прийняття цілісного майнового комплексу в концесію набуває всіх прав та обов'язків щодо погашення грошових зобов'язань чи податкового боргу, які виникли у державного або комунального підприємства до передачі цілісного майнового комплексу в концесію.

Тут нагадаємо норми ст. 33 Закону про концесію, за якими концесійним договором може передбачатися правонаступництво концесіонера за правами й обов'язками балансоутримувача. Тобто в концесію передають не тільки об'єкти матеріальних активів (насамперед нерухоме майно), а й права та обов'язки, наприклад дебіторську та кредиторську заборгованість, включаючи заборгованість за податками. У п. 98.9 ПКУ зазначено про перерахування податковими органами надміру сплачених концесієдавцем податків у розпорядження платника податку — концесіонера за передатним балансом або актом. Тобто зайво сплачені концесієдавцем податки можуть надійти на рахунок концесіонера.

Податок на додану вартість

ПКУ не передбачено окремої реєстрації концесіонера платником податку стосовно відокремленої діяльності в межах концесійного договору. Таким чином, податковий облік концесійних операцій відбувається в межах всієї діяльності концесіонера.

Не є об'єктом оподаткування операції з (див. пп. 196.1.2, 196.1.15 ПКУ):

— передачі майна у концесію;

— повернення майна з концесії;

— сплати концесійного платежу за договорами концесії цілісного майнового комплексу державного чи комунального підприємства (його структурного підрозділу), якщо концесієдавцями виступають органи державної влади чи органи місцевого самоврядування, а платежі відповідно до закону зараховуються до державного чи місцевого бюджету.

Отже, все майно, яке передавали в концесію і потім повернули, не є об'єктом оподаткування ані на момент передачі, ані на момент повернення. Таким чином, податкові накладні на ці операції не складають.

Те саме стосується концесійних платежів, якщо виконуються вищенаведені умови. До речі, відповідно до п. 9 ч. 12 ст. 1 Закону про концесію концесійний платіж — періодичний платіж, що здійснюється концесіонером за умовами концесійного договору. Про особливості таких платежів читаємо в ст. 34 Закону про концесію.

Таким чином, якщо концесійний платіж не відповідатиме вищенаведеним умовам, то він оподатковуватиметься ПДВ у загальному порядку. Наприклад, якщо концесієдавцями виступатимуть державні підприємства, а не органи влади, та/або платіж зараховуватимуть не до бюджету, а на рахунок балансоутримувачів переданого в концесію майна, та/або здійснюється одноразовий фіксований платіж, а не періодична плата.

Поряд із цим договором концесії можуть передбачатися платежі, які концесієдавець здійснюватиме на користь концесіонера. Згідно з ч. 2 ст. 34 Закону про концесію такі платежі можливі у разі, якщо концесіонер не може отримати повного відшкодування здійснених ним інвестицій за рахунок користувачів (споживачів) послуг. Тобто зазначені платежі матимуть характер часткового відшкодування вартості наданих концесіонером суспільно значущих послуг, що їх він надає з використанням об'єкта концесії. Тому такі платежі, як і самі суспільно значущі послуги, оподатковуються ПДВ у загальному порядку.

Об'єкт концесії поліпшено — що з ПДВ при поверненні?

Концесіонер поліпшив об'єкт концесії — чи нараховувати ПДВ при поверненні цього об'єкта концесієдавцю?

В IПК ДПСУ від 02.08.2020 р. №3673/IПК/99-00-05-06-02-06 (див. «ДК» №40/2020) зазначено: якщо витрати на поліпшення об'єкта концесії проведено за згодою концесієдавця та не компенсовано концесіонерові, то при поверненні концесієдавцю об'єкта концесії вартість поліпшення вважається безоплатно поставленою послугою, операція з постачання якої є об'єктом оподаткування ПДВ та підлягає оподаткуванню ПДВ за основною ставкою виходячи з ціни придбання товарів/послуг, використаних для такого поліпшення.

Вважаємо таку точку зору цілком логічною і доречною. Єдине питання тут — визначення бази оподаткування. В IПК написали, що це ціна придбання товарів, послуг, використаних для поліпшення. На наш погляд, тут варто виходити з норм п. 188.1 ПКУ: базою оподаткування є договірна вартість, яка не може бути нижчою за балансову (залишкову) вартість необоротних активів станом на початок періоду, протягом якого майно повертається.

Вважаємо, так само нараховується ПДВ у разі повернення концесієдавцю майна, побудованого за рахунок концесіонера.

ПДВ у вартості товарів, послуг, використаних на поліпшення об'єктів концесії, на будівництво нових об'єктів концесіонер у загальному порядку має право відносити до податкового кредиту, відповідно до п. 198.1, 198.3 ПКУ.

Податок на прибуток

Позаяк отримані в концесію об'єкти використовуються в господарській діяльності концесіонера, з погляду визначення ОЗ, наведеного в пп. 14.1.138 ПКУ, вони вважаються ОЗ, якщо відповідають обмеженням цього терміна (коштують більше 20 тис. грн і строк служби більше року). Якщо при цьому концесіонер коригує фінрезультат до оподаткування на податкові різниці, він має використовувати «амортизаційні» податкові різниці за ст. 138 ПКУ. Тобто на амортизацію, нараховану в бухобліку, фінрезультат до оподаткування збільшується, а на амортизацію, нараховану згідно з п. 138.3 ПКУ, зменшується. Таку саму думку читаємо в IПК ДПСУ від 02.08.2020 р. №3673/IПК/99-00-05-06-02-06 (див. «ДК» №40/2020).

Те саме, на наш погляд, стосується поліпшень об'єктів концесії, які відносять до ОЗ, та об'єктів, побудованих концесіонером, які після закінчення договору передаються концесієдавцю. Вартість поліпшень збільшує первісну вартість об'єктів ОЗ і амортизується в загальному порядку. Вартість побудованого також формує первісну вартість об'єкта ОЗ, який амортизується в загальному порядку.

А при передачі всіх цих об'єктів концесієдавцю відповідно до п. 138.1 ПКУ фінрезультат до оподаткування може збільшуватися на їх залишкову вартість і відповідно до п. 138.2 ПКУ зменшуватися на суму залишкової вартості, нарахованої за правилами п. 138.3 ПКУ. Але, з нашого погляду, можливість застосування цих різниць треба обмірковувати в кожній окремій ситуації. На нашу думку, ці різниці застосовують лише в тому разі, якщо залишкова вартість в бухгалтерському обліку відноситься на витрати і таким чином зменшує фінрезультат до оподаткування. Якщо вона на витрати не відноситься (див. нижче бухгалтерські записи з повернення у кореспонденції з рахунком 55), вважаємо, підстав застосовувати різницю на залишкову вартість немає.

Вищенаведена схема відображення об'єкта концесії в складі ОЗ концесіонера відповідає нормі ч. 7 ст. 30 Закону про концесію, згідно з якою об'єкт концесії відображається на балансі концесіонера та відокремлюється від його майна; концесіонер веде відокремлений облік такого майна.

Хоча таке розуміння не зовсім відповідає нормам бухгалтерського законодавства, про яке докладніше далі. Фактично об'єкти концесії не належать концесіонеру. Тому логічніше ці об'єкти взагалі не відображати у складі ОЗ концесіонера і не амортизувати.

А концесіонери, які ведуть облік за міжнародними стандартами, відповідно до тлумачень цих стандартів, про які далі, не повинні відображати об'єкти концесії у складі ОЗ. Виходить, вони не відображатимуть такі об'єкти у складі своїх ОЗ у бухгалтерському обліку і не нараховуватимуть бухгалтерську амортизацію, а податкову амортизацію їм треба буде нараховувати?

Позаяк наведене питання чітко не прописано в законодавстві, вважаємо, кожному концесіонеру може бути доречно отримати для себе особисто індивідуальну податкову консультацію.

Щодо послуг, які надаються концесіонером із використанням об'єкта концесії, то в загальному порядку, як і при наданні будь-яких інших послуг, дохід від їх надання збільшує фінрезультат до оподаткування, а собівартість його зменшує.

Бухгалтерський облік

На жаль, національні бухгалтерські стандарти окремо не визначають особливості обліку операцій у межах концесійних договорів.

Якщо пристати на думку, наведену в IПК №3673/IПК/99-00-05-06-02-06, за якою в податковому обліку отримані в концесію об'єкти відображають у складі ОЗ, логічно припустити, що так само ці об'єкти маємо визнавати у складі ОЗ у бухгалтерському обліку. I така думка, з одного боку, начебто відповідає нормам П(С)БО 7 «Основні засоби». Адже основні засоби — це активи, які підприємство утримує для використання у своїй діяльності. I байдуже, чи це власні об'єкти, чи отримані в концесію. Та й така думка відповідає ч. 7 ст. 30 Закону про концесію, яку ми навели вище.

З іншого боку, згідно з Iнструкцією №291 цінності, що не належать підприємству, але тимчасово перебувають у його користуванні, розпорядженні, відображають на позабалансових рахунках. Такий самий підхід застосовується і на основі міжнародних стандартів обліку, звітності. Відповідно до норм КТМФЗ 12 і ПКТ 29 об'єкти концесії не відображають у складі ОЗ концесіонера.

Як бачимо, маємо два варіанти відображення об'єктів концесії у бухобліку концесіонера. На користь кожного з них є свої аргументи. Тож концесіонерові варто самостійно визначити, який із цих двох для нього прийнятніший, або ж звернутися по консультацію до Мінфіну.

Якщо обрати варіант із відображенням ОЗ, постане запитання: яким бухгалтерським записом відображати отримання об'єкта?

Наприклад, можна запропонувати запис: Д-т 10 (відповідний субрахунок залежно від виду ОЗ, наприклад 103, якщо в концесію отримують будівлю) К-т 55 «Iнші довгострокові зобов'язання». Причому підстав для дисконтування заборгованості на рахунку 55 немає, тому що дисконтують лише ті заборгованості, за якими передбачається оплата коштами. А тут буде повернення майна, а не оплата коштами.

Як потім нараховувати амортизацію на отримані об'єкти ОЗ?

Очевидно, що якщо облікували в складі ОЗ, то нараховують в загальному порядку, протягом строку корисного використання, який може становити строк концесії чи менший строк. Причому використовують один з п'яти методів амортизації, встановлених П(С)БО 7 «Основні засоби».

Iнше запитання. Внаслідок нарахування амортизації балансова вартість отриманого об'єкта зменшуватиметься, і в підсумку повертати треба буде за меншою вартістю, аніж отримували. Це означає, що й заборгованість треба буде зменшувати. Яким чином?

Приміром, визнаючи доходом частину заборгованості в сумі нарахованої амортизації. Тоді отримання і повернення відображатимуть такими записами (цифри умовні):

— Д-т 10 К-т 55 — 1 млн грн (отримали об'єкт);

— Д-т 23 К-т 13 — 300 тис. грн (нарахували амортизацію);

— Д-т 55 К-т 746 — 300 тис. грн (відобразили дохід від об'єкта концесії, який отримали без оплати);

— Д-т 13 К-т 10 — 300 тис. грн (списали нараховану амортизацію при поверненні об'єкта);

— Д-т 55 К-т 10 — 700 тис. грн (повернули об'єкт концесієдавцю).

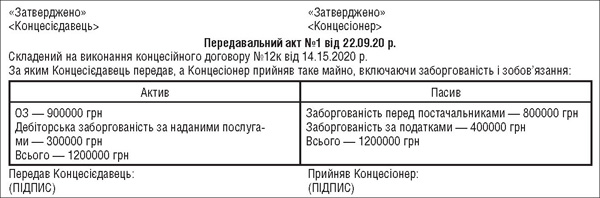

Але залежно від особливостей кожної конкретної ситуації записи можуть бути інші. Наприклад, вище ми вже казали про можливість передавати за концесійним договором не лише майно, а й права та обов'язки (включаючи заборгованість і зобов'язання). Оформлюють передачу передавальним (передатним) балансом чи актом (див. зразок).

Зразок

Зразок передавального акта

Отримання активів та пасивів можна відображати записами у кореспонденції із субрахунком 377, як це роблять у разі реорганізації (приєднання, злиття) підприємств:

— Д-т 10 К-т 377 — 900000 грн (отримано ОЗ);

— Д-т 361 К-т 377 — 300000 грн (отримано дебіторську заборгованість);

— Д-т 377 К-т 631 — 800000 грн (отримано кредиторську заборгованість перед постачальниками);

— Д-т 377 К-т 641 — 400000 грн (отримано кредиторську заборгованість за розрахунками з бюджетом за податками).

Надалі на отримані ОЗ амортизація нараховується в загальному порядку: Д-т 23, 91 тощо К-т 13. Повернення таких ОЗ концесієдавцеві відображають проведеннями:

— Д-т 13 К-т 10 — на суму нарахованого зносу;

— Д-т 976 К-т 10 — на залишкову вартість.

Концесійний платіж:

— Д-т 23, 91 К-т 685 — нарахування концесійного платежу;

— Д-т 685 К-т 311 — перерахування платежу концесієдавцеві.

Платежі від концесієдавця для часткового відшкодування вартості інвестицій, які не можуть бути відшкодовані за рахунок споживачів послуг:

— Д-т 311 К-т 484 — отримано платіж;

— Д-т 484 К-т 641 — нараховано податкове зобов'язання з ПДВ;

— Д-т 484 К-т 718 — визнано дохід від отриманих коштів.

Собівартість послуг, які надаються концесіонером з використанням об'єкта концесії, визначають у загальному порядку відповідно до норм П(С)БО 16 «Витрати» і відображають на рахунку 23.

Операції з надання послуг показують у загальному порядку, прийнятому для таких операцій:

— Д-т 361 К-т 703 — надано послуги;

— Д-т 703 К-т 641 — нараховано податкове зобов'язання з ПДВ;

— Д-т 703 К-т 791 — дохід від продажу віднесено на фінансові результати;

— Д-т 903 К-т 23 — списано собівартість наданих послуг;

— Д-т 791 К-т 903 — собівартість реалізації списано на фінансові результати.

Висновок

Оподаткування і бухгалтерський облік операцій, які здійснюються в межах концесійного договору, нормативними документами врегульовано досить слабо. Це може бути причиною різноманітних конфліктів. Ми навели базові підходи до можливого вирішення проблемних питань.

Але ж дуже потрібні хоча б методичні рекомендації від Мінфіну про бухгалтерський облік концесійних операцій. Також не завадила б узагальнююча податкова консультація про їх оподаткування.

А ще краще — внести зміни до ПКУ, стандартів обліку з чітким викладенням особливостей оподаткування й обліку операцій у межах концесійних договорів.

Нормативна база

- Закон про концесію — Закон України від 03.10.2019 р. №155-IX «Про концесію».

- КТМФЗ 12 — Тлумачення КТМФЗ 12 «Послуги за угодами про концесію».

- ПКТ 29 — Тлумачення ПКТ 29 «Угоди про концесію послуг: розкриття інформації».

- Iнструкція №291 — Iнструкція про застосування Плану рахунків бухгалтерського обліку активів, капіталу, зобов'язань і господарських операцій підприємств і організацій, затверджена наказом Мінфіну від 30.11.99 р. №291.

- П(С)БО 7 — Положення (стандарт) бухгалтерського обліку 7 «Основні засоби», затверджене наказом Мінфіну від 27.04.2000 р. №92.

- П(С)БО 16 — Положення (стандарт) бухгалтерського обліку 16 «Витрати», затверджене наказом Мінфіну від 31.12.99 р. №318.

Олександр ЗОЛОТУХІН, «Дебет-Кредит»