Затверджені наказом ДПСУ від 27.06.2012 р. №553

Методичні рекомендації щодо складання плану-графіка проведення документальних планових перевірок суб'єктів господарювання (витяг)

Суттєво. ДПСУ затверджено критерії відбору суб'єктів господарювання до плану-графіка проведення документальних планових перевірок за ступенями ризику.

! СГ

<...>

3. Відбір суб'єктів господарювання для перевірки

3.1. Порядок відбору до плану-графіка суб'єктів господарювання — юридичних осіб

До плану-графіка (додаток 4) включаються підприємства реального сектору економіки (вигодонабувачі), які використовують схеми мінімізації податкових зобов'язань та ухилення від оподаткування, ведуть фінансово-господарську діяльність, повинні сплачувати податки та за реєстраційними даними мають ознаки «0» — «платник податків за основним місцем обліку», «4» — «порушено провадження у справі про банкрутство», «30» — «у стані переходу до іншої ДПI», «36» — «основний платник до кінця року».

При цьому при плануванні на I квартал наступного року враховуються показники за результатами діяльності підприємств за 9 місяців поточного року, на II та III квартали — за рік, на IV квартал — за перше півріччя поточного року.

Відбір підприємств до підрозділу А, які мають не менше трьох ризиків високого ступеня, кількість працюючих понад 5 осіб, обсяги основних фондів понад 500 тис. грн та обсяги (валових) доходів (у тому числі доходи від операцій з цінними паперами) для ДПС у Дніпропетровській, Донецькій, Харківській областях та м. Києві понад 30 млн грн, для ДПС в АР Крим, Волинській, Київській, Запорізькій, Луганській, Львівській, Миколаївській, Одеській, Полтавській областях — понад 10 млн грн, для інших ДПС — понад 5 млн грн (з розрахунку на рік), здійснюється щоквартально на рівні ДПСУ.

Структурні підрозділи ДПСУ надають до 25 числа другого місяця поточного кварталу пропозиції для врахування при формуванні плану перевірок ризикових платників податків з обґрунтуванням необхідності включення.

Сформований перелік платників податків не пізніше 1 числа третього місяця поточного кварталу направляється до регіональних органів ДПС для використання при формуванні плану-графіка на наступний квартал.

На рівні територіальних органів ДПС за даними інформаційних ресурсів ДПС та з інших джерел з урахуванням вимог абзацу другого п. 3.1 цього розділу проводиться додатковий аналіз надісланих підприємств щодо їх належності до реального сектора економіки, а також визначаються ризикові контрагенти, через які здійснюються товарно-грошові операції (включаючи посередницькі структури, експортерів та імпортерів, інших суб'єктів господарювання — юридичних осіб), у тому числі і ті, які знаходяться на обліку в інших органах ДПС.

При цьому щодо підприємств визначаються критерії ризиків згідно з п. 3.2 цього розділу, у тому числі за даними автоматизованої системи «Відбір платників податків — юридичних осіб та визначення першочерговості для включення до плану-графіка».

При відборі підприємств до підрозділу А органам ДПС необхідно встановити наявність структурних підрозділів, дочірніх підприємств, що входять до інфраструктури платників податків — головних підприємств, та направити їх переліки до органів ДПС, на обліку яких знаходяться вказані підрозділи, для організації контрольно-перевірочних заходів, у тому числі шляхом включення їх до плану-графіка у періоди, на які заплановано перевірки головних підприємств.

Відповідальність за повноту охоплення перевірками філій та структурних підрозділів платника податків, який консолідовано сплачує податок на прибуток, покладається на територіальний орган ДПС за основним місцем обліку платника податків.

У разі невключення до плану-графіка окремих підприємств з переліку, надісланого ДПСУ, надається письмове пояснення причин невключення.

При виявленні у ході перевірок нових контрагентів підприємств підрозділу А регіональними ДПС здійснюються заходи щодо організації їх перевірок шляхом проведення коригування плану-графіка, позапланових перевірок за наявності обставин, визначених ст. 78 ПКУ, або включення до плану перевірок на наступний квартал.

Формування переліку суб'єктів господарювання — юридичних осіб для відбору до підрозділу Б плану-графіка проводиться на рівні територіального органу ДПС не менш як за місяць до початку наступного кварталу за критеріями ризиків згідно з п. 3.2 цих Методичних рекомендацій, у тому числі за даними автоматизованої системи «Відбір платників податків — юридичних осіб та визначення першочерговості для включення до плану-графіка».

3.2. Критерії відбору суб'єктів господарювання — юридичних осіб:

3.2.1. високого ступеня ризику:

1) рівень зростання податку на прибуток не відповідає рівню зростання доходів або рівень сплати податку на прибуток не відповідає рівню сплати податку по відповідній галузі.

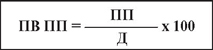

Рівень сплати податку на прибуток визначається за формулою:

де ПВ ПП розраховується як відношення нарахованої суми податку на прибуток ПП (сума рядків 11 та 12 декларації з податку на прибуток або рядок 10 декларації про результати спільної діяльності на території України без створення юридичної особи) до доходу Д, який враховується при визначенні об'єкта оподаткування (рядок 01 декларації з податку на прибуток або декларації про результати спільної діяльності на території України без створення юридичної особи);

2) рівень зростання ПДВ не відповідає рівню зростання доходів або рівень сплати ПДВ не відповідає рівню сплати податку по відповідній галузі.

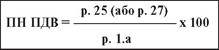

Рівень сплати ПДВ визначається за формулою (крім суб'єктів, які декларують до відшкодування ПДВ з державного бюджету):

де ПН ПДВ визначається як відношення показників рядків 25 або 27 декларації з ПДВ до показника колонки А рядка 1 декларації з ПДВ;

3) декларування від'ємного значення об'єкта оподаткування податком на прибуток протягом 2 податкових періодів;

4) обсяги операцій із пов'язаними особами або неплатниками податку на прибуток перевищують 20% суми витрат, що враховуються при визначенні об'єкта оподаткування;

5) подання платником податків уточнюючих розрахунків податкової звітності з податку на прибуток та ПДВ у бік значного зменшення податкових зобов'язань (більш ніж 100 тис. грн);

6) декларування залишку від'ємного значення, який після бюджетного відшкодування включається до складу податкового кредиту наступного податкового періоду, у сумі понад 100 тис. грн;

7) наявність розбіжностей у платника податків згідно із Системою автоматизованого співставлення податкового зобов'язання та податкового кредиту у розрізі контрагентів на рівні ДПСУ (заниження податкового зобов'язання/завищення податкового кредиту) у сумі понад 100 тис. грн;

8) наявність відносин із контрагентами, які згідно з реєстраційними даними знаходяться у розшуку, не звітують, збанкрутували тощо, у яких обсяги взаємооперацій більше 500 тис. грн;

9) наявність інформації правоохоронних органів, підрозділів податкової міліції, юридичних підрозділів органів ДПС щодо відносин із суб'єктами господарювання:

які мають ознаки фіктивності;

є учасниками конвертаційних центрів;

реєстрацію яких скасовано у судовому порядку;

щодо яких порушено кримінальну справу;

щодо яких заведено оперативно-розшукову справу;

щодо яких встановлено факт неподання податкової звітності;

які знаходяться у розшуку;

які визнані банкрутами;

10) наявність інформації підрозділів податкової міліції про ухилення суб'єкта господарювання від оподаткування та (або) своєчасного погашення податкового боргу;

11) подання покупцем заяви зі скаргою на порушення платником ПДВ (постачальником товару) порядку реєстрації податкових накладних у Єдиному реєстрі податкових накладних та невключення ним сум ПДВ до податкових зобов'язань;

12) формування платником ПДВ податкового кредиту на суму понад 100 тис. грн за рахунок податкових накладних, які не зареєстровані в Єдиному реєстрі податкових накладних;

13) наявність взаємовідносин із постачальником, у якого встановлено невідповідність придбаних та реалізованих імпортованих товарів, тобто відбувся «обрив» ланцюга постачання певної групи імпортованих товарів;

14) формування податкового кредиту у значних обсягах (понад 100 тис. грн) за рахунок відносин із постачальниками, які зареєстровані суб'єктами спеціального режиму оподаткування (сільгоспвиробники) із незначною кількістю працюючих (менше 10 осіб), незначною площею сільськогосподарських угідь або земельно-водного фонду.

3.2.2. середнього ступеня ризику:

1) сума інших витрат перевищує 30% суми витрат, що враховуються при визначенні об'єкта оподаткування;

2) обсяг податкових пільг з податку на прибуток перевищує 1 млн грн;

3) сума заявленого до відшкодування на рахунок платника у банку ПДВ у 10 разів перевищує суму нарахованого податку на прибуток;

4) здійснення відшкодування ПДВ на рахунок платника у банку за результатами камеральних перевірок впродовж проміжку часу, наступного за періодом, охопленим останньою документальною плановою перевіркою;

5) коригування платником податків податкової звітності з ПДВ в обсягах 10% або більше податкових зобов'язань та/або податкового кредиту;

6) зарахування від'ємного значення різниці поточного звітного (податкового) періоду на зменшення суми податкового боргу з ПДВ попереднього періоду в сумі понад 100 тис. грн;

7) здійснення експортних операцій товарів, не типових для основного виду діяльності підприємства (нетиповий експорт), в обсягах більш 100 тис. грн;

8) подання платником податків податкової декларації з ПДВ за звітний податковий період, складеної з урахуванням податкових накладних, виписаних в іншому, ніж звітний, податковому періоді (більш ніж 100 тис. грн);

9) наявність відносин із суб'єктами господарювання, які знаходяться на спрощеній системі оподаткування та є керівниками, засновниками або співробітниками цього підприємства (понад 100 тис. грн);

10) наявність інформації підрозділів боротьби з відмиванням доходів, одержаних злочинним шляхом, про надходження узагальнених матеріалів від Державної служби фінансового моніторингу України;

11) наявність інформації підрозділів оподаткування юридичних осіб про встановлення порушень порядку погашення векселів, авальованих банком (податкових розписок), які видаються до отримання спирту етилового та біоетанолу, легких та важких дистилятів;

12) наявність систематичних порушень вимог Законів України від 04.12.90 р. №509-XII «Про державну податкову службу в Україні», від 06.07.95 р. №265/95-ВР «Про застосування реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг», від 01.06.2000 р. №1775-III «Про ліцензування певних видів господарської діяльності», від 19.12.95 р. №481/95-ВР «Про державне регулювання виробництва і обігу спирту етилового, коньячного і плодового, алкогольних напоїв та тютюнових виробів», Положення про ведення касових операцій у національній валюті України, затвердженого постановою Правління НБУ від 15.12.2004 р. №637;

13) наявність у податкових органів інформації про відсутність торгових патентів і ліцензій у суб'єктів господарювання, які здійснюють діяльність, що підлягає патентуванню та ліцензуванню;

14) здійснення зовнішньоекономічних операцій через нерезидентів-засновників та нерезидентів, зареєстрованих в офшорних зонах чи країнах зі спрощеним режимом оподаткування;

15) виплата доходів (відсотки, роялті, лізинг) нерезидентам, зареєстрованим в офшорних зонах чи зонах зі спрощеним режимом оподаткування;

16) декларування платником податків значних оборотів (понад 100 млн грн — сума значень показників будь-яких з рядків 1.1, 1.2; 2.1, 2.2; 3.1, 3.2; 4.1, 4.2; 5.1, 5.2; 6.1, 6.2; 7.1, 7.2 додатка ЦП до рядка 03.20 додатка IД) з одночасним декларуванням від'ємного фінансового результату попереднього року та/або збитку від операцій з цінними паперами та/або без фактичного отримання позитивного фінансового результату з метою оподаткування на загальних підставах (або отримання позитивного фінансового результату в розмірах, відповідних рівню доходів за операціями з цінними паперами).

Показник відповідності визначається за формулою:

де вказані рядки є показниками додатка ЦП до рядка 03.20 додатка IД до податкової декларації з податку на прибуток.

Показник відповідності менше за 1% свідчить про направленість діяльності платника податків на мінімізацію податкових зобов'язань;

17) наявність сумнівних фінансово-господарських операцій.

3.2.3. незначного ступеня ризику:

1) сума сумнівної (безнадійної) заборгованості перевищує 10% суми витрат, що враховуються при визначенні об'єкта оподаткування;

2) несвоєчасне нарахування та сплата ПДВ;

3) збільшення суми податкового кредиту (рядок 17 декларації з ПДВ) звітного податкового періоду порівняно з сумою податкового кредиту попереднього звітного податкового періоду на 10 млн грн або більш ніж у 2 рази, та задекларована сума усього податкового кредиту становить 1 млн грн і більше;

4) збільшення суми податкового кредиту (рядок 17 декларації з ПДВ) першого звітного податкового періоду більше або на рівні 50% суми статутного фонду для новоутвореного платника ПДВ;

5) повторна реєстрація суб'єкта господарювання платником ПДВ у разі анулювання свідоцтва платника ПДВ за ініціативою податкового органу;

для суб'єктів господарювання, які здійснюють розрахунки у сфері готівкового обігу, такі критерії:

1) перевищення (за даними суб'єкта господарювання) суми витрат за звітний період суми продажу на 10%;

2) значне відхилення сум виторгів господарського об'єкта порівняно з іншими господарськими об'єктами суб'єктів господарювання, які працюють на одній території, займаються однаковим видом діяльності і мають однакові умови отримання доходу;

3) негативна динаміка виторгів, тенденція до спаду, значне зменшення суми продажу порівняно з попередніми періодами;

4) перевищення суб'єктами господарювання граничного розміру річного обсягу розрахункових операцій з продажу товарів, установлених постановою КМУ від 23.07.2000 р. №1336 «Про забезпечення реалізації статті 10 Закону України «Про застосування реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг»;

5) подання звітності про використання реєстраторів розрахункових операцій протягом останніх трьох звітних періодів із зазначенням відсутності виторгів за останній звітний період;

6) проведення протягом місяця більше трьох ремонтів одного реєстратора розрахункових операцій, не пов'язаних з плановим технічним обслуговуванням.

<...>

3.4. Порядок відбору до плану-графіка суб'єктів господарювання — фізичних осіб

До плану-графіка (додатки 4а та 4б) відбираються суб'єкти господарювання — фізичні особи, що ведуть фінансово-господарську діяльність, сплачують податки та за реєстраційними даними мають ознаку стану платника «0» — «платник податків за основним місцем обліку».

При відборі до плану-графіка суб'єктів господарювання — фізичних осіб слід враховувати податкову інформацію, яка використовується для інформаційно-аналітичного забезпечення діяльності органів державної податкової служби, а також іншу надану в установленому законом порядку інформацію.

3.4.1. Критерії відбору суб'єктів господарювання — фізичних осіб

3.4.1.1. високого ступеня ризику:

1) мають працівників, кількість яких не відповідає виду діяльності, заявленому суб'єктом господарювання, та/або кількості зареєстрованих РРО та/або придбаних торгових патентів;

2) здійснюють сумнівні або значні фінансово-господарські операції;

3) мають рівень податкової віддачі менше 0,48%.

При цьому податкова віддача визначається за формулою:

4) отримали загальний оподатковуваний (валовий) дохід за попередній рік та/або у звітному році більше 10 млн грн;

5) задіяні у схемах ухилення від оподаткування та/або мінімізують податкові зобов'язання;

6) мають розбіжності (заниження податкового зобов'язання/завищення податкового кредиту) згідно із Системою автоматизованого зіставлення податкового зобов'язання та податкового кредиту в розрізі контрагентів на рівні ДПСУ у сумі понад 100 тис. грн;

7) мають відносини з контрагентами, що мають ознаки фіктивності, знаходяться у розшуку, не звітують, збанкрутували тощо;

8) наявність інформації від підрозділів боротьби з відмиванням доходів, одержаних злочинним шляхом, надходження узагальнених матеріалів від Державної служби фінансового моніторингу України, а також інформації від підрозділів податкової міліції щодо ухилення суб'єкта господарювання — фізичної особи від оподаткування;

9) мають розбіжності між задекларованим загальним оподатковуваним (валовим) доходом та/або сумою отриманого доходу згідно зі звітом РРО та розрахунковими книжками та/або обсягами імпортно-експортних операцій та іншою наявною податковою інформацією;

10) наявність порушень, виявлених під час проведення фактичних перевірок;

11) є землевласниками/землекористувачами або орендарями земельних площ (відповідно до цільового використання), наданих фізичним особам у власність і користування.

12) наявність взаємовідносин із постачальником, у якого встановлено невідповідність придбаних та реалізованих імпортованих товарів, тобто відбувся «обрив» ланцюга постачання певної групи імпортованих товарів.

3.4.1.2. середнього ступеня ризику:

1) мають взаємовідносини з підприємствами, у яких виступають керівниками або засновниками;

2) декларують податкові зобов'язання з ПДВ менше або на рівні податкового кредиту;

3) постійно декларують від'ємне значення суми податкових зобов'язань з ПДВ;

4) декларують залишок від'ємного значення, який після бюджетного відшкодування включається до складу податкового кредиту наступного податкового періоду (рядок 24 декларації з ПДВ), у сумі понад 50 тис. грн;

5) мають взаємовідносини суб'єктів господарювання — юридичних осіб із суб'єктами господарювання — фізичними особами, які знаходяться на спрощеній системі оподаткування та є керівниками, засновниками або працівниками цього підприємства;

6) коригування платником податків податкової звітності з ПДВ в обсягах 10% або більше податкових зобов'язань та/або податкового кредиту;

7) зарахування від'ємного значення різниці поточного звітного (податкового) періоду на зменшення суми податкового боргу з ПДВ попереднього періоду у сумі понад 10 тис. грн;

8) збільшення суми податкового кредиту (рядок 17 декларації з ПДВ) звітного податкового періоду порівняно з сумою податкового кредиту попереднього звітного податкового періоду на 100 тис. грн або в два і більше разів (задекларована у звітному (податковому) періоді сума усього податкового кредиту становить 50 тис. грн і більше);

9) подають податкові декларації з ПДВ за звітний податковий період, складені з урахуванням податкових накладних, виписаних в іншому, ніж звітний, податковому періоді.

3.4.1.3. незначного ступеня ризику:

1) несвоєчасні нарахування та сплата ПДВ;

2) займаються зовнішньоекономічною діяльністю.

Особливу увагу необхідно приділити тим суб'єктам, які мають найбільшу кількість вказаних ризиків та можливість приховувати доходи.

<...>

Директор Департаменту податкового контролю С. КРУХМАЛЬОВ