До листа Державної фіскальної служби України від 27.11.2018 р. №36942/7/99-99-15-03-02-17

Нова форма ПН: практичні рекомендації та приклади

ДФСУ у листі від 27.11.2018 р. №36942/7/99-99-15-03-02-17 (див. «ДК» №50/2018) роз'яснила нові правила складання ПН/РК. А ми їх проаналізували та пропонуємо власні приклади цих нових форм.

Робимо звичайну поставку товарів/послуг платнику ПДВ: як скласти ПН за новою формою?

При цьому слід враховувати два моменти.

1. До форми ПН та РК було додано новий реквізит (він зазначається поруч з IПН): податковий номер платника податку або серія та/або номер паспорта (як продавця, так і покупця).

У коментованому листі податківці зазначали такі корисні нюанси.

Податковим номером платника податків є:

— код за Єдиним державним реєстром підприємств та організацій України для платників податків, які включаються до такого реєстру (юридичні особи та відокремлені підрозділи юридичних осіб — резидентів та нерезидентів);

— реєстраційний номер облікової картки платника податків — фізичної особи, крім осіб, які через свої релігійні переконання відмовились від прийняття реєстраційного номера облікової картки платника податків та повідомили про це відповідний контролюючий орган і мають позначку у паспорті про право здійснювати будь-які платежі за серією (за наявності) та номером паспорта;

— реєстраційний (обліковий) номер платника податків, який присвоюється контролюючими органами за структурою, встановленою у п. 2.3 розділу II Порядку №1588, платникам податків, визначеним у п. 2.4 розділу II Порядку №1588 (зазначене стосується уповноважених осіб договорів про спільну діяльність на території України без створення юридичної особи при взятті на облік договору, управителя майна при взятті на облік договорів управління майном, інвесторів (операторів) за угодами про розподіл продукції, виконавців (юридичних осіб — нерезидентів) проектів (програм) міжнародної технічної допомоги та представництв донорських установ в Україні).

Зверніть увагу!

З 1 грудня 2018 року реєстрація податкових накладних в ЄРПН здійснюється за формою, затвердженою Наказом №763. Тобто нову форму ПН треба застосовувати незалежно від дати складання, яка в ній зазначається. Iнакше ПН не зареєструють — ось таке роз'яснення від податківців.

Але є один виняток: податкові накладні, які були подані на реєстрацію до 01.12.2018 р. і реєстрація яких була зупинена, надалі (у разі прийняття відповідного рішення) реєструватимуться в ЄРПН за формою, за якою такі документи були подані до реєстрації (тобто до блокування такої реєстрації).

Серію (за наявності) та номер паспорта зазначають, якщо заповнювати цей реквізит потрібно обов'язково (а є випадки, коли і ні, але про них розповімо далі), і при цьому покупець або продавець — фізична особа, яка через свої релігійні переконання відмовилась від прийняття реєстраційного номера облікової картки платника податків та повідомила про це відповідний контролюючий орган і має позначку у паспорті.

Податківці наголошують, що цей реквізит заповнюють в обов'язковому порядку при складанні податкової накладної за операціями з постачання товарів/послуг:

а) платникам ПДВ (незалежно від того, за якою ставкою чи в якому порядку оподатковується ПДВ операція);

б) для власних потреб дипломатичних місій в Україні, а також для використання особами з числа дипломатичного персоналу цих дипломатичних місій та членами їх сімей, які проживають разом з такими особами (в такому випадку у полі «Податковий номер платника податку або серія (за наявності) та номер паспорта» наводиться реєстраційний (обліковий) номер платника податків, наданий контролюючим органом дипломатичній місії при взятті її на облік);

в) особі, не зареєстрованій платником податку, за умови що операції з постачання товарів/послуг відповідно до статті 211 ПКУ оподатковуються у пільговому режимі та такі товари/послуги придбаваються за кошти міжнародної технічної допомоги за проектом (програмою) в рамках проведення операцій, пов'язаних із виконанням робіт з підготовки до зняття і зняття енергоблоків Чорнобильської АЕС з експлуатації та перетворення об'єкта «Укриття» на екологічно безпечну систему;

г) особі, не зареєстрованій платником податку, за умови що операції з постачання товарів/послуг звільнені від оподаткування відповідно до п. 26 підрозділу 2 розділу XX ПКУ та оплачуються за рахунок грантів (субгрантів), наданих відповідно до програм Глобального фонду для боротьби зі СНIДом, туберкульозом та малярією в Україні.

Коли цей реквізит можна не заповнювати? При складанні та реєстрації в ЄРПН податкової накладної/розрахунку коригування в інших випадках:

— за операціями з постачання товарів/послуг неплатникам податку;

— при визначенні податкових зобов'язань з ПДВ відповідно до п. 198.5, п. 199.1 ПКУ;

— за щоденними підсумками операцій тощо.

Заповнення поля «Податковий номер платника податку або серія (за наявності) та номер паспорта» для отримувача (покупця) не передбачається.

Також цей реквізит не заповнюють ні для постачальника (продавця), ні для отримувача (покупця) при складанні ПН за операцією з отримання послуг від нерезидента, місце постачання яких визначено на митній території України, а також при складанні розрахунку коригування до такої податкової накладної.

Разом з тим, якщо це поле в перерахованих випадках буде заповнене, це не вважатиметься помилкою, допущеною при складанні податкової накладної.

2. У таблиці розділу Б ПН/РК новий реквізит — «Сума податку на додану вартість».

У ПН цей показник відображатиметься в кожному рядку в графі 11 (відповідно попередня графа 11, у якій, як і раніше, слід зазначити код виду діяльності сільськогосподарського товаровиробника, отримала номер 12).

Як зазначають податківці у коментованому листі, графа 11 розділу Б податкової накладної «Сума податку на додану вартість» є обов'язковою до заповнення в усіх випадках, коли за здійсненою операцією нараховується сума ПДВ за ставкою 20 або 7 відсотків.

Значення графи 11 розділу Б податкової накладної обчислюють шляхом множення значення графи 10 розділу Б податкової накладної (графи 13 розділу Б розрахунку коригування) на відповідне значення ставки податку, код якої зазначено у графі 8 розділу Б податкової накладної.

Графу 11 розділу Б податкової накладної (графа 14 розділу Б розрахунку коригування) заповнюють у гривнях з копійками, але з урахуванням особливостей здійснення окремих операцій з постачання товарів/послуг допускається зазначення в цій графі показника з урахуванням арифметичного округлення до 6 знаків включно після коми.

Коли цей реквізит можна не заповнювати? Графу 11 розділу Б податкової накладної «Сума податку на додану вартість» (аналогічне стосується РК) не заповнюють у разі здійснення:

— операцій, що підлягають оподаткуванню за нульовою ставкою (у графі 8 розділу Б податкової накладної має бути зазначено код ставки «901» або «902»);

— операцій, звільнених від оподаткування (має бути зазначено код ставки «903» та у графі 9 розділу Б податкової накладної — код відповідної пільги з ПДВ згідно з Довідниками податкових пільг).

Якщо графа 11 розділу Б податкової накладної не заповнюється, нулі, прочерки та інші знаки чи символи у цій графі не проставляють.

А тепер приклад, який вигляд це матиме на практиці.

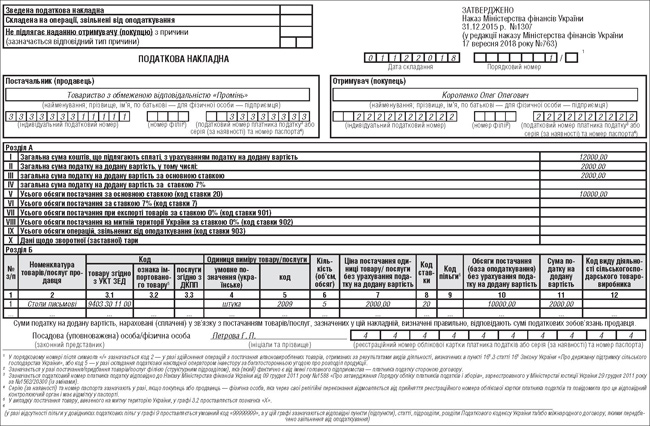

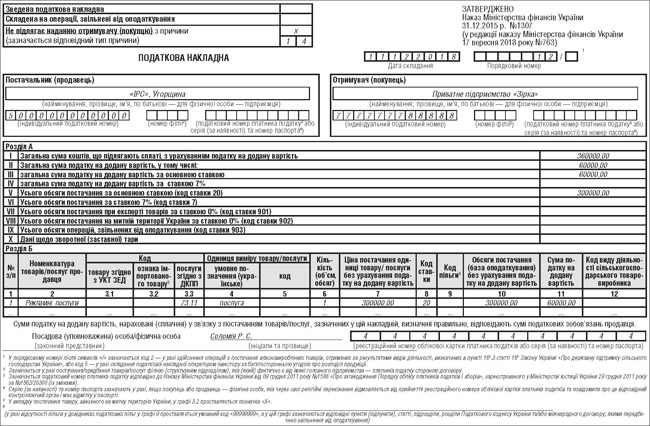

Приклад 1 Юрособа — платник ПДВ продає товар фізособі-підприємцю — платникові ПДВ. У такому випадку продавець зазначає в ПН:

— власні податкові дані: IПН і податковий номер (ЄДРПОУ);

— податкові дані покупця: IПН і податковий номер (реєстраційний номер облікової картки платника податків — фізособи).

Заповнення ПН для такого випадку див. у зразку 1.

Зразок 1

Заповнення податкової накладної на звичайне постачання платнику ПДВ

Нагадаємо, що для фізосіб IПН — це 10-значний реєстраційний номер облікової картки платника податків. Натомість у юросіб з ЄДРПОУ в IПН збігаються лише перші 7 знаків-цифр (п. 1.6 Положення №1130).

Товар/послугу поставлено неплатнику ПДВ: як скласти ПН?

I в цьому випадку слід враховувати правила зазначення нових реквізитів ПН, які ми навели, розглядаючи складання звичайної ПН на платника ПДВ.

Як роз'яснюють податківці, за операціями з постачання товарів/послуг неплатникам податку реквізит «Податковий номер платника податку або серія (за наявності) та номер паспорта» для отримувача (покупця) не заповнюється.

При цьому, як і раніше, за п. 12 Порядку №1307, у податковій накладній на таку операцію у графі «Отримувач (покупець)» зазначають «Неплатник», а у рядку «Iндивідуальний податковий номер отримувача (покупця)» проставляють умовний IПН «100000000000». А також у лівому верхньому куті такої ПН ставлять позначку «Х» і тип причини, чому така ПН не надається покупцю: «02» — складена на постачання неплатнику податку.

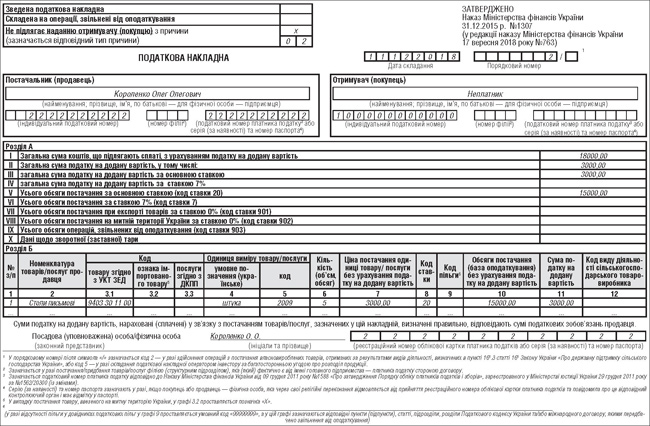

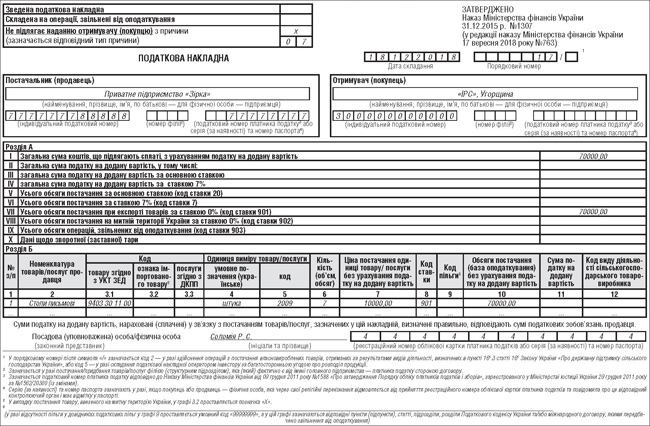

Приклад 2 ФОП — платник ПДВ продає товар юрособі — неплатнику ПДВ. У такому випадку продавець зазначає в ПН:

— власні податкові дані: IПН і податковий номер (реєстраційний номер облікової картки платника податків — фізособи);

— податкові дані покупця: умовний IПН «100000000000». Податковий номер (реєстраційний (обліковий) номер платника податків, який присвоюється контролюючими органами) (ЄДРПОУ) зазначати не потрібно. Заповнення ПН для такого випадку див. у зразку 2.

Зразок 2

Заповнення податкової накладної на постачання неплатнику ПДВ

Складаємо податкову накладну за щоденними підсумками операцій

За оновленою редакцією п. 14 Порядку №1307, у разі складання податкової накладної за щоденними підсумками операцій (якщо податкова накладна не була складена на ці операції) у графі «Не підлягає наданню отримувачу (покупцю) з причин» такої податкової накладної ставлять «Х» та наводять тип причини 11.

При цьому у графі «Отримувач (покупець)» зазначають «Неплатник», а у рядку «Iндивідуальний податковий номер отримувача (покупця)» — умовний IПН «100000000000». Рядок «Податковий номер платника податку або серія та/або номер паспорта» не заповнюють. Iнші показники такої податкової накладної заповнюють за правилами, визначеними цим Порядком.

Отже, податковий номер покупця зазначати не треба. Проте свій податковий номер треба зазначити обов'язково!

Загалом така ПН буде дуже подібна до звичайної ПН на неплатника ПДВ, тому тут ми її окремо не наводимо. Особливостей в ній буде лише дві:

— тип причини, який зазначають у лівому верхньому куті (це тип 11, як ми вже наголошували);

— правила заповнення табличної частини, а саме номенклатуру товарів, зазначають у згрупованому за кодами УКТ ЗЕД/ДКПП вигляді. При цьому графи 4, 5, 6 та 7 не заповнюють.

Загальні правила складання ПН за щоденними підсумками не змінилися.

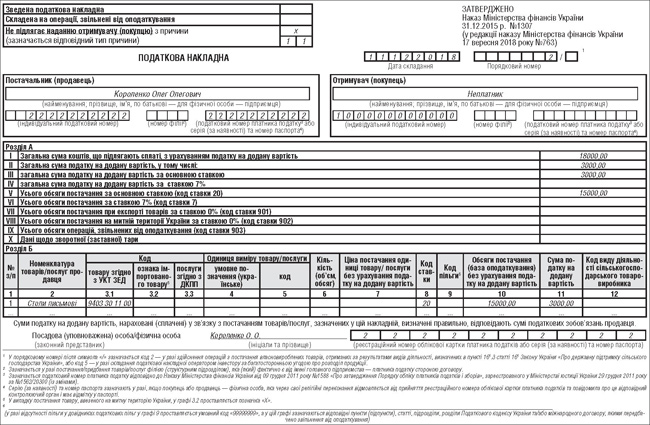

Приклад 3 ФОП — платник ПДВ продає товари (меблі) уроздріб кінцевим споживачам — неплатникам ПДВ. У такому випадку продавець зазначає в ПН:

— власні податкові дані: IПН і податковий номер (реєстраційний номер облікової картки платника податків — фізособи);

— податкові дані покупця: умовний IПН «100000000000». Податковий номер (реєстраційний (обліковий) номер платника податків, який присвоюється контролюючими органами) (ЄДРПОУ) наводити не потрібно.

Загалом така ПН буде схожа на ту, яку ми показували у прикладі 2. Але номенклатуру товарів у ній фіксують у згрупованому за кодами УКТ ЗЕД вигляді. При цьому графи 4, 5, 6 та 7 не заповнюють (див. зразок 3).

Зразок 3

Складання податкової накладної за щоденними підсумками операцій

Складаємо зведену податкову накладну

Раніше для ідентифікації типу такої ПН достатньо було позначки «Х» у лівому верхньому куті. А що тепер?

А тепер Мінфін вносить зміни до п. 11 Порядку №1307, згідно з якими платник ПДВ, який складає зведену ПН, має конкретизувати випадок її складання.

Затверджено такі коди ознаки:

— 1 — у разі нарахування податкових зобов'язань відповідно до п. 198.5 ПКУ;

— 2 — у разі нарахування податкових зобов'язань відповідно до п. 199.1 ПКУ;

— 3 — у разі складання зведених податкових накладних, особливості заповнення яких викладені у п. 15 Порядку №1307 (якщо договірна ціна нижча за ціну придбання товарів/послуг або балансової вартості необоротних активів);

— 4 — у разі складання зведених податкових накладних, особливості заповнення яких викладені у п. 19 Порядку №1307 (ритмічний або безперервний характер постачання).

Зверніть увагу: правила складання зведених ПН для нових кодів ознак 1 та 2 встановлені п. 11 Порядку №1307.

У таких зведених ПН:

— у графі «Отримувач (покупець)» платник податку зазначає власне найменування (П. I. Б.);

— у рядку «Iндивідуальний податковий номер отримувача (покупця)» проставляється умовний IПН «600000000000»;

— рядок «Податковий номер платника податку або серія та/або номер паспорта» не заповнюється, а у верхній лівій частині зазначається відповідний тип причини згідно з п. 8 цього Порядку (04 — Складена на постачання у межах балансу для невиробничого використання; 08 — Складена на постачання для операцій, які не є об'єктом оподаткування податком на додану вартість; 09 — Складена на постачання для операцій, які звільнені від оподаткування податком на додану вартість; 13 — Складена у зв'язку з використанням виробничих або невиробничих засобів, інших товарів/послуг не в господарській діяльності).

Що ж до зведених накладних з кодом ознаки 4, то згідно з п. 19 Порядку №1307 було внесено таке уточнення. У разі складання зведених податкових накладних покупцям — особам, не зареєстрованим платниками податку, у графі «Не підлягає наданню отримувачу (покупцю) з причини» такої податкової накладної ставлять «Х» та наводять тип причини 02. При цьому у графі «Отримувач (покупець)» зазначають «Неплатник», а у рядку «Iндивідуальний податковий номер отримувача (покупця)» — умовний IПН «100000000000». Рядок «Податковий номер платника податку або серія (за наявності) та номер паспорта» не заповнюють.

Таким чином, без змін залишився лише п. 15 Порядку №1307, за яким складатимуться зведені ПН з кодом ознаки 3. Нагадаємо, що за ним така ПН отримувачу (покупцю) не надається. У рядках такої ПН, відведених для зазначення даних покупця, постачальник (продавець) наводить власні дані. Позаяк для цього випадку винятків Наказом №763 не передбачено, то платнику податку доведеться зазначати власний податковий номер (або ж дані паспорта) як у даних щодо продавця, так і у даних щодо покупця!

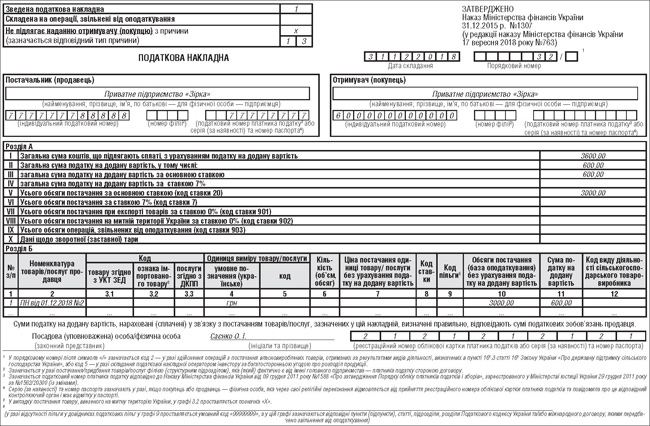

Приклад 4 Юрособа — платник ПДВ частину товарів вирішила використовувати самостійно як ОЗ, але в неоподатковуваній діяльності. У такому разі вона визнає ПЗ з ПДВ виходячи з балансової вартості таких ОЗ (за п. 198.5 та п. 189.1 ПКУ). А у зведеній ПН, складеній на таку операцію, зазначає:

— власне найменування та податкові дані: IПН і податковий номер (ЄДРПОУ);

— у графі «Отримувач (покупець)» — «Неплатник», а у рядку «Iндивідуальний податковий номер отримувача (покупця)» — умовний IПН «600000000000». Рядок «Податковий номер платника податку або серія (за наявності) та номер паспорта» не заповнюється;

— у лівому верхньому куті такої ПН, у графі «Не підлягає наданню отримувачу (покупцю) з причини» — позначку «Х» і тип причини 13 — складена у зв'язку з використанням виробничих або невиробничих засобів, інших товарів/послуг не в господарській діяльності;

— у графі «Зведена податкова накладна» — код ознаки «1», який використовується у разі нарахування податкових зобов'язань відповідно до п. 198.5 ПКУ.

У податкових накладних, особливості заповнення яких викладені у пункті 11 Порядку, графи 3.1, 3.2, 3.3, 5 — 9, 12 не заповнюють. А у графі 4 вписують «грн» (див. зразок 4).

Зразок 4

Зразок заповнення зведеної податкової накладної

Податкова накладна на послуги від нерезидента

З податковою накладною на послуги, надані нерезиденту, все зрозуміло. Нерезидент — неплатник, а отже, така ПН складатиметься за загальними правилами складання ПН для неплатників. Хіба що якщо оплата за послуги здійснювалась у іноземній валюті, треба буде правильно порахувати базу оподаткування.

А ось якщо навпаки, резидент отримує послуги від нерезидента, та ще й на митній території України (місце надання послуг визначається згідно ст. 186 ПКУ)?

У такому разі резиденту доведеться сплатити ПДВ з вартості таких послуг (за нерезидента). Фактично резидент визнає ПЗ з ПДВ і отримує (але не раніше дати реєстрації ПН у ЄРПН) право на ПК з ПДВ у тій самій сумі. А далі все вже залежить від напряму використання цих послуг, але зараз не про це.

Податківці в коментованому листі наголосили тільки, що реквізит «Податковий номер платника податку або серія (за наявності) та номер паспорта» не заповнюється ні для постачальника (продавця), ні для отримувача (покупця) при складанні ПН за операцією з отримання послуг від нерезидента, місце постачання яких визначено на митній території України, а також при складанні розрахунку коригування до такої податкової накладної.

Отже, з 01.12.2018 р. складаємо ПН так само, як і раніше (але за новою формою):

— зазначаємо тип причини «14» — складена отримувачем (покупцем) послуг від нерезидента;

— у рядку «Iндивідуальний податковий номер постачальника (продавця)» проставляєм умовний IПН «500000000000», у рядку «Постачальник (продавець)» — найменування (П. I. Б.) нерезидента та через кому — країну, в якій зареєстрований продавець (нерезидент);

— у рядках, відведених для заповнення даних покупця, отримувач (покупець) зазначає власні дані.

При цьому новий реквізит «Податковий номер платника податку або серія (за наявності) та номер паспорта» у заголовній частині ПН не заповнюємо (щодо обох сторін). I не забуваємо навести суму ПДВ у новій графі 11 табличної частини.

Який вигляд має заповнення такої ПН, див. у зразку 5.

Зразок 5

Зразок складання податкової накладної на послуги від нерезидента

Здійснюємо експорт товарів: як скласти ПН?

Спеціальних змін до порядку складання цього типу ПН внесено не було. Отже, у випадку експорту товару датою остаточного оформлення митної декларації (коли експорт вже документально підтверджено) починаючи з 01.12.2018 р. складається ПН за новою формою із урахуванням старих правил та нових особливостей. А саме:

— позаяк нерезидент не є платником ПДВ, то реквізит «Податковий номер платника податку або серія (за наявності) та номер паспорта» на нього як на покупця не заповнюється. Однак у даних постачальника-резидента цей реквізит треба заповнити обов'язково;

— графа 11 розділу Б табличної частини ПН в цьому разі не заповнюється — адже до експорту товарів застосовується нульова ставка ПДВ.

Решта правил не змінилися:

— у лівому верхньому куті проставляємо код типу ПН «07» — складена на операції з вивезення товарів за межі митної території України;

— у графі «Отримувач (покупець)» — найменування (П. I. Б.) нерезидента та через кому — країну, в якій зареєстрований покупець (нерезидент), а у рядку «Iндивідуальний податковий номер отримувача (покупця)» — умовний IПН «300000000000».

Заповнення такої ПН показано у зразку 6.

Зразок 6

Зразок складання податкової накладної на експорт товарів

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- Наказ №763 — Наказ Мінфіну від 17.09.2018 р. №763 «Про внесення змін до наказу Міністерства фінансів України від 31 грудня 2015 року №1307».

- Положення №1130 — Положення про реєстрацію платників податку на додану вартість, затверджене наказом Мінфіну від 14.11.2014 р. №1130.

- Порядок №1307 — Порядок заповнення податкової накладної, затверджений наказом Мінфіну від 31.12.2015 р. №1307.

- Порядок №1588 — Порядок обліку платників податків і зборів, затверджений наказом Мінфіну України від 09.12.2011 р. №1588.

Ганна БИКОВА, «Дебет-Кредит»