До листа Державної фіскальної служби України від 21.03.2018 р. №959/99-99-07-18

Нові критерії блокування ПН/РК

Остання декада березня принесла платникам ПДВ немало змін. Не всі з них можна назвати позитивними.

Цілодобова реєстрація ПН/РК? Забудьте...

24 березня 2018 року набрала чинності постанова КМУ від 21.02.2018 р. №2041, яка вносить зміни до Порядку ведення Єдиного реєстру податкових накладних, затвердженого постановою КМУ від 29.12.2010 р. №1246.

Головне нововведення — скорочення тривалості операційного дня для реєстрації ПН/РК. Ні, раніше реєстрація ПН/РК в ЄРПН теж не була цілодобовою, це ми в заголовку трохи перебільшили. Але перерва робилася лише від 23:00 до 0:00, протягом цього часу виконувалися технічне обслуговування та регламентні роботи з базою, що потребували зупинки Реєстру. I так сім днів на тиждень, без свят і вихідних.

Чи то технічні працівники Реєстру виявилися дуже переконливими у своїх протестах проти таких нелюдських умов роботи, чи то відіграли свою роль якісь інші чинники, але тепер зареєструвати ПН/РК можна буде лише у будні дні, з 8:00 до 20:00. У разі якихось аварій, природно, Реєстр теж не працюватиме, натомість адміністратор Реєстру зобов'язується протягом операційного дня не проводити технічне обслуговування та регламентні роботи, що потребують зупинки Реєстру.

Крім того, операційними днями будуть 15 число або останній день місяця, які припадають на вихідний, святковий або неробочий день.

Змінами, внесеними Постановою №204, уточнено, що у разі зупинення реєстрації ПН та/або РК формується квитанція про зупинення реєстрації ПН та/або РК, яка одночасно надсилається постачальнику (продавцю) та отримувачу (покупцю) — платнику податку.

ПН та/або РК, реєстрацію яких зупинено, реєструється у день настання однієї з таких подій:

— прийняття в установленому порядку та набрання чинності рішенням про реєстрацію ПН та/або РК;

— набрання законної сили рішенням суду про реєстрацію ПН та/або РК (у разі надходження до ДФС відповідного рішення);

— неприйняття та/або відсутність реєстрації в установленому порядку рішення про реєстрацію або відмову в реєстрації ПН та/або РК.

Блокування ПН: і знов за рибу гроші!

Згаданий у попередньому абзаці порядок зупинення реєстрації ПН/РК Кабмін теж прийняв у тримісячний строк — постановою від 21.02.2018 р. №117, яка набрала чинності з 22.03.2018 р.2

1 Постанова КМУ від 21.02.2018 р. №204 «Про внесення змін до Порядку ведення Єдиного реєстру податкових накладних» офіційно опублікована в газеті «Урядовий кур'єр» №57/2018 від 24.03.2018 р.

2 Через 15 днів після офіційного опублікування в газеті «Урядовий кур'єр» №46/2018 від 07.03.2018 р.

Загалом цією Постановою затверджено три порядки:

1) Порядок зупинення реєстрації податкової накладної / розрахунку коригування в Єдиному реєстрі податкових накладних (далі — Порядок №117);

2) Порядок роботи комісій, які приймають рішення про реєстрацію податкової накладної / розрахунку коригування в Єдиному реєстрі податкових накладних або відмову в такій реєстрації;

3) Порядок розгляду скарг на рішення комісій, які приймають рішення про реєстрацію податкової накладної / розрахунку коригування в Єдиному реєстрі податкових накладних або відмову в такій реєстрації.

Тобто комісія, про яку раніше згадувалося в самому ПКУ, ніде не поділася — просто нормативне регулювання роботи таких комісій встановлюється постановами КМУ.

Але нас цікавить не це, а те, який вигляд на практиці тепер матиме зупинення реєстрації ПН/РК.

Як пояснив директор Департаменту моніторингу доходів та обліково-звітних систем Микола Чмерук під час засідання Громадської ради при ДФС, у системі блокування ПН, що застосовувалася торік, ПН проходила два етапи. Перший з них — відсікаючий: якщо ПН відповідала критеріям, то вона реєструвалася в ЄРПН, а якщо ні, то направлялася на другий етап — перевірку на «пересорт» (проведення сумнівних операцій, за результатами яких може бути сформований фіктивний податковий кредит).

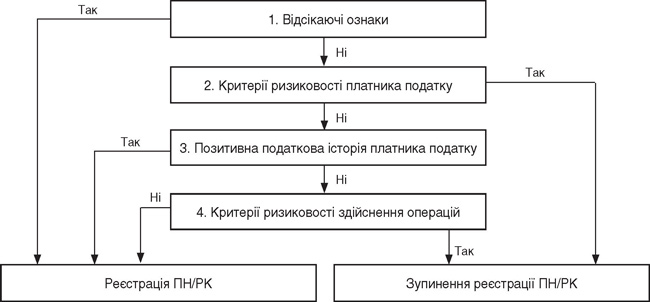

Нова система аналізу ПН/РК має чотири етапи (див. схему):

1) відсікаючий;

2) контроль наявності ознак ризиковості платника податку;

3) моніторинг відповідності показникам, якими визначається позитивна податкова історія платника;

4) перевірка ризиковості здійснення операцій, тобто контроль наявного «пересорту».

Схема

Податкова накладна / розрахунок коригування, подана(ий) на реєстрацію в ЄРПН

До відсікаючих ознак, за відповідності яким ПН не буде проходити перевірку на критерії ризиковості платника чи ризиковості операцій, віднесені:

— операції з постачання товарів (послуг) кінцевому споживачу та/або операцій, які звільнені від оподаткування;

— обсяг постачання менше 500 тис. грн, а керівник є директором менше ніж у 3-х платників ПДВ;

— податкове навантаження більше 3% та немає значного приросту обсягу постачання.

Про податкове навантаження (показник D) за останні 12 календарних місяців платник податків може дізнатися у своєму електронному кабінеті. Показник оновлюється щомісяця і стає доступним кожного 10 числа. На наш погляд, податки, сплачені платником податку як податковим агентом (передусім ПДФО та ВЗ), у розрахунку цього показника не враховуються.

Ризиковість платника податку

Критерії ризиковості платника податку ДФС довела до відома платників листом від 21.03.2018 р. №959/99-99-07-18 (див. «ДК» №14-15/2018), тобто тією самою датою, що й прес-реліз про вищезгадане засідання Громадської ради при ДФС. Правовий статус цих критеріїв (як і критеріїв ризиковості операцій та позитивної податкової історії) не зовсім зрозумілий, бо, наприклад, їх проект на сайті ДФС датований 20.03.2018 р., а в прес-релізі від 23.03.2018 р. прес-служба ДФС говорить про ці критерії як про затверджені за погодженням з Мінфіном. Між тим згаданий лист ДФС не містить навіть підпису посадової особи ДФС, не кажучи вже про те, що лист не може мати статусу нормативно-правового акта. У кожному разі доведеться наразі обходитися тим, що маємо.

Звертаємо увагу, що перші п'ять підпунктів встановлюють загальні критерії ризиковості платника податку. Крім того, п. 1.6 згаданого листа встановлює ще 7 критеріїв, за яких комісії ГУ ДФС в областях, м. Києві та Офісу великих платників податків ДФС можуть розглядати питання щодо встановлення ризиковості платника податків. Остання з цих ознак перетинається з ознакою, яка застосовується на етапі 4, — це «податкова інформація, що свідчить про наявність ознак здійснення ризикових операцій платником». Якщо така інформація є, платника податків буде визнано ризиковим уже на етапі 2, і до етапу 4 він не дійде. Як бачимо, етап 4 перетворюється на фікцію.

Якщо платника податку визнано неризиковим, — переходимо до етапу 3.

Позитивна податкова історія

У дію вступає критерій позитивної податкової історії. Перелік показників, що визначають позитивну податкову історію платника податку, доведено до відома платників ПДВ листом ДФСУ від 21.03.2018 р. №960/99-99-07-18 (див. «ДК» №14-15/2018). Таких показників ДФС з Мінфіном вигадали вісім.

Звертаємо увагу на перше речення листа: «Платник податків має позитивну податкову історію у випадку відповідності одному з таких критеріїв». Тобто, на відміну від критеріїв, що розглядалися вище, де достатньо було відповідати одному критерію, щоб потрапити під підозру, тут, навпаки, достатньо відповідати одному критерію, щоб вважатися благонадійним платником податків.

Розблокування зупинених ПН/РК

Рішення про реєстрацію або відмову в реєстрації (з дня отримання пояснень та/або підтвердних документів до ПН/РК) приймається:

комісією регіонального рівня — протягом 5 днів;

комісією центрального рівня (якщо обсяг постачання в ПН/РК перевищує 30 млн грн) — протягом 7 днів.

Критерії ризиковості операцій

Якщо платника податків не можна визнати добропорядним, на етапі 4 розглядається ризиковість самих операцій. Критерії віднесення операцій до ризикових визначено вже згаданим листом ДФСУ від 21.03.2018 р. №959/99-99-07-18, який ми наводимо у «ДК» №14-15/2018 і тому повторювати не будемо. Звернемо лише увагу, що в цій частині листа згадується Таблиця даних платника податку. Її форма затверджена як додаток до Порядку №117. У ній зазначаються:

— види економічної діяльності відповідно до КВЕД ДК 009:2010;

— коди товарів згідно з УКТЗЕД, що постачаються (виготовляються) та/або придбаваються (отримуються) платником податку;

— коди послуг згідно з ДКПП ДК 016-2010, що постачаються (виготовляються) та/або придбаваються платником податку.

Така таблиця подається в електронній формі засобами електронного зв'язку, визначеними ДФС (відомості про це ДФС має оприлюднювати на своєму сайті), із поясненням, в якому зазначається діяльність, із можливим посиланням на податкову та іншу звітність.

Якщо коди діяльності (товарів, послуг), що містяться в поданих на реєстрацію ПН/РК, зазначені в цій таблиці, відповідні операції не можуть бути визнані ризиковими.

Андрій ПОРИТКО, головний редактор