Придбання та облік торгових патентів

Платник податку, який проводить діяльність, що підлягає патентуванню відповідно до розділу XII цього Кодексу, зобов'язаний окремо визначати податок від кожного виду такої діяльності та окремо визначати податок від іншої діяльності. З цією метою ведеться окремий облік доходів, отриманих від діяльності, що підлягає патентуванню, та витрат, пов'язаних з веденням діяльності з урахуванням від'ємного значення як результату розрахунку об'єкта оподаткування.

Пункт 152.2 ПКУ

Загальні положення

Компанія, яка займається оптовим продажем інструментів та матеріалів для перукарень і салонів краси, вирішила розширити діяльність та відкрити власний салон. У салоні краси, крім перукарських послуг, планується реалізація спа-продуктів кінцевим споживачам. Здійснення запланованих видів діяльності потребує сплати збору за провадження таких видів діяльності. Отже, потрібно придбати торговий патент. З чого почати та яким є облік такої діяльності?

Відразу зауважимо: суб'єкти господарювання, які зазначені у пп. 267.1.2 ПКУ, не є платниками збору за провадження торговельної діяльності та діяльності з надання платних побутових послуг. Відповідно таким особам придбавати торговий патент не потрібно. Також від сплати збору звільнені платники єдиного податку (пп. 267.1.3 та п. 5 п. 297.1 ПКУ).

А ось торговельна діяльність у пунктах продажу товарів за готівку, інші готівкові платіжні засоби та з використанням платіжних карток і діяльність з надання платних побутових послуг переважно за індивідуальним замовленням1, за переліком, визначеним Кабміном, вимагає від суб'єкта господарювання сплачувати збір за провадження таких видів діяльності (пп. 267.1.1 ПКУ). Як наслідок, СГД потрібно придбати торговий патент.

Відповідно до пп. 14.1.151 ПКУ платні послуги для цілей розділу XII цього Кодексу — діяльність, пов'язана з наданням побутових послуг для задоволення особистих потреб замовника за готівку, а також з використанням інших форм розрахунків, включаючи платіжні картки.

Перелік платних послуг, для надання яких потрібно придбавати торговий патент, визначається Кабміном. Цей перелік затверджено Постановою КМУ від 29.12.2010 р. №1258. Послуги перукарень (тільки на території мм. Києва та Севастополя, обласних центрів)2 входять до цього переліку, відповідно така діяльність потребує придбання торгового патенту. Якщо суб'єкт господарювання в одному приміщенні здійснює декілька видів побутових послуг, зокрема виготовлення перук, шиньйонів, вій тощо з волосся людини, волосу тварин та інших текстильних матеріалів (такі послуги також передбачені у зазначеному переліку), він може придбати один торговий патент, як на загальну діяльність з надання платних побутових послуг.

Отже, у такому разі СГД за кожним видом діяльності: торговельної діяльності за готівку (у т. ч. з використанням платіжних карток) та надання перукарських послуг (незалежно від форми розрахунків) — повинен придбати окремі торгові патенти (пп. 267.4.6 ПКУ). З чого почати?

Порядок отримання та використання торгового патенту

До органу ДПС за місцезнаходженням пункту з надання перукарських послуг та пункту продажу товарів (які в цьому випадку збігаються) подаються заявки на придбання торгових патентів3. Форма заявки на придбання торгового патенту встановлена наказом ДПАУ від 28.02.2011 р. №109.

1 Виходячи з визначення терміна «платні послуги» (пп. 14.1.151 ПКУ), незалежно від того, яким чином здійснюються розрахунки за надані побутові платні послуги для задоволення особистих потреб замовника — у безготівковій чи готівковій формі, — слід придбавати торговий патент. Принаймні така позиція податківців трапляється в ЄБПЗ (до прийняття ПКУ така фіскальна позиція також зустрічалась у листах ДПАУ, див. лист від 17.06.2010 р. №3722/н/15-0114).

2 КВЕД 2010 — клас 96.02 «Надання послуг перукарнями та салонами краси».

3 Нагадуємо: за п. 63.3 ПКУ платники податків підлягають взяттю на облік в органах ДПС за місцезнаходженням юросіб, відокремлених підрозділів, місцем проживання фізособи (основне місце обліку), а також за місцем розташування (реєстрації) їхніх підрозділів, рухомого та нерухомого майна, об'єктів оподаткування чи об'єктів, які пов'язані з оподаткуванням або через які провадиться діяльність (неосновне місце обліку). Тобто СГД має можливість здійснювати діяльність, якщо він повідомив орган ДПС про об'єкт, через який провадиться діяльність, та став на облік за неосновним місцем обліку за місцем розташування такого об'єкта.

Відомості, на підставі яких заповнено заявку, звіряються з оригіналами або нотаріально посвідченими копіями документів: свідоцтво про держреєстрацію особи, документ, що засвідчує право власності (оренди) на приміщення, де здійснюється діяльність, документ про повну або часткову сплату збору. У триденний термін з дня подання заявки особі видається торговий патент (пп. 267.4.3 ПКУ).

Пам'ятайте: торговий патент видається особисто фізособі-підприємцю або особі, уповноваженій юридичною особою (на наш погляд, документальне підтвердження повноважень може підтверджуватися не обов'язково нотаріально засвідченою довіреністю — це може бути довіреність підприємства).

Зверніть увагу: перед поданням заявки за місцем розташування пункту продажу товарів (пункту з надання платних послуг) потрібно внести суму збору за один місяць (квартал) за кожним торговим патентом (пп. 267.5.3 ПКУ). Відтак ця сплачена сума зменшує суму збору, яка підлягає внесенню в останній місяць (квартал) його дії. Найменування документа, дата, за який період сплачено збір (у цьому випадку за двома видами діяльності), зазначаються у рядку 5 заявки. Суму, яку сплатив СГД перед придбанням патенту, потрібно вписати наприкінці заявки у рядку «Внесено збір у сумі». Надалі збір сплачуватиметься щомісяця наперед не пізніше 15 числа місяця, який передує звітному. Але можна сплатити збір авансовим внеском до кінця календарного року (пп. 267.5.4 ПКУ).

Ставка збору за провадження торговельної діяльності та діяльності з надання платних послуг встановлюється сільськими, селищними та міськими радами з розрахунку на календарний місяць у відповідному розмірі від мінімальної заробітної плати, встановленої законом на 1 січня календарного року, з урахуванням місцезнаходження пункту продажу товарів та асортименту товарів, пункту з надання платних послуг та виду платних послуг, але у межах, установлених відповідно до пп. 267.3.2 ПКУ. Зрештою, дізнатися про суми збору можна на офіційному порталі свого міста або на сайті та інформаційних стендах регіональної ДПI.

Строк дії торгового патенту становить 60 календарних місяців, що передбачено пп. 267.7.1 ПКУ. Датою придбання торгового патенту є зазначена у ньому дата. Але завжди потрібно пам'ятати: щомісячне (щоквартальне) нарахування та внесення збору відображаються в автоматизованій інформаційній системі органу ДПС за місцем придбання торгового патенту. Тож у разі невчасної сплати за наступний місяць дія патенту анулюється з першого числа місяця, наступного за місяцем, у якому відбулося порушення. Що може зробити СГД для поновлення дії патенту? Виходячи з того що бланки торгових патентів є документами суворого обліку (кожен торговий патент має серію та шестизначний номер), у разі анулювання патенту особі доведеться заново пройти шлях отримання торгового патенту.

Приклад 1. До 15 січня не сплачено збір за провадження торговельної діяльності за лютий, з 01.02.2013 р. відповідно до норм пп. 267.5.5 ПКУ не сплачені в установлені строки суми збору вважаються податковим боргом. А це означає, що у разі невчасної сплати до СГД застосовуються штрафні санкції у розмірі 50% від суми збору (останній абзац п. 125.1 ПКУ), а також на суму податкового боргу нараховується пеня у порядку, встановленому пп. 129.1.1 та абз. 1 п. 129.4 ПКУ.

Підпунктом 267.6.2 ПКУ встановлено вимогу, що торговий патент повинен бути доступний для огляду. За порушення порядку використання торгового патенту: «оригінал торгового патенту повинен бути розміщений: на фронтальній вітрині магазину, а за її відсутності — біля реєстратора розрахункових операцій <...> у приміщеннях для надання платних послуг»1, — до СГД застосовується штраф у розмірі збору на один календарний місяць. У подвійному розмірі збору за весь строк діяльності, але не менше подвійного його розміру за один місяць, стягується штраф за діяльність без патентів.

1 Для запобігання пошкодженню торгового патенту (вигорання на сонці, псування внаслідок затікання дощової води, псування сторонніми особами тощо) дозволяється розміщувати нотаріально засвідчені копії торгових патентів у визначених цією частиною місцях. При цьому оригінал такого патенту повинен зберігатися у відповідальної особи суб'єкта господарювання або відповідальної особи відокремленого підрозділу, яка зобов'язана надавати його для огляду уповноваженим законом особам (пп. 267.6.3 ПКУ).

Якщо суб'єкт господарювання припиняє діяльність, яка підлягає патентуванню, потрібно заздалегідь, до 15 числа місяця, що передує місяцю, в якому така діяльність не буде здійснюватися, письмово повідомити орган ДПС, який видав патент. У такому разі подається заява у довільній формі, а СГД за наявності авансової сплати повертається надміру сплачена сума збору, торговий патент підлягає поверненню органу ДПС (пп. 267.7.5 ПКУ).

Облік патентів

У податковому обліку відповідно до пп. 139.1.10 ПКУ сума збору за придбання торгового патенту не відноситься до складу витрат. Такі суми враховуються на зменшення податкового зобов'язання платника податку на прибуток у порядку, передбаченому пунктами 152.1 та 152.2 ПКУ. А це означає, що податок, отриманий від патентованої діяльності, підлягає сплаті з певними особливостями. Потрібно окремо визначати податок від кожного виду патентованої діяльності (як у нашій ситуації, СГД здійснює два види діяльності, з якої сплачується збір) та окремо визначати податок від звичайної діяльності (п. 152.2 ПКУ). Отже, суб'єкту господарювання, який провадить патентовану та звичайну діяльність, доведеться вести два окремі види обліку, про що далі.

У якому звітному періоді враховуються витрати на придбання патентів у зменшення податкового зобов'язання платника податку? Відповідно до пп. 138.5.1 ПКУ, датою здійснення витрат, нарахованих платником податку у вигляді сум податків та зборів, вважається останній день звітного періоду, за який проводиться нарахування. Тому можна зробити висновок, що сплачені у звітному періоді кошти за торгові патенти зменшують податок на прибуток звітного періоду, за який здійснюється сплата. Наприклад, якщо збір за патенти було сплачено авансом — з вересня до кінця поточного року, зменшити податок на прибуток за звітний період — три квартали можливо лише на суму збору, сплачену за вересень. Решта авансової сплати збору зменшить податок за звітний період — рік.

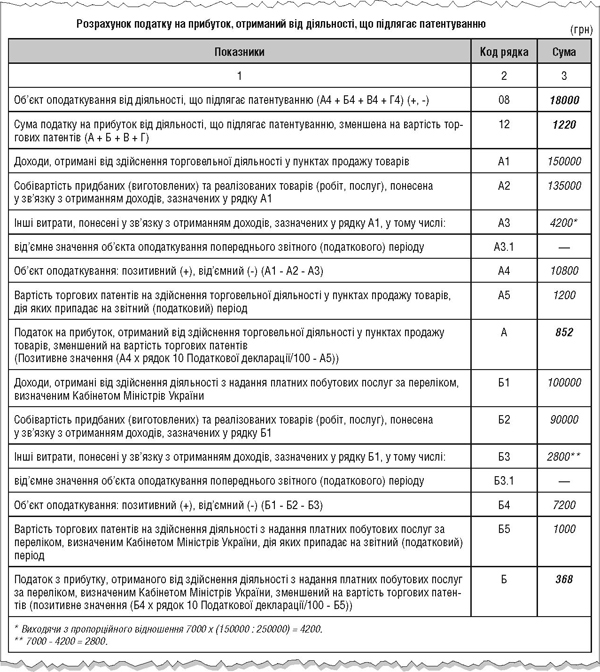

Об'єкт оподаткування від патентованої діяльності зазначається у рядку 08 декларації з податку на прибуток підприємства, а податок на прибуток від такої діяльності, зменшений на вартість торгових патентів, — у рядку 12 декларації. Ці показники визначаються на підставі даних додатка ТП до рядків 08 та 12 декларації. У додатку ТП відображається розрахунок податку на прибуток, отриманий від діяльності, що підлягає патентуванню, з урахуванням від'ємного значення (за наявності) об'єкта оподаткування у розрізі кожного виду такої патентованої діяльності. У рядках А4 та Б4 додатка ТП відображаються об'єкти оподаткування у розрізі окремої діяльності, що підлягає патентуванню. У рядках А5 та Б5 зазначається вартість торгових патентів, дія яких припадає на звітний (податковий) період. У рядках А, Б додатка ТП визначено податок на прибуток, отриманий від здійснення торговельної діяльності та надання побутових послуг, зменшений на вартість торгових патентів. При цьому значення показника має бути додатним, тобто вартість торгових патентів, що враховується при визначенні об'єкта оподаткування, не може перевищувати суму податку на прибуток від діяльності, для ведення якої такий патент було придбано. Отже, вартість придбаних патентів відображається у податковому періоді, на який припадає дія такого патенту, в межах суми, що не перевищує податкових зобов'язань з податку на прибуток від виду діяльності, для якої придбано торговий патент.

У бухгалтерському обліку у момент сплати сума збору за придбання торгового патенту відноситься до витрат майбутніх періодів — рахунок 39. За дебетом рахунка 39 «Витрати майбутніх періодів» відображається накопичення витрат майбутніх періодів, за кредитом — їх розподіл та включення до складу витрат звітного періоду. За результатами року сума, сплачена за патенти, зменшує суму податку на прибуток у межах суми податку від патентованої діяльності, здійснюється проведення Д-т 981«Податок на прибуток від звичайної діяльності» та К-т 39 «Витрати майбутніх періодів». А різниця визнається витратами звітного періоду та відноситься на рахунок 92 «Адміністративні витрати».

Облік патентованої діяльності

Нормою п. 152.2 ПКУ встановлено, що платник податку на прибуток веде окремий облік доходів та витрат від патентованої та звичайної діяльності. Зверніть увагу: податок визначається окремо від кожного виду такої діяльності (див. окремі блоки додатка ТП). Згодом, у податковому періоді, сума податку, визначена у розрізі кожного виду патентованої діяльності, зменшується на вартість придбаних за такою діяльністю торгових патентів. Отже, зменшення податку від патентованої діяльності відбувається у розрізі окремої суми збору за конкретний вид діяльності.

Якщо за результатом звітного періоду виявиться, що патентована діяльність є збитковою, від'ємний результат не враховується у складі об'єкта оподаткування від звичайної діяльності. Такий від'ємний результат відшкодовується за рахунок доходів, отриманих у майбутніх податкових періодах від патентованої діяльності (у додатку ТП для цього є відповідні рядки).

Отже, облік об'єкта оподаткування та суми податку на прибуток при здійсненні різних видів діяльності, зокрема патентованої, потребує уважного та ретельного обліку. Порядок ведення окремого обліку доходу (прибутку), отриманого від діяльності, що підлягає патентуванню, визначено у п. 152.11 ПКУ. Окремо обліковуємо суми:

1) доходів, отриманих від здійснення діяльності, що підлягає патентуванню;

2) витрат, понесених у зв'язку зі здійсненням такої діяльності;

3) якщо ОЗ використовуються частково у звичайній діяльності та частково у патентованій: «витрати платника податку підлягають збільшенню на частку загальної суми нарахованих амортизаційних відрахувань, яка так відноситься до загальної суми нарахованих амортизаційних відрахувань звітного періоду, як сума доходів (прибутків), що підлягають оподаткуванню згідно з цим розділом на загальних підставах, відноситься до загальної суми доходів (прибутків) з урахуванням звільнених. Аналогічно відбувається розподіл витрат, що одночасно пов'язані як з діяльністю, дохід (прибуток) від провадження якої звільняється від оподаткування, так і з іншою діяльністю» (абз. 4 п. 152.11 ПКУ). Тобто частка амортизації (Азвич), на яку збільшуються витрати від звичайної діяльності, дорівнює:

Азвич = (А х Дзвич) : Дзаг ,

де: А — сума нарахованої амортизації за період;

Дзвич — доходи від звичайної діяльності, що підлягають оподаткуванню;

Дзаг — загальна сума всіх доходів підприємства за період.

Тобто можна спочатку визначити коефіцієнт К = Дзвич : Дзаг, а потім з його допомогою розрахувати Азвич. Різниця становить частку амортизації, яка враховується у витратах патентованої діяльності;

4) аналогічно відбувається розподіл витрат, що одночасно пов'язані з різними видами діяльності.

Зрозуміло, що СГД, який реалізує спа-продукти оптом та вроздріб, здійснюватиме пропорційний розподіл витрат. Тобто частка суми «патентованої» собівартості дорівнює:

СВп = СВзаг х Дп : Дзаг ,

де: СВп — собівартість реалізованих товарів (робіт, послуг) при отриманні доходів, які підлягають патентуванню;

СВзаг — загальна сума собівартості реалізованих товарів (робіт, послуг);

Дп — сума доходу, що підлягає патентуванню;

Дзаг — загальна сума доходу, одержаного від тих видів діяльності, щодо яких провадиться розподіл собівартості реалізованих товарів.

Виходячи з норм п. 152.9 ПКУ, базовим податковим (звітним) періодом є календарний квартал, тож для визначення суми витрат та амортизації ОЗ, які одночасно пов'язані з різними видами діяльності, до уваги береться сума доходу за квартал.

Приклад 2. Компанія «Альфа», яка займається оптовим продажем спа-продуктів, крім основної діяльності здійснює реалізацію товарів уроздріб. Крім того, у власному салоні краси надаються перукарські послуги. Реалізація товарів уроздріб та надання зазначених послуг потребують придбання торгових патентів.

Вихідні дані за II квартал (тобто поточний (базовий) звітний період):

— дохід від основної звичайної діяльності становив 1000000,00 грн;

— дохід від патентованої — 150000,00 грн (торгівля), 100000,00 грн (послуги).

Разом сума загального доходу за II квартал — 1250000,00 грн.

Собівартість реалізації спа-товарів:

— звичайної діяльності становила 775000,00 грн;

— патентованої — 225000,00 грн, з яких 135000,00 грн — торгівля, 90000,00 грн — послуги (розподіл не проводимо, облік ведеться окремо).

Iнших витрат операційної діяльності підприємство понесло на суму 35000,00 грн. Загальна вартість придбаних патентів становить 2200,00 грн (умовно): 1200,00 грн — (торгівля), 1000,00 грн — (послуги).

Оскільки інші операційні витрати понесено у зв'язку з веденням як патентованої, так і звичайної діяльності, за методом пропорційного розподілу визначимо суму інших операційних витрат для патентованої та непатентованої діяльності (розрахунок див. у таблиці). Заповнення додатка ТП у розрізі двох видів патентованої діяльності наведено у зразку.

Таблиця

Пропорційний розподіл інших витрат для звичайної та патентованої діяльності

|

Показники

|

Сума, грн

|

Розподіл витрат

|

|

|

Звичайна діяльність

|

Патентована діяльність

|

||

| Дохід від операційної діяльності (дохід від реалізації товарів (робіт, послуг) |

1250000

|

1000000

|

250000

|

| Собівартість придбаних та реалізованих товарів |

1000000

|

775000

|

225000

|

| Iнші витрати, понесені у зв'язку з отриманням доходів |

35000

|

28000*

|

7000**

|

| Об'єкт оподаткування |

215000

|

197000

|

18000

|

| Ставка податку |

19

|

||

| Податок на прибуток |

38650 = 37430 + 1220

|

37430

|

3420

|

| Вартість торгових патентів звітного періоду |

—

|

—

|

2200

|

| Податок на прибуток від здійснення патентованої діяльності |

—

|

—

|

1220

|

| * 35000 х (1000000 : 1250000) = 28000. ** 35000 - 28000 = 7000. |

|||

Зразок

Фрагмент заповнення додатка ТП

ЄДИНА БАЗА ПОДАТКОВИХ ЗНАНЬ

ЄДИНА БАЗА ПОДАТКОВИХ ЗНАНЬ

Чи потрібно придбавати торговий патент при наданні побутових послуг, що підлягають патентуванню, у разі проведення розрахунків у безготівковій формі?

Відповідно до пп. 267.1.1 ст. 267 розділу ХII Податкового кодексу України від 2 грудня 2010 року №2755-IV (далі — ПКУ), платниками збору є суб'єкти господарювання (юридичні особи та фізичні особи — підприємці), їхні відокремлені підрозділи, які отримують в установленому порядку торгові патенти та провадять діяльність з надання платних побутових послуг, за переліком, визначеним Кабінетом Міністрів України.

Згідно з пп. 14.1.151 ст. 14 розділу I ПКУ платні послуги з метою розділу XII ПКУ — це діяльність, пов'язана з наданням побутових послуг для задоволення особистих потреб замовника за готівку, а також з використанням інших форм розрахунків, включаючи платіжні картки. Перелік платних послуг, для надання яких потрібно придбавати торговий патент, визначається Кабінетом Міністрів України.

Враховуючи вищевикладене, незалежно від того, яким чином ведуться розрахунки за надані побутові платні послуги у безготівковій чи готівковій формі, слід придбавати торговий патент.

Чи мають право відокремлені підрозділи, у т. ч. ті, які не є ЮО, придбавати торгові патенти для провадження торговельної діяльності?

Згідно з пп. 267.1.1 ст. 267 розділу XII ПКУ від 2 грудня 2010 року №2755-VI, платниками збору є суб'єкти господарювання (юридичні особи та фізичні особи — підприємці), їхні відокремлені підрозділи, які отримують в установленому цією статтею порядку торгові патенти та провадять торговельну діяльність у пунктах продажу товарів; діяльність з надання платних побутових послуг за переліком, визначеним КМУ; торгівлю валютними цінностями у пунктах обміну іноземної валюти; діяльність у сфері розваг (крім проведення державних грошових лотерей).

Підпунктом 267.4.5 статті 267 ПКУ розділу XII визначено, що для провадження торговельної діяльності, діяльності з надання платних послуг та діяльності з торгівлі валютними цінностями для кожного відокремленого підрозділу, який не є платником податку на прибуток, торгові патенти придбаваються суб'єктами господарювання за місцем реєстрації такого відокремленого підрозділу.

Відповідно до ст. 95 Цивільного кодексу України від 16 січня 2003 року №435-IV зі змінами та доповненнями, філією є відокремлений підрозділ юридичної особи, що розташований поза її місцезнаходженням та здійснює всі або частину її функцій. Філії та представництва не є юридичними особами, наділяються майном юридичної особи, що їх створила, і діють на підставі затвердженого нею положення. Керівники філії та представництв призначаються юридичною особою і діють на підставі виданої нею довіреності. Відомості про філії та представництва юридичної особи включаються до Єдиного державного реєстру.

Таким чином, філії та інші відокремлені підрозділи юридичної особи можуть придбавати торгові патенти у разі, якщо вони діють на підставі затвердженого юридичною особою положення про філію, є платниками податку на прибуток, а також якщо відомості про такі відокремлені підрозділи внесені до Єдиного державного реєстру.

У якому звітному періоді в податковій декларації з податку на прибуток підприємства відображаються витрати на придбання патентів?

Відповідно до п. 152.1 ПКУ податок, отриманий від діяльності, яка підлягає патентуванню відповідно до р. XII ПКУ, підлягає сплаті до бюджету в сумі, яка визначена р. III «Податок на прибуток підприємства» ПКУ і зменшена на вартість придбаних торгових патентів на право провадження такого виду діяльності.

Платник податку, який проводить діяльність, що підлягає патентуванню відповідно до р. XII ПКУ, зобов'язаний окремо визначати податок від кожного виду такої діяльності та окремо — податок від іншої діяльності. З цією метою ведеться окремий облік доходів, отриманих від діяльності, що підлягає патентуванню, та витрат, пов'язаних із веденням діяльності з урахуванням від'ємного значення як результату розрахунку об'єкта оподаткування (пп. 152.2 ст. 152 ПКУ).

Порядок ведення окремого обліку доходу (прибутку), отриманого від діяльності, що підлягає патентуванню, передбачений у п. 152.11 ст. 152 ПКУ. <...>

Отже, вартість придбаних торгових патентів відображається у звітному (податковому) періоді, на який припадає дія такого патенту.