Фінансова допомога в обліку підприємства

Поворотна фінансова допомога — сума коштів, що надійшла платнику податків у користування за договором, який не передбачає нарахування процентів або надання інших видів компенсацій у вигляді плати за користування такими коштами, та є обов'язковою до повернення.

Підпункт 14.1.257 ПКУ

Види фінансової допомоги, а також виплати, які до неї прирівнюються

Фінансову допомогу може бути надано на безповоротній або поворотній основі. Розглянемо порядок надання й отримання такої фінансової допомоги, а також її відображення в обліку у різних господарських ситуаціях.

До безповоротної фінансової допомоги пп. 14.1.257 ПКУ відносить:

1) суму коштів, переданих платникові податків за договорами дарування, іншими подібними договорами або без укладення таких договорів. Зверніть увагу, дотації і субсидії, капітальні інвестиції із фондів загальнообов'язкового державного соцстрахування або бюджетів, отримані платником податку, включаються до його доходів (у складі інших доходів згідно з пп. 135.5.10 ПКУ);

2) суму безнадійної заборгованості, відшкодованої кредиторові позичальником після списання такої заборгованості. Відповідно кредитори, які отримали відшкодовану безнадійну заборгованість, згідно з ПКУ мають додатковий вид податкового доходу без права зменшення оподатковуваного прибутку на понесені ними витрати;

3) суму заборгованості одного платника податків перед іншим платником податків, не стягнуту після закінчення строку позовної давності;

4) основну суму кредиту або депозиту, що надана платнику податків без встановлення строків повернення такої основної суми, за винятком кредитів, наданих під безстрокові облігації, та депозитів до запитання у банківських установах, а також суму процентів, нарахованих на таку основну суму, але не сплачених (списаних);

5) суму процентів, умовно нарахованих на суму поворотної фінансової допомоги, що залишається неповерненою на кінець звітного періоду, у розмірі облікової ставки НБУ, розрахованої за кожен день фактичного використання такої поворотної фінансової допомоги.

Своєю чергою, поворотна фінансова допомога — це сума коштів, що надійшла платникові податків у користування за договором, який не передбачає нарахування процентів або надання інших видів компенсацій у вигляді плати за користування такими коштами, та є обов'язковою до повернення.

Безповоротна фінансова допомога

Сума безповоротної фінансової допомоги, згідно з пп. 135.5.4 ПКУ, включається до складу інших доходів платника (крім операцій між платником та його підрозділами, які не є юрособами). При цьому датою виникнення інших доходів у сумі безповоротної фінансової допомоги у вигляді:

1) коштів, отриманих за договором дарування;

2) безнадійної заборгованості, відшкодованої кредитору позичальником після списання такої безнадійної заборгованості;

3) основної суми кредиту або депозиту, що надані платнику податків без встановлення строків повернення такої основної суми, —

буде дата надходження коштів на банківський рахунок чи до каси платника податку (п. 137.10 ПКУ). Щодо інших видів безповоротної фінансової допомоги ПКУ не визначає окремо дати їх виникнення. На нашу думку, датою виникнення інших доходів у вигляді суми заборгованості одного платника податків перед іншим платником податків, що не стягнута після закінчення строку позовної давності, є період, на який припадає дата такого закінчення строку. А суми процентів, нарахованих, але не сплачених (списаних), на основну суму кредиту або депозиту, що надані платнику податків без установлення строків повернення такої основної суми, суми процентів, умовно нарахованих на суму поворотної фінансової допомоги, потраплятимуть до інших доходів за датою нарахування.

Поворотна фінансова допомога

Поворотна фінансова допомога відображається у податковому обліку інакше. У одержувачів — платників податку на прибуток податковий облік поворотної фінансової допомоги залежить від кого саме її отримано. Розглянемо оподаткування на прикладах.

1. Поворотна фіндопомога, надана неплатником податку на прибуток

До інших доходів платника податку на прибуток, згідно з пп. 135.5.5 ПКУ, включається сума поворотної фінансової допомоги, отриманої платником податку у звітному податковому періоді, що залишається неповерненою на кінець такого звітного періоду, від осіб, які не є платниками цього податку (у т. ч. нерезидентів). Між іншим, цей порядок оподаткування поширюється і на поворотну фінансову допомогу, отриману платником податку на прибуток на загальних підставах, від осіб, які згідно з ПКУ мають пільги з цього податку, у т. ч. право застосовувати ставки податку нижчі, ніж установлені п. 151.1 ПКУ.1

1 З 1 січня 2012 р. до 31 грудня 2012 р. включно — 21%;

З 1 січня 2013 р. до 31 грудня 2013 р. включно — 19%, а для суб'єктів індустрії програмної продукції, які застосовують особливості оподаткування, передбачені в п. 15 підрозділу 10 розділу ХХ, — 5%, п. 10 підрозділу 4 розділу ХХ ПКУ.

У разі якщо у майбутніх звітних податкових періодах платник податку повертає таку поворотну фінансову допомогу (її частину) особі, яка її надала, він збільшує суму витрат на суму такої поворотної фінансової допомоги (її частини) за наслідками звітного податкового періоду, в якому відбулося повернення.

При цьому отримувачу допомоги не потрібно нараховувати умовні проценти на суму допомоги, що залишилась неповернутою станом на кінець звітного періоду. Водночас податкові зобов'язання особи, яка надала поворотну фінансову допомогу, не змінюються як при її видачі, так і при її зворотному отриманні.

Приклад 1. Підприємство отримало 11.08.2012 р. позику (поворотну фінансову допомогу) від юрособи — платника єдиного податку в сумі 40000,00 грн. Станом на 30.09.2012 р. (кінець III кварталу) неповернутою залишалася частина 10000,00 грн. У IV кварталі позику було погашено повністю. Облік операції див. у таблиці 1.

Таблиця 1

Відображення в обліку неповерненої позики від платника єдиного податку (до прикладу 1)

|

№

з/п |

Зміст господарської операції

|

Бухгалтерський облік

|

Сума, грн

|

Податковий облік

|

||

|

Д-т

|

К-т

|

Доходи

|

Витрати

|

|||

|

1.

|

Отримано 11.08.2012 р. позику від юрособи — платника ЄП |

311

|

685

|

40000,00

|

—

|

—

|

|

2.

|

Повернено частину позики 15.09.2012 р. |

685

|

311

|

30000,00

|

—

|

—

|

|

3.

|

Неповернена частина позики на 30.09.2012 р. у сумі 10000,00 грн |

—

|

—

|

10000,00

|

10000

|

—

|

|

4.

|

Залишок позики 31.10.2012 р. повернено кредитору |

685

|

311

|

10000,00

|

—

|

10000

|

2. Поворотна фіндопомога, надана засновником (учасником)

У разі якщо поворотну фінансову допомогу надає засновник (учасник), як фізична, так і юридична особа, як резидент, так і нерезидент, такого платника податку, протягом 365 календарних днів з дня її отримання сума такої допомоги не включається до доходу одержувача.

Але якщо протягом цього періоду така допомога (або її частина) не буде повернена, на 366-й календарний день неповернена частина допомоги потрапить до складу інших доходів на підставі пп. 135.5.5 ПКУ. Слід звернути особливу увагу на документальне оформлення: у договорі зазначити строки повернення та слідкувати за цим.

Приклад 2. Підприємство отримало 20.07.2012 р. позику (поворотну фінансову допомогу) від фізособи-засновника у сумі 100000,00 грн. Станом на 30.09.2012 р. (кінець III кварталу) неповернутою залишалася частина 90000,00 грн. Станом на 30.09.2013 р. неповернутою залишалася частина 5000,00 грн. Облік операції див. у таблиці 2.

Таблиця 2

Відображення в обліку неповерненої позики від засновника (до прикладу 2)

|

№

з/п |

Зміст господарської операції

|

Бухгалтерський облік

|

Сума, грн

|

Податковий облік

|

||

|

Д-т

|

К-т

|

Доходи

|

Витрати

|

|||

|

1.

|

Отримано 20.07.2012 р. позику від фізособи-засновника |

301

|

685

|

100000,00

|

—

|

—

|

|

2.

|

Повернено частину позики 01.09.2012 р. |

685

|

301

|

10000,00

|

—

|

—

|

|

3.

|

Неповернена частина позики на 30.09.2012 р., на 31.12.2012 р., на 31.03.2013 р., на 30.06.2013 р., у сумі 90000,00 грн |

—

|

—

|

—

|

—

|

—

|

|

4.

|

Частину позики станом на 19.07.2013 р. повернено кредитору |

685

|

301

|

85000,00

|

—

|

—

|

|

5.

|

Частину позики в сумі 5000,00 грн станом на 30.09.2013 р. не повернено кредитору |

—

|

—

|

—

|

5000

|

—

|

Якщо ж 365 днів мине, а допомогу не повернуто, тоді треба визнати дохід, але на яку суму?

Якщо засновник — фізична особа чи юридична особа, але не платник податку на прибуток чи платник за іншою ставкою, ніж базова, то дохід збільшиться на всю суму неповернутої допомоги. При цьому відповідно до абз. 3 пп. 135.5.5 ПКУ «доходи такого платника податку не збільшуються на суму умовно нарахованих процентів...». Якщо ж засновником виявиться юрособа на загальній системі оподаткування, то на неповернуту суму допомоги треба нарахувати умовні відсотки, бо умовні відсотки визнаються безповоротною фінансовою допомогою, у разі якщо поворотна допомога отримана від платника податку на прибуток. Відповідно до пп. 14.1.257 ПКУ, умовні проценти, які нараховуються на суму поворотної фінансової допомоги, що залишається неповерненою на кінець звітного періоду, у розмірі облікової ставки НБУ, розрахованої за кожен день фактичного використання такої поворотної фінансової допомоги, визнаються безповоротною фіндопомогою і включаються до іншого доходу отримувача допомоги (про що далі).

Зверніть увагу, якщо у межах 365 календарних днів з дня отримання поворотної фінансової допомоги фізособа виходить з числа засновників, при цьому поворотна фінансова допомога такому засновнику не повертається, то сума поворотної фінансової допомоги, що залишається неповернутою на кінець такого звітного періоду, враховується у складі інших доходів при визначенні об'єкта оподаткування. Якщо в майбутніх звітних податкових періодах платник податку повертає таку поворотну фінансову допомогу (її частину) особі, яка її надала, такий платник податку збільшує суму витрат на суму такої поворотної фінансової допомоги (її частини) за наслідками звітного податкового періоду, в якому відбулося таке повернення. Якщо особа, що виходить із числа засновників, є платником податку на прибуток за базовою ставкою, то на неповернуту суму допомоги потрібно нарахувати умовні проценти.

3. Поворотна фіндопомога, надана платником податку на прибуток

Випадок, коли поворотну фінансову допомогу надає платник податку на прибуток, також має певні особливості. З одного боку, сума поворотної фінансової допомоги, неповерненої на кінець звітного періоду, не включається до доходу одержувача. Але платник податку на прибуток повинен нарахувати умовні відсотки і віднести їх суму до інших доходів як безповоротну фінансову допомогу за пп. 14.1.257 ПКУ. При цьому сума заборгованості перед позикодавцем не зміниться, адже умовні відсотки нараховуватимуться лише у податковому обліку.

Нараховують ці відсотки так: суму поворотної фінансової допомоги, неповерненої на кінець звітного періоду, слід помножити на кількість днів користування та на облікову ставку НБУ і поділити на 365 днів (366 днів, якщо рік високосний). Якщо протягом користування поворотною фінансовою допомогою у звітному періоді облікова ставка НБУ змінювалася, то для розрахунку умовних відсотків можна застосувати таку формулу:

УВ = ФД х (Д1 х ОС1 + Д2 х ОС2) : 365 ,

де: УВ — сума умовних відсотків;

ФД — сума неповерненої фінансової допомоги;

Д1 і Д2 — кількість днів користування поворотною фінансовою допомогою протягом дії різних ставок Національного банку України у звітному періоді;

ОС1 і ОС2 — облікові ставки НБУ, що діяли протягом звітного періоду.

Після повернення допомоги сума нарахованих умовних відсотків не відноситься до витрат платника податку, і сума інших доходів, що виникла при їх нарахуванні, також не коригується.

Приклад 3. Підприємство — платник податку на прибуток отримало 01.09.2012 р. безвідсоткову позику (поворотну фінансову допомогу) від підприємства — платника податку на прибуток у сумі 200000,00 грн. Станом на 30.09.2012 р. (кінець III кварталу) неповернутою залишалася частина 150000,00 грн.

Умовні відсотки за користування поворотною фінансовою допомогою за III квартал 2012 р. становлять:

150000,00 х 30 к. д. х 0,075 : 366 к. д. = 922,13 грн.

Облік операції див. у таблиці 3.

Таблиця 3

Відображення в обліку неповерненої позики від платника податку на прибуток (до прикладу 3)

|

№

з/п |

Зміст господарської операції

|

Бухгалтерський облік

|

Сума, грн

|

Податковий облік

|

||

|

Д-т

|

К-т

|

Доходи

|

Витрати

|

|||

|

1.

|

Отримано 01.09.2012 р. позику від платника податку на прибуток |

311

|

685

|

200000,00

|

—

|

—

|

|

2.

|

Повернено на поточний рахунок позикодавця частину позики 26.09.2012 р. |

685

|

311

|

50000,00

|

—

|

—

|

|

3.

|

Неповернена частина позики на 30.09.2012 р. у сумі 150000,00 грн |

—

|

—

|

—

|

—

|

—

|

|

4.

|

Нараховано умовні відсотки за III квартал |

—

|

—

|

—

|

922,13

|

—

|

4. Поворотна фіндопомога надана нерезидентом-офшорником

Проаналізуймо, чи можуть відсотки за позикою від нерезидента з офшорним статусом включатися до витрат? Чи включається до витрат саме тіло такої позики? Згідно з пп. 14.1.267 ПКУ позика — це «грошові кошти, що надаються резидентами, які є фінансовими установами, або нерезидентами, крім нерезидентів, які мають офшорний статус, позичальнику на визначений термін із зобов'язанням їх повернення та сплатою відсотків за користування сумою позики». Тобто якщо позикодавець є нерезидентом з офшорним статусом, то хоча ця позика і буде з нарахуванням відсотків, проте вона не відповідає визначенню позики за Податковим кодексом. I відповідно підприємство-позичальник не може застосовувати ні норму пп. 138.10.5 ПКУ (що дозволяє до складу інших витрат включати фінансові витрати, до яких, зокрема, належать і витрати на нарахування відсотків за користування кредитами та позиками), ні норми ст. 141 ПКУ, що встановлюють особливості визначення складу витрат платника податків у разі сплати відсотків за борговими зобов'язаннями.

Отже, підприємство не має права на витрати у податковому обліку за відсотками, нарахованими за користування позикою від нерезидента-офшорника.

Щодо самого тіла офшорної позики, яка за ПКУ і не є позикою, то позичальникові слід врахувати такі норми Кодексу. Норми спеціальних підпунктів 153.4.1 та 153.4.2 ПКУ, що регулюють облік операцій із борговими вимогами та зобов'язаннями, позичальник також не може застосовувати. Тобто при отриманні тіла позики не відображати у доходах, а при поверненні — у витратах він не матиме права. Отже, тільки якщо позика відповідає критеріям, установленим пп. 14.1.267 ПКУ, облік доходів та витрат здійснюється згідно з пп. 138.10.5, ст. 141, пп. 153.4.1 і пп. 153.4.2 ПКУ. Підтверджує такий висновок і лист ДПАУ від 06.05.2011 р. №12818/7/15-03-17.

Як же позичальник повинен обліковувати у податковому обліку тіло позики від нерезидента з офшорним статусом? Саму позику можна трактувати згідно з ПКУ як фінансову допомогу (пп. 14.1.257 ПКУ) на поворотній основі, хоча наша специфічна позика передбачає нарахування відсотків за користування нею. Тоді відповідно до пп. 135.5.5 ПКУ суми поворотної фінансової допомоги, отриманої платником податків у звітному податковому періоді, які залишаються неповерненими на кінець такого звітного періоду, від осіб, у т. ч. нерезидентів, включаються до інших доходів. Для відображення таких доходів у декларації з прибутку передбачено окремий рядок 03.12 додатка IД. У разі якщо у майбутніх звітних податкових періодах платник податків — позичальник повертає таку поворотну фінансову допомогу або її частину, він збільшує суму витрат на суму такої поворотної фінансової допомоги (її частини) за наслідками звітного податкового періоду, в якому відбулося таке повернення. Для відображення таких витрат передбачено окремий рядок 06.4.34 додатка IВ. При цьому жодних умовно нарахованих відсотків на суму неповерненої позики позичальникові нараховувати не потрібно відповідно до абз. 3 пп. 135.5.5 ПКУ.

Зверніть увагу, якщо позикодавець, хоча й нерезидент з офшорним статусом, є засновником/учасником позичальника, суми поворотної фінансової допомоги, отриманої від такого засновника/учасника, у разі повернення такої допомоги не пізніше 365 календарних днів з дня її отримання, не включаються до доходів та при поверненні — до витрат, тобто у податковому обліку позичальника не відображаються (абз. 4 пп. 135.5.5 ПКУ).

Загальні проведення щодо операції отримання позики від нерезидента з офшорним статусом, який не є засновником, див. у таблиці 4.

Зобов'язання за порукою — фінансова допомога?

Розгляньмо таку ситуацію. Підприємство має оформлений кредит, поручителем за яким виступає директор (не засновник). Після закінчення терміну погашення підприємство не погашає кредитних зобов'язань самостійно — це робить за нього поручитель, тобто директор. Чи вважатимуться у підприємства такі зобов'язання за порукою як зобов'язання за фінансовою поворотною допомогою з обов'язком включення до доходу? Адже на кінець кварталу підприємство не погасило заборгованість перед директором-поручителем.

Отже, підприємство отримало кредит. Основна сума фінансового кредиту (тіло кредиту) при отриманні (пп. 153.4.1 ПКУ) не включається до доходу, а при поверненні відповідно не включається до витрат (пп. 153.4.2 ПКУ). Отже, сама операція отримання кредиту (втім, як і його повернення) не відображається у податковому обліку позичальника.

Але підприємство не самостійно повернуло основну суму кредиту — за нього це зробив поручитель. Проте зобов'язання за кредитом у підприємства перед банком погашені (закриті) — кредитний договір можна вважати виконаним. Та є інший договір — договір поруки, яким поручитель поручається перед кредитором боржника за виконання ним свого обов'язку (ст. 553 ЦКУ). Відповідно до ч. 2 ст. 556 ЦКУ, до поручителя, який виконав зобов'язання, забезпечене порукою, переходять усі права кредитора у цьому зобов'язанні, в т. ч. і ті, що забезпечували його виконання. При цьому кредитор повинен вручити поручителю документи, що підтверджують цей обов'язок боржника. У боржника, яким є підприємство, зобов'язання за договором кредиту припинені, але натомість виникли зобов'язання за договором поруки перед поручителем. Поручителем, як випливає із запитання, виступає фізособа (і немає значення, що це посадова особа підприємства-боржника).

У яких випадках неповернення кредиту безпосередньо позичальником можна було б вважати доходом підприємства-позичальника? Проаналізуймо норми ПКУ.

Чіткий перелік доходів, які належать до податкових доходів, наведено у ст. 135 ПКУ. Одним із таких доходів є безповоротна або поворотна фінансова допомога. Відповідно до пп. 14.1.257 ПКУ, безповоротною фінансовою допомогою, зокрема, вважається «...основна сума кредиту або депозиту, що надані платнику податків без встановлення строків повернення такої основної суми, за винятком кредитів, наданих під безстрокові облігації, та депозитів до запитання у банківських установах, а також сума процентів, нарахованих на таку основну суму, але не сплачених (списаних)...».

Кредит, отриманий підприємством, не можна віднести до таких, за якими не встановлено строків повернення основної суми (це випливає з умов запитання). Тобто під визначення безповоротної фінансової допомоги отримання кредиту чи погашення його поручителем не підпадає, а отже, не відображається у податкових доходах. Що ж є поворотною фінансовою допомогою за ПКУ і чи можна погашення основної суми кредиту поручителем вважати для боржника отриманням поворотної фінансової допомоги? Той самий підпункт ПКУ свідчить: «Поворотна фінансова допомога — сума коштів, що надійшла платнику податків у користування за договором, який не передбачає нарахування процентів або надання інших видів компенсацій у вигляді плати за користування такими коштами, та є обов'язковою до повернення».

Як бачимо, ключовою визначальною ознакою поворотної фіндопомоги є «сума коштів, що надійшла…», а у наведеному випадку від поручителя до боржника жодна сума коштів не надходила. Поручитель розрахувався з банком замість позичальника, і тепер уже поручитель висуває (може висувати) боржнику претензії щодо повернення суми боргу (ч. 2 ст. 556 ЦКУ). Тобто погашення поручителем за боржника його зобов'язань перед кредитором не можна прирівнювати до отримання боржником поворотної фінансової допомоги від поручителя.

Таблиця 4

Операція отримання позики у позикодавця-нерезидента з офшорним статусом у податковому та бухгалтерському обліку

|

№

з/п |

Зміст господарської операції

|

Бухгалтерський облік

|

Податковий облік

|

||

|

Д-т

|

К-т

|

Доходи

|

Витрати

|

||

|

1.

|

Отримано на поточний рахунок позику |

312

|

60 (50)

|

-

|

-

|

|

2.

|

Позика залишилась неповернутою на кінець звітного періоду |

—

|

—

|

+

|

-

|

|

3.

|

Нараховано відсотки |

951

|

684

|

-

|

-

|

|

4.

|

Повернено основну суму позики |

60 (50)

|

312

|

-

|

+

|

|

5.

|

Сплачено відсотки |

684

|

312

|

-

|

-

|

|

6.

|

Відображено курсові різниці (курс впав) |

602 (502)

684 |

744

|

+

|

-

|

|

7.

|

Відображено курсові різниці (курс зріс) |

974

|

602 (502)

684 |

-

|

+

|

Відповідно, погашення кредиту поручителем не спричинить у позичальника змін у податковому обліку. Зобов'язання перед кредитором зміниться на зобов'язання перед поручителем. А вже це зобов'язання потрібно виконувати відповідно до норм договору поруки. Тільки у разі якщо така сума заборгованості не буде стягнута після закінчення строку позовної давності, її треба буде вважати безповоротною фінансовою допомогою і відповідно включити до інших доходів у податковому обліку.

Відображення фінансової допомоги у звітності

Фінансову допомогу може бути надано на безповоротній або поворотній основі. Отримання безповоротної фінансової допомоги, зокрема сума безнадійної кредиторської заборгованості, за якою минув строк позовної давності, відображається в окремих рядках додатка IД.

Для відображення поворотної фіндопомоги від неплатників податку на прибуток є рядок 03.12 додатка IД декларації.

Приклад 4. Підприємство «Альфа» у III кварталі 2012 року отримало:

1) 20.09 поворотну фінансову допомогу від підприємства «Бета» — платника податку на прибуток за ставкою 21% у сумі 30000,00 грн. Станом на 30.09 допомогу не повернуто;

2) безповоротну фінансову допомогу від підприємства «Гамма» у сумі 10000,00 грн;

3) у вересні минув строк позовної давності щодо оплати послуг підприємству «Сигма» на суму 40000,00 грн.

Жодних дій щодо стягнення заборгованості підприємство «Сигма» протягом строку позовної давності не вчиняло. За умовами прикладу у складі доходів за три квартали слід відобразити:

— 10000 грн — рядок 03.10 додатка IД (див. зразок 1);

— 40000 грн — рядок 03.25 додатка IД (див. зразок 1). Сума безнадійної кредиторської заборгованості, за якою минув строк позовної давності, є складовою безповоротної фіндопомоги, і відображати її треба в окремо передбаченому для таких сум рядку 03.25, а не 03.10;

— 67,62 грн (умовні проценти згідно з пп. 14.1.257 ПКУ) = 30000,00 х 11 к. д. х 0,075 : 366 к. д. = 67,62 грн — рядок 03.10.1 додатка IД (див. зразок 1).

Зразок 1

Відображення поворотної та безповоротної фінансової допомоги (до прикладу 4)

Додаток IД до декларації з прибутку за три квартали 2012 р. (фрагмент)

Звіт про суми податкових пільг

Звіт про суми податкових пільг заповнює СГД у випадку несплати податків та зборів до бюджету у зв'язку з отриманням податкових пільг відповідно до п. 1 Порядку №1233. Форму самого звіту встановлено додатком до Порядку. Звіт подається за три, шість, дев'ять і дванадцять календарних місяців за місцем реєстрації СГД протягом 40 календарних днів, наступних за останнім календарним днем податкового періоду. У разі якщо СГД пільгами не користується, звіт не подається. Тобто з наведеного випливає, що звіт має заповнюватися наростаючим підсумком. Але у самій шапці звіту у рядку 1 потрібно зазначити тільки квартал і рік. За думкою податківців, у шапці звіту треба зазначати звітний квартал, а сам звіт заповнювати наростаючим підсумком. Тобто якщо звіт подається, наприклад, за 9 місяців 2012 р., то у шапці звіту треба зазначити звітний період — 2012 рік III квартал. Якщо ж податковою пільгою почали користуватися посеред кварталу, то при заповненні звіту у підграфах «дата початку» та «дата закінчення» графи «Строк користування податковими пільгами у звітному періоді» слід зазначити не фактичний строк користування пільгою, а дату початку та закінчення періоду, за який має заповнюватися звіт (п. 4 Порядку №1233). Тобто датою початку користування податковими пільгами у 2012 р. буде 01.01.2012 р.

За дев'ять місяців 2012 року у випадку неповернення засновнику на 30.09.2012 р. суми поворотної фінансової допомоги Звіт про суми податкових пільг треба заповнити і подати не пізніше 9 листопада 2012 року.

Звіт за 2012 рік треба подати не пізніше 9 лютого 2013 року. Якщо ж з моменту отримання фінансової допомоги мине рік і позику від засновника не буде повернуто, то неповернуту суму слід відобразити у доході, а отже, Звіт про суми податкових пільг у цьому випадку не заповнюється.

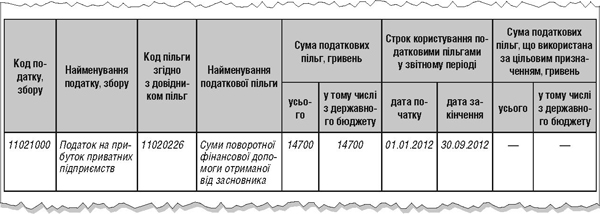

Приклад 5. Приватне підприємство у II кварталі 2012 р. отримало від засновника 50000,00 грн. У III кв. 2012 р. було повернуто 20000,00 грн, але до кінця кварталу отримано ще 40000,00 грн (на кінець III кварталу не повернуто 70000,00 грн). Сума пільг, які треба показати у звіті за 9 місяців, становить 70000,00 грн х 21% = 14700,00 грн.

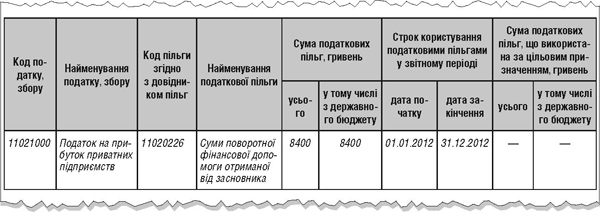

На кінець IV кварталу повернуто ще 30000,00 грн (на кінець IV кварталу не повернуто 40000,00 грн). Сума пільг, які треба показати у звіті за 2012 рік, становить 40000,00 грн х 21% = 8400,00 грн.

Проведення щодо цих операцій наведено у таблиці 5.

Звіт про суми податкових пільг за 9 місяців заповнюється так, як подано на зразку 2, а за 2012 рік — на зразку 3.

Таблиця 5

Облік операцій поворотної допомоги у позичальника (до прикладу 5)

|

№ з/п

|

Зміст господарської операції

|

Бухгалтерський облік

|

Сума, грн

|

Податковий облік

|

||

|

Д-т

|

К-т

|

Доходи

|

Витрати

|

|||

|

1.

|

Отримано на п/р поворотну допомогу від засновника згідно з угодою |

311

|

685

|

50000,00

|

—

|

—

|

|

2.

|

Повернуто частину допомоги |

685

|

311

|

20000,00

|

—

|

—

|

|

3.

|

Отримано на п/р поворотну допомогу від засновника згідно з угодою |

311

|

685

|

40000,00

|

—

|

—

|

|

4.

|

Повернуто частину допомоги |

685

|

311

|

30000,00

|

—

|

—

|

Зразок 2

Заповнення звіту з пільг за 9 місяців 2012 р.

Зразок 3

Заповнення звіту з пільг за 2012 р.

ЄДИНА БАЗА ПОДАТКОВИХ ЗНАНЬ

ЄДИНА БАЗА ПОДАТКОВИХ ЗНАНЬ

Чи поширюється пп. 135.5.5 ПКУ в частині повернення фінансової допомоги протягом 365 календарних днів на засновників, які є платниками податку на прибуток на загальних підставах?

Сума поворотної фінансової допомоги, отримана від засновника — платника податку на прибуток на загальних підставах, не враховується у складі доходів при обчисленні об'єкта оподаткування. Якщо платник податку отримує поворотну фінансову допомогу від свого засновника — не платника податку на прибуток або платника, який має пільги з цього податку, то такий платник податку має право протягом 365 календарних днів з дня отримання такої допомоги не враховувати її суму у складі доходів при визначенні податку на прибуток.

Чи зміниться податковий облік позичальника за отриманою поворотною фінансовою допомогою від позикодавця — платника податку, якщо такий позикодавець перейде на спеціальний режим оподаткування (ЄП або ФСП)?

Якщо платник податку отримав поворотну фінансову допомогу від платника податку на прибуток, який перейшов на спеціальний режим оподаткування, то за підсумками податкового періоду, в якому позикодавець перебував на загальній системі оподаткування, до складу доходу платника податку включається сума процентів, умовно нарахованих на суму неповерненої поворотної фінансової допомоги (її частини) у розмірі облікової ставки Національного банку України, розрахованої за кожен день фактичного використання такої поворотної фінансової допомоги. Починаючи зі звітного періоду, в якому позикодавець перейшов на спрощену систему оподаткування, платник податку має врахувати у складі доходу суму фінансової допомоги (її частину), що залишилася неповернутою на кінець такого звітного періоду. У разі якщо в майбутніх звітних податкових періодах платник податку повертає таку поворотну фінансову допомогу (її частину) особі, яка її надала, такий платник податку збільшує суму витрат на суму такої поворотної фінансової допомоги (її частини) за наслідками звітного податкового періоду, в якому відбулося таке повернення.

Як у податковому обліку боржника відображається взаємозалік неповерненої суми поворотної фінансової допомоги та дебіторської заборгованості, яка виникла внаслідок відвантаження позикодавцю товарів (робіт, послуг)?

Відповідно до ст. 601 Цивільного кодексу України від 16 січня 2003 року №435-IV, зі змінами та доповненнями, зобов'язання припиняється зарахуванням зустрічних однорідних вимог, строк виконання яких настав, а також вимог, строк виконання яких не встановлений або визначений моментом пред'явлення вимоги. У випадку якщо за домовленістю сторін буде проведено зарахування однорідних вимог, а саме — залік неповерненої суми поворотної фінансової допомоги та дебіторської заборгованості, яка виникла внаслідок відвантаження позикодавцю товарів (робіт, послуг), то на дату такого заліку поворотна фінансова допомога вважається поверненою, а відвантажені товари (роботи, послуги) оплаченими.

При цьому якщо сума поворотної фінансової допомоги була отримана у особи, яка не є платником цього податку (у тому числі нерезидентів), або особи, яка згідно із Податковим кодексом України має пільги з цього податку, та відображалась у складі доходу платника податку — позичальника, то на дату проведення заліку такий платник податку може віднести суму поворотної фінансової допомоги до складу витрат згідно з абз. 2 пп. 135.5.5 п. 135.5 ст. 135 Податкового кодексу України від 2 грудня 2010 року №2755-VI.