Затверджено наказом Міністерства фінансів України від 20.12.2011 р. №1675

1. Суб'єкт господарювання — юридична чи фізична особа може самостійно обрати спрощену систему оподаткування, якщо така особа відповідає вимогам та реєструється платником єдиного податку в порядку, визначеному главою 1 «Спрощена система оподаткування, обліку та звітності» розділу XIV «Спеціальні податкові режими» Податкового кодексу України (далі — Кодекс).

<…>

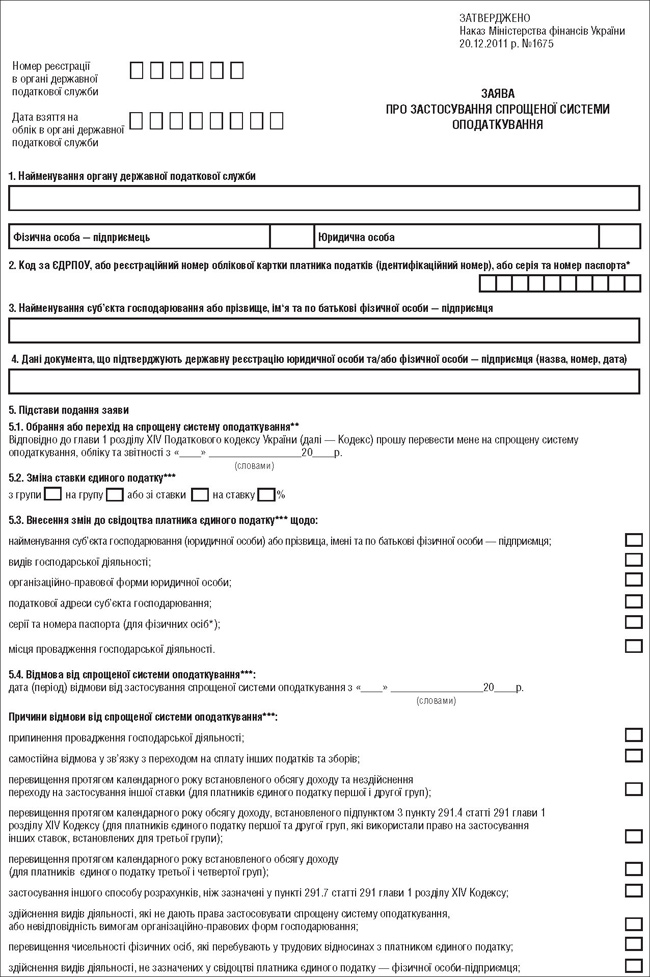

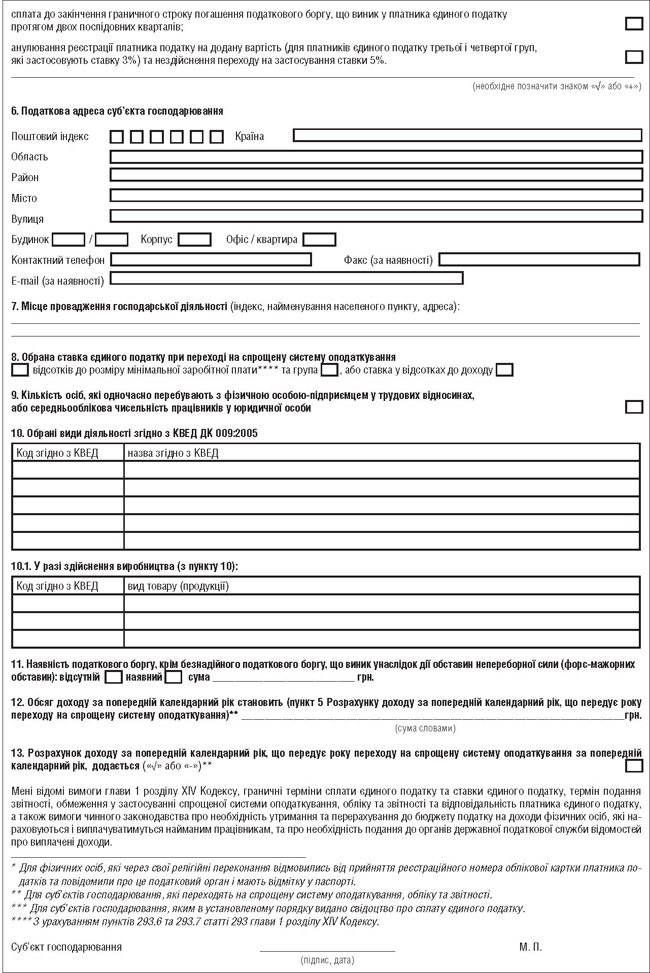

3. Для обрання або переходу на спрощену систему оподаткування суб'єкт господарювання подає до органу державної податкової служби заяву про застосування спрощеної системи оподаткування за формою, затвердженою наказом Міністерства фінансів України від 20.12.2011 р. №1675, у якій зазначаються такі відомості:

найменування суб'єкта господарювання, код за ЄДРПОУ (для юридичної особи) або прізвище, ім'я, по батькові фізичної особи — підприємця, реєстраційний номер облікової картки платника податків (ідентифікаційний номер) або серія та номер паспорта (для фізичних осіб, які через свої релігійні переконання в установленому порядку відмовилися від прийняття реєстраційного номера облікової картки платника податків);

дані документа, що підтверджує державну реєстрацію юридичної особи або фізичної особи — підприємця відповідно до закону;

податкова адреса суб'єкта господарювання;

місце провадження господарської діяльності;

види господарської діяльності, обрані фізичною особою — підприємцем, згідно з КВЕД ДК 009:2005, у разі здійснення виробництва — також види товару (продукції), що нею виробляються;

ставки єдиного податку або зміна ставки, обрані суб'єктами господарювання;

кількість осіб, які одночасно перебувають з фізичною особою — підприємцем у трудових відносинах, та середньооблікова чисельність працівників у юридичної особи;

дата (період) обрання або переходу на спрощену систему оподаткування.

4. Заява подається суб'єктом господарювання до органу державної податкової служби особисто або поштою.

5. Суб'єкт господарювання, який є платником інших податків і зборів відповідно до норм Кодексу, може прийняти рішення про перехід на спрощену систему оподаткування один раз протягом календарного року шляхом подання заяви до органу державної податкової служби не пізніше ніж за 15 календарних днів до початку наступного календарного кварталу.

Перехід на спрощену систему оподаткування суб'єкта господарювання, зазначеного в абзаці першому цього пункту, може бути здійснений за умови, якщо протягом календарного року, що передує періоду переходу на спрощену систему оподаткування, суб'єктом господарювання дотримано вимоги, встановлені в пункті 291.4 статті 291 глави розділу XIV Кодексу.

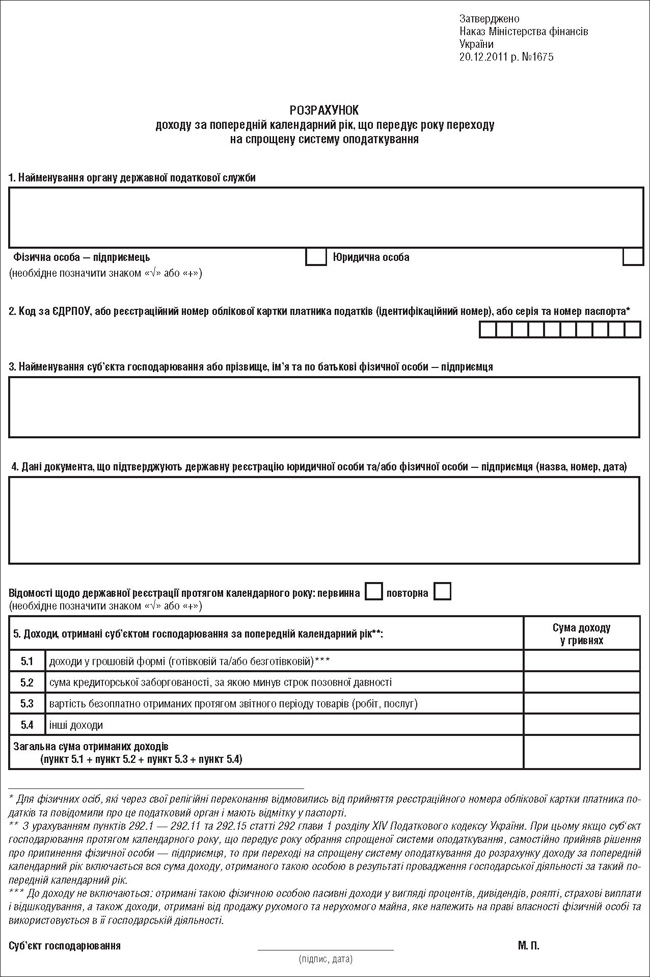

До поданої заяви додається розрахунок доходу за попередній календарний рік, що передує року переходу на спрощену систему оподаткування, за формою, затвердженою наказом Міністерства фінансів України від 20.12.2011 р. №1675.

6. Зареєстровані в установленому порядку фізичні особи — підприємці, які до закінчення місяця, в якому відбулася державна реєстрація, подали заяву щодо обрання спрощеної системи оподаткування та ставки єдиного податку, встановленої для першої або другої групи, вважаються платниками єдиного податку з першого числа місяця, наступного за місяцем, у якому виписано свідоцтво платника єдиного податку.

7. Зареєстровані в установленому законом порядку суб'єкти господарювання (новостворені), які до закінчення місяця, в якому відбулася державна реєстрація, подали заяву щодо обрання спрощеної системи оподаткування та ставки єдиного податку, встановленої для третьої або четвертої групи, вважаються платниками єдиного податку з дня їх державної реєстрації.

8. У разі зміни найменування юридичної особи, прізвища, імені, по батькові фізичної особи — підприємця або серії та номера паспорта (для фізичних осіб, які через свої релігійні переконання в установленому порядку відмовилися від прийняття реєстраційного номера облікової картки платника податків) заява подається протягом місяця з дня виникнення таких змін.

У разі зміни податкової адреси суб'єкта господарювання, місця провадження господарської діяльності, видів господарської діяльності заява подається платниками єдиного податку першої і другої груп не пізніше 20 числа місяця, наступного за місяцем, у якому відбулися такі зміни.

У разі зміни податкової адреси суб'єкта господарювання, місця провадження господарської діяльності заява подається платниками єдиного податку третьої і четвертої груп разом з податковою декларацією за податковий (звітний) період, у якому відбулися такі зміни.

9. Платники єдиного податку першої групи, які у календарному кварталі перевищили обсяг доходу, визначений для таких платників у пункті 291.4 статті 291 глави 1 розділу XIV Кодексу, з наступного календарного кварталу за заявою переходять на застосування ставки єдиного податку, визначеної для платників єдиного податку другої або третьої групи, або відмовляються від застосування спрощеної системи оподаткування.

Такі платники до суми перевищення зобов'язані застосовувати ставку єдиного податку у розмірі 15 відсотків.

Заява подається не пізніше 20 числа місяця, наступного за календарним кварталом, у якому допущено перевищення обсягу доходу.

Платники єдиного податку другої групи, які перевищили у податковому (звітному) періоді обсяг доходу, визначений для таких платників у пункті 291.4 статті 291 глави 1 розділу XIV Кодексу, в наступному податковому (звітному) кварталі за заявою переходять на застосування ставки єдиного податку, визначеної для платників єдиного податку третьої групи, або відмовляються від застосування спрощеної системи оподаткування.

Такі платники до суми перевищення зобов'язані застосовувати ставку єдиного податку у розмірі 15 відсотків.

Заява подається не пізніше 20 числа місяця, наступного за календарним кварталом, у якому допущено перевищення обсягу доходу.

Платники єдиного податку третьої і четвертої груп, які перевищили у податковому (звітному) періоді обсяг доходу, визначений для таких платників у пункті 291.4 статті 291 глави 1 розділу XIV Кодексу, до суми перевищення застосовують ставку єдиного податку у розмірі 15 відсотків (для платників третьої групи), а платники єдиного податку четвертої групи — у подвійному розмірі ставок, визначених пунктом 293.3 статті 293 глави 1 розділу XIV Кодексу, а також зобов'язані у порядку, встановленому главою 1 розділу XIV Кодексу, перейти на сплату інших податків і зборів, встановлених Кодексом.

Ставка єдиного податку, визначена для третьої і четвертої груп у розмірі 3 відсотків, може бути обрана:

суб'єктом господарювання, який зареєстрований платником податку на додану вартість відповідно до розділу V Кодексу, у разі переходу ним на спрощену систему оподаткування шляхом подання заяви щодо переходу на спрощену систему оподаткування не пізніше ніж за 15 календарних днів до початку наступного календарного кварталу;

платником єдиного податку, який зареєстрований платником податку на додану вартість відповідно до розділу V Кодексу, у разі добровільної зміни ставки єдиного податку шляхом подання заяви щодо зміни ставки єдиного податку не пізніше ніж за 15 календарних днів до початку календарного кварталу, в якому буде застосовуватися нова ставка;

суб'єктом господарювання, який не зареєстрований платником податку на додану вартість, у разі його переходу на спрощену систему оподаткування шляхом реєстрації платником податку на додану вартість відповідно до розділу V Кодексу і подання заяви щодо переходу на спрощену систему оподаткування не пізніше ніж за 15 календарних днів до початку наступного календарного кварталу, в якому здійснено реєстрацію платником податку на додану вартість;

платником єдиного податку, що застосовує ставку єдиного податку в розмірі 5 відсотків, у разі постачання ним послуг (робіт) платникам податку на додану вартість і якщо обсяг такого постачання за останні 12 календарних місяців сукупно перевищує обсяг, визначений пунктом 181.1 статті 181 розділу V Кодексу, та реєстрації такого платника єдиного податку платником податку на додану вартість у порядку, встановленому розділом V Кодексу, шляхом подання заяви щодо зміни ставки єдиного податку не пізніше ніж за 15 календарних днів до початку наступного календарного кварталу, в якому здійснено реєстрацію платником податку на додану вартість.

10. У разі анулювання реєстрації платника податку на додану вартість у порядку, встановленому розділом V Кодексу, платники єдиного податку зобов'язані перейти на сплату єдиного податку за ставкою у розмірі 5 відсотків або відмовитися від застосування спрощеної системи оподаткування шляхом подання заяви щодо зміни ставки єдиного податку чи відмови від застосування спрощеної системи оподаткування не пізніше ніж за 15 календарних днів до початку наступного календарного кварталу, в якому здійснено анулювання реєстрації платником податку на додану вартість.

11. Платники єдиного податку можуть самостійно відмовитися від спрощеної системи оподаткування у зв'язку з переходом на сплату інших податків і зборів, визначених Кодексом (за умови відсутності непогашених податкових зобов'язань чи податкового боргу з єдиного податку та/або інших податків і зборів, які платники єдиного податку сплачують відповідно до глави 1 розділу XIV Кодексу), з першого числа місяця, наступного за податковим (звітним) кварталом, у якому подано заяву щодо відмови від спрощеної системи оподаткування у зв'язку з переходом на сплату інших податків і зборів.

Для відмови від спрощеної системи оподаткування суб'єкт господарювання не пізніше ніж за 10 календарних днів до початку нового календарного кварталу (року) подає до органу державної податкової служби заяву.

Директор Департаменту податкової, митної політики та методології бухгалтерського обліку М. ЧМЕРУК