Особливості відпусток

у платників ЄП першої та другої групи

За яких умов платники єдиного податку першої та другої групи мають право на відпустку?

А що на практиці?

Відповідно до п. 295.5 ПКУ: «платники єдиного податку першої і другої груп, які не використовують працю найманих осіб, звільняються від сплати єдиного податку протягом одного календарного місяця на рік на час відпустки». Отже, якщо платники ЄП першої і другої груп не використовують працю найманих осіб1, то вони мають право на місячну відпустку протягом календарного року (про відсутність у фізособи-підприємця найманих працівників повідомлялося у рядку 9 Заяви про застосування спрощеної системи оподаткування).

Якщо ж платник ЄП другої групи2 у заяві на реєстрацію зазначив найманих працівників, а за якийсь час вони звільнилися, чи має він право скористатися нормою п. 295.5 ПКУ? Так. Тому якщо, приміром, підприємець другої групи ЄП у I кварталі мав найманого працівника, але на дату подання заяви на відпустку до органу ДПС трудові відносини з таким працівником були розірвані, то немає обмежень, за яких підприємець не може скористатися нормою п. 295.5 ПКУ. Тому такий підприємець може скористатись правом на щорічну відпустку та не сплачувати єдиний податок за місяць, у якому перебуватиме у відпустці. В такому випадку інформацію про відсутність найманих працівників підприємець зазначає у заяві на відпустку.

1 Йдеться про найманих працівників, оформлених за трудовим договором.

2 Для платників ЄП першої групи пунктом 291.4 ПКУ відразу встановлено заборону викорис- товувати працю найманих працівників.

Немає офіційних роз'яснень щодо ситуації, якщо у платника ЄП другої групи є наймані працівники, які перебувають у відпустці у зв'язку з вагітністю і пологами та у відпустці для догляду за дитиною до досягнення нею передбаченого законодавством віку. З погляду трудового законодавства такі особи вважаються найманими працівниками, адже трудові відносини з ними не розірвано. З іншого боку, є пп. 291.4.1 ПКУ, згідно з яким: «При розрахунку загальної кількості осіб, які перебувають у трудових відносинах з платником єдиного податку — фізичною особою, не враховуються наймані працівники, які перебувають у відпустці у зв'язку з вагітністю і пологами та у відпустці по догляду за дитиною до досягнення нею передбаченого законодавством віку». Зазначені особи хоч і вважаються найманими, але не вважаються такими, що перебувають у трудових відносинах.

Саме тому якщо у підприємця другої групи ЄП є найманий працівник, але він перебуває, приміром, у відпустці по догляду за дитиною до досягнення нею 3-річного віку, то, на нашу думку, він матиме право на щорічну відпустку. Але варто скористатися правом подати запит до органів ДПСУ щодо такої ситуації, з метою розуміння позиції контролюючого органу.

Як відбувається оформлення відпустки «єдиноподатником»?

А що на практиці?

Відповідно до п. 295.2 ПКУ, контроль за сплатою авансових внесків єдиного податку здійснюють органи ДПС на підставі заяви про застосування спрощеної системи оподаткування. Заява на відпустку враховується при нарахуванні авансових внесків ЄП.

Водночас п. 295.6 ПКУ передбачено, що суми авансових платежів, сплачені за період, в якому підприємець фактично буде у відпустці, підлягають зарахуванню у рахунок майбутніх платежів за поданою заявою платника єдиного податку1. Отже, якщо «єдиноподатник» сплатив ЄП за місяць, у якому буде у відпустці, то йому слід подати окрему заяву у довільній формі на зарахування такої суми у сплату майбутнього періоду.

1 Або підлягають поверненню платнику ЄП в порядку, встановленому ст. 43 ПКУ (абз. 2 п. 295.6 ПКУ).

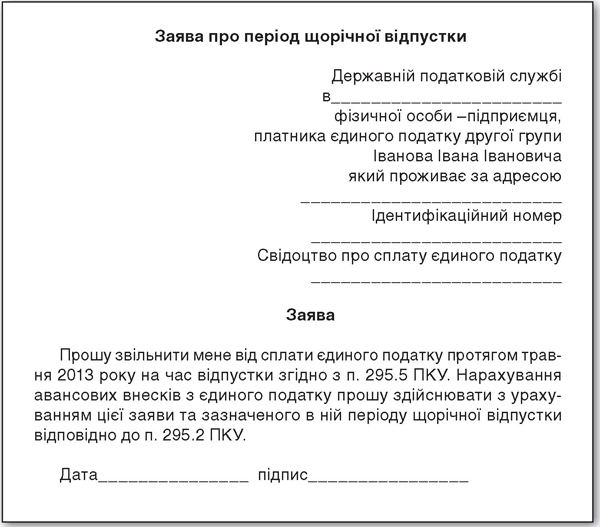

Інформація про період щорічної відпустки подається у вигляді заяви у довільній формі згідно з пп. 298.3.2 ПКУ (див. зразок до прикладу).

Терміну подання заяви щодо періоду щорічної відпустки нормами ПКУ не передбачено. У Єдиній базі податкових знань (http://minrd.gov.ua/) ДПСУ рекомендує подавати заяву щодо періоду щорічної відпустки до початку відпустки. Це означає, що заяву рекомендовано подавати до 1 числа місяця (адже у ПКУ йдеться про календарний місяць з 1 до 30 (31) числа) відпустки.

Деякі фахівці ДПСУ рекомендують заяву на щорічну відпустку подавати не пізніше ніж за місяць до відпустки. Водночас відзначимо, що можна скористатися порадами податківців, але ніщо не забороняє «єдиноподатнику» подати заяву на відпустку в більш пізні терміни, навіть у місяці відпустки. Проте ми рекомендуємо не зволікати з поданням такої заяви.

«Єдиноподатник» також повинен пам'ятати, що на період відпустки він не звільнений від сплати інших податків та подання звітності у встановлені ПКУ строки. Також звернемо увагу читача на таку ситуацію. Якщо, приміром, підприємець подав до органу Державної податкової служби заяву на відпустку, що дозволяє йому не сплачувати авансового внеску за цей місяць, але у періоді відпустки отримав дохід (про що може свідчити дата надходження коштів на поточний рахунок), то підприємець не звільняється від сплати ЄП. Адже отримання доходу свідчить про здійснення господарської діяльності. I якщо кошти на поточний рахунок потраплять після 20 числа (після граничної дати сплати ЄП), це може розглядатися так, що підприємець вчасно не сплатив авансового внеску ЄП, з відповідним нарахуванням штрафних санкцій. Тож радимо пам'ятати про це.

Приклад

Платник ЄП другої групи сплачує фіксовану суму єдиного податку у розмірі 344,10 грн. на місяць. Підприємець здійснює діяльність без найманих працівників. У травні планує піти у відпустку. 19.04.2013 р. він сплатив авансовий внесок єдиного податку за квітень 2013 р. Одночасно до органу ДПС підприємець подав заяву у довільній формі про період щорічної відпустки (див. зразок 1). При прийнятті заяви органом ДПСУ підприємець не буде сплачувати ЄП за травень 2013 року.

Зразок 1

Заява про період щорічної відпустки

Чи слід «єдиноподатнику» першої або другої групи сплачувати ЄСВ на період відпустки?

А що на практиці?

Відповідно до п. 4 ч. 1 ст. 4 Закону про ЄСВ, фізичні особи — підприємці, які обрали спрощену систему оподаткування, є платниками єдиного внеску. Тимчасового звільнення від сплати ЄСВ на період перебування підприємця у відпустці, на відміну від ПКУ, Законом про ЄСВ не передбачено. Відповідно платники ЄП першої і другої груп зобов'язані сплачувати єдиний внесок за звітний період — місяць — без жодних винятків. ЄСВ підлягає сплаті не пізніше 20 числа місяця, наступного за звітним періодом, незалежно від фінансового становища платника (див. пп. 4.2.4 Інструкції №21-5, а також лист ПФУ від 02.04.2012 р. №7619/03-30).

Отже, за період відпустки підприємці, які обрали спрощену систему оподаткування та відповідно до п. 295.5 ПКУ протягом одного календарного місяця у році звільнені від сплати авансового платежу ЄП, зобов'язані сплачувати ЄСВ у розмірі не менше від мінімального внеску1 — «сума єдиного внеску, що визначається розрахунково як добуток мінімального розміру заробітної плати на розмір внеску, встановлений законом на місяць, за який нараховується заробітна плата (дохід), та підлягає сплаті щомісяця» (п. 5 ч. 1 ст. 1 Закону про ЄСВ). Мінімальний страховий внесок у 2013 році становить:

1) з 01.01 до 30.11 — 398,01 грн.;

2) з 01.12 до 31.12 — 422,65 грн.

1 Підприємці — платники ЄП звільняються від сплати єдиного внеску, якщо вони є пенсіонерами за віком або інвалідами (ч. 4 ст. 4 Закону про ЄСВ).

Підприємець у 2 групі ЄП перебуває в декретній відпустці і ніяких доходів не отримує. Чи може ця особа не сплачувати єдиний податок?

А що на практиці?

Звернімося до норм ПКУ. Підпунктом 295.5 ПКУ передбачено, що платники єдиного податку першої і другої груп, які не використовують працю найманих осіб, звільняються від сплати єдиного податку:

1) протягом одного календарного місяця на рік на час відпустки;

2) за період хвороби, підтвердженої копією листка (листків) непрацездатності, якщо вона триває 30 і більше календарних днів.

Таке звільнення відбувається за умови подання заяви до органу ДПС щодо періоду щорічної відпустки та/або заяви щодо терміну тимчасової втрати працездатності.

В інших випадках ПКУ не передбачає звільнення від сплати єдиного податку, у разі якщо фізособа-«єдиноподатник» (першої та другої груп) не проводить господарську діяльність.

Зазначимо, що листок непрацездатності — це багатофункціональний документ, який є підставою для звільнення від роботи у зв'язку з непрацездатністю та з матеріальним забезпеченням застрахованої особи у разі тимчасової непрацездатності, вагітності та пологів (відповідно до п. 1 Інструкції про порядок заповнення листка непрацездатності, затвердженої наказом МОЗ України від 03.11.2004 р. №532/274/136-ос/1406). Отже, листок непрацездатності видається не лише у випадку хвороби працівника, а й у випадку вагітності та пологів. Проте ПКУ в п. 295.5 оперує терміном «хвороба». А відпустка у зв'язку з вагітністю та пологами — це, так би мовити, не хвороба... Чи означає це, що законодавці хотіли обмежити та дискримінувати в цьому питанні жінок-підприємців? Мабуть, що ні, швидше за все, це ще одна з «недоробок» законодавців.

Так, у консультації, розміщеній у «Віснику податкової служби» №45/2012, зазначається: «Фізична особа — підприємець — платник єдиного податку першої або другої групи, яка не використовує працю найманих осіб, звільняється від сплати єдиного податку на період її тимчасової втрати працездатності у зв'язку з вагітністю та пологами лише за умови підтвердження такої непрацездатності листком непрацездатності». Це досить ліберальна та прийнятна для платників ЄП 1-ї та 2-ї групи позиція. Подібна позиція контролюючого органу розміщена в ЄБПЗ у підкатегорії 230.06. Платники ЄП 1-ї та 2-ї груп, що опинились у такій ситуації, також можуть скористатися правом на отримання безоплатної індивідуальної податкової консультації, що передбачено ст. 52 ПКУ.

А зараз наведемо правила, якими слід скористатись для того, щоб не сплачувати ЄП під час відпустки у зв'язку з вагітністю та пологами. Так, нарахування авансових внесків для платників ЄП 1-ї і 2-ї груп здійснюється органами ДПСУ на підставі заяви такого платника єдиного податку щодо розміру обраної ставки ЄП, заяви щодо періоду щорічної відпустки та/або заяви щодо терміну тимчасової втрати працездатності (див. п. 295.2 ПКУ). Заява щодо терміну тимчасової втрати працездатності подається в довільній формі. Окремо встановленого терміну подання заяви щодо терміну втрати працездатності нормами ПКУ не передбачено. Тому є два варіанти.

Варіант 1 — можна подати заяву щодо тимчасової втрати працездатності та листок непрацездатності в органи ДПСУ відразу після його відкриття.

Варіант 2 — податківці рекомендують задля уникнення порушення терміну сплати авансових платежів з ЄП подавати заяву щодо терміну втрати працездатності з обов'язковим додаванням копії листка непрацездатності одразу після його закінчення.

У будь-якому випадку до моменту перерахунку авансових внесків по ЄП та отримання повідомлення від органу ДПСУ про перерахунок слід буде сплачувати ЄП. Але це не повинно надто турбувати підприємця, адже п. 295.6 ПКУ встановлено, що суми єдиного податку, сплачені відповідно до п. 295.5 ПКУ, підлягають зарахуванню в рахунок майбутніх платежів з цього податку за заявою платника єдиного податку.

У який термін та за якою формою ФОП — платники ЄП подають до органу ДПС заяву щодо періоду щорічної відпустки або терміну втрати працездатності?

Офіційна думка

Згідно з п. 295.1 та п. 295.2 ПКУ платники єдиного податку першої і другої груп сплачують єдиний податок шляхом здійснення авансового внеску не пізніше 20 числа (включно) поточного місяця.

Нарахування авансових внесків для платників єдиного податку першої і другої груп здійснюється органами державної податкової служби на підставі заяви такого платника єдиного податку щодо розміру обраної ставки єдиного податку, заяви щодо періоду щорічної відпустки та/або заяви щодо терміну тимчасової втрати працездатності.

Відповідно до п. 295.5 ПКУ платники єдиного податку першої і другої груп, які не використовують працю найманих осіб, звільняються від сплати єдиного податку протягом одного календарного місяця на рік на час відпустки, а також за період хвороби, підтвердженої копією листка (листків) непрацездатності, якщо вона триває 30 і більше календарних днів.

Пунктом 295.6 ПКУ встановлено, що суми єдиного податку, сплачені відповідно до п. 295.5 ПКУ, підлягають зарахуванню в рахунок майбутніх платежів з цього податку за заявою платника єдиного податку.

Згідно з пп. 298.3.2 ПКУ, інформація про період щорічної відпустки і терміни втрати працездатності з обов'язковим додаванням копії листка непрацездатності подається за заявою у довільній формі.

Окремого терміну подання заяви щодо періоду щорічної відпустки і терміну втрати працездатності нормами ПКУ не передбачено.

Враховуючи вищевикладене, з метою уникнення порушення терміну щодо сплати авансових платежів рекомендуємо подавати до органу ДПС заяву щодо періоду щорічної відпустки до початку відпустки, а заяву щодо терміну втрати працездатності з обов'язковим додаванням копії листка непрацездатності подавати одразу після закінчення лікарняного.

Єдина база податкових знань, сайт ДПСУ http://minrd.gov.ua/