Звітуємо про прибуток по-новому

Платники податку на прибуток (крім новостворених, виробників сільськогосподарської продукції, неприбуткових установ (організацій) та платників податків, у яких доходи, що враховуються при визначенні об'єкта оподаткування, за останній річний звітний податковий період не перевищують 10 мільйонів гривень) щомісяця сплачують авансовий внесок з податку на прибуток у порядку і в строки, які встановлені для місячного податкового періоду, у розмірі не менше 1/12 нарахованої до сплати суми податку за попередній звітний (податковий) рік без подання податкової декларації.

Пункт 57.1 ПКУ

З 1 січня 2013 року докорінно змінюється підхід до декларування та сплати платниками податку на прибуток своїх податкових зобов'язань. Так, в основному платники податку на прибуток подаватимуть декларації за наслідками податкового року. Тепер платники самостійно визначатимуть авансовий внесок з податку на прибуток, що підлягатиме сплаті до бюджету щомісяця. Зрозуміло, що при поданні декларації з прибутку за звітний 2012 рік платники мають уже задекларувати авансові внески — подати розрахунок щомісячних авансових внесків. Звичайно, за умови, що такі матимуть місце.

У зв'язку з такими змінами виникає чимало запитань. Наприклад, так і не відомо, чи на всіх без винятку платників податку на прибуток, у яких у декларації за 9 місяців 2012 р. у рядку 14 є число, поширюється обов'язок зі сплати авансових внесків у січні — лютому 2013 р. Під час роботи над книгою вийшов лист від 03.10.2012 р. №4975/0/71-12/15-1217, у якому орган ДПС повідомляв: «готується узагальнююча податкова консультація стосовно порядку та особливостей подання звітності та сплати податку у 2013 році з урахуванням особливостей спрощення цієї процедури з урахуванням Закону України №5083-VI». Сподіваємося, що УПК буде більш докладною, і платники знайдуть відповіді на всі запитання, які їх непокоять.

Проаналізуємо, як у 2013 році платники податку на прибуток сплачуватимуть авансові внески. Отже, нововведеннями передбачено особливості під час сплати податкового зобов'язання: п. 57.1 ПКУ з 01.01.2013 р. доповнено новими абзацами.

Насамперед слід уважно проаналізувати величину доходів, що враховуються при визначенні об'єкта оподаткування, за річний звітний податковий період 2012 року. Якщо дохід перевищує 10 млн грн1, на таких платників починаючи з 01.01.2013 р. покладається обов'язок щомісяця сплачувати авансовий внесок з податку на прибуток у порядку та у строки, які встановлено для місячного податкового періоду. Такий внесок сплачується у розмірі не менше 1/12 нарахованої до сплати суми податку за попередній звітний (податковий) рік без подання податкової декларації. Причому у складі такої річної декларації подається і розрахунок щомісячних авансових внесків (на дату підготовки книги до виходу форму розрахунку не затверджено, можливо, це буде додаток до декларації з прибутку), які вважаються узгодженою сумою грошових зобов'язань і мають сплачуватися наступні 12 місяців у порядку та у строки, які встановлено для місячного звітного періоду.

1 ПКУ має на увазі дохід, який враховується при визначенні об'єкта оподаткування.

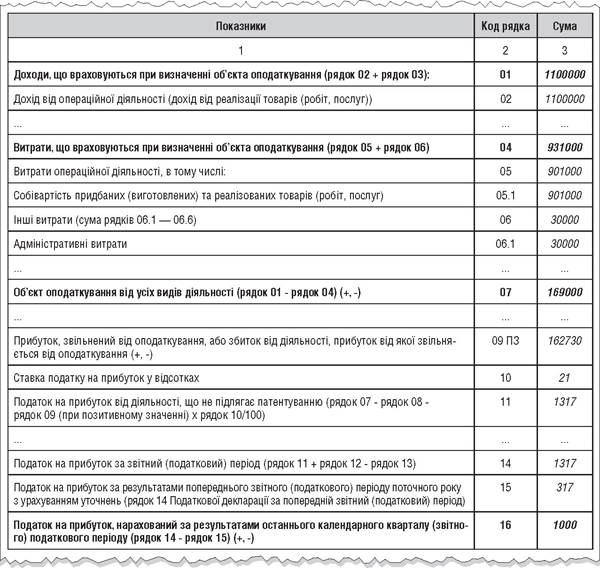

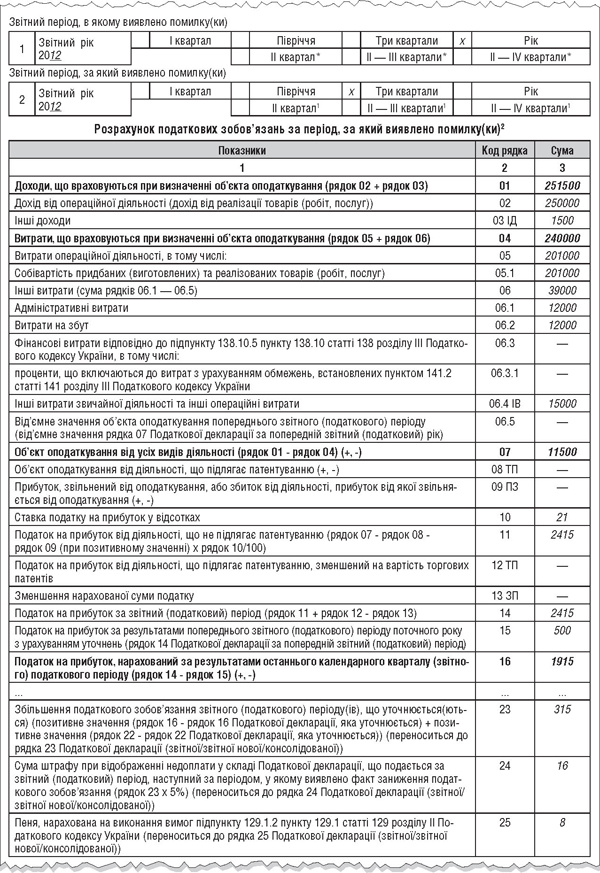

Приклад 1. У річній декларації з прибутку за 2012 рік:

1) у рядку 01 «Доходи, що враховуються при визначенні об'єкта оподаткування» зазначено 12 млн грн. Отже, таке підприємство у 2013 році буде платником щомісячних авансових внесків з податку на прибуток;

2) у рядку 14 «Податок на прибуток за звітний (податковий) період (рядок 11 + рядок 12 — рядок 13)» зазначено число 120000. Тобто сума авансових внесків (1/12 від числа з рядка 14) становить 10000, і такі внески, після того як вони задекларуються в річній декларації, вважатимуться узгодженими ПЗ з прибутку, які треба сплачувати наступні 12 місяців після подання річної декларації.

Отже, декларації протягом року не здаємо, але щомісячні авансові внески сплачуємо. Слід враховувати, що «...дванадцятимісячний період сплати авансових внесків визначається починаючи з місяця, наступного за місяцем, в якому визначено граничний строк подання річної податкової декларації за попередній звітний (податковий) рік, до місяця подання податкової декларації за поточний звітний (податковий) рік».

Оскільки зміни, внесені до п. 57.1 ПКУ, набрали чинності з 1 січня 2013 року, це означає, що вже починаючи з річної декларації з прибутку за 2012 рік певні СГД сплачуватимуть авансові внески з податку на прибуток. Але оскільки у січні 2013 р. у нас ще не буде даних для сплати внесків, то на період січень/лютий 2013 року прописано спеціальні правила для сплати авансових внесків у п. 2 підрозділу 4 р. ХХ ПКУ: «Платники податку на прибуток підприємств, які починаючи з 2013 року подають річну податкову декларацію відповідно до пункту 57.1 статті 57 цього Кодексу, сплачують у січні — лютому 2013 року авансовий внесок з цього податку у розмірі 1/9 податку на прибуток, нарахованого у податковій звітності за дев'ять місяців 2012 року, протягом 20 календарних днів, що настають за останнім календарним днем звітного (податкового) місяця». Зауважимо, що не зрозуміло, яка гранична дата сплати авансових внесків за січень/лютий 2013 рік.

На офіційному сайті ДПСУ повідомляється: «Починаючи з 1 січня 2013 року платники податку з доходом більше 10 млн грн повинні сплачувати авансові внески з податку на прибуток у січні та лютому 2013 року протягом 20 календарних днів, що настають за останнім календарним днем звітного (податкового) місяця. Такі авансові внески розраховуються у розмірі 1/9 податку на прибуток, нарахованого у податковій звітності за дев'ять місяців 2012 року».

Тобто в декларації за три квартали 2012 року має бути заповнений рядок 14 «Податок на прибуток за звітний (податковий) період (рядок 11 + рядок 12 — рядок 13)». Авансові внески за січень — лютий розраховуються «...у розмірі 1/9 податку на прибуток, нарахованого у податковій звітності за дев'ять місяців 2012 року...». Рекомендуємо авансові внески за січень — лютий сплатити не пізніше 20 січня та не пізніше 20 лютого.

Приклад 2. Рядок 14 декларації за три квартали 2012 року заповнено в сумі 18000 грн. Тоді 1/9 дорівнює 2000 грн, а отже, не пізніше 20.01.2013 р. та 20.02.2013 р. платник податку на прибуток має сплатити авансові внески у січні та лютому 2013 р. у розмірі по дві тисячі гривень.

Вже в березні 2013 року (не пізніше 30-го числа) розрахована авансова сума має сплачуватися з урахуванням декларації за 2012 рік та поданого розрахунку таких щомісячних авансових внесків. Причому цим розрахунком платникам треба користуватися починаючи з березня 2013 року до лютого 2014 року.

Також слід не забути, що в разі коли у річній декларації з прибутку за 2012 р. заповнено рядок 16 «Податок на прибуток, нарахований за результатами останнього календарного кварталу (звітного) податкового періоду (рядок 14 — рядок 15) (+, -)», причому зі знаком плюс, такий податок треба перерахувати в бюджет не пізніше 19.02.2013 р.

Правило щодо загальної сплати авансових внесків не застосовується для підприємств:

1) новостворених;

2) виробників сільгосппродукції;

3) неприбуткових установ (організацій);

4) СГД, у яких доходи, що враховуються при визначенні об'єкта оподаткування, за останній річний звітний податковий період не перевищують 10 млн грн.

Новостворені підприємства подають річну податкову звітність з прибутку вперше за наслідками своєї діяльності від моменту реєстрації і до закінчення календарного року. Декларації за звітні (податкові) періоди (календарний квартал, півріччя та дев'ять місяців) не подаються, та авансові внески під час такої діяльності не сплачуються. А вже відповідно до поданої першої річної декларації платник сплачуватиме або не сплачуватиме авансові внески наступного звітного року.

Виробники сільськогосподарської продукції, оскільки для них є виняток у п. 57.1 ПКУ, подають звітність, як і раніше. Порядок та особливості оподаткування виробників сільськогосподарської продукції передбачено ст. 155 ПКУ.

Платники податків, у яких доходи не перевищують 10 млн грн, та неприбуткові установи (організації) сплачують податок на прибуток на підставі податкової декларації, яку подають до органів ДПС за звітний (податковий) рік без сплати авансового внеску. Фактично — декларація раз на рік — авансів жодних. Також не пізніше 19 лютого 2013 р. сплачуємо зобов'язання з податку на прибуток за результатами четвертого кварталу 2012 р. (додатне число з рядка 16 річної декларації з прибутку).

Платник податку сплачує авансові внески, але за підсумками I кварталу звітного (податкового) року не отримав прибутку або отримав збиток. Тоді він має право подати податкову декларацію та фінансову звітність вже за I квартал поточного року. Фактично це означає, що платник податку має вести податковий облік поквартально, і саме податковий нуль або збиток братимуться до уваги, а не результати фінансової звітності, яку починаючи зі звітних періодів 2013 року треба подавати вже з урахуванням податкових різниць відповідно до п. 1 підрозділу 4 розділу ХХ ПКУ. Тобто у I кварталі авансові внески сплачуються (січень, лютий,1 березень у термін для місячної звітності не пізніше 30-го числа), але за результатами кварталу є збитки або нуль, то можна подати квартальну декларацію у термін не пізніше 10 травня. Тут одразу ж виникає запитання: а як бути з авансовим внеском у квітні, який треба сплатити не пізніше 30.04? Хоча у п. 57.1 ПКУ і зазначено, що «...такий платник податку авансових внесків у другому — четвертому кварталах звітного (податкового) року не здійснює, а податкові зобов'язання визначає на підставі податкової декларації за підсумками першого півріччя, трьох кварталів та за рік, яка подається до органу державної податкової служби в порядку, передбаченому цим Кодексом», але ми рекомендуємо все-таки декларацію за I квартал у такому разі подавати у квітні, не чекаючи граничної дати подання (10 травня). Можна дійти ще й висновку, що бажано подати декларацію і не чекати граничної дати сплати авансового внеску у квітні.

1 Виняток становлять січень/лютий 2013 року. У ці місяці авансові внески треба сплатити не пізніше 20.01 та 20.02 відповідно.

Також слід урахувати, що в разі збитковості або роботи у нуль за підсумками I кварталу звітного (податкового) року подання квартальних декларацій — лише право платника податку, а не обов'язок.

Платник податку за рік задекларував збитки або нуль і не нарахував податкові зобов'язання з прибутку. Тобто він за даними річної декларації не має базового показника для визначення авансових внесків у наступному році, тож його не сплачує. Але за підсумками I кварталу року, що настає за звітним, отримує прибуток. Тоді такий платник має подати податкову декларацію за перше півріччя, три квартали звітного (податкового) року та за звітний (податковий) рік для нарахування та сплати податкових зобов'язань з прибутку.

Платників податку на прибуток з 1 січня 2013 року умовно можна поділити на такі категорії:

1) 1 категорія — платники з доходом за попередній рік понад 10 млн грн;

2) 2 категорія — платники з доходом за попередній рік, що не перевищує 10 млн грн, та неприбуткові організації;

3) 3 категорія — новостворені (зареєстровані протягом звітного року).

Що стосується сплати податку, то платники першої категорії сплачуватимуть авансовий внесок щомісяця у порядку та у терміни, встановлені для місячного податкового періоду, у розмірі не менше 1/12 нарахованої до сплати суми податку за попередній податковий рік. При цьому 12-місячний термін сплати авансів розпочнеться з березня. Разом із декларацією подаватиметься розрахунок авансових внесків на наступні 12 місяців.

Зверніть увагу, платник першої категорії, який за наслідками першого кварталу не отримав прибутку, подаватиме декларацію за цей період, але у другому — четвертому кварталах не сплачуватиме авансових внесків, а податкові зобов'язання сплачуватиме на підставі декларацій першого півріччя, трьох кварталів та року.

Платники другої та третьої категорій сплачуватимуть податок на підставі декларацій, при цьому авансові внески не сплачуватимуть. Разом з тим платник другої категорії, який за наслідками попереднього року не отримав прибутку, а у I кварталі задекларував його, сплачуватиме податкові зобов'язання на підставі податкових декларацій за I півріччя, три квартали та рік.

Відображення старих збитків

Якщо результатом розрахунку об'єкта оподаткування платника податку з числа резидентів за підсумками податкового року є від'ємне значення, то сума такого від'ємного значення підлягає включенню до витрат першого календарного кварталу наступного податкового року. Розрахунок об'єкта оподаткування за наслідками півріччя, трьох кварталів та року здійснюється з урахуванням зазначеного від'ємного значення попереднього року у складі витрат таких податкових періодів наростаючим підсумком до повного погашення такого від'ємного значення.

Пункт 150.1 ПКУ

Протягом 2012 року змін зазнали деякі пункти підрозділу 4 розділу ХХ ПКУ, зокрема підпункт 3, який відповідає за відображення від'ємного значення. Нагадаємо, що збитки, які утворилися станом на 01.01.2012 р., мають розподілятися на чотири рівні частини і такими 25-відсотковими частками рівномірно відшкодовуватися до 2015 р. включно.

Збитки у 2012 році (які ще не перекрилися доходами і мають місце на 01.01.2012 р.) треба відображати з урахуванням ось чого. Для початку платники податку повинні мати станом на 01.01.2012 року від'ємне значення (з урахуванням від'ємного значення об'єкта оподаткування за 2010 податковий рік), і це має бути зафіксовано в декларації з прибутку за 2011 рік. Далі, ті платники, які мали за 2011 рік менший дохід, ніж один мільйон гривень, суму таких старих збитків (про що свідчить від'ємне значення рядка 07 декларації за 2011 рік) включають до витрат звітного (податкового) періоду I півріччя 2012 року (рядок 06.5 декларації з прибутку за формою, затвердженою наказом Мінфіну від 28.09.2011 р. №1213, далі — Порядок №1213) та наступних звітних (податкових) періодів до повного погашення такого від'ємного значення.

Платники податку, дохід яких за 2011 рік становить один мільйон гривень та більше, відображають від'ємне значення станом на 01.01.2012 р. (з урахуванням від'ємного значення об'єкта оподаткування за 2010 податковий рік) не зразу і не повністю. Їм надається відстрочення на період з першого півріччя 2012 року і до закінчення 2015 року. Фактично для початку сума від'ємного значення (з урахуванням від'ємного значення об'єкта оподаткування за 2010 податковий рік), що утворилася станом на перше січня 2012 року, мала бути відображена в декларації з прибутку за 2011 рік у рядку 07, а також у декларації за перший квартал 2012 року в рядку 06.5. Причому число в рядку 06.5 декларації за перший квартал мало би бути таке саме, як число з рядка 07 декларації за попередній звітний (податковий) рік, тобто вся сума збитків. Заповнюючи декларацію за перше півріччя 2012 року, платники повинні були провести з показником з рядка 06.5 маніпуляції. Нагадаємо, що суму збитків було відображено в рядку 06.5 декларації за перший квартал 2012 року, і жодних змін у декларації за перший квартал з відображеними збитками робити не треба було: вони були відображені законно. З 01.07.2012 року цю суму слід було поділити на чотири рівні частини (визначити 25%). Саме такими частинами платники податку повинні відображати щороку старі збитки до закінчення 2015 року.

На платників податку на прибуток покладається обов'язок вести окремий облік старих та новоутворених збитків (якщо вони будуть). У якій це має бути формі — наразі не відомо, найімовірніше, у довільній. Щороку (включно до закінчення 2015) треба визначати, чи старі збитки, а точніше, їх 25-відсоткові частини, повністю за певний рік погасилися. Якщо це не так, то наступного року непогашена частка має право бути відображена у витратах разом із наступною 25-відсотковою часткою. Як проаналізувати, чи повністю погашена за певний рік певна частина старих збитків, яку платник відобразив у витратах? Треба дивитися, яке число ми отримали в рядку 07 річної декларації за роки від 2012 до 2015. Але не тільки це число, а ще й аналізувати власне суму відображених збитків у рядку 06.5 також річної декларації (хоча це число мало би бути у всіх звітних періодах того чи іншого року однаковим). Виняток становитиме тільки число з рядка 06.5 у декларації за перший квартал 2012 р. через те, що платники відображали там суму збитків повністю, без обмежень1.

Варіанти можуть бути такі — число в рядку 07 (аналізуємо рядок декларації відповідно до Порядку №1213):

1) додатне;

2) нуль;

3) від'ємне.

У першому випадку (число в рядку 07 додатне) врахована у витратах частка збитків на 01.01.2012 р. погасилася повністю. Аналогічний висновок можна зробити і в другому випадку (число в рядку 07 нуль). Третій випадок (число в рядку 07 від'ємне) може мати ще свої підвипадки, а саме:

3.1) число в рядку 07 (без урахування знака, тобто модуль числа) більше від числа з рядка 06.5;

3.2) модуль числа в рядку 07 дорівнює числу з рядка 06.5;

3.3) модуль числа в рядку 07 менший від числа з рядка 06.5.

У випадках 3.1 та 3.2 робимо висновок, що частинка старих збитків, на які платник податку мав право, не перекрилася прибутками за 2012 рік (сума не погасилася повністю). Для перевірки: якщо б число з рядка 06.5 не враховувалося у витратах, то в рядку 07 був би нуль (випадок 3.2) або від'ємне число (випадок 3.1). Причому у випадку 3.1 (модуль числа в рядку 07 більший від числа з рядка 06.5) різниця модуля числа з рядка 07 та числа з рядка 06.5 — це поточні збитки, які платник податку має право погашати в другу чергу, тобто після того, як «з'їмо» старі збитки, які погашаємо в першу чергу.

У випадку 3.3 (модуль числа в рядку 07 менший від числа з рядка 06.5) частина старих збитків перекрилася не повністю, а точніше, якраз на число з рядка 07 не перекрилася. Саме цю суму платник матиме право відобразити у витратах наступного звітного року разом із наступними 25% старих збитків.

Такий аналіз старих збитків платник проводить до 2015 року включно. Причому якщо в 2015 році остання 25-відсоткова частка старих збитків (25 відсотків суми від'ємного значення об'єкта оподаткування) не погашається протягом відповідних звітних (податкових) періодів цього року (мається на увазі 2015 р.), то непогашена сума — остання 25-відсоткова частка — також має право враховуватися при визначенні ПЗ з прибутку в наступних періодах аж до повного погашення2.

1 Зміни, внесені до ПКУ Законом України від 24.05.2012 р. №4834, набрали чинності з 1 липня 2012 року.

2 Цього разу зміни, внесені до ПКУ Законом України від 05.07.2012 р. №5083, набрали чинності з 12 серпня 2012 року (до таких змін було обмеження: якщо сума збитків не погашається протягом 2015 р., то непогашена сума не підлягає врахуванню при визначенні податкових зобов'язань у наступних періодах. Тепер такого обмеження немає).

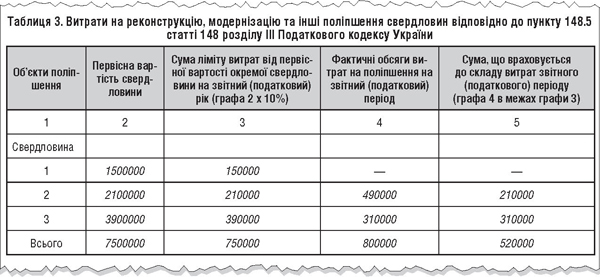

Відобразимо наш аналіз погашення старих збитків у таблиці 1 виходячи з того, що на 01.01.2012 р. підприємство має 100000 грн збитків.

Таблиця 1

Відображення старих збитків до 2015 року включно

|

№

з/п |

Період

|

Рядок 7 річної декларації з прибутку за відповідний рік

|

25% суми з колонки 2

|

Рядок 06.5 декларації з прибутку (06.6 у декларації за 2011 рік)

|

Сума від'ємного значення на 01.01.2012 р., яка залишилася непогашеною

|

Поточні збитки, які мають відшкодовуватися в другу чергу

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

1.

|

2011 рік |

-100000

|

25000

|

60000

|

—

|

—

|

|

2.

|

Перший квартал 2012 року |

—

|

—

|

100000

|

—

|

—

|

|

3.

|

I півріччя і наступні звітні періоди 2012 року |

-25000

|

—

|

25000

|

25000

|

—

|

|

-15000

|

15000

|

—

|

||||

|

-35000

|

25000

|

10000

|

||||

|

4.

|

Звітні періоди 2013 року |

+10000

|

—

|

25000 плюс відповідне число з рядка 3 колонки 5

|

0

|

—

|

|

-50000

|

40000

|

10000

|

||||

|

-10000

|

0

|

10000

|

||||

|

5.

|

Звітні періоди 2014 року |

0

|

—

|

25000 плюс відповідне число з рядка 4 колонки 5

|

0

|

—

|

|

+20000

|

0

|

—

|

||||

|

-80000

|

25000

|

55000

|

||||

|

6.

|

Звітні періоди 2015 року |

+100000

|

—

|

25000 плюс відповідне число з рядка 5 колонки 5

|

0

|

—

|

|

-25000

|

25000

|

—

|

||||

|

-10000

|

0

|

10000

|

Заповнюємо декларацію з податку на прибуток за 2012 рік

Відображуємо доходи у декларації з прибутку

При визначенні доходів для обкладення податком на прибуток слід пам'ятати, що доходи, які враховуються при обчисленні об'єкта оподаткування, складаються з доходу від операційної діяльності та інших доходів.

Дохід від операційної діяльності включає дохід від реалізації товарів, виконаних робіт, наданих послуг, у тому числі винагороди комісіонера (повіреного, агента та ін.), та визнається в розмірі договірної (контрактної) вартості, але не меншої за суму компенсації, отриманої у будь-якій формі. Причому датою визнання доходів від реалізації товарів є дата переходу до покупця права власності на такий товар відповідно до п. 137.1 ПКУ. Якщо ж підприємство надає послуги чи виконує роботи, то датою визнання такого доходу є дата складання акта або іншого документа, оформленого відповідно до вимог чинного законодавства, який підтверджує виконання робіт або надання послуг. Для відображення такого доходу в декларації з прибутку передбачено рядок 02.

Перелік інших доходів наведено у п. 135.5 ПКУ. Для відображення таких інших доходів у декларації з прибутку передбачено рядок 03 з обов'язковим розшифруванням у додатку IД за видами інших доходів. Сумарно доходи, що враховуються при визначенні об'єкта оподаткування, відображатимуться в рядку 01 декларації з прибутку. Тобто рядок 01 — розрахунковий і складається зі сум рядків 02 та 03.

Відображуємо витрати у декларації з прибутку

Витрати беруть участь у визначенні об'єкта оподаткування, а отже, до їх визнання чи невизнання треба ставитися з особливою увагою. У декларації з прибутку для відображення витрат, що враховуються при визначенні об'єкта оподаткування, передбачено рядок 04, який є підсумковим рядком рядків 05 та 06. Склад витрат та порядок їх визнання передбачено ст. 138 ПКУ. Як випливає з п. 138.1 ПКУ, витрати операційної діяльності визначаються не тільки з урахуванням витрат, що формують собівартість реалізованих товарів, виконаних робіт, наданих послуг, а й адміністративних витрат, витрат на збут та інших операційних витрат. До витрат, що враховуються при обчисленні об'єкта оподаткування, належать:

1) витрати операційної діяльності, які відображаються в рядку 05, і в тому числі собівартість придбаних (виготовлених) та реалізованих товарів (робіт, послуг) — у рядку 05.1. Причому слід пам'ятати, що до собівартості відносять загальновиробничі витрати;

2) інші витрати, для відображення яких передбачено рядок 06. Це підсумковий рядок рядків 06.1 — 06.5.

У декларації з прибутку для витрат, які включаються до собівартості придбаних (виготовлених) та реалізованих товарів (робіт, послуг), передбачено рядок 05.1. I далі незрозуміло, для чого для витрат операційної діяльності відводити два рядки — 05 та 05.1. Адже всі інші витрати відображаються в рядку 06. Тому, на думку редакції, значення рядка 05, швидше за все, дорівнюватиме значенню рядка 05.1 декларації з прибутку.

Перелік інших витрат наведено у п. 138.10 ПКУ. У декларації з прибутку для них передбачено рядок 06. Оскільки такі інші витрати складаються з:

— адміністративних витрат;

— витрат на збут;

— інших операційних витрат;

— фінансових витрат;

— інших витрат звичайної діяльності (крім фінансових витрат), не пов'язаних безпосередньо з виробництвом та/або реалізацією товарів, виконанням робіт, наданням послуг, — тому і для їх відображення в декларації передбачено різні рядки.

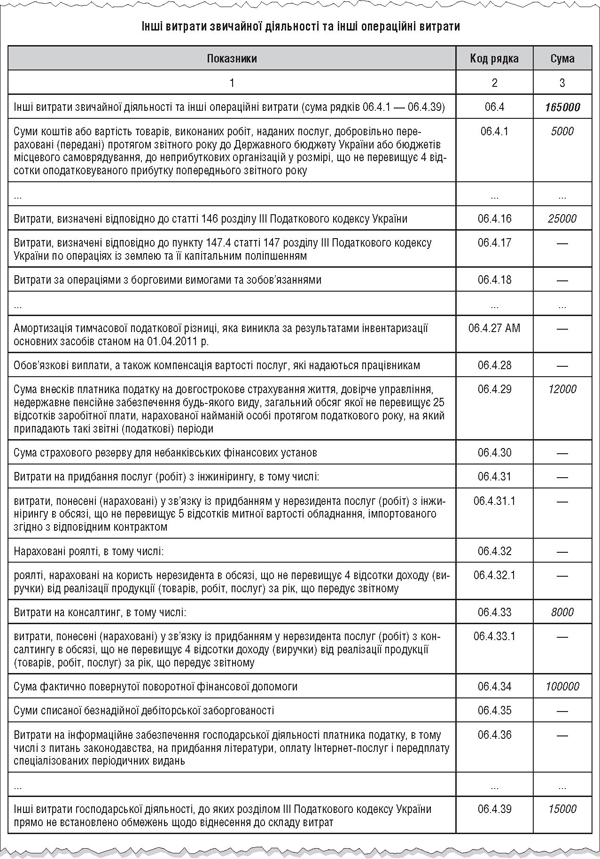

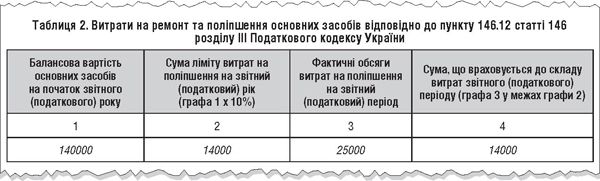

Рядок 06.1 декларації з прибутку призначено для відображення адміністративних витрат (дані однойменного рахунка 92 у бухгалтерському обліку)1. У рядку 06.2 відображаються витрати на збут. Аналізувати треба дані бухгалтерського обліку, відображені на рахунку 93. Для фінансових витрат передбачено рядок 06.3, причому в ньому сукупно мають відображатися за наявності і проценти, що включаються до витрат, з урахуванням обмежень, установлених п. 141.2 ПКУ. Але суму процентів у тому числі треба буде відобразити окремо в рядку 06.3.1 декларації з прибутку. Усі ці витрати заповнюються просто в окремих рядках без жодних розшифрувань. Для всіх інших витрат — як звичайної, так і операційної діяльності — передбачено рядок 06.4 з розшифруванням у додатку IВ. Аналізувати при заповненні цих рядків треба рахунки бухгалтерського обліку 94 та 97. Суми витрат на згаданих бухгалтерських рахунках можуть бути більшими, ніж суми, включені до складу витрат у податковому обліку, і все через певні обмеження щодо відображення деяких витрат за нормами ПКУ.

1 Зверніть увагу, що, наприклад, витрати на аудит є адміністрованими (пп. «г» пп. 138.10.2 ПКУ), але у декларації з прибутку такі витрати відображаються в рядку 06.4, зокрема у рядку 06.4.33 додатка IВ.

Є ще рядок 06.5 — у ньому має відображатися від'ємне значення об'єкта оподаткування попереднього звітного (податкового) року, а точніше, від'ємне значення рядка 07 декларації з прибутку за попередній звітний рік. Як відображаються старі збитки до закінчення 2015 року див. тут.

Пам'ятаймо, що такого окремого виду витрат, як амортизаційні відрахування, з 1 квітня 2011 року в декларації з прибутку немає. Амортизація розбивається на складові, які відображатимуться в тих чи інших витратах залежно від місця використання того чи іншого об'єкта основних засобів або НА. У декларації з прибутку є додаток АМ, який просто відповідає за нараховану (без розбиття за групами ОЗ) амортизацію за звітний період, але розшифровувати треба буде тільки амортизацію тимчасової податкової різниці, яка виникла за результатами інвентаризації ОЗ станом на 01.04.2011 р. та відображається в рядку 06.4.27 додатка IВ. Додаток АМ значно спрощено порівняно з попереднім варіантом, але оскільки окремого рядка в декларації з прибутку, що відповідає за нараховану амортизацію, немає, то підсумкові числа з додатка ні з чим не узгоджуються (заповнення додатка АМ розглядається далі).

Слід звернути увагу й на те, що при заповненні графи «Наявність додатків» у відповідних клітинках треба проставляти позначку «Х», крім клітинок під літерами «ВП», «ПН» та «СБ», у яких проставляється кількість поданих додатків ВП, ПН та СБ до декларації.

Заповнення додатка IД до декларації з прибутку

Усі доходи підприємства класифікуються за двома великими групами (згідно зі ст. 135 ПКУ):

1) доходи, пов'язані з реалізацією товарів (робіт, послуг) як власного виробництва, так і раніше придбаних. ПКУ називає такі доходи операційними. Такі доходи відображають у рядку 02 декларації з прибутку;

2) позареалізаційні доходи. Сюди включаються всі інші доходи, які підприємство може отримати протягом звітного періоду. Такі доходи відображають у рядку 03 IД декларації з прибутку з розшифруванням у додатку IД.

Платникам треба бути дуже уважними стосовно дат відображення доходів у податковому обліку. Слід запам'ятати, що для визначення об'єкта оподаткування, зокрема, не враховується сума попередньої оплати й авансів, отримана у рахунок оплати товарів, виконаних робіт, наданих послуг (пп. 136.1.1 ПКУ). Підприємство в основному визначає доходи за методом нарахувань, тобто виручка відображається у податковому обліку в момент відвантаження товарів (виконання робіт, надання послуг). Момент отримання оплати вартості відвантажених товарів, виконаних робіт, наданих послуг значення не має (п. 137.1, 137.4 ПКУ).

Які доходи є іншими і повинні включатися до додатка IД? Склад інших доходів визначено пунктом 135.5 ПКУ, а дату їх відображення в обліку — статтею 137 та іншими статтями ПКУ. Розгляньмо основні джерела виникнення таких доходів та дату їх відображення в обліку (див. таблицю 2).

Таблиця 2

Відображення позареалізаційних доходів в обліку

|

Джерела отримання доходів

|

Дата відображення в обліку

|

Рядок додатка IД

|

| Дивіденди, отримані від нерезидентів (крім дивідендів від «неофшорних» нерезидентів, які перебувають під контролем підприємства) | Податковий період, на який припадає отримання таких дивідендів (пп. 153.3.6 ПКУ) |

03.1

|

| Проценти, доходи від володіння борговими вимогами | Датою отримання доходів платника податку від проведення кредитно-депозитних операцій є дата визнання процентів, визначена згідно з правилами бухгалтерського обліку (п. 137.8 ПКУ).Дохід визнається у вигляді процентів у тому звітному періоді, до якого такі проценти належать виходячи з бази їх нарахування та строку користування відповідними активами (п. 20 П(С)БО 15 «Дохід») |

03.2, 03.4

|

| Роялті | Дата нарахування таких доходів, встановлена відповідно до умов укладених ліцензійних договорів (п. 137.11 ПКУ) |

03.3

|

| Доходи, отримані при першому відступленні права вимоги | Платник податку веде облік фінансових результатів операцій з продажу (передачі) або придбання права вимоги зобов'язань у грошовій формі за поставлені товари (роботи, послуги) третьої особи.При першому відступленні зобов'язань витрати підприємством — першим кредитором визначаються у розмірі договірної (контрактної) вартості товарів, робіт, послуг, за якими виникла заборгованість, за даними бухобліку на дату здійснення такого відступлення. До складу доходів включається сума коштів або вартість інших активів, отримана платником податку — першим кредитором від такого відступлення, а також сума його заборгованості, яка погашається, за умови що така заборгованість була включена до складу витрат.Якщо доходи, отримані платником податку від наступного відступлення права вимоги зобов'язань третьої особи (боржника) або від виконання вимоги боржником, перевищують витрати, понесені на придбання права вимоги, отриманий прибуток включається до складу доходу платника податку.Якщо витрати, понесені підприємством на придбання права вимоги, перевищують доходи, отримані таким платником податку від наступного відступлення права вимоги зобов'язань третьої особи (боржника) або від виконання вимоги боржником, від'ємне значення не включається до складу витрат або на зменшення отриманих прибутків від здійснення інших операцій з продажу (передачі) або придбання права вимоги зобов'язань у грошовій формі (п. 153.5 ПКУ) |

03.5

|

| Прибуток, отриманий при наступному відступленні права вимоги |

03.6

|

|

| Доходи від операцій оренди/лізингу | Дата нарахування таких доходів, встановлена відповідно до умов укладених орендних/лізингових договорів (п. 137.11 ПКУ) |

03.7

|

| Суми штрафів та/або неустойки чи пені, фактично отримані за рішенням сторін договору або відповідних держорганів, суду | Включаються до складу доходів платника податку за датою їх фактичного надходження (п. 137.13 ПКУ) |

03.8

|

| Вартість товарів, робіт, послуг, безоплатно отриманих платником податку у звітному періоді, визначена на рівні не нижче від звичайної ціни | Вважаються доходами на дату фактичного отримання платником податку товарів (робіт, послуг) (п. 137.10 ПКУ) |

03.9

|

| Суми безповоротної фінансової допомоги, отриманої у звітному періоді (крім операцій з надання/отримання безповоротної допомоги між платником податку та його відокремленими підрозділами, які не мають статусу юридичної особи) | За датою надходження коштів на банківський рахунок чи до каси платника податку (п. 137.10 ПКУ) |

03.10

|

| Умовно нараховані проценти на суму поворотної фінансової допомоги, що залишилася неповернутою на кінець звітного (податкового) періоду | Дата виникнення таких доходів — кінець звітного (податкового) періоду |

03.10.1

|

| Суми врегулювання сумнівної (безнадійної) заборгованості (+, -) | Відображаємо додатний або від'ємний фінансовий результат від операцій з врегулювання сумнівної заборгованості. Він окремо відображається у додатку СБ |

03.11 СБ

|

| Суми поворотної фінансової допомоги, отриманої платником податку у звітному податковому періоді, що залишаються неповерненими на кінець такого звітного періоду, від осіб, які не є платниками податку на прибуток (у т. ч. нерезидентів)*, або осіб, які мають пільги з цього податку, в т. ч. право застосовувати ставки податку, нижчі ніж 21% у 2012 році** | На кінець звітного періоду, у сумі, що залишилася неповерненою |

03.12

|

| Фактично отримані суми державного мита, попередньо сплаченого позивачем, що повертаються на його користь за рішенням суду | Дата одержання таких доходів чітко не прописана. На нашу думку, в такій ситуації слід провести аналогію з отриманням штрафів за рішенням суду. Такі суми включають до складу доходів платника податку за датою їх фактичного надходження (п. 137.13 ПКУ) |

03.13

|

| Суми акцизного податку, рентної плати, а також суми збору у вигляді цільової надбавки до діючого тарифу на електричну, теплову енергію та природний газ | Такі доходи є іншими у розумінні ПКУ. Датою отримання інших доходів є дата їх виникнення згідно з положеннями (стандартами) бухгалтерського обліку (п. 137.16 ПКУ). Проте згідно з п. 6.1 П(С)БО 15 суми податків, зборів (у т. ч. акцизів) не є доходом підприємства. На нашу думку, для відображення доходів у такому разі слід керуватися загальними нормами ПКУ. У цьому разі акцизи, рентна плата тощо пов'язані з реалізацією. Для визначення доходу від реалізації, зокрема, не враховується сума попередньої оплати й авансів, отримана у рахунок оплати товарів, виконаних робіт, наданих послуг (пп. 136.1.1 ПКУ). Отже, на нашу думку, такі доходи підприємство визначає за методом нарахувань, тобто у момент відвантаження товарів (надання робіт, послуг) |

03.14

|

| Суми дотацій, субсидій, капітальних інвестицій із фондів загальнообов'язкового державного соціального страхування або бюджетів | Доходом у разі отримання коштів цільового фінансування з фондів державного соцстраху або бюджетів визнається (п. 137.2 ПКУ): — сума коштів, що дорівнює частині амортизації об'єкта інвестування (ОЗ, НА), пропорційній до частки отриманого платником податку з бюджету або за рахунок кредитів, залучених КМУ, цільового фінансування капітальних інвестицій у загальній вартості таких інвестицій в об'єкт; — цільове фінансування для компенсації витрат (збитків), яких зазнало підприємство, та фінансування для надання підтримки підприємству без установлення умов витрачання таких коштів на виконання у майбутньому певних заходів — з моменту його фактичного отримання.Цільове фінансування, крім вищенаведених випадків, відноситься до доходу протягом тих періодів, у яких було здійснено витрати, пов'язані з виконанням умов цільового фінансування |

03.15

|

| Дохід від виконання довгострокових договорів відповідно до п. 137.3 ПКУ | Доходи нараховуються платником податку самостійно відповідно до ступеня завершеності виробництва (операції з надання послуг), який визначається за питомою вагою витрат, здійснених у звітному податковому періоді, у загальній очікуваній сумі таких витрат та/або за питомою вагою обсягу послуг, наданих у звітному податковому періоді, у загальному обсязі послуг, які мають бути надані (п. 137.3 ПКУ). Після переходу покупцю права власності на товари (роботи, послуги) з довготривалим технологічним циклом виробництва виконавець коригує фактично отриманий дохід, пов'язаний з виготовленням таких товарів (виконанням робіт, наданням послуг), нарахований у попередні періоди протягом терміну їх виготовлення. При цьому, якщо фактично отриманий дохід у вигляді кінцевої договірної ціни (з урахуванням додаткових угод) перевищує суму доходу, попередньо нараховану за наслідками кожного податкового періоду протягом строку виготовлення таких товарів (виконання робіт, надання послуг), таке перевищення підлягає зарахуванню до доходів звітного періоду, в якому відбувається перехід права власності на такі товари (роботи, послуги). Якщо фактично отриманий дохід у вигляді кінцевої договірної ціни (з урахуванням додаткових угод) менший від суми доходу, попередньо визначеного за наслідками кожного податкового періоду протягом строку виготовлення таких товарів (виконання робіт, надання послуг), така різниця підлягає зарахуванню на зменшення доходів звітного періоду, в якому відбувається перехід права власності на такі товари (роботи, послуги) |

03.16

|

| Дохід, визначений відповідно до ст. 146 ПКУ | У цьому випадку мається на увазі дохід (ст. 146 ПКУ): —від перевищення вартості продажу (іншого відчуження) об'єкта ОЗ та НА над його балансовою вартістю; —від перевищення вартості продажу (іншого відчуження) невиробничого об'єкта ОЗ над його первісною вартістю (у т. ч. витрат на його ремонт); —від перевищення вартості продажу (іншого відчуження) об'єкта ОЗ та НА, безоплатно отриманих, над їхньою вартістю, що була раніше включена до складу доходів.Зазначені доходи відображатимуться, на нашу думку, за правилами реалізації у місяці нарахування доходу (переходу права власності на об'єкт до покупця (п. 146.13 ПКУ)).До продажу прирівнюються операції з іншого відчуження ОЗ та НА, зокрема: фінансовий лізинг, внесок до статутного фонду |

03.17

|

| Дохід, визначений відповідно до ст. 147 ПКУ, за операціями із землею та її капітальним поліпшенням | У цьому випадку мається на увазі дохід (ст. 147 ПКУ) як: — додатна різниця між сумою доходу, отриманого внаслідок продажу землі як окремого об'єкта власності, та сумою витрат, пов'язаних із його купівлею (збільшених на коефіцієнт індексації, визначений у п. 146.21 ПКУ); — додатна різниця між сумою доходу, отриманого внаслідок продажу землі, отриманої у власність у процесі приватизації, та сумою оціночної вартості такої землі, визначеної згідно з установленою методикою вартісної оцінки земель з урахуванням коефіцієнтів її функціонального використання на момент такого продажу |

03.18

|

| Додатне значення курсових різниць | Про те, як визначаються доходи від операцій з валютою при імпорті/експорті, докладно говориться у розділі 9 «Оподаткування операцій із розрахунками в іноземній валюті» |

03.19

|

| Прибуток від операцій з торгівлі цінними паперами, деривативами та іншими, ніж цінні папери, корпоративними правами | До складу доходів звітного періоду включатиметься додатний фінансовий результат від операцій з торгівлі цінними паперами, деривативами та іншими, ніж цінні папери, корпоративними правами, визначений у додатку ЦП |

03.20, 03.21

|

| Суми страхового відшкодування | Якщо умови страхування передбачають виплату страхового відшкодування на користь платника податку — страхувальника, то застраховані збитки, яких зазнав такий платник податку у зв'язку з веденням господарської діяльності, включаються до його витрат за податковий період, в якому він зазнав збитків, а будь-які суми страхового відшкодування зазначених збитків включаються до доходів такого платника податку за податковий період їх отримання (пп. 140.1.6 ПКУ) |

03.22

|

| Сума утриманої (виплаченої) винагороди за управління майном | Платник податку, який отримав майно на підставі договору управління (управитель), веде окремо облік доходів та витрат у розрізі кожного договору управління (пп. 153.13.1 ПКУ). До складу доходів відносяться доходи від управління майном, отримані у будь-якому вигляді. Прибуток від кожного договору управління оподатковується на загальних підставах. Сума утриманої (виплаченої) винагороди за управління майном включається до складу доходу управителя майна від його власної діяльності |

03.23

|

| Суми доходів, отриманих (нарахованих) платником податку, що припиняється, та не включених до доходів до дати затвердження передавального акта | Особливості обліку під час реорганізації юридичних осіб прописані у п. 153.15 ПКУ |

03.24

|

| Суми безнадійної кредиторської заборгованості | Сума доходу звітного періоду збільшується на суму заборгованості одного платника податків перед іншим платником податків, що не стягнута після закінчення строку позовної давності (пп. 14.1.11, 14.1.257, 135.5.4 ПКУ) |

03.25

|

| Перерахунок доходів у разі зміни суми компенсації вартості товарів (робіт, послуг) (+, -) | Продавець здійснює відповідний перерахунок доходів або витрат (балансової вартості ОЗ) у звітному періоді, в якому сталася така зміна суми компенсації вартості товарів (п. 140.2 ПКУ) |

03.26

|

| Перерахунок доходів у разі визнання правочину недійсним (+, -) | Перерахунок доходів проводиться (п. 140.2 ПКУ): — у звітному періоді (періодах), в якому доходи за правочином, визнаним недійсним, були враховані в обліку, — у разі визнання судом правочину недійсним; — у звітному періоді, в якому рішення суду про визнання правочину недійсним набрало законної сили, — у разі визнання правочину недійсним з інших підстав |

03.27

|

| Iнші доходи | Датою отримання інших доходів є дата їх виникнення згідно з положеннями (стандартами) бухгалтерського обліку, якщо інше не передбачено нормами цього розділу (п. 137.16 ПКУ) |

03.28

|

| * Зверніть увагу! До доходу не потрібно включати суму поворотної фінансової допомоги, отриману від засновника (в т. ч. нерезидента), якщо вона повернута протягом 365 к. д. з дня її отримання (пп. 135.5.5 ПКУ). ** З 01.01.2013 р. ставка податку 19%. |

||

Розгляньмо особливості заповнення деяких рядків додатка IД.

Рядок 03.1 «Дивіденди, отримані від нерезидентів...»

До складу інших доходів підприємства, зокрема, включають доходи у вигляді дивідендів, отриманих від нерезидентів (пп. 135.5.1 ПКУ). Слід звернути увагу на те, що не включають до складу доходів (пп. 153.3.6 ПКУ):

1) дивіденди, отримані від юридичних осіб — резидентів;

2) дивіденди, отримані від нерезидентів, які перебувають під контролем підприємства-резидента, що отримує такі дивіденди (за винятком нерезидентів із офшорних зон).

Приклад 3. Підприємство «Альфа» у грудні 2012 року отримало дивіденди (облік курсових різниць та обов'язковий продаж валюти не розглядається):

1) від польського підприємства «Альфа+» у сумі 20000 євро, що еквівалентно 220000 грн за курсом НБУ на дату отримання таких дивідендів. Підприємство «Альфа» володіє часткою у розмірі 40% у статутному фонді підприємства «Альфа+» (тобто здійснює контроль над таким підприємством);

2) від юридичної особи — резидента «Бета» у сумі 50000 грн;

3) від німецького підприємства «Гамма» у сумі 4000 євро, що еквівалентно 44000 грн за курсом НБУ на дату отримання таких дивідендів. Підприємство «Альфа» володіє часткою у розмірі 10% у статутному фонді підприємства «Гамма».

До складу доходів слід включити лише суму 44000 грн за третьою операцією. Така сума повинна бути відображена у рядку 03.1 додатка IД. Дохід за першою операцією не враховується, тому що підприємство «Альфа+» перебуває під контролем підприємства «Альфа» згідно з пп. 14.1.159 ПКУ (див. зразок 1).

Зразок 1

Фрагмент заповнення додатка IД

Рядок 03.2 «Проценти»

До цього виду доходів, на нашу думку, можна віднести відсотки за депозитними договорами підприємства. Крім того, підприємство може надати покупцеві товар на умовах відстрочення платежу, але з умовою виплати відсотків за користування таким відстроченням. Ця схема називається комерційним кредитом.

Приклад 4. Підприємство «Альфа» продає товари, ціна яких згідно з договором становить 300000 грн (у т. ч. ПДВ). За умовами договору покупець повинен оплатити товари через 30 днів після їх отримання. Але при цьому він зобов'язаний сплатити 0,1% вартості товарів за кожен день відстрочення платежу. Товар було фактично оплачено покупцем через 30 днів після його отримання. Відвантаження і оплата товару відбулися протягом IV кварталу 2012 року.

Загальна сума відсотків за 30 днів відстрочення оплати становить: 300000 х 0,1% х 30 днів = 9000 грн (у т. ч. ПДВ). У податковому обліку слід відобразити:

— дохід від продажу товарів (без ПДВ) — 250000 грн;

— позареалізаційний дохід у вигляді відсотків за товарним кредитом — 7500 грн. Сума 7500 грн буде відображена у рядку 03.2 додатка IД (див. зразок 1).

Рядок 03.7 «Доходи від операцій оренди/лізингу»

При відображенні таких доходів особливу увагу треба звернути на те, що дата нарахування таких доходів залежить від умов укладених орендних/лізингових договорів (п. 137.11 ПКУ). Якщо у договорі зазначено, що дохід за договором нараховується поквартально, то фактично отримана оплата (аванс) за півріччя не потрапить до доходів у повній сумі, а лише у сумі, що дорівнює оплаті лише за один квартал. Тож радимо уважно складати орендні договори і встановлювати момент нарахування платежу.

Згідно з п. 33.3 ПКУ платник податків зобов'язаний здійснювати розрахунки податків за базовий податковий (звітний) період, який для податку на прибуток дорівнює календарному кварталу. На нашу думку, положення договорів не повинні призводити до спотворення показників оподаткування. Отже, ми не можемо визначати у договорах оренди/лізингу періоди нарахування доходів, що більші за базовий податковий (звітний) період — квартал, адже у цьому разі буде порушено п. 33.3 ПКУ.

Приклад 5. Підприємство «Альфа» — орендодавець уклало 1 листопада договір з підприємством «Бета» на оренду приміщення строком на рік. У договорі зазначено, що платежі у сумі 12000 грн (в т. ч. ПДВ — 2000 грн) нараховують щомісяця в останній день місяця.

У такому разі до складу доходів IV кварталу 2012 року потрапить сума 20000 грн (10000 + 10000).

I якщо підприємство отримає передоплату за півріччя, то тільки суму орендних послуг 20000 грн буде відображено у рядку 03.7 додатка IД (див. зразок 1).

Рядки 03.9 та 03.17 — майно, отримане безоплатно

До складу інших доходів включається, зокрема (пп. 135.5.4 ПКУ), вартість товарів, робіт, послуг, безоплатно отриманих платником податку у звітному періоді, визначена на рівні, не нижчому від звичайної ціни. Слід також пам'ятати, що безоплатно отримані товари (роботи, послуги) вважаються доходами на дату фактичного отримання платником податку товарів (робіт, послуг).

Якщо безоплатно отримуються об'єкти ОЗ, які надалі будуть продані, то:

1) сума перевищення доходів від продажу або іншого відчуження безоплатно отриманих ОЗ чи нематеріальних активів над вартістю таких ОЗ чи НА, що була включена до складу доходів у зв'язку з отриманням, включається до доходів платника податку;

2) сума перевищення вартості, що була включена до складу доходів у зв'язку з безоплатним отриманням, над доходами від такого продажу або іншого відчуження, включається до витрат платника податку (п. 146.13 ПКУ).

Приклад 6. Підприємство «Альфа» у січні 2012 р. отримало безоплатно автомобіль. Звичайна ціна автомобіля — 120000 грн (у т. ч. ПДВ — 20000 грн). Суму 100000 грн було відображено у складі доходів I кварталу 2012 року у рядку 03.9 додатка IД. У грудні автомобіль було продано:

варіант 1 — за 180000 грн (у т. ч. ПДВ — 30000 грн). У такому разі за підсумками річної декларації слід додатково відобразити у складі доходів суму: 150000 - 100000 = 50000 грн, але вже у рядку 03.17 додатка IД (див. зразок 1);

варіант 2 — за 60000 грн (у т. ч. ПДВ — 10000 грн). У такому разі за підсумками року слід відобразити у складі витрат суму: 100000 - 50000 = 50000 грн.

Для визначення об'єкта оподаткування не враховуються такі доходи:

1) вартість ОЗ, безоплатно отриманих платником податку з метою експлуатації, у визначених пп. 136.1.16 ПКУ випадках;

2) вартість безоплатно отриманого платником податку майна, що створене внаслідок виконання заходів, передбачених державними цільовими, галузевими, регіональними програмами поліпшення стану безпеки, умов праці та виробничого середовища, програмами організації розроблення і виробництва засобів індивідуального та колективного захисту працівників, а також інших профілактичних заходів відповідно до завдань страхування від нещасних випадків (пп. 136.1.23 ПКУ);

3) вартість об'єктів концесії, отриманих (за винятком випадків, передбачених п. 137.19 ПКУ) платником від концесієдавця та повернутих відповідно до договору концесії.

Рядки 03.10, 03.12 та 03.25 — отримання поворотної та безповоротної фінансової допомоги

Підпунктом 135.5.5 ПКУ встановлено: до складу інших доходів, зокрема, включаються суми поворотної фінансової допомоги, отриманої у звітному періоді, що залишаються неповерненими на кінець такого звітного періоду, від осіб, які не є платниками цього податку (у т. ч. нерезидентів), або осіб, які згідно з цим Кодексом мають пільги з цього податку, у т. ч. право застосовувати ставки податку нижчі, ніж установлені п. 151.1 ПКУ. У разі якщо у майбутніх звітних податкових періодах платник податку повертає таку поворотну фінансову допомогу (її частину) особі, яка її надала, такий платник податку збільшує суму витрат на суму такої поворотної фінансової допомоги (її частини) за наслідками звітного податкового періоду, в якому відбулося повернення.

При цьому доходи такого платника податку не збільшуються на суму умовно нарахованих процентів, а податкові зобов'язання особи, яка надала поворотну фінансову допомогу, не змінюються як при її видачі, так і при її зворотному отриманні.

Приклад 7. Підприємство «Альфа» у грудні отримало поворотну фінансову допомогу у розмірі 150000 грн від юридичної особи — платника єдиного податку. Тут слід мати підтвердження, що надавач допомоги не є платником податку на прибуток. Станом на 31.12 допомогу не повернуто. Суму такої допомоги (150000 грн) треба включити до складу доходів за 2012 рік та відобразити у рядку 03.12 (див. зразок 1).

Слід пам'ятати, що у періоді повернення сума такої допомоги потрапить до податкових витрат.

Слід пам'ятати, що з 1 квітня 2011 року не змінюються доходи (не виникають) у разі отримання сум поворотної фінансової допомоги від засновника/учасника (у т. ч. нерезидента) платника податку у разі повернення такої допомоги не пізніше 365 к. д. з дня її отримання. При цьому особливу увагу слід звернути на документальне оформлення: у договорі зазначити строки повернення та стежити за цим.

Iнші доходи включають також суми безповоротної фінансової допомоги, отриманої платником податку у звітному податковому періоді. Визначення терміна «безповоротна фінансова допомога» див. у пп. 14.1.257 ПКУ.

Приклад 8. Підприємство «Альфа» у IV кварталі 2012 р. отримало:

1) 20.12 поворотну фінансову допомогу від підприємства «Бета» — платника податку на прибуток за ставкою 21% у сумі 50000 грн. Станом на 31.12 допомога не повернута;

2) 13.12 безповоротну фінансову допомогу від підприємства «Гамма» у сумі 10000 грн;

3) у грудні закінчився термін позовної давності щодо оплати товарів підприємству-«єдиноподатнику» «Сигма» на суму 40000 грн. Жодних дій щодо стягнення заборгованості підприємство «Сигма» протягом строку позовної давності не вчиняло.

За умовами прикладу у складі доходів IV кварталу 2012 року слід відобразити (див. зразок 1):

— 10000 грн — рядок 03.10 додатка IД;

— 40000 грн — рядок 03.25 додатка IД. Суми безнадійної кредиторської заборгованості, за якою минув строк позовної давності, є складовою безповоротної фіндопомоги, і відображати її треба в окремо передбаченому для таких сум рядку 03.25, а не 03.10;

— 123 грн (умовні проценти згідно з п. 14.1.257 ПКУ) = 50000 грн х 7,5% х 12 днів : 366 днів — рядок 03.10.1 додатка IД.

Рядки 03.26, 03.27 «Перерахунок доходів...»

У разі якщо після продажу товарів, виконання робіт, надання послуг відбувається будь-яка зміна суми компенсації їхньої вартості, у т. ч. перерахунок у випадках повернення проданих товарів чи права власності на такі товари (результати робіт, послуг) продавцю, платник податку — продавець та платник податку — покупець здійснюють відповідний перерахунок доходів або витрат (балансової вартості основних засобів) у звітному періоді, в якому змінилася сума компенсації (п. 140.2 ПКУ).

Перерахунок доходів та витрат (балансової вартості основних засобів) також проводиться сторонами:

1) у звітному періоді (періодах), в якому витрати та доходи (балансова вартість основних засобів) за правочином, визнаним недійсним, були враховані в обліку сторони правочину — у разі визнання судом правочину недійсним;

2) у звітному періоді, в якому рішення суду про визнання правочину недійсним набрало законної сили, — у разі визнання правочину недійсним з інших підстав.

Доходи, що не враховуються для визначення об'єкта оподаткування, визначені ст. 136 ПКУ. Таким доходам присвячена ст. 136 ПКУ. Зокрема, для визначення об'єкта оподаткування не враховуються такі доходи:

1) сума попередньої оплати та авансів, отримана в рахунок оплати товарів, виконаних робіт, наданих послуг;

2) суми ПДВ, отримані/нараховані платником ПДВ (за винятком випадків, коли підприємство-продавець не є платником податку на додану вартість);

3) суми коштів або вартість майна, що надходять платникові податку у вигляді прямих інвестицій або реінвестицій (у т. ч. за договорами про спільну діяльність на території України без створення юрособи);

4) суми коштів у частині надміру сплачених податків та зборів, що повертаються або мають бути повернені платникові податку з бюджетів, якщо такі суми не були включені до складу витрат;

5) суми отриманого платником податку емісійного доходу;

6) номінальна вартість взятих на облік, але не оплачених (не погашених) цінних паперів, які засвідчують відносини позики, а також платіжних документів, емітованих (виданих) боржником на користь (на ім'я) платника податку як забезпечення або підтвердження заборгованості такого боржника перед зазначеним платником податку (облігацій, ощадних сертифікатів, казначейських зобов'язань, векселів, боргових розписок, акредитивів, чеків, гарантій, банківських наказів та інших подібних платіжних документів);

7) кошти або майно, які повертаються власнику корпоративних прав, емітованих юридичною особою, після повної і кінцевої ліквідації такої юридичної особи — емітента, або в разі зменшення розміру статутного фонду такої особи, але не вище від вартості придбання акцій, часток, паїв;

8) кошти або майно, які повертаються учаснику договору про спільну діяльність без створення юридичної особи, в разі припинення, розірвання або внесення відповідних змін до договору про спільну діяльність, але не вище від вартості вкладу;

9) кошти або вартість майна, що надходять комісіонеру (повіреному, агенту тощо) у межах договорів комісії, доручення, консигнації та інших аналогічних цивільно-правових договорів;

10) основна сума отриманих кредитів, позик.

Заповнення додатка СБ до декларації з прибутку

Під час заповнення додатка СБ слід пам'ятати таке:

1) у 2012 році додаток квартальний, але подається у звітному періоді виникнення подій, пов'язаних з урегулюванням сумнівної або безнадійної заборгованості чи визнанням боргу покупця безнадійним, разом із податковою декларацією з податку на прибуток;

2) щойно буде заповнено додаток СБ, автоматично треба такі показники відобразити у рядку 03.11 додатка IД «Iнші доходи» та (або) у рядку 06.4.24 додатка IВ «Iнші витрати звичайної діяльності та інші операційні витрати». Фактично показники додатка СБ є складовою інших доходів та (або) інших витрат у цих додатках;

3) наприкінці форми декларації з податку на прибуток передбачено комірки, в яких треба зазначити позначкою «Х» перелік поданих платником додатків. Але у комірці під літерами «СБ» проставляється не позначення «Х», а цифра — кількість поданих додатків СБ до податкової декларації. Адже додаток СБ подається стосовно окремого продавця (покупця), де зазначаються реквізити щодо кожного договору, умови якого не виконано. Наприклад, якщо підприємство має прострочену дебіторську та кредиторську заборгованість за двома договорами (за одним договором — покупець, за іншим — продавець), у клітинці під літерами СБ проставляється цифра 2 (за кількістю договорів).

Сумнівна та безнадійна заборгованість

Що належить до сумнівної та безнадійної заборгованості? П(С)БО 10 «Дебіторська заборгованість» наводить таке визначення: «Сумнівний борг — поточна дебіторська заборгованість, щодо якої є невпевненість її погашення боржником. <...> Поточна дебіторська заборгованість — сума дебіторської заборгованості, яка виникає в ході нормального операційного циклу або буде погашена протягом дванадцяти місяців з дати балансу».

Відповідно до пп. 14.1.11 ПКУ «безнадійна заборгованість — заборгованість, що відповідає одній з таких ознак:

а) заборгованість за зобов'язаннями, щодо яких минув строк позовної давності;

б) прострочена заборгованість, що не погашена внаслідок недостатності майна фізичної особи, за умови що дії кредитора, спрямовані на примусове стягнення майна боржника, не призвели до повного погашення заборгованості;

в) заборгованість суб'єктів господарювання, визнаних банкрутами у встановленому законом порядку або припинених як юридичні особи у зв'язку з їх ліквідацією;

г) заборгованість, яка виявилася непогашеною внаслідок недостатності коштів, одержаних після звернення кредитором стягнення на заставлене майно відповідно до закону та договору, за умови що інші дії кредитора щодо примусового стягнення іншого майна позичальника, визначені нормативно-правовими актами, не спричинилися до повного покриття заборгованості;

ґ) заборгованість, стягнення якої стало неможливим у зв'язку з дією обставин непереборної сили, стихійного лиха (форс-мажорних обставин), підтверджених у порядку, передбаченому законодавством;

д) прострочена заборгованість померлих фізичних осіб, а також осіб, які у судовому порядку визнані безвісно відсутніми, недієздатними або оголошені померлими, а також прострочена заборгованість фізичних осіб, засуджених до позбавлення волі».

Пам'ятайте: до безповоротної фінансової допомоги, згідно з пп. 14.1.257 ПКУ, належить сума:

1) безнадійної заборгованості, відшкодована кредитору позичальником після списання такої безнадійної заборгованості;

2) заборгованості одного платника податків перед іншим платником податків, що не стягнута після закінчення строку позовної давності.

У продавця сума безнадійної заборгованості, отримана від покупця товару (робіт, послуг), яка відшкодована після списання, на підставі пп. 135.5.4 ПКУ визнаватиметься іншим доходом як безповоротна фінансова допомога.

У покупця сума визнаної безнадійної кредиторської заборгованості, яка не стягнута і за якою закінчилася позовна давність, на підставі пп. 135.5.4 ПКУ відноситься до інших доходів. На офіційному сайті ДПС www.sts.gov.ua у рубриці «Єдина база податкових знань», контролюючий орган повідомляє, що до складу доходу включається вся сума кредиторської заборгованості, тобто з урахуванням ПДВ.

Зауважимо, що норми пункту 159.1 ПКУ, які встановлюють порядок урегулювання заборгованості продавця та покупця, не поширюються на заборгованість, що виникла до набрання чинності розділом III цього Кодексу, якщо заходи щодо стягнення таких боргів почали здійснюватися до 01.04.2011 р. Порядок урегулювання такої заборгованості встановлено п. 5 підрозділу 4 розділу ХХ ПКУ.

Врегулювання сумнівної та безнадійної заборгованості у продавця

Продавець товарів, робіт, послуг має право зменшити суму доходу звітного періоду на вартість відвантажених товарів, виконаних робіт, наданих послуг у поточному або попередніх звітних податкових періодах, у разі якщо покупець таких товарів, робіт, послуг затримує без погодження з таким платником податку оплату їх вартості (надання інших видів компенсації їх вартості). Таке право за нормами пп. 159.1.1 ПКУ виникає, якщо протягом звітного періоду відбувається будь-яка з подій:

1) платник податку звертається до суду з позовом (заявою):

— про стягнення заборгованості з такого покупця;

— про порушення справи про його банкрутство;

— про стягнення заставленого ним майна;

2) за поданням продавця нотаріус вчиняє виконавчий напис про стягнення заборгованості з покупця або стягнення заставленого майна (крім податкового боргу).

Пам'ятайте: продавець одночасно зі зменшенням суми доходу звітного періоду зобов'язаний зменшити суму витрат цього звітного періоду на собівартість таких товарів, робіт, послуг.

Зверніть увагу: нормами ПКУ не передбачено такої підстави для визнання заборгованості сумнівною, як подання претензії покупцю в порядку досудового врегулювання спорів.

У господарській діяльності продавця можуть виникнути декілька подій, за якими зменшений дохід треба поновити — збільшити знову — або взагалі немає підстав для зменшення. Отже, якщо:

1) до настання зазначених вище подій (до звернення продавця з позовом до суду або до вчинення нотаріусом виконавчого напису) покупець погашає заборгованість (її частину), зменшення доходу за нормами пп. 159.1.1 ПКУ не здійснюється (пп. 159.1.4 ПКУ);

2) сума визнаної заборгованості або її частини погашається покупцем у наступних податкових періодах, продавець, який зменшив суму доходу за нормами пп. 159.1.1 ПКУ, збільшує доходи на суму заборгованості (її частини) за такі товари, роботи, послуги та збільшує витрати на собівартість (її частину, визначену пропорційно до суми погашеної заборгованості) цих товарів, робіт, послуг за наслідками податкового періоду, на який припадає таке погашення (пп. 159.1.5 ПКУ);

3) суд не задовольняє позов (заяву) такого продавця або задовольняє його частково чи не приймає позов (заяву) до провадження (розгляду) або задовольняє позов (заяву) покупця про визнання недійсними вимог щодо погашення заборгованості або її частини (крім припинення судом провадження у справі повністю або частково, у зв'язку з погашенням покупцем заборгованості або її частини після подання продавцем позову (заяви), то продавець зобов'язаний збільшити суму доходу та витрат, попередньо віднесених ним до зменшення доходу (витрат) за нормами пп. 159.1.1 ПКУ.

У цьому разі починають діяти норми абз. 2 пп. 159.1.2 ПКУ. Унаслідок такого збільшення доходу (витрат) на суму додаткового зобов'язання нараховується пеня, визначена з розрахунку 120% річної облікової ставки НБУ, що діяла на день виникнення додаткового податкового зобов'язання.

Пеня розраховується за строк із першого дня податкового періоду, що настає за періодом, протягом якого відбулося зменшення доходу та витрат згідно з пп. 159.1.1 ПКУ, до останнього дня податкового періоду, на який припадає збільшення доходу та витрат, та сплачується незалежно від значення податкового зобов'язання платника податку за відповідний звітний період (строк сплати пені, на нашу думку, як і строк сплати податку, — протягом 10 днів після граничного терміну подання декларації). Пеня не нараховується на заборгованість (її частину), списану або розстрочену внаслідок укладення мирової угоди відповідно до законодавства з питань банкрутства, починаючи з дати укладення такої мирової угоди.

Заборгованість, яка була попередньо віднесена на зменшення доходу і визнається безнадійною внаслідок:

1) недостатності активів покупця, визнаного банкрутом у встановленому порядку;

2) списання за умовами мирової угоди, укладеної відповідно до законодавства з питань банкрутства, —

не вимагає від продавця знову збільшувати доходи та витрати (пп. 159.1.6 ПКУ).

Норму пп. 159.1.6 ПКУ викладено дещо незрозуміло. Безнадійну заборгованість можна віднести до складу інших витрат також за умови попереднього створення резерву сумнівних боргів — у такому разі при списанні цієї безнадійної заборгованості її можна за абз. «г» пп. 138.10.6 ПКУ віднести до інших витрат у податковому обліку. Але рекомендуємо у такій ситуації звернутися за роз'ясненнями до контролюючих органів.

Нагадаємо також, що сума безнадійної заборгованості, відшкодована покупцем після списання у продавця за пп. 14.1.257 ПКУ, визнаватиметься безповоротною фінансовою допомогою. Відповідно це вимагає за нормами пп. 135.5.4 ПКУ визнати таку суму доходами звітного періоду.

У статті 159 ПКУ не уточнюється, на яку вартість товарів (робіт, послуг) продавцеві зменшувати дохід — з ПДВ чи без. Адже пп. 159.1.1 ПКУ використовує вислів «вартість відвантажених товарів, виконаних робіт, наданих послуг». Логічно, що продавець повинен зменшувати дохід на суму без ПДВ. Крім того, ст. 159 ПКУ встановлює порядок оподаткування, щодо податку на прибуток. Підстав для коригування сум ПДВ у такій ситуації ст. 192 ПКУ не передбачено.

Єдиний вихід — отримати податкову консультацію за нормами ст. 52 ПКУ. На офіційному сайті ДПС www.sts.gov.ua у рубриці «Єдина база податкових знань» контролюючий орган повідомляє, що продавець має право зменшити суму доходу без урахування ПДВ.

Врегулювання сумнівної та безнадійної заборгованості у покупця

Покупець за виконання певних умов зобов'язаний зменшити витрати на вартість заборгованості, якщо покупцем були відображені витрати за отриманими товарами (роботами, послугами).

Відбувається це, якщо заборгованість визнано:

1) судом;

2) за виконавчим написом нотаріуса.

Заборгованість за рішенням суду визнається у податковому періоді, на який припадає день набрання законної сили рішенням суду про визнання (стягнення) заборгованості (її частини) або вчинення нотаріусом виконавчого напису. Відповідно до ст. 85 ГПКУ, «рішення господарського суду набирає законної сили після закінчення строку подання апеляційної скарги (10 днів. — Ред.), якщо апеляційну скаргу не було подано. У разі подання апеляційної скарги рішення, якщо його не скасовано, набирає законної сили після розгляду справи апеляційним господарським судом». При поданні апеляційної скарги апеляційний господарський суд приймає постанову, яка набирає законної сили з дня її прийняття, згідно зі ст. 105 ГПКУ.

Якщо покупець погашає заборгованість (частину) до настання зазначених вище подій, зменшення витрат не відбувається (пп. 159.1.4 ПКУ). Отже, до рішення суду покупець свої витрати не зменшує.

Продавець за датою подання позову (заяви) до суду (отримання ухвали про відкриття провадження у справі) має право зменшити свої доходи та собівартість проданого, але не оплаченого товару, а покупець зобов'язаний зменшити свої витрати у періоді винесення судом рішення не на його користь (якщо апеляція не проводиться). Отже, покупець має право фактично користуватися цими витратами протягом часу, коли триває судовий процес.

Не врегульовано питання, на яку суму зменшує витрати покупець — з ПДВ чи без ПДВ. Не виключено, що позиція податкових органів буде фіскальною. Про що свідчить цитата з пп. 159.1.2 ПКУ: «...Покупець зобов'язаний зменшити витрати на вартість заборгованості, визнану судом...», а сума заборгованості враховує податок на додану вартість.

А ось якщо визнана заборгованість погашається покупцем (самостійно або за процедурою примусового стягнення) у наступних періодах, за наслідками податкового періоду, в якому здійснюється таке погашення, за нормами пп. 159.1.5 ПКУ покупець має право поновити суму витрат на таке погашення (або її частину).

Пам'ятайте: якщо сумнівна заборгованість у покупця набуде ознак безнадійної внаслідок:

1) недостатності у нього активів і визнання його банкрутом у встановленому порядку;

2) списання за умовами мирової угоди, укладеної відповідно до законодавства з питань банкрутства, —

це жодним чином не відобразиться у податковому обліку покупця (пп. 159.1.6 ПКУ). Але за нормами пп. 135.5.4 ПКУ сума безнадійної кредиторської заборгованості визнаватиметься доходом.

Приклад 9. Підприємство «Альфа» за договором купівлі-продажу від 01.06.2012 р. №0106 відвантажило товар підприємству «Бета» на суму 120 тис. грн (у т. ч. ПДВ). Договором встановлено термін розрахунків — до 30.06.2012 р. Покупець сплатив лише 60 тис. грн (у т. ч. ПДВ).

Підприємство «Альфа» у III кв. 2012 року (10.09.2012 р.) звернулося з позовом до суду про стягнення заборгованості з покупця в розмірі 60 тис. грн (у т. ч. ПДВ). Є ухвала про відкриття справи. За розглядом справи у грудні (03.12.2012 р.) суд задовольнив позов повністю. Апеляція покупцем не подавалася.

За умовами прикладу продавець:

— у III кв. має право зменшити суму доходу на вартість відвантажених, але без погодження з продавцем не оплачених товарів у розмірі 50 тис. грн (без ПДВ) та зменшити суму витрат на собівартість цієї частини товару 30 тис. грн (умовно).

Припустімо, що покупець встиг продати товар у грудні. Тоді за умовами прикладу покупець:

— у IV кв. зобов'язаний зменшити витрати на вартість заборгованості, визнаної судом, у розмірі 60 тис. грн.

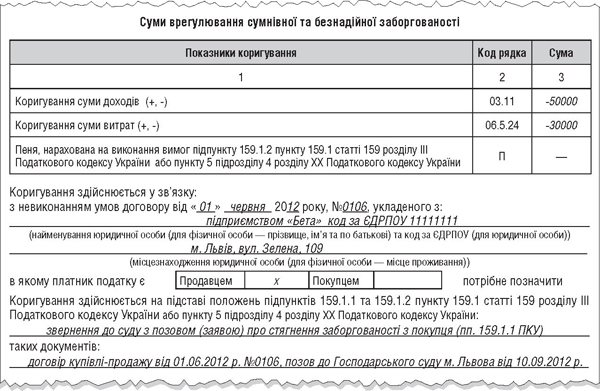

Заповнення додатків СБ продавця (зразок 2) та покупця (зразок 3) див. нижче. Крім того, дані із додатка СБ треба перенести до рядка 03.11 додатка IД та рядка 06.4.24 додатка IВ продавця, а також до рядка 06.4.24 додатка IВ покупця.

Зразок 2

Відображення сумнівної заборгованості у продавця за три квартали 2012 р.

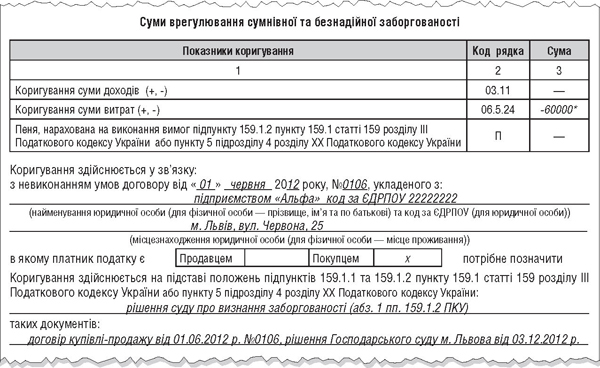

Зразок 3

Відображення сумнівної заборгованості у покупця за 2012 рік

* Як ми згадували вище, ПКУ чітко не зазначає, на яку суму слід коригувати витрати покупцю — з ПДВ чи без ПДВ. Не виключено, що позиція податкових органів буде фіскальною, з посиланням на пп. 159.1.2 ПКУ: «...Покупець зобов'язаний зменшити витрати на вартість заборгованості, визнану судом...», і в сумі заборгованості враховуватиметься податок на додану вартість.

Заповнення додатка ЦП до декларації з прибутку

Якщо підприємство у своїй господарській діяльності має справу з цінними паперами, деривативами та іншими, ніж цінні папери, корпоративними правами (далі — ЦП), то воно підпадає під діяльність, що потребує спеціального податкового обліку, визначеного п. 153.8, 153.9 ПКУ.

Отже, як ведеться окремий ціннопаперовий облік? Виокремимо головні моменти, пов'язані з ним.

1. До доходів відносяться:

— сума коштів або вартість майна, отримана (нарахована) платником податку від продажу, обміну, викупу емітентом, погашення або інших способів відчуження ЦП чи інших, ніж ЦП, корпоративних прав;

— вартість будь-яких матеріальних цінностей чи нематеріальних активів, які передаються платнику податку в зв'язку з таким продажем, обміном, викупом емітентом, погашенням або відчуженням;

— сума будь-якої заборгованості підприємства, яка погашається у зв'язку з таким продажем, обміном або відчуженням.

2. До витрат відносяться:

— сума коштів або вартість майна, сплачена (нарахована) платником податку продавцю (у тому числі емітенту, під час розміщення) ЦП або інших, ніж цінні папери, корпоративних прав, як компенсація їх вартості;

— сума будь-якої заборгованості покупця, яка виникає у зв'язку з таким придбанням.

Платник податку веде відокремлений облік фінансових результатів операцій з цінними паперами в розрізі окремих видів цінних паперів та інших, ніж цінні папери, корпоративних прав, у тому числі окремий облік операцій з цінними паперами, придбаними під час їх розміщення, повторного продажу емітентом чи внаслідок здійснення внеску до статутного капіталу. При цьому облік операцій з акціями ведеться разом з іншими, ніж цінні папери, корпоративними правами. Витрати платника податку, понесені при придбанні цінних паперів, які використані платником в операціях РЕПО, не враховуються у визначенні фінансових результатів за операціями з торгівлі цінними паперами протягом строку РЕПО, а враховуються при визначенні фінансових результатів за операціями РЕПО в порядку, передбаченому в пункті 153.9 ПКУ.

Проте основне питання «ціннопаперового» обліку — дата визнання витрат.

Щодо операцій на первинному ринку ЦП дата визнання витрат чітко прописана у ПКУ. Так, відповідно до абз. 7 п. 153.8 ПКУ, у разі якщо платник податку виступає інвестором при первинному розміщенні ЦП або наступного продажу власних акцій емітентом чи у разі внесення коштів до статутного капіталу емітента, то витрати, сплачені (нараховані) таким платником податку емітенту таких ЦП, визнаються витратами того звітного періоду, в якому визнано доходи від відчуження таких цінних паперів.

Але щодо операцій з ЦП на вторинному ринку з приводу дати виникнення витрат траплялися суперечки. Одні спеціалісти радили відображати їх у періоді понесення, інші — у періоді продажу відповідних ЦП як витрати з собівартості таких ЦП.

Аналізуючи відповідь податківців у УПК №579, затвердженій наказом ДПСУ від 05.07.2012 р. №579, можемо дійти висновку:

1) операції на первинному ринку ЦП вимагають відображати витрати за ними тільки у момент отримання доходів від їх реалізації;

2) дата відображення «ціннопаперових» витрат за операціями на вторинному ринку прив'язана до дати їх фактичного понесення.

Наприклад, якщо інвестор вносить кошти в обмін на акції чи інші корпоративні права, то показати свої витрати за датою здійснення такої операції він не зможе — йому треба чекати дати, коли він продасть свою частку в статутному капіталі об'єкта інвестування. I тільки тоді він зможе результативний показник (додатне значення) відобразити у рядку 3 декларації з податку на прибуток із відповідним його відображенням у ряд. 03.20 додатка IД та розписом за окремими рядками доходів і витрат додатка ЦП (рядки 1.1, 1.2).

У разі якщо інвестор придбаває акції (наприклад А1) на вторинному ринку через торговця ЦП, витрати у «ціннопаперовому» обліку він може визнати, не чекаючи реалізації цих акцій (А1), а одразу датою здійснення таких «ціннопаперових» витрат. Таке придбання відобразиться тільки у ряд. 1.2 додатка ЦП та у разі продажу у звітному періоді якихось інших акцій (А2), фінрезультат від їх продажу інвестор може зменшити на суму витрат на придбання у звітному періоді акцій (А1). У разі якщо фінрезультат від продажу буде більшим, ніж витрати на придбання нових акцій, додатна різниця відобразиться, крім додатка ЦП, також і в рядку 03.20 додатка IД та рядку 03 декларації з податку на прибуток. В іншому разі від'ємна дельта за операціями з акціями може бути відображена тільки у ряд. 1.3 додатка ЦП. Пам'ятайте: і до додатка IД, і до декларації з податку на прибуток переноситься лише додатна різниця від операцій з ЦП. Також нагадаємо, що всі інші витрати та доходи платника податку, крім витрат та доходів за операціями з ЦП та іншими, ніж цінні папери, корпоративними правами, визначеними п. 153.8 ПКУ, враховуються у визначенні об'єкта оподаткування на загальних умовах ПКУ.

Одразу зазначимо, що відповідно до пп. 135.5.11 ПКУ доходи від торгівлі ЦП включаються до інших доходів та відображаються в рядку 03 IД декларації з прибутку. Дані з рядка 03 декларації, своєю чергою, потребують розшифрування в додатку IД, в рядки 03.20 та 03.21 якого переноситься лише додатний фінансовий результат від операцій з ЦП та деривативами, тобто прибуток від операцій з торгівлі ЦП, деривативами та іншими, ніж ЦП, корпоративними правами. Фінансовий результат за операціями з ЦП, деривативами та корпоративними правами ведеться відокремлено та визначається відповідно до п. 153.8, п. 153.9 ПКУ.

1. Якщо протягом звітного періоду витрати на придбання кожного з окремих видів ЦП та інших, ніж цінні папери, корпоративних прав, понесені (нараховані) платником податку, перевищують доходи, отримані (нараховані) від продажу (відчуження) ЦП або інших, ніж цінні папери, корпоративних прав цього ж самого виду протягом такого звітного періоду, то маємо від'ємний фінансовий результат. Такий результат у декларації не відображається, а переноситься на зменшення фінрезультатів від операцій з ЦП або іншими, ніж цінні папери, корпоративними правами цього ж самого виду наступних звітних періодів наростаючим підсумком до повного погашення (згідно зі ст. 150 ПКУ).

2. Якщо протягом звітного періоду доходи від продажу (обміну, викупу емітентом, погашення або інших способів відчуження) кожного з окремих видів ЦП та інших, ніж цінні папери, корпоративних прав, отримані (нараховані) платником податку, перевищують витрати, понесені (нараховані) внаслідок придбання ЦП або інших, ніж цінні папери, корпоративних прав цього ж самого виду протягом такого звітного періоду, то маємо додатний фінансовий результат. Такий результат треба зменшити на від'ємний фінрезультат від операцій з ЦП або іншими, ніж цінні папери, корпоративними правами цього ж самого виду минулих періодів. Прибуток включається до складу інших доходів за результатами такого звітного періоду.

3. За операціями з деривативами (похідними інструментами) визначається загальний результат платника податку від таких операцій за звітний податковий період за даними бухгалтерського обліку. Від'ємний результат від операцій з деривативами переноситься на зменшення результату від операцій з деривативами наступних звітних періодів наростаючим підсумком до повного погашення (згідно зі ст. 150 ПКУ). Додатний результат (з урахуванням від'ємного результату від операцій з деривативами минулих періодів) включається до складу доходів платника податку за результатами такого звітного податкового періоду. Усі інші витрати та доходи платника податку за операціями з деривативами враховуються у визначенні об'єкта оподаткування такого платника податку на загальних умовах, встановлених цим Кодексом.

Пункт 153.8 ПКУ говорить, що всі інші витрати та доходи платника податку, крім витрат та доходів за операціями з ЦП, деривативами та корпоративними правами, враховуються у визначенні об'єкта оподаткування такого платника податку на загальних умовах.

Приклад 10. Акцій та облігацій підприємство «Альфа» станом на початок четвертого кварталу 2012 р. не мало. Від'ємного фінансового результату станом на початок четвертого кварталу за операціями з ЦП та облігаціями у підприємства «Альфа» не було. Підприємство «Альфа» придбало (оплата та передача ЦП відбулася протягом четвертого кварталу) у четвертому кварталі 2012 року через торговця ЦП на вторинному ринку:

1) облігації підприємства «Гама» на суму 25000 грн. Облігації були продані у четвертому кварталі за суму 24000 грн через торговця ЦП;

2) акції підприємства «Сігма» на суму 55000 грн. Акції були продані за вигідним курсом у четвертому кварталі на суму 65000 грн через торговця ЦП.

Загалом сума витрат на оплату послуг торговця ЦП становить 6570 грн.

Таким чином, за підсумками четвертого кварталу 2012 року (див. зразок 4) слід відобразити в окремому ціннопаперовому обліку: