Часто право на податковий кредит підтверджується податковою накладною, оформленою відповідно до певних вимог. Але іноді платник ПДВ може отримати право на податковий кредит за відсутності податкової накладної або при її невідповідності встановленим вимогам.

Стара знайома — податкова накладна

У більшості випадків податкова накладна (далі — ПН) є основним (а часто і єдиним) документом, що підтверджує право платника ПДВ на податковий кредит. Так, згідно з п. 198.6 ПКУ суми ПДВ, сплачені (нараховані) у зв'язку з придбанням товарів або послуг, відносяться до складу податкового кредиту лише за умови підтвердження їх ПН, оформленою відповідно до вимог ст. 201 ПКУ. Крім ПН, право на податковий кредит подекуди може підтверджуватися іншими документами, перелік яких наведено у п. 201.11 ПКУ1.

Згідно з п. 201.1 ПКУ продавець — платник ПДВ зобов'язаний видати покупцю на його вимогу податкову накладну. Її обов'язкові реквізити перераховані у цьому самому пункті — всього їх дванадцять. Податкова накладна обов'язково скріпляється печаткою відповідальної особи, якій делеговано право виписувати ПН, і основною печаткою підприємства або спеціальною печаткою для податкових накладних. Крім ст. 201 ПКУ, оформлення ПН регламентовано Порядком №1379. У цьому документі порядок оформлення податкової накладної описано докладніше. Слід враховувати, що п. 198.6 ПКУ забороняє відносити до податкового кредиту суми ПДВ за ПН, оформленими з порушенням вимог ст. 201, а пункт 201.2 цієї статті говорить про те, що порядок оформлення ПН затверджується ДПСУ. Отже, потрібно одночасно враховувати норми ПКУ та цього підзаконного акта. Проте сама ДПСУ визнає, що не всі порушення Порядку №1379 можуть бути підставою для анулювання податкового кредиту, допускаються незначні відхилення, що не впливають на форму і зміст ПН2. Зрозуміло, що податкова накладна, яка бездоганно оформлена і відповідає всім вимогам, що висуваються до неї, — це запорука спокою покупця — платника ПДВ. Сьогодні ми поговоримо про те, як застрахувати себе від неприємностей, якщо постачальник виписав ПН з порушенням норм ПКУ та/або Порядку №1379, чи порушив порядок реєстрації її в Єдиному реєстрі податкових накладних, чи взагалі відмовився видати цей документ.

1 Право на податковий кредит у розмірі сум імпортного ПДВ підтверджується також митними деклараціями (п. 198.6 ПКУ), але ці випадки ми зараз не розглядаємо.

2 Наприклад, у Консультації №127 податківці роз'яснюють, що правило про вирівнювання реквізитів заголовної частини ПН по правому полю не є підставою для вилучення ПН зі складу податкового кредиту.

Податковий кредит без податкової накладної

Трапляються випадки, коли мати податкову накладну зовсім не обов'язково. Згідно з п. 201.11 ПКУ податковий кредит може підтверджуватися іншими документами, ніж ПН (див. таблицю).

Як бачимо, ПКУ містить вичерпний список таких документів: їх усього чотири види. Будь-які інші документи (товарні чеки, квитанції прибуткових касових ордерів тощо) не дають права на податковий кредит. Зведену інформацію про документи, що дають право на ПК, показано у таблиці.

Таблиця

Документи, що дають право на податковий кредит без податкової накладної

|

|

|

|

|

| Пп. «а» п. 201.11 | Транспортний квиток | Купівля квитків для оплати проїзду працівників, у т. ч. під час службових відряджень. Розрахунки за квитки можуть здійснюватися у готівковій та безготівковій формі | — загальна сума платежу; — сума ПДВ; — податковий номер продавця. Ця вимога не стосується тих квитків і рахунків, форма яких установлена міжнародними стандартами |

| Готельний рахунок | Оплата проживання працівників у готелях під час службових відряджень. Розрахунки з готелями можуть здійснюватися у готівковій та безготівковій формі | ||

| Рахунок за послуги зв'язку та інші послуги | У разі постачання послуг, вартість яких визначається за даними приладів обліку, тобто без участі «людського чинника» (послуги зв'язку, комунальні послуги тощо) | ||

| Пп. «б» п. 201.11 | Касовий чек | Загальна сума поставлених товарів (послуг) не може перевищувати 200 грн на день без урахування ПДВ (з урахуванням ПДВ — 240 грн) | — сума отриманих товарів (послуг); — загальна сума нарахованого ПДВ; — фіскальний номер постачальника; — податковий номер постачальника |

Платник ПДВ має право на податковий кредит за транспортними квитками, рахунками готелів і рахунками за послуги, щодо яких облік ведеться за даними приладів, незалежно від суми, на яку виписано такі документи.

До цієї групи документів належать, зокрема, рахунки за комунальні послуги та за послуги зв'язку, за обов'язкової умови, що вартість отриманих послуг визначається приладами обліку. Але, як правило, постачальники таких послуг все ж таки видають податкові накладні, хоча нерідко оформляють їх за допомогою факсимільного підпису і такої самої печатки, що суперечить правилам, установленим в п. 201.1 ПКУ. У цьому разі покупець має такі варіанти можливих дій:

1) включити суму сплаченого ПДВ за такими рахунками до податкового кредиту на підставі рахунка за послуги згідно з пп. «а» п. 201.11 ПКУ;

2) звернутися до постачальника послуг із проханням про видачу ПН, оформленої відповідно до вимог ПКУ і Порядку №1379:

а) якщо постачальник задовольняє це прохання, покупець включає отриману ПН до свого реєстру отриманих податкових накладних і до звітності з ПДВ за загальними правилами на підставі ПН;

б) якщо постачальник не задовольняє це прохання, покупець може сформувати свій податковий кредит згідно з пп. «а» п. 201.11 ПКУ знову ж таки на підставі рахунка, який і буде включено до реєстру отриманих податкових накладних із зазначенням виду «ПО» в графі 5 розділу II реєстру (п. 11.4 Порядку №1002), або ж подати до органу ДПС заяву зі скаргою на дії постачальника.

Проблема у тому, що електронний квиток не має матеріальної форми і, відповідно, не може бути підставою для включення до складу ПК сум ПДВ, сплачених платником податків при його придбанні. Для підтвердження ПК за наявності транспортного квитка такий документ повинен містити загальну суму платежу, суму ПДВ та податковий номер продавця — платника ПДВ1. Рекомендуємо покупцю звернутися до продавця з проханням про видачу ПН згідно з п. 201.1 і п. 201.10 ПКУ.

1 Див. також лист ДПА у м. Києві від 25.07.2011 р. №7623/10/31-606, див. «ДК» №48/2011.

З приводу норми пп. «б» п. 201.11 виникли різночитання щодо того, чи можна включити до ПК суму податку в межах 40,00 грн за касовим чеком, загальна сума якого більша за 240 грн з ПДВ, і сума ПДВ, відповідно, більша за 40 грн? Якщо сприймати буквально слова «з метою такого нарахування (тобто нарахування податкового кредиту з ПДВ) загальна сума отриманих товарів/послуг не може перевищувати 200 гривень за день (без урахування податку)», то можна дійти висновку, що загальна сума покупок за всіма чеками не повинна перевищувати 200 грн (без урахування ПДВ) на день, причому сума кожного окремого чека значення не має. Важливою є лише «загальна сума отриманих товарів/послуг».

Проте ДПАУ в листі від 22.04.2011 р. №7680/6/16-1515-20 (див. «ДК» №22/2011) висловлює протилежну, фіскальну думку: «Якщо платник податків отримав касовий чек, в якому загальна сума отриманих товарів/послуг перевищує 200 гривень, то відповідно такий платник податків не має права на підставі цього чека віднести до податкового кредиту ні всю суму ПДВ, сплачену при придбанні таких товарів/послуг, ні її частину». Автор вважає, що така позиція ДПАУ суперечить нормам ПКУ. Адже пп. «б» п. 201.11 ПКУ зазначає, що тільки з метою нарахування податкового кредиту загалом за день потрібно враховувати межу в 200 грн, а зовсім не те, щоб цій межі відповідала вся сума одного чека. Тобто обмеження суми покупки в 200 грн стосується загальної вартості куплених товарів (послуг) за день, а не суми одного чека. Як би там не було, а остаточне рішення з цього питання залишається за покупцем — платником ПДВ.

Ось така ситуація склалася на сьогодні щодо підтвердження податкового кредиту без ПН. Підсумовуючи сказане: якщо покупець отримав один із розглянутих вище документів, що дають право на податковий кредит і повністю відповідають вимогам п. 201.11 ПКУ, але не отримав правильно оформленої податкової накладної, то він не втратить право на ПК і йому не обов'язково звертатися до постачальника з проханням про видачу ПН. Тим більше немає нагальної потреби подавати заяву зі скаргою на постачальника.

Звертаємо вашу увагу, що до таких документів не застосовується правило, встановлене в абзаці третьому п. 198.6 ПКУ. Воно діє лише для податкових накладних: «у разі якщо платник податку не включив у відповідному звітному періоді до податкового кредиту суму податку на додану вартість на підставі отриманих податкових накладних, таке право зберігається за ним протягом 365 календарних днів з дати виписки податкової накладної». Тож єдиний звітний період, в якому можна формувати податковий кредит з урахуванням документів-винятків, - період виписування таких документів.

Але попри це покупець має право звернутися до постачальника з проханням видати йому податкову накладну, і той зобов'язаний буде це прохання задовольнити (п. 201.1 ПКУ). I тоді вже цю ПН можна буде включити до ПК протягом 365 днів. Якщо ж постачальник відмовиться видавати ПН, посилаючись на те, що право покупця на податковий кредит не було порушено, останній має право подати скаргу до ДПС про відмову постачальника видати податкову накладну. При цьому можлива така ситуація: продавець виписав ПН за підсумками щоденних операцій згідно з п. 8.4 Порядку №1379, а покупцю було видано касовий чек (виписано готельний рахунок, рахунок за послуги зв'язку тощо). У періоді виписування чека або рахунка покупець на підставі цього документа не відобразив у себе ПК, а в наступних періодах він звертається до продавця з проханням про видачу ПН, щоб врахувати її протягом 365 календарних днів з дати виписування. Продавець має два варіанти подальших дій.

Варіант 1: відмовити покупцю у видачі ПН, аргументуючи тим, що покупець міг і повинен був подбати про це протягом періоду виписування чека або рахунка. Тепер покупець не має права вимагати ПН, бо механізм захисту цього права (абз. 11 п. 201.10 ПКУ) працює лише протягом поточного звітного періоду. Отже, відмова продавця видати ПН за документами, виписаними у минулих звітних періодах, не матиме жодних наслідків ні для нього, ні для покупця.

Варіант 2: видати покупцю ПН та внести зміни до своєї податкової звітності: зменшити суму постачання за зведеною ПН та відобразити цю суму за IПН покупця. Для цього потрібно подати уточнюючий розрахунок до податкової декларації за період виписування документів, а зміни зазначити у додатку 5 до цього розрахунку: за рядком таблиці «Iнші» 1 «Податкові зобов'язання» буде записано суму з мінусом, а в окремому рядку із зазначенням IПН покупця — та сама сума з плюсом.

Автор не рекомендує покупцям зловживати своїм правом подання скарги на дії продавця, якщо продавець видав правильно оформлені документи, що підтверджують право на податковий кредит без ПН. Практичної користі такі дії покупцеві не принесуть, адже він і без податкової накладної має право на податковий кредит. А для постачальника такі дії покупця можуть обернутися неприємностями, про що докладніше буде сказано далі.

Помилково перераховані кошти і ПДВ

Досить поширеною є ситуація, коли платник ПДВ помилково перераховує кошти іншому платникові ПДВ, а потім звертається до одержувача з проханням про видачу ПН на помилково перераховану суму.

Особливість взаємин щодо помилкових платежів полягає у тому, що при помилкових платежах є зобов'язання з повернення отриманих коштів, але немає договору, за яким ці кошти були отримані. Цей вид зобов'язань існував ще у системі римського права і називався «Зобов'язання ніби з договору». Це зобов'язання, що виникають за відсутності між сторонами договору, але за своїм характером і змістом схожі із зобов'язаннями, які виникають з договорів. У цьому і криється причина поширеної помилки, що на помилкові надходження коштів потрібно нараховувати ПДВ та виписувати податкові накладні. За своєю природою ці кошти є радше поворотною фінансовою допомогою, аніж доходом від реалізації товарів/послуг.

Довести, що кошти були сплачені й отримані помилково, дуже просто: контрагенти не мають договорів або рахунків, на підставі яких було зроблено помилковий платіж, а також нерідко призначення платежу не узгоджується з діяльністю одержувача.

Тепер пригадаймо, що об'єктом обкладення ПДВ є операції, перелік яких міститься у ст. 185 ПКУ. Це операції з постачання товарів і послуг, ввезення і вивезення товарів на/з митної території України тощо. У разі отримання помилкового платежу жодних постачань надалі не передбачається, тобто цей платіж не можна вважати першою подією операції постачання, немає підстави для платежу (немає договору постачання або рахунка). Помилкове перерахування коштів з банківського рахунка неналежного платника на рахунок неналежного одержувача, а також зворотна операція з їх повернення не є операціями з постачання товарів та послуг, а отже, не є і об'єктом обкладення ПДВ. Тому, на думку автора, на помилкові платежі ПДВ не нараховується і податкові накладні не виписуються, незалежно від терміну повернення коштів. Аналогічно не має значення той факт, що помилково отримані кошти були отримані в одному звітному періоді, а повернені в іншому.

Згідно з п. 6 Указу №227, одержувач повинен повернути помилково отримані кошти у п'ятиденний1 термін. Про це саме говорить і НБУ в листі від 09.01.98 р. №25-011/46-181. Проте цей термін ніяк не впливає на факт нарахування чи ненарахування податкових зобов'язань з ПДВ на суму помилкового платежу. Указ №227 регулює тільки платіжну дисципліну, і цей захід спрямовано на те, щоб неналежні одержувачі не користувалися помилково отриманими коштами.

1 Маються на увазі банківські дні.

Тема помилкових платежів дуже широка і заслуговує окремої публікації, тож тут покажемо основні проблемні моменти на прикладі, взятому з практики.

Приклад 1 Компанія «А» здійснила помилковий платіж на рахунок компанії «Б» — платника ПДВ у сумі 60000 грн, в т. ч. ПДВ — 10000 грн. Дата платежу — 30.01.2012 р., призначення — «За аудиторські послуги згідно з рахунком №5 від 23.01.2012 р.». Компанія «Б» була створена для торгівлі продуктами харчування, але наразі тимчасово не провадить діяльності, і тому коштів на поточному рахунку не має. Крім того, вона не має права надавати аудиторські послуги. 20.02.2012 р. компанія «Б» отримала у банку виписку з рахунка і виявила помилкове надходження у сумі 60000 грн. Того самого дня компанія «Б» повернула помилково отримані кошти їх відправникові.

Компанія «А» звернулася до компанії «Б» з вимогою видати податкову накладну, зареєстровану в Єдиному реєстрі. Компанія «Б» відмовилася це зробити, мотивуючи тим, що немає договору на аудиторські послуги, вона не виписувала жодного рахунка і не має можливості зазначити у ПН підставу платежу, вид послуг, їх обсяг та ціну, бо цих послуг вона не надаватиме. Крім того, компанія «Б» не має можливості сплатити до бюджету 10000 грн необгрунтовано і потім не зможе отримати їх назад, поки не почне вести діяльність і не перекриє майбутніми податковими зобов'язаннями. Нагадаємо при цьому, що вимога компанії «А» щодо реєстрації ПН з сумою ПДВ 10000 грн у Єдиному реєстрі також необгрунтована, адже у Єдиному реєстрі реєструються ПН, у яких сума ПДВ перевищує 10000 грн.

Компанія «А» подала заяву зі скаргою на компанію «Б», додала до неї копію банківської виписки та відобразила податковий кредит у сумі 10000 грн за цією банківською випискою. Компанія «Б» отримала запит від своєї податкової інспекції, на який відповіла такими самими аргументами, якими мотивувала відмову компанії «А». На цьому інцидент було вичерпано. Оскільки компанія «Б» не нараховувала податкових зобов'язань, компанії «А» довелося анулювати свій податковий кредит.

Скаржимося правильно

У всіх інших випадках, крім розглянутих вище, платники ПДВ мають право на податковий кредит лише за наявності правильно оформленої ПН. У разі якщо сума ПДВ в одній податковій накладній перевищує 10000 грн1, така накладна повинна бути ще й зареєстрована в Єдиному реєстрі податкових накладних. Податкові накладні, в яких сума ПДВ не перевищує 10000 грн, на сьогодні не підлягають реєстрації в ЄРПН. Виняток становлять податкові накладні, виписані при постачанні підакцизних та імпортних товарів, — вони повинні реєструватися у реєстрі незалежно від суми ПДВ (п. 201.10, п. 11 підрозділу 2 розділу ХХ ПКУ, а також див. Порядок №1246).

Якщо постачальник видав ПН, оформлену з порушенням вимог п. 201.1 ПКУ, або порушив Порядок №1246 (невчасно зареєстрував ПН, взагалі її не зареєстрував, дані зареєстрованої ПН не відповідають даним виписаної ПН тощо), або взагалі відмовився видавати покупцю ПН, покупець може скористатися правом подачі скарги на такого постачальника. Таке право передбачене абзацом 11 п. 201.10 ПКУ. Скарга подається за формою додатка 8 до декларації з ПДВ2.

1 Якщо ПН виписана з 1 січня 2012 р. або після цієї дати.

2 Форма, затверджена наказом Мінфіну від 25.11.2011 р. №1492. Для спеціальної і скороченої декларацій передбачено аналогічний додаток 5, а для декларації переробного підприємства — додаток 4.

До заяви за формою додатка 8 до декларації з ПДВ додаються копії товарних чеків або інших розрахункових документів, наприклад квитанцій прибуткових касових ордерів, банківських виписок, касових чеків тощо, що підтверджують сплату ПДВ при придбанні товарів (послуг). Якщо податковий кредит нараховується за першою подією — постачанням товарів (послуг), які ще не сплачені, до заяви додаються копії первинних документів постачальника, що підтверджують отримання товарів (послуг) і складені відповідно до вимог Закону про бухоблік, наприклад товаротранспортні накладні, витратні накладні постачальника, акти приймання-передачі результатів робіт (послуг) тощо.

Подати заяву покупець може тільки разом із декларацією за той звітний період, в якому постачальникові були сплачені кошти або від нього були отримані товари чи послуги, а правильно оформлену податкову накладну отримати не вдалося або немає факту реєстрації накладної в ЄРПН протягом 20 календарних днів після виписування. Iншими словами, подавати заяву потрібно «по гарячих слідах», якщо до закінчення терміну подання звітності з ПДВ так і не вдалося підтвердити податковий кредит правильно оформленою та зареєстрованою ПН. ДПС дотримується такої самої думки й обгрунтовує її тим, що подання додатка 8 разом з уточнюючим розрахунком за минулі періоди законом не передбачене. Справді, у заголовній частині форми заяви немає реквізиту «уточнюючий». Якщо покупець уже подав звітність з ПДВ без заяви, а пізніше прийняв рішення таку заяву подати, і при цьому крайній термін здачі звітності ще не настав, можна подати нову звітну декларацію і до неї вже додати заяву за формою додатка 8. При цьому така декларація і всі додатки до неї, в т. ч. і заява, повинні містити відмітку «новий звітний».

Якщо звітність подається засобами телекомунікаційного зв'язку, то копії первинних або розрахункових документів слід подати до органу ДПС окремо, у тому самому порядку, який встановлено для подання податкової звітності у паперовому вигляді (див. лист ДПАУ від 16.03.2011 р. №7273/7/16-1117). Нагадаємо, що це можна зробити як особисто, так і поштою з урахуванням термінів такого варіанта подання, передбачених у п. 49.5 ПКУ, тобто за 10 днів до закінчення терміну подання декларації. Ми рекомендуємо вибрати перший варіант, бо при цьому можна особисто проконтролювати факт приймання копій документів працівниками ДПС і не наразитися на ризик втрати права на податковий кредит, якщо при надісланні копій документів поштою вони будуть загублені або доставлені після закінчення терміну подання податкової звітності з ПДВ.

Форма додатка 8 складається з двох таблиць. Перша з них заповнюється у випадках відмови постачальника видати податкову накладну. Друга таблиця заповнюється у разі, якщо продавець ПН видав, але при цьому порушив порядок її заповнення і/або порядок її реєстрації в ЄРПН і ці порушення так і не були усунені. Не зайвим тут буде врахувати відповідь на запитання 7 Консультації №127, у якому сказано, що «порушенням порядку заповнення податкової накладної вважатиметься перш за все відсутність у податковій накладній хоча б одного показника, який є обов'язковим реквізитом податкової накладної (перераховані у підпунктах «а» — «і» пункту 201.1 статті 201 розділу V Кодексу), а також невідповідність показників, зазначених у податковій накладній, умовам поставки (ціна, вартість, номенклатура, кількість товару тощо). Недотримання, зокрема, передбаченого пунктом 2 Порядку №1379 (останній абзац) правила щодо вирівнювання реквізитів заголовної частини податкової накладної по правій межі поля, не є підставою для виключення податкової накладної зі складу податкового кредиту». Це означає, що незначні порушення в оформленні ПН не повинні призвести до анулювання податкового кредиту і бути предметом спорів покупців та постачальників.

Заповнення таблиць додатка 8 не є надто складним. Винятком є лише графа 7 першої таблиці, яка називається «Номер і дата документа, що засвідчує факт відмови продавця надати податкову накладну».

Річ у тім, що на практиці далеко не кожен постачальник зважиться підтвердити свою відмову письмово, наприклад у вигляді листа або письмової відповіді на запит покупця. Автор припускає, що це можна було б зробити, якщо відмова постачальника була чимось мотивована, наприклад:

1) покупець просить видати ПН за наявності документа, що дає право на податковий кредит без ПН (п. 201.11 ПКУ);

2) покупець просить видати ПН, яка вже була видана йому раніше;

3) неналежний платник коштів (і водночас платник ПДВ) просить неналежного одержувача коштів видати ПН на помилково перераховані кошти.

Взагалі-то правомірною буде лише остання причина відмови у видачі ПН, але в цьому випадку і подання заяви за формою додатка 8 ніяк не допоможе неналежному платникові сформувати свій податковий кредит за рахунок ПДВ у помилково перерахованих сумах. Отже, виходить, що постачальник не має законних підстав для відмови покупцю у видачі ПН у всіх випадках, коли він зобов'язаний нарахувати податкові зобов'язання та виписати будь-яку ПН: на ім?я покупця, на ім?я неплатника ПДВ, зведену податкову накладну за операціями за день тощо. Неправомірно також відмовляти покупцю у видачі ПН, якщо вона вже виписувалася раніше, але з якихось причин покупцем не отримана. Тоді можна говорити про те, що продавець не виконав свого обов'язку, передбаченого п. 201.1 ПКУ, — виписав, але не видав покупцю ПН. У цьому разі її слід ще раз виписати під тим самим номером, з тією самою датою, і видати покупцеві.

Якщо ж покупець не заперечує факту отримання ПН, але знову звертається до продавця за повторною її видачею (наприклад, унаслідок втрати або псування попередньо виданої накладної), то продавець також не має права відмовити покупцеві у його проханні. У цьому разі видається дублікат ПН. Проте слово «дублікат» на ній писати не слід, бо це не передбачено формою ПН і така накладна може вважатися неправильно оформленою.

Якщо відмова постачальника видати ПН не грунтується на нормах будь-яких нормативних актів і покупець при цьому не отримав жодного документа, що засвідчує таку відмову, то він і не зможе правильно заповнити першу таблицю додатка 8 до декларації з ПДВ. Отже, є ризик того, що орган ДПС не визнає такої заяви з формальних причин і відмовить покупцю у праві на податковий кредит. Що можна порадити в такій ситуації?

По-перше, покупець може написати листа постачальникові з проханням про видачу ПН, зазначивши у ньому крайній термін для відповіді. При настанні цього терміну та за відсутності відповіді можна заповнити першу таблицю додатка 8, зазначивши у графі 7 реквізити свого листа постачальнику. Факт відмови за таким листом підтверджуватиметься відсутністю даних про відповідь постачальника у журналі вхідної документації покупця.

По-друге, можна залишити цю графу незаповненою, тобто поставити у ній прочерк. Аргументувати правильність такого варіанта заповнення графи 7 можна тим, що вимога документального підтвердження відмови у видачі ПН наразі не міститься у жодному нормативному документі.

По-третє, спробувати все ж таки врегулювати ситуацію, що виникла, «мирними» способами, не вдаючись до подання скарги на постачальника. Здебільшого спрацьовує саме цей варіант: сторонам зазвичай вдається уникати відкритих конфліктів щодо виписування ПН.

Проте у світлі останніх законодавчих змін (п. 201.10, п. 11 підрозділу 2 розділу ХХ ПКУ) з'явилися ситуації, коли без заяви-скарги покупцю важко обійтися. Це порушення порядку реєстрації ПН в ЄРПН, які виправити неможливо, і покупець ризикує назавжди втратити право на податковий кредит. Насправді у цих випадках йдеться про досить великі суми ПДВ, а деякі порушення виправити вже неможливо, наприклад порушення термінів реєстрації або невідповідність даних в ЄРПН даним податкової накладної. Тож радимо постачальникам сумлінно ставитися до свого обов'язку реєстрації податкових накладних в ЄРПН, щоб такими діями не спровокувати подання скарги покупцем і, як наслідок, позапланової перевірки у себе.

При поданні додатка 8 слід зробити відповідну відмітку після третього розділу декларації.

Оскільки суми податкового кредиту, відображеного у додатку 8, включаються до показника рядка 10 декларацій, їх потрібно відобразити і в додатку 5. У додатку 5 такі суми відображають точно так само, як нібито податкова накладна на них була отримана, тобто із зазначенням IПН постачальника та у згорнутому вигляді, якщо з цим постачальником було проведено декілька операцій за один звітний період. Зрозуміло, періодом виписування документів, доданих до заяви, може бути лише поточний звітний період. Крім того, зверніть увагу, що кожна скарга на постачальника відображається в окремому додатку 8 до декларації.

Нагадаємо, що подання покупцем заяви за формою додатка 8 є підставою для документальної позапланової виїзної перевірки постачальника, мета якої — перевірка тільки однієї операції, саме тієї, за якою і надійшла скарга. При цьому будь-які інші операції податківці перевіряти не мають права. Не виключено, що внаслідок перевірки у постачальника буде проведено зустрічну перевірку цієї операції у покупця.

I наприкінці приведемо приклад заповнення додатка 8 до декларації з ПДВ.

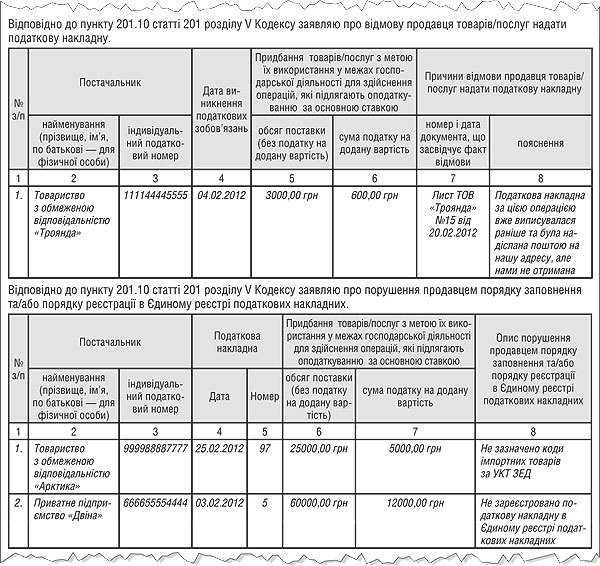

Приклад 2 ТзОВ «Дайна» — платник ПДВ, 04.02.2012 р. отримало товари від ТзОВ «Троянда» на суму 3600 грн, у т. ч. ПДВ — 600 грн, і звернулося до постачальника з проханням про видачу податкової накладної. ТзОВ «Троянда» відмовилося видавати ПН, посилаючись на те, що вона вже була виписана раніше і надіслана поштою на адресу ТзОВ «Дайна». Ця відмова була оформлена листом від ТзОВ «Троянда» №15 від 20.02.2012 р. Оскільки ТзОВ «Дайна» не отримало поштового відправлення від ТзОВ «Троянда», воно прийняло рішення подати заяву за формою додатка 8 до декларації з ПДВ і тим самим сформувати свій податковий кредит за рахунок цієї операції.

Крім того, ТзОВ «Дайна» отримало від постачальника-імпортера ТзОВ «Арктика» ПН від 25.02.2012 р. без зазначення кодів імпортних товарів за УКТ ЗЕД на загальну суму 30000 грн, у т. ч. ПДВ — 5000 грн. На прохання покупця замінити цю накладну ТзОВ «Арктика» відповіло відмовою.

Ще один постачальник, ПП «Двіна», не встиг вчасно зареєструвати в ЄРПН податкову накладну, виписану на адресу ТзОВ «Дайна». Накладна була виписана 03.02.2012 р. і протягом 20 днів не зареєстрована у ЄРПН. Сума постачання за цією накладною становить 72000 грн, у т. ч. ПДВ — 12000 грн.

Усі ці операції відображаються у реєстрі ТзОВ «Дайна» розділу II із зазначенням виду «ЗП» у графі 5.

Щоб не втратити права на податковий кредит за цими операціями, ТзОВ «Дайна» подає заяву про ці порушення. Дані про першу операцію воно зазначає у першій таблиці, а дані після другої і третьої операцій — у другій таблиці додатка 8 до декларації з ПДВ за лютий 2012 р.

Разом із заявою ТзОВ «Дайна» подає копії таких документів: прибуткової накладної від ТзОВ «Троянда», прибуткової накладної від ТзОВ «Арктика», банківської виписки за 03.02.2012 р., в якій відображено передоплату на адресу ПП «Двіна».

Зразок

Заповнення додатка 8 до Декларації з ПДВ

Нормативна база

- Указ №227 — Указ Президента України №227/95 від 16.03.95 р. «Про заходи щодо нормалізації платіжної дисципліни у народному господарстві України».

- Порядок №1379 — Порядок заповнення податкової накладної, затверджений наказом Мінфіну від 01.11.2011 р. №1379.

- Порядок №1246 — Порядок ведення Єдиного реєстру податкових накладних, затверджений постановою КМУ від 29.12.2010 р. №1246.

- Порядок №1002 — Порядок ведення Реєстру виданих і отриманих податкових накладних, затверджений наказом ДПАУ від 24.12.2010 р. №1002.

- Консультація №127 — Узагальнююча податкова консультація з окремих питань відображення у податковому обліку з податку на додану вартість звітного періоду податкових накладних, виписаних у попередніх періодах, та формування на їх підставі податкового кредиту, затверджена наказом ДПСУ від 16.02.2012 р. №127.

Юлія ЄГОРОВА, фахівець з оподаткування та бухгалтерського обліку