Лист ДПАУ від 12.05.2011 р. №8882/6/17-0215

Як правильно заповнити Форму №1ДФ

У бухгалтера часто виникають запитання з приводу правильного заповнення форми №1ДФ не тільки тому, що ознаки доходу ще незвичні, але й тому, що в Порядку №10201 нечітко прописано, які саме доходи і за яким кодом слід відображати. Фахівці ДПАУ у листі від 12.05.2011 р. №8882/6/17-0215 пояснюють, як правильно заповнити №1ДФ.

Чи слід відображати дохід за ознакою 133

За цим кодом повинні відображатися «суми єдиного внеску на загальнообов'язкове державне соціальне страхування платника податку, що вносяться за рахунок його роботодавця у розмірах, визначених законом». У бухгалтерів не раз виникало запитання щодо того, чи слід суму ЄСВ, нарахованого на заробітну плату, відображати у звітності за ф. №1ДФ. Згідно з Порядком №1020 ця ознака доходу повинна відображатися з 1 січня 2011 року, тобто вже у звітності I кварталу такий дохід повинен був відобразитись у ф. №1ДФ.

У коментованому листі говориться, що дохід з ознакою «133» відображатиметься, лише якщо працедавець перераховуватиме кошти до Накопичувального фонду. Накопичувальний фонд створюється Пенсійним фондом як цільовий позабюджетний фонд (п. 1 ст. 78 Закону про пенсійне страхування2).

1 Порядок заповнення та подання податковими агентами Податкового розрахунку сум доходу, нарахованого (сплаченого) на користь платників податку, і сум утриманого з них податку, затверджений наказом ДПАУ від 24.12.2010 р. №1020.

2 Закон України від 09.07.2003 р. №1058-IV «Про загальнообов'язкове державне пенсійне страхування».

Це цільовий позабюджетний фонд, який створюється відповідно до Закону про пенсійне страхування, акумулює страхові внески застрахованих осіб, що обліковуються на накопичувальних пенсійних рахунках та інвестуються з метою отримання інвестиційного доходу на користь застрахованих осіб, пенсійні активи якого використовуються для оплати договорів страхування довічних пенсій або одноразових виплат застрахованим особам, а у випадках, передбачених цим Законом, членам їхніх сімей чи спадкоємцям та на інші цілі, передбачені цим Законом (абз. 11 ст. 1 Закону про пенсійне страхування).

Наразі Накопичувальний фонд не створено.

У листі зазначено: «Враховуючи необхідність у майбутньому удосконалення обліку сум збору на державне пенсійне страхування, що вносяться за рахунок працедавця у розмірах, визначених законом, та обліковуються в індивідуальній картці застрахованої особи (найманого працівника), зазначена інформація до набрання чинності законом про запровадження перерахування частини страхових внесків до Накопичувального фонду у Податковому розрахунку ф. №1ДФ за ознакою «133» не відображається».

Тобто лише зі зміною пенсійного законодавства відображатимемо у ф. №1ДФ дохід з ознакою «133»

Але для відображення внесків до Накопичувального фонду передбачено ознаку 134 «Сума страхових внесків до Накопичувального фонду, а у випадках, передбачених законом, — обов'язкові страхові внески до недержавного пенсійного фонду та фонду банківського управління» (пп. 165.1.7 ПКУ). Зараз за цією ознакою дохід показують нечисленні підприємства, що перераховують внески до недержавних пенсійних фондів. Нагадаємо, що відповідно до абз. 2 п. 142.2 ПКУ підприємство має право віднести на витрати в податковому обліку внески за договором довгострокового страхування життя або будь-якого виду недержавного пенсійного забезпечення найманої ним фізичної особи в межах 25 відсотків заробітної плати, нарахованої такій найманій особі протягом податкового року, на який припадають такі податкові періоди.

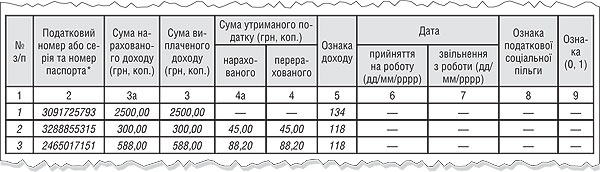

Приклад 1 ТзОВ «АРТ БУД Л» перераховує внески на недержавне пенсійне страхування до СК «Юпітер» у сумі 2500 грн за II квартал, що становить 25% зарплати заступника директора Дорука Пезека, податковий номер 3091725793. У звітності за формою №1ДФ відобразимо цю виплату за ознакою 134 (див. зразок).

Зразок

Заповнення форми №1ДФ за умовами прикладів 1, 2, 3

Чи всі кошти, видані на відрядження або під звіт, слід відображати за ознакою «118»

Відповідно до Порядку №1020 за цією ознакою відображаються «кошти, отримані платником податку на відрядження або під звіт, у тому числі надміру витрачені та не повернуті у встановлені законодавством строки».

Читаючи буквально, всі кошти, що відображаються за рах. 372 «Розрахунки з підзвітними особами», повинні відобразитись у звітності. Але це нелогічно, оскільки далеко не всі такі кошти обкладатимуться ПДФО. Оподаткуванню підлягають лише надміру отримані та вчасно не прозвітовані кошти на підставі пп. 164.2.11 ПКУ.

Приклад 2 Наказом по ТзОВ «АРТ БУД Л» встановлено розмір добових 100 грн. Працівник Мельник О. В., податковий номер 3288855315, завчасно повернувся з відрядження (виконав роботу за 12 днів, а не за встановлені 15 днів). Працівник прозвітував вчасно, але кошти як надміру витрачені до каси не повернено, бухгалтер утримала ПДФО із зарплати в розмірі 15% від 300 грн — 45 грн (див. зразок).

Приклад 3 Керівник ТзОВ «АРТ БУД Л» Решетник О. В., податковий номер 2465017151, від'їжджає на 5 днів для участі у симпозіумі в Криму. Наказом по підприємству добові встановлюються в розмірі 300,00 грн. У цьому разі підприємство матиме право на податкові витрати тільки в межах 182,40 грн (дозволених абз. 4 пп. 140.1.7 ПКУ). Сума понад 182,40 грн — 117,60 грн у розрахунку на добу — виплачується за рахунок прибутку підприємства. При затвердженні авансового звіту 15% від суми перевищення в розмірі 88,20 грн — 15% від 588,00 грн1 — слід утримати з керівника і сплатити до бюджету.

1 Надмірно виплачені добові за 1 добу 117,60 грн (300,00 грн - 182,40 грн), за 5 діб — 588,00 грн. 15% ПДФО від 588,00 грн становитиме 88,20 грн.

У ф. №1ДФ виплачені доходи відобразяться так, як показано на зразку.

На жаль, лист ДПАУ не є нормою, прописаною в ПКУ чи хоча б у Порядку №1020, але це вже прогрес, принаймні написано на папері, а не лише усно роз'яснено фахівцями ДПС.

У коментованому листі ДПАУ нагадує, що за неподання звітності та за помилки при складанні ф. №1ДФ, виявлені вперше, пунктом 119.2 ПКУ передбачено накладення штрафу в розмірі 510 гривень.

Якщо ж протягом року порушення допущено вдруге, то сума штрафу становитиме вже 1020 гривень.

Богдана АНДРУЩАК, «Дебет-Кредит»