Ведення первинних документів в електронному вигляді: що слід врахувати?

Первинні та зведені облікові документи можуть бути складені і в електронній формі, але повинні при цьому мати обов'язкові реквізити, визначені п. 2 ст. 9 Закону про бухоблік:

- назву документа (форми);

- дату складання;

- назву підприємства, від імені якого складено документ;

- зміст та обсяг господарської операції, одиницю виміру господарської операції;

- посади осіб, відповідальних за здійснення господарської операції і правильність її оформлення;

- особистий підпис або інші дані, що дають змогу ідентифікувати особу, яка брала участь у здійсненні господарської операції.

Первинні документи, складені в електронній формі, застосовуються у бухобліку за умови дотримання вимог законодавства про електронні документи та електронний документообіг.

Також п. 6.4 Положення №88 передбачено, що первинні документи, облікові регістри та бухгалтерська та інша звітність, створені у формі електронного документа, повинні зберігатися на електронних носіях інформації у формі, що дає змогу перевірити їх цілісність на цих носіях, та протягом строку, що не повинен бути меншим від строку, встановленого для відповідних документів на папері.

Отже, електронний документ, який складено відповідно до вимог чинного законодавства та який містить усі необхідні реквізити, має таку ж юридичну силу, як і документ, складений у паперовому вигляді.

При цьому платники податків, які здійснюють ведення документів з обліку доходів, витрат та інших показників, пов'язаних із визначенням об'єктів оподаткування (податкових зобов'язань), первинних документів, регістрів бухгалтерського обліку, фінансової звітності, інших документів, пов'язаних з обчисленням та сплатою податків і зборів у електронному вигляді, зобов'язані при проведенні перевірок надати посадовим особам контролюючого органу на їх вимогу копії документів, що належать до предмета перевірки.

Копією документа на папері для електронного документа є візуальне подання електронного документа на папері, яке засвідчене в порядку, встановленому законодавством (ст. 7 Закону про електронні документи). Тобто, по суті, це роздруківка електронного документа з підписами осіб, які його склали, засвідчене печаткою (за наявності).

Складаємо акт в електронній формі: якою є дата його складання?

В ІПК від 07.11.2019 р. №585/4/99-00-07-03-02-13, яку ми коментували тут), податківці вважали, що акт виконаних робіт (наданих послуг) набуває статусу первинного документа, що засвідчує факт здійснення господарської операції, після належним чином його оформлення. Відповідно, якщо електронний документ підписується пізніше, ніж дата його складання, зазначена в такому документі, первинним документом (який відображається в бухобліку) цей документ стає саме з дати накладання останнього потрібного підпису. Отже, можна було зробити висновок — до накладання останнього підпису первинного документа (акта) немає, а отже, немає і податкових наслідків!

Своєю чергою, Мінфін наполягав, що незалежно від дати складання або підписання електронного первинного документа господарські операції повинні бути відображені в облікових регістрах у тому звітному періоді, в якому вони були здійснені. Тобто можна було зробити висновок — навіть якщо останній підпис на первинний документ (акт) було накладено пізніше дати його складання, реалізацію таких робіт або послуг в бухгалтерському обліку відображаємо тоді, коли ці послуги були надані, а роботи виконані.

То як же бути платнику податку? Хіба можуть дані про постачання послуг або робіт бути різними в бухгалтерському та податковому обліках? І як уникнути суперечок під час податкових перевірок?

Зараз з'явилася надія, що жодних суперечок не буде. Податківці в ІПК від 17.03.2020 р. №1112/6/99-00-07-03-02-06/ІПК зазначили, що оскільки серед обов'язкових реквізитів первинного документа, визначених п. 2 ст. 9 Закону про бухоблік, дата підписання документа відсутня, платникам податку при здійсненні операцій з постачання послуг з метою визначення дати виникнення податкових зобов'язань з ПДВ та, відповідно, складання податкових накладних за такими операціями, слід використовувати дату складання документа (в паперовій чи електронній формі), який містить відомості про постачання послуг платником податку, оскільки даний реквізит визначений Законом про бухоблік як обов'язковий для первинного документа.

Таким чином, при здійсненні платником податку (постачальником) операції з постачання послуг, які оформлялись первинним документом, складеним в електронній формі, датою виникнення податкових зобов'язань з ПДВ та відповідно складання податкової накладної за такою операцією буде вважатися дата складання такого первинного документа, який містить відомості про господарську операцію, незалежно від дати накладання електронних підписів.

Отже, якщо у платника ПДВ першою подією є надання послуг, то ПЗ з ПДВ необхідно визнавати саме на дату складання електронного акта, незважаючи на те, якою датою такий електронний документ буде підписано отримувачем послуг.

Як організувати обмін електронними документами з ДПС?

Абзацами 1 та 3 п. 42.6 ПКУ визначено, що електронний документообіг між платником податків та контролюючим органом здійснюється відповідно до ПКУ, законів про електронні документи та про електронні довірчі послуги без укладення відповідного договору.

Платник податків стає суб'єктом електронного документообігу після надсилання до контролюючого органу першого будь-якого електронного документа у встановленому форматі з дотриманням вимог законів України про електронні документи та про електронні довірчі послуги.

Порядок обміну електронними документами платника податків та контролюючого органу затверджується центральним органом виконавчої влади, що забезпечує формування та реалізує державну фінансову політику (абз. 10 п. 42.6 ПКУ).

Пунктом 2 розд. ІІ Порядку №557, зокрема, визначено, що автор (платник) створює електронні документи у строки та відповідно до порядку, що визначені законодавством для відповідних документів в електронному та паперовому вигляді, із зазначенням всіх обов'язкових реквізитів та з використанням засобу кваліфікованого електронного підпису чи печатки, керуючись Порядком №557.

Створення електронного документа завершується накладанням на нього кваліфікованого електронного підпису підписувача (підписувачів) та печатки (за наявності).

Автор має право отримати кваліфіковану електронну довірчу послугу у будь-якого кваліфікованого надавача електронних довірчих послуг.

Після накладання кваліфікованого електронного підпису автор здійснює шифрування електронного документа з дотриманням вимог до форматів криптографічних повідомлень, затверджених в установленому законодавством порядку, та надсилає його у форматі (стандарті) з використанням телекомунікаційних мереж до адресата протягом операційного дня (п. 3 розд. ІІ Порядку №557).

У разі якщо адресатом є контролюючий орган, після надходження електронного документа здійснюється його автоматизована перевірка (п. 5 розд. ІІ Порядку №557).

Автоматизована перевірка здійснюється у день надходження або не пізніше наступного робочого дня, якщо електронний документ надійшов після закінчення операційного дня (п. 6 розд. ІІ Порядку №557).

Згідно з п. 7 розд. ІІ Порядку №557 автоматизована перевірка електронного документа включає:

- перевірку правового статусу кваліфікованого електронного підпису чи печатки відповідно до ч. 2 ст. 18 Закону про електронні довірчі послуги;

- перевірку обов'язковості та послідовності накладання на електронний документ кваліфікованого електронного підпису чи печатки підписувачів у встановленому порядку;

- перевірку відповідності електронного документа затвердженому формату (стандарту);

- перевірку наявності обов'язкових реквізитів;

- перевірку права підпису електронного документа підписувачем.

Пунктом 8 розд. ІІ Порядку №557 передбачено, що перша квитанція надсилається автору електронного документа протягом двох годин з часу його отримання контролюючим органом, в іншому разі — протягом перших двох годин наступного операційного дня.

У першій квитанції, що формується за результатами автоматизованої перевірки, зазначеної у п. 7 розд. ІІ Порядку №557, повідомляється про результати такої перевірки. У разі негативних результатів автоматизованої перевірки у першій квитанції повідомляється про неприйняття електронного документа із зазначенням причин, у такому випадку друга квитанція не формується. На першу квитанцію накладається печатка контролюючого органу, здійснюється її шифрування та надсилання автору електронного документа. Другий примірник першої квитанції в електронному вигляді зберігається в контролюючому органі.

Якщо автору протягом встановленого строку після відправки електронного документа не надійшла перша квитанція, електронний документ вважається не одержаним адресатом.

Відповідно до п. 9 розд. ІІ Порядку №557 не пізніше наступного робочого дня з моменту формування першої квитанції, якщо інше не встановлено нормативно-правовими актами та Порядком №557, формується друга квитанція.

Друга квитанція є підтвердженням про прийняття (реєстрацію) або повідомленням про неприйняття в контролюючому органі електронного документа. В другій квитанції зазначаються реквізити прийнятого (зареєстрованого) або неприйнятого (із зазначенням причини) електронного документа, результати обробки в контролюючому органі (дата та час прийняття (реєстрації) або неприйняття, реєстраційний номер, дані про автора та підписувача (підписувачів) електронного документа та автора квитанції).

На другу квитанцію накладається печатка відповідного контролюючого органу, здійснюється її шифрування та надсилання автору електронного документа. Другий примірник другої квитанції зберігається в контролюючому органі (п. 10 розд. ІІ Порядку №557).

У разі наявності другої квитанції про прийняття електронного документа датою та часом прийняття (реєстрації) електронного документа контролюючим органом вважаються дата та час, зафіксовані у першій квитанції (п. 11 розд. ІІ Порядку №557).

Якщо автором надіслано до контролюючих органів кілька примірників одного електронного документа (у разі виправлення, неотримання першої квитанції тощо), оригіналом вважається електронний документ, надісланий до контролюючих органів останнім до закінчення граничного строку, встановленого законодавством для подання такого документа, за умови, що його було сформовано правильно та прийнято (зареєстровано), про що автору надійшла друга квитанція про прийняття (п. 12 розд. ІІ Порядку №557).

Електронний документообіг між платником та ДПС: коли припиняється?

Відповідно до змін, внесених пп. 2 п. 6 розд. І Закону №786, які набрали чинності 07.11.2020 р., статтю 42 ПКУ доповнено новим пунктом 42.6, згідно з яким електронний документообіг між платником податків та контролюючим органом здійснюється відповідно до ПКУ, законів про електронні документи та про електронні довірчі послуги без укладення відповідного договору.

Керівник платника податків визначає, змінює перелік уповноважених осіб платника податків, які наділяються правом підписання, подання, отримання ними документів та інформації через електронний кабінет від імені платника податків, та визначає їхні повноваження.

Платник податків стає суб'єктом електронного документообігу після надсилання до контролюючого органу першого будь-якого електронного документа у встановленому форматі з дотриманням вимог законів про електронні документи та про електронні довірчі послуги.

Платник податків один раз протягом року може надіслати ДПС через Електронний кабінет заяву про відмову отримувати документи через Електронний кабінет. Форма такої заяви буде наведена у додатку 4 до Порядку №637. Датою завершення листування платника податків через Електронний кабінет буде дата, зазначена у квитанції про доставку контролюючому органу заяви про відмову отримувати документи через Електронний кабінет.

Електронний документообіг між платником податків та контролюючим органом припиняється також у випадках:

- отримання інформації від кваліфікованого надавача електронних довірчих послуг про завершення строку чинності (або скасування) кваліфікованого сертифіката відкритого ключа керівника платника податків;

- отримання інформації з Єдиного державного реєстру юридичних осіб, фізичних осіб — підприємців та громадських формувань про зміну керівника платника податків;

- отримання інформації з Єдиного державного реєстру юридичних осіб, фізичних осіб — підприємців та громадських формувань про державну реєстрацію припинення юридичної особи;

- наявності в Державному реєстрі фізичних осіб — платників податків інформації про припинення підприємницької діяльності фізичної особи — підприємця чи незалежної професійної діяльності фізичної особи;

- наявності в Державному реєстрі фізичних осіб — платників податків інформації про закриття реєстраційного номера облікової картки платника податків у зв'язку зі смертю.

Хто підписує декларацію, якщо на підприємстві немає посади бухгалтера?

Чи повинен керівник підприємства двічі підписувати податкову декларацію, тобто у графі за керівника і вдруге у графі за головного бухгалтера, якщо в штаті підприємства немає посади бухгалтера, а облік веде сам керівник? Чи слід підписувати лише за керівника, а в графі за головного бухгалтера ставити прочерк?

Згідно з підпунктом 48.5.1 ПКУ податкова декларація повинна бути підписана керівником платника податків або уповноваженою особою, а також особою, яка відповідає за ведення бухгалтерського обліку та подання податкової декларації до органу державної податкової служби.

У разі ведення бухгалтерського обліку та подання податкової декларації безпосередньо керівником платника податку податкова декларація підписується таким керівником та особою, яка відповідає за ведення бухгалтерського обліку. Достатнім підтвердженням справжності документа податкової звітності є наявність оригіналу підпису уповноваженої особи на документі у паперовій формі або наявність в електронному документі електронного цифрового підпису платника податку.

Згідно з пунктом 49.8 ПКУ під час прийняття податкової декларації уповноважена посадова особа органу державної податкової служби, в якому перебуває на обліку платник податків, зобов'язана перевірити наявність і достовірність заповнення всіх обов'язкових реквізитів, передбачених пунктами 48.3 — 48.4 ПКУ, в тому числі підписи платника податку — фізичної особи та/або посадових осіб платника податку, визначених Кодексом, засвідчені печаткою платника податку (за наявності).

Таким чином, податкова декларація вважатиметься прийнятою за умови дотримання інших вимог та якщо реквізити директора і головного бухгалтера заповнені та відповідають реєстраційним даним платника податків.

Електронна касова книга: як її вести?

Згідно з п. 41 розд. IV Положення №148, установи/підприємства за умови забезпечення належного зберігання касових документів мають право вести касову книгу в електронній формі за допомогою комп'ютерних засобів. Програмне забезпечення, за допомогою якого ведеться касова книга, повинне забезпечувати візуальне відображення і роздрукування кожної з двох частин аркуша касової книги («Вкладний аркуш касової книги» та «Звіт касира»), які за формою і змістом повинні відтворювати форму та зміст касової книги в паперовому вигляді.

Відповідно до пп. 5 та 6 Пояснення до заповнення додатка 5 до Положення №148 записи в касовій книзі здійснюються на підставі інформації з касових документів. Записи в касовій книзі здійснюються до початку наступного робочого дня (тобто із залишками на кінець попереднього дня), а також містять усі реквізити, що передбачені формою касової книги. Сторінки касової книги нумеруються автоматично в порядку зростання з початку року.

Під час складання електронного документа касової книги роздруковуються кожна з двох частин аркуша касової книги: «Вкладний аркуш касової книги» та «Звіт касира». Водночас:

- у разі роздрукування «Вкладного аркуша касової книги» у кінці місяця автоматично роздруковується загальна кількість аркушів касової книги за цей місяць, а в разі роздрукування в кінці року — їх загальна кількість за рік;

- після роздрукування «Вкладного аркуша касової книги» і «Звіту касира» касир перевіряє правильність складання цих документів, підписує їх і передає «Звіт касира» разом з відповідними касовими документами до бухгалтерії під підпис у «Вкладному аркуші касової книги»;

- протягом року «Вкладний аркуш касової книги» зберігається касиром окремо за кожний місяць. Після закінчення календарного року (або залежно від потреби) «Вкладний аркуш касової книги» формується в підшивки в хронологічному порядку. Загальна кількість аркушів за рік засвідчується підписами керівника і головного бухгалтера установи/підприємства — юридичної особи, а підшивки формуються в книгу;

- після закінчення календарного року касова книга на електронних носіях передається для зберігання відповідно до законодавства України.

Чи є електронна митна декларація підставою для податкового кредиту з ПДВ?

Про це йшлося в ІПК від 05.04.2018 р. №1392/6/99-99-15-03-02-15/ІПК.

Перш за все податківці нагадали, що за п. 198.1 ПКУ до податкового кредиту відносяться суми ПДВ, сплачені/нараховані у разі здійснення операцій з ввезення товарів та/або необоротних активів на митну територію України.

При цьому згідно з п. 201.12 ПКУ у разі ввезення товарів на митну територію України документом, що посвідчує право на віднесення сум податку до податкового кредиту, вважається митна декларація, оформлена відповідно до вимог законодавства, яка підтверджує сплату податку.

Статтею 257 МКУ передбачено, що електронне декларування здійснюється з використанням електронної митної декларації, засвідченої електронним цифровим підписом, та інших електронних документів або їх реквізитів у встановлених законом випадках.

Митна декларація та інші документи, подання яких контролюючим органам передбачено МКУ, оформлені на паперовому носії та у вигляді електронних документів, мають однакову юридичну силу.

Порядок оформлення митної декларації наведено у Положенні №450. Зокрема, у п. 16 зазначено, що електронна митна декларація вважається оформленою за наявності внесеної до неї посадовою особою митного органу, яка завершила митне оформлення, за допомогою автоматизованої системи митного оформлення відмітки про завершення митного оформлення та засвідчення такої декларації електронним цифровим підписом посадової особи митного органу, яка завершила митне оформлення.

Нагадаємо, що на думку податківців, за тимчасовою митною декларацією формування податкового кредиту не відбувається.

А ось якщо митне оформлення завершено, електронна митна декларація, оформлена за допомогою автоматизованої системи митного оформлення, що підтверджує сплату ПДВ, є підставою для формування податкового кредиту.

Й у випадку митного оформлення товарів з використанням електронної митної декларації оформлення електронної митної декларації на паперових носіях не є обов'язковим.

Придбано електронний квиток: що є підставою для відшкодування витрат на відрядження?

Відповідно до п. 134.1 ПКУ об'єктом оподаткування податком на прибуток є прибуток із джерелом походження з України та за її межами, який визначається шляхом коригування (збільшення або зменшення) фінансового результату до оподаткування (прибутку або збитку), визначеного у фінансовій звітності підприємства відповідно до національних положень (стандартів) бухгалтерського обліку або міжнародних стандартів фінансової звітності, на різниці, які виникають відповідно до положень ПКУ.

Абзацом першим п. 44.2 ПКУ встановлено, що для обрахунку об'єкта оподаткування платник податку на прибуток використовує дані бухгалтерського обліку та фінансової звітності щодо доходів, витрат та фінансового результату до оподаткування.

Частиною першою ст. 9 Закону про бухоблік передбачено, що підставою для бухгалтерського обліку господарських операцій є первинні документи. Для контролю та впорядкування оброблення даних на підставі первинних документів можуть складатися зведені облікові документи.

Згідно з п. 12 розд. ІІ «Порядок відрядження в межах України», п. 11 розд. ІIІ «Порядок відрядження за кордон» Інструкції №59, у разі використання електронного авіаквитка підставою для відшкодування витрат на його придбання є такий пакет документів: оригінал розрахункового або платіжного документа, що підтверджує здійснення розрахункової операції у готівковій чи безготівковій формі (платіжне доручення, розрахунковий чек, касовий чек, розрахункова квитанція, виписка з карткового рахунку, квитанція до прибуткового касового ордера); роздрук на папері частини електронного авіаквитка із вказаним маршрутом (маршрут/квитанція); оригінали відривної частини посадкових талонів пасажира або роздрукований на паперовому носії електронний посадковий талон, отриманий у разі онлайн-реєстрації на авіарейс.

При використанні електронного проїзного/перевізного документа на поїзд підставою для відшкодування витрат на його придбання є роздрукований на паперовому носії посадочний документ (у разі перевезення багажу — роздрукований на паперовому носії перевізний документ; у разі окремого замовлення послуги (зокрема, послуги з користування комплектом постільних речей, резервування місць) — роздрукований на паперовому носії документ на послуги).

При здійсненні Інтернет-замовлення проїзних документів на автобусні пасажирські перевезення підставою для відшкодування витрат на придбання електронного квитка є роздрукований на паперовому носії проїзний документ.

Докладно про облік таких витрат ми писали тут.

Нагадаємо також, що КМУ нещодавно ухвалив законопроект, яким пропонується введення електронних квитків в автотранспорті і в електричних потягах. Тепер цей законопроект буде розглядати ВРУ. Про це ми писали тут.

Як складаються у 2021 році податкові накладні та розрахунки коригування в електронному вигляді?

Починаючи з 01.01.2015 р. всі податкові накладні та розрахунки коригування до них складаються платниками ПДВ виключно в електронній формі.

З 01.02.2015 р. обов'язковій реєстрації в ЄРПН підлягають всі податкові накладні та розрахунки коригування до них, складені починаючи з 01.02.2015 р. незалежно від суми ПДВ, зазначеної в такій податковій накладній/розрахунку коригування. Обов'язковій реєстрації також підлягають податкові накладні, складені за операціями з постачання товарів/послуг, які звільнено від оподаткування, а також податкові накладні, що не надаються покупцю.

Податківці про це нагадували тут. При цьому вони зазначали: у паперовому вигляді у платника податку мають бути тільки податкові накладні за січень 2015 р., які не підлягали обов'язковій реєстрації, якщо їх не зареєстровано в ЄРПН.

Роздруковувати складені в електронній формі ПН/РК і засвідчувати їх підписами та/або печаткою закон не вимагає. Заборони цьому немає, і якщо платник ПДВ бажає це робити, він може. Однак такі роздруківки матимуть статус лише копії (і те, якщо на них є напис «Згідно з оригіналом» і зазначено підпис, посаду та ПІБ особи, яка здійснювала роздрук, і дату, коли це було зроблено). Оригінал ПН/РК в електронній формі ця копія, звісно, не замінить.

Щодо чинних форм ПН/РК

Березень 2021 року виявився дуже насиченим для платників ПДВ. Зокрема, у цьому місяці встигли з'явитися вже 2 нові форми податкових накладних та розрахунків коригування до них (ПН/РК).

Спочатку Мінфін Наказом №734 затвердив у новій редакції форму податкової накладної та розрахунку коригування до неї. Оскільки у п. 4 Наказу №734 зазначалося, що він набирає чинності з 1 числа місяця, що настає за місяцем його офіційного опублікування, а опубліковано його було в «Офіційному віснику» від 02.02.2021 р. №8, то застосовувати нові форми слід було з 1 березня.

Але вже 12 березня 2021 року набрав чинності новий Наказ №131, яким теж було затверджено, зокрема, нові форми податкової накладної та розрахунку коригування. І застосовувати їх (за роз'ясненням від ДПСУ) платники податку отримали можливість вже з 16 березня!

І от саме про цей, останній варіант ПН/РК, ми зараз поговоримо. Що ж в ньому нового?

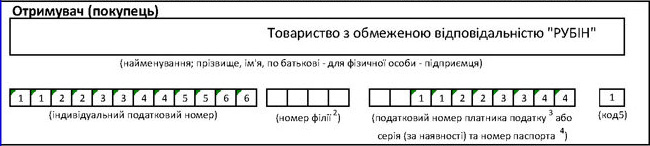

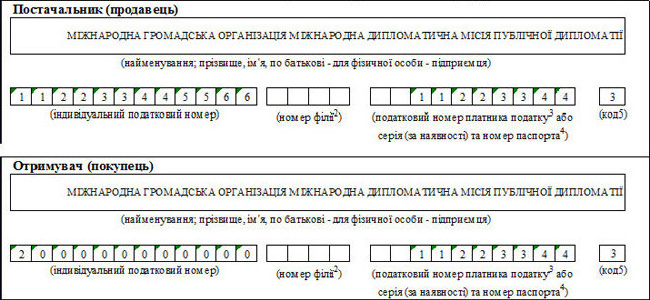

Реквізит «Код» щодо продавця і покупця

У цьому реквізиті з 16 березня нічого не змінилося, але він діє з 1 березня.

Заповнення цього реквізиту відбувається за п. 4 Порядку №1307, який доповнили новим абзацом.

Увага! У рядку «код» податкової накладної зазначається ознака джерела податкового номера відповідно до реєстру, якому належить податковий номер особи:

1 — Єдиний державний реєстр підприємств та організацій України (ЄДРПОУ);

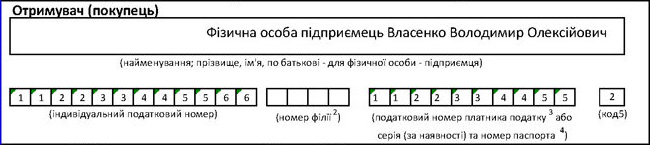

2 — Державний реєстр фізичних осіб — платників податків (ДРФО);

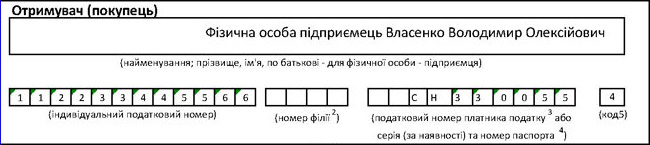

3 — реєстраційний (обліковий) номер платника податків, який присвоюється контролюючими органами (для платників податків, які не включені до ЄДРПОУ);

4 — серія (за наявності) та номер паспорта (для фізичних осіб, які через свої релігійні переконання відмовляються від прийняття реєстраційного номера облікової картки платника податків та офіційно повідомили про це відповідний контролюючий орган і мають відмітку у паспорті).

Рядок «код» заповнюється у разі заповнення рядка «Податковий номер платника податку або серія (за наявності) та номер паспорта» податкової накладної.

Приклад 1. Підприємство складає ПН на покупця — юрособу — платника ПДВ.

Приклад 2. Підприємство складає ПН на ФОП — платника ПДВ.

Приклад 3. Підприємство складає ПН на ФОП, який через свої релігійні переконання відмовляються від прийняття реєстраційного номера облікової картки платника податків.

В якому випадку проставляється код «3»?

Код «3» проставляється у тому випадку коли податкова накладна виписується на користь платника податків, що має 9-розрядний реєстраційний (обліковий) номер платника податків, наданий контролюючим органом (п. 2.4 Порядку №1588):

- уповноваженим особам договорів про спільну діяльність на території України без створення юридичної особи при взятті на облік договору згідно з цим Порядком;

- управителям майна при взятті на облік договорів управління майном згідно з цим Порядком;

- інвесторам (операторам) за угодами про розподіл продукції;

- виконавцям (юридичним особам — нерезидентам) проєктів (програм) міжнародної технічної допомоги та представництвам донорських установ в Україні;

- іноземним дипломатичним представництвам та консульським установам, представництвам міжнародних організацій в Україні (далі — дипломатична місія) у разі взяття їх на облік згідно з пунктами 4.4, 4.9 розділу IV цього Порядку або як платників ЄСВ;

- нерезидентам у разі взяття їх на облік згідно з пунктом 4.4 розділу IV цього Порядку (крім дипломатичних місій);

- постійним представництвам нерезидентів на території України у разі взяття їх на облік згідно з пунктом 5.4 розділу V цього Порядку.

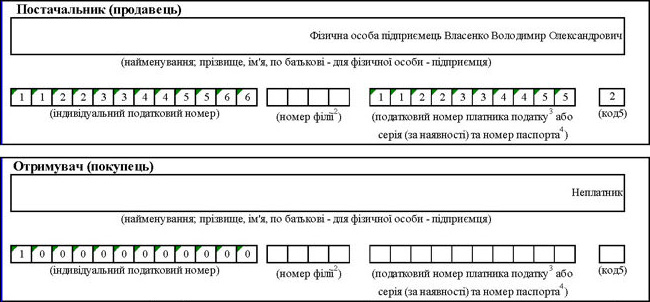

Особливості заповнення реквізиту «код» у разі складання ПН з умовним ІПН

Як було зазначено на початку, оновлена редакція Порядку №1307 передбачає, що рядок «код» заповнюється у разі заповнення рядка «Податковий номер платника податку або серія (за наявності) та номер паспорта» податкової накладної.

Таким чином, у разі складання ПН, в якій у даних отримувача вказується умовний ІПН (наприклад ПН за п. 198.5 ПКУ або ж на неплатника ПДВ незалежно від того, чи є він суб'єктом господарювання, чи фізособою) рядок «код» заповнюється лише у таблиці даних продавця залежно від типу його податкового номера платника податків (не плутати з ІПН).

Приклад 4. ФОП — платник ПДВ складає ПН на постачання юрособі — неплатника ПДВ.

Як видно, якщо у таблиці даних постачальника або отримувача рядок «податковий номер платника податку або серія (за наявності) та номер паспорта» не заповнюється, то відповідно і рядок «код» не підлягає заповненню.

Таким чином, якщо виходити з абз. 4 п. 4 Порядку 1307, випадків, коли заповнюється новий реквізит «код» податкової накладної, всього два:

- або у разі постачання товарів/послуг платнику ПДВ (приклади 1 — 3);

- або у разі складання податкової накладної відповідно до пункту 10 Порядку №1307 (приклад 5).

Зокрема, згідно з п. 10 Порядку №1307 ПН складається в порядку, передбаченому п. 2 Порядку №1307, у разі постачання:

- для власних потреб дипломатичних місій в Україні, а також для використання особами з числа дипломатичного персоналу цих дипломатичних місій та членами їх сімей, які проживають разом з такими особами, товарів з оплатою у безготівковій формі та послуг, операції з постачання яких відповідно до пункту 197.2 ПКУ звільняються від оподаткування ПДВ;

- особі, не зареєстрованій платником податку, товарів/послуг, оподаткування ПДВ операцій з постачання яких відповідно до ст. 211 ПКУ здійснюється у пільговому режимі та які придбаваються за кошти міжнародної технічної допомоги за проєктом (програмою) в рамках проведення операцій, пов'язаних із виконанням робіт з підготовки до зняття і зняття енергоблоків Чорнобильської АЕС з експлуатації та перетворення об'єкта «Укриття» на екологічно безпечну систему;

- особі, не зареєстрованій платником податку, товарів/послуг, операції з постачання яких звільнені від оподаткування податком відповідно до п. 26 підрозділу 2 розділу ХХ ПКУ та які оплачуються за рахунок грантів (субгрантів), наданих відповідно до програм Глобального фонду для боротьби із СНІДом, туберкульозом та малярією в Україні.

У верхній лівій частині такої податкової накладної робиться відповідна помітка «X» та зазначається тип причини 12. При цьому у графі «Отримувач (покупець)» зазначається найменування юридичної особи (дипломатичної місії) або прізвище, ім'я, по батькові (далі — П. І. Б.) фізичної особи (особи з числа дипломатичного персоналу та членів їх сімей), а у рядку «Індивідуальний податковий номер отримувача (покупця)» проставляється умовний ІПН «200000000000». Як було зазначено вище, також вказується податковий номер платника податку такої особи та код його виду.

Приклад 5. Дипломатична місія виписує ПН згідно з п. 10 Порядку №1307.

Зміни в табличній частині ПН

Після складання заголовної частини ПН/РК (яке, сподіваємось, не викликало проблем після вивчення наших попередніх матеріалів), переходимо до табличної частини.

Причиною цих змін стало внесення змін до ПКУ. 25.02.2021 р. набрав чинності Закон №1115. Ним передбачено застосування ставки ПДВ у розмірі 14% для операцій з постачання окремих видів с/г продукції. Такі зміни в оподаткуванні ПДВ стали приводом для внесення змін до форми вже оновленої податкової накладної та розрахунку коригування до неї.

Зверніть увагу! Ставка ПДВ 14% діє лише для обраних сільськогосподарських товарів. До яких саме і як застосовувати цю ставку у перехідних операціях, ми докладно розповідали тут.

У розділі А табличної частини ПН стало дванадцять рядків (замість десяти), тому що з'явилися додаткові:

- рядок V «загальна сума податку на додану вартість за ставкою 14%»;

- рядок VIII «Усього обсяги постачання за ставкою 14% (код ставки 14)».

Зрозуміло, що в них треба буде показати суму ПЗ з ПДВ за ставкою 14% і базу нарахування цього ПЗ. Докладно ці суми розшифровуються у розділі Б табличної частини ПН.

А ось в самому розділі Б нічого не змінилося (порівняно з попередньою версією від 1 березня). Змінилися лише правила його складання.

Адже до пп. 6 п. 16 Порядку №1307 додали новий код ставки ПДВ: «14» — у разі здійснення операцій з постачання товарів, що підлягають оподаткуванню за ставкою 14%. В розділі Б табличної частини податкової накладної він зазначається у графі 8.

А обсяг постачання, який оподатковується ставкою 14%, відображатиметься у графі 10 розділу Б. При цьому у графі 10 зведених податкових накладних, особливості заповнення яких викладені у пункті 11 Порядку №1307, вказується вартість (частина вартості) товару/послуги, необоротного активу, на яку нараховується податок відповідно до п. 198.5 та п. 199.1 ПКУ, згідно зі ставками 20%, 7% або 14%, які застосовуються при нарахуванні податкових зобов'язань.

Пам'ятайте! Операції, що оподатковуються за нульовою, основною (20%) ставкою, ставками 7 або 14%, відображаються в окремих рядках табличної частини розділу Б податкової накладної.

А тепер — приклади заповнення табличної частини ПН.

Приклад 1. 18 березня 2021 року відбулася перша подія за договором — постачання насіння льону, код УКТ ЗЕД 1204 00 90 00. Ціна постачання 15 грн за пачку (200 грам) без урахування ПДВ. Кількість постачання 1000 пачок. Як оподатковується така операція ПДВ і як скласти податкову накладну?

Як ми зазначали тут, на думку податківців, ставка ПДВ у розмірі 14% не застосовується до операцій з постачання всієї групи в цілому, а лише до окремої підгрупи товарів із товарів, які належать до групи кодів. Зокрема, до групи 1204 УКТ ЗЕД ставка ПДВ у розмірі 14% застосовується тільки до операцій з постачання товарів, які належать до підгрупи кодів 1204 00 УКТ ЗЕД. У зазначеному випадку все гаразд, товар належить до потрібної підгрупи і застосовувати ставку 14% ПДВ можна.

Тому складаємо ПН таким чином (див. зразок 1).

Приклад 2. Візьмімо умови прикладу 1 й уявімо, що це друга операція. Тобто оплата за цей товар надійшла ще до 1 березня 2021 року. Що тоді?

Як роз'яснювали податківці, в такому випадку, незважаючи на те, що відвантаження товару відбувається після 12 березня, до такого постачання застосовується ставка ПДВ 20%. Отже, податкова накладна в цьому випадку складатиметься за формою, яка діяла на той момент (отримання авансу). А якщо ви не встигли її скласти та зареєструвати і робите це після 15 березня, то податкову накладну доведеться складати вже за останньою формою, затвердженою Наказом №131. Проте ставка ПДВ залишатиметься 20%.

Що змінилось у табличній частині РК?

Тут відбулися аналогічні зміни. У розділі А з'явилися нові рядки:

- рядок IV «сума коригування податкового зобов'язання та податкового кредиту за ставкою 14% (-) (+)»;

- рядок VII «Усього підлягають коригуванню обсяги постачання без урахування податку на додану вартість, що оподатковуються за ставкою 14% (-) (+) (код ставки 14)».

Внаслідок чого рядків в розділі А стало десять (раніше було вісім).

В розділі Б порівняно з попередньою версією не змінилось нічого, крім правил складання. Адже і тут в графі 11 тепер можна зазначати новий код ставки ПДВ «14», а в графі 13 — обсяг оподаткування такою новою ставкою.

Приклад 3. Візьмімо умови прикладу 1 й уявімо, що сторони договору домовились про повернення товару 30 березня 2021 року, до його оплати. Відповідно постачальнику треба скласти розрахунок коригування до податкової накладної.

Оскільки йдеться про операцію, яка оподатковувалась ПДВ за ставкою 14%, таблична частина розрахунку коригування виглядатиме таким чином (див. зразок 2). Якщо покупець є платником ПДВ, то зареєструвати такий розрахунок коригування має саме він!

Приклад 4. Візьмімо умови прикладу 2 й уявімо, що сторони договору домовилися про повернення товару і передоплати за нього. Ці події відбулися 30 березня 2021 року.

Оскільки зазначені операції оподатковувались за ставкою 20%, то і в РК на повернення товару і авансу треба зазначити код ставки «20» — незважаючи на групу товару і дату складання РК!

З 23 квітня діє оновлений Порядок реєстрації ПН та РК в ЄРПН: що змінилося?

Підкориговано порядок внесення даних до ЄРПН за судовим рішенням

Згідно зі змінами за п. 20 Порядку №1246 встановлюватиметься, що внесення відомостей до Реєстру на підставі рішення суду, яке набрало законної сили, здійснюється з дотриманням вимог цього Порядку, а не тільки за умови проведення перевірок, визначених п. 12 Порядку №1246.

При цьому уточнено, що вимоги абзацу 10 п. 12 Порядку №1246 не застосовуються до податкової накладної та/або розрахунку коригування, реєстрацію яких зупинено в установленому порядку (а не загалом). Отже, маємо лише косметичну правку.

Зміна ЕЦП на КЕП

Постановою №378 передбачена заміна «електронного цифрового підпису» на «кваліфікований електронний підпис».

Нагадаємо, що 7 листопада 2020 року минув термін можливості користування ЕЦП. З цієї дати вже всі користувачі мали перейти на використання КЕП, який було запроваджено Законом про електронні довірчі послуги (про це ми писали тут).

Крім того, змінюється відповідно і закон, згідно з яким такий підпис отримується: Закон «Про електронний цифровий підпис» змінюється на Закон «Про електронні довірчі послуги».

Ця зміна не впливає на обов'язок приватних суб'єктів господарювання (як юридичних осіб, так і фізичних осіб-підприємців) використовувати КЕП, що зберігаються саме на токенах. Така вимога, як і раніше, діє лише для таких суб'єктів:

- органи державної влади;

- органи місцевого самоврядування;

- підприємства, установи та організації державної форми власності;

- державні реєстратори;

- нотаріуси;

- інші суб'єкти, уповноважені державою на здійснення функцій державного реєстратора.

Отже, ці зміни мають лише характер узгодження Порядку з чинним законодавством у сфері електронних довірчих послуг.

Уточнено граничні строки реєстрації ПН та РК

Нагадаємо, що п. 201.10 ПКУ встановлено такі граничні строки реєстрації ПН та РК:

- для ПН/РК, складених з 1 по 15 календарний день (включно) календарного місяця, — до останнього дня (включно) календарного місяця, в якому вони складені;

- для ПН/РК, складених з 16 по останній календарний день (включно) календарного місяця, — до 15 календарного дня (включно) календарного місяця, наступного за місяцем, в якому вони складені.

При цьому для певних ПН та РК встановлено окремі терміни, зокрема:

- для зведених ПН/РК, складених за операціями, визначеними пунктами 198.5 та 199.1 ПКУ, — протягом 20 календарних днів, що настають за останнім календарним днем місяця, в якому вони складені (даний окремий термін реєстрації було запроваджено з 23 травня 2020 року);

- для РК, складених постачальником, в яких передбачається зменшення суми компенсації і які підлягають реєстрації покупцем, — протягом 15 календарних днів з дня отримання такого РК отримувачем (покупцем).

І при цьому у п. 3 Порядку №1246 можливість реєстрації у вихідний та святковий день передбачалась лише, якщо на такі дні припадає 15 або останній день місяця. Тобто фактично на зведені ПН та РК до них це не поширювалось. Однак податківці до такої неузгодженості ставились доволі лояльно і надавали позитивні роз'яснення щодо реєстрації зведених ПН та РК у вихідний або святковий день, якщо їх граничний термін реєстрації припадає на такий день.

Отже, хоч податківці у своїх роз'ясненнях і не заперечували такої можливості, проте це були лише їх роз'яснення, а під час перевірки податківці могли мати зовсім інший підхід (хоча якщо таку ПН було зареєстровано, у ДПС вийшло б це оскаржити).

Тепер в Порядку ведення ЄРПН буде універсальне посилання на строки реєстрації, визначені ПКУ. Тобто якщо останній день реєстрації будь-якої ПН/РК, встановлений ПКУ, буде вихідним, святковим або неробочим днем, для ЄРПН цей день буде операційним. І це зручно, адже у разі внесення наступних змін до закону в Порядку вони почнуть діяти одразу та не потребуватимуть додаткових уточнень.

Крім того, наголошується, що операційний день починатиметься саме з 00 хвилин 8-ї години і триватиме до 00 хвилин 20-ї години.

Електронні трудові книжки: що змінилося з 10 червня?

Коли приймаємо нового працівника на роботу

У новій редакції ст. 24 КЗпП трудова книжка подаватиметься роботодавцю лише у разі її наявності у працівника. А ще у працівника буде вибір, що саме надавати: трудову книжку чи відомості про трудову діяльність з реєстру застрахованих осіб Державного реєстру загальнообов'язкового державного соціального страхування. І ось тут будьте уважні: ми вперше стикаємось з юридичною назвою електронного аналогу добре знайомої нам паперової трудової книжки. Ось ці відомості з реєстру — це і буде те, що ми далі називатимемо «електронна трудова книжка»!

І ще: якщо працівник не подаватиме роботодавцю трудову книжку тому, що її в нього просто немає (ні паперової, ні електронної) — це перше місце роботи, він зможе подавати вимогу про оформлення трудової книжки.

Продовження цієї історії ми знаходимо в новій редакції ст. 48 КЗпП, яка говорить: на вимогу працівника, який вперше приймається на роботу, трудова книжка оформляється роботодавцем в обов'язковому порядку не пізніше п'яти днів після прийняття на роботу.

З аналізу цієї оновленої статті стає зрозуміло, що під трудовою книжкою в КЗпП буде розумітися саме «паперова трудова книжка»!

Коли звільняємо працівника

Раніше згідно зі ст. 47 КЗпП у день звільнення працівника роботодавець був зобов'язаний видати йому належно оформлену трудову книжку. У новій редакції цієї статті паперова трудова книжка працівнику при звільненні не видаватиметься. Проте на вимогу працівника треба внести належні записи про звільнення до трудової книжки, що зберігається у працівника.

І ось тут ми підходимо до ще однієї дуже важливої новації: роботодавець більше не зберігатиме трудових книжок. При прийнятті на роботу працівник надаватиме трудову книжку роботодавцю лише як джерело інформації, але після отримання такої інформації вона повертатиметься працівнику.

Довідково: термін «основне місце роботи» у зв'язку з цими змінами, як не дивно, не зникне! Як зазначається у змінах до Закону про ЄСВ (де, власне, і міститься зараз визначення того, що таке основне місце роботи — місце зберігання трудової книжки), основне місце роботи з 10 червня 2021 року визначатиметься працівником у заяві про прийняття на роботу. Звідти воно перекочовуватиме до наказу про прийняття на роботу, до звітності з ЄСВ та до Реєстру застрахованих осіб.

Облік трудової діяльності працівника

Про обов'язкове поголовне ведення паперових трудових книжок далі йтись не буде. Їх заводитимуть і записи в них робитимуть лише за бажанням працівників!

Облік трудової діяльності працівників здійснюватиметься в електронній формі в реєстрі застрахованих осіб Державного реєстру загальнообов'язкового державного соціального страхування у порядку, визначеному Законом про ЄСВ (ст. 48 КЗпП).

Пам'ятаєте таблицю 5 старого щомісячного Звіту з ЄСВ? А про новий додаток 5 зведеної звітності з ЄСВ, ПДФО та ВЗ? Та сама кадрова інформація щодо прийняття і звільнення працівників, переведення їх на іншу посаду, надання їм декретних відпусток тощо? Вже кілька років вона потрапляє до Реєстру застрахованих осіб, який веде ПФУ. І ось через 3 місяці відомості з цього Реєстру стануть повноцінною заміною паперової трудової книжки. А паперова трудова книжка, по суті, поступово перетвориться на дублікат таких відомостей, і потреба в ній зникне.

Проте, звісно, в Реєстрі зараз є інформація лише з початку 2000-х. А ті, хто мав трудовий стаж до введення обов'язкового соціального страхування, мають підтверджувати його відповідними документами — зокрема, і записами в паперовій трудовій книжці. Для призначення пенсії за віком це досі важливо, тож велика кількість працівників продовжуватиме зберігати паперові трудові книжки і вимагатиме внесення до них записів про власну трудову діяльність.

І роботодавці не зможуть їм відмовити у такій вимозі! У новій редакції ст. 48 КЗпП зазначається: власник або уповноважений ним орган на вимогу працівника зобов'язаний вносити до трудової книжки, що зберігається у працівника, записи про прийняття на роботу, переведення та звільнення, заохочення та нагороди за успіхи в роботі.

Як користуватися так званою електронною трудовою книжкою?

Про це нещодавно розповідав (у схемах) ПФУ тут.

А як щодо тих трудових книжок, які зараз зберігаються у роботодавців?

Їх долю визначає розділ ІІ Закону №1217 («Прикінцеві та перехідні положення»).

По-перше, протягом 5 років після 10.06.2021 р. відбуватиметься включення Пенсійним фондом до Реєстру застрахованих осіб відсутніх відомостей про трудову діяльність працівників на підставі відомостей, поданих страхувальником або застрахованою особою у порядку та строки, встановлені ПФУ за погодженням із центральним органом виконавчої влади, що забезпечує формування державної політики у сфері соціального захисту населення, та центральним органом виконавчої влади, що забезпечує формування державної політики у сфері трудових відносин.

Вноситиметься така інформація з даних трудових книжок, а надаватимуть цю інформацію ПФУ або роботодавці, або самі фізособи (якщо на цей момент вони ніде не працюватимуть і трудова книжка буде в них на руках).

По-друге, після завершення цих робіт наявні у роботодавців паперові трудові книжки видаватимуться працівникам на руки особисто під підпис.

Також роботодавець буде зобов'язаний видати належно оформлену трудову книжку працівнику, з яким укладено трудовий договір до 10.06.2021 р. та який звільняється до завершення процедури включення даних з неї до Реєстру застрахованих осіб, у день звільнення.

А як подавати інформацію з трудових книжок до ПФУ?

Подати таку інформацію зможуть як самі фізособи-працівники, так і їх роботодавці (якщо на момент подання паперова трудова книжка зберігається у роботодавця).

Якщо інформацію подаватиме сам працівник (особисто), то у нього є два варіанти. Він може подати трудову книжку в оригіналі до органу ПФУ. А може надіслати за допомогою вебпорталу (сайту) ПФУ електронну копію такої трудової книжки, засвідчену електронним підписом.

У роботодавця вибору немає, він подає таку інформацію через вебпортал електронних послуг ПФУ у вигляді сканованих або оцифрованих копій трудової книжки, довідок тощо.

Роботодавці, увага! Якщо працівник делегує повноваження щодо оцифрування документів про трудову діяльність роботодавцю, то такий працівник має надати згоду на обробку персональних даних, яку укладають у довільній формі. Сканована копія цієї згоди є невід'ємною складовою відомостей, які подаються роботодавцем до ПФУ.

Не забуваємо і про обов'язкове накладення електронного підпису на ці скановані або оцифровані копії.

ПФУ роз'яснює, яким вимогам мають відповідати зазначені копії:

- скановані копії виготовляються з оригіналів трудової книжки та документів про стаж;

- скан-копія повинна бути кольорова;

- сканувати необхідно усі заповнені сторінки трудової книжки в хронологічному порядку (незаповнені сторінки трудової книжки (вкладиша) сканувати не потрібно);

- скан-копія має бути чітка та читабельна;

- відскановані документи необхідно зберігати у форматах jpg або pdf;

- розмір кожного файла не має перевищувати 1 МБ;

- назви файлів мають відповідати виду відсканованого документа.

І ще! Якщо у вас зберігаються паперові трудові книжки працівників і ви будете подавати їх копії до Реєстру застрахованих осіб (який веде ПФУ), до цього треба підготуватися. Зокрема, провести аудит цих трудових книжок. Про те, як це зробити, читайте тут.

Як оформлюються електронні листки непрацездатності замість паперових?

З 4 червня 2021 року в Україні запроваджена цільова модель формування та видачі «е-лікарняних».

Що таке е-лікарняний

Визначення «листок непрацездатності» та «медичний висновок про тимчасову непрацездатність», порядок функціонування Електронного реєстру листків непрацездатності, а також порядок формування медичних висновків про тимчасову непрацездатність наведено в Порядку №328 (у редакції Постанови №323), Порядку №1066.

Медичні висновки про тимчасову непрацездатність зобов'язані формувати заклади охорони здоров'я та фізичні особи-підприємці, які отримали ліцензію на провадження господарської діяльності з медичної практики та здійснюють експертизу з тимчасової втрати працездатності.

Формування медичних висновків в Реєстрі медичних висновків в електронній системі охорони здоров'я здійснюють лікуючі лікарі суб'єктів таких закладів охорони здоров'я та фізичних осіб-підприємців, які отримали ліцензію на провадження господарської діяльності з медичної практики та здійснюють експертизу з тимчасової втрати працездатності.

Не мають право на формування медичних висновків в Реєстрі медичних висновків про тимчасову непрацездатність в електронній системі охорони здоров'я: лікарі центрів екстреної медичної допомоги та медицини катастроф, станцій переливання крові, закладів судово-медичної експертизи, бальнеологічних лікарень, грязелікарень, косметологічних і курортних поліклінік; лікуючі лікарі суб'єктів господарювання всіх форм власності при косметологічних втручаннях без медичних показань.

Як заповнювати медичний висновок про тимчасову непрацездатність

Зверніть увагу, що медичні висновки про тимчасову непрацездатність належать до первинної облікової медичної документації в електронній формі.

Відповідно до Порядку №1066, медичний висновок про тимчасову непрацездатність містить такі відомості:

- номер запису в Реєстрі;

- посилання на запис про пацієнта в Реєстрі пацієнтів в електронній системі охорони здоров'я;

- посилання на запис про тимчасово непрацездатну особу в Реєстрі пацієнтів в електронній системі охорони здоров'я;

- посилання на запис про лікуючого лікаря у Реєстрі медичних працівників в електронній системі охорони здоров'я, яким встановлено факт тимчасової непрацездатності та який сформував та підписав медичний висновок;

- посилання на запис про суб'єкта господарювання в Реєстрі суб'єктів господарювання у сфері охорони здоров'я в електронній системі охорони здоров'я, лікарем якого встановлено факт тимчасової непрацездатності особи та сформовано медичний висновок у Реєстрі;

- посилання на запис в Реєстрі медичних записів, записів про направлення та рецептів в електронній системі охорони здоров'я, на підставі якого здійснюється формування медичного висновку;

- дату та час формування і реєстрації медичного висновку в Реєстрі;

- вид медичного висновку («медичний висновок про тимчасову непрацездатність»);

- суть висновку лікуючого лікаря про тимчасову непрацездатність відповідно до медичного висновку, що містить:

- категорію медичного висновку: «Захворювання або травма загального характеру», «Догляд за хворою дитиною», «Догляд за хворим членом сім'ї», «Догляд за дитиною у разі хвороби особи, яка доглядає за дитиною», «Карантин», «Обсервація, самоізоляція під час дії карантину з метою запобігання поширенню гострої респіраторної хвороби COVID-19, спричиненої коронавірусом SARS-CoV-2», «Переведення особи на легшу роботу», «Лікування в санаторно-курортному закладі», «Ортопедичне протезування», «Вагітність та пологи»;

- відмітку про наявність алкогольного та/або наркотичного сп'яніння як причини виникнення тимчасової непрацездатності (за необхідності);

- відмітку про зв'язок випадку тимчасової непрацездатності з професійною діяльністю пацієнта (за необхідності та може застосовуватися тільки для медичних висновків категорій «Захворювання або травма загального характеру», «Переведення особи на легшу роботу»);

- дату порушення режиму лікування та вид порушення режиму лікування: «відмова від огляду МСЕК», «відмова від госпіталізації», «невиконання рекомендацій лікаря», «самовільне залишення суб'єкта господарювання», «навмисне заподіяння шкоди своєму здоров'ю або симуляція хвороби» (за умови, що таке порушення встановлено лікуючим лікарем);

- відмітку про тимчасову непрацездатність, що виникла за кордоном (за необхідності);

- період дії медичного висновку (дата початку періоду дії, дата завершення періоду дії);

- посилання на запис в Реєстрі про попередній медичний висновок про тимчасову непрацездатність (за наявності, відповідно до вимог пункту 2 розділу ІІІ цього Порядку);

- відмітку про початок нового випадку тимчасової непрацездатності.

За результатом внесення відповідних даних лікуючий лікар підписує сформований медичний висновок про тимчасову непрацездатність своїм КЕП.

Де шукати інформацію про електронний листок непрацездатності

Щоб зареєструвати факт тимчасової непрацездатності особи з електронної системи охорони здоров'я шляхом автоматизованого обміну відомостями між інформаційними ресурсами НСЗУ та Пенсійного фонду України будуть передаватися дані про сформовані медичні висновки про тимчасову непрацездатність, на підставі яких в Електронному реєстрі листків непрацездатності формуватимуться листки непрацездатності.

Далі інформацію про сформований листок непрацездатності громадянин зможе перевірити в особистому кабінеті з використанням вебпорталу Електронних послуг ПФУ (у пункті меню «Мої листки непрацездатності») з таким переліком атрибутів:

- номер;

- дата відкриття;

- дата закриття;

- причина непрацездатності.

Страхувальник з використанням вебпорталу Електронних послуг ПФУ первинно отримає можливість визначення параметрів пошуку переліку листків непрацездатності та за результатами пошуку отримає інформація по листках непрацездатності застрахованих осіб, які працюють у страхувальника за трудовою книжкою (пункт меню особистого кабінету страхувальника «Листки непрацездатності»), з таким переліком атрибутів:

- номер;

- дата відкриття;

- дата закриття;

- РНОКПП ЗО;

- ПІБ ЗО.

Страхувальнику також надається можливість перегляду, формування та друку заяв-розрахунків по листках непрацездатності (пункт меню особистого кабінету страхувальника «Заяви-розрахунки»).

Із кінця червня 2021 року пацієнт також отримає можливість перевірки медичного висновку про тимчасову непрацездатність з використанням Порталу Дія. Інформація про медичний висновок особи, що надається за запитом через Портал Дія, міститиме такі дані:

- номер запису в Реєстрі;

- тип медичного висновку;

- категорію медичного висновку;

- дату та час формування медичного висновку;

- відомості про назву суб'єкта господарювання з Реєстру суб'єктів господарювання у сфері охорони здоров'я в електронній системі охорони здоров'я, посилання на запис про який зазначене в медичному висновку;

- період дії медичного висновку (дата початку періоду дії, дата завершення періоду дії).

Що змінюється для працівника?

Відтепер застрахованій особі, щодо страхового випадку якої сформовано е-лікарняний, не потрібно передавати його роботодавцю для отримання допомоги від Фонду соціального страхування України. Після оформлення лікуючим лікарем електронного медичного висновку (автоматично відбувається відкриття е-лікарняного), працівник має повідомити про це свого роботодавця будь-яким зручним обом способом, наприклад, телефоном. З цього моменту і пацієнт, і роботодавець матимуть інформацію щодо відкритого е-лікарняного в особистих кабінетах на сайті Пенсійного фонду. Після закриття е-лікарняного він стає підставою для призначення матеріального забезпечення і оформлення роботодавцем заяви-розрахунку (в разі допомоги по вагітності та пологах — одразу після відкриття).

Дата отримання коштів від Фонду за е-лікарняними, як і за паперовими, залежить від дати подання роботодавцем заяви-розрахунку за відповідним лікарняним до ФССУ. Слідкувати за станом перерахування коштів на рахунки роботодавців працівники можуть онлайн в телеграм-каналі Фонду. У щоденній звітності в розрізі регіонів оновлюється інформація щодо профінансованої дати, в яку подано заяву-розрахунок.

Що змінюється для роботодавця?

Зміни торкнуться оформлення роботодавцем заяви-розрахунку за е-лікарняними працівників. Оскільки е-лікарняні не мають серії та видаються за оновленими кодами причин тимчасової непрацездатності, заяви-розрахунки за ними подаються роботодавцями окремо від заяв-розрахунків, сформованих за паперовими лікарняними листками.

Чи вносяться зміни до процедури призначення матеріального забезпечення?

Комісії із соціального страхування на підприємствах продовжують свою роботу та призначають матеріальне забезпечення як і раніше незалежно від виду лікарняного. Вони зберігають весь обсяг функцій, передбачених Положенням №13.

Як зареєструватися на сайті ПФУ, щоб отримувати електронні послуги?

Перелік послуг, які можна отримати на сайті ПФУ, можна переглянути тут. На цій сторінці ви побачите майже все, що давно або нещодавно читали в наших новинах: і електронні трудові книжки (назва сервісу «Відомості про трудову діяльність»), і електронні листки непрацездатності (назва сервісу «Дані з Електронного реєстру листків непрацездатності»), і страховий стаж (назва сервісу «Дані з реєстру застрахованих осіб»). І, звісно, це ще не все.

Проте, як одразу попереджає віконце, яке «спливає» при відвідуванні сайту, отримати послуги зможуть лише зареєстровані користувачі.

Як зареєструватися на сайті ПФУ?

У листі від 23.04.2021 р. №2800-050101-8/19625 ПФУ пояснив, що шляхів реєстрації два. Це, власне, написано і на самому сайті ПФУ.

Перший (класичний): реєстрація користувачів електронних послуг на сайті (вебпорталі) здійснюється на підставі заяв, складених за формою згідно з додатками 2, 3 до Положення №13-1, поданих до органу Пенсійного фонду особисто з пред'явленням документів, що посвідчують особу. У разі подання заяв через уповноваженого представника до заяви додаються документи, що підтверджують його повноваження.

Зверніть увагу! Для реєстрації страхувальників (підприємств, установ та організацій, інших юридичних осіб, утворених відповідно до законодавства України, незалежно від форми власності, виду діяльності та господарювання, які використовують працю фізичних осіб на умовах трудового договору (контракту) або на інших умовах, передбачених законодавством, чи за цивільно-правовими договорами, у тому числі філій, представництв, відділень та інших відокремлених підрозділів зазначених підприємств, установ і організацій, інших юридичних осіб, які мають окремий баланс і самостійно ведуть розрахунки зі застрахованими особами) як користувачів послуг вебпорталу обов'язково вказуються:

- повне найменування юридичної особи (страхувальника);

- дата державної реєстрації згідно з витягом (випискою) з Єдиного державного реєстру юридичних осіб та фізичних осіб — підприємців;

- код за ЄДРПОУ (пункт 4 розділу IV Положення №13-1).

При цьому потрібно зробити такі кроки:

- З'ясуйте, до якого територіального органу ПФУ вам необхідно звернутись для оформлення заяви. Тут наведений перелік органів ПФУ з їх адресами.

- Прийдіть до Пенсійного фонду та оформіть заяву. Ви можете підготувати заяву вдома (форми заяв: для громадянина; для страхувальника), але фахівці Фонду допоможуть вам у її заповненні. Внесені у заяву відомості перевіряються, вносяться до інформаційної системи Пенсійного фонду. Вам друкується розписка про одержання заяви, а також (важливо!!!) «реєстраційний код». Цей код необхідний для реєстрації на вебпорталі, тож зберігайте його в таємниці до моменту закінчення реєстрації!

- Завершіть реєстрацію, зайшовши на вебпортал ПФУ в мережі Інтернет і вибравши пункт меню «Реєстрація» в закладці «Реєстрація за заявою». Заповніть реєстраційну форму. Звертаємо увагу, що логін та пароль бажано вибирати такими, що не містять ваших справжніх імен та прізвищ. Виконання такої рекомендації підвищить рівень захисту ваших персональних даних.

- Після реєстрації на введену вами електронну адресу прийде лист, необхідний для підтвердження реєстрації. Після підтвердження реєстрації ви отримаєте повідомлення вебпорталу про успішне закінчення реєстрації.

Другий (сучасний): реєстрація на вебпорталі осіб, в тому числі страхувальників, які мають кваліфікований електронний підпис (далі — КЕП) здійснюється автоматично. Тобто дистанційно і онлайн.

Для авторизації за КЕП з флешки або з токена вам потрібно виконати такі кроки:

- На екранній формі «Вхід» в закладці «За КЕП» або «За токеном» ознайомитися зі списком АЦСК, КЕП яких підтримує вебпортал ПФУ;

- Якщо Ви не маєте ще КЕП одного з цих АЦСК, вам необхідно звернутися в АЦСК та отримати КЕП. Інформація щодо отримання КЕП може вами бути отримана в Інтернеті залежно від АЦСК, обраного вами;

- Після отримання КЕП оберіть пункт головного меню «Вхід» та виконайте перший вхід на Портал за КЕП (закладка «За КЕП»).

Для авторизації за КЕП з ЕПП потрібно:

- Якщо Ви не маєте ще електронного пенсійного посвідчення (ЕПП), зверніться до органу ПФУ та отримайте ЕПП. Ключ КЕП, записаний в Електронному пенсійному посвідченні, створюється автоматично в процесі підготовки вашого особистого Електронного пенсійного посвідчення. Для використання ЕПП ви маєте пам'ятати PIN-код, який встановили при отриманні ЕПП для застосунку КЕП.

- Після отримання ЕПП оберіть пункт головного меню «Вхід» та виконайте перший вхід на Портал за ЕПП (закладка «За ЕПП»).

Для авторизації за БанкІД або МобайлІД вам потрібно:

- Обрати на вебпорталі авторизацію засобами Інтегрованої системи електронної ідентифікації (ID.GOV.UA).

- Відпрацювати авторизацію за БанкІД або МобайлІД на сайті інтегрованої системи електронної ідентифікації.

Але ПФУ наголошує, що на авторизацію користувача як страхувальника (очевидно, мається на увазі страхувальник-юрособа) за КЕП на вебпорталі мають право особи, яким надано право підпису як керівництву підприємства, або за допомогою кваліфікованої електронної печатки підприємства.

Наостанок зауважимо, що реєстрація одного користувача на сайті ПФУ відбувається лише один раз! Надалі доступ до електронних послуг, які передбачають персоналізований доступ (одержання виписок, перeгляд анкетних даних та електронної пенсійної справи, подання звернень, скарг, запис на прийом тощо), здійснюється після авторизації на вебпорталі.

Що таке КЕП і чому саме він потрібен для підпису електронних документів?

Підпунктом 23 ч. 1 ст. 1 Закону про електронні довірчі послуги встановлено, що кваліфікований електронний підпис (далі — КЕП) — це удосконалений електронний підпис, який створюється з використанням засобу кваліфікованого електронного підпису і базується на кваліфікованому сертифікаті відкритого ключа.

Кваліфікований сертифікат відкритого ключа — це сертифікат відкритого ключа, який видається кваліфікованим надавачем електронних довірчих послуг, засвідчувальним центром або центральним засвідчувальним органом і відповідає вимогам Закону про електронні довірчі послуги (пп. 25 ч. 1 ст. 1 Закону про електронні довірчі послуги).

А де цей КЕП має зберігатися?

Органи державної влади, органи місцевого самоврядування, підприємства, установи та організації державної форми власності, державні реєстратори, нотаріуси та інші суб'єкти, уповноважені державою на здійснення функцій державного реєстратора, для засвідчення чинності відкритого ключа використовують лише кваліфікований сертифікат відкритого ключа, а для реалізації повноважень, спрямованих на набуття, зміну чи припинення прав та/або обов'язків фізичної або юридичної особи відповідно до закону, застосовують виключно засоби кваліфікованого електронного підпису чи печатки, які мають вбудовані апаратно-програмні засоби, що забезпечують захист записаних на них даних від несанкціонованого доступу, від безпосереднього ознайомлення із значенням параметрів особистих ключів та їх копіювання. Норми визначені абз. 2 ч. 2 ст. 17 Закону про електронні довірчі послуги.

Саме тому для цих осіб згенерований особистий ключ користувача захищається паролем та записується на захищеному носії ключової інформації відповідно до пп. 5.1 п. 5 Настанови користувача «ІІТ Користувач ЦСК-1», яка розміщена на офіційному інформаційному ресурсі кваліфікованого надавача електронних довірчих послуг Інформаційно-довідкового департаменту ДПС за посиланням: Головна/«Отримання електронних довірчих послуг, у тому числі для програмних РРО»/«Програмне забезпечення»/«Засіб кваліфікованого електронного підпису чи печатки — «ІІТ Користувач ЦСК-1»/«Настанова користувача «ІІТ Користувач ЦСК-1.3.1».

Кваліфікований сертифікат відкритого ключа містить відкритий ключ підписувача та додаткову інформацію, в якій, зокрема, зазначається, що особистий ключ згенерований на захищеному носії ключової інформації.

А як щодо звичайного (приватного) бізнесу, який не фінансується з бюджету?

Наразі застосування удосконаленого (тобто такого, що зберігається на токені) кваліфікованого електронного підпису для приватного бізнесу і громадян не є обов'язковим (на звичайні КЕП їм довелося перейти ще у листопаді 2020 року). Зверніть увагу: таке право буде зберігатися до 31.12.2021 р. Про це ми докладно писали тут.

Чи вважається електронний витяг з реєстру «єдинників» оригіналом документа?

Відповідно до п. 299.9 ПКУ за бажанням зареєстрований платник єдиного податку може безоплатно та безумовно у контролюючому органі за місцем податкової адреси отримати (у тому числі в електронному вигляді) витяг з реєстру платників єдиного податку (далі — витяг).

Форми запиту про отримання витягу (далі — запит) та витягу затверджені Наказом №308. Форма запиту передбачає проставляння платником податків відмітки у полі «Спосіб отримання витягу», а саме: безпосередньо в контролюючому органі або в електронному вигляді.

Пунктом 4 Порядку №557 встановлено, що електронні форми документів у форматі за стандартом на основі специфікації eXtensibleMarkupLanguage (XML) оприлюднюються на офіційному вебпорталі ДПС.

Для юридичних осіб запит за формою J1302101 та витяг за формою J1402101 розміщені на офіційному вебпорталі ДПС за посиланням: Головна/Електронна звітність/Платникам податків про електронну звітність/Інформаційно-аналітичне забезпечення/Реєстр форм електронних документів/ Реєстр форм електронних документів (перелік сервісних запитів) для юридичних осіб.

Згідно з п. 42-1.2 ПКУ Електронний кабінет забезпечує можливість реалізації платниками податків прав та обов'язків, визначених цим Кодексом та іншими законами, контроль за дотриманням яких покладено на контролюючі органи, та нормативно-правовими актами, прийнятими на підставі та на виконання Кодексу та інших законів, контроль за дотриманням яких покладено на контролюючі органи, зокрема, отримання будь-якого документа, що стосується такого платника податків та має бути виданий йому контролюючим органом згідно із законодавством України, або інформації з баз даних про такого платника податків шляхом вивантаження відповідної інформації з електронного кабінету із накладенням кваліфікованого електронного підпису посадової особи контролюючого органу та кваліфікованої електронної печатки контролюючого органу із застосуванням засобів кваліфікованого електронного підпису чи печатки, які мають вбудовані апаратно-програмні засоби, що забезпечують захист записаних на них даних від несанкціонованого доступу, від безпосереднього ознайомлення із значенням параметрів особистих ключів та їх копіювання, з дотриманням вимог законів України про електронні документи та про електронні довірчі послуги.

Вхід до Електронного кабінету здійснюється за адресою: https://cabinet.tax.gov.ua, а також через офіційний вебпортал ДПС.

Доступ до приватної частини Електронного кабінету надається після проходження користувачем електронної ідентифікації онлайн з використанням кваліфікованого електронного підпису, отриманого у будь-якого Кваліфікованого надавача електронних довірчих послуг, або через Інтегровану систему електронної ідентифікації — id.gov.ua (MobileID та BankID).

Юридична особа — платник єдиного податку третьої групи за допомогою режиму «Заяви, запити для отримання інформації» приватної частини Електронного кабінету має можливість створити, підписати та надіслати до відповідного органу ДПС «Запит про отримання витягу з реєстру платників єдиного податку» (форма J1302101).

При формуванні зазначеного запиту з обраним способом отримання витягу «в електронному вигляді» платник податків отримує в електронній формі «Витяг з реєстру єдиного податку» (форма J140210) у вкладці «Вхідні» режиму «Вхідні/вихідні документи» приватної частини Електронного кабінету. При цьому роздрукований електронний витяг в паперовому вигляді не вважається оригіналом, оскільки електронний документ, не засвідчений кваліфікованою електронною печаткою ДПС, не є аналогом документа, виданого контролюючим органом у паперовій формі.

Платник єдиного податку четвертої групи (юридична особа) має можливість за допомогою режиму «Листування з ДПС» приватної частини Електронного кабінету направити до органу ДПС за місцем податкового обліку разом із супровідним листом запит за встановленою формою у форматі pdf (обмеження 2 МБ) та отримати витяг безпосередньо у контролюючому органі за місцем податкового обліку.