Особою, відповідальною за нарахування та сплату податку до бюджету у разі постачання послуг нерезидентами, у тому числі їхніми постійними представництвами, не зареєстрованими як платники податку, якщо місце постачання послуг розташоване на митній території України, є отримувач послуг.

Пункт 180.2 ПКУ

Загальні норми

Відповідно до ст. 185 ПКУ постачання послуг на митній території України є об'єктом обкладення ПДВ. Місце постачання послуг визначається за ст. 186 ПКУ. За загальним правилом п. 186.4 ПКУ, місцем постачання послуг є місце реєстрації постачальника, за винятком операцій, зазначених у пунктах 186.2 та 186.3 ПКУ (див. таблицю).

Таблиця

Місце постачання послуг

|

Визначення місця постачання

|

Вид послуги

|

Норма ПКУ

|

| Місце фактичного постачання послуг, пов'язаних з рухомим майном: | послуги, що є допоміжними у транспортній діяльності: навантаження, розвантаження, перевантаження, складська обробка товарів та інші аналогічні види послуг | Пп. «а» пп. 186.2.1 |

| послуги із проведення експертизи та оцінки рухомого майна | Пп. «б» пп. 186.2.1 | |

| послуги, пов'язані із перевезенням пасажирів та вантажів, у т. ч. з постачанням продовольчих продуктів і напоїв, призначених для споживання | Пп. «в» пп. 186.2.1 | |

| послуги з виконання ремонтних робіт і послуг із переробки сировини, а також інших робіт і послуг, що пов'язані з рухомим майном | Пп. «г» пп. 186.2.1 | |

| Фактичне місцезнаходження нерухомого майна, у т. ч. що будується, для тих послуг, які пов'язані з нерухомим майном: | послуги агентств нерухомості | Пп. «а» пп. 186.2.2 |

| послуги з підготовки та проведення будівельних робіт | Пп. «б» пп. 186.2.2 | |

| інші послуги за місцезнаходженням нерухомого майна, у т. ч. що будується | Пп. «в» пп. 186.2.2 | |

| Місце фактичного надання послуг у сфері: | культури, мистецтва, освіти, науки, спорту, розваг або інших подібних послуг, включаючи послуги організаторів діяльності в зазначених сферах та послуги, що надаються для влаштування платних виставок, конференцій, навчальних семінарів та інших подібних заходів | Пп. 186.2.3 |

| Місцем постачання зазначених послуг вважається місце, в якому отримувач послуг зареєстрований як суб'єкт господарювання або — за відсутності такого місця — місце постійного чи переважного його проживання. До таких послуг належать: | надання майнових прав інтелектуальної власності, створення за замовленням та використання об'єктів права інтелектуальної власності, у тому числі за ліцензійними договорами, а також надання (передача) права на скорочення викидів парникових газів (вуглецевих одиниць) | Пп. «а» п. 186.3 |

| рекламні послуги | Пп. «б» п. 186.3 | |

| консультаційні, інжинірингові, інженерні, юридичні (у т. ч. адвокатські), бухгалтерські, аудиторські, актуарні, а також послуги з розроблення, постачання та тестування програмного забезпечення, з оброблення даних та надання консультацій з питань інформатизації, надання інформації та інших послуг у сфері інформатизації, у т. ч. з використанням комп'ютерних систем | Пп. «в» п. 186.3 | |

| надання персоналу, у т. ч. якщо персонал працює за місцем здійснення діяльності покупця | Пп. «г» п. 186.3 | |

| надання в оренду (лізинг) рухомого майна, крім транспортних засобів та банківських сейфів | Пп. «ґ» п. 186.3 | |

| телекомунікаційні послуги, а саме: послуги, пов'язані з передаванням, поширенням або прийманням сигналів, слів, зображень та звуків або інформації будь-якого характеру за допомогою проводових, супутникових, стільникових, радіотехнічних, оптичних або інших електромагнітних систем зв'язку, включаючи відповідне надання або передання права на використання можливостей такого передавання, поширення або приймання, у т. ч. надання доступу до глобальних інформаційних мереж | Пп. «д» п. 186.3 | |

| послуги радіо- та телемовлення | Пп. «е» п. 186.3 | |

| надання посередницьких послуг від імені та за рахунок іншої особи або від свого імені, але за рахунок іншої особи, якщо забезпечується надання покупцю послуг, перерахованих у підпункті 186.3 ПКУ | Пп. «є» п. 186.3 | |

| надання транспортно-експедиторських послуг | Пп. «ж» п. 186.3 | |

| Місцем постачання послуг є місце реєстрації постачальника, крім операцій, зазначених у пунктах 186.2 та 186.3 ПКУ | загальне правило для всіх послуг | П. 186.4 |

Дата виникнення ПЗ та база оподаткування

Якщо постачальником послуг є нерезидент і (що має значення для обкладення ПДВ) він не є платником цього податку, то у платника ПДВ — покупця «нерезидентських послуг» виникають свої особливості обкладення ПДВ.

На відміну від імпорту товарів, дата виникнення податкових зобов'язань виникає за подією, що відбувається раніше. Згідно з нормою п. 187.8 ПКУ, датою ПЗ за операціями з постачання послуг нерезидентами, місцем надання яких є митна територія України, є:

1) дата списання коштів з банківського рахунка платника податку в оплату послуг;

2) або дата оформлення документа, що засвідчує факт постачання послуг нерезидентом, залежно від того, яка з подій відбулася раніше.

Окрема стаття 190 ПКУ встановлює порядок визначення бази оподаткування для імпорту товарів та послуг. Відповідно до п. 190.2 ПКУ, базою для оподаткування послуг, які поставляються нерезидентами на митній території України, є договірна (контрактна) вартість таких послуг з урахуванням податків та зборів, за винятком ПДВ, що включаються до ціни постачання відповідно до законодавства. Визначена вартість перераховується у національну валюту за обмінним курсом НБУ на дату виникнення податкових зобов'язань. У разі отримання послуг від нерезидентів без їх оплати база оподаткування визначається виходячи із звичайних цін на такі послуги без урахування ПДВ1.

1 Нагадаємо, що до 01.01.2013 р. діє порядок визначення звичайної ціни відповідно до п. 1.20 Закону про прибуток. З 01.01.2013 р. методи визначення та порядок застосування звичайної ціни визначаються за ст. 39 ПКУ п. 1 розділу XIX ПКУ.

Податкова накладна складається покупцем «імпортних» послуг від нерезидента за нормами ст. 208 ПКУ в одному примірнику. Відповідно до п. 8.2 Порядку №1379, рядок «Iндивідуальний податковий номер продавця» заповнюється залежно від напряму використання придбаної послуги. Послуги, які призначаються для:

1) використання в оподатковуваних операціях (буде визнано ПК у наступному періоді), у рядку «Iндивідуальний податковий номер продавця» відображається умовний IПН «300000000000»;

2) якщо послуги не призначаються для використання у госпдіяльності або придбані з метою їх використання для постачання послуг за межами митної території України або послуг, місце постачання яких визначається відповідно до п. 186.3 ПКУ (місце, в якому отримувач зареєстрований СГД), — умовний IПН буде «200000000000».

В обох випадках у рядку «Номер свідоцтва про реєстрацію платника податку на додану вартість (продавця)» проставляється нуль (по правій стороні поля). У верхній лівій частині ПН робиться відповідна помітка «Х» та зазначається тип причини: 14 — «Виписана покупцем (отримувачем) послуг від нерезидента».

Порядком №1379 не передбачено, що саме слід зазначати у рядку «Особа (платник податку) — продавець». На нашу думку, зручніше записати країну та найменування нерезидента (адже під час відображення ПН у розділі II реєстру виданих та отриманих ПН такі дані треба буде зазначити).

Операція відображається у реєстрі виданих та отриманих ПН. Облік податкової накладної проводиться у день виникнення ПЗ. Жодних особливостей щодо заповнення розділу I Реєстру немає. ПЗ за такою накладною включаються до податкової декларації з ПДВ. Послуги, отримані від нерезидента на митній території України, зазначаються у рядку 7 декларації звітного періоду (при заповненні рядка 7 жодний додаток не подається).

Датою виникнення права на податковий кредит, відповідно до п. 198.2 ПКУ, для операцій з постачання послуг нерезидентом на митній території України, є дата сплати (нарахування) податку за податковими зобов'язаннями, що були включені отримувачем таких послуг до податкової декларації з ПДВ попереднього періоду (п. 201.12 ПКУ). Але перед відображенням операції у звітності таку ПН треба занести до розділу II реєстру виданих та отриманих ПН. I тут є свої особливості. Відповідно до п. 11.5 Порядку №1002 у графі 6 зазначаються країна нерезидента та найменування (прізвище, ім'я, по батькові (за наявності) — для фізособи) нерезидента. У графі 7 відображається умовний IПН. Умовний номер залежить від напряму використання придбаної послуги (див. вище).

Сплата (нарахування) ПЗ, відображених у декларації з ПДВ попереднього періоду, дає право на визнання ПК. Суми податку на підставі ПН включаються до декларації з ПДВ наступного періоду. Така операція відображається у рядку 12.4 декларації з ПДВ.

Оренда від нерезидента

За загальним правилом п. 186.4 ПКУ, місцем постачання послуг (лізингових платежів — орендної плати) є місце реєстрації постачальника, за винятком операцій, зазначених у пунктах 186.2 та 186.3 ПКУ. Тому орендарю для правильного визначення, чи оподатковується лізинговий платіж ПДВ, слід проаналізувати, яке майно він орендує1.

1. Місце надання послуг з оренди нерухомого майна визначається за фактичним місцезнаходженням нерухомого майна.

Якщо нерухоме майно розташоване на митній території України, лізинговий платіж є об'єктом обкладення ПДВ за ставкою 20%.

Якщо нерухоме майно розташоване за межами митної території України, то лізинговий платіж не є об'єктом обкладення ПДВ (пп. 186.2.2 ПКУ).

2. Місце надання послуг оренди рухомого майна (за винятком транспортних засобів і банківських сейфів) визначається як місце, де отримувач послуг зареєстрований як суб'єкт господарської діяльності, або — за відсутності такого місця — місце постійного чи основного його проживання (пп. «ґ» п. 186.3 ПКУ).

3. Місце постачання послуг із надання в оренду транспортних засобів (банківських сейфів) визначається в загальному порядку як місце реєстрації постачальника (п. 186.4 ПКУ). Відповідно послуги з надання в оперативний або фінансовий лізинг транспортних засобів лізингодавцем — нерезидентом України (який не має постійного представництва на митній території України) не є об'єктом обкладення ПДВ. Підтвердженням нашої позиції є лист ДПСУ від 16.11.2011 р. №2874/5/15-3416.

Пам'ятайте: якщо місцем постачання послуг, що надаються нерезидентами (які не є платниками ПДВ), є митна територія України, отримувач послуг — орендар нараховує податок за основною ставкою — 20% (ст. 208 ПКУ). Якщо орендар не є платником ПДВ, податок все ж треба сплатити, податкова накладна не виписується. Але слід подати Розрахунок податкових зобов'язань отримувача послуг у вигляді додатка до декларації з ПДВ2 (подається тільки за той звітний період (календарний місяць), у якому такі послуги отримано, про що далі).

Базою для обкладення ПДВ буде договірна вартість (п. 190.2 ПКУ), датою виникнення ПЗ — дата першої події (п. 187.8 ПКУ). Такий орендар несе повну відповідальність на рівні платника ПДВ.

Приклад 1. Українське підприємство орендує у нерезидента-юрособи складські приміщення, розташовані на митній території України, та евакуатор. Послуги з надання лізингодавцем (нерезидентом України) в оперативний лізинг:

1) нерухомого майна, розташованого на митній території України, є об'єктом обкладення ПДВ і оподатковуються в загальному порядку за ставкою 20%;

2) транспортного засобу не є об'єктом обкладення ПДВ.

Купівля програмного забезпечення

Щоб надати правильну відповідь, чи обкладається придбання програмного забезпечення ПДВ, треба проаналізувати кілька чинників цієї операції. I головним тут є те, за яким договором з постачальником програмного забезпечення (далі — ПЗ) здійснюється така операція. Визначальними будуть умови та предмет договору. Слід з'ясувати: український покупець за укладеним з нерезидентом договором отримує право використання програмного забезпечення3 чи придбаває готовий продукт ПЗ — у володіння (розпорядження) чи у власність. Саме від змісту операції залежить наявність чи відсутність ПДВ.

1 Лізинговий платіж за фінансовою орендою оподатковуватиметься без урахування процентів та суми, яка відшкодовує частину вартості предмета оренди. Відповідно до пп. 196.1.2 ПКУ нарахування та сплата процентів або комісій у складі орендного платежу в межах договору фінансового лізингу не є об'єктом обкладення ПДВ.

2 Розрахунок податкових зобов'язань, нарахованих отримувачем послуг, не зареєстрованим як платник податку на додану вартість, які постачаються нерезидентами, у тому числі їх постійними представництвами, не зареєстрованими платниками податків, на митній території України, затверджений Порядком №1492.

3 Розрізняють системне ПЗ (зокрема, операційну систему, транслятори, редактори, графічний інтерфейс користувача) та прикладне ПЗ, що використовується для виконання конкретних завдань.

За загальним правилом, якщо місцем постачання послуг є митна територія України, така операція обкладається ПДВ (ст. 185 ПКУ). Місцем постачання послуг з:

1) надання майнових прав інтелектуальної власності, створення за замовленням та використання об'єктів права інтелектуальної власності, у т. ч. за ліцензійними договорами (пп. «а» п. 186.3 ПКУ);

2) розроблення, постачання та тестування програмного забезпечення (пп. «в» п. 186.3 ПКУ),

— буде місце, в якому покупець зареєстрований суб'єктом господарювання (п. 186.3 ПКУ).

Але не всі види зазначених послуг обкладатимуться ПДВ. Згідно з пп. 196.1.6 ПКУ виплата роялті у грошовій формі не є об'єктом оподаткування. Визначення роялті наводиться у пп. 14.1.225 ПКУ: «Будь-який платіж, отриманий як винагорода за користування або за надання права на користування будь-яким авторським та суміжним правом <...> комп'ютерні програми <...>.

Не вважаються роялті платежі за отримання об'єктів власності, <...> у володіння або розпорядження чи власність особи або якщо умови користування такими об'єктами власності надають право користувачу продати або здійснити відчуження в інший спосіб такого об'єкта власності <...>».

Отже, українському покупцеві важливо визначити, за що здійснюється платіж нерезиденту. Це важливо зазначити у первинних документах: в укладеному договорі, акті отриманих послуг, платіжних документах тощо.

Українське підприємство може придбати програмне забезпечення як окремий продукт, а може придбати і послуги з розроблення, тестування. Наприклад, під вашу госпдіяльність створено програму (прикладне ПЗ), і нерезидент передає на неї права у власність підприємства (володіння та розпорядження). Платіж за розроблення і тестування такого ПЗ обкладатиметься ПДВ за ставкою 20% (придбання залежно від критерія програмного забезпечення1 відображається у податковому обліку як нематеріальний актив).

Послуги придбаваються у нерезидента, але місцем надання таких послуг за пп. «в» п. 186.3 ПКУ буде митна територія України. Тому за нормами ст. 208 ПКУ покупець — платник ПДВ нараховує податкові зобов'язання з придбаних у нерезидента послуг, складає податкову накладну (ПН складається в одному примірнику і залишається у платника ПДВ) та включає суму податкових зобов'язань до рядка 7 декларації з ПДВ. У наступному звітному періоді зазначена сума податку може бути віднесена до податкового кредиту (рядок 12.4 декларації з ПДВ) за умови виконання вимог, установлених п. 198.3 ПКУ (придбання здійснюється з метою використання в межах госпдіяльності в оподатковуваних операціях).

Якщо українське підприємство здійснює платіж як винагороду за користування або за надання права на користування програмним забезпеченням (це не є кінцеве придбання продукту!), такий платіж вважатиметься роялті і не підлягає обкладенню ПДВ.

Рекламні послуги

Під час отримання рекламних послуг від нерезидента у платника ПДВ доволі часто виникає запитання: «Чи є обмеження щодо включення сум ПДВ до податкового кредиту у наступному місяці? Адже вартість зазначених послуг можна віднести до податкових витрат у розмірі не більше 4% доходу (виручки) за попередній рік?».

Справді, відповідно до пп. 139.1.13 ПКУ, витрати, понесені (нараховані) у звітному періоді у зв'язку з придбанням у нерезидента послуг (робіт) з консалтингу, маркетингу, реклами обсягом, що перевищує 4% доходу (виручки) від реалізації продукції (товарів, робіт, послуг) за рік, що передує звітному, не враховуються при визначенні оподатковуваного прибутку2. Але, як відомо, норми обкладення податком на прибуток та ПДВ регулюють різні розділи ПКУ. Тож питання щодо ПДВ визначено окремими нормами, які є спеціальними для обкладення цим податком.

1 Визначення НМА наводиться в пп. 14.1.120 ПКУ із врахуванням п. 6 П(С)БО 8.

2 При цьому до складу витрат не включаються у повному обсязі витрати, понесені (нараховані) у зв'язку з придбанням у нерезидента послуг (робіт) з консалтингу, маркетингу, реклами у разі, якщо особа, на користь якої здійснюються платежі, є нерезидентом, що має офшорний статус.

Відповідно до пп. «б» п. 186.3 ПКУ, якщо покупець придбаває такі послуги у нерезидента, місцем постачання послуг є місце реєстрації отримувача послуг. Щодо бази оподаткування, то вона визначається виходячи з договірної вартості послуг з урахуванням податків і зборів, за винятком ПДВ, що включаються до ціни постачання. Визначена вартість перераховується у національну валюту за курсом НБУ на дату виникнення ПЗ. Якщо ж послуги отримуються безоплатно, база визначається виходячи зі звичайних цін на послуги без урахування податку (п. 190.2 ПКУ).

Отже, отримувач повинен нарахувати податкові зобов'язання (згідно з п. 187.8 ПКУ, датою виникнення ПЗ у цьому випадку буде або дата списання коштів, або дата оформлення документа, який засвідчує факт постачання послуг нерезидентом, залежно від того, яка з подій відбулася раніше) на суму отриманих рекламних послуг. Відповідно до п. 208.2 ПКУ, він повинен скласти ПН із зазначенням суми нарахованого податку, яка є підставою для віднесення сум податку до податкового кредиту. Податкова накладна у цьому випадку виписується в одному примірнику і залишається в отримувача послуг. У рядку «Iндивідуальний податковий номер продавця» відображається умовний IПН «300000000000» (за умови, що послуги призначаються для використання у госпдіяльності), в операціях, які обкладаються ПДВ, у рядку «Номер свідоцтва про реєстрацію платника податку на додану вартість (продавця)» проставляється нуль, у верхній лівій частині оригіналу ПН проставляється тип причини — 14. Податковий кредит виникатиме за датою сплати (нарахування) податку за зобов'язаннями, які повинні бути включені отримувачем послуг до податкової декларації попереднього періоду. Підтвердженням цього буде податкова накладна, яка згідно з п. 201.12 ПКУ є документом, що посвідчує право на віднесення сум податку до ПК для операцій постачання послуг нерезидентом на митній території України. Жодних інших обмежень щодо формування складу ПК отримувачем рекламних послуг від нерезидента ПКУ не містить.

Таким чином, до складу податкового кредиту місяця, наступного за місяцем нарахування податкових зобов'язань, підприємство має право включити повну суму ПДВ, зазначену у податковій накладній та відповідно відображену у податковій декларації попереднього місяця. Звичайно, за умови використання придбаних рекламних послуг у господарській діяльності та оподатковуваних операціях.

Оподаткування посередницьких послуг

Загалом пункт 186.3 ПКУ встановлює/визначає місце постачання зазначених у цьому пункті послуг. Таким місцем вважається місце, в якому отримувач послуг зареєстрований як суб'єкт господарювання. Причому серед перелічених у підпункті «є» послуг є «надання посередницьких послуг від імені та за рахунок іншої особи або від свого імені, але за рахунок іншої особи, якщо забезпечується надання покупцю послуг, перерахованих у цьому підпункті».

Розглянемо випадок, коли резидент виплачує нерезиденту агентську винагороду за отримані від такого нерезидента агентські послуги. За загальним правилом визначення місця постачання послуг, встановленим п. 186.4 ПКУ, таким місцем є місце реєстрації постачальника, крім операцій, наведених у пунктах 186.2 і 186.3 ПКУ. Так, наприклад, у листі від 18.03.2011 p. №7634/7/16-1517-18 зазначено, що у «спеціальних» пунктах 186.2 і 186.3 ПКУ агентські послуги, надані нерезидентом (агентом) згідно з агентською угодою, не перелічені. А отже, діє «загальне» правило визначення місця постачання згаданої послуги з п. 186.4 ПКУ — місце реєстрації постачальника.

Оскільки постачальником виступає нерезидент, отже, місцем постачання цих послуг буде місце реєстрації агента, тобто за межами митної території України. Це, своєю чергою, означає, що виплата винагороди (чи підписання акта про отримані від нерезидента агентські послуги) не є об'єктом обкладення ПДВ. Правда, посередницькі послуги (розумій — винагороди за посередницькими договорами) згадуються у пп. «є» п. 186.3 ПКУ, і ми про це вже говорили. Але такі посередницькі послуги мають забезпечувати надання покупцю послуг, перерахованих тільки у п. 186.3 ПКУ. Тобто якщо агентом виступає нерезидент, який від імені резидента (або від свого імені, але за рахунок резидента) надає іншій особі (покупцю послуги), наприклад, телекомунікаційні послуги (такі послуги зазначені у пп. «д» п. 186.3 ПКУ), то отримувачем послуги (ще раз повторюємо — винагороди нерезиденту за таку агентську послугу) буде резидент. А отже, у цьому випадку загальне правило за нормами п. 186.4 ПКУ не діятиме і місце здійснення такої операції вважатиметься територією України, тобто вона обкладатиметься ПДВ з урахуванням ст. 208 ПКУ.

Але місцем постачання посередницьких послуг, якщо забезпечується надання покупцеві послуг, перелічених у п. 186.3 ПКУ, вважається місце, в якому отримувач послуг зареєстрований як суб'єкт господарювання або — за відсутності такого місця — місце постійного чи переважного його проживання. Отже, якщо, приміром, український СГД отримує рекламні послуги за кордоном за посередництвом нерезидента, місцем надання як рекламних, так і агентських послуг буде митна територія України (пп. «б» та пп. «є» п. 186.3 ПКУ). Такі послуги обкладатимуться ПДВ за ставкою 20% за правилами ст. 208 ПКУ. Якщо надані нерезидентом (агентом) згідно з агентською угодою послуги не визначено пунктами 186.2 та 186.3 ПКУ, місцем постачання таких послуг є місце реєстрації постачальника-нерезидента (агента). Відповідно послуги надаються за межами митної території України. Для українського СГД отримана послуга не підпадає під обкладення ПДВ. Така операція не повинна відображатись у розділі II Реєстру ПН, а також у декларації з ПДВ.

Отримувач послуг — неплатник ПДВ

Якщо нерезидент — постачальник послуг не зареєстрований як платник ПДВ і, головне, місцем постачання послуг є митна територія України, окрема стаття 208 ПКУ встановлює правила оподаткування таких операцій. Тобто в разі одержання послуг від нерезидента (неплатника ПДВ), місце постачання яких розташоване на митній території України, отримувач послуги — резидент1 і неплатник ПДВ є відповідальним за нарахування та сплату ПДВ до бюджету.

1 Якщо буквально розуміти п. 208.1 ПКУ, який встановлює правила оподаткування згаданих операцій, то оподатковувати операції з отримання послуг від нерезидента повинен неплатник ПДВ, але у випадку, якщо це юрособа-резидент. Хоча п. 180.2 ПКУ, який встановлює відповідальних за нарахування та сплату податку до бюджету, вже не містить таких зауважень і просто визначає особою, відповідальною за нарахування та сплату ПДВ до бюджету у разі постачання послуг нерезидентами, у тому числі їхніми постійними представництвами, не зареєстрованими як платники податку, якщо місце постачання послуг розташоване на митній території України, отримувача послуг. Редакція дотримується думки, що відповідальним за сплату податку є все ж таки просто отримувач послуг, незалежно від того, чи він є юрособою, чи фізособою.

У цьому випадку він повинен подати до ДПС за місцем своєї реєстрації Розрахунок ПЗ (див. зразок) «тільки за той звітний (податковий) період (календарний місяць), у якому такі послуги отримано», — свідчить пункт 10 розділу I Порядку №1492. Отже, у разі оплати послуг авансом Розрахунок ПЗ не подається, а подається тоді, коли послуги буде надано. Такий Розрахунок ПЗ затверджено як самостійний документ у складі податкової звітності з ПДВ.

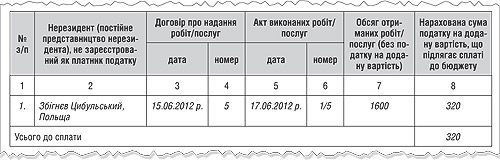

Зразок

Фрагмент заповнення Розрахунку ПЗ

Що буде, якщо Розрахунок ПЗ не подати? Відповідно до п. 46.1 ПКУ розрахунок прирівняно до податкової декларації. Отже, у разі неподання Розрахунку ПЗ відповідальність настає відповідно до п. 120.1 ПКУ, де зазначено: «Неподання або несвоєчасне подання платником податків або іншими особами, зобов'язаними нараховувати та сплачувати податки, збори, податкових декларацій (розрахунків), — тягнуть за собою накладення штрафу в розмірі 170 гривень за кожне таке неподання або несвоєчасне подання.

Ті самі дії, вчинені платником податків, до якого протягом року було застосовано штраф за таке порушення, — тягнуть за собою накладення штрафу в розмірі 1020 гривень за кожне таке неподання або несвоєчасне подання».

Приклад 2. У червні 2012 р. суб'єкт господарювання — ФОП Ситарчук П. М. на загальній системі оподаткування, неплатник ПДВ, зареєстрований у ДПС Шевченківського району м. Львова, отримав від нерезидента Збігнєва Цибульського, Польща, транспортно-експедиторські послуги, про що свідчать договір від 15.06.2012 р. №5 та акт наданих послуг від 17.06.2012 р. №1/5 на суму 200 дол. США. Курс НБУ на дату акта — 8,0 грн за дол. Не пізніше 20.07.2012 р. ФОП має подати до ДПС Розрахунок ПЗ, заповнений так, як подано у зразку. Суму, зазначену в рядку «Усього до сплати» у графі 8, підприємець повинен сплатити до бюджету не пізніше ніж через 10 днів після граничної дати подання Розрахунку ПЗ, тобто в нашому випадку — не пізніше 30.07.2012 р.

ЄДИНА БАЗА ПОДАТКОВИХ ЗНАНЬ

ЄДИНА БАЗА ПОДАТКОВИХ ЗНАНЬ

Чи є об'єктом обкладення ПДВ операції з отримання послуг від нерезидента, місце постачання яких відповідно до ст. 186 ПКУ розташоване за межами митної території України?

Операції з отримання послуг від нерезидента не підпадають під об'єкт обкладення ПДВ за умови, що місце постачання таких послуг відповідно до ст. 186 р. V ПКУ розташоване за межами митної території України та зазначені операції підтверджено відповідними первинними документами (угода, акт виконаних робіт тощо).

Як оподатковується операція з отримання послуг з оренди нерухомості, що розташована на митній території України, власником якої є ФО — нерезидент, у разі якщо послуги надаються через посередника — ЮО, який є резидентом та платником ПДВ?

Комісіонер-резидент на дату, визначену п. 187.8 ст. 187 р. V Податкового кодексу України, повинен нарахувати податкові зобов'язання з ПДВ. Такий комісіонер має право на формування податкового кредиту при отриманні зазначених послуг від такого нерезидента. При цьому комісіонер-резидент при наданні послуг оренди замовнику-резиденту повинен нарахувати податкові зобов'язання на дату, визначену п. 187.1 ст. 187 р. V Податкового кодексу України. Отримана комісіонером у межах посередницьких договорів винагорода як оплата за послуги оренди підлягає обкладенню ПДВ за основною ставкою.

У якому звітному (податковому) періоді платник податку має право на формування податкового кредиту, якщо податкові зобов'язання при отриманні послуг від нерезидента на митній території України помилково не були задекларовані у період їх отримання та включаються до уточнюючого розрахунку?

Якщо платник податку під час отримання послуг від нерезидента на митній території України декларує зобов'язання шляхом подання уточнюючого розрахунку, то податковий кредит за такими операціями платник податку має право сформувати у податковій декларації з ПДВ, що подається за наслідками податкового періоду, в якому відбувся факт сплати податку за податковими зобов'язаннями, визначеними в уточнюючому розрахунку.