Об'єктом оподаткування є операції платників податку з: <...> вивезення товарів (супутніх послуг) у митному режимі експорту або реекспорту; <...>

з метою оподаткування цим податком до експорту також прирівнюється постачання товарів (супутніх послуг), які перебувають у вільному обігу на території України, до митного режиму магазину безмитної торгівлі, митного складу або спеціальної митної зони.

Підпункти «г», «ґ» п. 185.1 ПКУ

Загальні норми

Поняття експорту наведене у ст. 1 Закону про ЗЕД, відповідно до якої експортом товарів є продаж товарів українськими суб'єктами ЗЕД іноземним суб'єктам господарювання (у т. ч. з оплатою у негрошовій формі) — з вивезенням або без вивезення цих товарів через митний кордон України, включаючи реекспорт товарів. При цьому під реекспортом товарів мається на увазі продаж іноземним господарюючим суб'єктам та вивезення за межі України товарів, попередньо імпортованих на територію України.

Аналогічне визначення містить і п. 1.1 Iнструкції №136. Відповідно до пп. «г» п. 185.1 ПКУ, операції вивезення товарів у митному режимі експорту або реекспорту є об'єктом обкладення ПДВ. Як бачимо, з метою оподаткування норми ПКУ ототожнюють поняття експорту та реекспорту. У новому Митному кодексі України (від 13.03.2012 р. №4495-VI), який набрав чинності з 01.06.2012 р., наведено визначення цих митних режимів. З метою обкладення цим же податком до експорту товарів нормами ПКУ (пп. «ґ» п. 185.1 ПКУ) прирівнюється постачання товарів (супутніх послуг), які перебувають у вільному обігу на території України, до митного режиму магазину безмитної торгівлі (відповідно до гл. 22 нового МКУ — це митний режим безмитної торгівлі), митного складу (гл. 20 МКУ) або спеціальної митної зони (цьому поняттю відповідає визначення митного режиму вільної митної зони — гл. 21 МКУ).

ЕКСПОРТ І РЕЕКСПОРТ ЗА МКУ

Експорт (остаточне вивезення) — це митний режим, відповідно до якого українські товари випускаються для вільного обігу за межами митної території України без зобов'язань щодо їх зворотного ввезення.

Ст. 82 МКУ

Для поміщення товарів у митний режим експорту особа, на яку покладається дотримання вимог митного режиму, повинна:

1) подати митному органу, що здійснює випуск товарів у митному режимі експорту, документи на такі товари;

2) сплатити митні платежі, якими відповідно до закону обкладаються товари під час вивезення за межі митної території України у митному режимі експорту;

3) виконати вимоги щодо застосування передбачених законом заходів нетарифного регулювання зовнішньоекономічної діяльності;

4) у випадках, встановлених законодавством, подати митному органу дозвіл на проведення зовнішньоекономічної операції з вивезення товарів у третю країну (реекспорт).

Ч. 2 ст. 83 МКУ

Реекспорт — це митний режим, відповідно до якого товари, що були раніше ввезені на митну територію України або на територію вільної митної зони, вивозяться за межі митної території України без сплати вивізного мита та без застосування заходів нетарифного регулювання зовнішньоекономічної діяльності.

Ст. 85 МКУ

Тимчасове вивезення — це митний режим, відповідно до якого українські товари або транспортні засоби комерційного призначення вивозяться за межі митної території України з умовним повним звільненням від оподаткування митними платежами та без застосування заходів нетарифного регулювання зовнішньоекономічної діяльності і підлягають реімпорту до завершення встановленого строку без будь-яких змін, за винятком звичайного зносу в результаті їх використання.

Ст. 113 МКУ

Переробка за межами митної території — це митний режим, відповідно до якого українські товари піддаються у встановленому законодавством порядку переробці за межами митної території України без застосування заходів нетарифного регулювання зовнішньоекономічної діяльності, за умови повернення цих товарів або продуктів їх переробки на митну територію України у митному режимі імпорту.

Ст. 162 МКУ

А відповідно до пп. 14.1.242 ПКУ, супутні послуги — це послуги, вартість яких включається до митної вартості товарів, що експортуються з митної території України або імпортуються на митну територію України.

До них належать:

1) навантаження, вивантаження, перевантаження, страхування та транспортування до пункту перетину митного кордону України;

2) комісійні та брокерські винагороди;

3) ліцензійні та інші платежі за використання об'єктів права інтелектуальної власності, які покупець повинен прямо чи опосередковано здійснити як умову продажу (експорту) товарів, які оцінюються.

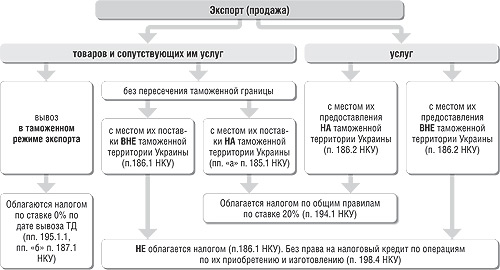

Нагадаємо, що експортувати можна послуги1 і товари (супутні послуги). Наразі розглянемо саме обкладення ПДВ експорту товарів. Експорт товарів (супутніх послуг) можна поділити на два види — з перетином та без перетину митної території України.

1 ПКУ не містить поняття «експорт послуг». Оподаткування операцій з постачання будь-яких послуг залежить від місця постачання, яке визначається відповідно до пунктів 186.2, 186.3 та 186.4 ПКУ. Експорт послуг розглядається у розділі 6.

Ставки ПДВ у разі експорту товарів наведено у таблиці 1.

Таблиця 1

Ставки ПДВ при експорті товарів

|

Зміст експортної операції

|

Норма ПКУ

|

Ставка ПДВ

|

|

З перетином товарами митного кордону

|

||

| Експорт товарів (супутніх послуг), якщо їх експорт підтверджено декларацією митної вартості, оформленою відповідно до вимог митного законодавства |

Пп. 195.1.1

|

0%

|

| Постачання товарів/послуг підприємствами роздрібної торгівлі, які розташовані на території України в зонах митного контролю (магазинах безмитної торгівлі*), відповідно до порядку, встановленого постановою КМУ від 17.07.2003 р. №1089 |

Пп. «ґ» пп. 195.1.2

|

|

| Експорт товарів (супутніх послуг), звільнених від оподаткування на митній території України (на підставі ст. 197 ПКУ) |

П. 195.2

|

|

|

Без перетину товарами митного кордону

|

||

| Якщо місце постачання розташоване за межами митної території України |

Пп. «а» п. 185.1, п. 186.1

|

Не є об'єктом оподаткування

|

| Якщо місце постачання розташоване на митній території України |

Пп. «а» п. 185.1, п. 194.1

|

20% (оподатковується за загальними правилами)

|

| * Визначення магазину безмитної торгівлі міститься у пп. 14.1.102 ПКУ. | ||

Зауважимо, що магазини безмитної торгівлі (далі — МБТ) можуть здійснювати продаж товарів (послуг) лише фізособам, які виїжджають за митний кордон України або переміщуються транспортними засобами, що належать резидентам та перебувають поза митними кордонами України. Порядок застосування митного режиму МБТ затверджено наказом ДМСУ від 07.04.2011 р. №287. Митний контроль та митне оформлення товарів у режимі МБТ проводяться відповідно до Порядку здійснення митного контролю й митного оформлення товарів із застосуванням вантажної митної декларації, затвердженого наказом ДМСУ від 20.04.2005 р. №314. А для повітряних транспортних засобів, що виконують міжнародні рейси, діє Порядок, затверджений наказом ДМСУ від 22.04.2008 р. №414.

Щодо оподаткування операцій з постачання магазинами безмитної торгівлі у ЄБПЗ зазначено, що постачання товарів МБТ юридичним особам, які обслуговують пасажирів міжнародних рейсів після проходження ними паспортного та митного контролю, здійснюється без нарахування ПДВ. У разі вивезення з МБТ товарів для вільного обігу на митній території України (крім переміщення до інших магазинів безмитної торгівлі або митних складів), оподаткування здійснюється за ставкою 20%.

Місце постачання товарів

Місцем постачання товарів, відповідно до п. 186.1 ПКУ, є:

а) фактичне місцезнаходження товарів на момент їх постачання (крім випадків, передбачених у підпунктах «б» і «в» цього пункту);

б) місце, де товари перебувають на час початку їх перевезення або пересилання, у разі якщо товари перевозяться або пересилаються продавцем, покупцем чи третьою особою;

в) місце, де провадяться складання, монтаж чи встановлення, у разі якщо товари складаються, монтуються або встановлюються (з випробуванням чи без нього) продавцем або від його імені.

Під час визначення місця постачання товарів слід мати на увазі, що при постачанні товарів для споживання на борту морських та повітряних суден або у поїздах на ділянці пасажирського перевезення, яке здійснюється в межах митної території України, місцем постачання є пункт відправлення пасажирського транспортного засобу (пп. 186.1.1 ПКУ).

Насамперед чітко розмежуємо експортні операції. Експортувати (продавати за зовнішньоекономічним договором) можна як товари, так і послуги (роботи). А товари можуть бути продані як із вивезенням за межі митної території України, так і без нього. Крім того, законодавство України дозволяє своїм господарюючим суб'єктам придбати товар за межами митного кордону нашої держави і продати його там же, не ввозячи до країни. Залежно від таких особливостей ПКУ встановлює окремі податкові правила обліку для кожної із зовнішньоекономічних операцій (див. схему).

Схема

Порядок оподаткування експортних зовнішньоекономічних операцій

Експорт з вивезенням

Ми вже зазначали, що вивезення товарів (супутніх послуг) у митному режимі експорту є об'єктом обкладення ПДВ. Свідченням того, що товар вивезено у митному режимі експорту за митну територію України, є відповідним чином оформлена митна декларація (далі — МД)1. Відповідно до п. 20 ст. 4 нового МКУ митна декларація — це «письмова заява встановленої форми, яка подається митному органу і містить відомості щодо товарів і транспортних засобів, які переміщуються через митний кордон України, необхідні для їх митного оформлення або переоформлення». Саме МД підтверджує розміщення товарів під тим чи іншим митним режимом, у т. ч. і режимом експорту. Якщо МД оформлено з порушеннями, вона не може свідчити про фактичне вивезення товару.

Дата виникнення податкових зобов'язань. Відповідно до пп. «б» п. 187.1 ПКУ, податкові зобов'язання при експорті товарів виникають за датою оформлення МД, що засвідчує факт перетину митного кордону України, яку оформлено відповідно до вимог митного законодавства. Зверніть увагу: за п. 187.11 ПКУ попередня оплата (аванс) вартості товарів, що експортуються, не збільшує ПЗ експортера.

База оподаткування визначається п. 188.1 ПКУ як договірна вартість, але не нижча за звичайні ціни2.

1 Форму затверджено наказом Мінфіну від 22.02.2012 р. №246, також див. постанову КМУ від 21.05.2012 р. №450.

2 Поняття звичайної ціни встановлено у пп. 14.1.71 ПКУ. Порядок та методи її визначення — у ст. 39 ПКУ, яка почне діяти з 01.01.2013 р. (п. 1 розділу ХIХ ПКУ). Тож у 2012 р. при визначенні звичайної ціни користуємось п. 1.20 Закону про прибуток.

Митна вартість. Визначається (ст. 49 нового МКУ) на основі ціни, яку було фактично сплачено або яка підлягає сплаті за товари на момент перетину ними митного кордону України, — на підставі договору купівлі-продажу або міни. При цьому до митної вартості включаються супутні послуги, перелік яких визначено пп. 14.1.242 ПКУ.

Контроль за розрахунками. Експортна операція суб'єкта ЗЕД перебуває на валютному контролі в обслуговуючому банку. За загальним правилом (ст. 1 Закону №185 та п. 2.1 Iнструкції №136) при експорті товарів виручка резидентів підлягає зарахуванню на їхні рахунки в банках у строки виплати заборгованостей, зазначені у контрактах, але не пізніше 180 календарних днів з дати оформлення МД. При цьому відлік строку розрахунків починається з наступного календарного дня після дати оформлення МД (п. 2.2 Iнструкції №136). Банк знімає експортну операцію з контролю після зарахування усієї виручки за цією операцією на поточний рахунок експортера. Порядок здійснення банками контролю за експортними операціями встановлено розділом 4 Iнструкції №136.

За статтею 4 Закону №185 у випадку порушення резидентами строків розрахунків стягується пеня за кожен день прострочення у розмірі 0,3% від суми неодержаної виручки (вартості недопоставленого товару) в інвалюті (за курсом НБУ на день виникнення заборгованості). При цьому загальна сума нарахованої пені не може перевищувати суми неодержаної виручки (вартості недопоставленого товару).

Оподаткування. Ставка обкладення ПДВ за експортними операціями із вивезенням товару за межі митної території України дорівнює 0%. Щодо товарів, придбаних (виготовлених) на митній території України та вивезених у режимі експорту, у платника ПДВ виникає право на бюджетне відшкодування (його порядок встановлено ст. 200 ПКУ). У декларації з ПДВ обсяг експортних операцій (без ПДВ) відображається у колонці А рядка 2.1 розділу I — у періоді вивезення (тобто датою перетину митного кордону). При цьому вивезення товарів за межі митної території України у режимі експорту повинно бути підтверджено. Факт підтвердження відомостей здійснюється за заявою декларанта довільної форми (якщо МД на паперовому носії) або електронним повідомленням (якщо МД — у електронній формі) працівником митниці до органу ДПС1.

1 Підтвердження експорту посадовою особою митного органу здійснюється протягом п'яти робочих днів (пункти 30 — 32 постанови КМУ від 21.05.2012 р. №450.

Приклад 1. ПП «Сонечко» 01.06.2012 р. придбало товар «А» вартістю 3600,00 грн (з ПДВ) та 23.06.2012 р. експортувало його до Чехії за ціною 400 євро (курс євро, зазначений у МД, — 10,5147 грн/€). Кошти за експортною операцією отримано 30.06.2012 р. (за курсом 10,5999 грн/€).

У цьому випадку базою оподаткування для нарахування ПДВ щодо експорту є контрактна вартість (за курсом НБУ на дату оформлення МД): 400 х 10,5147 = 4205,88 грн. Ця сума зазначається у колонці А рядка 2.1 розділу I декларації за червень, а у рядку 10.1 розділу II у колонці А відображається обсяг придбання у сумі 3000,00 грн та у колонці Б — сума податкового кредиту у розмірі 600,00 грн. Податковий та бухгалтерський облік наведено у таблиці 2.

Таблиця 2

Бухгалтерський та податковий облік експортної операції

|

№ з/п

|

Зміст господарської операції

|

Бухгалтерський облік

|

Сума, грн

|

Податковий облік

|

||

|

Д-т

|

К-т

|

Доходи

|

Витрати

|

|||

|

1.

|

Придбано товар «А» |

281

|

631

|

3000,00

|

—

|

—

|

|

2.

|

Відображено ПК (на підставі податкової накладної) |

641/ПДВ

|

631

|

600,00

|

—

|

—

|

|

3.

|

Сплачено за отриманий товар постачальнику |

631

|

311

|

3600,00

|

—

|

—

|

|

4.

|

Оформлено МД датою вивезення товару (курс НБУ — 10,5147 грн/€) |

362

|

702

|

4205,88

|

4205,88

|

—

|

|

5.

|

Списано собівартість товару |

902

|

281

|

3000,00

|

—

|

3000,00

|

|

6.

|

Отримано кошти від нерезидента (400 €, курс НБУ — 10,5999 грн/€) |

312

|

362

|

4239,96

|

—

|

—

|

|

7.

|

Відображено курсову різницю (курс зріс, відображаємо дохід): 400 х (10,5999 - 10,5147) |

362

|

714

|

34,08

|

34,08*

|

—

|

|

8.

|

Визначено фінансовий результат |

702

791 714 |

791

902 791 |

4205,88

3000,00 34,08 |

—

— |

—

— |

| * Відображаємо курсові різниці за монетарною статтею і в податковому обліку відповідно до пп. 153.1.3 ПКУ. | ||||||

Приклад 2. Українське підприємство «Рідна мова» надрукувало словники українсько-іноземної мови накладом 10 тис. примірників за ціною 20,00 грн кожен. Здійснено постачання словників:

1) 9 тис. примірників — українському підприємству «Знання» на суму 180000,00 грн (без ПДВ), за нормами пп.197.1.25 ПКУ такі операції звільнені від обкладення ПДВ;

2) 1 тис. примірників — російському підприємству «Наука» на суму 20000,00 грн, про що свідчить МД.

За умовами прикладу сума 20000,00 грн є базою для обкладення ПДВ за ставкою 0% відповідно до п. 195.2 ПКУ. Крім того, українське підприємство «Рідна мова» має право на ПК у сумі податку, сплаченого (нарахованого) у складі вартості товарів (послуг), що використані для виробництва експортованих примірників словників.

Відповідно до п. 189.6 ПКУ, на операції з експорту за межі митної території України не поширюються норми пунктів 189.3 — 189.5 ПКУ, за якими визначається база оподаткування в окремих випадках:

1) комісійної торгівлі вживаними товарами;

2) договорів комісії (консигнації), поруки, довірчого управління;

3) повернення товарів за договорами фінансового лізингу, якщо лізингоодержувач не є платником ПДВ.

Експорт з передоплатою

Для обкладення ПДВ факт отримання від покупця-нерезидента передоплати, пов'язаної з експортом товару, не впливає на величину ПЗ з ПДВ у резидента-постачальника (п. 187.11 ПКУ). Заключною операцією за отриманою передоплатою буде, звичайно, відвантаження товару. Датою виникнення ПЗ з ПДВ за ставкою 0% (пп. 195.1.1 ПКУ) є «...дата оформлення митної декларації, що засвідчує факт перетинання митного кордону України, оформлена відповідно до вимог митного законодавства» (пп. «б» п. 187.1 ПКУ). Фактично маємо три дати: дату оформлення МД (дата на овальній печатці), дату перетину кордону, яку ще треба буде додатково отримати в регіональній митниці і яка буде засвідчена круглою гербовою печаткою митниці, та дату отримання передоплати. Три дати, а отже, можливо, і три різні курси НБУ.

Бухгалтер відображає дохід від реалізації експортованого товару датою МД на експорт. I в бухгалтерському, і в податковому обліку такий дохід від реалізації експортованого товару, попередньо оплаченого авансом, буде відображено з урахуванням курсу НБУ на дату отримання передоплати. Підтвердження цього для бухгалтерського обліку є в абз. 2 п. 6 П(С)БО 21. Для податкового обліку — у пп. 153.1.1 ПКУ.

Яким курсом користуватися для застосування нульової ставки з ПДВ? Курс НБУ треба використовувати на дату оформлення МД (з овальної печатки на МД), але за дату відображення операції експорту товару в Реєстрі ПН і включення до декларації з ПДВ відповідного періоду слід брати дату перетину кордону України. У деяких випадках це можуть бути дати різних звітних періодів, особливо якщо замитнення відбувалося наприкінці календарного місяця і товар не встиг перетнути кордон України до закінчення звітного періоду. Тобто курс НБУ на дату перетину кордону не використовується взагалі — використовується тільки дата перетину кордону.

Для підтвердження факту перетину кордону суб'єкт ЗЕД, який здійснив операцію експорту товару, повинен, відповідно до п. 6 Порядку підтвердження відомостей про фактичне вивезення товарів за межі митної території України1, звернутися «...до митного органу, що здійснив митне оформлення експорту цих товарів, із заявою про надання підтвердження про фактичне вивезення (пересилання) експортованих ним товарів за межі митної території України. До заяви додається оригінал п'ятого основного аркуша («примірник для декларанта») ВМД форми МД-2 (МД-3) (аркуша ВМД з позначенням «3/8»), оформленої цим митним органом під час митного оформлення експорту товарів». На практиці це відбувається так. Експортер пише лист приблизно такого змісту: «Просимо підтвердити факт перетину кордону товарами, задекларованими у МД № такий-то від такого-то числа» і подає його до регіональної митниці разом з аркушем МД, на якому є позначення «3/8» — аркуш декларанта. Протягом п'яти робочих днів митний орган розгляне вашу заяву-лист і, якщо все вірно, зробить запис «Задекларовані в цій МД товари вивезено за межі митної території України в повному обсязі» та зазначить дату фактичного вивезення. Цей запис засвідчується підписом та особистою номерною печаткою відповідальної посадової особи митного органу, й аркуш з позначенням «3/8» МД повертається суб'єкту ЗЕД — експортеру. Саме ця дата буде датою, за якою операцію експорту товару буде відображено у ПДВ-операціях, але з урахуванням курсу НБУ на дату митного оформлення.

1 Затверджений спільним наказом ДМСУ, ДПАУ від 21.03.2002 р. №163/121, також див. постанову КМУ від 21.05.2012 р. №450.

Експорт без вивезення

Якщо товар у зовнішньоекономічній операції не перетинає митний кордон України, МД не оформляється. Отже, і товар не може бути оформлений у митному режимі експорту з метою обкладення ПДВ. Тож тут важливу роль відіграє питання правильного визначення місця постачання товарів. Основний критерій, яким керуємось при цьому, — місце постачання (див. таблицю 1 і схему).

1. Якщо місце постачання розташоване на митній території України, діє ставка 20%. Базою оподаткування є договірна ціна, але не нижча за звичайну (п. 188.1 ПКУ). Прикладом такої операції буде ситуація, коли товар придбавається (виготовляється) на митній території України та продається нерезиденту на території України.

Приклад 3. Резидент фірма «Альфа» постачає зі свого складу на території України нерезиденту матеріали для будівництва. У цьому випадку матеріали не вивозяться за межі митної території України, а використовуються в Україні, маємо обкладення ПДВ за ставкою 20%.

2. Якщо місце постачання визначене за межами митної території, операція не є об'єктом оподаткування. Така операція не відображається в декларації з ПДВ. Проте виникнуть розбіжності із декларацією з податку на прибуток. У цьому випадку, на наш погляд, достатньо буде на вимогу податківців зазначити причину розбіжності у довільній формі. Така операція має місце, якщо резидент придбаває товар за межами митної території України (імпорт без ввезення) та продає його за межами України (експорт без вивезення).

Контроль за розрахунками. Відповідно до розділу 2 Iнструкції №136, виручка резидентів від експортних операцій підлягає зарахуванню на рахунок у банку у строки, передбачені експортним контрактом, але не пізніше 180 календарних днів з дати оформлення МД. Відлік цього строку починається з наступного календарного дня після оформлення МД. Банк знімає експортну операцію з контролю після зарахування усієї суми виручки за цією операцією на поточний рахунок1.

1 Винятки передбачено пунктами 2.4 — 2.6 Iнструкції №136.

Відповідно до п. 1.6 Iнструкції №136, у випадку експорту без вивезення банк не здійснює контролю за строками розрахунків за таким договором. Проте якщо товар придбано резидентом за імпортним договором без його ввезення на митну територію України та експортується нерезиденту за межами України, контроль за розрахунками покладається (відповідно до п. 3.6 Iнструкції №136) на той банк, через який проводилась оплата зазначеного договору.

Банк здійснює контроль за своєчасними розрахунками (не більше 180 к. д.) за такими операціями.

Місце постачання товарів у прикладах

Як ми зазначали вище, правильне визначення місця постачання товарів є вирішальним для обкладення ПДВ. Наведемо деякі приклади визначення такого місця.

1. Фактичне місцезнаходження товарів на момент їх постачання (пп. «а» п. 186.1 ПКУ).

Приклад 4. Українське підприємство «Вега» закупило на території Польщі товар та продало його російській фірмі «АА» — без перетину митного кордону України. У цьому випадку маємо справу з імпортом без ввезення та експортом без вивезення. Така операція не є об'єктом обкладення ПДВ.

Приклад 5. Українське підприємство «Бета» продало білоруській фірмі «ВВ» продукцію власного виробництва. Покупець прийняв продукцію на складі підприємства та використав на митній території України як сировину для виготовлення іншої продукції. У цьому випадку право власності покупцю було передано на території України — без перетину митного кордону. Тут маємо обкладення ПДВ за ставкою 20%.

2. Місце, де товари перебувають на час початку їх перевезення або пересилання (пп. «б» п. 186.1 ПКУ). Цей випадок стосується товарів, які перевозяться або пересилаються продавцем, покупцем чи третьою особою.

Приклад 6. Українське підприємство «Омега» (м. Львів) продало продукцію власного виробництва (будівельні матеріали) російській фірмі «Бета». Будматеріали покупець перевіз на будівельний майданчик (Львівська область). Тут продукція на час початку перевезення перебувала на митній території України, тож маємо оподаткування за ставкою 20%.

Приклад 7. Українське підприємство «Сигма» закупило товар у Росії (м. Тула) та поставило його латвійській фірмі «FF». Перевезення здійснював покупець власним транспортом. Місцем постачання є територія Росії (м. Тула), де товар перебував до початку перевезення. Тут є дві операції — придбання та продажу. I обидві не обкладаються ПДВ, бо немає митної території України. Операція не є об'єктом обкладення ПДВ.

Приклад 8. Українське підприємство «Епсилон» здійснює торгівлю товарами через інтернет-магазин зі свого складу (м. Київ). Місцем постачання у цьому випадку буде місцезнаходження товарів на момент їх пересилання — склад підприємства «Епсилон». Таким чином ставка ПДВ — 20%.

3. Місце складання, монтажу чи встановлення (пп. «в» п. 186.1 ПКУ). Це властиво для випадків, коли товари складаються, монтуються або встановлюються (з випробуванням чи без нього) продавцем або від його імені.

Приклад 9. Українське підприємство «Гамма» поставило молдовській фірмі «TT» виробниче обладнання, закуплене у польського виробника. За умовами договору право власності на обладнання передається після його монтажу та випробування. Місцем постачання тут є місце, де здійснюється монтаж обладнання — митна територія Молдови. Таким чином операція не є об'єктом обкладення ПДВ.

4. Пункт відправлення пасажирського транспортного засобу (пп. 186.1.1 ПКУ). Такі операції мають місце, якщо постачання товарів здійснюється для споживання на борту морських та повітряних суден або у поїздах на ділянці пасажирського перевезення, що здійснюється в межах митної території України.

Замість висновків

Отже, у разі постачання товарів на експорт у ПН у рядках «Iндивідуальний податковий номер покупця» та «Номер свідоцтва про реєстрацію платника податку на додану вартість (покупця)» проставляється нуль (по правій стороні поля). У верхній лівій частині податкової накладної робиться відповідна помітка «Х» та зазначається тип причини: «07 — Експортні постачання». Експортні операції відображаються у Реєстрі ПН, зокрема у графі 3 проставляється номер МД, у графі 4 — вид документа згідно з позначенням — «ВМД».

У декларації з ПДВ операція експорту товару відображається датою фактичного вивезення експортованих товарів за межі митної території України, але з урахуванням курсу НБУ на дату оформлення МД.

Експорт товару за отриманою передоплатою від покупця-нерезидента у податковому та бухгалтерському обліку відображається однаково — з урахуванням курсу НБУ на дату отримання авансу (передоплати). Тобто дата визнання доходів — це дата переходу права власності на товар, але для обчислення величини доходу використовується валютний курс НБУ на дату отримання передоплати на поточний валютний рахунок. Отримані передоплати від покупців у валюті вважаються немонетарними статтями і за ними не проводиться перерахунок курсових різниць в обох видах обліку.

Якщо ж першою подією при експорті товару є сам експорт, бухгалтер відображає дохід від реалізації експортованого товару датою оформлення МД на експорт і з урахуванням курсу Нацбанку на дату оформлення МД, яка зазначається на овальній печатці митниці. Оскільки платник має справу з дебіторською заборгованістю за товар у валюті і такі зобов'язання повинні бути отримані у фіксованій (визначеній) сумі грошей, то ця стаття балансу належить до монетарних статей. Курсові різниці за монетарними статтями в іноземній валюті відображають на дату здійснення розрахунків та на дату балансу відповідно до п. 8 П(С)БО 21.

ЄДИНА БАЗА ПОДАТКОВИХ ЗНАНЬ

ЄДИНА БАЗА ПОДАТКОВИХ ЗНАНЬ

Який порядок обкладення ПДВ операцій з експорту товарів у межах договорів комісії?

Відповідно до п. 189.4 ст. 189 р. V ПКУ від 2 грудня 2010 року №2755-VI дата збільшення податкових зобов'язань та податкового кредиту платників податку, що здійснюють постачання/отримання товарів/послуг у межах договорів комісії (консигнації), поруки, доручення, довірчого управління, інших цивільно-правових договорів та без права власності на такі товари/послуги, визначається за правилами, встановленими ст. 187 і 198 ПКУ.

Проте слід враховувати, що норми пунктів 189.3 — 189.5 цієї статті не поширюються на операції з експортування товарів за межі митної території України (п. 189.6 ст. 189 р. V ПКУ).

Відповідно до п. 187.11 ст. 187 р. V ПКУ попередня (авансова) оплата вартості товарів, що експортуються чи імпортуються, не змінює значення сум податку, які відносяться до податкового кредиту або податкових зобов'язань платника податку, такого експортера чи імпортера.

Операції з експорту товарів (супутніх послуг), якщо їх експорт підтверджено митною декларацією, оформленою відповідно до вимог митного законодавства, оподатковуються за нульовою ставкою (пп. 195.1.1 ст. 195 р. V ПКУ).

Згідно з п. 187.1 ст. 187 р. V ПКУ датою виникнення податкових зобов'язань у разі експорту товарів є дата оформлення митної декларації, що засвідчує факт перетинання митного кордону України, оформлена відповідно до вимог митного законодавства.

Отже, за операцією з експортування (вивезення) товарів за межі митної території України податкові зобов'язання з ПДВ визначаються на дату фактичного здійснення такого вивезення, тобто на дату оформлення вантажної митної декларації митним органом.

Експорт товарів із залученням комісіонера не впливає на порядок визначення податкових зобов'язань з ПДВ.

Право на застосування нульової ставки ПДВ і, відповідно, право на отримання бюджетного відшкодування має лише продавець експортної продукції — її власник (комітент).

На послуги комісіонера, який залучається до продажу товарів на експорт, нульова ставка ПДВ не поширюється, й отримана комісійна винагорода за надані комітенту послуги підлягає оподаткуванню за основною ставкою та не включається до митної вартості товарів (супутніх послуг), які експортуються (п. 200.16 ст. 200 р. V ПКУ).

При отриманні комітентом авансової оплати вартості товарів, що експортуються комісіонером, жодних податкових наслідків не виникає.

Який документ підтверджує вивезення (експорт) товарів за межі митної території України та який документ додається до податкової декларації з ПДВ у разі наявності експортних операцій?

Операції з вивезення (експорту) товарів підлягають обкладенню ПДВ за ставкою 0% за умови підтвердження такого вивезення (експорту) шляхом вчинення напису на оригіналі аркуша вантажної митної декларації з позначенням «3/8» про фактичне вивезення товарів за межі митної території України.

У податковому періоді, у якому відбулося фактичне вивезення експортованих товарів за межі митної території України, платник податку відображає їх обсяги в рядку 2.1 розділу I податкової декларації з ПДВ. До такої податкової декларації з ПДВ додаються оригінали митних декларацій (примірники декларанта). Якщо платник податку звітує в електронному вигляді, то оригінали митних декларацій (примірників декларанта) подаються ним окремо в порядку, визначеному для подання податкової звітності у паперовому вигляді.

Який порядок обкладення ПДВ операцій з придбання товарів за межами території України та їх поставки нерезиденту без їх фактичного ввезення на митну територію України?

Оскільки операції з придбання і постачання товарів здійснюються за межами митної території України, а самі товари фактично не ввозяться на митну територію України та не вивозяться, то за цими операціями не виникає об'єкта обкладення ПДВ.

Чи підлягає коригуванню податковий кредит, сформований при придбанні товарів, у разі їх подальшого безоплатного постачання у митному режимі експорту?

Оскільки при безоплатному постачанні товарів платник податку не отримує доходу від їх продажу, тобто товари не використовуються в його господарській діяльності, то такий платник податку втрачає право на податковий кредит, а тому повинен здійснити його коригування шляхом визнання умовного постачання таких товарів, а отже, нарахувати податкові зобов'язання за основною ставкою виходячи з ціни їх придбання.