Якщо не зареєстровані платниками податку на додану вартість філії та інші структурні підрозділи платника податку самостійно здійснюють постачання товарів/послуг та проводять розрахунки з постачальниками/споживачами, то зареєстрований платник податку, до складу якого входять такі структурні підрозділи, може делегувати філії або структурному підрозділу право виписки податкових накладних .

Пункт 1 Порядку №1379

Право делегування філіям складання ПН

За нормами ПКУ, філії не можуть отримати статус платника ПДВ. Але якщо вони провадять самостійну діяльність, головне підприємство має право делегувати їм ведення податкового обліку в частині ПДВ. У цьому розділі простежимо, як філії повинні складати податкові накладні та вести частину Реєстру виданих та отриманих ПН, якщо їм делеговано право складання таких документів.

Коротко нагадаємо, що зареєструватися платником ПДВ може будь-яка особа, яка провадить господарську діяльність та відповідає вимогам, установленим у статтях 181 та 182 ПКУ1. Філія з погляду юридичної практики не є суб'єктом господарювання, про що свідчать статті 64 ГКУ та 95 ЦКУ. Відповідно до ст. 95 ЦКУ, філії не є юридичними особами — вони лише здійснюють усі або частину функцій головного підприємства. Як наслідок, підстав для реєстрації платником ПДВ філії не мають, адже вони не підпадають під визначення платників ПДВ відповідно до ст. 180 ПКУ.

1 Вимоги щодо обов'язкової реєстрації встановлено ст. 181 ПКУ. Умови добровільної реєстрації передбачено у ст. 182 ПКУ.

ОРГАНІЗАЦІЙНА СТРУКТУРА ПІДПРИЄМСТВА

Підприємство має право створювати філії, представництва, відділення та інші відокремлені підрозділи, погоджуючи питання про розміщення таких підрозділів підприємства з відповідними органами місцевого самоврядування в установленому законодавством порядку. Такі відокремлені підрозділи не мають статусу юридичної особи і діють на основі положення про них, затвердженого підприємством. Підприємства можуть відкривати рахунки в установах банків через свої відокремлені підрозділи відповідно до закону.

Частина 4 ст. 64 ГКУ

Якщо головне підприємство має статус платника ПДВ, копії Свідоцтва про реєстрацію платника податку розміщуються у доступних для огляду місцях в усіх його філіях (відділеннях), представництвах (п. 3.16 розділу III Положення №1394). Достовірність таких копій засвідчується органом ДПС за місцем реєстрації головного підприємства. Для засвідчення копій платник ПДВ подає до податкового органу заяву про їх засвідчення (форма №2-РК «Заява про засвідчення копій Свідоцтва про реєстрацію платника податку на додану вартість» (додаток 3 Положення №1394), додає відповідну кількість копій Свідоцтва та надає його оригінал. Разом із заявою про засвідчення копій подається додаток до заяви за ф. №2-РК «Перелік приміщень та відокремлених підрозділів» (якщо приміщень та відокремлених підрозділів більше ніж 8, заповнюється відповідна кількість аркушів цього додатка, весь перелік скріплюється підписом та печаткою на останньому аркуші), де будуть розміщені засвідчені копії Свідоцтва.

Право на нарахування податку та складання податкових накладних надається виключно особам, зареєстрованим як платники ПДВ. Але головне підприємство має право делегувати філії або структурному підрозділу право виписування податкових накладних за умови, що такі провадять самостійну господарську діяльність:

— здійснюють постачання товарів (послуг);

— проводять розрахунки з постачальниками (покупцями), про що свідчить наявність власного поточного рахунка у філії.

На практиці платник ПДВ видає наказ (положення) по підприємству, в якому зазначаються:

1) присвоєний окремий числовий номер (шифр) філії;

2) уповноважені особи на складання ПН;

3) відповідальна особа за ведення частини Реєстру виданих та отриманих ПН;

4) якою печаткою завіряються ПН;

5) термін передачі головному підприємству податкових накладних та частини Реєстру;

6) механізм відшкодування коштів за сплачений ПДВ головним підприємством.

Якщо головне підприємство прийняло таке рішення, про це треба письмово повідомити орган ДПС за місцем реєстрації платника ПДВ.

Увага: до 2011 р. таке повідомлення подавалося у довільній формі, тепер це додаток 2 до Порядку №1492, який містить затверджену форму такого повідомлення.

Відповідно до п. 13 розділу III Порядку №1492, платник ПДВ, у разі наявності у нього філій (структурних підрозділів), разом із декларацією за перший звітний період року та надалі разом із декларацією за той звітний (податковий) період, в якому відбулися зміни у переліку філій (структурних підрозділів), подає повідомлення встановленої форми про делегування філіям (структурним підрозділам) права виписування ПН та ведення частини Реєстру (див. зразок 1).

Зразок 1

Фрагмент повідомлення про делегування філіям (структурним підрозділам) права виписки ПН та ведення частини реєстру отриманих та виданих ПН

Головне підприємство має права, обов'язки та несе відповідальність як платник ПДВ. Отже, юридична особа буде відповідальною за сплату ПДВ до бюджету не лише за себе, але й за філію, адже всі операції, у т. ч. філій, належать до ПЗ та ПК головного підприємства, і саме воно наділене правом сплачувати цей податок. Щоб головне підприємство не витрачало свої оборотні кошти, філія має право відшкодовувати сплачену за нею суму податку. Для цього у бухобліку використовується субрахунок 683 «Внутрішньогосподарські розрахунки». Переведення коштів головному підприємству відображається проведенням: Д-т 683 К-т 311. У платіжному дорученні філії реквізит «Призначення платежу» повинен містити вираз: «переведення коштів для сплати ПДВ головним підприємством за філію, без ПДВ». Нагадаємо, що перерахування коштів відбувається у межах однієї юрособи.

Також рекомендуємо закріпити внутрішніми документами платника (розпорядження, наказ) термін передачі частин Реєстру ПН головному підприємству для складання звітності з ПДВ. Зазвичай на практиці філія у встановлені терміни передає головному підприємству свою частину Реєстру ПН, податкові накладні й авізо із зазначенням дати, номера ПН та суми. В авізо (якщо велика кількість ПН) можна зазначити загальне бухгалтерське проведення на всю суму переданих документів щодо ПЗ і ПК філії.

Отже, обов'язок нараховувати та сплачувати до бюджету податок покладено на платника ПДВ — головне підприємство, але філія (структурний підрозділ) має право складати ПН, вести частину Реєстру та компенсувати кошти, сплачені головним підприємством за результатами діяльності філії.

Особливості складання ПН філіями

Як ми з'ясували вище, філія має право отримати дозвіл на складання ПН, якщо самостійно здійснює постачання товарів (послуг) та проводить розрахунки з постачальниками та покупцями. Відразу зауважимо: при заповненні ПН є моменти, на які треба звернути особливу увагу. Це стосується порядкового номера ПН, деяких обов'язкових реквізитів та печатки.

За загальним правилом, відповідно до номера у Реєстрі виданих та отриманих податкових накладних, податковій накладній присвоюється порядковий номер. Номер податкової накладної, яку виписує філія (структурний підрозділ), має певні особливості. У накладній від філії номер документа визначається числовим значенням через дріб, причому для номера філії передбачено чотири клітинки.

У чисельнику порядкового номера податкової накладної проставляється порядковий номер ПН згідно з Реєстром, а в знаменнику — числовий номер філії (структурного підрозділу). Так, у реквізиті «Порядковий номер» після дробу «/» записується присвоєний номер (шифр), зазначений у повідомленні, що подавалося головним підприємством до ДПС, перша клітинка після знака «/» залишається порожньою (ця клітинка містить код відповідної діяльності — 2, 3 або 4, згідно з п. 3 Порядку №1379). Номер ПН філії не може містити літер, ком, дужок, тире, знаків чи інших символів. Наприклад, порядковий номер запису в Реєстрі, який веде Перша філія «Успіх», — 5, порядковий номер ПН визначається числовим значенням через дріб та матиме такий вигляд: 5/_ _ _ _ 1 (що означає 5 — порядковий номер ПН, 1 — номер (шифр) філії). Пам'ятайте, реквізити заголовної частини ПН, зокрема порядковий номер, вирівнюються по правому краю поля.

Перелік обов'язкових реквізитів ПН встановлено п. 201.1 ПКУ, зокрема:

1) повна або скорочена назва1 платника ПДВ — продавця;

2) місцезнаходження юридичної особи — продавця;

3) повна або скорочена назва1 платника ПДВ — покупця.

1 Зазначена у статутних документах юридичної особи.

Рекомендуємо філії, якій делеговано право складання податкових накладних, особливу увагу приділити зазначеним вище реквізитам. Отже, якщо продавцем товарів (послуг) є філія головного підприємства, у реквізиті «Особа (платник податку) — продавець» ПН зазначають назву головного підприємства та філії.

У реквізиті «Місцезнаходження (податкова адреса) продавця» ПН зазначається місцезнаходження1 головного підприємства. Разом з адресою головного підприємства може також записуватися місцезнаходження філії, якій делеговано право виписувати податкові накладні.

1 Податковою адресою юридичної особи є місцезнаходження такої юридичної особи, відомості про що містяться у Єдиному державному реєстрі юросіб і фізосіб-підприємців (п. 45.2 ПКУ).

Особлива увага — реквізиту «Особа (платник податку) — покупець», у якому зазначаються повна або скорочена назва покупця товарів (послуг) — головного підприємства платника ПДВ та найменування філії, наділеної правом ведення частини Реєстру. Адже інакше, на нашу думку, якщо помилково буде зазначено тільки назву філії, яка не є платником податку, податковий кредит головного підприємства може опинитись під загрозою.

Статутом юрособи або положенням чи наказом філія може отримати дозвіл самостійно виготовити та використовувати печатку. У цьому разі до тексту печаток вноситься слово «Філія». Тож філія (структурний підрозділ) має право використовувати звичайну печатку, якою вона користується, наприклад, для платіжних документів, або печатку «Для податкових накладних» (це підтверджується листом ДПСУ від 29.12.2011 р. №10768/7/15-3117). Пам'ятайте: печатки «Канцелярія», «Для документів», «Для довідок» та інші, які мають спеціальне призначення, на податкову накладну ставитися не можуть (на таких печатках мають бути також код, шифр філії).

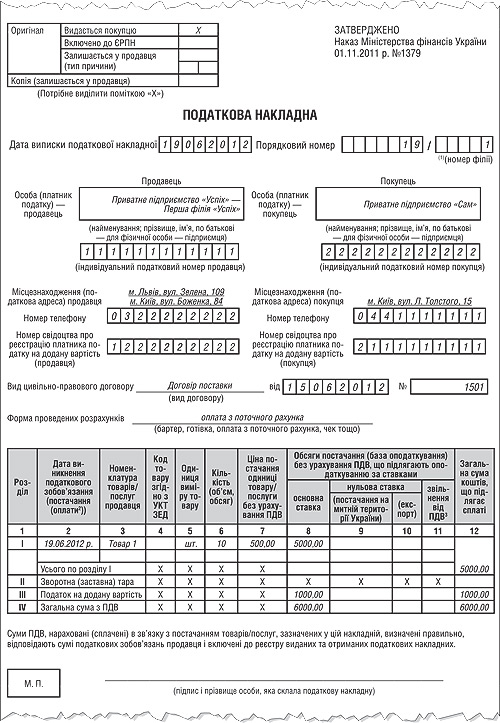

Приклад 1. За результатами господарської діяльності Першої філії «Успіх» (розташована в м. Києві), якій головне підприємство (приватне підприємство «Успіх», податкова адреса: м. Львів, вул. Зелена, 109) делегувало право на складання ПН та ведення частини Реєстру, за звітний (податковий) період здійснено такі операції:

1) 19.06.2012 р. — відвантажено товарів на суму 6000,00 грн (у т. ч. ПДВ 1000,00 грн) за договором поставки від 15.06.2012 р. №1501;

2) 25.06.2012 р. — від СПД-фізособи — платника ПДВ отримано аванс у сумі 3600,00 грн, у т. ч. ПДВ 600,00 грн, за імпортований товар (виробництво Польща) — за договором поставки від 25.06.2012 р. №2501.

У ПН від філії номер документа визначається числовим значенням через дріб, причому для номера філії передбачено чотири клітинки. У чисельнику порядкового номера ПН проставляється порядковий номер ПН згідно з Реєстром, а у знаменнику — числовий номер філії (структурного підрозділу). У реквізиті «Порядковий номер» після дробу «/» зазначається присвоєний номер (шифр), який зазначено в повідомленні, що подавалося головним підприємством до ДПС, перша клітинка після знаку «/» залишається порожньою (ця клітинка містить код діяльності — 2, 3 або 4 відповідно до п. 3 Порядку №1379).

У реквізиті «Особа (платник податку) — продавець» ПН повинна зазначатися назва головного підприємства та філії. У реквізиті «Місцезнаходження (податкова адреса) продавця» ПН зазначається місцезнаходження головного підприємства, а також місцезнаходження філії, якій делеговано право виписувати ПН. Заповнення ПН до прикладу див. у зразку 2 та зразку 3.

Зразок 2

Фрагмент заповнення ПН (до операції 1)

Зразок 3

Фрагмент заповнення ПН (до операції 2)

Особливості ведення реєстру філіями

Відомо, що платник ПДВ веде Реєстр виданих та отриманих податкових накладних. Дані цього документа є підставою для складання звітності з ПДВ. Крім того, всі платники податку щомісяця (у термін для подання звітності з ПДВ) зобов'язані разом із декларацією подавати до органу ДПС копії записів у Реєстрах в електронному вигляді. Зрозуміло, що головне підприємство, яке надало право на складання ПН філії, мусить надати право ведення частини Реєстру в межах діяльності такої філії (структурного підрозділу). До речі, дані таких частин реєстрів є складовими частинами Реєстру платника податку.

Реєстр ведеться відповідно до норм, викладених у Порядку №1002. Окремих особливостей ведення частини такого документа для філій (структурних підрозділів) Порядком №1002 не встановлено. Єдине, на що потрібно звернути увагу, — це на службове поле 04 «Платник». Як зазначено у п. 5 Порядку №1002: «У разі ведення частини Реєстру філіями та структурними підрозділами платника <...> у службовому полі 04 «Платник» зазначається найменування платника і через дріб найменування та код (номер, шифр), установлений для цих філій та інших структурних підрозділів».

За звітний місяць філія передає головному підприємству Реєстр своєї діяльності. Наприклад, якщо головне підприємство має три філії, але тільки двом делеговано право складання ПН та ведення частини Реєстру, платник подаватиме до органів ДПС три електронні копії: одна — це Реєстр головного підприємства і дві інші — це частини Реєстрів платника ПДВ у межах діяльності філій. Зводити один загальний Реєстр платнику ПДВ не потрібно. Порядок №1002 не висуває такої вимоги

Таким чином, головне підприємство може делегувати філії обов'язок також формувати Реєстр ПН в електронному вигляді. А філія, своєю чергою, надсилає головному підприємству засобами електронного зв'язку або на електронному носії сформований файл Реєстру ПН разом з авізо.

Бухгалтерський облік ПДВ у філії

Як було зазначено вище, за звітний податковий період філія, яка отримала право складання ПН та ведення частини Реєстру, передає оригінали документів (ПН та частину Реєстру) платнику ПДВ. Для внутрішньогосподарських розрахунків між філіями та головним підприємством у бухгалтерському обліку використовується субрахунок 683 «Внутрішньогосподарські розрахунки»1.

1 Для обліку розрахунків між головним підприємством і філіями, виділеними на самостійний баланс, на цьому субрахунку також ведеться облік: взаємного відпуску матеріальних цінностей, реалізації товарів, продукції, робіт, послуг, передачі витрат загальноуправлінської діяльності, виплати заробітної плати працівникам, інших видів розрахунків. Передача активів (основних засобів, готової продукції, товарів тощо) від одного підрозділу (філії) іншому, виділеному на окремий баланс, відображається за кредитом рахунків обліку відповідних активів і дебетом субрахунка 683 «Внутрішньогосподарські розрахунки», а їх одержання — зворотною кореспонденцією цих рахунків.

Додатковим документом для відображення операцій на субрахунку 683 є офіційне повідомлення — авізо, в якому здійснюється бухгалтерське проведення щодо кожної податкової накладної у розрізі сум ПДВ (див. таблицю 1): передача ПЗ — Д-т 641/ПДВ К-т 683, передача ПК — Д-т 683 К-т 641/ПДВ. У філії на кінець періоду субрахунок 641/ПДВ буде закрито — сальдо на цьому рахунку немає. За кредитом субрахунка 683 буде відображено суму, яку сплачуватиме головне підприємство, але фактично за результатом діяльності філії.

Таблиця 1

Бухгалтерські проведення в авізо (повідомленні)

|

Дебет

|

Кредит

|

|

Бухгалтерські проведення у філії

|

|

|

Податкові зобов'язання

|

|

|

641/ПДВ

|

683

|

|

Податковий кредит

|

|

|

683

|

641/ПДВ

|

|

Бухгалтерські проведення у головного підприємства

|

|

|

Податкові зобов'язання

|

|

|

683

|

641/ПДВ

|

|

Податковий кредит

|

|

|

641/ПДВ

|

683

|

Таке повідомлення підписується головним бухгалтером головного підприємства та бухгалтером філії. Встановленої форми документа немає, тож кожне підприємство може розробити свою.

Приклад 2. За результатом госпдіяльності Першої філії «Успіх», якій головне підприємство делегувало право складання ПН та ведення частини Реєстру, усього за звітний (податковий) період здійснено такі операції:

1) отримано передоплату у сумі 12000,00 грн, у т. ч. ПДВ 2000,00 грн;

2) відвантажено товарів на суму 6000,00 грн, у т. ч. ПДВ 1000,00 грн;

3) сплачено аванс у сумі 3600,00 грн, у т. ч. ПДВ 600,00 грн;

4) отримано товар на суму 8400,00 грн, у т. ч. ПДВ 1400,00 грн.

За умовами прикладу ПЗ з ПДВ — 3000,00 грн, ПК з ПДВ — 2000,00 грн, про що свідчать дані у графі 9 розділу I «Видані податкові накладні» та графі 10 розділу II «Отримані податкові накладні» Реєстру, який веде філія.

Наказом по підприємству передбачено, що оригінали ПН та частину Реєстру філія передає головному підприємству до 10 числа місяця, наступного після закінчення звітного періоду. Перша філія «Успіх» склала офіційне повідомлення (авізо), в якому зазначаються дата складання ПН, номер, бухгалтерські проведення щодо ПЗ та ПК з ПДВ.

За результатом звітного періоду платник ПДВ зобов'язаний сплатити до бюджету суму ПДВ 5000,00 грн, у складі якої 1000,00 грн податку за філію. Перша філія «Успіх» перерахувала головному підприємству 1000,00 грн. У реквізиті платіжного доручення «Призначення платежу» зазначено: «переведення коштів для сплати ПДВ головним підприємством за філію, без ПДВ».

Бухгалтерський облік див. у таблиці 2.

Таблиця 2

Бухгалтерські проведення у філії

|

№ з/п

|

Зміст господарської операції

|

Бухгалтерський облік

|

Сума,

грн |

|

|

Д-т

|

К-т

|

|||

|

1.

|

Отримано передоплату від покупця |

311

|

681

|

12000,00

|

| Відображено ПЗ з ПДВ |

643

|

641/ПДВ

|

2000,00

|

|

|

2.

|

Отримано товар від постачальника |

281

|

631

|

7000,00

|

| Нараховано ПК з ПДВ |

641/ПДВ

|

631

|

1400,00

|

|

|

3.

|

Відвантажено товар покупцю |

361

|

702

|

6000,00

|

| Нараховано ПЗ з ПДВ |

702

|

641/ПДВ

|

1000,00

|

|

|

4.

|

Сплачено аванс постачальнику |

371

|

311

|

3600,00

|

| Відображено ПК з ПДВ |

641/ПДВ

|

644

|

600,00

|

|

|

5.

|

Перераховано кошти головному підприємству для сплати ПДВ |

683

|

311

|

1000,00

|

|

6.

|

Передача авізо (повідомлення) |

641/ПДВ

|

683

|

1000,00*

|

| * Для прикладу суму наведено згорнуто. На практиці бухгалтерські проведення здійснюються щодо кожної ПН у розрізі сум ПДВ. | ||||

ЄДИНА БАЗА ПОДАТКОВИХ ЗНАНЬ

ЄДИНА БАЗА ПОДАТКОВИХ ЗНАНЬ

Чи проставляються нулі у числовому номері філії у номері податкової накладної, якщо такий номер містить менше 4 (чотирьох) знаків?

Якщо платник податку на додану вартість при делегуванні філії права виписування податкової накладної присвоїв їй окремий числовий номер, який містить менше чотирьох знаків, то філія під час виписування податкової накладної повинна зазначати такий числовий номер без додавання нулів, літер чи інших символів.

Як заповнюються реквізити «Особа (платник податку) — покупець» та «Місцезнаходження покупця» у податковій накладній, що надається постачальником — платником ПДВ відокремленому підрозділу (філії), якому головним підприємством делеговано право виписування податкових накладних?

При складанні податкової накладної, яка надаватиметься філії чи структурному підрозділу платника податку, необхідно враховувати, що:

— при заповненні реквізиту «Особа (платник податку) — покупець» разом із назвою головного підприємства, зареєстрованого як платник податку на додану вартість, необхідно зазначити назву філії або структурного підрозділу, яка фактично є від імені головного підприємства (покупця) стороною по договору та отримує товари (послуги);

— при заповненні реквізиту «Місцезнаходження покупця» зазначається місцезнаходження юридичної особи, зареєстрованої як платник податку на додану вартість, поряд з яким може зазначатись адреса філії або структурного підрозділу, яка фактично є від імені головного підприємства (покупця) стороною по договору та отримує товари (послуги).

Який порядок реєстрації податкової накладної в Єдиному реєстрі податкових накладних у разі її виписування філією, якій делеговано таке право?

Якщо податкова накладна складається філією, якій делеговано право виписування такої податкової накладної, то головне підприємство — платник податку на додану вартість повинно отримати засоби електронного підпису (електронний цифровий підпис посадової особи, якій делеговано право підпису податкової накладної та електронний цифровий підпис, що є аналогом відбитка печатки продавця, який зареєстрований платником ПДВ) в акредитованих центрах сертифікації ключів для такої філії та подати податковому органові за місцем його реєстрації як платника ПДВ їх посилені сертифікати.

У такому випадку філія самостійно здійснює реєстрацію податкової накладної в Єдиному реєстрі податкових накладних. Податкова накладна підписуватиметься посадовими особами філії (відокремленого підрозділу), порядок накладання електронного цифрового підпису є таким: першим — електронний цифровий підпис посадової особи, якій делеговано право підпису податкової накладної; другим — електронний цифровий підпис, що є аналогом відбитка печатки продавця, який зареєстрований платником ПДВ.