3. Заповнення додатка СБ до декларації з прибутку

Найважливіше про заповнення додатка СБ

Про що потрібно пам'ятати, заповнюючи додаток СБ?

Під час заповнення додатка СБ слід пам'ятати таке:

1) додаток квартальний, але подається у звітному періоді виникнення подій, пов'язаних з урегулюванням сумнівної або безнадійної заборгованості чи визнанням боргу покупця безнадійним, разом із податковою декларацією з податку на прибуток;

2) щойно буде заповнено додаток СБ, автоматично треба такі показники відобразити у рядку 03.11 додатка ІД «Інші доходи» та (або) у рядку 06.4.24 додатка ІВ «Інші витрати звичайної діяльності та інші операційні витрати». Фактично показники додатка СБ є складовою інших доходів та (або) інших витрат у цих додатках;

3) наприкінці форми декларації з податку на прибуток передбачено комірки, в яких треба зазначити позначкою «Х» перелік поданих платником додатків. Але у комірці під літерами «СБ» проставляється не позначення «Х», а цифра — кількість поданих додатків СБ до податкової декларації. Адже додаток СБ подається стосовно окремого продавця (покупця), де зазначаються реквізити щодо кожного договору, умови якого не виконано. Наприклад, якщо підприємство має прострочену дебіторську та кредиторську заборгованість за двома договорами (за одним договором — покупець, за іншим — продавець), у клітинці під літерами СБ проставляється цифра 2 (за кількістю договорів).

Сумнівна та безнадійна заборгованість

Що належить до сумнівної та безнадійної заборгованості?

П(С)БО 10 «Дебіторська заборгованість» наводить таке визначення: «Сумнівний борг — поточна дебіторська заборгованість, щодо якої є невпевненість її погашення боржником. <...> Поточна дебіторська заборгованість — сума дебіторської заборгованості, яка виникає в ході нормального операційного циклу або буде погашена протягом дванадцяти місяців з дати балансу».

Відповідно до пп. 14.1.11 ПКУ «безнадійна заборгованість — заборгованість, що відповідає одній з таких ознак:

а) заборгованість за зобов'язаннями, щодо яких минув строк позовної давності;

б) прострочена заборгованість, що не погашена внаслідок недостатності майна фізичної особи, за умови що дії кредитора, спрямовані на примусове стягнення майна боржника, не призвели до повного погашення заборгованості;

в) заборгованість суб'єктів господарювання, визнаних банкрутами у встановленому законом порядку або припинених як юридичні особи у зв'язку з їх ліквідацією;

г) заборгованість, яка виявилася непогашеною внаслідок недостатності коштів, одержаних після звернення кредитором стягнення на заставлене майно відповідно до закону та договору, за умови що інші дії кредитора щодо примусового стягнення іншого майна позичальника, визначені нормативно-правовими актами, не спричинилися до повного покриття заборгованості;

ґ) заборгованість, стягнення якої стало неможливим у зв'язку з дією обставин непереборної сили, стихійного лиха (форс-мажорних обставин), підтверджених у порядку, передбаченому законодавством;

д) прострочена заборгованість померлих фізичних осіб, а також осіб, які у судовому порядку визнані безвісно відсутніми, недієздатними або оголошені померлими, а також прострочена заборгованість фізичних осіб, засуджених до позбавлення волі».

Пам'ятайте: до безповоротної фінансової допомоги, згідно з пп. 14.1.257 ПКУ, належить сума:

1) безнадійної заборгованості, відшкодована кредитору позичальником після списання такої безнадійної заборгованості;

2) заборгованості одного платника податків перед іншим платником податків, що не стягнута після закінчення строку позовної давності.

У продавця сума безнадійної заборгованості, отримана від покупця товару (робіт, послуг), яка відшкодована після списання, на підставі пп. 135.5.4 ПКУ визнаватиметься іншим доходом як безповоротна фінансова допомога.

У покупця сума визнаної безнадійної кредиторської заборгованості, яка не стягнута і за якою закінчилася позовна давність, на підставі пп. 135.5.4 ПКУ відноситься до інших доходів. На офіційному сайті ДПС www.sts.gov.ua у рубриці «Єдина база податкових знань», контролюючий орган повідомляє, що до складу доходу включається вся сума кредиторської заборгованості, тобто з урахуванням ПДВ.

Зауважимо, що норми пункту 159.1 ПКУ, які встановлюють порядок урегулювання заборгованості продавця та покупця, не поширюються на заборгованість, що виникла до набрання чинності розділом III цього Кодексу, якщо заходи щодо стягнення таких боргів почали здійснюватися до 01.04.2011 р. Порядок урегулювання такої заборгованості встановлено п. 5 підрозділу 4 розділу ХХ ПКУ.

Врегулювання сумнівної та безнадійної заборгованості у продавця

Як відбувається врегулювання сумнівної та безнадійної заборгованості у продавця?

Продавець товарів, робіт, послуг має право зменшити суму доходу звітного періоду на вартість відвантажених товарів, виконаних робіт, наданих послуг у поточному або попередніх звітних податкових періодах, у разі якщо покупець таких товарів, робіт, послуг затримує без погодження з таким платником податку оплату їх вартості (надання інших видів компенсації їх вартості). Таке право за нормами пп. 159.1.1 ПКУ виникає, якщо протягом звітного періоду відбувається будь-яка з подій:

1) платник податку звертається до суду з позовом (заявою):

— про стягнення заборгованості з такого покупця;

— про порушення справи про його банкрутство;

— про стягнення заставленого ним майна;

2) за поданням продавця нотаріус вчиняє виконавчий напис про стягнення заборгованості з покупця або стягнення заставленого майна (крім податкового боргу).

Пам'ятайте: продавець одночасно зі зменшенням суми доходу звітного періоду зобов'язаний зменшити суму витрат цього звітного періоду на собівартість таких товарів, робіт, послуг.

Зверніть увагу: нормами ПКУ не передбачено такої підстави для визнання заборгованості сумнівною, як подання претензії покупцю в порядку досудового врегулювання спорів.

У господарській діяльності продавця можуть виникнути декілька подій, за якими зменшений дохід треба поновити — збільшити знову — або взагалі немає підстав для зменшення. Отже, якщо:

1) до настання зазначених вище подій (до звернення продавця з позовом до суду або до вчинення нотаріусом виконавчого напису) покупець погашає заборгованість (її частину), зменшення доходу за нормами пп. 159.1.1 ПКУ не здійснюється (пп. 159.1.4 ПКУ);

2) сума визнаної заборгованості або її частини погашається покупцем у наступних податкових періодах, продавець, який зменшив суму доходу за нормами пп. 159.1.1 ПКУ, збільшує доходи на суму заборгованості (її частини) за такі товари, роботи, послуги та збільшує витрати на собівартість (її частину, визначену пропорційно до суми погашеної заборгованості) цих товарів, робіт, послуг за наслідками податкового періоду, на який припадає таке погашення (пп. 159.1.5 ПКУ);

3) суд не задовольняє позов (заяву) такого продавця або задовольняє його частково чи не приймає позов (заяву) до провадження (розгляду) або задовольняє позов (заяву) покупця про визнання недійсними вимог щодо погашення заборгованості або її частини (крім припинення судом провадження у справі повністю або частково, у зв'язку з погашенням покупцем заборгованості або її частини після подання продавцем позову (заяви)), то продавець зобов'язаний збільшити суму доходу та витрат, попередньо віднесених ним до зменшення доходу (витрат) за нормами пп. 159.1.1 ПКУ.

У цьому разі починають діяти норми абз. 2 пп. 159.1.2 ПКУ. Унаслідок такого збільшення доходу (витрат) на суму додаткового зобов'язання нараховується пеня, визначена з розрахунку 120% річної облікової ставки НБУ, що діяла на день виникнення додаткового податкового зобов'язання.

Пеня розраховується за строк із першого дня податкового періоду, що настає за періодом, протягом якого відбулося зменшення доходу та витрат згідно з пп. 159.1.1 ПКУ, до останнього дня податкового періоду, на який припадає збільшення доходу та витрат, та сплачується незалежно від значення податкового зобов'язання платника податку за відповідний звітний період (строк сплати пені, на нашу думку, як і строк сплати податку, — протягом 10 днів після граничного терміну подання декларації). Пеня не нараховується на заборгованість (її частину), списану або розстрочену внаслідок укладення мирової угоди відповідно до законодавства з питань банкрутства, починаючи з дати укладення такої мирової угоди.

Заборгованість, яка була попередньо віднесена на зменшення доходу і визнається безнадійною внаслідок:

1) недостатності активів покупця, визнаного банкрутом у встановленому порядку;

2) списання за умовами мирової угоди, укладеної відповідно до законодавства з питань банкрутства, —

не вимагає від продавця знову збільшувати доходи та витрати (пп. 159.1.6 ПКУ).

Норму пп. 159.1.6 ПКУ викладено дещо незрозуміло. Безнадійну заборгованість можна віднести до складу інших витрат також за умови попереднього створення резерву сумнівних боргів — у такому разі при списанні цієї безнадійної заборгованості її можна за абз. «г» пп. 138.10.6 ПКУ віднести до інших витрат у податковому обліку. Але рекомендуємо у такій ситуації звернутися за роз'ясненнями до контролюючих органів.

Нагадаємо також, що сума безнадійної заборгованості, відшкодована покупцем після списання у продавця за пп. 14.1.257 ПКУ, визнаватиметься безповоротною фінансовою допомогою. Відповідно це вимагає за нормами пп. 135.5.4 ПКУ визнати таку суму доходами звітного періоду.

У статті 159 ПКУ не уточнюється, на яку вартість товарів (робіт, послуг) продавцеві зменшувати дохід — з ПДВ чи без. Адже пп. 159.1.1 ПКУ використовує вислів «вартість відвантажених товарів, виконаних робіт, наданих послуг». Логічно, що продавець повинен зменшувати дохід на суму без ПДВ. Крім того, ст. 159 ПКУ встановлює порядок оподаткування, щодо податку на прибуток. Підстав для коригування сум ПДВ у такій ситуації ст. 192 ПКУ не передбачено.

Єдиний вихід — отримати податкову консультацію за нормами ст. 52 ПКУ. На офіційному сайті ДПС www.sts.gov.ua у рубриці «Єдина база податкових знань» контролюючий орган повідомляє, що продавець має право зменшити суму доходу без урахування ПДВ.

Врегулювання сумнівної та безнадійної заборгованості у покупця

Як відбувається врегулювання сумнівної та безнадійної заборгованості у покупця?

Покупець за виконання певних умов зобов'язаний зменшити витрати на вартість заборгованості, якщо покупцем були відображені витрати за отриманими товарами (роботами, послугами).

Відбувається це, якщо заборгованість визнано:

1) судом;

2) за виконавчим написом нотаріуса.

Заборгованість за рішенням суду визнається у податковому періоді, на який припадає день набрання законної сили рішенням суду про визнання (стягнення) заборгованості (її частини) або вчинення нотаріусом виконавчого напису. Відповідно до ст. 85 ГПКУ, «рішення господарського суду набирає законної сили після закінчення строку подання апеляційної скарги (10 днів. — Ред.), якщо апеляційну скаргу не було подано. У разі подання апеляційної скарги рішення, якщо його не скасовано, набирає законної сили після розгляду справи апеляційним господарським судом». При поданні апеляційної скарги апеляційний господарський суд приймає постанову, яка набирає законної сили з дня її прийняття, згідно зі ст. 105 ГПКУ.

Якщо покупець погашає заборгованість (частину) до настання зазначених вище подій, зменшення витрат не відбувається (пп. 159.1.4 ПКУ). Отже, до рішення суду покупець свої витрати не зменшує.

Продавець за датою подання позову (заяви) до суду (отримання ухвали про відкриття провадження у справі) має право зменшити свої доходи та собівартість проданого, але не оплаченого товару, а покупець зобов'язаний зменшити свої витрати у періоді винесення судом рішення не на його користь (якщо апеляція не проводиться). Отже, покупець має право фактично користуватися цими витратами протягом часу, коли триває судовий процес.

Не врегульовано питання, на яку суму зменшує витрати покупець — з ПДВ чи без ПДВ. Не виключено, що позиція податкових органів буде фіскальною. Про що свідчить цитата з пп. 159.1.2 ПКУ: «...Покупець зобов'язаний зменшити витрати на вартість заборгованості, визнану судом...», а сума заборгованості враховує податок на додану вартість.

А ось якщо визнана заборгованість погашається покупцем (самостійно або за процедурою примусового стягнення) у наступних періодах, за наслідками податкового періоду, в якому здійснюється таке погашення, за нормами пп. 159.1.5 ПКУ покупець має право поновити суму витрат на таке погашення (або її частину).

Пам'ятайте: якщо сумнівна заборгованість у покупця набуде ознак безнадійної внаслідок:

1) недостатності у нього активів і визнання його банкрутом у встановленому порядку;

2) списання за умовами мирової угоди, укладеної відповідно до законодавства з питань банкрутства, —

це жодним чином не відобразиться у податковому обліку покупця (пп. 159.1.6 ПКУ). Але за нормами пп. 135.5.4 ПКУ сума безнадійної кредиторської заборгованості визнаватиметься доходом.

Заповнюємо додаток СБ

Як заповнити додаток СБ?

Наведемо приклад заповнення додатка СБ.

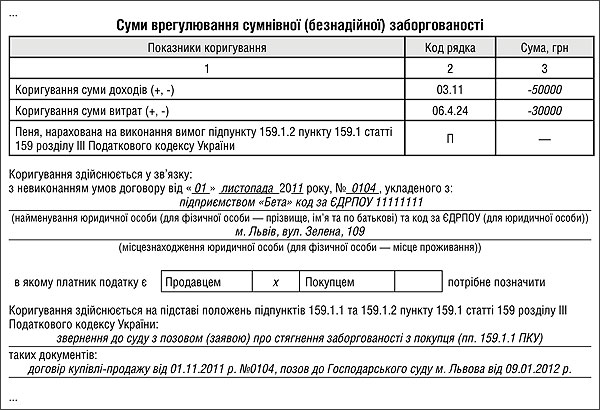

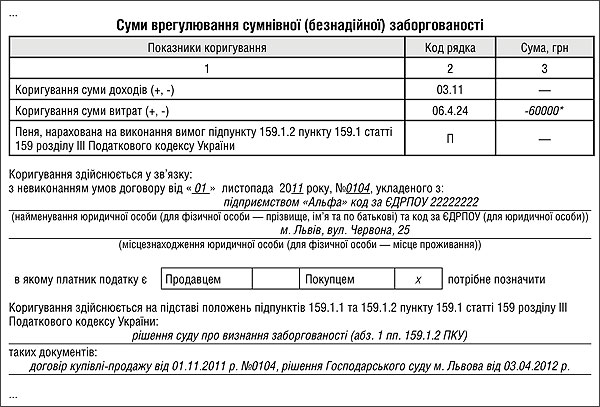

Приклад

Підприємство «Альфа» за договором купівлі-продажу від 01.11.2011 р. №0104 відвантажило товар підприємству «Бета» на суму 120 тис. грн (у т. ч. ПДВ). Договором встановлено термін розрахунків — до 30.11.2011 р. Покупець сплатив лише 60 тис. грн (у т. ч. ПДВ).

Підприємство «Альфа» у I кв. 2012 року (09.01.2012 р.) звернулося з позовом до суду про стягнення заборгованості з покупця в розмірі 60 тис. грн (у т. ч. ПДВ). Є ухвала про відкриття справи. За розглядом справи у II кв. (03.04.2012 р.) суд задовольнив позов повністю. Апеляція покупцем не подавалася.

За умовами прикладу продавець:

— за I кв. має право зменшити суму доходу на вартість відвантажених, але без погодження з продавцем не оплачених товарів у розмірі 50 тис. грн (без ПДВ) та зменшити суму витрат на собівартість цієї частини товару 30 тис. грн (умовно).

Припустімо, що покупець встиг продати товар у I кварталі. Тоді за умовами прикладу покупець:

— за II кв. зобов'язаний зменшити витрати на вартість заборгованості, визнаної судом, у розмірі 60 тис. грн.

Заповнення додатків СБ продавця (зразок 1) та покупця (зразок 2) див. нижче. Крім того, дані із додатка СБ треба перенести до рядка 03.11 додатка ІД та рядка 06.4.24 додатка ІВ продавця, а також до рядка 06.4.24 додатка ІВ покупця.

Зразок 1

Відображення сумнівної заборгованості у продавця за I кв. 2012 р. (фрагмент)

Зразок 2

Відображення сумнівної заборгованості у покупця за II кв.

* Як ми згадували вище, ПКУ чітко не зазначає, на яку суму слід коригувати витрати покупцю — з ПДВ чи без ПДВ. Не виключено, що позиція податкових органів буде фіскальною, з посиланням на пп. 159.1.2 ПКУ: «...Покупець зобов'язаний зменшити витрати на вартість заборгованості, визнану судом...», і в сумі заборгованості враховуватиметься податок на додану вартість.