На це запитання дає відповідь Інструкція №59, відповідно до якої службовим відрядженням вважається поїздка працівника за розпорядженням керівника органу державної влади, підприємства, установи та організації, що повністю або частково утримуються (фінансуються) за рахунок бюджетних коштів, на певний строк до іншого населеного пункту для виконання службового доручення поза місцем його постійної роботи (за наявності документів, що підтверджують зв'язок службового відрядження з основною діяльністю підприємства).

Хоча Інструкція №59 (зміни до якої було внесено наказом Мінфіну від 17.03.2011 р. №362) визначає порядок скерування у відрядження та відшкодування витрат, понесених у зв'язку з таким відрядженням, тільки для державних службовців, а також для інших осіб, що скеровуються у відрядження підприємствами, установами та організаціями, які повністю або частково утримуються (фінансуються) за рахунок бюджетних коштів, на наш погляд, інші суб'єкти господарювання можуть також користуватися нею. У будь-якому випадку підприємство може розробити своє положення про відрядження — з урахуванням усіх особливостей діяльності підприємства.

Якщо структура підприємства включає філії, дільниці та інші підрозділи, розташовані в іншій місцевості, місцем постійної роботи вважається той підрозділ, робота в якому обумовлена трудовим договором (контрактом).

Це цікаво знати

Службові поїздки працівників, постійна робота яких проходить у дорозі або має роз'їзний (пересувний) характер, не вважаються відрядженнями, якщо інше не передбачено законодавством, колективним договором, трудовим договором (контрактом) між працівником і власником (або уповноваженою ним особою/керівником).

П. 2 Інструкції №59

Документами, що підтверджують зв'язок такого відрядження з основною діяльністю підприємства, є, зокрема (але не виключно):

1) запрошення сторони, яка приймає і діяльність якої збігається з діяльністю підприємства, що скеровує у відрядження;

2) укладений договір чи контракт;

3) інші документи, які встановлюють або засвідчують бажання встановити цивільно-правові відносини;

4) документи, що засвідчують участь відрядженої особи у переговорах, конференціях або симпозіумах, інших заходах, які проводяться за тематикою, що збігається з діяльністю підприємства, яке відряджає працівника.

Строки відряджень по Україні та за кордон встановлено відповідними положеннями Інструкції №59:

— по Україні такий строк не може перевищувати 30 календарних днів, а для виконання у межах України монтажних, налагоджувальних, ремонтних та будівельних робіт не повинен перевищувати строку будівництва об'єктів;

— за кордон — не більше 60 календарних днів. Для здійснення монтажних, налагоджувальних, ремонтних, проектних, проектно-пошукових, будівельних, будівельно-монтажних і пусконалагоджувальних робіт, шефмонтажу та авторського нагляду під час будівництва, обслуговування та забезпечення функціонування національних експозицій на міжнародних виставках, проведення гастрольних та інших культурно-мистецьких заходів за зовнішньоекономічними договорами (контрактами) не повинен перевищувати одного року.

Положення про відрядження — що це за документ?

Письмове визначення політики підприємства щодо відряджень — важливий елемент документообігу1. Враховуючи норми ПКУ та встановлення меж, а не конкретних сум для витрат на відрядження, ми б радили розробити положення про відрядження. У ньому можна обумовити таке:

1) розміри добових. Такі розміри можуть бути прив'язані як до посад працівників (про що далі), так і до місцевості, до якої скеровуються працівники;

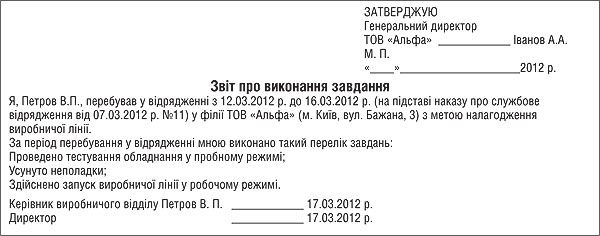

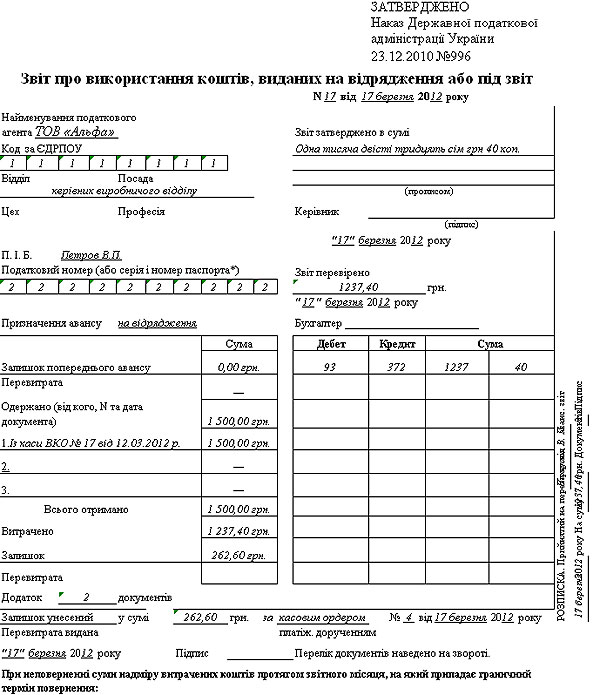

2) строки надання звіту про виконання завдання (див. зразок 2) та звіту про використання коштів, виданих на відрядження (див. зразок 3);

3) порядок та строки відшкодування витрат на відрядження;

4) інші важливі питання, пов'язані з відрядженнями працівників.

1 Положення про відрядження є важливим також тому, що у новій редакції викладено Інструкцію №59, яка стала обов'язковою для застосування лише органами державної влади, установами та організаціями, що повністю утримуються за рахунок бюджетних коштів, а також підприємствами, установами та організаціями, які частково фінансуються за рахунок бюджетних коштів.

Положення про відрядження може підготувати відділ кадрів підприємства, а от окремі пункти цього документа, пов'язані з грошовими витратами та їх документальним оформленням, слід погоджувати з фінансово-бухгалтерською службою підприємства.

Положення про відрядження затверджується керівником підприємства і на підставі його ж наказу (див. зразок 1) вводиться в дію.

Крім того, кожен працівник має право звернутися до положення про відрядження у разі виникнення будь-яких питань або розбіжностей, пов'язаних зі службовою поїздкою.

Постає запитання: якими нормативними документами повинен керуватися суб'єкт господарювання? Раніше була Постанова КМУ №663, яка регламентувала правила віднесення до ВВ витрат на відрядження. Також всі СГД керувались Інструкцією №59. У зв'язку з тим, що Постанова №663 втратила чинність, комерційним та приватним підприємствам після 01.04.2011 р. слід керуватись пп. 140.1.7 ПКУ, який встановлює для них граничні норми добових та інших витрат на відрядження (особи на спрощеній системі оподаткування, на нашу думку, також повинні враховувати вимоги цього підпункту ПКУ).

Постанова №98, яка набрала чинності з 01.04.2011 р. (прийшла на зміну раніше чинній Постанові КМУ №663), є обов'язковою лише для бюджетних установ та установ, де працюють держслужбовці, а для всіх підприємств має рекомендаційний характер.

Щодо Інструкції №59, то її викладено у новій редакції, і вона стала обов'язковою для використання тільки підприємствами, установами та організаціями, які повністю або частково утримуються (фінансуються) за рахунок бюджетних коштів. Тож цей документ для приватних підприємств має також рекомендаційний характер.

Гарантії щодо оплати праці працівників під час службового відрядження

Гарантії та компенсації працівникам, які перебувають у службових відрядженнях, встановлює ст. 121 КЗпП2.

2 Кодекс законів про працю України від 10.12.71 р.

У цій статті прямо сказано, що працівникам, які скеровуються у відрядження:

1) виплачуються добові за час перебування у відрядженні (зверніть увагу: йдеться про всі календарні дні перебування у відрядженні);

2) оплачується вартість проїзду до місця призначення і назад;

3) компенсуються витрати з наймання житлового приміщення у порядку і розмірах, встановлюваних законодавством. За працівниками протягом усього часу відрядження зберігаються місце роботи і середній заробіток.

Зверніть увагу: Закон №32313, який набрав чинності з 13.05.2011 р., встановив деякі гарантії щодо оплати праці працівників під час службового відрядження, яких не було раніше.

3 Закон України від 19.04.2011 р. №3231-VI «Про внесення змін до статті 121 Кодексу законів про працю України».

Законодавці встановили, що працівникам, скерованим у службове відрядження, оплата праці за виконану роботу здійснюється відповідно до умов, визначених трудовим або колективним договором, і її розмір не може бути нижчий за середній заробіток. Отже, з дня набрання чинності цим Законом зарплату за час відрядження можна нараховувати на умовах, визначених трудовим або колективним договором, а за середнім заробітком, відповідно до пунктів 8 і 10 р. IV Порядку №1004, тільки у випадку, якщо нарахована зарплата буде нижчою за середню.

4 Постанова КМУ від 08.02.95 р. №100 «Про затвердження Порядку обчислення середньої заробітної плати».

Звертаємо особливу увагу на те, що:

1) добові виплачуються за усі календарні дні перебування у відрядженні,

2) а нарахування зарплати (у т. ч. середньої) за час перебування працівника у відрядженні здійснюється тільки за робочі дні за графіком роботи, встановленим за місцем роботи.

Середній заробіток обчислюється виходячи з виплат за останні 2 календарні місяці, що передують місяцю, в якому почалося відрядження (перший день якого визначається за датою виїзду).

Якщо протягом 2-х останніх календарних місяців працівник не працював (перебував у відпустці або на лікарняному), то для розрахунку середнього заробітку беруть виплати за попередні 2 місяці роботи.

Якщо перераховані вище умови не виконуються, то:

— для працівників, які не мають за зазначений період жодного відпрацьованого дня для оплати часу відрядження, за основу розрахунку беруть ставку (оклад), встановлену трудовим договором;

— для працівників, які відпрацювали менше 2-х місяців, середню зарплату обчислюють виходячи з виплат за фактично відпрацьований час.

Оплата праці за час перебування працівника у відрядженні нараховується на підставі табеля обліку використання робочого часу (ф. №п-5, затверджена наказом Держкомстату від 08.12.2008 р. №489), в якому дні службових відряджень позначаються літерами «ВД» або цифрами «07», і включається до фонду основної заробітної плати (пп. 2.1.6 Інструкції №5)5.

5 Наказ Держкомстату від 13.01.2004 р. №5 «Про затвердження Інструкції зі статистики заробітної плати».

Якщо працівник спеціально скеровується у відрядження для роботи у вихідні або святкові та неробочі дні, компенсація за роботу в ці дні виплачується за подвійними відрядними розцінками. Це означає подвійний розмір — у порядку, передбаченому ст. 107 КЗпП. Роботу у вихідний день, на наш погляд, слід обумовити у наказі про відрядження окремим пунктом.

Відповідно до абз. 2 ст. 12 Закону про оплату праці6, гарантії і компенсації працівникам під час службових відряджень, встановлені КЗпП та іншими актами законодавства, є мінімальними державними гарантіями. Розмір добових витрат, що відшкодовуються працівникам, скерованим у відрядження підприємствами усіх форм власності, на нашу думку, не може бути нижчий за норми добових витрат, визначені Постановою №98. Хоча на законодавчому рівні мінімальну граничну норму для комерційних підприємств не встановлено. Тож для відряджених працівників будь-якого підприємства мінімальна сума добових по Україні, як і раніше, може становити 30 грн, а для відряджень за кордон мінімальні суми добових розписані для кожної країни окремо у додатку 1 до Постанови №98.

6 Закон України від 24.03.95 р. №108/95-ВР «Про оплату праці».

Зарплата за час відрядження

Статтею 121 КЗпП встановлено збереження за працівником не тільки робочого місця (посади) і права на оплату його праці протягом відрядження. Вона передбачає, що працівникам, скерованим у службове відрядження, оплата праці за виконану роботу здійснюється відповідно до умов, установлених трудовим або колективним договором, але розмір такої оплати не може бути нижчий за середню зарплату. Якими можуть бути ці умови? Наприклад, у колективному або трудовому договорі може бути прописано те, про що зазначало Мінпраці в листі від 15.10.2007 р. №250/06/186-07 (за Інструкцією №59, яка тоді ще стосувалася всіх): якщо працівник спеціально відряджається для роботи у вихідні або святкові та неробочі дні, компенсація за роботу в ці дні виплачується відповідно до чинного законодавства (в робочі дні за графіком цього працівника на підприємстві, яке його відряджає, оплата здійснюється у звичайному порядку, а не виходячи із середньоденної зарплати). Оплата за роботу у вихідний день обчислюється за правилами ст. 107 КЗпП: робота у вихідний день оплачується у подвійному розмірі. А саме:

1) відрядникам — за подвійними відрядними розцінками;

2) працівникам, робота яких оплачується за погодинними або денними ставками — у розмірі подвійної погодинної або денної ставки;

3) працівникам, які отримують місячний оклад, — у розмірі одинарної погодинної або денної ставки понад оклад, якщо робота у святковий і неробочий день проводилася в межах місячної норми робочого часу, і в розмірі подвійної погодинної або денної ставки понад оклад, якщо робота проводилася понад місячну норму.

У цьому випадку необхідність роботи особи, що відряджається, у вихідні або святкові дні має бути обґрунтовано в наказі (розпорядженні) керівника про відрядження.

Якщо оплата праці працівника здійснюється виходячи із середньої зарплати, то для її розрахунку, як вже було зазначено вище, слід скористатися Порядком №100. При цьому звертаємо увагу на роз'яснення Міністерства соцполітики від 25.01.2012 р. №90/13/84-12: «Прийняті зміни до статті 121 КЗпП України дають можливість виплачувати працівникам заробітну плату за виконану роботу у відрядженні у разі, коли її розмір вищий збереженого середнього заробітку за цей період. Якщо за виконану у відрядженні роботу заробітна плата працівників нижче їх середнього заробітку, що зберігається, то їм виплачується середній заробіток».

Що ж до того, виходячи з якого графіка роботи працівника повинна нараховуватися середня зарплата у період відрядження, — за графіком підприємства, яке відряджає, чи за графіком підприємства, куди працівник відряджається, — нині ті, на кого не поширюється дія Інструкції №59, не мають чіткої відповіді. Бюджетні підприємства і підприємства, які фінансуються за рахунок бюджетних коштів, оплачують робочі дні за графіком роботи підприємства, яке скеровує працівника у відрядження (п. 14 р. I Інструкції №59). Останні ж встановлюють порядок оплати самостійно — або у колдоговорі, або у трудовому договорі з працівником. Такий порядок доцільно встановити і загальним наказом по підприємству, але, оскільки йдеться про постійну складову оплати праці, що належить до істотних умов праці, з погляду редакції, якщо підприємство змінить порядок оплати часу у відрядженні, про це необхідно повідомити всіх працівників за два місяці (ст. 32 КЗпП). Рекомендуємо зазначити порядок оплати у положенні про відрядження. На практиці застосовується порядок, встановлений на підприємстві, яке відряджає працівника. Але якщо робочі (неробочі) дні на підприємстві, що скеровує у відрядження, не збігаються з графіком роботи підприємства, куди працівника відряджено, застосовується графік роботи останнього. Але про це має бути зазначено у положенні про відрядження.

Підтвердні документи, потрібні під час відряджень

Згідно зі ст. 140 ПКУ витрати на відрядження є витратами подвійного призначення, тобто витратами, що враховуються для розрахунку податкового прибутку лише в певній частині. Щоб відобразити такі витрати у складі податкових, платник податку повинен документально довести належність таких витрат до власної господарської діяльності та їх відповідність до вимог пп. 140.1.7 ПКУ.

Звертаємо увагу, що «господарська діяльність — це діяльність особи, що пов'язана з виробництвом (виготовленням) та/або реалізацією товарів, виконанням робіт, наданням послуг, спрямована на отримання доходу і проводиться такою особою самостійно та/або через свої відокремлені підрозділи, а також через будь-яку іншу особу, що діє на користь першої особи, зокрема за договорами комісії, доручення та агентськими договорами» (пп. 14.1.36 ПКУ).

При цьому ПКУ відносить до відповідних первинних документів, що мають підтверджувати суму добових:

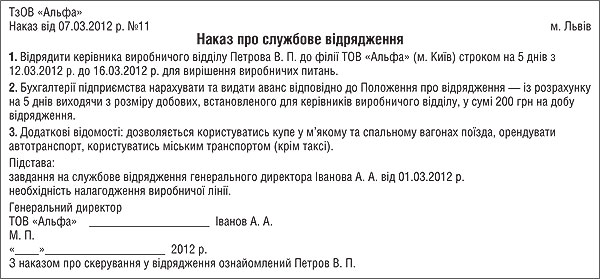

1) наказ про відрядження (див. зразок 1);

2) інші відповідні первинні документи (про що далі).

Скерування працівника підприємства у відрядження у межах України здійснюється керівником цього підприємства або його заступником і оформляється наказом (розпорядженням) із зазначенням: пункту призначення, найменування підприємства, куди відряджено працівника, строку й мети відрядження (п. 1 р. II Інструкції №59).

Відрядження за кордон здійснюється відповідно до наказу (розпорядження) керівника підприємства після затвердження технічного завдання, в якому визначаються мета виїзду, завдання та очікувані результати відрядження, строк, умови перебування за кордоном (у разі поїздки за запрошенням подається його копія з перекладом), і кошторису витрат (п. 1 р. III Інструкції №59).

Оскільки керівник підприємства може встановлювати додаткові обмеження щодо сум та мети використання коштів, наданих на відрядження, витрат на наймання житлового приміщення, на побутові послуги, транспортні та інші витрати, то всі подібні обмеження запроваджуються наказом керівника підприємства або положенням про відрядження.

Зразок 1

Наказ на відрядження

Добові визначаються так:

1) у межах України та країн, в'їзд громадян України на територію яких не потребує наявності візи (дозволу на в'їзд), — згідно з наказом про відрядження та відповідними первинними документами (перелік яких наведено нижче);

2) до країн, в'їзд громадян України на територію яких здійснюється за наявності візи (дозволу на в'їзд), — згідно з наказом про відрядження та відмітками уповноваженої службової особи Державної прикордонної служби України в закордонному паспорті або документі, що його замінює.

Підтверджують витрати на відрядження такі документи:

1) наказ про відрядження, який потрібно розглядати сукупно з такими документами, як:

— транспортні квитки із зазначеними у них строками прибуття/вибуття до/з місця відрядження;

— дорожній лист автомобіля із зазначеними у ньому термінами та маршрутом;

— готельні рахунки із зазначеними у них строками перебування;

2) посвідчення на відрядження. Хоча ПКУ не містить посилання на посвідчення про відрядження (на відміну від раніше діючого Закону про прибуток), все ж таке посвідчення ніхто не скасовував. Підприємство може розробити його форму та затвердити окремим наказом відповідно до внутрішніх норм (процедур) чи норм (процедур) групи (асоціації), до якої воно входить, або використати форму посвідчення про відрядження, затверджену наказом ДПАУ від 28.07.97 р. №269 (втратив чинність згідно з наказом Мінфіну від 21.06. 2011 р. №738);

3) посвідчення про відрядження можна замінити Звітом про виконання завдання7, який би, крім іншого, містив відмітки сторони, що приймає (див. зразок 2) і своїм змістом доводив би безперечний зв'язок відрядження з госпдіяльністю підприємства.

7 У цьому випадку не слід плутати зі Звітом про використання коштів, виданих на відрядження або під звіт.

Зразок 2

Звіт про виконання завдання

Згідно з пп. 140.1.7 ПКУ будь-які витрати на відрядження може бути включено до складу податкових витрат за наявності документів, що підтверджують зв'язок відрядження з діяльністю платника, зокрема:

1) запрошення приймаючої сторони, діяльність якої збігається з діяльністю платника;

2) укладений договір або контракт;

3) інші документи, які встановлюють або засвідчують бажання встановити цивільно-правові відносини;

4) документи, що засвідчують участь відрядженої особи у переговорах, конференціях або симпозіумах, інших заходах, що проводяться за тематикою, яка збігається з госпдіяльністю платника.

Закордонні відрядження

Відповідно до пп. 140.1.7 ПКУ, сума добових у разі закордонних відряджень:

1) до країн, в'їзд громадян України на територію яких здійснюється за наявності візи (дозволу на в'їзд), визначається згідно з наказом про відрядження та відмітками уповноваженої службової особи Державної прикордонної служби України у закордонному паспорті або документі, що його замінює;

2) до країн, в'їзд громадян України на територію яких не потребує наявності візи, — лише згідно з наказом про відрядження та відповідними первинними документами.

Вищезазначений підпункт ПКУ передбачає, що за відсутності зазначених підтвердних документів, наказу або відміток у закордонному паспорті або документі, що його замінює, сума добових не включається до складу витрат платника податку.

У цьому сенсі слід нагадати, що відповідно до ч. 3 ст. 12 Закону України «Про прикордонний контроль»8, відмітки про перетинання державного кордону у паспортних документах громадян України не проставляються, за винятком випадків їхнього особистого звернення з метою проставлення такої відмітки. Саме тому працівник, відряджений до країни, в'їзд до якої потребує наявності візи, повинен обов'язково під час перетину державного кордону України (при виїзді та поверненні) особисто звернутися до представника Прикордонної служби України з проханням проставити у закордонному паспорті відмітку про перетин кордону.

8 Закон України від 05.11.2009 р. №1710-VI «Про прикордонний контроль».

Отже, за відсутності відміток про перетин державного кордону України у закордонних паспортах відряджених за кордон працівників (крім відряджень до країн із безвізовим в'їздом) відносити суму добових до складу витрат у податковому обліку забороняється. Звертаємо увагу, що йдеться про всі країни з візовим порядком в'їзду (а не про країни, в'їзд до яких потребує наявності закордонного паспорта)9. Наприклад, в'їзд громадян України до держави Ізраїль терміном до 90 днів є безвізовим, тож при відрядженні до цієї країни відмітки прикордонників у закордонному паспорті про перетин державного кордону України, на думку редакції, не є обов'язковими для включення добових до витрат платника податку на прибуток.

9 Інформація про перелік іноземних країн та режим в'їзду до них для громадян України розміщується на сайті http://www.mfa.gov.ua/mfa/ua/publication/content/10952.htm.

Відповідно до пп. 165.1.11, 170.9.1 ПКУ, кошти, видані на відрядження, у сумі, що перевищує суму витрат платника податку на таке відрядження, розраховану згідно з розділом ІІІ ПКУ (це стосується перевищення сум, визначених пп.140.1.7 ПКУ, але не тих випадків, коли норма добових перевищує зазначену у положенні про відрядження. Наприклад, у положенні закріплено один розмір добових, а наказом про відрядження — більший), включаються до оподатковуваного доходу платника ПДФО, а особа, що видала ці кошти, виступає податковим агентом. Відповідно до пп. 170.9.1 ПКУ сума ПДФО, нарахована на суму такого перевищення, утримується з працівника підприємством (яке у цьому випадку виступає податковим агентом) за рахунок будь-якого оподатковуваного доходу (після його оподаткування) працівника за відповідний місяць (на нашу думку, із застосуванням натуркоефіцієнта, згідно з п. 164.5 ПКУ, хоча питання щодо застосування натуркоефіцієнта до кінця не врегульовано), а у разі недостатності суми доходу — за рахунок оподатковуваних доходів наступних звітних місяців до повної сплати податку.

Приклад 1. Працівника відправили у відрядження до Польщі (в'їзд передбачає наявність візи). Строк відрядження 5 днів (включаючи день від'їзду і приїзду). Сума добових за 1 день становить 50 доларів США, що передбачено положенням про відрядження та наказом. На дату видачі авансу застосовується курс долара 8,00 грн. Через відсутність відмітки у паспорті суму добових за 5 днів, яка становить 2000,00 грн (5 х (8,00 х 50 доларів США)) не можна віднести до витрат. Сума податку (15% або 17%), утриманого з цієї суми, становитиме 352,40 грн (0,15 х (2000,00 х 1,1746710)), якщо сукупний оподатковуваний дохід працівника за цей місяць становить менш ніж 10730,00 грн. А якщо загальна сума отриманих фізособою у звітному податковому місяці доходів буде більшою від 10730,00 грн, ПДФО зі суми перевищення з урахуванням податку, сплаченого за ставкою 15%, розраховуватиметься за ставкою 17% (див. абз. 2 п. 167.1 ПКУ). Бухгалтерський облік цих операцій розглянемо в таблиці.

10 З урахуванням «натуркоефіцієнта» — 1,17647, що передбачено п. 164.5 ПКУ.

Таблиця

Облік операцій виплати добових, що підлягають оподаткуванню

|

№

з/п |

Зміст господарської операції

|

Бухгалтерський облік

|

Сума

|

Витрати з метою оподаткування

|

|

|

Д-т

|

К-т

|

||||

|

1.

|

Виплачено з каси аванс на відрядження, курс 8 грн/$ — на дату виплати |

372

|

302/$

|

3000$

24000,00 |

—

|

|

2.

|

Затверджено авансовий звіт, у т. ч.: витрати на проживання 2400$; добові 250$ (не підтверджені відмітками), курс 8 грн/$ — на дату звіту |

92

|

372

|

2650$

21200,00 |

19200 грн (2400$)

|

|

3.

|

Повернуто до каси залишок невикористаного авансу, курс 8 грн/$ — на дату повернення коштів |

302/$

|

372

|

350$

2800,00 |

—

|

|

4.

|

Утримано з працівника ПДФО зі сум добових (із зарплати або інших грошових виплат) |

66

|

641/ПДФО

|

352,40

|

—

|

Зверніть увагу: Інструкція №59 передбачає, що у разі відрядження до держав, в'їзд громадян України на територію яких здійснюється за наявності візи, до звіту про використання коштів, наданих на відрядження, додаються засвідчені відділом кадрів або головним бухгалтером ксерокопії сторінок закордонного паспорта або документа, що його замінює, з прізвищем відрядженого працівника, відмітками про перетин кордону України та візою держави відрядження. Проте згадана Інструкція (у редакції наказу Мінфіну від 17.03.2011 р. №362) поширюється лише на бюджетників — інші підприємства мають скеровувати працівників у відрядження та відшкодовувати їм витрати, пов'язані з цією поїздкою, лише на підставі прямих норм ПКУ та відповідних положень КЗпП. Тож обов'язок щодо зберігання, разом із звітом про використання коштів, копії сторінок закордонного паспорта стосується лише бюджетників — органів державної влади, підприємств, установ та організацій, що повністю або частково утримуються (фінансуються) за рахунок бюджетних коштів. Хоча під час перевірки може знадобитися підтвердження наявності таких відміток.

Тож працівників, скерованих у відрядження до країн, в'їзд до яких потребує наявності візи (дозволу на в'їзд), слід завчасно проінструктувати про необхідність при перетині державного кордону особисто звертатися до прикордонників щодо проставлення в їхніх паспортних документах відмітки про перетин державного кордону.

Розмір добових

Абзац 4 пп. 140.1.7 ПКУ дозволяє відносити до складу витрат на відрядження витрати, не підтверджені документально, на харчування та фінансування інших особистих потреб фізособи (добові витрати), понесені у зв'язку з таким відрядженням:

1) у межах території України — не більше 0,2 розміру мінімальної заробітної плати, встановленої законом на 1 січня податкового (звітного) року, з розрахунку за кожен календарний день такого відрядження;

2) для відряджень за кордон — не більше 0,75 розміру мінімальної заробітної плати, встановленої законом на 1 січня податкового (звітного) року, з розрахунку за кожен календарний день такого відрядження.

Пам'ятайте: при зміни розміру мінімальної заробітної плати протягом року граничний розмір добових не змінюється.

ПКУ чітко визначає, що добові виплачуються за календарний день. Наприклад, якщо працівник виїхав о 23 год. 50 хв. 28 березня і повернувся назад в 00 год. 25 хв. 30 березня, добові виплачуємо за три дні.

У 2012 році працівникові, що відряджається, виплачуються добові у сумі, не більшій:

1) 214,60 грн при відрядженні у межах України;

2) 804,75 грн при відрядженні за кордон.

Це цікаво знати

Днем вибуття у відрядження вважається день відправлення поїзда, літака, автобуса або іншого транспортного засобу з місця постійної роботи відрядженого працівника, а днем прибуття з відрядження — день прибуття транспортного засобу до місця постійної роботи відрядженого працівника. При відправленні транспортного засобу до 24-ї години включно днем вибуття у відрядження вважається поточна доба, а з 0 години і пізніше — наступна доба. Якщо станція, пристань, аеропорт розташовані за межами населеного пункту, де працює відряджений працівник, у строк відрядження зараховується час, який потрібний для проїзду до станції, пристані, аеропорту. Аналогічно визначається день прибуття відрядженого працівника до місця постійної роботи.

П. 8 розділ І Інструкції №59

Нагадуємо, що при закордонних відрядженнях слід прописати у положенні про відрядження (в наказі по підприємству) обов'язковість проставляння в закордонному паспорті відміток при перетині державного кордону України (що передбачено пп.140.1.7 ПКУ).

На підставі колективного договору або у положенні про відрядження роботодавець може встановити норми добових витрат, які перевищують граничні норми, визначені ПКУ. При цьому різниця між нормою добових витрат, установленою колективним договором чи положенням, і граничною нормою відшкодовується відрядженому працівнику за рахунок власних коштів підприємства, а з суми такого перевищення утримується ПДФО з урахуванням «натуркоефіцієнта» (1,17647 або 1,20482), що передбачено п.164.5 ПКУ. Але в цьому разі право на податкові витрати підприємство має тільки в межах норм добових, установлених пп. 140.1.7 ПКУ.

У бухобліку витрати на виплату добових на відрядження у повній сумі визнаються витратами звітного періоду і відображаються на рахунках витрат залежно від призначення відрядження. Обираючи статті витрат, слід керуватися П(С)БО 16. Наприклад, витрати на відрядження начальника цеху — загальновиробничі витрати (п. 15.1 П(С)БО 16), які відображаються на рахунку 91, витрати на відрядження директора — адміністративні (п. 18 П(С)БО 16) і відображаються на рахунку 92, а витрати на відрядження менеджера зі збуту — витрати на збут (п. 19 П(С)БУ 16), які відображаються, відповідно, на рахунку 9311.

11 У податковому обліку такі витрати в декларації з прибутку відображаються в рядках 06.1 («адміністративні витрати») або 06.2 («витрати на збут»).

Наднормативні суми і невідзвітовані суми обкладаються ПДФО з урахуванням «натуркоефіцієнта». У податковому розрахунку за формою №1ДФ12 сума надміру витрачених коштів, отримана платником податків на відрядження і не повернена у встановлені терміни, відображається із заповненням у графі 5 коду ознаки доходів «118».

12 Наказ ДПАУ від 24.12.2010 р. №1020 «Про затвердження форми Податкового розрахунку сум доходу, нарахованого (сплаченого) на користь платників податку, і сум утриманого з них податку (форма №1ДФ) та Порядку заповнення та подання податковими агентами Податкового розрахунку сум доходу, нарахованого (сплаченого) на користь платників податку, і сум утриманого з них податку».

А ось штраф за несвоєчасне звітування буде накладено тільки на підприємство. Нагадаємо, що за перевищення встановлених строків використання виданої під звіт готівки до підприємства (строки складання «Звіту про використання коштів, виданих на відрядження або під звіт» встановлені пп. 170.9.2 ПКУ — до закінчення п'ятого банківського дня, що настає за днем, у якому платник податку завершує таке відрядження) застосовуються фінансові санкції у розмірі 25% від виданих під звіт сум (п. 1 Указу №436).

Граничні норми добових

Річ у тім, що ПКУ, хоч і визначає безпосередньо розмір добових, але встановлює лише їх максимальний розмір. При цьому розмір добових не зменшується залежно від зазначених у рахунках готелів витрат на харчування.

По-перше, розмір добових не обов'язково має бути максимальним.

По-друге, можна встановити декілька розмірів добових залежно від рангу найманих працівників та регіону, куди відряджується працівник.

Наприклад, для працівників керівного складу витрати на відрядження по Україні у 2012 році можна встановити на рівні 214,00 грн, для працівників середньої ланки керівництва — 150,00 грн, для всіх інших працівників — 80,00 грн.

По-третє, розмір добових може бути і мінімально можливим для підприємства.

По-четверте, розмір добових може встановлюватися для кожного відрядження окремо відповідним наказом про таке відрядження.

По-п'яте, виплата максимального розміру добових працівникам, робота яких має пересувний характер: будівельники, торговельні представники, менеджери із заготівлі та закупівлі сировини та ін., — стане доброю можливістю економії на сплаті ПДФО та єдиного соціального внеску. Адже витрати на відрядження: добові, вартість проїзду, витрати на наймання житлового приміщення — це виплати, що не належать до фонду оплати праці, відповідно до п. 3.15 Інструкції №5.

Звертаємо увагу на те, що невиплата добових узагалі суперечитиме ст. 121 КЗпП. Також підприємство може встановити і більший розмір добових, ніж визначено пп. 140.1.7 ПКУ, але відносити до складу витрат, що зменшують оподатковуваний прибуток, можна лише добові у граничних розмірах, установлених зазначеним підпунктом ПКУ (до витрат у бухобліку обмежень немає).

Граничні норми добових для кожного відрядження рекомендуємо зафіксувати у наказі про таке відрядження.

Iнші витрати на відрядження

Види витрат на відрядження, передбачені пп. 140.1.7 ПКУ:

1) витрати на проїзд (у т. ч. перевезення багажу, бронювання транспортних квитків) як до місця відрядження і назад, так і за місцем відрядження, у т. ч. на орендованому транспорті; чартерними рейсами; а також на проїзд, що підтверджується електронним квитком (за наявності посадкового талона та документа про сплату) за всіма видами транспорту;

2) оплата вартості проживання у готелях (мотелях);

3) витрати на харчування чи побутові послуги (прання, чищення, лагодження та прасування одягу, взуття чи білизни), які включено до готельних рахунків;

4) витрати на найм інших житлових приміщень;

5) витрати на бронювання місць у місцях проживання;

6) оплата телефонних розмов;

7) оформлення закордонних паспортів, дозволів на в'їзд (віз);

8) витрати на обов'язкове страхування, у т. ч. витрати на страхування життя або здоров'я відрядженої особи чи її цивільної відповідальності (у разі використання транспортних засобів), якщо згідно із законами країни відрядження або країн, територією яких здійснюється транзитний рух до країни відрядження, таке страхування є обов'язковим;

9) інші документально оформлені витрати, пов'язані з правилами в'їзду та перебування у місці відрядження, в т. ч. будь-які збори і податки, що підлягають сплаті у зв'язку зі здійсненням таких витрат.

Пам'ятайте

Не дозволяється включати до складу витрат на харчування вартість алкогольних напоїв і тютюнових виробів, суми «чайових», за винятком випадків, коли суми таких «чайових» включаються до рахунку згідно із законами країни перебування, а також плату за видовищні заходи.

Пп. 140.1.7 ПКУ

Щодо витрат на відрядження, здійснених на проїзд в таксі, то зазначені витрати не включаються до складу витрат платника податку.

Єдина база податкових знань

Добові та харчування у відрядженні

Суми добових можуть залежати або не залежати від кількості разів харчування у відрядженні.

У п. 2 Постанови №98 (яка є обов'язковою для підприємств, установ та організацій, що повністю або частково утримуються (фінансуються) за рахунок бюджетних коштів) про зменшення сум добових залежно від харчування зазначено: «Установити, що в разі коли працівники, відряджені за кордон, за умовами запрошення безоплатно забезпечуються харчуванням стороною, яка приймає, або коли працівники, відряджені в межах України для участі у переговорах, конференціях, симпозіумах з питань, що стосуються основної діяльності підприємства, установи та організації, які відряджають працівників, за умовами запрошення безоплатно забезпечуються харчуванням організаторами таких заходів, добові витрати відшкодовуються у розмірах, що визначаються у відсотках сум добових витрат для відповідної держави згідно з додатком 1 до цієї постанови, зокрема 80 відсотків при одноразовому, 55 відсотків — дворазовому, 35 відсотків — триразовому харчуванні.<...>

Витрати на харчування, вартість якого включена до рахунків на оплату вартості проживання у готелях (мотелях), інших житлових приміщеннях або до проїзних документів, оплачуються відрядженим працівникам за рахунок добових витрат».

Але ж таких обмежень для інших підприємств ПКУ не встановлено. Тим паче що витрати на харчування, зазначені у підтвердних документах на проживання, є витратами на відрядження відповідно до абз. 1 пп. 140.1.7 ПКУ. Тож керівник залишає за собою право зменшувати суми добових у відрядженні залежно від кількості разів харчування, зазначених у документах на проживання, або не зменшувати такі суми.

При цьому варто пам'ятати, що яка б кількість разів харчування не була зазначена у документах на проживання, суму добових зменшити до 0,00 грн не можна! Сума добових — це витрати не лише на харчування, але й на особисті потреби відрядженого працівника. Якщо для підприємства є актуальним зменшення суми добових залежно від кількості разів харчування, то ми радимо використовувати відсоткові зменшення, зазначені вище у цитаті з п. 2 Постанови №98.

Щодо нарахування та утримання ЄСВ із сум добових зазначимо, що на підставі п. 6 розділу I Переліку №117013 витрати на відрядження, а саме: добові у повному обсязі, вартість проїзду, витрати на наймання житлового приміщення не є об'єктом для обкладення ЄСВ.

13 Постанова КМУ від 22.12.2010 р. №1170 «Про затвердження переліку видів виплат, що здійснюються за рахунок коштів роботодавців, на які не нараховується єдиний внесок на загальнообов'язкове державне соціальне страхування».

Чи сплачує відряджений працівник туристичний збір?

Статтею 268 ПКУ передбачено, що платниками туристичного збору є громадяни України, іноземці, а також особи без громадянства, які прибувають на територію адміністративно-територіальної одиниці, на якій діє рішення сільської, селищної та міської ради про встановлення туристичного збору, та отримують (споживають) послуги з тимчасового проживання (ночівлі) із зобов'язанням полишити місце перебування в зазначений строк.

Стягуватися збір може за рішенням податковими агентами сільської, селищної або міської ради:

1) адміністраціями готелів, кемпінгів, мотелів, гуртожитків для приїжджих та іншими закладами готельного типу, санаторно-курортними закладами;

2) квартирно-посередницькими організаціями, які направляють неорганізованих осіб на поселення у будинки (квартири), що належать фізособам на праві власності або на праві користування за договором найму;

3) юридичними особами або фізичними особами — підприємцями, які уповноважуються сільською, селищною або міською радою справляти збір на умовах договору, укладеного з відповідною радою.

Податкові агенти справляють збір під час надання послуг, пов'язаних з тимчасовим проживанням (ночівлею), і зазначають суму сплаченого збору окремим рядком у рахунку (квитанції) на проживання.

Проте не є платниками туристичного збору, зокрема, особи, які прибули до населеного пункту у відрядження.

У листі від 29.04.2011 р. № 12291/7/15-0717 ДПАУ повідомляє: «Направлення працівника підприємства у відрядження здійснюється керівником цього підприємства або його заступником і оформляється наказом (розпорядженням) із зазначенням: пункту призначення, назви підприємства, куди відряджений працівник, строку й мети відрядження».

Тому особи, які не надали відповідні документи, що засвідчують їх належність до пільгової категорії відряджених, є платниками туристичного збору. Але віднести таку суму збору до складу витрат у податковому обліку не вдасться.

Як розрахуватися з працівником, який у закордонному відрядженні використав власні кошти?

Якщо за результатами поданого звіту виявиться, що підприємство заборгувало працівникові, тоді заборгованість йому виплатять у гривнях за офіційним обмінним курсом НБУ на день її погашення (п. 5 П(С)БО 21).

На офіційному сайті ДПС (www.sta.gov.ua) у рубриці ЄБПЗ роз'яснюється:

Кошти в національній валюті країни, до якої відряджався працівник, або у вільно конвертованій валюті, які отримує працівник як аванс на поточні витрати в розмірах, встановлених законодавством, за умови документального підтвердження перераховуються у національну валюту України за валютним курсом на дату отримання авансу. Якщо працівник здійснив певні витрати в іноземній валюті за рахунок власних коштів, то до складу витрат підприємства включається сума відповідної компенсації на підставі Звіту про використання коштів, виданих на відрядження або під звіт. При цьому зазначена компенсація перераховується за офіційним валютним (обмінним) курсом НБУ, що діяв на дату затвердження Звіту.

Чи передбачені терміни повернення коштів підприємством працівнику, який витратив власні кошти на господарські потреби або у відрядженні?

Відповідь на це запитання наводиться у рубриці ЄБПЗ:

Порядок видачі готівкових коштів під звіт або на відрядження та строки подачі Звіту про використання коштів, наданих на відрядження або під звіт, визначено нормами п. 170.9 ст. 170 ПКУ від 2 грудня 2010 року №2755-IV та п. 2.11 Положення про ведення касових операцій у національній валюті в Україні, затвердженого постановою НБУ від 15.12.2004 р. №637, зі змінами та доповненнями (далі — Положення №637). У разі придбання працівником товарів для потреб підприємства, використання коштів (у т. ч. власних) у відрядженні до бухгалтерської служби подається у визначені законодавством строки Звіт за формою, затвердженою наказом ДПА України від 23.12.2010 г. №996 «Про затвердження форми Звіту про використання коштів, виданих на відрядження або під звіт, та Порядку його складання», а також документи, що підтверджують використання коштів. Тобто відповідно до поданого Звіту суб'єкт господарювання повинен відшкодувати витрати, понесені працівником на господарські потреби підприємства або у відрядженні. При цьому питання відшкодування витрат, понесених працівником при придбанні товарів для підприємства, та інші питання правомірності використання власних готівкових коштів працівниками підприємства для вирішення виробничих (господарських) питань належать до майнових відносин між суб'єктом господарювання та працівником та регулюються Цивільним кодексом України. Нормами ПКУ та Положення №637 зазначені питання не регулюються та не належать до компетенції державної податкової служби.

Чи можна оплатити відрядження працівникові, який виконує роботи за цивільно-правовим договором?

Ні, такої можливості нормативні документи не передбачають. Особа, яка виконує роботи за цивільно-правовою угодою, не може бути скерована підприємством у відрядження, відповідно, їй не компенсуються вартість проїзду і витрати на проживання, понесені під час виконання службового доручення підприємства. Але такі витрати можна включити до ціни робіт (послуг). При укладенні договору підряду можна враховувати, що підприємство компенсує всі витрати, пов'язані з виконанням роботи, у т. ч. витрати, пов'язані з поїздками на певний термін до іншого населеного пункту для виконання робіт.

Такі витрати можна передбачити, наприклад, у договірній ціні (це прямо зазначено у ст. 843 ЦКУ: ціна роботи у договорі підряду включає відшкодування витрат підрядника і плату за виконану ним роботу).

Як компенсувати працівникові витрати на пальне, якщо він їде у відрядження на власному автомобілі?

Оформити відрядження працівника на власному автомобілі можливо двома способами: укласти договір оренди цього автомобіля на строк відрядження або виплатити працівникові компенсацію за використання його автомобіля зі службовою метою.

З першим варіантом усе зрозуміло: оформлюємо договір оренди автотранспорту. Щодо нарахування компенсації за використання автомобіля зазначимо таке. Якщо виходити з того, що ст. 125 К3пП передбачає компенсацію зносу інструменту (до нього на практиці відносять і автомобілі, що належать працівникам), то слід виходити з реальної вартості автомобіля на момент укладання угоди про його використання у господарській діяльності працедавця і терміну його використання.

Крім того, підприємство має компенсувати працівникові понесені ним протягом відрядження витрати на пальне, ремонт, а також на стоянку. Звичайно, зазначені виплати слід обумовити, наприклад, у наказі про відрядження. При використанні легкового автомобіля треба оформити подорожній лист службового легкового автомобіля (типова форма №3). Заповнений він має бути згідно з Інструкцією про порядок застосування подорожнього листа службового легкового автомобіля та обліку транспортної роботи, затвердженою наказом Держкомстату від 17.02.98 р. №74.

При використанні у відрядженні службового автомобіля, яким є у тому числі й автомобіль, який орендовано або за використання якого працівникові виплачується компенсація, понесені витрати на ПММ відшкодовуються останньому згідно з розрахунковими документами на придбання ПММ.

І компенсація за використання особистих легкових автомобілів для службових поїздок, і сума орендної плати за автомобіль підлягають обкладенню ПДФО. Оскільки компенсація працівникам за використання для потреб виробництва власного інструменту та особистого транспорту не належить до фонду оплати праці (п. 3.22 Інструкції №5), то ЄСВ не нараховується (п. 11 розділу I Переліку №1170).

Зверніть увагу: є позиція ДПС щодо заборони на виплату компенсації на підприємствах, у яких на балансі перебувають легкові автомобілі або які орендують (використовують) автомобілі в інших юридичних та фізичних осіб.

Другий варіант: якщо працівник поїхав у відрядження на особистому легковому автомобілі, а жодного договору з ним не укладено, то керівник може компенсувати йому витрати, але це вже буде додатковим благом такого працівника, з якого слід утримати ПДФО. Згідно з пп. 164.2.17 ПКУ, якщо додаткові блага надаються у негрошовій формі, сума податку з об'єкта оподаткування обчислюється за правилами, визначеними п. 164.5 ПКУ. Віднести такі виплати до витрат підприємство не зможе, тобто фінансуватиме їх за рахунок власних коштів. У податковому розрахунку (форма №1ДФ) така виплата відобразиться за ознакою «126».

Заповнення звіту про використання коштів

Наказом від 23.12.2010 р. №996 ДПАУ затвердила «Порядок складання Звіту про використання коштів, виданих на відрядження або під звіт». Звіт складається підзвітною особою, що отримала такі кошти від підприємства або самозайнятої особи.

Підзвітна особа заповнює всі графи звіту, крім: «Звіт перевірено», «Залишок унесений (перевитрата видана) у сумі за касовим ордером», бухгалтерських проведень, розрахунку суми утриманого податку за несвоєчасно повернуті витрачені кошти на відрядження або під звіт, які заповнюються особою, що надала такі кошти; «Звіт затверджено», які підписуються керівником (податковим агентом).

Отже, маємо дві окремі події: перша — видача та повернення коштів, друга — подання звіту. Зрозуміло, що без затвердженого звіту неможливо правильно визначити підзвітну суму для повернення. Звіт про використання коштів, виданих на відрядження або під звіт, подається до закінчення п'ятого банківського дня, що настає за днем, у якому платник податку завершує таке відрядження. За наявності надміру витрачених коштів їх сума повертається в касу або зараховується на банківський рахунок особи, що їх видала, до або під час подання зазначеного звіту (пп.170.9.2 ПКУ).

Витрати, пов'язані з відрядженням, що були оплачені з використанням корпоративних платіжних карток

1) у разі якщо під час службових відряджень відряджена особа — платник податку отримав готівку з застосуванням платіжних карток, він подає звіт про використання виданих на відрядження коштів і повертає суму надміру витрачених коштів до закінчення третього банківського дня після завершення відрядження;

2) у разі якщо під час службових відряджень відряджена особа — платник податку застосував платіжні картки для проведення розрахунків у безготівковій формі, а строк подання платником податку звіту про використання виданих на відрядження коштів не перевищує 10 банківських днів, за наявності поважних причин роботодавець (самозайнята особа) може його продовжити до 20 банківських днів (до з'ясування питання в разі виявлення розбіжностей між відповідними звітними документами).

Пп. 170.9.3 ПКУ

У разі якщо платник податку не повертає своєчасно суму залишкових коштів у день, на який припадає граничний строк, то така сума підлягає обкладенню ПДФО за ставками 15 - 17% (залежно від суми отриманого протягом місяця доходу) за рахунок будь-якого оподатковуваного доходу (після його оподаткування) за відповідний місяць (з урахуванням натуркоефіцієнта див. п. 164.5 ПКУ).14

14 Начальник відділу розгляду звернень платників Департаменту оподаткування фізичних осіб ДПС України Т. Добродій на прес-конференції зазначала, що відповідно до пп. 164.2.11 ПКУ не повернуті або повернуті після закінчення п'ятиденного термінунадміру витрачені підзвітні кошти обкладаються ПДФО за ставкою 15 % (17 %). База оподаткування у такому випадку визначається з урахуванням підвищувального коефіцієнта 1,17 (1,2) згідно з п. 164.5 ПКУ.

Приклад заповнення звіту наведено на зразку 3.

Зразок 3

Звіт про використання коштів, виданих на відрядження або під звіт

Кошти, видані на відрядження або під звіт, слід відображати за ознакою «118»

Відповідно до Порядку №1020 за ознакою «118» відображаються «кошти, отримані платником податку на відрядження або під звіт, у тому числі надміру витрачені та не повернуті у встановлені законодавством строки».

Розуміючи цю норму дослівно, можна зробити висновок, що всі кошти, відображені за субрахунком 372 «Розрахунки з підзвітними особами», повинні відобразитися у звітності. Але це нелогічно, бо далеко не всі такі кошти обкладатимуться ПДФО. Оподаткуванню підлягають лише надміру отримані та вчасно не прозвітовані кошти на підставі пп. 164.2.11 ПКУ.

Приклад 2. Наказом по ТзОВ «Альфа» встановлено розмір добових 100 грн. Працівник Мельник О. В., податковий номер 3288855315, завчасно повернувся з відрядження (виконав роботу за 12 днів, а не за встановлені 15 днів). Нарахована зарплата становить менше 10 мінімальних. Працівник прозвітував вчасно, але кошти як надміру витрачені до каси не повернено, бухгалтер утримала ПДФО з урахуванням натуркоефіцієнту із зарплати в розмірі: 15% від (0,15 х (300,00 х 1,17647)), = 52,94 грн (ознака доходу у графі 5 податкового розрахунку ф. №1ДФ — «118»).

Приклад 3. Керівник ТзОВ «Альфа» Іванов А. А., податковий номер 2465017151, від'їжджає на 5 днів для участі у симпозіумі у м. Ялті. Наказом по підприємству добові встановлюються в розмірі 300,00 грн. Нарахована зарплата становить менше 10 мінімальних. У цьому разі підприємство матиме право на податкові витрати тільки в межах 214,60 грн за календарний день (дозволених абз. 4 пп. 140.1.7 ПКУ). Сума понад 214,60 грн — 85,40 грн з розрахунку на кожен календарний день — виплачується за рахунок інших джерел. При затвердженні авансового звіту 15% від суми перевищення з урахуванням натуркоефіцієнту у розмірі 75,35 грн — 15% від 502,35 грн — слід утримати з керівника і сплатити до бюджету (ознака доходу у графі 5 податкового розрахунку ф. №1ДФ — «118»). Надміру виплачені добові за 1 календарний день — 85,40 грн (300,00 грн - 214,60 грн), за 5 календарних днів — 427,00 грн (427, 00 х 1,17647 х 15%), ПДФО становитиме 75,35 грн.

Тобто ті витрати на відрядження, які визначені у складі податкових, не є об'єктом ПДФО, а ті витрати на відрядження, які підприємство, відшкодовуючи, не віднесло до складу податкових витрат на таке відрядження, є об'єктом для ПДФО.