Постанова правління ПФУ від 08.10.2010 р. №22-2

Єдиний соціальний внесок: зміни-2011

З нового року кардинально змінилися правила нарахування внесків на державне соціальне страхування. Відтепер замість чотирьох різних внесків за різними ставками до чотирьох різних фондів слід сплачувати один — але й далі за різними ставками, а кошти розподіляються між різними фондами. Тож запровадження єдиного соціального внеску (ЄСВ) не надто полегшило роботу бухгалтера, а якщо врахувати незвичність нових правил, неважко і взагалі розгубитися. Минулого року «Дебет-Кредит» уже публікував низку статей на тему ЄСВ. У цьому матеріалі ми підсумуємо зміни в обліку соцвнесків і покажемо на прикладах, як заповнювати звітність з ЄСВ.

Новий закон: п'ятий соціальний

Отже, з 01.01.2011 р. порядок нарахування і сплати єдиного соціального внеску (далі — ЄСВ) регулює Закон №24641. Відповідальність за його виконання покладено на Пенсійний фонд України. При цьому інші чотири соціальні закони залишаються чинними, а саме:

1) Закон України від 09.07.2003 р. №1058-IV «Про загальнообов'язкове державне пенсійне страхування»;

1 З документом можна ознайомитися у «ДК» №51/2010, а також на нашому сайті www.dtkt.com.ua у спецтемі «Єдиний соціальний внесок».

2) Закон України від 18.01.2001 р. №2240-III «Про загальнообов'язкове державне соціальне страхування у зв'язку з тимчасовою втратою працездатності та витратами, зумовленими похованням»;

3) Закон України від 02.03.2000 р. №1533-III «Про загальнообов'язкове державне соціальне страхування на випадок безробіття»;

4) Закон України від 23.09.99 р. №1105-XIV «Про загальнообов'язкове державне соціальне страхування від нещасного випадку на виробництві та професійного захворювання, які спричинили втрату працездатності».

Тобто маємо п'ять законів, які потрібно виконувати (і це ще не всі, адже на підході ще закон про запровадження в Україні обов'язкового медичного страхування). На реалізацію норм Закону №2464 Пенсійний фонд України розробив чимало постанов, про які «ДК» писав у №47/2010, №48/2010, №48/2010, №49/2010, №49/2010.

Але головна мета Закону №2464 — це запровадження в Україні єдиної системи соціального страхування для всіх застрахованих осіб. Отже, для цього створюється Реєстр соцстрахування.

Реєстр соцстрахування-2011: єдиний і важливий!

Головною ідеєю Закону №2464 є Реєстр соцстрахування (а не просте запровадження єдиного внеску, його нарахування, сплата, звітність та відповідальність), який уже з 01.01.2011 р. дасть змогу об'єднати в одному інформаційному фонді (базі) всю необхідну інформацію для поетапної реалізації в Україні єдиної системи соціального страхування. Згідно з термінами, які подає Закон №2464 у статті 1, Реєстр соцстрахування — це організаційно-технічна система, призначена для накопичення, зберігання та використання інформації про збір та ведення обліку єдиного внеску на загальнообов'язкове державне соціальне страхування, його платників та застрахованих осіб, що складається з реєстру страхувальників та реєстру застрахованих осіб. Тобто Реєстр соцстрахування створюється для забезпечення:

1) ведення обліку платників і застрахованих осіб у сфері загальнообов'язкового державного соцстрахування та їхньої ідентифікації;

2) накопичення, зберігання та автоматизованої обробки інформації про сплату платниками єдиного внеску та про набуття застрахованими особами права на отримання страхових виплат за окремими видами загальнообов'язкового державного соцстрахування;

3) нарахування та обліку виплат за окремими видами загальнообов'язкового державного соцстрахування.

Постійний доступ до інформації про кожного страхувальника та застраховану особу в Реєстрі соцстрахування матимуть усі районні, міські, міжміські (а також головні) відділення ПФУ, ФСС НВВ, ФСС на випадок безробіття та ФСС з ТВП. Підприємства також зможуть отримувати інформацію з Реєстру соцстрахування, але тільки за письмовим зверненням до ПФУ.

Пенсійний фонд формує та веде Реєстр соцстрахування, який складається з реєстру страхувальників та реєстру застрахованих осіб. Про реєстр страхувальників Закон пише у ст. 19, а про реєстр застрахованих осіб — у ст. 20.

Як зазначає пп. 10 п. 2 ст. 6 Закону №2464, з 01.01.2011 р. роботодавці зобов'язані повідомляти Пенсійний фонд про зміну відомостей, що вносяться до Реєстру соцстрахування, про застраховану особу, на користь якої він сплачує єдиний внесок, у 10-денний строк після надходження таких відомостей.

Оскільки з 2011 року пунктом 1 ст. 26 Закону №2464 запроваджується адмінвідповідальність для посадових осіб роботодавців за подання недостовірних відомостей, що використовуються в держреєстрі, а також інших відомостей, передбачених цим Законом, а саме — від 8 до 15 н. м. д. г., тобто від 136 до 255 грн1. Дуже важливим для роботодавця є своєчасний збір відомостей від працівників про зміну їхніх особистих даних (які зазначаються у персоніфікованій звітності щомісяця), а саме:

1) прізвище, ім'я та по батькові працівника;

1 На підставі ст. 165-1 КпАП України, зі змінами, що набирають чинності з 01.01.2011 р.

2) ідентифікаційний номер;

3) громадянство;

4) стать.

Про це кожен роботодавець зазначає у наказі (розпорядженні) та зобов'язує відділ кадрів збирати цю інформацію, а працівників — надавати всі необхідні документи до відділу кадрів своєчасно.

Сподіваємося, що підготувати такий наказ буде неважко, враховуючи описані вище подробиці. А для спонукання працівників виконувати норми наказу радимо прописати в ньому ж дисциплінарну відповідальність працівників (ст. 139 і 147 КЗпП).

Для чого використовується інформація з Реєстру? Як передбачено п. 6 ст. 20 Закону №2464, відомості про страховий стаж та зарплату (дохід, грошове забезпечення), розмір сплаченого єдиного внеску та інші дані, що містяться в реєстрі застрахованих осіб, використовуються для обчислення та призначення страхових виплат за загальнообов'язковим державним соцстрахуванням.

Платники, розміри і сплата єдиного внеску

Стаття 4 Закону №2464 називає платниками всіх: і працівників (громадян України, іноземців, пенсіонерів та інвалідів тощо), і роботодавців, і СПД-фізосіб, й інші підприємства, яких стосується Закон.

База нарахування та розміри ЄСВ зазначені у статтях 7 і 8 Закону №2464 (див. таблицю).

Таблиця

Таблиця розмірів ЄСВ, які нараховуються залежно від видів доходів

| Фонд оплати праці (п. 2 Iнструкції №5) найманих працівників, у т. ч. іноземців | Роботодавці нараховують та сплачують індивідуальний процент ЄСВ, який залежить від їхнього класу професійного ризику виробництва. Для бюджетних установ — 36,3% |

| Наймані працівники сплачують 3,6% із суми зарплати | |

| Винагороди фізособам за цивільно-правовими договорами, крім цивільно-правового договору, укладеного з фізособою-підприємцем, якщо виконувані роботи (надавані послуги) відповідають видам діяльності, зазначеним у свідоцтві про держреєстрацію їх як підприємців | Підприємства нараховують і сплачують 34,7% на суму винагороди |

| Наймані працівники сплачують 2,6% за рахунок отриманого доходу | |

| Допомога з ТВП (як перші п'ять днів за кошти підприємства, так і всі інші дні хвороби за рахунок коштів ФСС) | Підприємства нараховують і сплачують 33,2% на суму допомоги |

| Наймані працівники сплачують 2% із суми допомоги | |

| Заробітна плата працівників-інвалідів | Роботодавці нараховують і сплачують 8,41% на ФОП, крім сум лікарняних |

| Працівники-інваліди сплачують 3,6% із суми зарплати | |

| Лікарняні працівників-інвалідів | Підприємства нараховують і сплачують 33,2% на суму допомоги |

| Працівники-інваліди сплачують 2% із суми допомоги |

Визначення видів виплат, що належать до основної, додаткової зарплати та інших заохочувальних та компенсаційних виплат, при нарахуванні ЄСВ передбачено Iнструкцією №5. Нарахування ЄСВ здійснюється в межах максимальної величини бази нарахування ЄСВ, що дорівнює 15-ти розмірам прожиткового мінімуму для працездатних осіб, установленого законом, на яку нараховується ЄСВ.

Як передбачає пп. 4.3.2 Iнструкції №21-5, при визначенні максимальної величини бази нарахування ЄСВ виплати враховуються у такій черговості:

1) спочатку сума нарахованої зарплати за видами виплат, що включають основну та додаткову зарплату, інші заохочувальні та компенсаційні виплати, у т. ч. у натуральній формі, що визначаються відповідно до Закону про оплату праці;

2) потім — сума винагороди за цивільно-правовими договорами;

3) насамкінець — сума допомоги з ТВП.

При цьому розмір ЄСВ застосовується окремо для кожного виду виплат відповідної категорії платників. А застосування максимальної величини при нарахуванні єдиного внеску на суми допомоги з ТВП, оплати щорічної відпустки, період якої більше від одного місяця, здійснюється окремо за кожен місяць (як і в минулі роки).

Треба врахувати умови пп. 4.3.3 Iнструкції №21-5: якщо нарахування зарплати здійснюється за попередній період, зокрема у зв'язку з уточненням кількості відпрацьованого часу, виявленням помилок, вони включаються до зарплати того місяця, у якому були здійснені нарахування (а не за який були здійснені нарахування!).

Порядок сплати ЄСВ передбачено у ст. 9 Закону №2464: нараховані за відповідний базовий звітний період суми ЄСВ сплачуються платниками не пізніше 20-го числа місяця, що настає за базовим звітним періодом, незалежно від виплати зарплати та інших видів виплат, на суми яких нараховується ЄСВ. При цьому роботодавці під час кожної виплати зарплати (доходу), на суми якої (якого) нараховується ЄСВ, одночасно з видачею зазначених сум зобов'язані сплатити нарахований на ці виплати ЄСВ у розмірі, встановленому для таких платників (авансові платежі).

Також треба врахувати умови п. 10 ст. 9 Закону №2464: у разі перерахування сум ЄСВ з рахунка платника на відповідні рахунки ПФУ днем сплати ЄСВ вважається день списання банком або Держказначейством суми платежу з рахунка платника, незалежно від часу її зарахування на рахунок ПФУ. Про «відповідні» (належні) і «невідповідні» (неналежні) рахунки ПФУ видав окрему Постанову №21-1 (див. у «ДК» №48/2010). Враховуючи, що у відділеннях ПФ уже з'явилися переліки розрахункових рахунків, які вражають своєю кількістю (тільки 67 рахунків для сплати ЄСВ із зарплати — для кожного окремого підприємства під свій клас професійного ризику відкрито окремий розрахунковий рахунок для сплати внеску!), ще раз звертаємо увагу читачів на важливий момент сплачувати внесок слід саме на правильні, відповідні рахунки.

Як і в 2009 — 2010 рр., з січня 2011 року банки здійснюють видачу (перерахування) коштів лише на зарплату за умови одночасного подання платником єдиного внеску розрахункових документів (документів на переказ готівки) про перерахування коштів для сплати сум єдиного внеску.

Суми, сплачені за цими документами, повинні становити не менше 1/3 суми коштів для виплати зарплати, зазначеної у грошових чеках, платіжних дорученнях та інших розрахункових документах. У разі якщо в розрахункових документах або документах на переказ готівки сума єдиного внеску менша за 1/3 суми коштів для виплати зарплати, банки приймають від платників єдиного внеску розрахункові документи (платіжні доручення, грошові чеки тощо) на видачу (перерахування) коштів для виплати зарплати разом з оригіналом довідки-розрахунку, погодженої з Пенсійним фондом України за місцем взяття на облік платника єдиного внеску.

Пунктом 5 Порядку №21-3 передбачено, що за рішенням керівника органу ПФУ довідка про видачу коштів для виплати заробітної плати без перевірки сум сплати єдиного внеску1 надається:

1) платникам, які звертаються до ПФУ за погодженням довідки-розрахунку, у якій сума перерахування єдиного внеску менша за 1/3 суми коштів на виплату зарплати у зв'язку із застосуванням максимальної величини бази нарахування єдиного внеску;

1 За формою згідно з додатком 2 до Порядку №21-3.

2) платникам, які протягом попереднього року не допустили порушень законодавства про нарахування та сплату єдиного внеску (внесків на загальнообов'язкове державне пенсійне страхування).

Важливо! Термін дії довідки, що надається платнику єдиного внеску для пред'явлення банку, не повинен перевищувати одного року.

Штрафні санкції, відповідальність

Закон №2464 прописав окрему відповідальність у вигляді штрафів і пені та окрему адмінвідповідальність за кожним видом соцстрахування за порушення в цих видах страхування.

Так, у п. 11 ст. 25 Закону №2464 визначено, що територіальний орган ПФУ застосовує до платника єдиного соціального внеску такі штрафні санкції:

1) у разі ухилення від взяття на облік або несвоєчасного подання заяви про взяття на облік платниками ЄСВ, на яких не поширюється дія Закону «Про державну реєстрацію юридичних осіб та фізичних осіб — підприємців», — штраф у розмірі 10 н. м. д. г. (170 грн);

2) за несплату (неперерахування) або несвоєчасну сплату (несвоєчасне перерахування) ЄСВ — штраф у розмірі 10% своєчасно не сплачених сум;

3) за донарахування територіальним органом ПФУ або платником своєчасно не нарахованого ЄСВ — штраф у розмірі 5% зазначеної суми за кожен повний або неповний базовий звітний період, за який донараховано таку суму, але не більш як 50% суми донарахованого ЄСВ;

4) за неподання, несвоєчасне подання, подання не за встановленою формою звітності, передбаченої цим Законом, територіальним органом ПФУ — штраф у розмірі 10 н. м. д. г. (170 грн);

5) за неналежне ведення бухгалтерської документації, на підставі якої нараховується ЄСВ, — штраф у розмірі від 8 до 15 н. м. д. г. (від 136 до 255 грн);

6) за несплату, неповну сплату або несвоєчасну сплату суми ЄСВ одночасно з видачею сум виплат (авансових платежів), на які нараховується ЄСВ, — штраф у розмірі 10% таких несплачених або несвоєчасно сплачених сум.

Адмінвідповідальність за порушення Закону №2464

У статті 26 Закону №2464 визначено, що посадові особи несуть адміністративну відповідальність за:

1) порушення порядку нарахування, обчислення і строків сплати ЄСВ;

2) неподання, несвоєчасне подання, подання не за встановленою формою звітності щодо ЄСВ;

3) подання недостовірних відомостей, що використовуються в державному реєстрі, інших відомостей, передбачених цим Законом.

Персоніфікація-2011

Постановою ПФУ №22-2 затверджено нові форми звітів до ПФУ для роботодавців, за якими треба звітуватися вже за січень 2011 року. З документом можна ознайомитися у «ДК» №47/2010. З новими бланками можна ознайомитися на нашому сайті www.dtkt.com.ua у розділі «Звітність».

У 2011 році персоніфікація подаватиметься одним із таких способів:

1) в електронній формі з використанням ЕЦП через центр обробки електронних звітів згідно з Порядком №7-7. У цьому разі звіт на паперових носіях не подається;

2) на паперових носіях, завірених підписом керівника-страхувальника та скріплених печаткою (за наявності), разом з електронною формою на електронних носіях інформації;

3) на паперових носіях, якщо у страхувальника кількість застрахованих не перевищує п'ять осіб (!).

Починаючи з 2011 року щомісяця не пізніше 20-го числа місяця, наступного за звітним, персоніфікацію подають роботодавці, які використовують працю фізосіб на умовах трудового договору (контракту) або на інших умовах, передбачених законодавством, чи за цивільно-правовими договорами.

Додаток 4 до Постанови №22-2 (за яким роботодавці заповнюють ярлик і таблиці 1, 5, 6 і 7 (для спецстажу) формується на підставі бухгалтерських та інших документів, відповідно до яких проводиться нарахування (обчислення) або які підтверджують нарахування (обчислення) виплат (доходу), на які відповідно до Закону нараховується єдиний внесок.

Оскільки ярлик заповнюється, як правило, автоматично і суттєвих змін він не зазнав (крім уточнення назв нових таблиць), не будемо на ньому зупинятися.

У таблиці 1 (як і у всіх інших) грошові суми проставляються у гривнях з копійками.

До шапки таблиці 1 додано нові відомості: «Код основного виду економічної діяльності», «Клас професійного ризику виробництва», відмітка про бюджетну установу, розшифрування за статями (скільки працює чоловіків і скільки жінок) тощо.

Iстотно відкориговано додаток до таблиці 1. Зокрема, вилучено таблицю із розшифруванням виплат боргів із зарплати.

Таблиця 5 подається страхувальником у разі, якщо протягом звітного періоду:

а) було укладено або розірвано трудовий договір із застрахованою особою (цивільно-правовий договір, крім цивільно-правового договору, укладеного з фізособою-підприємцем, якщо виконувані роботи (надавані послуги) відповідають видам діяльності, зазначеним у свідоцтві про держреєстрацію їх як підприємців);

б) відбулися зміни у П. I. Б. або в номері ЗО.

У разі коли за даними страхувальника протягом звітного періоду не було зафіксовано фактів укладання та розірвання трудових угод (цивільно-правового договору) або не відбулося змін у П. I. Б. чи номері ЗО, таблиця 5 не формується та не подається.

Таблиця 6 призначена для формування страхувальником у розрізі кожної застрахованої особи відомостей про суми нарахованої їй зарплати (доходу) у звітному місяці. Такі відомості формуються з урахуванням кодів категорій застрахованих осіб.

Графа «Загальна сума нарахованої заробітної плати (доходу) (усього з початку звітного місяця)» за кожною застрахованою особою окремо формується з урахуванням такої черговості відображення виплат, за умови їх нарахування цій особі в одному звітному періоді:

а) сума нарахованої зарплати за видами виплат, що включають основну та додаткову зарплату, інші заохочувальні та компенсаційні виплати, у т. ч. у натуральній формі, що визначаються відповідно до Закону про оплату праці, — використовуються коди застрахованих осіб «01» для працівників і «02» для інвалідів. При цьому суми, нараховані за дні щорічних та додаткових відпусток, вносяться до вищезазначеної графи як суми нарахованої зарплати до поля відповідного місяця тільки в сумі, що припадає на дні відпустки у цьому місяці. Суми, що припадають на дні відпустки наступних місяців, включаються до поля наступних місяців і відображаються в наступних рядках за першим рядком;

б) сума винагороди за цивільно-правовими договорами1 — для таких видів доходів використовується код категорії застрахованої особи «26»;

1 Крім цивільно-правового договору, укладеного з фізособою-підприємцем, якщо виконувані роботи (надавані послуги) відповідають видам діяльності, зазначеним у свідоцтві про держреєстрацію її як підприємця.

в) сума допомоги по тимчасовій непрацездатності — суми виплат, нараховані за дні тимчасової непрацездатності, відображаються в окремих рядках з кодом категорії застрахованої особи «29» у полі відповідного місяця тільки в сумі, що припадає на такий місяць.

Графа «Сума нарахованої заробітної плати (доходу) у межах максимальної величини, на яку нараховується єдиний внесок» за кожною застрахованою особою формується виключно з урахуванням вищезазначеної черговості виплат.

Зверніть увагу на важливу зміну! Чимало бухгалтерів вважають описані далі донарахування помилками минулих періодів. Але з 2011 року це вже не так! Якщо нарахування зарплати здійснюється за попередній період, зокрема у зв'язку з уточненням кількості відпрацьованого часу, виявленням помилок, вони включаються до зарплати того місяця, у якому було здійснено нарахування. Це, до речі, відповідає позиції ПФУ, яку він почав викладати у своїх листах із травня 2010 р., та підпункту 1.6.2 Iнструкції №5.

Графа 10 «Тип нарахування» заповнюється страхувальником лише у випадках, передбачених переліком кодів типу нарахувань 1 — 5:

1 — сума заробітної плати (доходу) за виконану роботу (надані послуги), строк виконання якої перевищує календарний місяць, а також за відпрацьований час після звільнення з роботи або згідно з рішенням суду — середня заробітна плата за вимушений прогул;

2 — сума заробітної плати (доходу), нарахована у попередніх звітних періодах на підставі бухгалтерських та інших документів, відповідно до яких проводиться нарахування (обчислення) або які підтверджують нарахування (обчислення) заробітної плати (доходу), на яку страхувальником самостійно донараховано суму єдиного внеску;

3 — сума заробітної плати (доходу), нарахована у попередніх звітних періодах на підставі бухгалтерських та інших документів, відповідно до яких проводиться нарахування (обчислення) або які підтверджують нарахування (обчислення) заробітної плати (доходу), на яку страхувальником самостійно зменшено надміру нараховану суму єдиного внеску.

Звертаємо увагу, що вищезгаданих пунктів 2 і 3 у проекті коментованої Постанови не було! Приємно, що ПФУ врахував зауваження, які вносилися до проекту;

4 — сума заробітної плати (доходу), нарахована у попередніх звітних періодах на підставі бухгалтерських та інших документів, відповідно до яких провадиться нарахування (обчислення) або які підтверджують нарахування (обчислення) заробітної плати (доходу), на яку при перевірці органом Пенсійного фонду донараховано суму єдиного внеску;

5 — сума заробітної плати (доходу), нарахована у попередніх звітних періодах на підставі бухгалтерських та інших документів, відповідно до яких проводиться нарахування (обчислення) або які підтверджують нарахування (обчислення) заробітної плати (доходу), на яку при перевірці органом Пенсійного фонду зменшено надміру нараховану суму єдиного внеску.

На одну застраховану особу допускається кілька записів у таблиці 6, якщо протягом одного звітного періоду застрахованій особі були проведені виплати, нарахування яких здійснювалися за майбутні (відпускні) та минулі періоди1.

1 Лікарняні та нарахування сум зарплати (доходу) за виконану роботу (надані послуги), строк виконання яких перевищує календарний місяць, а також за відпрацьований час після звільнення з роботи або згідно з рішенням суду — середня заробітна плата за вимушений прогул.

Таблиця 7 формується та подається у разі визначення страхувальниками періодів (строків) трудової або іншої діяльності, що відповідно до законів1 зараховуються при визначенні права на відповідну пенсію, а також періодів страхового стажу, не пов'язаних з трудовою та/або професійною діяльністю.

1 Якими встановлюються умови пенсійного забезпечення, відмінні від загальнообов'язкового державного пенсійного страхування.

Приклади

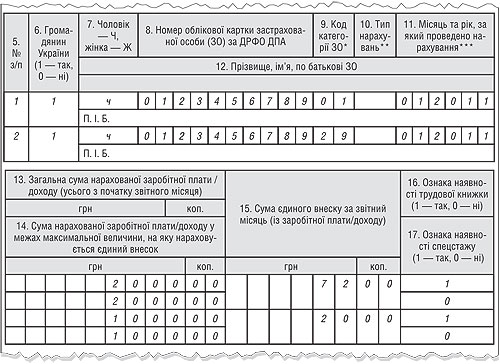

Приклад 1 Працівникові нараховано зарплату за січень — 2000 грн. Лікарняний за дні хвороби у січні — 1000 грн (див. зразок 1).

Зразок 1

Заповнення звітності з ЄСВ (за підсумками прикладу 1)

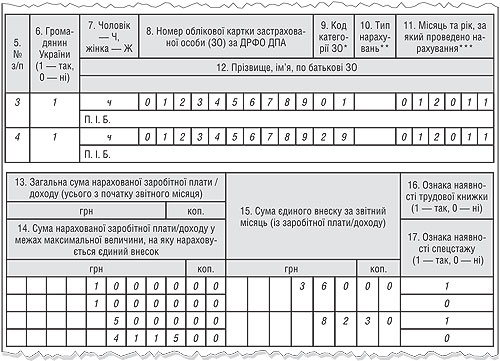

Приклад 2 Працівникові нараховано зарплату за січень — 10000 грн. Відпускні за дні відпустки у січні — 5000 грн. Обмеження для нарахування єдиного соцвнеску — 14115 грн (див. зразок 2).

Зразок 2

Заповнення звітності з ЄСВ (за підсумками прикладу 2)

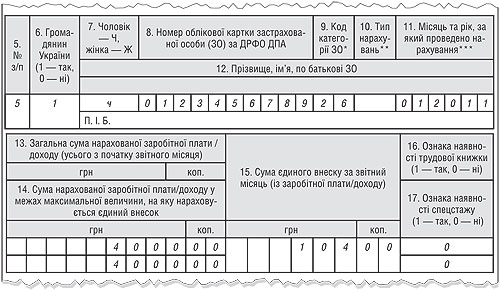

Приклад 3 Фізична особа виконувала роботи за цивільно-правовим договором у січні та отримала винагороду у сумі 4000 грн (див. зразок 3).

Зразок 3

Заповнення звітності з ЄСВ (за підсумками прикладу 3)

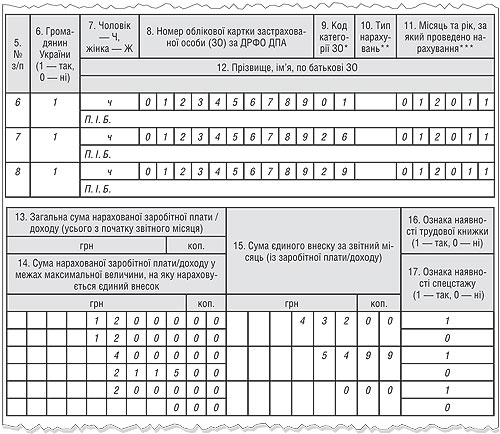

Приклад 4 Працівникові у січні нараховано заробітну плату в сумі 12000 грн. Лікарняний за дні хвороби у січні — 2000 грн.

Сума винагороди за договором цивільно-правового характеру (за виконання послуг) — 4000 грн (див. зразок 4).

Зразок 4

Заповнення звітності з ЄСВ (за підсумками прикладу 4)

Нормативна база

- Закон №2464 — Закон України від 08.07.2010 р. №2464-VI «Про збір та облік єдиного внеску на загальнообов'язкове державне соціальне страхування».

- Закон про оплату праці — Закон України від 24.03.95 р. №108/95-ВР «Про оплату праці».

- Постанова №21-1 — Постанова правління ПФУ від 27.09.2010 р. №21-1 «Про затвердження Порядку зарахування в рахунок майбутніх платежів єдиного внеску на загальнообов'язкове державне соціальне страхування або повернення помилково сплачених коштів».

- Постанова №22-2 — Постанова правління ПФУ від 08.10.2010 р. №22-2 «Про порядок формування та подання страхувальниками звіту щодо сум нарахованого єдиного внеску на загальнообов'язкове державне соціальне страхування».

- Порядок №7-7 — Порядок подання звітів до Пенсійного фонду України в електронній формі, затверджений постановою правління Пенсійного фонду України від 19.04.2007 р. №7-7.

- Порядок №21-3 — Порядок прийняття банками на виконання розрахункових документів на виплату заробітної плати, затверджений постановою правління ПФУ від 27.09.2010 р. №21-3.

- Iнструкція №21-5 — Iнструкція про порядок нарахування і сплати єдиного внеску на загальнообов'язкове державне соціальне страхування, затверджена постановою правління ПФУ від 27.09.2010 р. №21-5.

- Iнструкція №5 — Iнструкція зі статистики заробітної плати, затверджена наказом Держкомстату від 13.01.2004 р. №5.

Тетяна МОЙСЕЄНКО, «Дебет-Кредит»