Пільга з прибутку для сільгоспвиробників

Пунктом 57 підрозд. 4 розд. ХХ ПКУ передбачено тимчасове, до 01.01.2027, звільнення від оподаткування прибутку сільгосптоваровиробників від розведення свійської птиці, перепелів та страусів тощо. Зрозуміло, що пільгу можуть отримати лише платники податку на прибуток. Розгляньмо особливості застосування цієї пільги.

На які операції поширюється пільга

Згідно з п. 57 підрозд. 4 розд. ХХ ПКУ тимчасово, до 1 січня 2027 року, звільняється від оподаткування прибуток сільськогосподарських товаровиробників, що провадять виключно такі види діяльності згідно з КВЕД-2010:

— клас 01.47 (розведення та вирощування свійської птиці, за винятком вирощування курей, одержування яєць курей та діяльності інкубаторних станцій з вирощування курей),

— клас 01.49 (щодо розведення та вирощування перепелів і страусів) та

— клас 10.12 (виробництво м’яса свійської птиці, за винятком виробництва м’яса курей, витоплювання жиру курей, забою, оброблення та фасування м’яса курей),

— а також провадять діяльність з реалізації власно виробленої (вирощеної) такої продукції (за винятком м’яса курей).

Чи є обмеження на види діяльності

Чи може сільгосптоваровиробник, який користується наведеними пільгами, провадити також інші види діяльності?

У цій нормі зазначено, що сільгосптоваровиробник має проводити виключно пільгові види діяльності. Норма сформульована таким чином, начебто інші види діяльності здійснювати не можна.

Але це не так. У п. 5 Порядку №69 прямо сказано, що прибуток від провадження інших видів діяльності за межами зазначеного окремого обліку визначають без застосування наведеної пільги. Тобто пільга поширюється виключно на прибуток від видів діяльності, наведених у п. 57 підрозд. 4 розд. ХХ ПКУ. А на інші пільга не поширюється, і вони оподатковуються у загальному порядку, передбаченому ПКУ.

Як визначити пільгові кошти

Термін «вивільнені кошти» означає суму податку на прибуток, що визначається платником податку під час застосування пільги та не сплачується до державного бюджету, а залишається у розпорядженні платника податку під зобов’язання використати її за напрямами, визначеними ПКУ та Порядком №69 (п. 3 Порядку №69).

Тобто для розрахунку вивільнених (пільгових) коштів потрібно:

1) визначити фінрезультат до оподаткування з пільгованої діяльності;

2) якщо платник коригує фінрезультат до оподаткування на податкові різниці, то відкоригувати (зменшити та/чи збільшити) такий фінрезультат з пільгованої діяльності на податкові різниці, які стосуються цієї пільгованої діяльності;

3) результат, отриманий після виконання перших двох кроків, становитиме об’єкт оподаткування від пільгованої діяльності. Такий об’єкт множиться на ставку податку на прибуток (18%), унаслідок чого й отримуємо вивільнені (пільговані) кошти.

Визначення об’єкта оподаткування від пільгованої діяльності відображають у додатку ПЗ до декларації з податку на прибуток:

— у рядку А1 таблиці 1 зазначають фінрезультат до оподаткування;

— у рядку А2 таблиці 1 — збільшувальні різниці;

— у рядку А3 таблиці 1 — зменшувальні різниці.

А в таблиці 2 додатка ПЗ наводять підстави для застосування пільги.

На наш погляд, доходи і витрати від пільгованої діяльності впливають на фінрезультат до оподаткування на таких етапах:

1) на етапі первісного визнання пільгованої сільгосппродукції. Збільшення фінрезультату — Д-т 710 К-т 791. Зменшення — Д-т 791 К-т 940;

2) на етапі реалізації пільгованої сільгосппродукції. Збільшення фінрезультату — Д‑т 701 К‑т 791. Зменшення на суму собівартості — Д‑т 791 К-т 901.

У бухгалтерському обліку ці дані можна отримати за допомогою ручної вибірки відповідних показників з субрахунку 791 або відображати в обліку показники пільгованої діяльності на окремих субрахунках чи аналітичних рахунках. Докладніше про облік див. нижче.

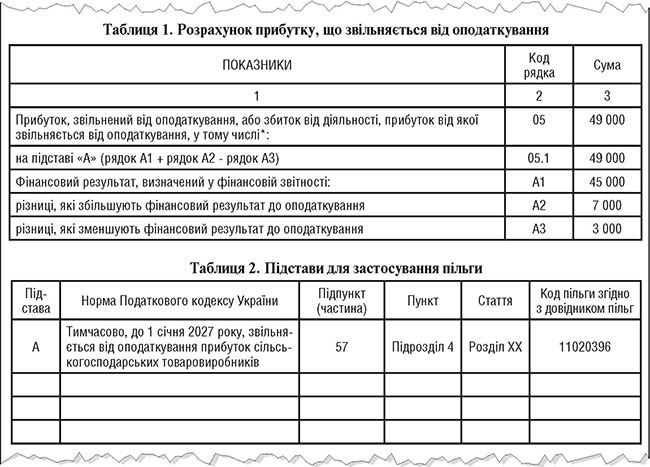

Наприклад, нехай протягом звітного періоду від пільгованої діяльності (приміром, вирощування перепелів та їх продажу) отримано такі показники:

Д-т 701 К-т 791 — 100 000 грн (дохід від продажу);

Д-т 791 К-т 901 — 60 000 грн (собівартість продажу);

Д-т 212 К-т 710, потім Д-т 710 К-т 791 — 20 000 грн (доходи від первісного визнання і зміни справедливої вартості біологічних активів);

Д-т 940 К-т 212, потім Д-т 791 К-т 940 — 15 000 грн (витрати від первісного визнання і зміни справедливої вартості біологічних активів).

Тоді фінрезультат такої діяльності, визначений у фінзвітності, становить 45 000 грн (100 000 - 60 000 + 20 000 - 15 000).

Нехай сільгосппідприємство коригує фінрезультат до оподаткування на податкові різниці, і такі різниці щодо пільгованої діяльності, які сільгосппідприємство визначило за окремим розрахунком, становлять:

— збільшувальні — 7 000 грн;

— зменшувальні — 3 000 грн.

Тоді прибуток від пільгованої діяльності (об’єкт оподаткування) становитиме 49 000 грн (45 000 + 7 000 - 3 000) (див. зразок заповнення додатка ПЗ до декларації).

Зразок

Фрагмент заповнення додатка ПЗ до декларації

За даними наведеного прикладу сума вивільнених (пільгових) коштів становить 8 820 грн (49 000 х 18%).

Як використовувати вивільнені кошти

Згідно з п. 57 підрозд. 4 розд. ХХ ПКУ вивільнені кошти (суми податку, що не сплачуються до бюджету та залишаються у розпорядженні платника податку) використовують на:

— створення чи переоснащення матеріально-технічної бази, під яким слід розуміти комплекс заходів щодо підвищення техніко-економічного рівня окремих виробництв, цехів і дільниць на основі впровадження передової техніки та технології, механізації та автоматизації виробництва, модернізації та заміни застарілого і фізично зношеного устаткування на нове продуктивніше з розширенням (чи без такого) виробничих площ. Облік необоротних та нематеріальних активів, призначених для використання у діяльності платника податку, прибуток від якої звільняється від оподаткування, та розрахунок амортизації таких активів здійснюють окремо та відповідно до НП(С)БО або МСФЗ з урахуванням обмежень, установлених ПКУ. Показник створення чи переоснащення матеріально-технічної бази враховує також вартість придбаних (оплачених) необоротних та нематеріальних активів у період дії пільги починаючи з моменту виникнення відповідних підстав для її застосування і протягом усього строку дії такої пільги за умови їх подальшого введення в експлуатацію та використання у діяльності платника податку, прибуток від якої звільняється від оподаткування;

— збільшення обсягу виробництва. Показник збільшення обсягу виробництва розраховують, порівнюючи показники собівартості реалізованої продукції за базовий звітний (податковий) період, що передував періоду виникнення пільги (вивільнених коштів), та поточного звітного (податкового) періоду в цінах базового звітного (податкового) періоду;

— впровадження новітніх технологій, яке включає витрати, визначені відповідно до НП(С)БО або МСФЗ, на розроблення, впровадження та освоєння виробництва нової продукції чи послуг, створення чи впровадження та/або вдосконалення конкурентоспроможних технологій, а також організаційно-технічних рішень виробничого, адміністративного, комерційного чи іншого характеру, що поліпшують структуру та якість виробництва основної продукції платника податку.

Найнезрозумілішим є другий напрям використання коштів — збільшення обсягу виробництва, який визначається збільшенням собівартості реалізованої продукції.

Адже збільшення може відбутися за рахунок збільшення ціни ресурсів, які включаються до складу собівартості.

З наведеного також можемо зробити висновок, що вивільнені кошти можна використати на придбання ресурсів, що включаються до собівартості, наприклад, кормів, ліків, зарплати працівників тощо. Тому що в такому разі собівартість продукції буде збільшена.

Але для уникнення непорозумінь із податковою службою може бути доречно отримати з цього питання індивідуальну податкову консультацію.

Як обліковувати вивільнені кошти

Облік вивільнених коштів

Суми вивільнених коштів визнають як отримане цільове фінансування відповідно до НП(С)БО або МСФЗ та відображають у бухгалтерському обліку підприємств в установленому порядку на окремому рахунку «Цільове фінансування і цільові надходження» (п. 6 Порядку №69).

Тобто у Порядку №69 визначили облік вивільнених коштів на субрахунку 481 «Кошти, вивільнені від оподаткування».

Нарахування таких коштів відображають проведенням:

Д-т 98 К-т 481 — 8 820 грн (за даними наведеного вище прикладу).

Отримане цільове фінансування (у тому числі кошти, вивільнені від оподаткування у зв’язку з наданням пільг з податку на прибуток підприємств) визнають доходом протягом тих періодів, у яких зазнали витрат, пов’язаних із виконанням умов цільового фінансування (п. 17 НП(С)БО 15).

Причому цільове фінансування капітальних інвестицій визнають доходом протягом періоду корисного використання відповідних об’єктів інвестування (основних засобів, нематеріальних активів тощо) пропорційно до суми нарахованої амортизації цих об’єктів (п. 17 НП(С)БО 15).

Але ж якщо цільові кошти вже сплачені за придбання необоротних активів, відображати їх на рахунку 481 підстав немає. Водночас на цей момент поки ще немає підстав і для визнання доходу, адже амортизацію не нараховано. Тому в момент оплати такі кошти відображають у складі доходів майбутніх періодів:

Д-т 481 К-т 69.

А вже у момент нарахування амортизації пропорційно до такої амортизації відображається дохід від цільового фінансування:

Д-т 69 К-т 745.

Якщо сільгосппідприємство витратилося на збільшення виробництва за рахунок вивільнених коштів, приміром, на корм, то при використанні такого корму у виробництві (списанні на собівартість виробництва) визнають дохід від цільового фінансування:

Д-т 481 К-т 718.

Документальне оформлення

Яким документом визначається понесення витрат за рахунок вивільнених коштів?

З наведеного вище зрозуміло, що вивільнені кошти — це кредитовий залишок на субрахунку 481. Тобто, по суті, це не «живі» кошти на рахунку, а лише джерело для понесення витрат.

На наш погляд, спрямування вивільнених коштів на понесення відповідних витрат можна оформляти наказом керівника сільгосппідприємства.

Облік пільгової діяльності

Платники податку ведуть окремий облік та визначають окремо прибуток, отриманий від пільгової діяльності (п. 5 Порядку №69).

Але як вести окремий облік пільгової діяльності, у Порядку №69 не конкретизовано.

На наш погляд, дані про пільгову діяльність можна отримати за допомогою ручної вибірки відповідної інформації. Здійснення такої вибірки можна вважати окремим обліком. Хоча податкова служба може мати іншу думку, вважаючи окремим обліком окреме відображення в реєстрах обліку. А якщо такого окремого відображення у реєстрах обліку немає, то за формальних підстав норми Порядку №69 порушено.

Тому для уникнення непорозумінь сільгосппідприємство може обліковувати пільгову діяльність на окремих субрахунках чи аналітичних рахунках до рахунків 710, 791, 940, 901. Приміром, окремий аналітичний рахунок може називатися «Пільгова діяльність» чи «Діяльність з вирощування і продажу перепелів» тощо.

Що робити з невикористаними вивільненими коштами

Платник податку зобов’язаний збільшити податкове зобов’язання з податку на прибуток підприємств на суму вивільнених коштів, які залишилися невикористаними платником на цілі, визначені цим Порядком, за результатами звітного (податкового) періоду, що настає після закінчення строку дії пільги з податку на прибуток підприємства (п. 8 Порядку №69).

В ІПК ДПСУ від 09.01.2024 №154/ІПК/99-00-21-02-02 (див. «ДК» №8/2024) уточнено, що такі невикористані кошти збільшують податкове зобов’язання з податку на прибуток за I квартал 2027 року. Це пояснюється тим, що пільга діє до 1 січня 2027 року. А якщо у платника річний звітний період, то він визнає дохід у річній декларації за 2027 рік.

Причому вивільнені кошти, не використані платником податків, не можуть бути перенесені на інші податкові періоди, зараховані в рахунок майбутніх платежів з податків та зборів або відшкодовані з бюджету (п. 7 Порядку №69).

Яка сума вивільнених коштів вважається невикористаною?

Згідно з п. 7 Порядку №69:

— показник створення чи переоснащення матеріально-технічної бази враховує також вартість придбаних (оплачених) необоротних та нематеріальних активів у період дії пільги починаючи з моменту виникнення відповідних підстав для її застосування і протягом усього строку дії такої пільги за умови їх введення в подальшому в експлуатацію та використання у діяльності платника податку, прибуток від якої звільняється від оподаткування;

— витрати на створення чи переоснащення матеріально-технічної бази, збільшення обсягу виробництва, впровадження новітніх технологій, що понесені платником податків у період дії пільги, обліковують починаючи з моменту виникнення відповідних підстав для її застосування і протягом усього строку дії такої пільги.

На наш погляд, під використанням коштів мається на увазі придбання за їх рахунок відповідних необоротних та нематеріальних активів, за умови їх введення в експлуатацію та використання під час дії пільги, та понесення інших витрат — на збільшення обсягу виробництва і впровадження новітніх технологій, за умови списання на виробництво.

Тобто невикористані кошти станом на 01.01.2027 — це залишок коштів на цю дату на субрахунку 481. Причому залишок коштів на рахунку 69 є вже використаними коштами, адже за них придбано необоротні активи. Але тільки за умови, що відповідні необоротні активи вже отримані, введені в експлуатацію та почали використовуватися у період дії пільги.

Утім, це всього лишень наша думка з цього питання. Адже конкретно у Положенні №69 про це нічого не сказано.

З цього питання може бути й інша думка: використаними кошти будуть тоді, коли в обліку відобразять дохід від їх отримання. У такому разі невикористаними коштами буде залишок станом на 01.01.2027 як на субрахунку 481, так і на рахунку 69.

Для уникнення непорозумінь із податковою службою може бути доречно отримати індивідуальну податкову консультацію.

У бухгалтерському обліку сума невикористаних коштів відображають проведенням, на наш погляд:

Д-т 481 (69) К-т 641 (податок на прибуток).

У декларації з податку на прибуток таку суму показують у рядку 42.

Якщо порушено напрями цільового використання

У разі порушення напрямів цільового використання, порядку використання вивільнених коштів платник податку зобов’язаний нарахувати податкове зобов’язання з податку на прибуток підприємств зі суми використаних не за призначенням вивільнених коштів, штрафні санкції та пеню відповідно до норм ПКУ (п. 57 підрозд. 4 розд. ХХ ПКУ).

Податкові зобов’язання, штрафні санкції і пеню нараховують починаючи з першого числа місяця, в якому вчинено таке порушення.

За нецільове використання вивільнених коштів передбачено штраф у розмірі таких коштів (п. 123.4 ПКУ). В разі умисного порушення — у подвійному розмірі таких коштів (п. 123.5 ПКУ).

У бухобліку донарахування відображають проведеннями:

— Д-т 481 (69) К-т 641 (податок на прибуток) — донарахування податкового зобов’язання з податку на прибуток;

— Д-т 948 К-т 641 (штраф, пеня) — нарахування штрафу і пені.

Збільшення податкового зобов’язання показують у рядку 42 декларації з податку на прибуток. Нараховані штрафні санкції — урядку 43, а пеню — у рядку 44.

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 №2755-VI.

- Порядок №69 — Порядок контролю за використанням вивільнених коштів сільськогосподарських товаровиробників, затверджений постановою КМУ від 02.2022 №69.

- НП(С)БО 15 — Національне положення (стандарт) бухгалтерського обліку 15 «Дохід», затверджене наказом Мінфіну від 29.11.1999 №290.