Загальні особливості амортизації

Процедура амортизації описана в п. 22 — 30 НП(С)БО 7, у п. 23 — 27 Методрекомендацій №561. Але насамперед цікаво зрозуміти, чим амортизація відрізняється від зносу.

Амортизація — це передусім процес, процедура, завдяки якій вартість ОЗ переноситься на витрати. А також знос за один період.

Знос — це сума нарахованої амортизації за певний період. Показує величину зношеності ОЗ.

Тож правильно казати: «Знос, нарахований протягом амортизації, становив 50000 грн» або «Амортизація за червень — 1000 грн».

Строк експлуатації

Амортизацію нараховують протягом строку корисного використання (експлуатації) об’єкта. Цей строк є очікуваним, тобто визначається досить суб’єктивно. Хоча під час його визначення слід ураховувати (п. 24 НП(С)БО 7):

— очікуване використання об’єкта підприємством з урахуванням його потужності або продуктивності;

— фізичний та моральний знос, що передбачається;

— правові або інші обмеження щодо строків використання об’єкта та інші чинники.

Якщо підприємству складно визначитися з таким строком, на наш погляд, воно може орієнтуватися на мінімально допустимий строк амортизації, встановлений в пп. 138.3.3 ПКУ, хоча це не догма.

Приклад 1 Підприємство придбало легковий автомобіль за 500000 грн. Керівник очікує його використання протягом двох років, після чого автомобіль буде продано орієнтовно за 200000 грн і натомість придбано новий автомобіль.

Очікуваний строк корисного використання — 2 роки. Хоча в пп. 138.3.3 ПКУ мінімальний строк для транспортних засобів — 5 років. Але в ПКУ наведено мінімальний строк експлуатації виключно для потреб податкового обліку. А для потреб бухобліку підприємство має обирати той строк, який стосується його конкретно.

Строк експлуатації підприємство встановлює у розпорядчому акті під час визнання цього об’єкта активом (під час зарахування на баланс).

Про який розпорядчий акт ідеться?

Введення об’єкта в експлуатацію традиційно для нашої країни здійснюється комісією, спеціально призначеною розпорядженням (наказом) керівника підприємства, і оформляється відповідним актом. Може застосовуватися форма Акта введення в експлуатацію ОЗ, форма якого затверджена Наказом №818. Або підприємства можуть застосовувати самостійно розроблені форми.

Затверджений керівником акт, який є підставою для бухгалтерських записів, і є «розпорядчим актом». Окремо складати якийсь наказ не потрібно.

Таким чином, саме в акті слід навести строк експлуатації, ліквідаційну вартість та метод амортизації, про які нижче. Позаяк таке рішення приймають окремо для кожного конкретного об’єкта ОЗ під час введення його в експлуатацію, то буде помилковою практика встановлення цих параметрів загалом по підприємству (тобто для всіх ОЗ) у наказі про облікову політику. Докладніше про це — у наступних розділах.

Об’єкт амортизації

Об’єктом амортизації є вартість, яка амортизується (крім вартості земельних ділянок, природних ресурсів і капітальних інвестицій) (п. 22 НП(С)БО 7). Земельні ділянки, природні ресурси і капітальні інвестицій не амортизуються.

Згідно з п. 4 НП(С)БО 7 вартість, яка амортизується, — первісна або переоцінена вартість необоротних активів за мінусом їх ліквідаційної вартості. А ліквідаційна вартість — сума коштів або вартість інших активів, яку підприємство очікує отримати від реалізації (ліквідації) необоротних активів після закінчення строку їх корисного використання (експлуатації), за мінусом витрат, пов’язаних із продажем (ліквідацією).

За даними прикладу 1, ліквідаційна вартість автомобіля — 200000 грн, а вартість, яка амортизується, — 300000 грн (500000 - 200000).

Початок нарахування і припинення нарахування амортизації

Амортизацію нараховують щомісяця починаючи з місяця, наступного за місяцем, у якому об’єкт ОЗ став придатним для корисного використання (у разі застосування виробничого методу починається з дати, наступної за датою, на яку об’єкт ОЗ став придатним для корисного використання).

Поняття «став придатним для корисного використання» нормами НП(С)БО 7 не визначено. На практиці під цим розуміють зарахування готового об’єкта на рахунок основних засобів: Д-т 10 К-т 15.

Приклад 2 Підприємство ввело в експлуатацію комплект меблів (ОЗ) у червні 2022 року з нарахуванням амортизації за прямолінійним методом.

Амортизація починає нараховуватися з липня 2022 року.

Нарахування амортизації припиняється починаючи з місяця, наступного за місяцем вибуття об’єкта основних засобів, переведення його на реконструкцію, модернізацію, добудову, дообладнання, консервацію (при застосуванні виробничого методу припиняється з дати, наступної за датою вибуття об’єкта ОЗ).

Приклад 3 Підприємство списало з балансу верстат (ОЗ) унаслідок невідповідності критеріям визнання активом у червні 2022 року.

Нарахування амортизації припиняється з липня 2022 року. Останній місяць нарахування амортизації — червень 2022 року.

Чи зупиняти нарахування амортизації під час простою ОЗ?

Ні. Тому що такої причини зупинення не названо в п. 29 НП(С)БО 7. Це і зрозуміло, адже амортизація нараховується протягом строку очікуваного використання, незалежно від того, чи використовується об’єкт ОЗ фактично.

Амортизація під час простою: думка ДПС

До речі, тривалий час податкова консультувала, що на період простою податкова амортизація на ОЗ не нараховується. Але зараз у ЗІР, підкатегорія 102.05, читаємо іншу відповідь податкової на запитання: «Чи підлягають амортизації у податковому обліку ОЗ, які тимчасово не використовуються у господарській діяльності у зв’язку з простоєм або до ОЗ немає доступу через їх перебування на території проведення Антитерористичної операції (Операції об’єднаних сил)?».

Податкова відповідає: якщо виробничі ОЗ призначені для використання у господарській діяльності і нарахування амортизації на такі активи у бухгалтерському обліку протягом періоду тимчасового простою не припиняється, то такі ОЗ підлягають амортизації у податковому обліку.

Чи можна переглядати строк корисного використання ОЗ?

Відповідно до п. 25 НП(С)БО 7 строк корисного використання (експлуатації) об’єкта ОЗ переглядається у разі зміни очікуваних економічних вигід від його використання.

Тобто якщо змінюються очікувані вигоди від використання ОЗ, то строк переглядається. Не може переглядатися, а переглядається. Тобто він має переглядатися обов’язково.

Як правило, оцінюють такий строк під час інвентаризації ОЗ, яку оформляють інвентаризаційними документами.

Якщо строк переглянуто, з наступного місяця за місяцем перегляду амортизацію нараховують виходячи з нового строку.

Так само може переглядатися і метод нарахування амортизації (див. п. 28 НП(С)БО 7).

Методи амортизації

Пунктом 26 НП(С)БО 7 передбачено п’ять методів амортизації, що їх підприємство може обрати (методи окремо розглядаємо далі). Який із них обрати підприємству для амортизації своїх ОЗ?

Метод підприємство обирає самостійно з урахуванням очікуваного способу отримання економічних вигід від його використання (п. 28 НП(С)БО 7). А якщо очікування змінюються, потрібно обрати інший метод.

Як обрати метод?

У п. 2.1 Методрекомендацій №635 зазначено, що метод амортизації ОЗ визначають розпорядчим документом про облікову політику. Водночас Мінфін у листі від 02.11.2009 р. №31-34000-20-23-5535/5708 наголосив, що зміна методу амортизації вважається зміною облікової оцінки. Про те, що метод амортизації є елементом облікової оцінки, а не політики, свідчить і норма п. 28 НП(С)БО 7, де сказано, що в разі зміни методу амортизації нарахування амортизації за новим методом починається з місяця, наступного за місяцем прийняття рішення про зміну методу амортизації. А якби це була зміна облікової політики, амортизацію потрібно було б перераховувати за минулі періоди виходячи з нового методу (див. НП(С)БО 6).

Таким чином, метод амортизації не є елементом облікової політики. Навіщо Мінфін згадав його в Методрекомендаціях №635, незрозуміло. Але позаяк це всього-на-всього рекомендації, дотримуватися їх не обов’язково. Проте записувати метод до облікової політики чи ні, вирішує кожне підприємство самостійно.

У будь-якому разі обраний метод амортизації записується до акта, який складає відповідна комісія, затверджує керівник і за яким ОЗ зараховується на баланс (вводиться в експлуатацію).

Як розраховується місячна сума амортизації?

Для всіх методів, крім виробничого, спершу визначають річну суму амортизації, яку потім ділять на 12 місяців (див. п. 29 НП(С)БО 7). Протягом 12 місяців щомісяця нараховують амортизацію в однаковому розмірі: Д-т 23, 91, 92, 93, 94 К-т 131. Після закінчення першого 12-місячного періоду використання знову визначають річну суму, яку ділять на 12 місяців. І наступні 12 місяців також щомісяця нараховують амортизацію в однаковому розмірі. І так щороку, до повної амортизації.

Прямолінійний метод амортизації

Обирається підприємством, яке очікує, що вигоди від використання ОЗ розподіляються рівномірно протягом усього строку експлуатації.

Приклад 4 Підприємство зарахувало на баланс комп’ютер первісною вартістю 30000 грн, ліквідаційною вартістю 5000 грн, зі строком експлуатації 2 роки.

Вартість, яка амортизується, — 25000 грн (30000 - 5000). Річна сума амортизації — 12500 грн (25000 : 2 роки). Місячна сума амортизації в перший рік — 1041,67 грн (12500 : 12 місяців). Наступного року будуть такі самі річна і місячна суми.

Таблиця 1

Розрахунок амортизації при застосуванні методу зменшення залишкової вартості

| Рік | Розрахунок річної суми амортизаційних відрахувань | Місячна сума амортизаційних відрахувань | Сума зносу | Залишкова вартість |

| З початку експлуатації | 30000 | |||

| 1. | 17754 (30000 х 59,18%) |

1479,50 (17754 : 12) |

17754 | 12246 (30000 - 17754) |

| 2. | 7247,18 (12 246 х 59,18%) |

603,93 (7247,18 : 12) |

25001,18* (17754 + 7247,18) |

4998,82* (12246 - 7247,18) |

| * Незначні відхилення від вартості, що амортизується, і ліквідаційної вартості — за рахунок округлень. | ||||

Метод зменшення залишкової вартості

Цей метод базується на припущенні, що на початку експлуатації об’єкт ОЗ працює ефективніше, а що далі його експлуатують, то більше він зношується, зростають витрати на ремонт, експлуатаційні витрати.

Тому, обираючи цей метод, підприємство очікує, що спершу вигоди від використання об’єкта ОЗ вищі і протягом строку експлуатації знижуються. Отже, в перший рік використання амортизація є вищою, а в наступні роки зменшується.

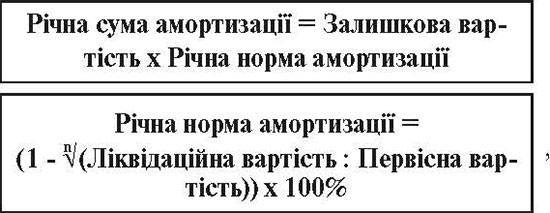

Амортизацію визначають за формулою:

де n — кількість років амортизації.

За даними прикладу 4 річна норма амортизації — 59,18% [(1 - (5000 : 30000)1/2) х 100%].

Розрахувати корінь зі ступеня можна в Ексель за такою формулою (для кількості років n = 2): [число] ^ (1/2). Якщо n = 3: [число] ^ (1 / 3). І так далі. Значок ^ — в англійській розкладці клавіатури потрібно натиснути «Shift» і «6».

У таблиці 1 розрахуємо суму амортизації для кожного окремого річного періоду.

Метод прискореного зменшення залишкової вартості

Подібний до попереднього методу. Але порівняно з попереднім очікувані вигоди від ОЗ у перші роки вищі. Тобто цей метод доречно застосовувати, якщо на початку експлуатації ефективність використання ОЗ значно вища за ефективність наприкінці експлуатації, коли значно зростають експлуатаційні, ремонті витрати.

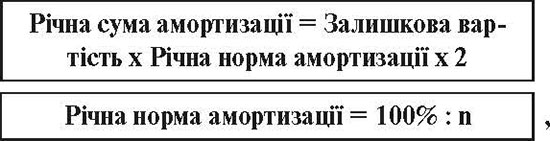

Амортизацію визначають за формулою:

де n — кількість років корисного використання об’єкта основних засобів.

Приклад 5 Початкові дані прикладу 4, але строк амортизації — 3 роки.

За даними прикладу 4 річна норма амортизації становить 33,33% (100% : 3). У таблиці 2 розрахуємо суму амортизації для кожного окремого річного періоду.

Таблиця 2

Розрахунок амортизації при застосуванні методу прискореного зменшення залишкової вартості

| Рік | Розрахунок річної суми амортизаційних відрахувань | Місячна сума амортизаційних відрахувань | Сума зносу | Залишкова вартість |

| З початку експлуатації | 30000 | |||

| 1. | 19998 (30000 х 33,33% х 2) |

1666,50 (19998 : 12) |

19998 | 10002 (30000 - 19998) |

| 2. | 5002 (10002 х 33,33% х 2)* |

416,83 (5002 : 12) |

25000 (19998 + 5002) |

5000 (10002 - 5002) |

| 3. | 0** | 0 | 25000 | 5000 |

| * За розрахунком маємо 6667,33 грн. Але в такому разі залишкова вартість на кінець року становитиме 3334,67 грн (10002 - 6667,33), що менше від ліквідаційної вартості 5000 грн. Тому річна сума має становити не менш ніж ліквідаційна вартість, зокрема (10002 - 5000). ** Позаяк у попередньому році амортизація нарахована повністю, у третьому році експлуатації амортизація не нараховується. |

||||

Кумулятивний метод амортизації

Подібний до попередніх двох методів. Але на відміну від попередніх цей метод доречний для ОЗ, якщо ефективність ОЗ протягом строку використання знижується, а вартість ремонтів та експлуатаційних витрат підвищується рівномірно.

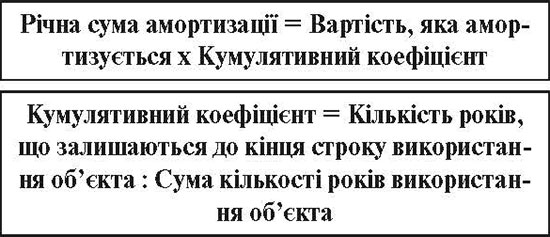

Амортизацію визначають за формулою:

Для прикладу 5 сума числа років дорівнює 6 (1 + 2 + 3). У таблиці 3 розрахуємо суму амортизації для кожного окремого річного періоду.

Виробничий метод

Цей метод використовують, як правило, для виробничих ОЗ, якщо відомо, який обсяг продукції очікується виробити з використанням відповідного об’єкта.

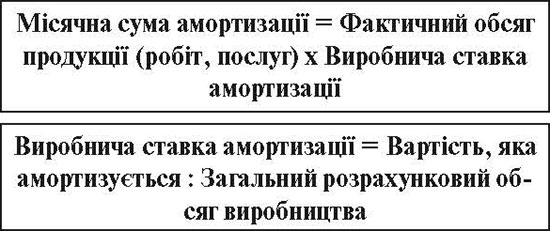

Амортизацію за цим методом визначають за формулою:

Приклад 6 Верстат для виробництва продукції зараховано на баланс. Його вартість, яка амортизується, — 500000 грн. Розрахунковий обсяг виробництва за весь період експлуатації — 12000 машино-годин. Протягом першого місяця використання верстат відпрацював 150 машино-годин.

Виробнича ставка амортизації — 41,67 грн на одну машино-годину (500000 : 12000).

Амортизація за перший місяць — 6250,50 грн (150 х 41,67).

Таблиця 3

Розрахунок амортизації у разі застосування кумулятивного методу

| Рік | Розрахунок річної суми амортизаційних відрахувань | Місячна сума амортизаційних відрахувань | Сума зносу | Залишкова вартість |

| Вартість, яка амортизується | 25000 | |||

| 1. | 12500 (25000 х 3 : 6) | 1041,67 (12500 : 12) | 12500 | 17500 (30000 - 12500) |

| 2. | 8333,33 (25000 х 2 : 6) | 694,44 (8 333,33 : 12) | 20833,33 (12500 + 8333,33) | 9166,67 (17500 - 8333,33) |

| 3. | 4166,67 (25000 х 1 : 6) | 347,22 (4166,67 : 12) | 25000 (20833,33 + 4166,67) | 5000 (9166,67 - 4166,67) |

Амортизація інших необоротних матеріальних активів

У п. 27 НП(С)БО 7 зазначено, що амортизацію нараховують за прямолінійним або виробничим методом для інших необоротних матеріальних активів:

— бібліотечних фондів;

— малоцінних необоротних матеріальних активів (МНМА);

— тимчасових (нетитульних) споруд;

— природних ресурсів;

— інвентарної тари;

— предметів прокату;

— інших необоротних матеріальних активів.

Далі в п. 27 НП(С)БО 7 сказано, що амортизація МНМА і бібліотечних фондів може нараховуватися у першому місяці використання об’єкта в розмірі 50% його вартості, яка амортизується, та решта 50% вартості, яка амортизується, — у місяці їх вилучення з активів (списання з балансу) внаслідок невідповідності критеріям визнання активом або в першому місяці використання об’єкта 100% його вартості.

Приклад 7 Підприємство зарахувало на баланс до складу МНМА підлоговий вентилятор для потреб офісу вартістю 7000 грн.

Якщо підприємство обере метод амортизації «50/50», то в місяці зарахування на баланс нарахує амортизацію: Д-т 92 К-т 132 — 3500 грн. А в місяці списання з балансу:

— Д-т 92 К-т 132 — 3500 грн (нарахована амортизація);

— Д-т 132 К-т 112 — 7000 грн (списано вентилятор).

Якщо обере метод «100%», то в місяці зарахування на баланс нарахує амортизацію: Д-т 92 К-т 132 — 7000 грн.

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- Методрекомендації №561 — Методичні рекомендації з бухгалтерського обліку основних засобів, затверджені наказом Мінфіну від 30.09.2003 р. №561.

- Методрекомендації №635 — Методичні рекомендації щодо облікової політики підприємства, затверджені наказом Мінфіну від 27.06.2013 р. №635.

- Наказ №818 — Наказ Мінфіну від 13.09.2016 р. №818 «Про затвердження типових форм з обліку та списання основних засобів суб’єктами державного сектору та порядку їх складання».

- НП(С)БО 6 — Національне положення (стандарт) бухгалтерського обліку 6 «Виправлення помилок і зміни у фінансових звітах», затверджене наказом Мінфіну від 28.05.1999 р. №137.

- НП(С)БО 7 — Національне положення (стандарт) бухгалтерського обліку 7 «Основні засоби», затверджене наказом Мінфіну від 27.04.2000 р. №92.