РОЗДІЛ VIII. Екологічний податок

Стаття 240. Платники податку

240.1. Платниками податку є суб'єкти господарювання, юридичні особи, що не провадять господарську (підприємницьку) діяльність, бюджетні установи, громадські та інші підприємства, установи та організації, постійні представництва нерезидентів, включаючи тих, які виконують агентські (представницькі) функції стосовно таких нерезидентів або їх засновників, під час провадження діяльності яких на території України і в межах її континентального шельфу та виключної (морської) економічної зони здійснюються:

240.1.1. викиди забруднюючих речовин в атмосферне повітря стаціонарними джерелами забруднення;

240.1.2. скиди забруднюючих речовин безпосередньо у водні об'єкти;

240.1.3. розміщення відходів (крім розміщення окремих видів (класів) відходів як вторинної сировини, що розміщуються на власних територіях (об'єктах) суб'єктів господарювання);

240.1.4. утворення радіоактивних відходів (включаючи вже накопичені);

240.1.5. тимчасове зберігання радіоактивних відходів їх виробниками понад установлений особливими умовами ліцензії строк.

240.1.6. ввезення, виробництво, придбавання транспортних засобів та кузовів до них, що в подальшому підлягають утилізації.

Під термінами «транспортний засіб» та «кузови до них» розуміються транспортні засоби, що класифікуються за кодами товарних позицій 8702, 8703, 8704 та 8705 згідно з УКТ ЗЕД, та кузови до них, що класифікуються за кодами товарної підпозиції 8707 10 згідно з УКТ ЗЕД, за винятком кузовів товарної категорії 8707 10 10 згідно з УКТ ЗЕД.

240.2. Платниками податку є суб'єкти господарювання, юридичні особи, що не провадять господарську (підприємницьку) діяльність, бюджетні установи, громадські та інші підприємства, установи та організації, постійні представництва нерезидентів, включаючи тих, які виконують агентські (представницькі) функції стосовно таких нерезидентів або їх засновників, а також громадяни України, іноземці та особи без громадянства, які здійснюють викиди забруднюючих речовин в атмосферу пересувними джерелами забруднення у разі використання ними палива.

240.21. Платниками податку за утилізацію знятих з експлуатації транспортних засобів є особи, які:

240.21.1. ввозять на митну територію України транспортні засоби та/або кузови до них (за винятком кузовів товарної категорії 8707 10 10 згідно з УКТ ЗЕД) в митному режимі імпорту;

240.21.2. здійснюють виробництво (виготовлення) транспортних засобів на митній території України для їх продажу на внутрішньому ринку України;

240.21.3. придбавають транспортні засоби в осіб, які не є платниками цього податку згідно з підпунктом 240.6.1 пункту 240.6 цієї статті.

240.3. Не є платниками податку за утворення радіоактивних відходів (включаючи вже накопичені) суб'єкти діяльності у сфері використання ядерної енергії, які:

240.3.1. до останнього календарного дня (включно) звітного кварталу, у якому придбано джерело іонізуючого випромінювання, уклали договір щодо повернення відпрацьованого закритого джерела іонізуючого випромінювання за межі України до підприємства — виробника такого джерела;

240.3.2. здійснюють поводження з радіоактивними відходами, що утворилися внаслідок Чорнобильської катастрофи, в частині діяльності, пов'язаної з такими відходами.

240.4. Не є платниками податку, що справляється за утворення радіоактивних відходів (включаючи вже накопичені) та/або тимчасове зберігання радіоактивних відходів їх виробниками понад установлений особливими умовами ліцензії строк, державні спеціалізовані підприємства з поводження з радіоактивними відходами, основною діяльністю яких є зберігання, переробка та захоронення тих радіоактивних відходів, що знаходяться у власності держави, а також дезактивація радіаційно-забруднених об'єктів.

240.5. Не є платниками податку за розміщення відходів суб'єкти господарювання, які розміщують на власних територіях (об'єктах) виключно відходи як вторинну сировину.

240.6. Не є платниками податку за утилізацію знятих з експлуатації транспортних засобів особи, які:

240.6.1. ввозять на митну територію України транспортні засоби, що належать дипломатичним представництвам або консульським установам іноземних держав, міжнародним організаціям, які користуються привілеями та імунітетом згідно із загальновизнаними принципами та нормами міжнародного права, а також працівникам таких представництв, установ, організацій та членам їх сімей;

240.6.2. ввозять на митну територію України транспортні засоби, раніше вивезені за межі митної території України, за наявності документів, що підтверджують їх попереднє вивезення;

240.6.3. ввозять на митну територію України транспортні засоби у митних режимах інших, ніж митний режим імпорту;

240.6.4. ввозять на митну територію України в митному режимі імпорту та/або здійснюють продаж на митній території України транспортних засобів, з року випуску яких минуло 30 або більше років, що не призначені для комерційного перевезення пасажирів або вантажів, мають оригінальний двигун, кузов і (за наявності) раму, збережені та відреставровані до оригінального стану, види та категорії яких визначаються Кабінетом Міністрів України та які належать до предметів колекціонування або антикваріату;

240.6.5. взяли на себе зобов'язання забезпечити утилізацію знятих з експлуатації транспортних засобів у порядку та на умовах, визначених законом щодо утилізації знятих з експлуатації транспортних засобів, та виробляють (виготовляють) на території України транспортні засоби, які класифікуються за кодами товарних позицій 8702, 8703, 8704 та 8705 згідно з УКТ ЗЕД, за технологією, що включає:

зварювання (виготовлення методом нероз'ємного з'єднання) кузова або кабіни, фарбування кузова або кабіни та складання транспортного засобу;

та/або

промислове складання транспортних засобів з використанням кузовів товарної категорії 8707 10 10 та товарної підкатегорії 8707 90 10 00 згідно з УКТ ЗЕД, ввезених на митну територію України «для промислового складання» моторних транспортних засобів відповідно до Митного тарифу України та виконують Програму створення та/або модернізації виробничих потужностей та робочих місць відповідно до чинного законодавства.

У технологічних і виробничих операціях для товарних позицій 8704 та 8705 згідно з УКТ ЗЕД замість виготовлення та фарбування кузова або кабіни допускається виконання технологічних операцій з виготовлення рами з підвіскою та мостами;

240.6.6. придбавають на території України транспортні засоби, що в установленому порядку були вперше зареєстровані та/або перереєстровані до 1 вересня 2013 року, у власників транспортних засобів або в осіб, які не є платниками цього податку згідно з підпунктом 240.6.5 цього пункту, а також здійснюють продаж таких транспортних засобів після 1 вересня 2013 року;

240.6.7. ввозять на митну територію України транспортні засоби, визнані відповідно до Закону України «Про гуманітарну допомогу» Комісією з питань гуманітарної допомоги при Кабінеті Міністрів України як гуманітарна допомога.

Стаття 241. Податкові агенти

241.1. Податок, що справляється за викиди в атмосферне повітря забруднюючих речовин пересувними джерелами забруднення у разі використання палива, утримується і сплачується до бюджету податковими агентами.

241.2. До податкових агентів належать суб'єкти господарювання, які:

241.2.1. здійснюють торгівлю на митній території України паливом власного виробництва та/або передають замовнику або за його дорученням іншій особі паливо, вироблене з давальницької сировини такого замовника;

241.2.2. здійснюють ввезення палива на митну територію України.

Стаття 242. Об'єкт та база оподаткування

242.1. Об'єктом та базою оподаткування є:

242.1.1. обсяги та види забруднюючих речовин, які викидаються в атмосферне повітря стаціонарними джерелами;

242.1.2. обсяги та види забруднюючих речовин, які скидаються безпосередньо у водні об'єкти;

242.1.3. обсяги та види (класи) розміщених відходів, крім обсягів та видів (класів) відходів як вторинної сировини, що розміщуються на власних територіях (об'єктах) суб'єктів господарювання;

242.1.4. обсяги та види палива, у тому числі виробленого з давальницької сировини, реалізованого або ввезеного на митну територію України податковими агентами, крім:

обсягів палива вивезених з митної території України в митних режимах експорту або реекспорту та/або переробки на митній території України засвідчених належно оформленою митною декларацією;

мазуту та пічного палива, що використовуються в процесі виробництва тепло- та електроенергії;

242.1.5. обсяги та категорія радіоактивних відходів, що утворюються внаслідок діяльності суб'єктів господарювання та/або тимчасово зберігаються їх виробниками понад установлений особливими умовами ліцензії строк;

242.1.6. обсяги електричної енергії, виробленої експлуатуючими організаціями ядерних установок (атомних електростанцій).

242.2. Об'єктом та базою оподаткування податком за утилізацію знятих з експлуатації транспортних засобів є:

242.2.1. транспортний засіб, що ввозиться на митну територію України в митному режимі імпорту;

242.2.2. транспортний засіб, вироблений (виготовлений) в Україні для продажу на внутрішньому ринку України;

242.2.3. транспортний засіб, придбаний в особи, яка не є платником цього податку згідно з підпунктом 240.6.1 пункту 240.6 статті 240 цього Кодексу;

242.2.4. транспортний засіб, придбаний в осіб, зазначених у підпункті 242.3.1 пункту 242.3 цієї статті;

242.2.5. кузов для транспортного засобу товарної підпозиції 8707 10 згідно з УКТ ЗЕД, що ввозиться на митну територію України в митному режимі імпорту, за винятком кузовів товарної категорії 8707 10 10, ввезених на митну територію України «для промислового складання» транспортних засобів відповідно до Митного тарифу України.

242.3. Не є об'єктом та базою оподаткування транспортні засоби, що:

242.3.1. реалізуються для інвалідів, у тому числі дітей-інвалідів, а також транспортні засоби спеціального призначення (швидка медична допомога, транспортні засоби пожежної і техногенної безпеки та для потреб підрозділів центральних органів виконавчої влади, що реалізують державну політику у сферах цивільного захисту та рятувальної справи), оплата вартості яких здійснюється за рахунок коштів державного або місцевих бюджетів, коштів фондів загальнообов'язкового державного соціального страхування;

242.3.2. придбаваються на території України і в установленому порядку були вперше зареєстровані та/або перереєстровані, до 1 вересня 2013 року, у власників транспортних засобів або в осіб, які не є платниками цього податку згідно з підпунктом 240.6.5 цього пункту, а також якщо такі транспортні засоби реалізовані після 1 вересня 2013 року;

242.3.3. ввозяться на митну територію України відповідно до підпунктів 240.6.1 — 240.6.4 пункту 240.6 статті 240 цього Кодексу;

242.3.4. призначені для вивезення за межі митної території України у митному режимі експорту.

Стаття 243. Ставки податку за викиди в атмосферне повітря забруднюючих речовин стаціонарними джерелами забруднення

243.1. Ставки податку за викиди в атмосферне повітря окремих забруднюючих речовин стаціонарними джерелами забруднення:

|

Назва забруднюючої речовини

|

Ставка податку, гривень за 1 тонну

|

| Азоту оксиди |

1434,71

|

| Аміак |

269,08

|

| Ангідрид сірчистий |

1434,71

|

| Ацетон |

538,16

|

| Бенз(о)пірен |

1826401,21

|

| Бутилацетат |

323,14

|

| Ванадію п'ятиокис |

5381,64

|

| Водень хлористий |

54,05

|

| Вуглецю окис |

54,05

|

| Вуглеводні |

81,08

|

| Газоподібні фтористі сполуки |

3552,12

|

| Тверді речовини |

54,05

|

| Кадмію сполуки |

11355,50

|

| Марганець та його сполуки |

11355,50

|

| Нікель та його сполуки |

57856,17

|

| Озон |

1434,71

|

| Ртуть та її сполуки |

60816,08

|

| Свинець та його сполуки |

60816,08

|

| Сірководень |

4610,83

|

| Сірковуглець |

2996,33

|

| Спирт н-бутиловий |

1434,71

|

| Стирол |

10476,57

|

| Фенол |

6512,02

|

| Формальдегід |

3552,12

|

| Хром та його сполуки |

38516,34

|

243.2. Ставки податку за викиди в атмосферне повітря стаціонарними джерелами забруднення забруднюючих речовин (сполук), що не увійшли до пункту 243.1 та на які встановлено клас небезпечності:

|

Клас небезпечності

|

Ставка податку,гривень за 1 тонну

|

|

I

|

10261,55

|

|

II

|

2350,06

|

|

III

|

350,16

|

|

IV

|

81,08

|

243.3. Для забруднюючих речовин (сполук), які не увійшли до пункту 243.1 цієї статті та на які не встановлено клас небезпечності (крім двоокису вуглецю), ставки податку застосовуються залежно від установлених орієнтовнобезпечних рівнів впливу таких речовин (сполук) в атмосферному повітрі населених пунктів:

|

Орієнтовнобезпечний рівень впливу речовин (сполук), міліграмів на 1 куб. метр

|

Ставка податку, гривень за 1 тонну

|

| Менше ніж 0,0001 |

431955,50

|

| 0,0001 — 0,001 (включно) |

37009,95

|

| Понад 0,001 — 0,01 (включно) |

5112,56

|

| Понад 0,01 — 0,1 (включно) |

1434,71

|

| Понад 0,1 |

54,05

|

243.4. Ставка податку за викиди двоокису вуглецю становить 0,24 гривні за 1 тонну.

243.5. Для забруднюючих речовин (сполук), на які не встановлено клас небезпечності та орієнтовнобезпечний рівень впливу (крім двоокису вуглецю), ставки податку встановлюються як за викиди забруднюючих речовин I класу небезпечності згідно з пунктом 243.2 цієї статті.

Стаття 244. Ставки податку за викиди в атмосферне повітря забруднюючих речовин пересувними джерелами забруднення

244.1. Ставки податку за викиди в атмосферне повітря забруднюючих речовин пересувними джерелами забруднення у разі здійснення торгівлі на митній території України паливом власного виробництва:

|

Вид палива

|

Ставка податку, гривень за 1 тонну

|

| Бензин неетилований |

79,90

|

| Бензин сумішевий |

65,80

|

| Зріджений нафтовий газ |

108,10

|

| Дизельне біопаливо |

68,15

|

| Дизельне пальне з вмістом сірки: | |

| більш як 0,2 мас. % |

79,90

|

| більш як 0,035 мас. %, але не більш як 0,2 мас. % |

61,10

|

| більш як 0,005 мас. %, але не більш як 0,035 мас. % |

55,22

|

| не більш як 0,005 мас. % |

35,25

|

| Мазут |

79,90

|

| Стиснений природний газ |

54,05

|

| Бензин авіаційний |

55,22

|

| Гас |

68,15

|

244.2. Ставки податку за викиди в атмосферне повітря забруднюючих речовин пересувними джерелами забруднення у разі ввезення палива на митну територію України:

|

Вид палива

|

Код товару згідно з УКТ ЗЕД

|

Опис товару згідно з УКТ ЗЕД

|

Ставка податку, гривень за 1 тонну

|

| Бензин неетилований | 2710 11 41 19 2710 11 41 39 2710 11 41 99 2710 11 45 99 2710 11 49 99 |

бензини моторні з вмістом свинцю 0,013 г/л або менше |

79,90

|

| Бензин сумішевий | 2710 11 41 11 2710 11 41 31 2710 11 41 91 2710 11 45 11 2710 11 49 11 |

бензини моторні з вмістом свинцю 0,013 г/л або менше, із вмістом не менш як 5 мас. % біоетанолу або етил-трет-бутилового ефіру або їх суміші |

65,80

|

| 2710 11 41 19 2710 11 41 39 2710 11 41 99 2710 11 45 99 2710 11 49 99 |

бензини моторні з вмістом свинцю 0,013 г/л або менше, із вмістом менш як 5 мас. % біоетанолу або етил-трет-бутилового ефіру або їх суміші | ||

| Зріджений нафтовий газ | 2711 11 00 00 | газ природний скраплений (зріджений) |

108,10

|

| 2711 12 11 00 | пропан скраплений (зріджений), для використання як паливо | ||

| 2711 14 00 00 | етилен, пропілен, бутилен і бутадієн скраплені (зріджені) | ||

| 2711 19 00 00 | інші гази нафтові скраплені (зріджені) | ||

| Дизельне біопаливо | 3824 90 98 00 | біодизель |

68,15

|

| Дизельне пальне із вмістом сірки | важкі дистиляти (газойлі) із вмістом сірки: | ||

| 2710 19 49 00 | більш як 0,2 мас. % |

79,90

|

|

| 2710 19 41 30 2710 19 45 00 |

більш як 0,035 мас. %, але не більш як 0,2 мас. % |

61,10

|

|

| 2710 19 41 20 | більш як 0,005 мас. %, але не більш як 0,035 мас. % |

55,22

|

|

| 2710 19 41 10 | не більш як 0,005 мас. % |

35,25

|

|

| паливо рідке (мазут): | |||

| 2710 19 61 00 | не більш як 1 мас. % |

35,25

|

|

| 2710 19 63 00 | більш як 1 мас. %, але не більш як 2 мас. % |

55,22

|

|

| 2710 19 65 00 | більш як 2 мас. %, але не більш як 2,8 мас. % |

61,10

|

|

| 2710 19 69 00 | більш як 2,8 мас. % |

79,90

|

|

| Бензин авіаційний | 2710 11 31 00 | бензини авіаційні |

55,22

|

| Гас | 2710 19 21 00 | гас, що використовується як паливо для реактивних двигунів |

68,15

|

| 2710 19 25 00 | гас, що використовується як паливо для інших видів двигунів, крім реактивних двигунів |

Стаття 245. Ставки податку за скиди забруднюючих речовин у водні об'єкти

245.1. Ставки податку за скиди окремих забруднюючих речовин у водні об'єкти:

|

Назва забруднюючої речовини

|

Ставка податку, гривень за 1 тонну

|

| Азот амонійний |

942,38

|

| Органічні речовини (за показниками БСК 5) |

377,19

|

| Завислі речовини |

27,03

|

| Нафтопродукти |

5543,80

|

| Нітрати |

81,08

|

| Нітрити |

4628,45

|

| Сульфати |

27,03

|

| Фосфати |

753,20

|

| Хлориди |

27,03

|

245.2. Ставки податку за скиди у водні об'єкти забруднюючих речовин, які не увійшли до пункту 245.1 цієї статті та на які встановлено гранично допустиму концентрацію або орієнтовнобезпечний рівень впливу:

|

Гранично допустима концентрація забруднюючих речовин або орієнтовнобезпечний рівень впливу, міліграмів на 1 літр

|

Ставка податку, гривень за 1 тонну

|

| До 0,001 (включно) |

98741,38

|

| Понад 0,001 — 0,1 (включно) |

71592,29

|

| Понад 0,1 — 1 (включно) |

12342,53

|

| Понад 1 — 10 (включно) |

1256,11

|

| Понад 10 |

251,46

|

245.3. За скиди забруднюючих речовин, на які не встановлено гранично допустиму концентрацію або орієнтовнобезпечний рівень впливу, застосовуються ставки податку за найменшою величиною гранично допустимої концентрації, наведеної у пункті 245.2 цієї статті.

245.4. За скиди забруднюючих речовин у ставки та озера ставки податку, зазначені у пунктах 245.1 і 245.2 цієї статті, збільшуються у 1,5 раза.

Стаття 246. Ставки податку за розміщення відходів у спеціально відведених для цього місцях чи на об'єктах

246.1. Ставки податку за розміщення окремих видів надзвичайно небезпечних відходів:

246.1.1. обладнання та приладів, що містять ртуть, елементи з іонізуючим випромінюванням, — 506,44 гривні за одиницю;

246.1.2. люмінесцентних ламп — 8,81 гривні за одиницю.

246.2. Ставки податку за розміщення відходів залежно від класу небезпеки та рівня небезпечності відходів:

|

Клас небезпеки відходів

|

Рівень небезпечності відходів

|

Ставка податку, гривень за 1 тонну

|

|

I

|

надзвичайно небезпечні |

822,52

|

|

II

|

високонебезпечні |

29,96

|

|

III

|

помірно небезпечні |

7,52

|

|

IV

|

малонебезпечні |

2,93

|

| малонебезпечні нетоксичні відходи гірничодобувної промисловості |

0,29

|

246.3. За розміщення відходів, на які не встановлено клас небезпеки, застосовується ставка податку, встановлена за розміщення відходів I класу небезпеки.

246.4. За розміщення відходів на звалищах, які не забезпечують повного виключення забруднення атмосферного повітря або водних об'єктів, ставки податку, зазначені у пунктах 246.1 — 246.3 цієї статті, збільшуються у 3 рази.

246.5. Коефіцієнт до ставок податку, який встановлюється залежно від місця (зони) розміщення відходів у навколишньому природному середовищі:

|

Місце (зона) розміщення відходів

|

Коефіцієнт

|

| В межах населеного пункту або на відстані менш як 3 км від таких меж |

3

|

| На відстані від 3 км і більше від меж населеного пункту |

1

|

Стаття 2461. Ставки податку за утилізацію знятих з експлуатації транспортних засобів

2461.1. Ставки податку за утилізацію знятих з експлуатації транспортних засобів:

|

Вид транспортного засобу

|

Ставка податку, гривень

|

| Транспортні засоби, що класифікуються за кодом товарної позиції 8703 згідно з УКТ ЗЕД, та кузови до них, що класифікуються за кодом товарної підпозиції 8707 10 згідно з УКТ ЗЕД, за винятком кузовів товарної категорії 8707 10 10, ввезені на митну територію України «для промислового складання» транспортних засобів відповідно до Митного тарифу України |

5500

|

| Транспортні засоби, що класифікуються за кодами товарних позицій 8702, 8704, 8705 згідно з УКТ ЗЕД |

11000

|

2461.2. Коефіцієнти, що застосовуються до ставок податку за утилізацію знятих з експлуатації транспортних засобів:

2461.2.1. транспортні засоби, що класифікуються за кодами товарної позиції 8703 згідно з УКТ ЗЕД, та кузови до них, що класифікуються за кодами товарної підпозиції 8707 10 згідно з УКТ ЗЕД, за винятком кузовів товарної категорії 8707 10 10, ввезених на митну територію України «для промислового складання» транспортних засобів відповідно до Митного тарифу України:

|

Транспортні засоби, що класифікуються за кодами товарної позиції 8703 згідно з УКТ ЗЕД, та кузови до них, що класифікуються за кодами товарної підпозиції 8707 10 згідно з УКТ ЗЕД, за винятком кузовів товарної категорії 8707 10 10, ввезених на митну територію України «для промислового складання» транспортних засобів відповідно до Митного тарифу України

|

Нові транспортні засоби

|

Що використовувалися

|

| Оснащені електричними двигунами |

0,86

|

1,72

|

| З робочим об'ємом циліндрів двигуна: | ||

| не більше 1000 куб. сантиметрів |

0,86

|

1,72

|

| понад 1000 куб. сантиметрів, але не більше 2000 куб. сантиметрів |

1,34

|

2,68

|

| понад 2000 куб. сантиметрів, але не більше 3000 куб. сантиметрів |

2,56

|

5,12

|

| понад 3000 куб. сантиметрів, але не більше 3500 куб. сантиметрів |

3,47

|

6,94

|

| понад 3500 куб. сантиметрів |

5,50

|

11,0

|

| Кузови для транспортних засобів, що класифікуються за кодом товарної підпозиції 8707 10 згідно з УКТ ЗЕД, за винятком кузовів товарної категорії 8707 10 10, ввезених на митну територію України «для промислового складання» транспортних засобів відповідно до Митного тарифу України |

4,0

|

12

|

2461.2.2. транспортні засоби, що класифікуються за кодами товарних позицій 8702, 8704, 8705 згідно з УКТ ЗЕД:

|

Транспортні засоби, що класифікуються за кодами товарних позицій 8702, 8704, 8705 згідно з УКТ ЗЕД

|

Нові транспортні засоби

|

Що використовувалися

|

| З повною масою до 2500 кг |

0,8

|

1,6

|

| З повною масою від 2500 до 3500 кг |

0,9

|

1,8

|

| З повною масою від 3500 до 5000 кг |

1

|

2,0

|

| З повною масою від 5000 до 8000 кг |

1,1

|

2,2

|

| З повною масою понад 8000 кг |

1,34

|

2,68

|

2461.2.3. Для цілей застосування коефіцієнтів, встановлених пунктом 2461.2.2 цієї статті, транспортними засобами, що використовувалися, вважаються такі, на які уповноваженими державними органами, у тому числі іноземними, видані реєстраційні документи, що дають право експлуатувати такі транспортні засоби.

Стаття 247. Ставки податку за утворення радіоактивних відходів (включаючи вже накопичені)

247.1. Ставка податку за утворення радіоактивних відходів виробниками електричної енергії — експлуатуючими організаціями ядерних установок (атомних електростанцій), включаючи вже накопичені, становить 0,0074 гривні у розрахунку на 1 кВт-год виробленої електричної енергії.

247.2. Коригуючий коефіцієнт, який встановлюється для експлуатуючих організацій ядерних установок (атомних електростанцій) залежно від активності радіоактивних відходів:

|

Категорія відходів

|

Коефіцієнт

|

| Високоактивні |

50

|

| Середньоактивні та низькоактивні |

2

|

Стаття 248. Ставки податку за тимчасове зберігання радіоактивних відходів їх виробниками понад установлений особливими умовами ліцензії строк

248.1. Ставки податку за тимчасове зберігання радіоактивних відходів їх виробниками понад установлений особливими умовами ліцензії строк:

|

Категорія відходів

|

Ставка податку за тимчасове зберігання радіоактивних відходів (крім відходів, представлених як джерела іонізуючого випромінювання), гривень за 1 куб. метр

|

Ставка податку за тимчасове зберігання радіоактивних відходів, представлених як джерела іонізуючого випромінювання, гривень за 1 куб. сантиметр

|

| Високоактивні |

352509,30

|

11750,31

|

| Середньоактивні та низькоактивні |

6580,17

|

2350,06

|

Стаття 249. Порядок обчислення податку

249.1. Суми податку обчислюються за податковий (звітний) квартал платниками податку (крім тих, які визначені пунктом 240.2 та підпунктами 240.21.1 і 240.21.3 пункту 240.21 статті 240 цього Кодексу), податковими агентами (які визначені підпунктом 241.2.1 пункту 241.2 статті 241 цього Кодексу). Податкові агенти, які визначені підпунктом 241.2.2 пункту 241.2 статті 241 цього Кодексу, обчислюють суми податку на дату подання митної декларації для митного оформлення.

249.2. У разі якщо під час провадження господарської діяльності платником податку здійснюються різні види забруднення навколишнього природного середовища та/або забруднення різними видами забруднюючих речовин, такий платник зобов'язаний визначати суму податку окремо за кожним видом забруднення та/або за кожним видом забруднюючої речовини.

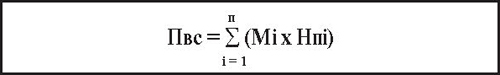

249.3. Суми податку, який справляється за викиди в атмосферне повітря забруднюючих речовин стаціонарними джерелами забруднення (Пвс), обчислюються платниками податку самостійно щокварталу виходячи з фактичних обсягів викидів, ставок податку за формулою:

де Мi — фактичний обсяг викиду i-тої забруднюючої речовини в тоннах (т);

Нпi — ставки податку в поточному році за тонну i-тої забруднюючої речовини у гривнях з копійками.

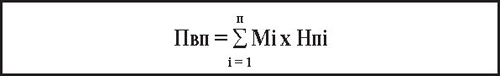

249.4. Суми податку, який справляється за викиди в атмосферне повітря забруднюючих речовин пересувними джерелами забруднення (Пвп), обчислюються податковими агентами, які визначені підпунктом 241.2.1 пункту 241.2 статті 241 цього Кодексу, самостійно щокварталу виходячи з кількості фактично реалізованого, а для податкових агентів, які визначені підпунктом 241.2.2 пункту 241.2 статті 241 цього Кодексу, — виходячи із кількості фактично ввезеного на митну територію України палива та ставок податку за формулою:

де Мі — кількість фактично реалізованого (фактично ввезеного на митну територію України) палива і-того виду, в тоннах (т);

Нпі — ставки податку в поточному році за тонну і-того виду палива, у гривнях з копійками.

249.5. Суми податку, який справляється за скиди забруднюючих речовин у водні об'єкти (Пс), обчислюються платниками самостійно щокварталу виходячи з фактичних обсягів скидів, ставок податку та коригуючих коефіцієнтів за формулою:

де Млi — обсяг скиду i-тої забруднюючої речовини в тоннах (т);

Нпi — ставки податку в поточному році за тонну i-того виду забруднюючої речовини у гривнях з копійками;

Кос — коефіцієнт, що дорівнює 1,5 і застосовується у разі скидання забруднюючих речовин у ставки і озера (в іншому випадку коефіцієнт дорівнює 1).

249.6. Суми податку, який справляється за розміщення відходів (Прв), обчислюються платниками самостійно щокварталу виходячи з фактичних обсягів розміщення відходів, ставок податку та коригуючих коефіцієнтів за формулою:

де Нпi — ставки податку в поточному році за тонну i-того виду відходів у гривнях з копійками;

Млi — обсяг відходів i-того виду в тоннах (т);

Кт — коригуючий коефіцієнт, який враховує розташування місця розміщення відходів і який наведено у пункті 246.5 статті 246 цього Кодексу;

Ко — коригуючий коефіцієнт, що дорівнює 3 і застосовується у разі розміщення відходів на звалищах, які не забезпечують повного виключення забруднення атмосферного повітря або водних об'єктів.

249.7. Суми податку, який справляється за утворення радіоактивних відходів (включаючи вже накопичені), обчислюються платниками податку — експлуатуючими організаціями (операторів) атомних електростанцій, включаючи експлуатуючі організації (оператори) дослідницьких реакторів, самостійно щокварталу на основі показників виробництва електричної енергії, ставки податку, а також пропорційно обсягу та активності радіоактивних відходів виходячи з фактичного об'єму радіоактивних відходів, утворених за базовий податковий (звітний) період, і з фактичного об'єму радіоактивних відходів, накопичених до 1 квітня 2009 року, та коригуючого коефіцієнта за формулою:

де АЕС — сума податку, який справляється за утворення радіоактивних відходів (включаючи вже накопичені) експлуатуючими організаціями (операторами) атомних електростанцій, обчислена за базовий податковий (звітний) період, у гривнях з копійками;

On — фактичний обсяг електричної енергії, виробленої за базовий податковий (звітний) період експлуатуючими організаціями (операторами) атомних електростанцій, кВт-год (для дослідницьких реакторів дорівнює 0);

Н — ставка податку, який справляється за електричну енергію, вироблену експлуатуючими організаціями (операторами) атомних електростанцій, що переглядається у разі потреби один раз на рік, визначена у пункті 247.1 статті 247 цього Кодексу, у гривнях за 1 кВт-год;

1/32 — коефіцієнт реструктуризації податку за накопичені до 1 квітня 2009 року радіоактивні відходи (коефіцієнт діє з 1 квітня 2011 року до 1 квітня 2019 року, протягом іншого періоду дорівнює 0);

рв — коригуючий коефіцієнт для високоактивних відходів, наведений у пункті 247.2 статті 247 цього Кодексу;

рнс — коригуючий коефіцієнт для середньоактивних та низькоактивних відходів, наведений у пункті 247.2 статті 247 цього Кодексу;

С1нс — собівартість зберігання 1 куб. метра (1 куб. сантиметра радіоактивних відходів, представлених у вигляді джерел іонізуючого випромінювання) низькоактивних і середньоактивних радіоактивних відходів, утворених їх виробниками за базовий податковий (звітний) період, у гривнях з копійками;

С1в — собівартість зберігання 1 куб. метра (1 куб. сантиметра радіоактивних відходів, представлених у вигляді джерел іонізуючого випромінювання) високоактивних радіоактивних відходів, утворених їх виробниками за базовий податковий (звітний) період, у гривнях з копійками;

С2нс — собівартість зберігання 1 куб. метра (1 куб. сантиметра радіоактивних відходів, представлених у вигляді джерел іонізуючого випромінювання) низькоактивних і середньоактивних радіоактивних відходів, накопичених їх виробниками до 1 квітня 2009 року, у гривнях з копійками;

С2в — собівартість зберігання 1 куб. метра (1 куб. сантиметра радіоактивних відходів, представлених у вигляді джерел іонізуючого випромінювання) високоактивних радіоактивних відходів, накопичених їх виробниками до 1 квітня 2009 року, у гривнях з копійками;

V1нс — фактичний об'єм низькоактивних і середньоактивних радіоактивних відходів, прийнятих до сховища експлуатуючих організацій (операторів) атомних електростанцій за базовий податковий (звітний) період, куб. метрів (куб. сантиметрів — для радіоактивних відходів, представлених у вигляді джерел іонізуючого випромінювання);

V1в — фактичний об'єм високоактивних радіоактивних відходів, прийнятих до сховища експлуатуючих організацій (операторів) атомних електростанцій за базовий податковий (звітний) період, куб. метрів (куб. сантиметрів — для радіоактивних відходів, представлених у вигляді джерел іонізуючого випромінювання);

V2нс — фактичний об'єм низькоактивних і середньоактивних радіоактивних відходів, накопичених у сховищах експлуатуючих організацій (операторів) атомних електростанцій до 1 квітня 2009 року, куб. метрів (куб. сантиметрів — для радіоактивних відходів, представлених у вигляді джерел іонізуючого випромінювання);

V2в — фактичний об'єм високоактивних радіоактивних відходів, накопичених у сховищах експлуатуючих організацій (операторів) атомних електростанцій до 1 квітня 2009 року, куб. метрів (куб. сантиметрів — для радіоактивних відходів, представлених у вигляді джерел іонізуючого випромінювання).

Iнші платники податку — суб'єкти діяльності у сфері використання ядерної енергії обчислюють суми податку, що справляється за утворення радіоактивних відходів їх виробниками, пропорційно обсягу та активності радіоактивних матеріалів щокварталу, що сплачується у загальному розмірі 10 відсотків вартості (без урахування податку на додану вартість) кожного джерела іонізуючого випромінювання, яка визначається з дати придбання (купівлі-продажу) цього джерела. Вартість здавання накопичених до 1 квітня 2009 року радіоактивних відходів для таких суб'єктів визначається за договорами між виробниками радіоактивних відходів і спеціалізованими підприємствами з поводження з радіоактивними відходами.

249.8. Суми податку, який справляється за тимчасове зберігання радіоактивних відходів їх виробниками понад установлений особливими умовами ліцензії строк, обчислюються платниками податку — виробниками радіоактивних відходів самостійно щокварталу на підставі ставок податку, наведених у пункті 248.1 статті 248 цього Кодексу, та пропорційно строку зберігання таких відходів понад установлений строк за формулою:

де Sзберігання — сума податку, який справляється за тимчасове зберігання радіоактивних відходів їх виробниками понад установлений особливими умовами ліцензії строк, обчислена за базовий податковий (звітний) період, календарний квартал, у гривнях з копійками;

N — ставка податку, який справляється за тимчасове зберігання радіоактивних відходів їх виробниками понад установлений особливими умовами ліцензії строк, наведена у пункті 248.1 статті 248 цього Кодексу;

V — фактичний об'єм радіоактивних відходів, які зберігаються у виробника таких відходів понад установлений особливими умовами ліцензії строк, куб. метрів (куб. сантиметрів — для радіоактивних відходів, представлених у вигляді джерел іонізуючого випромінювання);

Tзберігання — кількість повних календарних кварталів, протягом яких радіоактивні відходи зберігаються понад установлений особливими умовами ліцензії строк.

249.9. Суми податку, що справляється за утилізацію знятих з експлуатації транспортних засобів (Пу), обчислюються платниками, визначеними пунктом 240.21 статті 240 цього Кодексу, за формулою:

де Н — відповідна ставка податку, визначена пунктом 246 1.1 статті 246 1 цього Кодексу;

К — відповідний коефіцієнт, визначений пунктом 2461.2 статті 246 1 цього Кодексу;

Тр — кількість транспортних засобів (кузовів);

249.10. Датою виникнення податкового зобов'язання є:

для транспортних засобів та кузовів, що ввозяться на митну територію України, — дата подання до митного органу митної декларації на транспортний засіб (кузов) або партію транспортних засобів (кузовів);

для транспортних засобів, вироблених в Україні, — дата реалізації транспортних засобів на внутрішньому ринку України особою, яка виробила (виготовила) такі транспортні засоби;

для транспортних засобів, придбаних в осіб, які не є платниками такого податку згідно з підпунктом 240.6.1 пункту 240.6 статті 240 цього Кодексу, — дата подання заяви щодо перереєстрації транспортного засобу до органу внутрішніх справ;

249.11. При обчисленні податку, який підлягає сплаті за транспортні засоби, вироблені в Україні, не враховуються транспортні засоби, реалізовані особам, зазначеним у підпункті 242.3.1 пункту 242.3 статті 242 цього Кодексу.

Стаття 250. Порядок подання податкової звітності та сплати податку

250.1. Базовий податковий (звітний) період дорівнює календарному кварталу.

250.2. Платники податку, крім тих, які визначені пунктом 240.2 та підпунктами 240.21.1 і 240.21.3 пункту 240.21 статті 240 цього Кодексу, та податкові агенти складають податкові декларації за формою, встановленою у порядку, передбаченому статтею 46 цього Кодексу, подають їх протягом 40 календарних днів, що настають за останнім календарним днем податкового (звітного) кварталу, до контролюючих органів та сплачують податок протягом 10 календарних днів, що настають за останнім днем граничного строку подання податкової декларації, за винятком податкових агентів, визначених підпунктом 241.2.2 пункту 241.2 статті 241 цього Кодексу, які сплачують податок до або в день подання митної декларації:

250.2.1. за викиди в атмосферне повітря забруднюючих речовин стаціонарними джерелами забруднення, скиди забруднюючих речовин у водні об'єкти, розміщення протягом звітного кварталу відходів у спеціально відведених для цього місцях чи на об'єктах — за місцем розміщення стаціонарних джерел, спеціально відведених для цього місць чи об'єктів;

250.2.2. за паливо, реалізоване податковими агентами, — за місцем перебування такого податкового агента на податковому обліку у контролюючих органах;

250.2.3. за утворення радіоактивних відходів та тимчасове зберігання радіоактивних відходів понад установлений особливими умовами ліцензії строк — за місцем перебування платника на податковому обліку у контролюючих органах;

250.2.4. за утилізацію знятих з експлуатації транспортних засобів — за місцем перебування платника податку на податковому обліку в контролюючих органах.

250.3. Центральний орган виконавчої влади, що реалізує державну політику у сфері охорони навколишнього природного середовища, орган виконавчої влади Автономної Республіки Крим з питань охорони навколишнього природного середовища, обласні, Київська та Севастопольська міські державні адміністрації до 1 грудня року, що передує звітному, подають до контролюючих органів переліки підприємств, установ, організацій, фізичних осіб — підприємців, яким в установленому порядку видано дозволи на викиди, спеціальне водокористування та розміщення відходів, а також направляють інформацію про внесення змін до переліку до 30 числа місяця, що настає за кварталом, у якому такі зміни відбулися.

250.4. Орган державного регулювання ядерної та радіаційної безпеки до 1 грудня року, що передує звітному, подає до контролюючого органу переліки підприємств, установ, організацій, фізичних осіб — суб'єктів діяльності у сфері використання ядерної енергії, у результаті діяльності яких утворилися, утворюються або можуть утворитися радіоактивні відходи та які тимчасово зберігають такі відходи понад установлений особливими умовами ліцензії строк, а також направляє інформацію про внесення змін до переліку до 30 числа місяця, що настає за кварталом, у якому такі зміни відбулися.

250.5. Платники податку, крім тих, які визначені пунктом 240.2 та підпунктами 240.21.1 і 240.21.3 пункту 240.21 статті 240 цього Кодексу, та податкові агенти перераховують суми податку, що справляється за викиди, скиди забруднюючих речовин, розміщення відходів та за утилізацію знятих з експлуатації транспортних засобів, одним платіжним дорученням на рахунки, відкриті в органах, що здійснюють казначейське обслуговування бюджетних коштів, які забезпечують розподіл цих коштів у співвідношенні, визначеному законом.

Платники податку, визначені підпунктом 240.21.1 пункту 240.21 статті 240 цього Кодексу, сплачують податок за утилізацію знятих з експлуатації транспортних засобів до або в день подання митної декларації.

Платники податку, визначені підпунктом 240.21.3 пункту 240.21 статті 240 цього Кодексу, сплачують податок за утилізацію знятих з експлуатації транспортних засобів до або в день подання до органу внутрішніх справ заяви про перереєстрацію транспортного засобу.

250.6. Платники податку, який справляється за утворення радіоактивних відходів (включаючи вже накопичені) та/або тимчасове зберігання радіоактивних відходів їх виробниками понад установлений особливими умовами ліцензії строк, перераховують суми податку до державного бюджету, які використовуються відповідно до Закону України «Про поводження з радіоактивними відходами» та Закону України про Державний бюджет України на відповідний рік. За рішенням платника податку сума податку може сплачуватися щомісяця в розмірі однієї третьої частини планового обсягу за квартал із перерахунком за результатами базового податкового (звітного) періоду.

250.7. Звітність про фактичні обсяги радіоактивних відходів, утворених за базовий податковий (звітний) період, календарний квартал (включаючи вже накопичені до 1 квітня 2009 року), та фактичні обсяги радіоактивних відходів, які зберігаються у виробника таких відходів понад установлений особливими умовами ліцензії строк, погоджується органом державної санітарно-епідеміологічної служби та органом державного регулювання ядерної та радіаційної безпеки. Вимоги щодо строків подання та змісту зазначеної звітності встановлюються особливими умовами ліцензії. Копії звітності подаються платниками податків разом з податковою декларацією.

250.8. Якщо місце подання податкових декларацій не збігається з місцем перебування на податковому обліку підприємства, установи, організації, громадянина — суб'єкта підприємницької діяльності, яким в установленому порядку видано дозвіл на викиди забруднюючих речовин в атмосферне повітря стаціонарними джерелами, спеціальне водокористування та розміщення відходів, до контролюючого органу, в якому таке підприємство, установа, організація або громадянин — суб'єкт підприємницької діяльності перебуває на обліку, подаються протягом 40 календарних днів, що настають за останнім календарним днем податкового (звітного) періоду, копії відповідних податкових декларацій.

250.9. Якщо платник податку з початку звітного року не планує здійснення викидів, скидів забруднюючих речовин, розміщення відходів, утворення радіоактивних відходів протягом звітного року, то такий платник податку повинен повідомити про це відповідний контролюючий орган за місцем розташування джерел забруднення та скласти заяву про відсутність у нього у звітному році об'єкта обчислення екологічного податку. В іншому разі платник податку зобов'язаний подавати податкові декларації відповідно до цієї статті Кодексу.

250.10. У разі якщо:

250.10.1. платник податку має кілька стаціонарних джерел забруднення або спеціально відведених для розміщення відходів місць чи об'єктів в межах кількох населених пунктів (сіл, селищ або міст) або за їх межами (коди згідно з Класифікатором об'єктів адміністративно-територіального устрою України (КОАТУУ) різні), то такий платник податку зобов'язаний подати до відповідного контролюючого органу за місцем розташування стаціонарного джерела забруднення або спеціально відведених для розміщення відходів місць чи об'єктів податкову декларацію щодо кожного стаціонарного джерела забруднення або спеціально відведеного для розміщення відходів місця чи об'єкта окремо;

250.10.2. платник податку має кілька стаціонарних джерел забруднення або спеціально відведених для розміщення відходів місць чи об'єктів в межах одного населеного пункту (села, селища або міста) або за його межами (код згідно з Класифікатором об'єктів адміністративно-територіального устрою України (КОАТУУ) один і той самий), то такий платник податку може подавати до відповідного контролюючого органу одну податкову декларацію податку за такі джерела забруднення;

250.10.3. платник податку перебуває на податковому обліку в місті з районним поділом, то такий платник може подавати одну податкову декларацію за викиди, скиди усіма своїми джерелами забруднення та/або розміщення відходів, якщо ці джерела та/або спеціально відведені місця для розміщення відходів розташовані на території такого міста (зазначається код згідно з Класифікатором об'єктів адміністративно-територіального устрою України (КОАТУУ), за місцем перебування платника податку на податковому обліку (міської ради).

250.11. Контроль за тимчасовим зберіганням радіоактивних відходів їх виробниками понад установлений особливими умовами ліцензії строк здійснюється органом державного регулювання ядерної та радіаційної безпеки та органом державної санітарно-епідеміологічної служби.

250.12. Контролюючі органи залучають за попереднім погодженням працівників органу виконавчої влади Автономної Республіки Крим з питань охорони навколишнього природного середовища та центрального органу виконавчої влади, що реалізує державну політику із здійснення державного нагляду (контролю) у сфері охорони навколишнього природного середовища, для перевірки правильності визначення платниками податку фактичних обсягів викидів стаціонарними джерелами забруднення, скидів та розміщення відходів.

Контролюючі органи залучають за попереднім погодженням працівників органу державної санітарно-епідеміологічної служби та органу державного регулювання ядерної та радіаційної безпеки для перевірки правильності визначення платниками фактичних обсягів радіоактивних відходів.

250.13. Видача довідки про звільнення від сплати податку за утилізацію знятих з експлуатації транспортних засобів здійснюється в такому порядку:

250.13.1. особа, визначена підпунктом 240.6.5 пункту 240.6 статті 240 цього Кодексу:

самостійно видає довідку про звільнення від сплати податку за утилізацію знятих з експлуатації транспортних засобів на кожний транспортний засіб, вироблений (виготовлений) нею за технологією, визначеною законом щодо утилізації знятих з експлуатації транспортних засобів, та реалізований нею на внутрішньому ринку України для подальшої передачі власнику транспортного засобу;

складає реєстр виданих за податковий (звітний) квартал довідок про звільнення від сплати податку за утилізацію знятих з експлуатації транспортних засобів;

подає такий реєстр Міністерству внутрішніх справ України у строки, встановлені цим Кодексом, для подання податкової декларації з екологічного податку, а також контролюючому органу разом з податковою декларацією з екологічного податку;

250.13.2. у разі виключення особи з реєстру осіб, які взяли на себе зобов'язання забезпечити утилізацію знятих з експлуатації транспортних засобів, визначених законом щодо утилізації знятих з експлуатації транспортних засобів, така особа з дня виключення її з такого реєстру позбавляється права видавати довідки про звільнення від сплати податку за утилізацію знятих з експлуатації транспортних засобів, вироблених та реалізованих нею, та зобов'язана сплачувати податок за утилізацію знятих з експлуатації транспортних засобів, вироблених та реалізованих нею, і видавати довідки про сплату такого податку у порядку та на умовах, визначених цим Кодексом;

250.13.3. у разі виключення з реєстру особи, яка взяла на себе зобов'язання з утилізації транспортних засобів, але не виконала такого зобов'язання у випадку, визначеному законом щодо утилізації знятих з експлуатації транспортних засобів, така особа зобов'язана сплатити в повному обсязі суму податку за утилізацію знятих з експлуатації транспортних засобів, визначену згідно з пунктом 249.9 статті 249 цього Кодексу, за кожний реалізований, але не утилізований транспортний засіб;

250.13.4. порядок ведення реєстру транспортних засобів, з яких сплачено податок за утилізацію знятих з експлуатації транспортних засобів, та реєстру транспортних засобів, на які поширюється звільнення від сплати податку за утилізацію знятих з експлуатації транспортних засобів, а також порядок взаємодії відповідних центральних органів виконавчої влади щодо обміну інформацією про видані довідки про сплату або про звільнення від сплати цього податку встановлюються Кабінетом Міністрів України.

250.14. Оформлення та видача довідки про сплату податку за утилізацію знятих з експлуатації транспортних засобів здійснюються у такому порядку:

250.14.1. особа, яка здійснює виробництво (виготовлення) і реалізацію транспортних засобів на внутрішньому ринку України та не взяла на себе зобов'язання забезпечити утилізацію таких транспортних засобів або була виключена з реєстру осіб, які взяли на себе зобов'язання забезпечити утилізацію знятих з експлуатації транспортних засобів відповідно до закону щодо утилізації знятих з експлуатації транспортних засобів, на кожний реалізований нею транспортний засіб:

оформлює довідку про сплату податку за утилізацію знятих з експлуатації транспортних засобів для подальшої передачі власнику транспортного засобу;

оформлює довідку про звільнення від сплати податку за утилізацію знятих з експлуатації транспортних засобів для подальшої передачі власнику транспортного засобу, у разі реалізації транспортного засобу особам, зазначеним у підпункті 242.3.1 пункту 242.3 статті 242 цього Кодексу;

складає реєстр виданих за податковий (звітний) квартал довідок про сплату податку за утилізацію знятих з експлуатації транспортних засобів;

складає реєстр виданих за податковий (звітний) квартал довідок про звільнення від сплати податку за утилізацію знятих з експлуатації транспортних засобів, у разі реалізації транспортних засобів особам, зазначеним у підпункті 242.3.1 пункту 242.3 статті 242 цього Кодексу;

подає реєстри Міністерству внутрішніх справ України у строки, встановлені цим Кодексом для подання податкової декларації з екологічного податку, а також контролюючому органу разом з податковою декларацією з екологічного податку;

250.14.2. у разі пропуску транспортного засобу (кузову) або партії транспортних засобів (кузовів) на митну територію України контролюючий орган:

перевіряє правильність обчислення та повноту сплати особою, яка ввозить на митну територію України транспортний засіб (кузов) або партію транспортних засобів (кузовів), податку за утилізацію знятих з експлуатації транспортних засобів;

проставляє у митній декларації на транспортний засіб (кузов) або у митній декларації на партію транспортних засобів (кузовів) відмітку про сплату податку за утилізацію знятих з експлуатації транспортних засобів;

оформлює та видає на кожний транспортний засіб особі, яка ввозить на митну територію України такий транспортний засіб, довідку про сплату або про звільнення від сплати податку за утилізацію знятих з експлуатації транспортних засобів для подальшої передачі такою особою власнику транспортного засобу;

подає реєстр виданих довідок про сплату податку за утилізацію знятих з експлуатації транспортних засобів Міністерству внутрішніх справ України до 10 числа місяця, що настає за календарним місяцем;

250.14.3. у разі перереєстрації транспортного засобу, придбаного в особи, визначеної підпунктом 240.6.1 пункту 240.6 статті 240 цього Кодексу, орган внутрішніх справ:

перевіряє наявність документа про сплату податку за утилізацію знятих з експлуатації транспортних засобів;

оформлює та видає довідку про сплату податку за утилізацію знятих з експлуатації транспортних засобів;

оформлює та видає довідку про звільнення від сплати податку за утилізацію знятих з експлуатації транспортних засобів особам — набувачам транспортних засобів, наданих таким особам як гуманітарна допомога відповідно до закону.

250.15. При переході права власності на транспортний засіб, з якого сплачено податок за утилізацію знятих з експлуатації транспортних засобів або не сплачено такий податок у зв'язку із звільненням, попередній власник транспортного засобу передає наступному власникові довідку про сплату цього податку або довідку про звільнення від сплати цього податку.

250.16. Форма довідки про сплату податку за утилізацію знятих з експлуатації транспортних засобів та форма довідки про звільнення від сплати цього податку встановлюються Кабінетом Міністрів України.

250.17. Довідка про сплату податку за утилізацію знятих з експлуатації транспортних засобів та довідка про звільнення від сплати податку за утилізацію знятих з експлуатації транспортних засобів є документами суворої звітності.

250.18. Ведення реєстру транспортних засобів, з яких сплачено податок за утилізацію знятих з експлуатації транспортних засобів, та реєстру транспортних засобів, на які поширюється звільнення від сплати податку за утилізацію знятих з експлуатації транспортних засобів, здійснюються у такому порядку:

250.18.1. реєстр транспортних засобів, з яких сплачено податок за утилізацію знятих з експлуатації транспортних засобів, та реєстр транспортних засобів, на які поширюється звільнення від сплати податку за утилізацію знятих з експлуатації транспортних засобів, веде Міністерство внутрішніх справ України;

250.18.2. у разі втрати або псування довідки про сплату податку за утилізацію знятих з експлуатації транспортних засобів або довідки про звільнення від сплати податку за утилізацію знятих з експлуатації транспортних засобів власнику транспортного засобу органом внутрішніх справ за місцем реєстрації транспортного засобу видається безоплатно дублікат відповідної втраченої або зіпсованої довідки;

250.18.3. орган внутрішніх справ здійснює державну реєстрацію (перереєстрацію) транспортних засобів на підставі довідки про сплату податку за утилізацію знятих з експлуатації транспортних засобів або на підставі довідки про звільнення від сплати податку за утилізацію знятих з експлуатації транспортних засобів. Це правило не поширюється на перереєстрацію транспортних засобів, що були придбані до 1 вересня 2013 року;

250.18.4. порядок ведення реєстру транспортних засобів, з яких сплачено податок за утилізацію знятих з експлуатації транспортних засобів, та реєстру транспортних засобів, на які поширюється звільнення від сплати податку за утилізацію знятих з експлуатації транспортних засобів, а також порядок взаємодії відповідних центральних органів виконавчої влади щодо обміну інформацією про видані довідки про сплату або про звільнення від сплати цього податку встановлюється Кабінетом Міністрів України.

250.19. Контроль та відповідальність платників:

250.19.1. контроль за правильністю обчислення сум податку за утилізацію знятих з експлуатації транспортних засобів, повнотою та своєчасністю їх сплати до бюджету здійснюється контролюючими органами в межах повноважень, визначених цим Кодексом;

250.19.2. контроль за своєчасністю подання контролюючим органам декларації з податку за утилізацію знятих з експлуатації транспортних засобів та реєстру виданих довідок про сплату цього податку здійснюється контролюючими органами;

250.19.3. контроль за правильністю видачі довідок особами, визначеними підпунктом 250.13.1 пункту 250.13 і підпунктом 250.14.1 пункту 250.14 цієї статті, здійснюється контролюючими органами;

250.19.4. особи, визначені підпунктом 250.14.1 пункту 250.14 цієї статті, несуть відповідальність за правильність обчислення сум податку за утилізацію знятих з експлуатації транспортних засобів, повноту та своєчасність їх сплати до бюджету, а також за своєчасність подання контролюючим органам декларації з екологічного податку за утилізацію знятих з експлуатації транспортних засобів та реєстру виданих довідок про сплату цього податку згідно з цим Кодексом;

250.19.5. особи, визначені підпунктом 250.13.1 пункту 250.13 цієї статті, несуть відповідальність за своєчасність подання контролюючим органам декларації з екологічного податку за утилізацію знятих з експлуатації транспортних засобів та реєстру виданих довідок про звільнення від сплати цього податку згідно з цим Кодексом;

250.19.6. у разі встановлення факту видачі довідок про звільнення від сплати податку за утилізацію знятих з експлуатації транспортних засобів особами, які не мають на це права або втратили таке право у зв'язку з порушенням закону щодо утилізації знятих з експлуатації транспортних засобів, такий платник податку зобов'язаний збільшити податкові зобов'язання за наслідками податкового періоду, на який припадає таке порушення, на суму податку, що мав бути сплачений у відповідному податковому періоді. До такого платника також застосовується фінансова відповідальність у вигляді штрафних (фінансових) санкцій (штрафів) та пені, встановлених цим Кодексом.