Заповнювати додаток АМ доводиться багатьом бухгалтерам, адже він стосується амортизації. Серед іншого, розглянемо взаємозв'язок таблиць додатка АМ з іншими додатками до декларації з податку на прибуток підприємства за 2011 рік. У декларації за новою формою додаток АМ значно спрощено, розшифровувати потрібно тільки амортизацію тимчасової податкової різниці, яка виникла за результатами інвентарізації ОЗ на 01.04.2011 р.1

1 Як заповнити додаток АМ за новою формою, читайте далі.

У додатку АМ до декларації з податку на прибуток відображається інформація:

1) про нараховану амортизацію;

2) про методи амортизації, що застосовуються;

3) про витрати на ремонт і поліпшення основних засобів згідно з п. 146.12 ПКУ.

Відповідно, додаток АМ складається з трьох таблиць.

Розглянемо на умовному прикладі заповнення додатка АМ.

Приклад 15. ТзОВ «Кедр» займається переробкою лісу-кругляка на різні пиломатеріали. Підприємство має декілька цехів, у яких виготовляються різні види готової продукції, й у зв'язку з цим здійснює загальновиробничі витрати. На території підприємства розміщено фірмовий магазин, в якому продається готова продукція, а крім того, є ще служба доставки продукції покупцям, що складається з кількох вантажних автомобілів. Звітним періодом у нашому прикладі буде конкретний період, а саме IV квартал 2011 року. У прикладі розглядається нарахування амортизації виключно в розрізі одного кварталу, хоча декларація за 2011 рік заповнюється з наростаючими показниками. Для спрощення прикладу будемо вважати, що для кожного об'єкта у межах однієї групи прийнято термін корисного використання, що дорівнює мінімальному терміну, встановленому для цієї групи у ст. 145 ПКУ.

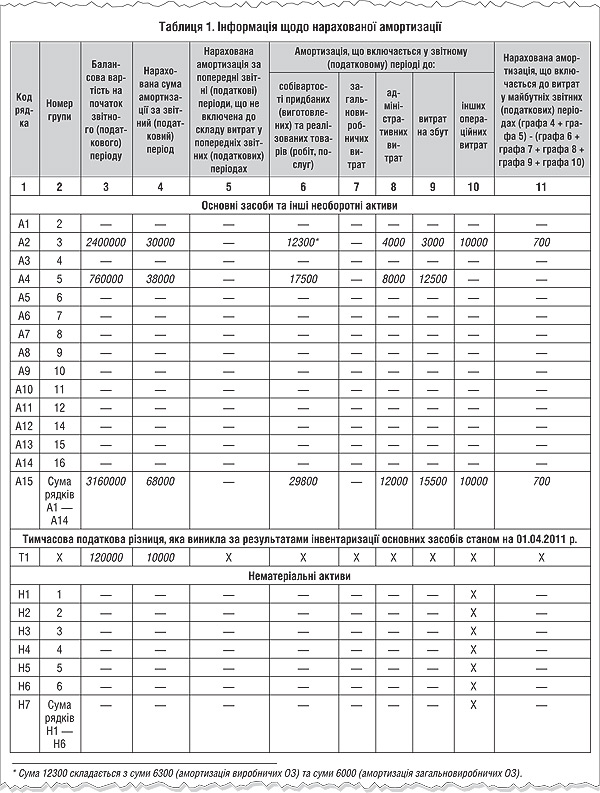

Отже, починаємо із заповнення таблиці 1 «Iнформація щодо нарахованої амортизації» додатка АМ.

Таблиця 5

Балансова вартість необоротних активів у ТзОВ «Кедр» на 1 квітня 2011 р.

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| Адміністративна будівля |

|

|

|

||

| Загальновиробнича будівля та склад матеріалів |

|

|

|

||

| Будівлі цехів та складу готової продукції |

|

|

|

||

| Будівля магазину |

|

|

|

||

| Будівля, здана в оренду стороннім особам |

|

|

|

||

|

|

|

Усього за групою 3 |

|

|

|

| службовий легковий автомобіль директора |

|

|

|

||

| службовий легковий автомобіль головного інженера |

|

|

|

||

| вантажний автомобіль загальновиробничого призначення |

|

|

|

||

| автомобілі для доставки продукції покупцям |

|

|

|

||

|

|

|

Усього за групою 5 |

|

|

|

Насамперед потрібно відобразити у цій таблиці балансову вартість необоротних активів (далі — НА) на початок звітного періоду, тобто на 1 квітня 2011 року (враховуючи умову прикладу 15). Згідно з пп. 14.1.9 ПКУ балансова вартість необоротних та нематеріальних активів — це різниця між їх первісною вартістю з урахуванням переоцінки та сумою нарахованої амортизації. Підсумки цієї роботи відображено у таблиці 5 прикладу.

Проте на початок II кварталу 2011 року, тобто на початок першого звітного періоду після набрання чинності розділом III Податкового кодексу, цей показник визначався за перехідними правилами п. 6 підрозділу 4 розділу ХХ ПКУ. Згідно з цими правилами ТзОВ «Кедр» провело інвентаризацію НА на 1 квітня 2011 року і за даними бухгалтерського обліку визначило вартість кожного об'єкта, що амортизується, а також термін його корисного використання. Також було проведено класифікацію всіх об'єктів НА за групами, зазначеними у ст. 145 ПКУ і встановлено метод амортизації для всіх ОЗ у податковому обліку — прямолінійний.

Класифікувати всі об'єкти з метою податкового обліку нам допоможуть дані про те, на якому бухгалтерському рахунку обліковується первісна вартість об'єкта, проте повністю покладатися на дані бухгалтерських рахунків не можна. Якщо класифікацію НА у бухгалтерському обліку провели правильно, то і з метою оподаткування буде використано коректну інформацію. У будь-якому разі під час інвентаризації необоротних активів мала проводитися класифікація об'єктів у суворій відповідності до норм пп. 14.1.138 з урахуванням п. 14 підрозділу 4 розділу ХХ ПКУ, а також ст. 144, 145 ПКУ. Вперше вартість об'єктів у розрізі груп (рядки А1 — А14, Н1 — Н7 таблиці 1 додатка АМ), визначена за наслідками інвентаризації, відображалась у колонці 3 таблиці 1 додатка АМ за II квартал 2011 р. Водночас було визначено терміни корисного використання кожного об'єкта зокрема — кількість років.

На балансі підприємства можуть також значитися невиробничі об'єкти, за якими нараховується амортизація у бухгалтерському обліку, а в податковому обліку вони не підлягають амортизації. Амортизацію таких об'єктів слід обліковувати у бухгалтерському обліку окремо.

Перед заповненням додатка АМ розглянемо аналітичні дані щодо обліку нарахованої амортизації виробничих основних засобів (таблиця 6 прикладу).

Таблиця 6

Дані про нараховану амортизацію за II — IV квартали 2011 року

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| Адміністративний будинок |

|

|

|

||

| Загальновиробничий будинок та склад |

|

|

|

||

| Будинки цехів |

|

|

|

||

| Будинок магазину |

|

|

|

||

| Будинок, зданий в оренду стороннім особам |

|

|

|

||

|

|

|

Усього за групою 3 |

|

|

|

| службовий легковий автомобіль директора |

|

|

|

||

| службовий легковий автомобіль головного інженера |

|

|

|

||

| вантажний автомобіль загальновиробничого призначення |

|

|

|

||

| Автомобілі для доставки продукції покупцям |

|

|

|

||

|

|

|

Усього за групою 5 |

|

|

|

Розподіляється амортизація за видами витрат на підставі інформації про фактичне місце розташування кожного об'єкта, що амортизується, і залежно від його призначення. Наприклад, у складі транспортних засобів значаться автомобілі, що використовуються для адміністративних, виробничих, загальновиробничих та збутових потреб. За даними нашого прикладу, до складу адміністративних витрат слід віднести амортизацію легкового автомобіля директора, до складу загальновиробничих витрат — амортизацію легкового автомобіля головного інженера та вантажного автомобіля (пам'ятайте: загальновиробничі витрати — це складова собівартості товарів, робіт, послуг), а амортизацію автомобілів, що використовуються для доставки продукції покупцям, відносимо до складу витрат на збут.

Дані для заповнення колонки 6 таблиці 6 нашого прикладу беруться за кредитом рахунка 13, але суми беруться не повністю, а тільки в частині тієї амортизації, яка нарахована за правилами оподаткування. У нашому прикладі використовується прямолінійний метод нарахування амортизації: місячну суму нарахованої амортизації визначено шляхом ділення вартості, що амортизується, об'єктів основних засобів (колонка 5 таблиці 5 прикладу) на кількість місяців, протягом яких планується використовувати ці об'єкти. Сума амортизації за квартал визначається шляхом множення місячної суми амортизації на три.

Амортизація нараховується шляхом збільшення відповідних витрат (Д-т 83, 23, 91, 92, 93, 94) і суми зносу (К-т 13) (таблиця 7 прикладу).

Таблиця 7

Нарахування амортизації за IV квартал 2011 року

|

|

|

|

|

| Амортизація виробничих основних засобів, включена до складу собівартості проданої продукції, виконаних робіт або наданих послуг |

|

|

|

| Амортизація виробничих основних засобів, що значиться у складі залишку незавершеного виробництва |

|

||

| Амортизація загальновиробничих основних засобів |

|

|

|

| Амортизація адміністративних основних засобів |

|

|

|

| Амортизація основних засобів, використовуваних для збуту |

|

|

|

| Амортизація основних засобів, включена до складу інших операційних витрат |

|

|

|

| * Зі суми кінцевого сальдо за рахунком 23 слід виокремити суму амортизації виробничих основних засобів. | |||

Процес визначення суми амортизації, включеної до собівартості, є дещо складнішим та складається з трьох етапів.

1. У дебет рахунка 23 з кредиту рахунка 13 списується сума амортизації, віднесена до складу собівартості виготовленої продукції, виконаних робіт або наданих послуг у звітному періоді;

2. У міру оприбуткування готової продукції, передачі замовникові результатів робіт і завершення процесу надання послуг їх вартість списується у дебет рахунків 26, 27, 903 з кредиту рахунка 23. У цій вартості міститься і сума амортизації необоротних активів. У нашому прикладі вона становить 6300 грн. Вважаємо, що залишків на 26 і 27 рахунках на кінець періоду немає. При цьому не вся сума витрат з рахунка 23 може бути списана на рахунки 26, 27, 903, і тоді на дебеті рахунка 23 утворюється сальдо — сума незавершеного виробництва на кінець звітного періоду.

3. Сальдо на дебеті рахунка 23, що утворилося на кінець звітного періоду, є вартістю незавершеного виробництва і містить у собі частину амортизації, нарахованої на етапі 1. Ця частина дорівнює різниці між усією сумою нарахованої амортизації і тією сумою, яка була списана на етапі 2 з рахунка 23 у складі вартості готової продукції, робіт і послуг, завершених та переданих замовникові. У нашому прикладі вона дорівнює 700 грн. Ця частина, яка продовжує значитися на рахунку 23 у складі незавершеного виробництва, буде відображена у колонці 11 таблиці 1 додатка АМ за II — IV квартали 2011 року та перенесена до до складу собівартості у майбутньому.

Крім наявності незавершеного виробництва, у підприємства можуть бути й інші причини, через які утворюватиметься показник колонки 11 таблиці 1 додатка АМ (наприклад, капітальні інвестиції, витрати на ремонт основних засобів понад ліміт, витрати на створення необоротних активів тощо).

Такі самі дії слід вчинити і щодо нематеріальних активів. Дані про амортизацію, нараховану на вартість нематеріальних активів, відображаються у рядках Н1 — Н6 додатка АМ.

Окремим рядком у таблиці 1 додатка АМ відображаються дані про розмір тимчасової податкової різниці, визначеної згідно з п. 6 підрозділу 4 розділу ХХ ПКУ (рядок Т1, колонка 3) та дані про нараховану на неї амортизацію (рядок Т1, колонка 4). Оскільки ця різниця амортизується протягом трьох років, то квартальна сума амортизації становить 1/12 частину вартості, що амортизується. У ТзОВ «Кедр» тимчасова податкова різниця на 01.04.2011 р. становить 120000 грн, а щоквартальна сума амортизації — 10000 грн.

Тепер подивимось, який вигляд матиме заповнена таблиця 1 додатка АМ до декларації з податку на прибуток ТзОВ «Кедр» за II — IV квартали 2011 р. (див. зразок 7).

Зразок 7

Заповнення додатка АМ до декларації з прибутку за II — IV квартали

Дані з рядків А15, Т1 та Н7 таблиці 1 додатка АМ переносяться до інших додатків до декларації з податку на прибуток.

Далі у зразках 8 і 9 показано заповнення таблиць 2 і 3 додатка АМ.

Зразок 8

Заповнення додатка АМ до декларації з прибутку за II — IV квартали

Зразок 9

Заповнення додатка АМ до декларації з прибутку за II — IV квартали

Крім нарахування амортизації, ТзОВ «Кедр» у IV кварталі здійснило ще й витрати на ремонт будинку офісу, що використовується з адміністративною метою. Згідно з п. 146.12 ПКУ 10-процентний ліміт витрат на ремонт становить 1800000 грн (сума умовна). Фактично вартість ремонту — 20000 грн. Оскільки вона перебуває у межах «ремонтного» ліміту, то повністю належить до складу адміністративних витрат.

Заповнюємо додаток АК

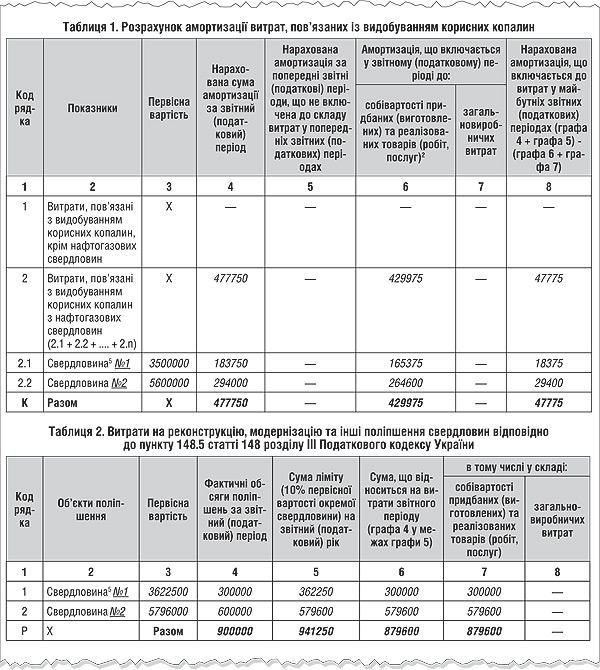

Ще один додаток «не для всіх» — додаток АК. Його подають підприємства, які займаються видобуванням корисних копалин. У декларації за новою формою цей додаток відсутній. Отже, додаток подається у річній декларації за 2011 рік востаннє.

Додаток АК до декларації з податку на прибуток призначено для відображення інформації про операції, що здійснюються згідно з нормами ст. 148 ПКУ «Амортизація витрат, пов'язаних з видобуванням корисних копалин».

Цей додаток складається із двох таблиць. У таблиці 1 додатка АК відображається інформація про амортизацію витрат, пов'язаних з видобуванням корисних копалин. У таблиці 2 додатка АК — інформація про витрати на реконструкцію, модернізацію та інші поліпшення свердловин, які підприємство має право включити до складу витрат згідно з нормами п. 148.5 ПКУ. Суму таких витрат обмежено 10% первісної вартості кожної окремо взятої свердловини. Тобто витрати на реконструкцію, модернізацію та інші поліпшення кожної свердловини можна включити до складу витрат звітного періоду в сумі, що не перевищує 10% первісної вартості цієї самої свердловини.

Таблиця 1 додатка АК за своєю горизонтальною структурою подібна до таблиці 1 додатка АМ: нарахована сума амортизації за звітний період підсумовується з сумою амортизації, нарахованою в минулих періодах, але досі не включеною до складу витрат. Потім отриманий результат розподіляється на кілька частин залежно від призначення:

— амортизація, включена до собівартості придбаних, виготовлених і реалізованих товарів, робіт і послуг;

— амортизація, яку буде включено до складу витрат у майбутніх звітних періодах.

По вертикалі таблицю 1 додатка АК поділено на три частини.

Рядок 1 призначено для відображення витрат, пов'язаних із видобуванням корисних копалини, крім нафтогазових свердловин. Ці витрати відображаються одним рядком, без пооб'єктної деталізації.

Рядок 2 призначено для відображення витрат, пов'язаних з видобуванням корисних копалин із нафтогазових свердловин. Ці витрати деталізують у двох розрізах:

а) у розрізі статей витрат;

б) у розрізі об'єктів витрат — окремих свердловин. Ця інформація відображається безпосередньо у таблиці 1 додатка АК — у рядках 2.1 — 2.n, де n — кількість свердловин. У графі 2 рядків 2.1 — 2.n зазначаються найменування і реквізити свердловин згідно з даними обліку (інвентарних карток тощо);

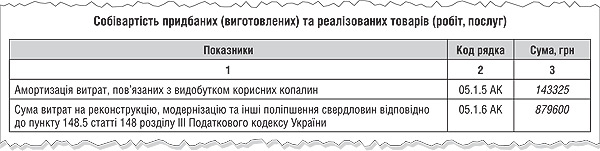

Рядок К — підсумковий. Значення граф рядка К дорівнює сумі показників рядків 1 і 2 за відповідними графами. Значення графи 6 рядка К переноситься до рядка 05.1.5 додатка СВ до декларації з податку на прибуток за 2011 р.

Згідно з п. 148.5 ПКУ платники податку на прибуток мають право протягом звітного податкового року включити до складу витрат будь-які витрати, пов'язані з реконструкцією, модернізацією та іншими поліпшеннями нафтових і газових свердловин, проте суму таких витрат обмежено десятьма відсотками первісної вартості кожної окремої свердловини. Для відображення у звітності таких витрат є таблиця 2 додатка АК.

У ній потрібно відобразити у розрізі окремих свердловин такі показники:

— первісну вартість кожної свердловини (графа 3);

— розрахувати суму 10-процентного ліміту (графа 5);

— навести фактичну суму поліпшень і виділити з неї ту частину, яка є у межах ліміту (графи 4 і 6);

— розподілити загальну суму витрат собівартості (графа 7). Сума чисел з графи 7 таблиці 2 дорівнює числу з графи 6.

Підсумкові числа графи 7 переносяться відповідно до рядка 05.1.6 додатка СВ.

Наведемо приклад заповнення додатка АК за II — IV квартали 2011 року.

Приклад 16. ТОВ «Вега» має дві нафтогазові свердловини №1 і №2 і займається видобуванням нафти і природного газу. Балансова вартість свердловин, що амортизується, на початок II кварталу (на початок періоду у 2011 році) становила 3500000 грн і 5600000 грн відповідно. Ці цифри занесено до колонки 3 таблиці 1 додатка АК.

Ці об'єкти амортизуються згідно з фіксованими ставками амортизації, встановленими п. 148.5 ПКУ. Поточний рік — це сьомий рік експлуатації свердловин, тож цього року потрібно віднести до складу витрат по 7% первісної вартості кожної зі свердловин (але у 2011 році це становить три квартали). Так, річна сума амортизації свердловини №1 становитиме 3500000 грн х 7% = 245000 грн, а річна сума амортизації свердловини №2 становитиме 5600000 х 7% = 392000 грн. Відповідно, квартальні суми становитимуть:

свердловина №1 — 61250 грн;

свердловина №2 — 98000 грн;

всього — 159250 грн за квартал.

У 2011 році три звітних квартали, тому за II — IV квартали річна сума становить 477750 грн.

За аналітичними даними про кількість видобутих і проданих нафти і газу щодо кожної свердловини, а також про залишки видобутих нафти і газу, що рахуються на балансі на кінець IV кварталу, ТОВ «Вега» розподілило загальну суму нарахованої амортизації між проданою кількістю і залишком. Собівартість непроданого залишку нафти на кінець звітного періоду становила 10% від загальної собівартості всіх видобутих нафти і газу. У такій самій пропорції розподіляється і сума амортизації:

а) 90% від загальної суми амортизації віднесено на собівартість проданих нафти і газу, що становило 477750 х 90% = 429975 грн;

б) 10% від загальної суми амортизації (477750 х 10% = 47775 грн) буде включено до складу витрат майбутніх звітних періодів, в яких буде продано залишок нафти, що рахується на балансі ТОВ «Вега» на кінець поточного звітного періоду.

Сума амортизації, що припадає на продані нафту і газ, відображається у колонці 6 таблиці 1 додатка АК. Суму амортизації, що припадає на залишки нафти і газу на кінець звітного періоду, відображено у колонці 8 таблиці 1 додатка АК.

Якщо ми заповнюємо рядок 2 таблиці 1 додатка АК, ми повинні докладно розшифрувати статті і суми витрат, як випливає з тексту виноски 4 додатка АК. Форма такого розшифрування не передбачена, тож платник податків може скласти її у будь-якій формі, скріпивши її підписами відповідальних осіб та печаткою.

У грудні 2011 р. ТОВ «Вега» здійснило модернізацію обох свердловин. На модернізацію свердловини №1 було витрачено 300000 грн, а свердловини №2 — 600000 грн. Ці дані відображено у колонці 4 таблиці 2 додатка АК. Далі у колонці 5 таблиці 2 додатка АК визначено 10% ремонтний ліміт для кожної свердловини. Фактичні витрати на модернізацію свердловини №2 перевищили 10% ліміт, а на модернізацію свердловини №1 — ні. Тож до складу витрат у податковому обліку ми повністю віднесемо фактичні витрати на модернізацію свердловини №1 і ту частину витрат на модернізацію свердловини №2, що не перевищує 10% ліміт. Цю інформацію ми відобразимо у колонці 6 таблиці 2 додатка АК і повністю віднесемо її до складу собівартості реалізованих нафтопродуктів (колонка 7 таблиці 2 додатка АК).

Згідно з абз. 3 п. 148.5 НКУ, сума, на яку фактичні витрати на модернізацію свердловини №2 перевищують 10-процентний ліміт, включається до складу відповідної групи основних засобів як окремий об'єкт свердловини, яка амортизується за нормами, визначеними абзацом першим цього пункту. Це означає, що сума перевищення «ремонтного» ліміту є окремим об'єктом основних засобів тієї самої групи, що і свердловина. Амортизується він за такими самими нормами, які встановлено для самих свердловин. Попри те що ТзОВ «Вега» використовує свердловину №2 вже сьомий рік, на думку редакції, понадлімітну вартість її модернізації воно почне амортизувати у січні 2012 р. за ставкою, передбаченою для першого року експлуатації (див. зразки 10, 11).

Зразок 10

Заповнення додатка АК до деклараціїї з прибутку за II — IV квартали

Зразок 11

Заповнення додатка СВ до рядка 05.1 декларації з прибутку за II — IV квартали (фрагмент)

Заповнюємо додаток АД

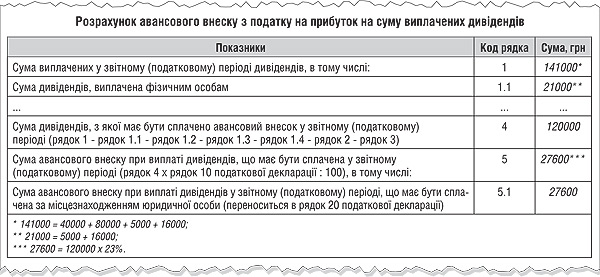

Цей додаток повинні заповнювати підприємства, які нараховують і виплачують дивіденди1. Оскільки роз'яснень з боку контролюючих органів з приводу заповнення цього додатка немає, наведемо свій погляд на підставі норм ПКУ.

Розгляньмо, як нараховується авансовий внесок при виплаті дивідендів та як заповнити додаток АД2 до декларації з прибутку за 2011 рік. Утримання із сум дивідендів у прикладі не розглядатимемо, бо на заповнення додатка АД вони не впливають.

1 Як нараховуються дивіденди та сплачується авансовий внесок розглядається у розділі 7 «Оподаткування дивідендів».

2 У декларації за новою формою це додаток АВ, потрібно зазначити, що сам додаток не змінено.

Приклад 17. Підприємство «Альфа» у IV кварталі 2011 року мало такі операції з дивідендами (протягом 2011 року операції з нарахування та виплатою дивідендів були відсутні):

нараховано й виплачено дивіденди засновникам (нарахування і виплата відбуваються в один день — умовно):

а) юридичній особі «Бета» у розмірі 40000 грн включається до р. 1 додатка АД;

б) фізичній особі Iванову А. у розмірі 5000 грн включається до р. 1 та р. 1.1 додатка АД;

в) нерезиденту підприємству «Альфа +» у сумі 10000 дол., що на момент нарахування дивідендів становило 80000 грн. Гривневий еквівалент, тобто 80000 грн, включається до р. 1 додатка АД (облік курсових різниць у цьому випадку не розглядаємо);

г) нерезиденту фізичній особі у сумі 2000 дол., що на момент нарахування дивідендів становило 16000 грн. Гривневий еквівалент, тобто 16000 грн, включається до р. 1 та р. 1.1 додатка АД (облік курсових різниць у цьому випадку не розглядаємо).

Прибуток підприємства «Альфа» оподатковується за ставкою 23%. Філій підприємство «Альфа» не має (див. зразок 12).

Зразок 12

Заповнення додатка АД до декларації з прибутку за II — IV квартали (фрагмент)

Таблиця 8

Розподіл витрат

|

|

|

|

|

|

|

|

|

|||

|

|

Виробнича собівартість готової продукції, у т. ч.: |

|

|

|

| — молочні суміші |

|

|

|

|

| — соки |

|

|

|

|

|

|

Амортизація, у т. ч.: |

|

|

|

| — лінії №1 |

|

|

|

|

| — лінії №2 |

|

|

|

|

| — фасувальної лінії |

|

|

|

|

|

|

Собівартість разом (р. 1 + р. 2) |

|

|

|

|

|

Адміністративні витрати |

|

|

|

|

|

Разом (р. 3 + р. 4) |

|

|

|

Окремо хочемо звернути увагу, що додаток АД має заповнювати й материнська компанія, яка відповідно до ч. «г» пп. 153.3.5 ПКУ з метою оподаткування «...веде наростаючим підсумком облік дивідендів, отриманих нею від інших осіб, та дивідендів, сплачених на користь власників корпоративних прав такої материнської компанії, та відображає у податковій звітності такі дивіденди в порядку, визначеному центральним податковим органом». Про це свідчить і виноска за номером 2 в самому додатку АД, де зазначено, що рядки 1, 1.1, 1.2, 1.3, 1.4 та 2 додатка АД заповнюються материнською компанією наростаючим підсумком починаючи з 01.04.2011 р. Тобто незалежно від того, чи материнська компанія нараховує дивіденди і має сплачувати авансовий внесок з прибутку їх при виплаті, чи ні, вона має заповнювати додаток АД, де відображатиме суми як отриманих, так і нарахованих дивідендів. Якщо сума виплат нарахованих «мамою» дивідендів перевищує суму отриманих такою «мамою» дивідендів, то дивіденди, нараховані і сплачені в межах такого перевищення, підлягають оподаткуванню за правилами, встановленими пп. 153.3.2 ПКУ. Тобто на них вже треба буде нараховувати авансовий внесок з податку на прибуток.

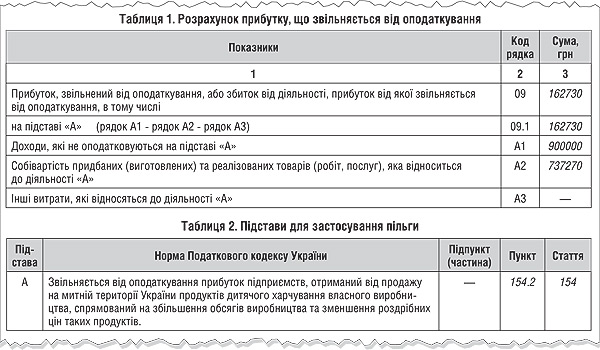

Заповнюємо додаток ПЗ

Не весь прибуток, визначений платником відповідно до положень ПКУ, підлягає оподаткуванню. Розрахунок прибутку, звільненого від оподаткування, відображається у Додатку ПЗ1. У новій формі декларації з прибутку Додаток ПЗ не змінився.

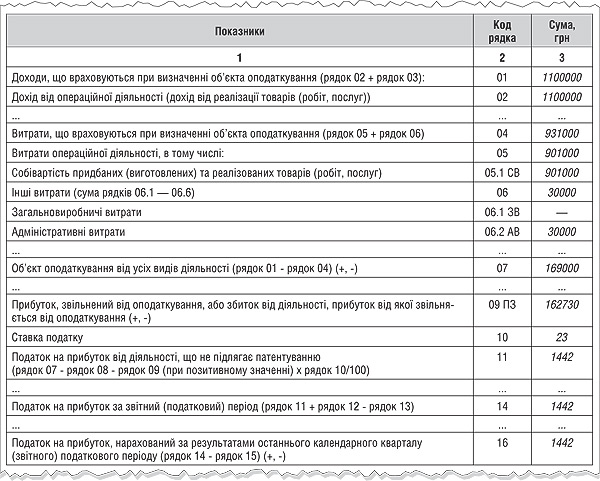

Відображення у звітності

Формою декларації передбачено алгоритм визначення об'єкта оподаткування:

1) у рядку 01 декларації формуються доходи звітного періоду;

2) у рядку 04 — витрати, що враховуються при визначенні об'єкта оподаткування;

3) у рядку 07 — об'єкт оподаткування від усіх видів діяльності, який отримується шляхом зменшення доходів звітного періоду на суму витрат (рядок 01 — рядок 04) (+, -).

Але є платники, в яких не вся сума рядка 07 підлягає оподаткуванню. З цього рядка вилучається прибуток від діяльності, що підлягає патентуванню (з урахуванням п. 152.2 ПКУ), а також прибуток від операцій, звільнених від оподаткування. Операції, звільнені від оподаткування, наведено у ст. 154 та пп. 15 — 19 підрозділу 4 розділу ХХ ПКУ.

Результати від здійснення звільненої діяльності відображають у додатку ПЗ. Якщо підприємство здійснює декілька видів такої діяльності, у цьому додатку визначають фінрезультат від кожного з них окремо. Для цього додатком передбачено підстави звільнення.

Платник відображає підстави для застосування пільг у таблиці 2 додатка, а розрахунок результатів діяльності за кожним видом — у таблиці 1.

Приклад 18. У IV кварталі підприємство — виробник продуктів дитячого харчування отримало дохід від реалізації соків (оподатковувана діяльність) у сумі 200 тис. грн та дохід від реалізації молочних сумішей (звільнення від оподаткування за п. 154.2 ПКУ2) у сумі 900 тис. грн. За даними бухгалтерського обліку:

— амортизація ОЗ становила 51 тис. грн, у т. ч.:

1) виробнича лінія №1 (для виробництва молочних сумішей) — 16 тис. грн;

1 Пільги з податку на прибуток розглядаються у розділі 8 «Звільнення від оподаткування».

2 Перелік спеціальних продуктів дитячого харчування власного виробництва, від реалізації яких прибуток підприємств на митній території України звільняється від оподаткування, затверджений постановою КМУ від 08.08.97 р. №859.

2) виробнича лінія №2 (для виготовлення соків) — 9 тис. грн;

3) частково використаних в оподатковуваній та звільненій діяльності (фасувальна лінія) — 26 тис. грн.

Амортизація виробничих ліній №1 і №2 у бухгалтерському обліку включається до собівартості відповідних видів готової продукції, а амортизація фасувальної лінії — до нерозподілених постійних загальновиробничих витрат (які за п. 11 П(С)БО 16 відносяться до собівартості реалізованої продукції);

— витрати звітного періоду дорівнювали 880 тис. грн, у т. ч.:

1) собівартість реалізованих молочних сумішей (звільнено від оподатковування) — 700 тис. грн (без урахування амортизації);

2) собівартість реалізованих соків (оподатковувана діяльність) — 150 тис. грн (без урахування амортизації);

3) адміністративні витрати, пов'язані з оподатковуваною діяльністю, які відповідно до п. 17 П(С)БО 16 не включаються до собівартості продукції, — 30 тис. грн.

У прикладі всі суми взято без ПДВ (умовно).

З метою оподаткування та заповнення декларації, на нашу думку, слід здійснити такі розрахунки:

1. Визначається співвідношення доходу від звичайної діяльності, яка підлягає оподаткуванню, до загального доходу (К):

К = 200 : (200 + 900) = 0,182.

2. Щодо розрахунку частки амортизації зауважимо таке: розподілу підлягає не вся амортизація, а лише за тими об'єктами, які використовуються одночасно для оподатковуваної та звільненої діяльності. Тобто у такому розподілі не бере участі амортизація виробничих ліній №1 і №2 — адже це є прямі витрати, що повністю включаються до собівартості певних видів продукції. Отже, розрахунок має бути таким:

Азвич = К х А = 0,182 х 26 тис. грн = 4,73 тис. грн;

Азвіл = 26 тис. грн - 4,73 тис. грн = 21,27 тис. грн.

Далі додаємо пряму амортизацію:

Азвич = 4,73 тис. грн + 9 тис. грн = 13,73 тис. грн;

Азвіл = 21,27 тис. грн + 16 тис. грн = 37,27 тис. грн.

3. У податковому обліку до витрат операційної діяльності відноситься собівартість реалізованої продукції, у т. ч. молочних сумішей та соків, а ось адмінвитрати хоч і відносяться до складової витрат операційної діяльності, дата визнання таких витрат буде іншою. Згідно з п. 138.4 ПКУ собівартість реалізованої продукції визнається витратами у періоді здійснення продажу (визнання доходу), а інші витрати за п. 138.5 ПКУ — у періоді їх понесення.

4. Розподіл витрат показано у таблиці 8.

Бухгалтерський та податковий облік операцій подано у таблиці 9.

Таблиця 9

Бухгалтерський та податковий облік операцій

|

|

|

|

|

|

||

|

|

|

|

|

|||

|

|

Формування виробничої собівартості реалізованої продукції: | |||||

| — молочні суміші |

26 |

23 |

16000 |

— |

— |

|

| — соки |

26 |

23 |

9000 |

— |

— |

|

|

|

Віднесення до собівартості амортизації фасувальної лінії |

|

|

|

|

|

|

|

Адмінвитрати |

|

|

|

|

|

|

|

Реалізація продукції: | |||||

| — молочні суміші (відповідно до пп. 197.1.1 ПКУ звільнено від ПДВ) |

|

|

|

|

|

|

| — соки (з ПДВ) |

701 |

641 |

40000 |

— |

— |

|

|

|

Визначення фінрезультату: | |||||

| — списання собівартості реалізованої продукції (700000 + 16000 + 150000 + 9000 + 26000 = 901000) |

791 |

901 |

901000 |

— |

— |

|

| — списання адмінвитрат |

|

|

|

|

|

|

| — списання у дохід вартості реалізації (900000 + 200000) |

|

|

|

|

|

|

|

|

Отримано кошти за відвантажену продукцію разом (900000 + 240000) |

|

|

|

|

|

| * Витрати визнаються на момент реалізації. | ||||||

За умовами наведеного вище прикладу таблиці 1 і 2 додатка ПЗ декларації за II — IV квартали заповнюють таким чином (див. зразок 13).

Заповнюються також:

додаток СВ (цей додаток подається у складі декларації у 2011 р. востаннє). У ньому відображають структуру всіх витрат, що формують собівартість виготовленої продукції: як оподатковуваної, так і звільненої від оподаткування, тобто розшифровується структура загальної собівартості реалізованої продукції у сумі 850 тис. грн (700 + 150), а у рядку 05.1.3 АМ — амортизацію ліній №1 і №2 у розмірі 25 тис. грн (16 + 9) та амортизацію фасувальної лінії у сумі 26 тис. грн. Це, своєю чергою, потребує заповнення додатка АМ. Підсумок (850 + 51 = 901 тис. грн) наводять у рядку 05.1 додатка і переносять до рядка 05.1 СВ декларації;

додаток АМ. Відображає, зокрема, структуру нарахованої амортизації у розрізі груп ОЗ та методів нарахування амортизації, при цьому значення графи 6 рядка А15 таблиці 1 (для нашого прикладу це 51 тис. грн) переноситься до рядка 05.1.3 АМ додатка СВ;

додаток АВ (цей додаток подається у складі декларації у 2011 р. востаннє). У ньому відображають адмінвитрати, залежно від їх виду заповнюють відповідні рядки від 06.2.1 до 06.2.12, а підсумок (у нашому випадку — 30 тис. грн) заносять до рядка 06.2 цього додатка і з нього переносять до рядка 06.2 АВ декларації (рядок 06.1 декларації за новою формою).

З урахуванням даних додатків ПЗ, СВ, АМ, АВ декларацію за II — IV квартали заповнюємо так, як показано на зразку 14).

Зразок 13

Заповнення додатка ПЗ до декларації з прибутку за II — IV квартали

Зразок 14

Заповнення декларації з прибутку за II — IV квартали (фрагмент)

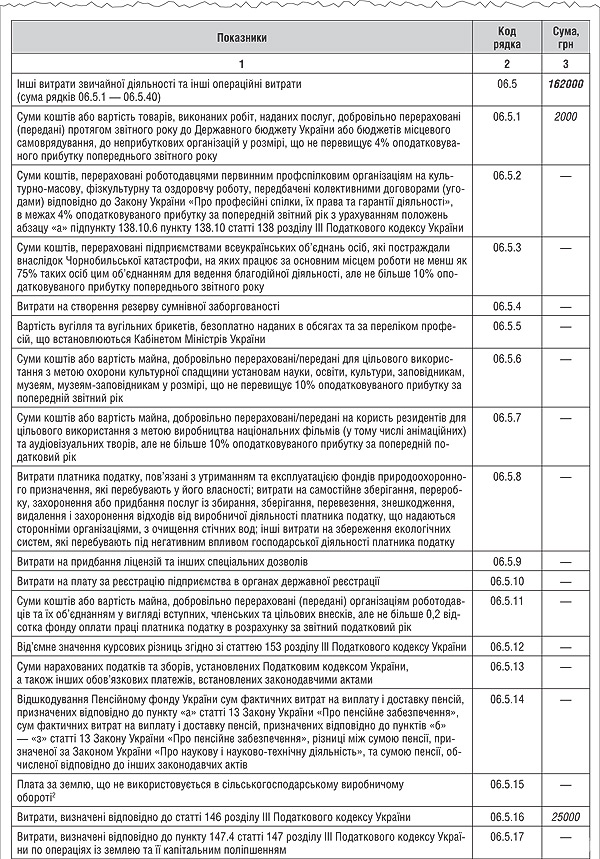

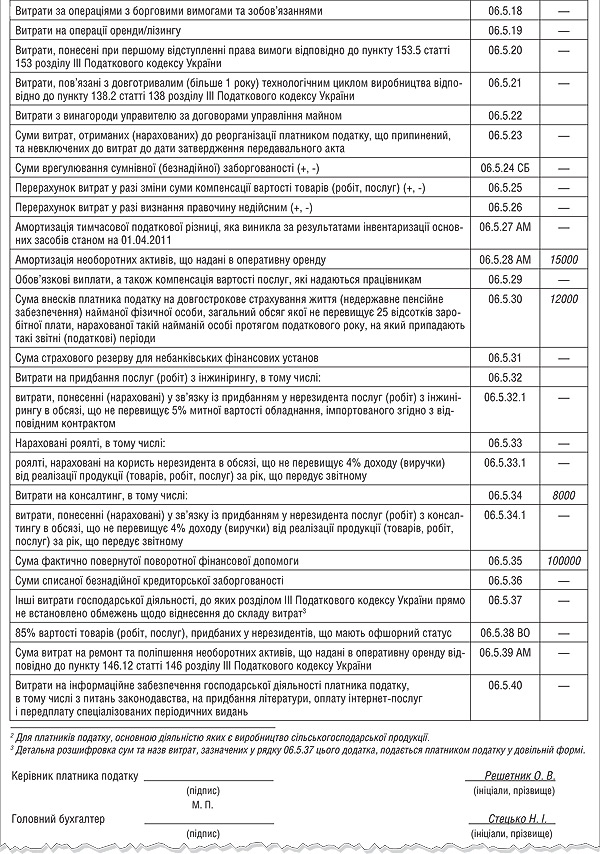

Додаток IВ — «Iнші витрати»

Для заповнення додатка IВ «Iнші витрати звичайної діяльності та інші операційні витрати» беремо інформацію із субрахунків рахунка 94 «Iнші витрати операційної діяльності», а також рахунків 95 і 97 за звітний період. У новій формі додаток IВ майже не змінився. Лише були трохи підкориговані коди рядків.

Для заповнення додатка IВ керуємось пп. 138.10.6 ПКУ, а також іншими його нормами (у декларації за новою формою це додаток IВ до рядка 06.4 декларації. Додаток зазнав невеликих, скоріше «косметичних», змін).

Рядок 06.5.1 «Суми коштів або вартість товарів, виконаних робіт, наданих послуг, добровільно перераховані (передані) протягом звітного року до Державного бюджету України або бюджетів місцевого самоврядування, до неприбуткових організацій у розмірі, що не перевищує 4% оподатковуваного прибутку попереднього звітного року» (рах. 949) (у новому додатку IВ — рядок 06.4.1)

Щодо заповнення цього рядка наголосимо: підприємство мусить мати підтвердження, що неприбуткова організація, якій перераховано кошти, включена до реєстру неприбуткових організацій. Не зайве підшити до копії декларації лист з проханням про надання допомоги від отримувача коштів (пп. «а» пп. 138.10.6 ПКУ).

Приклад 19. У 2010 році сума прибутку підприємства становила 100000 грн, тому не більш ніж 4000 грн у 2011 році можна витратити на допомогу неприбутковим чи бюджетним організаціям. Тобто якщо, приміром, будівельна організація на прохання міської ради відремонтувала у II кварталі фасад будинку на 10000 грн, то 4000 грн можна віднести до витрат, а решта 6000 грн будуть витратами лише у бухобліку. Крім того, в наступних III, IV кварталах 2011 року не вдасться скористатися податковими витратами при пожертві неприбутковим організаціям.

Рядок 06.5.2 «Суми коштів, перераховані роботодавцями первинним профспілковим організаціям на культурно-масову, фізкультурну та оздоровчу роботу, передбачені колективними договорами (угодами) відповідно до Закону України «Про професійні спілки, їх права та гарантії діяльності», у межах 4% оподатковуваного прибутку за попередній звітний рік з урахуванням положень абзацу «а» підпункту 138.10.6 статті 138 розділу III Податкового кодексу України» (рах. 949) (у новому додатку IВ — рядок 06.4.2)

Якщо перерахувати кошти бюджетній чи неприбутковій організації з правом на податкові витрати можна лише за наявності прибутку в минулому році, то профспілці можна перерахувати кошти за наявності прибутку навіть чотири роки тому (пп. «б» пп. 138.10.6 ПКУ). Але якщо кошти у розмірі 4% прибутку минулого року витрачено на доброчинність, то кошти, перераховані профспілці, будуть витратами лише у бухобліку.

Рядок 06.5.3 «Суми коштів, перераховані підприємствами всеукраїнських об'єднань осіб, які постраждали внаслідок Чорнобильської катастрофи, на яких працює за основним місцем роботи не менш як 75% таких осіб цим об'єднанням для ведення благодійної діяльності, але не більше 10% оподатковуваного прибутку попереднього звітного року» (у новому додатку IВ — рядок 06.4.3)

До цього рядка підприємства всеукраїнських об'єднань осіб, які потерпіли внаслідок Чорнобильської катастрофи, на яких працює за основним місцем роботи не менш як 75% таких осіб, впишуть кошти, перераховані об'єднанням для ведення благодійної діяльності, але не більше 10% оподатковуваного прибутку попереднього звітного року (пп. «в» пп. 138.10.6 ПКУ).

Рядок 06.5.4 «Витрати на створення резерву сумнівної заборгованості» (у новому додатку IВ — рядок 06.4.4)

Нагадаємо, що резерв сумнівних боргів формується (або уточнюється) на дату балансу (п. 7 П(С)БО 10). Оскільки звітним періодом є календарний рік (а квартальна фінансова звітність — проміжною звітністю), нараховувати РСЗ треба на дату балансу, тобто наприкінці звітного року (станом на 31.12.2011 р.).

Підприємство зобов'язане створити РСЗ у тих випадках, коли в обліку є сумнівна дебіторська заборгованість.

Не створюється РСЗ щодо дебіторської заборгованості: придбаної у складі боргів, призначеної для продажу, а також довгострокової та безнадійної.

Отже, заповнити цей рядок у декларації підприємство зможе у річній звітності за II — IV квартали 2011 року (пп. «г» пп. 138.10.6 ПКУ).

У рядках 06.5.6 та 06.5.7 (у новому додатку IВ — рядки 06.4.6, 06.4.7) відображають 10% коштів, перерахованих:

1) на користь резидентів для цільового використання з метою виробництва національних фільмів (у т. ч. анімаційних) та аудіовізуальних творів (пп. «е» пп. 138.10.6 ПКУ);

2) для цільового використання з метою охорони культурної спадщини установам науки, освіти, культури, заповідникам, музеям, музеям-заповідникам (субрах. 949) (пп. «д» пп. 138.10.6 ПКУ).

Рядок 06.5.8 «Витрати платника податку, пов'язані з утриманням та експлуатацією фондів природоохоронного призначення» (у новому додатку IВ — рядок 06.4.8)

Тут без жодного обмеження щодо сум підприємство відобразить витрати:

1) пов'язані з утриманням та експлуатацією фондів природоохоронного призначення, які перебувають у його власності;

2) на самостійне зберігання, переробку, захоронення або придбання послуг зі збирання, зберігання, перевезення, знешкодження, видалення та захоронення відходів від виробничої діяльності платника податку, що надаються сторонніми організаціями, з очищення стічних вод;

3) на збереження екологічних систем, які перебувають під негативним впливом господарської діяльності платника податку (пп. «є» пп. 138.10.6 ПКУ).

Але зазначимо, що у разі податкової перевірки фахівці ДПАУ зобов'язані звернутися до органу при Кабміні, чий експертний висновок буде підставою для підтвердження понесених витрат.

Рядок 06.5.9 «Витрати на придбання ліцензій та інших спеціальних дозволів» (у новому додатку IВ — рядок 06.4.9)

Якщо підприємство придбаває ліцензію, вартість та строк використання якої не відповідає ознакам ОЗ і яка не підлягає амортизації у складі групи НА, то витрати на отримання такої ліцензії знайдуть відображення у рядку 06.5.9 (пп. «ж» пп. 138.10.6 ПКУ). У бухобліку такі витрати відобразяться на рахунках 92 або 94.

Рядок 06.5.10 «Витрати на плату за реєстрацію підприємства в органах державної реєстрації» (у новому додатку IВ — рядок 06.4.10)

Як бачимо, ПКУ передбачено окремий рядок для відображення витрат на реєстрацію підприємства. Тобто якщо раніше бухгалтер замислювався, чи можна відносити витрати на реєстрацію підприємства до ВВ, то тепер для них передбачено рядок у додатку IВ (у бухобліку це рахунок 92).

Рядок 06.5.11 «Суми коштів або вартість майна, добровільно перераховані (передані) організаціям роботодавців та їх об'єднанням у вигляді вступних, членських та цільових внесків, але не більше 0,2 відсотка фонду оплати праці платника податку в розрахунку за звітний податковий рік» (у новому додатку IВ — рядок 06.4.11)

Цей рядок заповнить, мабуть, невелика кількість підприємств, які є членами асоціацій роботодавців, на підставі даних субрах. 949 або рах. 92.

Рядок 06.5.12 «Від'ємне значення курсових різниць згідно зі статтею 153 розділу III Податкового кодексу України» (у новому додатку IВ — рядок 06.4.12)

При заповненні цього рядка керуємося пп. 153.1.3 ПКУ та П(С)БО 21 «Вплив змін валютних курсів» і використовуємо дані субрах. 945 «Втрати від операційної курсової різниці».

Рядок 06.5.13 «Суми нарахованих податків та зборів, установлених Податковим кодексом України, а також інших обов'язкових платежів, встановлених законодавчими актами» (у новому додатку IВ — рядок 06.4.13)

Які податки вписуємо до цього рядка? Згідно зі cт. 9 ПКУ, це, зокрема:

1) акцизний податок;

2) збір за першу реєстрацію транспортного засобу;

3) екологічний податок;

4) рентна плата за транспортування нафти і нафтопродуктів магістральними нафтопроводами та нафтопродуктопроводами, транзитне транспортування трубопроводами природного газу та аміаку територією України;

5) рентна плата за нафту, природний газ і газовий конденсат, що видобуваються в Україні;

6) плата за користування надрами;

7) плата за землю;

8) збір за користування радіочастотним ресурсом України;

9) збір за спеціальне використання води;

10) збір за спеціальне використання лісових ресурсів;

11) збір на розвиток виноградарства, садівництва і хмелярства;

12) мито.

У бухобліку це рахунок 92 (п. 18 П(С)БО 16).

Рядок 06.5.14 «Відшкодування Пенсійному фонду України сум фактичних витрат на виплату і доставку пенсій, призначених відповідно до пункту «а» статті 13 Закону України «Про пенсійне забезпечення», сум фактичних витрат на виплату і доставку пенсій, призначених відповідно до пунктів «б» — «з» статті 13 Закону України «Про пенсійне забезпечення», різниці між сумою пенсії, призначеної за Законом України «Про наукову і науково-технічну діяльність», та сумою пенсії, обчисленої відповідно до інших законодавчих актів» (у новому додатку IВ — рядок 06.4.14)

Цей рядок заповняють підприємства, де працівники достроково виходять на пенсію у зв'язку зі шкідливими умовами праці згідно ч. 3 пп. «в» пп. 138.10.4 ПКУ. Приміром, асфальтобетонний завод у цьому рядку проставить витрати на виплату і доставку пенсії варильнику бітуму (субрах. 949).

Рядок 06.5.15 «Плата за землю, що не використовується в сільськогосподарському виробничому обороті» (у новому додатку IВ — рядок 06.4.15)

Як зазначено у поясненні до додатка, цей рядок заповнять сільгосптоваровиробники.

Рядок 06.5.16 «Витрати, визначені відповідно до статті 146 розділу III Податкового кодексу України» (у новому додатку IВ — рядок 06.4.16)

До цього рядка включаються, зокрема, такі витрати:

1) витрати у вигляді суми перевищення балансової вартості ОЗ чи НА над продажною вартістю (чи вартістю іншого відчуження);

2) витрати у вигляді суми перевищення первісної вартості невиробничих ОЗ над доходами від продажу (чи іншого відчуження);

3) інші витрати, передбачені ст. 146 ПКУ.

Рядок 06.5.17 «Витрати, визначені відповідно до пункту 147.4 статті 147 розділу III Податкового кодексу України по операціях із землею та її капітальним поліпшенням» (у новому додатку IВ — рядок 06.4.17)

До цього рядка впишемо незамортизовану вартість капітальних поліпшень проданої (відчуженої іншим чином) земельної ділянки (субрах. 976).

Рядок 06.5.18 «Витрати за операціями з борговими вимогами та зобов'язаннями» (у новому додатку IВ — рядок 06.4.18)

Нагадаємо, що відповідно до пп. 153.4.3 ПКУ суми процентів за борговими цінними паперами, емітованими платником податку, включаються до складу його витрат у податковий період, протягом якого була здійснена або мала бути здійснена виплата таких процентів (субрах. 952).

Рядок 06.5.19 «Витрати на операції оренди/лізингу» (у новому додатку IВ — рядок 06.4.19)

До цього рядка на підставі пп. 138.12.1 ПКУ впишемо, зокрема, суму орендної плати. Увага: амортизація переданих в оренду ОЗ вписується до рядка 06.5.28 (у додатку IВ нової форми рядок, в якому відображалась амортизація переданих в оренду ОЗ, — відсутній). У бухобліку це відповідні витратні рахунки.

Рядок 06.5.20 «Витрати, понесені при першому відступленні права вимоги відповідно до пункту 153.5 статті 153 розділу III Податкового кодексу України» (у новому додатку IВ — рядок 06.4.20)

Вписуємо витрати, понесені платником податку — першим кредитором, при першому відступленні зобов'язань, які визначаються:

1) у розмірі договірної (контрактної) вартості товарів, робіт, послуг, за якими виникла заборгованість;

2) за фінансовими кредитами — у розмірі заборгованості за даними бухгалтерського обліку на дату здійснення такого відступлення відповідно до вимог цього Кодексу;

3) за іншими цивільно-правовими договорами — у розмірі фактичної заборгованості, що відступається.

Рядок 06.5.21 «Витрати, пов'язані з довготривалим (більше 1 року) технологічним циклом виробництва відповідно до пункту 138.2 статті 138 розділу III Податкового кодексу України» (у новому додатку IВ — рядок 06.4.21)

Процитуємо норму ПКУ: «У разі якщо платник податку здійснює виробництво товарів, виконання робіт, надання послуг з довготривалим (більше одного року) технологічним циклом виробництва за умови, що договорами, укладеними на виробництво таких товарів, виконання робіт, надання послуг, не передбачено поетапної їх здачі, до витрат звітного податкового періоду включаються витрати, пов'язані з виробництвом таких товарів, виконанням робіт, наданням послуг у цьому періоді».

Можемо припустити, що, оскільки дохід за довгостроковим контрактом визнається розрахунковим шляхом згідно з п. 137.3 ПКУ незалежно від моменту продажу продукції, законодавець передбачив цей рядок відповідно до п. 138.2 ПКУ для того, щоб визначити об'єкт оподаткування. А оскільки ще невідомо, скільки коштів фактично буде витрачено за кожною статтею собівартості довгострокового контракту (це буде відомо після завершення контракту), то наразі немає сенсу передчасно розподіляти цю розрахункову величину витрат за статтями собівартості. Крім того, предмет контракту ще не продано, а витрати визнавати треба. Тож цілком слушно показати цю суму витрат у складі інших витрат. Хоча автори декларації упустили тут можливість розшифрування цих витрат за окремими статтями.

Рядок 06.5.22 «Витрати з винагороди управителю за договорами управління майном» (у новому додатку IВ — рядок 06.4.22)

Цей вид витрат передбачено пп. 153.13.3 ПКУ, яким встановлено, що до складу витрат в окремому обліку відносять винагороду управителю майна. Рядок заповняють підприємства, що передають своє майно у довірче управління.

Рядок 06.5.23 «Суми витрат, отриманих (нарахованих) до реорганізації платником податку, що припинений, та не включених до витрат до дати затвердження передавального акта» (у новому додатку IВ — рядок 06.4.23)

Податковий кодекс України передбачає можливість включити витрати, не враховані до реорганізації (наприклад, платник припинив дочірні підприємства, але не всі витрати було включено, див. пп. 153.15 ПКУ).

Рядок 06.5.24 СБ «Суми врегулювання сумнівної (безнадійної) заборгованості (+, -)» (у новому додатку IВ — рядок 06.4.24)

Цей рядок підприємство відображає за даними додатка СБ «Суми врегулювання сумнівної (безнадійної) заборгованості». Таке коригування витрат і слід показати у рядку 06.5.24 додатка IВ.

Рядок 06.5.25 «Перерахунок витрат у разі зміни суми компенсації вартості товарів (робіт, послуг) (+, -)» (у новому додатку IВ — рядок 06.4.25)

Назва цього рядка передбачає можливість врахування у складі інших витрат зміни компенсації вартості, причому як у бік збільшення, так і в бік зменшення.

Рядок 06.5.26 «Перерахунок витрат у разі визнання правочину недійсним (+, -)» (у новому додатку IВ — рядок 06.4.26)

Законодавець передбачив і такий рядок у додатку (нагадаємо, що йдеться про правочин, недійсність якого встановлено законом. У цьому разі визнання такого правочину недійсним судом не вимагається).

Рядок 06.5.27 АМ «Амортизація тимчасової податкової різниці, яка виникла за результатами інвентаризації основних засобів станом на 01.04.2011» (у новому додатку IВ — рядок 06.4.27)

Назва рядка говорить сама за себе. Цифра береться з графи 4 рядка Т1 таблиці 1 додатка АМ.

Рядок 06.5.28 АМ «Амортизація необоротних активів, що надані в оперативну оренду»

Заповнюється з графи 10 рядка А 15 таблиці 1 додатка АМ (у додатку IВ за новою формою зміст цього рядка відсутній).

Рядок 06.5.29 «Обов'язкові виплати, а також компенсація вартості послуг, які надаються працівникам» (у новому додатку IВ — рядок 06.4.28)

Тут ми запишемо всі наші соціальні пакети, які надаються працівникам підприємства. Нагадаємо, що такі витрати підприємство мусить підтвердити колдоговором.

Тобто якщо керівник шанує своїх менеджерів і надає їм оздоровчі путівки до Шацька (щоб поїли свіжих чорниць і поліпшили зір), то віднести вартість такої путівки до витрат підприємство може лише за умови передбачення відповідної пільги у колдоговорі.

Рядок 06.5.30 «Сума внесків платника податку на довгострокове страхування життя (недержавне пенсійне забезпечення) найманої фізичної особи, загальний обсяг якої не перевищує 25 відсотків заробітної плати, нарахованої такій найманій особі протягом податкового року, на який припадають такі звітні (податкові) періоди» (у новому додатку IВ — рядок 06.4.29)

Але законодавець зменшив суму, яку працедавець може перерахувати до недержавного пенсійного фонду, з 25 до 15%, що вказано в абз. 2 п. 142.2 ПКУ (з урахуванням п. 11 підрозділу ХХ ПКУ).

Рядок 06.5.31 «Сума страхового резерву для небанківських фінансових установ» (у новому додатку IВ — рядок 06.4.30)

Сюди кредитні спілки, ломбарди, лізингові компанії, довірчі товариства, страхові компанії, установи накопичувального пенсійного забезпечення, інвестиційні фонди та компанії й інші юридичні особи, виключним видом діяльності яких є надання фінансових послуг, впишуть суми у межах 10 відсотків суми боргових вимог, а саме: сукупних зобов'язань дебіторів такої небанківської фінансової установи на останній робочий день звітного податкового періоду (абз. 3 пп. 159.2.2 ПКУ). Як ми зазначали вище, логічно цей рядок заповнити вперше у декларації за II — IV квартали 2011 року.

Рядок 06.5.32 «Витрати на придбання послуг (робіт) з інжинірингу» (у новому додатку IВ — рядок 06.4.31)

Нагадаємо, що законодавець у пп. 139.1.14 ПКУ обмежив віднесення до податкових витрат вартості інжинірингових послуг, придбаних у нерезидента, обсягом, що не перевищує 5 відсотків митної вартості імпортованого обладнання, а додаткові обмеження встановлено пп. 139.1.15 ПКУ.

Рядок 06.5.33 «Нараховані роялті» (у новому додатку IВ — рядок 06.4.32)

Цей рядок заповнять підприємства, які виплачують авторську винагороду за використання авторських прав на будь-які твори літератури, мистецтва, науки, включаючи кінофільми, записи для радіомовлення і телебачення та відеокасети, будь-якого патенту, товарного знака, креслень або моделі, схеми, комп'ютерної програми, секретної формули або процесу, чи за використання або надання права використання промислового, комерційного або наукового обладнання, чи за інформацію щодо промислового, комерційного або наукового досвіду («ноу-хау»). Якщо роялті сплачено нерезиденту, витрати включаються у межах 4% обсягу реалізації минулого року з урахуванням обмежень, встановлених ч. 2 пп. 140.1.2 ПКУ, зокрема заборонено включати до складу податкових витрат виплату роялті нерезиденту, який має офшорний статус.

Нагадуємо також, що згідно з пп. 140.1.2 ПКУ не включаються до складу податкових витрат роялті, виплачені:

1) юридичній особі, яка звільнена від сплати податку на прибуток відповідно до ст. 154 ПКУ чи сплачує податок на прибуток за ставкою іншою ніж 23% (у 2012 році — 21%);

2) особі, що сплачує податок на прибуток у складі інших податків, крім фізосіб.

Рядок 06.5.34 «Витрати на консалтинг» (у новому додатку IВ — рядок 06.4.33)

Кошти, сплачені вітчизняним спеціалістам, будуть відображені у додатку повністю згідно пп. «г» пп. 138.10.2 ПКУ, а ось суми, сплачені нерезиденту, обмежуються 4% доходу від реалізації продукції (товарів, робіт, послуг) (за мінусом ПДВ та акцизного податку) за рік, що передує звітному (пп. 139.1.13 ПКУ). Але увага! Не включаються у повному обсязі витрати, понесені (нараховані) у звітному періоді у зв'язку з придбанням у нерезидента послуг (робіт) з консалтингу, маркетингу, реклами, у разі якщо особа, на користь якої здійснюються відповідні платежі, є нерезидентом, що має офшорний статус, на підставі абз. 2 пп. 139.1.13 ПКУ.

Рядок 06.5.35 «Сума фактично повернутої поворотної фінансової допомоги» (у новому додатку IВ — рядок 06.4.34)

До цього рядка буде вписано повернуту протягом звітного періоду неплатникові податку на прибуток фінансову допомогу.

Рядок 06.5.37 «Iнші витрати господарської діяльності, до яких розділом III Податкового кодексу України прямо не встановлено обмежень щодо віднесення до складу витрат» (у новому додатку IВ — рядок 06.4.39)

У примітці до заповнення рядка передбачається подавати розшифрування понесених витрат за довільною формою (у додатку за новою формою вимога щодо розшифрування витрат відсутня). Важко прокоментувати, які витрати слід вписати до цього рядка, наприклад, це будуть витрати щодо планування нових видів діяльності, які прямо не прописано в інших рядках цього додатка.

Рядок 06.5.38 «85% вартості товарів (робіт, послуг), придбаних у нерезидентів, що мають офшорний статус» (у новому додатку IВ — рядок 06.4.37)

Нагадаємо, що згідно з п. 161.2 ПКУ витрати платників податку на оплату вартості товарів (робіт, послуг), придбаних від нерезидентів, які мають офшорний статус, включаються до складу їхніх витрат у сумі, що становить 85 відсотків вартості цих товарів (робіт, послуг) (додатково див. розділ 6 «Особливості оподаткування нерезидентів»).

Рядок 06.5.39 «Сума витрат на ремонт та поліпшення необоротних активів, що надані в оперативну оренду відповідно до пункту 146.12 статті 146 розділу III Податкового кодексу України» (у новому додатку IВ — рядок 06.4.38)

До цього рядка переносять числові значення гр. 9 рядка 1 таблиці 3 додатка АМ. При цьому у таблиці 2 нового додатка АМ такі дані окремо не виділяються.

Рядок 06.5.40 «Витрати на інформаційне забезпечення господарської діяльності платника податку, в тому числі з питань законодавства, на придбання літератури, оплату інтернет-послуг і передплату спеціалізованих періодичних видань» (у новому додатку IВ — рядок 06.4.36)

До цього рядка слід вписати витрати на оплату інтернет-послуг, придбання спеціалізованої літератури, зокрема «Дебету-Кредиту».

Приклад 20. ТзОВ «Радогаст», яке займається будівельними роботами (балансова вартість ОЗ підприємства станом на 1 січня 2011 року становить 2000000 грн), торік отримало 100000 грн прибутку. Підприємство не лише веде будівництво власними силами, а й надає в оренду будівельну техніку. У IV кварталі підприємство понесло такі витрати, які підлягають відображенню у додатку IВ:

1) надало допомогу товариству «Просвіта» (неприбуткова організація) у сумі 2000 грн (що не перевищує 4% оподатковуваного прибутку минулого року);

2) нарахувало амортизацію будівельної техніки, що здається в оренду, в сумі 15000 грн;

3) провело ремонт ОЗ у межах 10% ліміту (поточний ремонт приміщення їдальні) на суму 25000 грн (роботи виконував СПД на загальній системі — неплатник ПДВ);

4) сплатило за договором довгострокового страхування життя 12000 грн (вклалося у 15% ліміт дозволених податкових витрат, див. п. 11 підрозділу 4 розділу ХХ ПКУ);

5) отримало постуги аудиту діяльності за минулий рік 8000 грн юрособі-резиденту «єдиноподатнику»;

6) повернуло отриману від неплатника податку на прибуток фінансову допомогу в розмірі 100000 грн;

7) оплатило передплату «Дебету-Кредиту» за I квартал 2012 року в сумі 747,00 грн.

Вищезазначені господарські операції відобразимо у таблиці 10, заповнення додатка IВ — у зразку 15.

Таблиця 10

Відображення інших витрат операційної діяльності за умовами прикладу в податковому та бухгалтерському обліку

|

|

|

|

|

|

||

|

|

|

|

|

|||

|

|

Надано допомогу товариству «Просвіта» |

|

|

|

|

|

|

|

Здійснено ремонт їдальні |

|

|

|

|

|

|

|

Оплачено внески за договором довгострокового страхування життя |

949 |

65 |

|

|

|

|

|

Відображено витрати на аудит |

|

|

|

|

|

|

|

Нараховано амортизацію переданої в оренду техніки |

|

|

|

|

|

|

|

Повернуто поворотну фінансову допомогу |

|

|

|

|

|

|

|

Оформлено передплату |

|

|

|

|

|

|

|

Адмінвитрати списуються на фінансовий результат |

|

|

|

|

|

|

|

Iнші витрати операційної діяльності списуються на фінансові результати |

|

|

|

|

|

|

|

Iнші витрати звичайної діяльності списуються на фінансовий результат |

|

|

|

|

|

Зразок 15

Додаток IВ «Iнші витрати звичайної діяльності та інші операційні витрати»

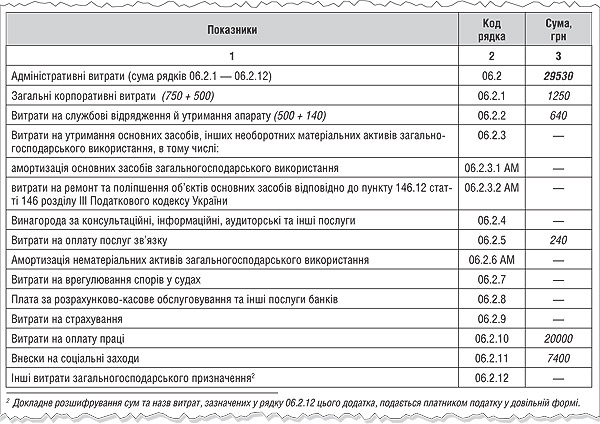

Додаток АВ — «Адміністративні витрати»

Додаток АВ «Адміністративні витрати» є розшифруванням рядка 06.21 декларації з податку на прибуток за 2011 рік, який є складовою рядка 06 «Iнші витрати». Правильне формування показників рядків декларації впливає на об'єкт оподаткування діяльності платника податку. У новій формі декларації кількість додатків зменшено, зокрема додаток АВ відсутній.

Складова адміністративних витрат

Додаток АВ «Адміністративні витрати» — квартальний додаток, який подається у складі декларації з податку на прибуток за 2011 рік. Наприкінці форми декларації передбачено комірки, в яких потрібно зазначити позначкою «Х» перелік наявних додатків, у т. ч. і цей додаток.

Перелік витрат, які належать до адміністративних, — тобто спрямованих на обслуговування та управління підприємством, — наведено у пп. 138.10.2 ПКУ. Визнаються такі витрати за датою понесення, що повинно в обов'язковому порядку бути підтверджено первинними документами. Фактично всі витрати, які перелічені у пп. 138.10.2 ПКУ формують показники додатка АВ:

1) загальні корпоративні витрати, у т. ч. організаційні витрати, витрати на проведення річних та інших зборів органів управління, представницькі витрати2 (рядок 06.2.1 додатка АВ). Витрати вважаються представницькими лише щодо сторони, яка приймає представників інших організацій. Наявність підтвердних документів обов'язкова — це, зокрема, наказ про проведення офіційного прийому або презентації, запрошення, надіслане представникам іншої організації, програма офіційного прийому або презентацій, плановий кошторис витрат, звіт про фактичні витрати. Зверніть увагу: немає обмеження сум представницьких витрат;

1 У декларації за новою формою це рядок 06.1.

2 Визначення терміна «представницькі витрати» у ПКУ немає. Можна користуватися визначенням, наведеним у наказі Мінфіну від 14.09.2010 р. №1026, що стосується бюджетних установ: «Представницькі витрати — це витрати бюджетних установ на прийом і обслуговування іноземних представників і делегацій, які прибули на запрошення для проведення переговорів з метою здійснення міжнародних зв'язків, установлення та підтримання взаємовигідного співробітництва».

2) витрати на службові відрядження й утримання апарату управління підприємством (у т. ч. витрати на оплату праці адміністративного апарату) та іншого загальногосподарського персоналу (рядок 06.2.2 додатка АВ). Витрати на відрядження працівників адмінапарату потрібно відокремлювати від витрат на відрядження інших працівників, наприклад працівників збуту (такі витрати належать до витрат на збут і є складовою додатка ВЗ);

3) витрати на утримання основних засобів, інших необоротних матеріальних активів загальногосподарського використання (оперативна оренда (у т. ч. оренда легкових автомобілів), придбання паливно-мастильних матеріалів, стоянка, паркування легкових автомобілів, страхування майна, амортизація, ремонт, опалення, освітлення, водопостачання, водовідведення, охорона) (рядок 06.2.3 додатка АВ).

До складової витрат, що відображаються у рядку 06.2.3.1 (наводяться дані про амортизацію ОЗ загальногосподарського використання), переноситься значення графи 8 рядка А15 таблиці 1 додатка АМ. А значення графи 7 рядка 1 таблиці 3 додатка АМ переноситься до рядка 06.2.3.2 додатка АВ (наводиться сума дозволеного 10% ліміту витрат на ремонт ОЗ).

У новій декларації у додатку АМ амортизація, яка відноситься до адміністративних витрат (як і ремонт, який відноситься до цієї статті витрат) окремо не виділяється.

Зверніть увагу: витрати на придбання паливно-мастильних матеріалів та оперативну оренду легкових автомобілів включають до податкових витрат у повному обсязі (у Законі про прибуток було встановлено обмеження 50%). До речі, Закон про прибуток не вимагав доводити зв'язок таких витрат із госпдіяльністю платника. Щодо норм ПКУ, то слід мати документи, які підтверджують зв'язок таких витрат з господарською діяльністю платника, зокрема витрати на технічне обслуговування та ремонт.

Зауважимо: витрати, пов'язані зі стоянкою та паркуванням легкового авто, також відносять до складу інших витрат платника (у Законі про прибуток була заборона на визнання таких витрат у складі валових).

Як і раніше, орендні платежі підлягають включенню до витрат за датою нарахування, встановленою у договорі (п. 153.7 ПКУ);

4) винагороди за консультаційні (з урахуванням пп. 139.1.13 ПКУ), інформаційні, аудиторські та інші послуги, що отримує платник податку для забезпечення господарської діяльності (рядок 06.2.4 додатка АВ);

5) витрати на оплату послуг зв'язку (пошта, телефон, телекс, телефакс, стільниковий зв'язок, Iнтернет та інші подібні витрати) (рядок 06.2.5 додатка АВ);

6) амортизація нематеріальних активів загальногосподарського використання (рядок 06.2.6 додатка АВ);

7) витрати на врегулювання спорів у судах (рядок 06.2.7 додатка АВ);

8) плата за розрахунково-касове обслуговування та інші послуги банків (рядок 06.2.8 додатка АВ);

9) інші витрати загальногосподарського призначення. На думку редакції, до цієї статті адмінвитрат можуть відносити витрати госпдіяльності, до яких не встановлено заборони відповідно до пп. 138.12.2 ПКУ. Щойно до рядка 06.2.12 додатка АВ заноситься показник, це вимагає від платника подати детальне розшифрування сум та назв витрат, зазначених у цьому рядку. Таке розшифрування у довільній формі платники подають у річній декларації востаннє. На нашу думку, його варто подавати у розрізі суті понесених витрат (переписуємо з акта, накладної) та сум (без ПДВ). Найменування контрагентів, від яких оприбутковано ТМЦ, отримано послуги, роботи, показувати потреби немає. Це дасть змогу проаналізувати, що саме було придбано платником податків (без зайвої інформації для податківців), особливо якщо в рядку 06.2.12 стоятиме досить значна сума.

Облік адміністративних витрат

Нагадаємо, що податковий облік доходів та витрат тепер наближено до бухгалтерського. Для того щоб сформувати ті чи інші витрати у податковому обліку, важливо уважно вести бухгалтерський облік. Бухгалтеру потрібно доволі ретельно працювати з регістрами бухобліку, щоб об'єктивно аналізувати та ідентифікувати складову витрат.

На рахунку бухобліку 92 «Адміністративні витрати» відображають загальногосподарські витрати, пов'язані з управлінням та обслуговуванням підприємства. За дебетом рахунка 92 «Адміністративні витрати» — суму визнаних адміністративних витрат.

Як зазначено в Iнструкції №2911, «до загальногосподарських витрат, зокрема, належать витрати на утримання адміністративно-управлінського персоналу, витрати на їх службові відрядження, витрати на утримання основних засобів, інших матеріальних необоротних активів загальногосподарського призначення (оренда, амортизація, ремонт, комунальні послуги), охорона, юридичні, аудиторські, транспортні послуги, поштово-телеграфні, канцелярські витрати, сума податків, зборів (обов'язкових платежів)». Аналітичний облік ведеться за статтями витрат.

1 Iнструкція про застосування Плану рахунків бухгалтерського обліку активів, капіталу, зобов'язань і господарських операцій підприємств і організацій, затверджена наказом Мінфіну від 30.11.99 р. №291.

Приклад 21. Торгове підприємство протягом IV кварталу здійснювало такі видаткові операції:

1) освітлення офісу — 900 грн (з ПДВ), витрати електроенергії на холодильні камери — 780 грн (з ПДВ), водопостачання офісу — 600 грн (з ПДВ);

2) оренда холодильних камер — 300 грн (з ПДВ), за умовами договору сплачується авансом щокварталу;

3) витрати на відрядження:

— менеджерів — 300 грн (з ПДВ) на проживання, 50 грн добових (умовно);

— фіндиректора — 600 грн (з ПДВ) на проживання, 140 грн добових (умовно);

4) витрати на рекламу — 1440 грн (з ПДВ) у підприємця на загальній системі оподаткування;

5) передоплата послуг зв'язку (телефон) — 288 грн (з ПДВ);

6) витрати на оплату праці 28000 грн, у т. ч. менеджерів відділу збуту 8000 грн;

7) ЄСВ — 10360 грн, у т. ч. із зарплати менеджерів відділу збуту 2960 грн.

За умовами прикладу в рядку 06.2 декларації за II — IV квартали буде наводитися показник 29530 грн.

Затрати, не включені у додаток АВ:

— електроенергія (холодильники) відображається у додатку ВЗ;

— оренда холодильників відображається у додатку ВЗ;

— відрядження менеджерів, реклама, зарплата менеджерів та ЄСВ з цієї зарплати відображаються у додатку ВЗ.

Бухгалтерський та податковий облік див. у таблиці 11, заповнення додатка АВ — у зразку 16 (у зразку наводяться показники в розрізі IV кварталу, не зважаючи, що додаток АВ заповнюється наростаючим підсумком).

Таблиця 11

Бухгалтерський та податковий облік

|

|

|

|

|

|

||

|

|

|

|

|

|||

|

|

Отримано послуги електроенергії (акт наданих послуг) |

91 |

685 |

650,00 |

— |

650 |

| Нараховано ПК з ПДВ |

|

|

|

|

|

|

|

|

Отримано послуги водопостачання (акт наданих послуг) |

|

|

|

|

|

| Нараховано ПК з ПДВ |

|

|

|

|

|

|

|

|

Сплачено авансом оренду хол. камер на I кв. 2012 р. Відображено ПК з ПДВ |

641 |

644 |

50,00 |

— |

— |

|

|

Оренда хол. камер (акт наданих послуг за IV кв.) Нараховано ПК з ПДВ |

644 |

685 |

50,00 |

— |

(п. 153.7) |

|

|

Витрати на відрядження менеджера відділу збуту: проживання в готелі добові |

641 93 |

372 372 |

50,00** 50,00 |

— — |

— 50 |

|

|

Витрати на відрядження фіндиректора: проживання у готелі добові |

641 92 |

372 372 |

100,00** 140,00 |

— — |

-140 |

|

|

Отримано послуги з реклами Нараховано ПК з ПДВ |

644 |

631 |

240,00 |

— |

- |

|

|

Передоплата за послуги зв'язку Відображено ПК з ПДВ |

641 |

644 |

48,00 |

— |

— |

|

|

Отримано акт за послуги зв'язку |

644 |

685 |

48,00 |

— |

— |

|

|

Закриття заборгованості |

|

|

|

|

|

|

|

Нараховано заробітну плату: адмінперсоналу менеджерам відділу збуту |

93 |

661 |

8000,00 |

— |

8000 |

|

|

Нараховано ЄСВ |

93 |

65 |

2960,00 |

— |

2960 |

| * Суми передоплат не враховуються у складі витрат. ** Підставою для нарахування ПК є рахунок готелю, див. п. 201.11 ПКУ. |

||||||

Зразок 16

Додаток АВ «Адміністративні витрати»

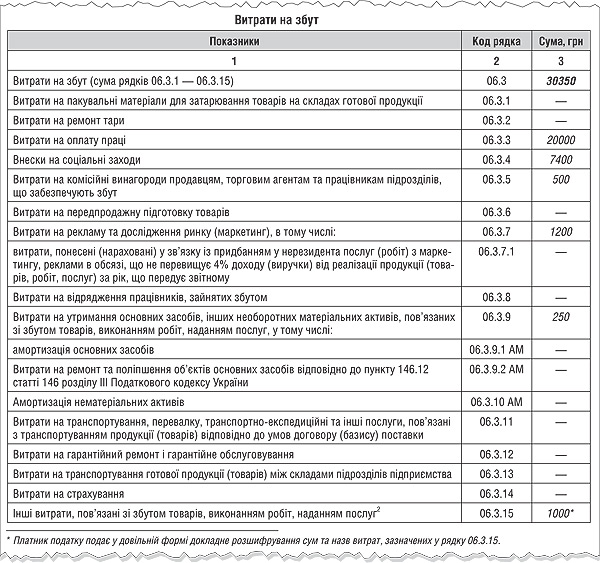

Додаток ВЗ — «Витрати на збут»

Додаток ВЗ «Витрати на збут» є розшифруванням рядка 06.31 декларації з податку на прибуток за 2011 рік. Рядок 06.3 є складовою рядка 06 «Iнші витрати». У новій формі декларації кількість додатків зменшено, зокрема додаток ВЗ відсутній. Правильне формування рядків декларації впливає на об'єкт оподаткування діяльності платника податку. З'ясуймо, як правильно заповнити додаток ВЗ.

1 У декларації за новою формою це рядок 06.2.

Складові витрат на збут

Кожному виду інших витрат присвячено окремий додаток до декларації, в якому відображаються дані про те, з яких саме витрат складаються їх загальні суми, відображені у декларації. Витрати на збут відображаються у додатку ВЗ.

Витрати на збут відносяться до складової інших витрат, що встановлено нормою п. 138.1 ПКУ. Перелік витрат на збут визначено пп. 138.10.3 ПКУ. До таких витрат відносяться витрати, пов'язані з реалізацією товарів, виконанням робіт, наданням послуг. Зокрема:

1) витрати на пакувальні матеріали для затарювання товарів на складах готової продукції;

2) витрати на ремонт тари;

3) оплата праці та комісійні винагороди продавцям, торговим агентам та працівникам підрозділів, які забезпечують збут;

4) витрати на рекламу та дослідження ринку (маркетинг), на передпродажну підготовку товарів;

5) витрати на відрядження працівників, зайнятих збутом;

6) витрати на утримання основних засобів, інших необоротних матеріальних активів, пов'язаних зі збутом товарів, виконанням робіт, наданням послуг (оперативна оренда, страхування, амортизація, ремонт, опалення, освітлення, охорона);

7) витрати на транспортування, перевалку і страхування товарів, транспортно-експедиційні та інші послуги, пов'язані з транспортуванням продукції (товарів) відповідно до умов договору (базису) поставки;

8) витрати на гарантійний ремонт і гарантійне обслуговування;

9) витрати на транспортування готової продукції (товарів) між складами підрозділів підприємства;

10) інші витрати, пов'язані зі збутом товарів, виконанням робіт, наданням послуг.

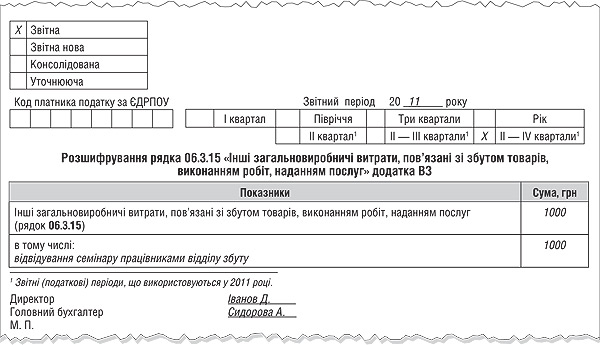

Щодо останнього виду звертаємо увагу: такі витрати зазначаються загальною сумою у рядку 06.3.15 додатка ВЗ. Але за наявності цих інших витрат, пов'язаних зі збутом, платник подає у довільній формі востаннє у декларації за 2011 рік докладне розшифрування сум та назв таких витрат. На думку редакції, таке розшифрування варто подавати у розрізі понесених витрат (переписуємо з акта, накладної) та сум (без ПДВ). Назви контрагентів, від кого оприбутковано ТМЦ, отримано послуги, роботи, зазначати, на нашу думку, немає потреби. Це дасть змогу проаналізувати, що саме було придбано платником податків (без зайвої інформації для податківців), особливо, якщо у рядку 06.3.15 буде зазначена значна сума. Наприклад, до таких витрат можна віднести відвідування тематичного семінару, про що повідомляється у розшифруванні довільної форми (див. зразок 18).

Для обліку витрат на збут у бухгалтерському обліку призначено рахунок 93 «Витрати на збут». На цьому рахунку ведеться облік витрат, пов'язаних зі збутом (реалізацією, продажем) продукції, товарів, робіт і послуг. За дебетом рахунка відображається сума визнаних витрат на збут, за кредитом — списання на рахунок 79 «Фінансові результати». Аналітичний облік ведеться за статтями витрат. Загалом можна дійти висновку, що визначення таких витрат в обох обліках є однаковими. Це підтверджується наведеним складом витрат, пов'язаних зі збутом, у пп. 138.10.3 ПКУ та п. 19 П(С)БО 16 «Витрати».

Відображення в обліку витрат на збут

Витрати на відрядження працівників, зайнятих збутом, потрібно відокремлювати від витрат на відрядження інших працівників платника, наприклад працівників адмінапарату (такі витрати відносяться до адміністративних і є складовою додатка АВ). У податковому обліку витрати на відрядження відображаються з урахуванням норм пп. 140.1.7 ПКУ (додатково див. розділ 2 «Особливості визнання витрат подвійного призначення»).

Аналогічно оплата праці працівників, які забезпечують реалізацію товарів (робіт, послуг), відноситься до витрат на збут за даними бухобліку, де для їх відображення використовується рахунок 93 «Витрати на збут» у кореспонденції з субрахунком 661 «Розрахунки за заробітною платою».

За договором комісії на продаж винагорода, сплачена комісіонеру, належатиме до витрат на збут за абз. «в» пп. 138.10.3 ПКУ і, відповідно, відображатиметься у додатку ВЗ — рядок 06.3.5.

Придбані у нерезидента1 послуги з маркетингу, реклами відповідно до пп. 139.1.13 ПКУ у податковому обліку відносяться на витрати лише у сумі, що не перевищує 4% доходу (виручки) від реалізації продукції (товарів, робіт, послуг) (за мінусом ПДВ та акцизного податку) за рік, що передує звітному. Зверніть увагу: встановлено повну заборону на визнання таких витрат, якщо нерезидент — продавець рекламних, маркетингових послуг має офшорний статус2. Сплачені резиденту суми за послуги реклами, за винятком випадків, коли такий резидент є фізособою — платником єдиного податку (з 01.01.2012 р. таку заборону знято), включаються у податковому обліку до збутових витрат у повному обсязі. Нагадаємо, що відповідно до п. 140.5 ПКУ встановлення додаткових обмежень щодо складу витрат платника податку, крім тих, що зазначені у розділі III ПКУ, не дозволяється.

Витрати на передпродажну підготовку товарів (наприклад, маркування імпортного товару, пакування товарів тощо) визнаються збутовими витратами на підставі первинних документів, що підтверджують здійснення платником податку таких витрат, у разі якщо вони відповідають витратам на передпродажні заходи та безпосередньо пов'язані із госпдіяльністю платника.

Одним із видів збутових витрат у продавця, безперечно, є сплата комісіонеру винагороди за просування його товару на ринку.

Зверніть увагу, на сайті ДПАУ www.sta.gov.ua у рубриці «Єдина база податкових знань» зазначено: «Включення сум винагороди (бонусів) покупцям за просування товару на ринку до складу витрат продавця можливе лише за наявності первинних документів, які підтверджують факт отримання послуг з просування товару на ринку від покупців іншими особами, а також підтвердження зв'язку понесених витрат із господарською діяльністю платника податку. Якщо надання послуг з просування товару на ринку не є господарською діяльністю покупців, то незалежно від умов договорів виплата винагороди (бонусів) не враховується у складі витрат при визначенні об'єкта оподаткування платника податку — продавця, оскільки є за своєю суттю виплатою додаткових заохочень (премій). Платник податку — покупець при визначенні податку на прибуток має врахувати суму отриманої винагороди (бонусів) у складі доходів на підставі пп. 135.5.4 п. 135.5 ст. 135 ПКУ».

Отже, на нашу думку, крім акта наданих послуг із просування товарів від комісіонера, потрібно мати підтвердження, що такий комісіонер є СПД-фізособою та його госпдіяльність пов'язана з просуванням товарів. Таким підтвердженням може бути, наприклад, довідка із ДПС (про можливість отримання такої довідки за письмовою заявою платника податків йдеться у листі ДПАУ від 03.02.2011 р. №1085/К/17-0714, видається у довільній формі), де зазначаються види діяльності платника. На практиці суб'єкт господарювання подає заяву із проханням надати таку довідку про те, що він здійснює такі види діяльності, з їх зазначенням за КВЕД. У встановлені терміни ДПС повинна надати довідку довільної форми із зазначенням, що довідку видано СГД, а також усіх його реквізитів та видів діяльності за КВЕД.

Витрати на страхування товарів, а також страхування ОЗ або НМА, пов'язаних зі збутом товарів, визначаються у межах звичайної ціни страхового тарифу відповідного виду страхування, що діє на момент укладення такого страхового договору, відповідно до пп. 140.1.6 ПКУ. На нашу думку, звичайна ціна страхового тарифу відповідного виду страхування має передбачатися у договорі страхування3.

1 Крім витрат, здійснених (нарахованих) на користь постійних представництв нерезидентів, які підлягають оподаткуванню згідно з п. 160.8 ПКУ.

2 Під терміном «нерезиденти, що мають офшорний статус» розуміються нерезиденти, розташовані на території офшорних зон, за винятком нерезидентів, розташованих на території офшорних зон, які надали платникові податку виписку із правоустановчих документів, легалізовану відповідною консульською установою України, що свідчить про звичайний (неофшорний) статус такого нерезидента (п. 161.3 ПКУ).

3 Додатково див. розпорядження Держфінпослуг від 30.12.2004 р. №3259 «Про затвердження Методики визначення звичайної ціни страхового тарифу».

Витрати на оперативну оренду ОЗ визнаються за датою нарахування платежу, відповідно до п. 153.7 ПКУ. Орендар збільшує суму витрат на суму нарахованого лізингового платежу за наслідками податкового періоду, в якому здійснюється таке нарахування.

Таблиця 12

Бухгалтерський та податковий облік

|

|

|

|

|

|

||

|

|

|

|

|

|||

|

|

Отримано і списано на виробництво пакувальну плівку |

93 |

204 |

1000,00 |

— |

— |

|

|

Сплачено авансом оренду пакувального приладдя на I кв. 2012 р. Відображено ПК з ПДВ |

641/ПДВ |

644 |

50,00 |

— |

— |

|

|

Оренда за пакувальне приладдя (акт наданих послуг за IV кв.) Нараховано ПК з ПДВ |

644 |

685 |

50,00 |

— |

(п. 153.7) — |

|

|

Закриття заборгованості сплачених сум авансом на IV кв. |

|

|

|

|

|

|

|

Отримано послуги з реклами Нараховано ПК з ПДВ |

641/ПДВ |

631 |

240,00 |

— |

— |

|

|

Передоплата за послуги зв'язку Відображено ПК з ПДВ |

641/ПДВ |

644 |

48,00 |

— |

— |

|

|

Отримано акт за послуги зв'язку |

644 |

685 |

48,00 |

— |

— |

|

|

Закриття заборгованості сплачених сум авансом за послуги зв'язку |

|

|

|

|

|

|

|

Нараховано заробітну плату: — адмінперсоналу — відділу збуту |

93 |

661 |

20000,00 |

— |

20000 |

|

|

Нараховано ЄСВ на з/п: — адмінперсоналу — відділу збуту |

93 |

65 |

7400,00 |

— |

7400 |

|

|

Отримано звіт та акт за надані послуги за договором комісії на продаж |

|

|

|

|

|

|

|

Сплачено авансом винагороду комісіонеру за договором комісії на придбання Відображено ПК з ПДВ |

641/ПДВ |

644 |

40,00 |

— |

— |

|

|

Оплата за семінар |

|

|

|

|

|

|

|

Отримано консультаційні послуги працівниками відділу збуту*** (акт наданих послуг) |

|

|

|

|

|

|

|

Закриття заборгованості по сплаченому авансу за семінар |

|

|

|

|

|

|

|

Послуги банку |

|

|

|

|

|

| * За нормою пп. 139.1.12 ПКУ, суми, сплачені фізособам — платникам ЄП, не належать до складу витрат. ** Суми передоплат не враховуються у складі витрат. *** За нормою абз. «г» пп. 138.10.2 ПКУ такі послуги можуть належати і до адмінвитрат. На нашу думку, буде коректно відобразити сплачені суми у складі інших витрат, пов'язаних зі збутом товару. |

||||||

Зверніть увагу: якщо у абз. «в» пп. 138.10.2 ПКУ уточнюється, що до адміністративних витрат на утримання ОЗ належать витрати на придбання паливно-мастильних матеріалів, то в абз. «д» пп. 138.10.3 ПКУ такого уточнення немає. Аналогічно у витратах на збут немає уточнення щодо оренди легкового авто. Роз'яснень з боку податкових органів так само немає. На нашу думку, якщо є всі підтвердні документи (накази, подорожні листи1 тощо), які встановлюють зв'язок із госпдіяльністю платника, і такі витрати пов'язані з реалізацією товарів (робіт, послуг), є всі підстави віднести такі витрати до збутових у складі інших витрат. Нагадаємо, що за загальним правилом Податковий кодекс України дозволяє повністю відносити до податкових витрат витрати на оренду легкового автомобіля та ПММ.

1 Списання паливно-мастильних матеріалів здійснюється актом списання згідно з фактичною вартістю витрачених паливно-мастильних матеріалів з урахуванням норм витрат, наведених у наказі Мінтрансу від 10.02.98 р. №43 «Про затвердження норм витрат палива і мастильних матеріалів на автомобільному транспорті».