З набранням чинності розділом III Податкового кодексу кардинально змінилася класифікація основних засобів. Підсумуємо нові поняття і правила податкового обліку необоротних активів. Враховуючи, що з обліком витрат на ремонт ОЗ має справу майже кожен бухгалтер, розглянемо у розділі ремонти та поліпшення ОЗ за новими правилами.

Амортизуємо ОЗ

Основні засоби та інші необоротні активи амортизуються за новими правилами. З 1 квітня 2011 року потрібно було освоїти нові поняття і правила податкового обліку необоротних активів. Додатково розглянемо облік операцій із внесення ОЗ до статутного капіталу підприємства.

Загальні норми

Згідно з пп. 14.1.3 ПКУ амортизація — це систематичний розподіл вартості основних засобів (далі — ОЗ), що амортизується, інших необоротних і нематеріальних активів протягом строку їх корисного використання. Визначення вартості, що амортизується, міститься у пп. 14.1.19 ПКУ: «Балансова вартість основних засобів, інших необоротних та нематеріальних активів — сума залишкової вартості таких засобів та активів, яка визначається як різниця між первісною вартістю з урахуванням переоцінки і сумою накопиченої амортизації».

Амортизація ОЗ провадиться до досягнення залишкової вартості об'єктом його ліквідаційної вартості. Визначення ліквідаційної вартості у ПКУ немає, тож керуватимемося визначенням, наданим у П(С)БО 7: це сума коштів або вартість інших активів, яку підприємство очікує отримати від реалізації або ліквідації необоротного активу після закінчення строку його корисного використання, за вирахуванням витрат, пов'язаних з продажем або ліквідацією. Точно встановити ліквідаційну вартість об'єкта ОЗ доволі складно, оскільки неможливо заздалегідь знати, за яку суму в майбутньому можна буде продати цей об'єкт або якою буде вартість активів, що будуть отримані від його ліквідації. Тож якщо неможливо визначити ліквідаційну вартість об'єкта ОЗ, можна умовно прийняти її такою, що дорівнює нулю. Але, на нашу думку, ліквідаційна вартість повинна передбачатись наказом по підприємству при визнанні цього об'єкта активом (при зарахуванні на баланс).

Внаслідок розподілу вартість необоротних активів, що амортизується, поступово включається до собівартості товарів, робіт, послуг або до складу інших витрат звітного періоду. Правилам нарахування амортизації присвячено статті 144, 145 і 146 Податкового кодексу, в яких визначено три головні аспекти:

1) об'єкти амортизації і класифікація основних засобів;

2) правила визначення вартості об'єктів амортизації, що амортизується;

3) методи нарахування амортизації.

Об'єкти амортизації

Об'єкти амортизації визначено у статті 144 ПКУ. Це не самі основні засоби, а витрати, понесені з такою метою:

1) купівля, виготовлення, вирощування об'єктів, що використовуються у госпдіяльності:

а) основних засобів;

б) нематеріальних активів;

в) довгострокових біологічних активів;

2) ремонт, реконструкція, модернізація та інші поліпшення основних засобів у сумі понад 10% сукупної балансової вартості всіх груп ОЗ, що амортизуються, на початок звітного року1;

1 Під поліпшеннями розуміються тільки поліпшення, що приводять до збільшення майбутніх економічних вигід від використання об'єктів порівняно з первісною величиною економічних вигід (наприклад капітальний ремонт авто, внаслідок якого збільшився строк його корисного використання). Ремонти ОЗ розглядаються далі.

3) іригація, осушення та інше капітальне поліпшення землі, не пов'язане з будівництвом.

Крім цих витрат, амортизуються також:

1) капітальні інвестиції із бюджету на придбання ОЗ і нематеріальних активів. При цьому одночасно визнається дохід у сумі нарахованої амортизації (пп. 137.2.1 ПКУ);

2) сума переоцінки вартості ОЗ, проведеної відповідно до ст. 146 ПКУ;

3) вартість безоплатно отриманих об'єктів енерго-, газо-, тепло- і водозабезпечення, каналізаційних мереж, побудованих споживачами на вимогу експлуатуючих підприємств згідно з технічними умовами на приєднання до зазначених мереж або об'єктів. Отримані ОЗ у концесію.

Згідно з нормами Податкового кодексу основні засоби, переведені на консервацію, не амортизуються. Відповідно до п. 144.2 ПКУ, не підлягають амортизації та повністю відносяться до складу витрат за звітний період витрати платника податку на утримання ОЗ, що перебувають на консервації. Нарахування амортизації зупиняється на період його виведення з експлуатації, у т. ч. для консервації. Підставою для такого ненарахування амортизації буде документ, що свідчить про виведення таких основних засобів з експлуатації на період консервації (пп. 145.1.2 ПКУ) з місяця, що настає за місяцем переведення на консервацію (п. 146.2 ПКУ). Аналогічна норма міститься і в п. 29 П(С)БО 7.

Нагадаємо, що Положення про порядок консервації основних фондів підприємства, затверджене постановою Кабміну від 28.10.97 р. №1183, є обов'язковим для виконання для підприємств, які мають стратегічне значення для економіки і безпеки держави, а також засновані на державній власності. Для інших підприємств згадане положення має рекомендаційний характер.

Вартість безоплатно отриманих ОЗ (за деяким винятком) у податковому обліку не амортизується, оскільки згідно зі ст. 144 ПКУ амортизації підлягають витрати, понесені з певною метою, а у разі безоплатного отримання ОЗ платник податків таких витрат не зазнає. Разом з тим витрати, пов'язані з доставкою і монтажем таких ОЗ, можна амортизувати згідно з п. 144.1 ПКУ як витрати, пов'язані з придбанням ОЗ. На підставі цього ж пункту ПКУ можна амортизувати витрати на їх ремонт і поліпшення в сумі, що перевищує 10% сукупної балансової вартості всіх груп ОЗ (далі — 10-процентний ліміт), що підлягають амортизації, на початок звітного року. Вартість безоплатно отриманих ОЗ у розрахунку 10-процентного ліміту участі не бере.

Таким чином, вже на етапі визначення об'єктів амортизації виникає постійна податкова різниця порівняно з бухобліком. У бухобліку амортизації підлягає вартість необоротних активів, що утримуються підприємством для використання як у госпдіяльності, так і для здійснення соціально-культурних функцій (п. 4 П(С)БО 7). До таких активів включаються і безоплатно отримані об'єкти ОЗ. У податковому обліку амортизуються лише витрати, перелічені у ст. 144 ПКУ. Таким чином, постійна податкова різниця дорівнюватиме сумі амортизації, нарахованої у бухобліку на вартість необоротних активів, що використовуються для здійснення соціально-культурних та інших функцій, не пов'язаних із госпдіяльністю, на вартість безоплатно отриманих активів тощо. Наприклад, витрати на купівлю й утримання акваріума в офісі, на утримання бази відпочинку і дитячого табору для працівників і їхніх дітей, вартість безоплатно отриманого комплекту м'яких меблів амортизуватимуться в бухгалтерському обліку, але не амортизуватимуться у податковому.

Крім того, виникає ще тимчасова різниця в сумі витрат на ремонт, реконструкцію, модернізацію та інші поліпшення ОЗ у сумі, що є меншою від 10-процентного ліміту, розрахованого на початок звітного року. У податковому обліку така сума включається до собівартості продукції, робіт, послуг або до складу інших витрат звітного періоду згідно з нормами ст. 138 ПКУ, а в бухобліку згідно з п. 14 П(С)БО 7 ці витрати збільшують первісну вартість ОЗ і у подальшому амортизуються (хоча цей пункт доповнено умовою, що первісна вартість може бути збільшена на суму витрат, пов'язаних з поліпшенням та ремонтом ОЗ, визначену у порядку, встановленому податковим законодавством).

ВИТРАТИ, ЩО НЕ ПІДЛЯГАЮТЬ АМОРТИЗАЦІЇ

ВИТРАТИ, ЩО НЕ ПІДЛЯГАЮТЬ АМОРТИЗАЦІЇ

Не підлягають амортизації і цілком належать до складу витрат звітного періоду витрати на:

1) утримання законсервованих ОЗ;

2) ліквідацію ОЗ;

3) придбання або виготовлення сценічно-постановочних предметів вартістю до 5000 грн платниками податків — театрально-видовищними підприємствами;

4) витрати на випуск національних фільмів і придбання майнових прав інтелектуальної власності на національний фільм.

Не підлягають амортизації і фінансуються за рахунок відповідних джерел:

1) витрати бюджетів на будівництво й утримання споруд благоустрою і житлових будинків;

2) витрати бюджетів на придбання і зберігання бібліотечних та архівних фондів;

3) витрати бюджетів на будівництво і утримання автомобільних доріг загального користування;

4) витрати на придбання і зберігання Національного архівного фонду України, а також бібліотечного фонду, який формується і утримується за рахунок бюджетів;

5) вартість гудвілу;

6) витрати на придбання або самостійне виготовлення, ремонт, реконструкцію, модернізацію та інші поліпшення невиробничих ОЗ. Ці витрати не підлягають амортизації, бо невиробничі ОЗ не використовуються в госпдіяльності підприємства. Такі витрати фінансуються за рахунок прибутку, що залишається після оподаткування, цільових надходжень, фінансової допомоги, а також за рахунок інших джерел.

Пункти 144.2, 144.3 ПКУ

Основні засоби

Основні засоби згідно з визначенням, наведеним у пп. 14.1.138 ПКУ, — це матеріальні активи, які призначені для використання у госпдіяльності і вартість яких перевищує 2500 грн. Згідно з п. 14 підрозділу 4 розділу ХХ ПКУ у 2011 р. ця межа залишалась на рівні 1000 грн, а з 01.01.2012 р. — 2500 грн. З цими критеріями порівнюється первісна вартість ОЗ, за якою вони приймаються до податкового обліку і яку сформовано відповідно до пунктів 146.5 і 146.6 ПКУ. Основні засоби використовуються протягом тривалого терміну — більше року або одного операційного циклу використання, якщо такий цикл перевищує один рік. Вартість ОЗ поступово зменшується у зв'язку з їх фізичним і моральним зносом.

Згідно з визначенням основних засобів (пп. 14.1.138 ПКУ), до них у податковому обліку належить вартість запасів корисних копалин, але не включається вартість:

1) землі;

2) незавершених капітальних інвестицій;

3) автомобільних доріг загального користування;

4) бібліотечних та архівних фондів;

5) матеріальних активів, дешевших за 2500 грн (у 2011 р. — 1000 грн);

6) нематеріальних активів;

7) невиробничих основних засобів1.

1 Термін «невиробничі основні засоби» означає необоротні матеріальні активи, які не використовуються в господарській діяльності платника податку (п. 144.3 ПКУ).

Водночас у п. 145.1 ПКУ земельні ділянки включено до групи 1 ОЗ, а бібліотечні фонди — до групи 10. На земельні ділянки і природні ресурси амортизація не нараховується згідно з пп. 145.1.7 ПКУ. Бібліотечні фонди, навпаки, амортизуються за одним із двох методів згідно з пп. 145.1.6 ПКУ: їхня вартість списується або по 50% у першому й останньому місяці використання, або 100% вартості списується у першому місяці.

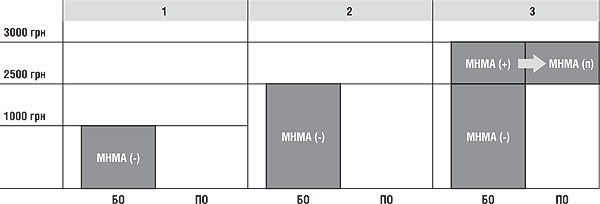

Схема

Формування групи 11 «МНМА» у податковому обліку

Класифікація основних засобів

Згідно з п. 145.1 ПКУ основні засоби розподіляються на 16 груп, для кожної з яких встановлено мінімальний строк корисного використання, за винятком землі, природних ресурсів, бібліотечних фондів і малоцінних необоротних матеріальних активів. Облік вартості, що амортизується, ведеться за кожним об'єктом ОЗ і нематеріальних активів, а не за групами загалом, як це було до прийняття ПКУ.

Як бачимо, основні засоби у податковому обліку розподіляються на такі самі групи, як і в бухгалтерському: кожна група у податковому обліку обліковується на відповідному субрахунку в бухобліку. Проте в бухобліку до складу ОЗ можуть входити невиробничі ОЗ та об'єкти вартістю, меншою від 2500 грн (у 2011 р. — меншою від 1000 грн). Тому в бухобліку кількість і вартість об'єктів, що обліковуються на кожному з цих субрахунків, можуть бути більшими від кількості та вартості об'єктів відповідних податкових груп.

Звертаємо увагу на групу 11 «Малоцінні необоротні матеріальні активи (МНМА)». Річ у тім, що у складі об'єктів ОЗ у податковому обліку за визначенням не можуть бути об'єкти, дешевші від 2500 грн (протягом 2011 р. — дешевші від 1000 грн), тоді як у бухобліку на субрахунку 112 можуть обліковуватися МНМА будь-якої вартості, що не перевищує встановленого підприємством вартісного критерію. У зв'язку з цим виникає тимчасова податкова різниця в сумі амортизації, нарахованої у бухобліку на об'єкти, що не увійшли до складу ОЗ у податковому обліку. Формування групи 11 подамо на схемі (цифри наведено для вартісного критерію визнання ОЗ у податковому обліку у розмірі 2500 грн).

Умовні позначення до схеми:

БО — бухгалтерський облік;

ПО — податковий облік;

МНМА(-) — МНМА вартістю, дешевшою за критерій, прийнятий у податковому обліку;

МНМА(+) — МНМА вартістю, дорожчою за критерій, прийнятий у податковому обліку;

МНМА(п) — МНМА, включені до складу групи 11 у податковому обліку.

Якщо в бухобліку критерій мінімальної вартості ОЗ менший або дорівнює мінімальному вартісному критерію визнання ОЗ у податковому обліку, то група 11 ОЗ у податковому обліку буде порожньою. Цю ситуацію відображено у першій і другій частині схеми. У першому випадку до складу МНМА в бухобліку включено об'єкти, не дорожчі за 1000 грн, а в другому — не дорожчі за 2500 грн. В обох випадках до складу податкової групи 11 не потрапляє жоден об'єкт, оскільки за визначенням об'єкти ОЗ у податковому обліку повинні мати вартість понад 2500 грн (до 01.01.2012 р. — понад 1000 грн).

У третьому випадку в бухобліку прийнято критерій мінімальної вартості ОЗ у розмірі 3000 грн (тобто більший від величини критерію мінімальної вартості ОЗ у податковому обліку). До складу податкової групи 11 увійдуть об'єкти, вартість яких більша за 2500 грн, але менша за 3000 грн і які при цьому використовуються у госпдіяльності. Наприклад, у I кв. 2012 р. підприємство придбало кілька принтерів первісною вартістю 1000 грн, 2600 грн, 2700 грн і 3000 грн і класифікувало їх так, як подано у таблиці 1.

Таблиця 1

Класифікація об'єктів ОЗ залежно від первісної вартості

|

|

|

|

|

|

МНМА — субрахунок 112 | Витрати звітного періоду* |

|

|

МНМА — субрахунок 112 | Основний засіб — група 11 |

|

|

МНМА — субрахунок 112 | Основний засіб — група 11 |

|

|

Основний засіб — субрахунок 104 | Основний засіб — група 4 |

| * Починаючи з 01.01.2012 р. | ||

До речі, зауважимо, що при визначенні мінімального вартісного критерію визнання основних засобів у бухобліку зовсім не обов'язково брати його у розмірі мінімального вартісного критерію визнання ОЗ у податковому обліку.

Правила визначення вартості об'єктів амортизації

Податковий облік вартості ОЗ, що амортизуються, ведеться окремо за кожним об'єктом. Ремонти (поліпшення) ОЗ, отриманих безоплатно або на умовах оперативної оренди, вважаються окремими об'єктами. Зверніть увагу, вартість ремонту орендованого ОЗ, на яку платник створює «віртуальний» об'єкт, амортизується за правилами тієї групи ОЗ, до якої відноситься і сам об'єкт оренди (облік операцій ремонту та поліпшень ОЗ розглянуто далі).1

1 Зміни внесені Законом №3609. Оскільки серед груп ОЗ немає спеціальної групи для «віртуальних» об'єктів, до 01.08.2011 р. вони обліковувались у складі групи 9 «Iнші основні засоби».

Придбані або виготовлені самостійно ОЗ включаються до складу груп за первісною вартістю. Складові первісної вартості ОЗ у бухгалтерському та податковому обліку є однаковими. До первісної вартості включаються (п. 146.5 ПКУ і п. 8 П(С)БО 7):

1) суми, сплачені постачальникам як компенсація вартості ОЗ без непрямих податків;

2) суми, сплачені підрядчикам за виконання будівельно-монтажних робіт без непрямих податків;

3) реєстраційні збори, державне мито та інші платежі, здійснені у зв'язку з придбанням або отриманням прав на об'єкт ОЗ;

4) ввізне мито;

5) непрямі податки, якщо вони не відшкодовуються платнику податків;

6) витрати на страхування ризиків доставки ОЗ;

7) витрати на транспортування, установку, монтаж, налагодження ОЗ;

8) фінансові витрати, щодо яких платник податків прийняв рішення включити до собівартості ОЗ як кваліфікаційного активу (актив, який обов'язково вимагає значного часу для його створення, п. 3 П(С)БО 31);

9) інші витрати, пов'язані з доведенням ОЗ до стану, в якому вони можуть використовуватися за призначенням.

Якщо ОЗ виготовляються платником податків самостійно для використання у госпдіяльності, то їхня вартість, що амортизується, складається з усіх виробничих витрат, пов'язаних з виготовленням і введенням в експлуатацію ОЗ. До складу цих витрат включається також і зарплата працівників, які брали участь у виготовленні ОЗ. Якщо такий платник податків є платником ПДВ, то суми ПДВ, сплачені постачальникам і підрядчикам, не включаються до вартості ОЗ, що амортизується, а належать до складу податкового кредиту (виняток — ОЗ беруть участь в операціях, що не обкладаються ПДВ). Такий порядок застосовується незалежно від джерел фінансування витрат на виготовлення ОЗ.

Згідно з п. 146.8 ПКУ первісною вартістю основних засобів, внесених до статутного капіталу платника податків, є їхня вартість, узгоджена його засновниками, але не вища за звичайну ціну (облік операцій із внесенням ОЗ до статутного капіталу розглянуто далі).

Правила застосування звичайних цін до 1 січня 2013 р. регулюються п. 1.20 Закону про прибуток, а після цієї дати — статтею 39 ПКУ. Оскільки поняття звичайної ціни і правила її застосування є доволі суб'єктивними і розпливчастими, то під час перевірок імовірні запитання з боку податкових органів. Повністю застрахувати себе від них неможливо, але підготуватися до них буде доречно. Як підтвердження звичайності цін основних засобів, внесених до статутного капіталу, можуть використовуватися дані про операції з аналогічними активами, інформація про пропозицію і попит на ринку таких активів (бізнес-видання, реклама, прайси і пропозиції постачальників тощо), а також будь-які інші документальні джерела інформації про ціни. За потреби можна запросити незалежного оцінювача майна й отримати від нього звіт про оцінку. Як правило, наявність такого звіту повністю задовольняє податкові органи.

У податковому обліку первісна вартість ОЗ, отриманого під час обміну на інший подібний до нього об'єкт, дорівнює вартості переданого об'єкта, зменшеній на суму накопиченої амортизації. Якщо ж відбувся обмін неподібними активами, то первісна вартість отриманого ОЗ не лише зменшується на суму накопиченої амортизації, але і додатково коригується на суму коштів або їхніх еквівалентів, отриманих або переданих під час такого обміну. У будь-якому випадку первісна вартість отриманого ОЗ не повинна бути вищою за звичайні ціни (пункти 146.9 і 146.10 ПКУ).

Аналогічні норми містяться у пунктах 10, 12 і 13 П(С)БО 7. Відмінність полягає лише в тому, що в бухобліку використовується поняття справедливої вартості, яке є достатньо близьким до поняття звичайної ціни у податковому обліку. Податкові правила формування первісної вартості ОЗ є доволі близькими до правил бухобліку, тож тут не повинні виникати податкові різниці. Вони можуть виникнути лише тоді, коли справедлива вартість у бухобліку відрізнятиметься від звичайної ціни у податковому.

Щодо витрат на ремонти і поліпшення ОЗ (модернізацію, модифікацію, добудову, дообладнання, реконструкцію тощо), які приводять до збільшення майбутніх економічних вигід, що очікуються від використання об'єкта, то в бухобліку вони відносяться на збільшення первісної вартості ОЗ. Зверніть увагу, у бухобліку: «Первісна (переоцінена) вартість основних засобів може бути збільшена на суму витрат, пов'язаних з поліпшенням та ремонтом об'єкта, визначену у порядку, встановленому податковим законодавством» (п. 14 П(С)БО 7). У податковому обліку витрати на ремонти і поліпшення ОЗ відносяться до первісної вартості не повністю, а лише в сумі, що перевищує 10-процентний ліміт БВ основних засобів на початок року (пункти 146.11, 146.12 ПКУ). Сума витрат на поліпшення ОЗ у межах 10-процентного ліміту включається до складу витрат того звітного періоду, в якому вони були понесені.

Якщо за договором оперативної оренди або лізингу орендар має право або зобов'язаний проводити ремонт та/або поліпшення орендованого об'єкта, то в цьому випадку він веде податковий облік витрат на ремонт так (п. 146.19 ПКУ):

1) вартість ремонтів та/або поліпшень у межах 10-процентного ремонтного ліміту включається до складу витрат звітного періоду. При цьому вартість самого орендованого об'єкта до розрахунку 10-процентного ліміту не включається;

2) вартість ремонтів та/або поліпшень, яку не включено до 10-процентного ліміту, амортизується орендарем за правилами тієї групи ОЗ до якої відноситься і сам об'єкт оренди.

Під час обліку витрат на капітальні ремонти і поліпшення може виникнути тимчасова податкова різниця в сумі, яка у податковому обліку належить до складу витрат звітного періоду, а в бухобліку амортизується у складі первісної вартості ОЗ.

На думку редакції, витрати на поточний ремонт, технічне обслуговування тощо, які здійснюються з метою підтримання об'єкта в робочому стані без збільшення майбутніх економічних вигід від його використання, можуть включатися до складу витрат як у бухгалтерському, так і в податковому обліку (п. 15 П(С)БО 7 і п. 146.12 ПКУ).

Переоцінка основних засобів

Згідно з п. 146.21 ПКУ платники податків мають право проводити переоцінку об'єктів ОЗ. Така переоцінка проводиться на кінець звітного року шляхом множення вартості ОЗ, що амортизується, і накопиченої амортизації на коефіцієнт індексації, якщо він більший за одиницю.

Коефіцієнт індексації обчислюється за формулою, наведеною у п. 146.21 ПКУ:

Кі = [I(а-1) - 10] : 100 ,

де I(а-1) — індекс інфляції року, за наслідками якого проводиться індексація. Якщо значення Кі не перевищує одиницю, індексація не проводиться.

Цей коефіцієнт залежить тільки від індексу інфляції звітного року і має значення більше за одиницю при індексі інфляції понад 110% за рік. Внаслідок переоцінки у податковому обліку вартість ОЗ може тільки збільшуватися. Очевидно, що нова вартість ОЗ почне використовуватися для розрахунку амортизації з першого дня наступного звітного року.

Наказом Мінфіну від 18.03.2011 р. №372 внесено зміни до п. 16 П(С)БО 7: «Первісна (переоцінена) вартість об'єкта основних засобів може бути збільшена на суму індексації, проведеної у порядку, встановленому податковим законодавством, з відображенням у бухгалтерському обліку в порядку, передбаченому пунктами 19 — 21 Положення (стандарту) 7».

У бухобліку переоцінка об'єктів ОЗ провадиться за правилами, викладеними у п. 17 П(С)БО 7. Внаслідок переоцінки в бухобліку вартість ОЗ приводиться у відповідність до справедливої вартості і може як збільшуватися, так і зменшуватися. Переоцінка в бухобліку може здійснюватися на будь-яку дату балансу, у т. ч. і проміжного (квартального).

Строк корисного використання ОЗ

У статті 145 ПКУ для кожної групи ОЗ і НМА1 визначено мінімальні строки корисного використання, а це означає, що платник податків може встановлювати і більш тривалі строки корисного використання ОЗ.

У бухгалтерському обліку такі строки можна вибирати цілком довільно, тож вони можуть бути і менші за встановлені Податковим кодексом. Наказом Мінфіну від 18.03.2011 р. №372 внесено зміни до п. 26 П(С)БО: «Нарахування амортизації може здійснюватися з урахуванням мінімально допустимих строків корисного використання основних засобів, встановлених податковим законодавством (крім випадку застосування виробничого методу)». Строк корисного використання встановлює комісія під час зарахування об'єкта на баланс. Він фіксується в акті введення в експлуатацію (типова ф. №ОЗ-1), а також в інвентарних картках ОЗ (типова ф. №ОЗ-6).2

1 Якщо відповідно до правовстановлюючого документа строк дії права користування НМА не встановлено, такий строк становить 10 років безперервної експлуатації. Зміни внесено Законом №3609.

2 Затверджені наказом Мінстату від 29.12.95 р. №352.

Тут виникає тимчасова податкова різниця, оскільки через різні строки корисного використання суми амортизації у податковому і бухгалтерському обліку також будуть різними, але врешті-решт всю вартість ОЗ і НМА, що амортизується, буде віднесено на собівартість і до складу інших витрат звітного періоду в обох обліках.

Згідно з пп. 145.1.4 ПКУ строк корисного використання об'єкта ОЗ повинен переглядатися внаслідок зміни очікуваних економічних вигід від його використання. Очевидно, що загальний строк корисного використання з урахуванням його змін не може бути меншим від зазначеного у п. 145.1 ПКУ. Враховуючи, що амортизація ОЗ здійснюється доти, доки залишкова вартість об'єкта не буде дорівнювати його ліквідаційній вартості, а дооцінку ОЗ у податковому обліку Податковим кодексом для таких випадків не передбачено, доходимо висновку, що переглядати строк корисного використання об'єктів ОЗ має сенс лише в той період, коли нарахування амортизації ще не закінчилося.

Приклад 1. У складі ОЗ підприємства обліковується автомобіль. Його вартість, що амортизується, становить 60000,00 грн без ПДВ. Підприємство початково установило, що термін його корисного використання — 60 місяців і що амортизація нараховується за прямолінійним методом. Сума амортизації за кожен місяць при цьому становитиме 1000,00 грн. Протягом 36-го місяця використання цього автомобіля підприємство прийняло рішення використовувати його ще 48 місяців. Після прийняття такого рішення щомісячна сума амортизації дорівнюватиме 500,00 грн ((60000,00 - 36000,00) : 48 = 500,00). Згідно з абз. 2 пп. 145.1.4 амортизація в сумі 500 грн почне нараховуватися з 37-го місяця використання автомобіля.

Правила нарахування амортизації

Амортизація вартості об'єктів ОЗ з 01.04.2011 р. нараховується помісячно починаючи з місяця, що настає за місяцем їх введення в експлуатацію. У період реконструкції, модернізації, добудови, дообладнання, консервації та в інших аналогічних випадках нарахування амортизації зупиняється (п. 146.2 ПКУ).

Оскільки звітний період з податку на прибуток обчислюється у кварталах, то квартальна сума амортизації визначається шляхом складання сум амортизації щодо кожного об'єкта, нарахованої за кожен місяць кварталу.

Методи нарахування амортизації

У пп. 145.1.5 ПКУ перелічено такі методи нарахування амортизації:

1) прямолінійний;

2) зменшення залишкової вартості;

3) прискореного зменшення залишкової вартості;

4) кумулятивний;

5) виробничий.

Такі самі методи встановлені і в п. 26 П(С)БО 7.

Як у бухгалтерському, так і в податковому обліку є обмеження у виборі методів нарахування амортизації для деяких груп ОЗ. У податковому обліку ОЗ груп 9, 12, 14 і 15 амортизуються лише прямолінійним або виробничим методом, а МНМА і бібліотечні фонди дозволено амортизувати за спрощеними схемами: по 50% у першому й останньому місяці використання або 100% у першому місяці. У податковому обліку є ще одне обмеження, якого (поки що) немає в бухгалтерському. Метод прискореного зменшення залишкової вартості можна використовувати тільки у разі амортизації машин, устаткування і транспортних засобів (групи 4 і 5 ОЗ).

Здається дивною норма пп. 145.1.9 ПКУ: «Нарахування амортизації з метою оподаткування здійснюється підприємством за методом, визначеним наказом про облікову політику з метою складання фінансової звітності». Не зовсім зрозуміло, що тут мається на увазі: чи повинні в наказі про облікову політику визначатися тільки можливі методи (або якийсь один метод, судячи з формулювання пп. 145.1.9 ПКУ) нарахування амортизації загалом по підприємству чи для окремих груп ОЗ мають визначатися відповідні методи? На нашу думку, в наказі про облікову політику не можна заздалегідь зафіксувати методи і параметри амортизації ОЗ, оскільки термін корисного використання будь-якого об'єкта ОЗ і метод амортизації вибирається підприємством самостійно у момент визнання його активом (пункти 23, 24, 25, 28 П(С)БО 7). Ці параметри вибираються індивідуально для кожного об'єкта ОЗ залежно від його стану й очікуваного режиму використання, і встановлюються вони в акті введення ОЗ в експлуатацію. Тоді виходить, що в наказі про облікову політику потрібно просто перелічити всі можливі методи нарахування амортизації. Але вони і без цього дозволені до використання П(С)БО 7 і Податковим кодексом. Рекомендуємо все ж таки перелічити у наказі про облікову політику всі можливі методи амортизації.

Отже, незважаючи на те, що у ПКУ передбачено класифікацію основних засобів і методи нарахування амортизації є такими самими, як у бухобліку, є чимало інших істотних відмінностей і нюансів, які не залишають нам жодної надії на те, що більше не доведеться вести подвійний облік ОЗ.

Операції із внесення ОЗ до статутного капіталу

Відповідно до пп. 14.1.81 ПКУ фінансові інвестиції — господарські операції, що передбачають придбання корпоративних прав, цінних паперів, деривативів та/або інших фінансових інструментів. До фінансових інвестицій, зокрема, належать прямі інвестиції. Прямі інвестиції — господарські операції, що передбачають внесення коштів або майна в обмін на корпоративні права, емітовані юридичною особою при їх розміщенні такою особою.

Операції із внесення ОЗ та нематеріальних активів до статутного фонду іншої особи прирівнюються до продажу таких ОЗ та нематеріальних активів (згідно з пп. 146.17.1 ПКУ). Первісною вартістю ОЗ, включених до статутного капіталу підприємства, визнається їх вартість, погоджена засновниками (учасниками) підприємства, але не вища за звичайну ціну.

Пунктом 146.13 ПКУ передбачено порядок відображення операцій з продажу ОЗ та нематеріальних активів.

Слід звернути увагу, який саме об'єкт ОЗ вноситься до статутного фонду. Адже від цього залежатиме облік у сторони, яка вносить такий об'єкт.

1. Якщо вноситься виробничий ОЗ. Тоді сума перевищення доходів від продажу над балансовою вартістю окремих об'єктів ОЗ та нематеріальних активів включається до доходів платника податку, а сума перевищення балансової вартості над доходами від такого продажу включається до витрат платника податку.

Приклад 2. Підприємство «А» вносить верстат, балансова вартість якого становить 60000 грн, до статутного фонду підприємства «Б». Підприємство «Б» планує використовувати об'єкт у госпдіяльності протягом періоду, що перевищує один рік. Вартість верстата, погоджена із засновниками, становить:

варіант 1 — 80000 грн, що відповідає рівню звичайних цін. У такому разі в податковому обліку підприємства «А» у складі доходів потрібно відобразити суму 80000 грн - 60000 грн = 20000 грн. Вартість об'єкта слід прирівняти у податковому обліку до нуля. Підприємство «Б» включить отриманий верстат до групи 4 з мінімальним строком корисного використання 5 років. Амортизація почне нараховуватись з місяця, наступного за місяцем введення об'єкта в експлуатацію;

варіант 2 — 50000 грн, що відповідає рівню звичайних цін. У такому разі в податковому обліку підприємства «А» у складі витрат потрібно відобразити суму 60000 грн - 50000 грн = 10000 грн. Вартість об'єкта слід прирівняти у податковому обліку до нуля. Підприємство «Б» включить отриманий верстат до групи 4 з мінімальним строком корисного використання 5 років. Амортизація почне нараховуватися з місяця, наступного за місяцем введення об'єкта в експлуатацію.

2. Якщо вноситься невиробничий ОЗ. Тоді сума перевищення доходів від продажу над первісною вартістю придбання невиробничих ОЗ та витрат на ремонт, що здійснюються для підтримання об'єкта в робочому стані, включається до доходів платника податку, а сума перевищення первісної вартості над доходами від такого продажу включається до витрат платника податку.

3. Якщо вноситься ОЗ, що раніше був одержаний безоплатно. Сума перевищення доходів від продажу безоплатно отриманих ОЗ або нематеріальних активів над вартістю таких ОЗ або нематеріальних активів, що була включена до складу доходів у зв'язку з отриманням, включається до доходів платника податку, а сума перевищення вартості, що була включена до складу доходів у зв'язку з безоплатним отриманням, над доходами від такого продажу або іншого відчуження включається до витрат платника податку.

Приклад 3. Підприємство «Дебет» у III кварталі отримало безоплатно верстат. Звичайна ціна верстата 24000 грн (у т. ч. ПДВ — 4000 грн). Суму 20000 грн було відображено у складі доходів III кварталу. У IV кварталі верстат було продано:

варіант 1 — за 30000 грн (у т. ч. ПДВ — 5000 грн). У такому разі за підсумками IV кварталу слід додатково відобразити у складі доходів суму: 25000 - 20000 = 5000 грн;

варіант 2 — за 18000 грн (у т. ч. ПДВ — 3000 грн). У такому разі за підсумками IV кварталу слід відобразити у складі витрат суму: 20000 - 15000 = 5000 грн. У разі застосування другого варіанта треба бути обережним, адже відображення витрат при продажу безоплатно одержаних ОЗ — питання дуже слизьке і може привернути нездорову увагу перевіряльників. Тому чекатимемо на відповідні роз'яснення.

Пунктом 146.14 ПКУ зазначено, що дохід від продажу або іншого відчуження об'єкта ОЗ та нематеріальних активів визначається згідно з договором, але не нижче від звичайної ціни такого об'єкта (активу).

На підставі п. 137.16 ПКУ датою отримання доходів від такої операції є дата їх виникнення згідно з положеннями (стандартами) бухобліку, якщо інше не передбачено нормами розділу III ПКУ.

Витрати, визначені ст. 146 ПКУ, які не включені до собівартості реалізованих товарів, виконаних робіт, наданих послуг згідно з цією статтею, як «інші витрати» включаються до витрат, що враховуються при обчисленні об'єкта оподаткування (пп. 138.12.1 ПКУ). Згідно з п. 138.5 ПКУ інші витрати визнаються витратами того звітного періоду, в якому вони були здійснені.

Ремонти та поліпшення ОЗ

Порядок податкового обліку ремонтів та поліпшень ОЗ у 2011 році зазнав змін. Враховуючи, що з обліком витрат на ремонт ОЗ має справу майже кожен бухгалтер і це питання є досить актуальним, проаналізуємо, що змінилося та на що слід звернути особливу увагу тепер.1

1 Також див. статтю «Автомобіль після ДТП: ремонт і відшкодування» у «ДК» №41/2011.

Засади податкового обліку

Пункт 146.1 ПКУ регламентує облік вартості ремонту, поліпшення об'єкта ОЗ в розрізі окремих об'єктів амортизації. Водночас норма п. 146.12 ПКУ дозволяє відносити до витрат у податковому обліку суми витрат, що пов'язані з ремонтом та поліпшенням об'єктів ОЗ, у тому числі орендованих, отриманих у концесію, у розмірі не більше 10% сукупної БВ всіх груп ОЗ на початок звітного року. Причому витрати мають бути зафіксовані у податковому обліку саме в тому звітному періоді, в якому такі ремонт та поліпшення були здійснені (підписані акти виконаних робіт, наданих послуг).

Вартість ремонту, що перевищує 10-відсоткову межу, відноситься на збільшення первісної вартості об'єкта ОЗ, щодо якого здійснюються ремонт та поліпшення. Отже, на збільшення облікової вартості об'єкта ОЗ відноситься не вся сума ремонту, поліпшення, а лише та, що фактично перевищує 10-відсотковий ліміт (п. 146.11 ПКУ).

У разі якщо об'єкт ОЗ виведено з експлуатації, амортизація на нього не нараховується. Щодо нарахування амортизації у податковому обліку, то для таких випадків є пп. 145.1.2 ПКУ, в якому визначено, що нарахування амортизації зупиняється на період виведення об'єкта ОЗ з експлуатації на час реконструкції, модернізації, дообладнання та з інших причин. Як бачимо, перелік причин виведення об'єкта ОЗ з експлуатації у ПКУ дещо ширший, ніж у П(С)БО 7. Тож радимо зупиняти нарахування амортизації залежно лише від самого факту виведення ОЗ з експлуатації, адже будь-які причини підпадають під визначення «інших». При цьому така подія має бути засвідчена документально.

Оскільки амортизацію як у бухгалтерському, так і в податковому обліку нараховують щомісяця, то й мінімальний строк виведення ОЗ з експлуатації, при якому вже є сенс зупинити нарахування амортизації, дорівнюватиме одному місяцю. До речі, при використанні виробничого методу нарахування амортизації зупиниться автоматично. При виробничому методі місячну суму амортизації визначають як добуток фактичного місячного обсягу робіт та виробничої ставки амортизації. Виробничу ставку амортизації обчислюють діленням вартості, яка амортизується, на загальний обсяг робіт, який підприємство очікує виконати з використанням цього ОЗ. Основний засіб, який виведений з експлуатації та перебуває на ремонті, під час ремонту фактично не виконує жодних робіт, тож сума амортизації за цей період буде нульовою або меншою за звичайну суму, яку нараховувало підприємство за умов звичайного використання ОЗ.

У разі зворотного введення такого об'єкта в експлуатацію для розрахунку амортизації береться вартість, яка підлягала амортизації на момент його виведення з експлуатації, та збільшується на суму витрат, пов'язаних з ремонтом, модернізацією, модифікацією, добудовою, дообладнанням, реконструкцією тощо (абз. 3 п. 146.15 ПКУ). При цьому амортизація буде нараховуватися з наступного місяця після повторного введення в експлуатацію.

Приклад 4. На 01.01.2011 р. БВ основних засобів становила 15000 грн, у II кв. виведено з експлуатації об'єкт вартістю 3,5 тис. грн, ремонтний ліміт становитиме 15000 х 10% = 1500 грн і на суму залишкової вартості виведеного з експлуатації об'єкта не зменшується, адже таке виведення має місце вже у II кварталі, а обчислення ремонтного ліміту проводиться на 01.01.2011 р.

Зворотна ситуація: на початок року БВ основних засобів становила 15000 грн, у II кв. введено в експлуатацію об'єкт вартістю 4000 грн (попередньо він перебував один рік на консервації), ремонтний ліміт на 2011 рік знову ж таки становитиме 15000 х 10% = 1500 грн. Проте в розрахунку ремонтного ліміту на 2012 рік такий об'єкт буде брати участь.

Норми п. 146.11 ПКУ регламентують віднесення перевищення 10% не на групи, як це було раніше, а на конкретний об'єкт, що ремонтується чи поліпшується. Пояснюється це тим, що з 01.04.2011 р. облік вартості ОЗ, що амортизується, ведеться за кожним об'єктом окремо.

На гарячу лінію «Дебету-Кредиту» часто надходить запитання: як розподіляти перевищення 10-відсоткового ліміту у разі, якщо ремонтувалася певна сукупність об'єктів? Ще раз наголошуємо: з 01.04.2011 р. немає необхідності розподіляти перевищення. З цієї дати суми перевищення 10-відсоткового ліміту мають бути закріплені за тим конкретним об'єктом, який ремонтувався. Отже, для того щоб правильно віднести суми ремонту у податковому обліку на первісну вартість ОЗ чи витрат поточного періоду, у разі ремонту певної кількості об'єктів ОЗ їхньому власникові варто подбати, щоб у документах були розшифровані конкретні суми: скільки коштує ремонт тієї чи іншої речі, а не тільки загальна сума ремонту (поліпшення).

Зверніть увагу: норма п. 146.11 ПКУ прив'язується до межі в 10% сукупної БВ всіх груп основних засобів, що підлягають амортизації. А відповідно до норм пп. 145.1.7 ПКУ на ОЗ груп 1 та 13 амортизація не нараховується, тож із сукупної БВ основних засобів потрібно вираховувати земельні ділянки та природні ресурси.

Ще один момент, на який варто звернути увагу: 10% ліміт визначається на суму БВ основних засобів, що амортизуються, на початок звітного податкового року.1

1 У 2011 році потрібно було обчислювати БВ основних засобів на початок року. Норми п. 146.11 ПКУ чітко вимагають обчислення ремонтного ліміту на початок року і жодних перехідних норм у цій частині не містять. Підтвердженням цієї точки зору є лист ДПАУ від 27.05.2011 р. №100011/6/15-0315.

Ремонти та поліпшення орендованих ОЗ

Як і раніше, законодавство не робить винятку для податкового обліку ремонтів та поліпшень орендованих об'єктів ОЗ. Відповідно до п. 146.19 ПКУ, у разі якщо договір оперативної оренди (лізингу) зобов'язує або дозволяє орендарю здійснювати ремонти/поліпшення об'єкта оперативної оренди (лізингу), частина вартості таких ремонтів/поліпшень у сумі більше 10% амортизується орендарем як окремий об'єкт. Вартість ремонту орендованого ОЗ амортизується за правилами тієї групи ОЗ, до якої належить і сам об'єкт оперативної оренди (див. оновлену редакцію п. 146.19 ПКУ).

Крім того, посилання на орендовані ОЗ містяться й у визначенні вартості об'єкта амортизації. Відповідно до норм п. 146.1 ПКУ «облік вартості, яка амортизується, ведеться за кожним об'єктом, що входить до складу окремої групи основних засобів, у тому числі вартість ремонту, поліпшення таких засобів, отриманих безоплатно або наданих в оперативний лізинг (оренду), як окремий об'єкт амортизації».

Пункт 146.12 також не робить винятку для ремонтів, поліпшень чужих ОЗ: «сума витрат, що пов'язана з ремонтом та поліпшенням об'єктів основних засобів, у тому числі орендованих, у розмірі, що не перевищує 10 відсотків сукупної балансової вартості всіх груп основних засобів на початок звітного року, відноситься до витрат того звітного податкового періоду, в якому такі ремонт та поліпшення були здійснені».

Як бачимо, облік ремонтів та поліпшень орендованого ОЗ ідентичний обліку власних ОЗ. Є лише один виняток: орендар обліковує в себе тільки суму ремонту, поліпшення, проте не сам об'єкт оренди (абз. 2 п. 146.19 ПКУ). 10-відсотковий ліміт обчислюється виходячи із сум БВ власних ОЗ на початок року. Так, орендар, що не має власних ОЗ чи починає їх придбавати в поточному звітному році та здійснює ремонт, наприклад, орендованого автомобіля, права на податкові витрати з ремонту не матиме — всю суму ремонту він відноситиме на первісну вартість об'єкта «Ремонт орендованого автомобіля» (на початок звітного періоду БВ власних ОЗ дорівнює нулю, тому 10-відсотковий ліміт на податкові витрати також становитиме нуль).

Наступного року, коли на балансі вже будуть власні ОЗ, така сума минулорічних ремонтів і надалі підлягатиме амортизації до кінця строку оренди.

У разі якщо строк дії договору оренди (оперативного лізингу) добігає кінця або договір розривається достроково, а вартість ремонту орендованого ОЗ ще не до кінця замортизована, така незамортизована частка лягає на податкові витрати орендаря в тому періоді, у якому об'єкт оренди повертається орендодавцеві (пункти 146.20 та 146.16 ПКУ).

Зверніть увагу: для того щоб податківці під час перевірок не ставили під сумнів витрати та амортизацію за орендованими ОЗ, можливість (необхідність) ремонту чи поліпшення об'єкта ОЗ та порядок компенсації орендарю вартості ремонтних робіт варто чітко прописати в договорі оренди.

На сьогодні залишається відкритим питання обліку ремонтів та поліпшень, здійснених на суму менше ніж 2500 грн. Нагадаємо: пп. 14.1.138 ПКУ визначає об'єктом ОЗ матеріальний актив вартістю понад 2500 гривень, а на 2011 рік діяла межа у 1000 грн (п. 14 підрозділу 4 розділу ХХ ПКУ). Не думаємо, що податківці радо сприймуть такі витрати у складі інших витрат за п. 138.10 ПКУ. Сподіваємося, найближчим часом вони озвучать свою позицію з цього питання.

Бухгалтерський облік

У бухгалтерському обліку нарахування амортизації зупиняється на період реконструкції, модернізації або дообладнання (п. 23 П(С)БО 7). Щодо таких випадків, як ремонти, у П(С)БО 7 немає застережень, що амортизацію під час ремонтів не нараховують. Проте підприємствам не забороняється за власним бажанням зупиняти нарахування амортизації на час капітального або некапітального ремонтів, якщо ОЗ у цей час не використовується у госпдіяльності, адже строк корисного використання теж зупиняється.

Отже, якщо підприємство вирішить провести капітальний ремонт і одночасну реконструкцію, модернізацію або дообладнання ОЗ, то на цей час воно обов'язково мусить зупинити нарахування амортизації. Якщо ж воно здійснює лише ремонт, то на час ремонту може зупинити нарахування амортизації на добровільних засадах.

Звичайно, у будь-якому разі факти виведення основного засобу з експлуатації та зворотного введення після ремонту мають бути підтверджені документально: наказами, розпорядженнями керівного органу підприємства та відповідними актами, наприклад актом введення в експлуатацію після ремонту (форма №ОЗ-2)1.

У разі якщо такі роботи виконуються сторонньою організацією, обидві сторони повинні підписати акт приймання-здачі роботи, замовлення-наряд. Якщо ж підприємство власними силами ремонтує, поліпшує той чи інший об'єкт ОЗ, акт підписується працівником, що виконав ремонт, та працівником, що є матеріально відповідальною особою щодо цього об'єкта. Такий акт повинен підписати керівник підприємства. I вже потім дані про зміни техніко-економічних характеристик (вартість, площа, потужність тощо) у результаті проведених поліпшень переносяться в технічний паспорт, інвентарні картки, регістри аналітичного обліку відповідних об'єктів ОЗ (п. 33 Методрекомендацій з обліку ОЗ).

Щодо бухгалтерського обліку ремонтів та поліпшень варто зазначити таке. Відповідно до п. 14 П(С)БО 7 первісна вартість основних засобів збільшується на суму витрат, пов'язаних з поліпшенням об'єкта (модернізація, модифікація, добудова, дообладнання, реконструкція тощо), що призводить до збільшення майбутніх економічних вигід, первісно очікуваних від використання об'єкта. Залишкова вартість основних засобів зменшується у зв'язку з частковою ліквідацією об'єкта основних засобів. Зверніть увагу на нововведення з 22.04.2011 р.2: первісна (переоцінена) вартість основних засобів може бути збільшена на суму витрат, пов'язаних з поліпшенням та ремонтом об'єкта, визначену у порядку, встановленому податковим законодавством - тобто в бухобліку йде чітка прив'язка до витрат, на які збільшується податкова база ОЗ.

1 Форма затверджена наказом Мінстату України від 29.12.95 р. №352.

2 Наказом Мінфіну від 18.03.2011 р. №372 внесено зміни до п. 14 П(С)БО 7.

Витрати, що здійснюються для підтримання об'єкта в робочому стані (проведення технічного огляду, нагляду, обслуговування, ремонту тощо) та одержання первісно визначеної суми майбутніх економічних вигід від його використання, включаються до складу витрат (п. 15 П(С)БО 7).

Прикладами поліпшень ОЗ є:

— модифікація, модернізація об'єкта основних засобів з метою продовження терміну його корисної експлуатації або збільшення його виробничої потужності;

— заміна окремих частин устаткування для підвищення якості продукції (робіт, послуг);

— впровадження ефективнішого технологічного процесу, що дозволить зменшити первісно оцінені виробничі витрати;

— добудова (надбудова) будівлі, що збільшить кількість місць (площу) будівлі, обсяги та/або якість виконуваних робіт (послуг) чи умови їх виконання (п. 31 Методрекомендацій з обліку ОЗ).

Водночас п. 32 Методрекомендацій рекомендує включати технічний огляд, технічне обслуговування, ремонт тощо (тобто, по суті, витрати, що здійснюються для підтримання об'єкта в робочому стані та одержання первісно визначеної суми майбутніх економічних вигід від його використання) до складу витрат звітного періоду.

Отже, для розмежування ремонтних витрат та витрат на поліпшення функціональних характеристик ОЗ ключовою є відповідь на запитання: чи спрямовано понесені витрати на одержання первісно визначеної суми майбутніх економічних вигід, чи на їх зростання. Орієнтовні проведення щодо ремонтів і поліпшень див. у таблиці 2.

Таблиця 2

Бухгалтерські проведення, пов'язані з ремонтами та поліпшеннями

|

|

|

|

| Поліпшення Витрати на поліпшення об'єкта (модернізація, модифікація, добудова, дообладнання, реконструкція тощо), що приводить до збільшення майбутніх економічних вигід, первісно очікуваних від використання об'єкта ОЗ |

|

|

|

|

|

|

| Ремонт Витрати для підтримання робочого стану об'єкта (наприклад, технічний огляд, нагляд, обслуговування, ремонт тощо) та одержання первісно визначеної суми майбутніх економічних вигід від його використання |

|

|

Приклад 5. Підприємство орендує офіс (адміністративні функції) у СГД на загальній системі оподаткування. Договором оперативної оренди передбачено дозвіл на проведення ремонтів/поліпшень об'єкта. БВ власних ОЗ орендаря на 01.01.2011 р. становила 220000 грн.

Частина ремонту офісу була спричинена поточною необхідністю — поточний ремонт виконала підрядна будівельна організація (24000 грн, у т. ч. ПДВ — 4000 грн).

Iнша частина ремонтних робіт, призначена підвищити функціональні можливості офісного приміщення, виконана власними силами орендаря (7000 грн без ПДВ: 3300 грн — вартість матеріалів, 2700 грн — зарплата працівників, 1000 грн — нарахування ЄСВ (умовно).

Бухгалтерський та податковий облік витрат орендаря на ремонт офісу наведено в таблиці 3.

Таблиця 3

Бухгалтерський та податковий облік ремонту орендованого офісного приміщення

|

|

|

|

|

|

|||

|

|

|

|

|

|

|||

|

|

Відображено вартість робіт з поточного ремонту орендованого офісу підрядною будівельною організацією |

|

|

|

|

|

|

|

|

ПК з ПДВ |

|

|

|

|

|

|

|

|

Оплачено послуги будівельної організації |

|

|

|

|

|

|

|

|

Відображено витрати на поліпшення функціональності офісу, виконане господарським способом |

|

|

|

|

|

|

|

|

Суму витрат на поліпшення віднесено на первісну вартість офісу як орендованого об'єкта |

|

|

|

|

|

|

|

|

Нараховано амортизацію поліпшення орендованого приміщення (сума умовна) |

|

|

|

|

|

|

| * В межах 10% БВ власних ОЗ на 01.01.2011 р. (сума ліміту 22000). ** Такий об'єкт «Ремонт орендованого офісу», за п. 146.19 ПКУ, належатиме до складу групи 3 «Будівлі». Строк амортизації обмежуватиметься строком договору оренди. Метод амортизації обирається підприємством самостійно, початок нарахування амортизації — з наступного місяця після підписання акта приймання-передачі ремонтних робіт. *** Сума 500 грн амортизації відноситься до витрат помісячно. |

|||||||

ЄДИНА БАЗА ПОДАТКОВИХ ЗНАНЬ

ЄДИНА БАЗА ПОДАТКОВИХ ЗНАНЬ

Як відображається страхове відшкодування, отримане за пошкодження ОЗ, у тому числі ОЗ, який підлягає ліквідації?

У випадку отримання платником податку — страхувальником страхового відшкодування за пошкодження основного засобу, суми страхового відшкодування включаються до складу доходів такого платника податку за податковий період їх отримання, а сума застрахованих збитків, що дорівнює сумі страхового відшкодування, наведеного у розрахунку до страхового акта, — до складу витрат.

Якщо платник податку здійснює відновлення пошкодженого основного засобу, то витрати, пов'язані з ремонтом такого основного засобу, відображаються у податковому обліку відповідно до норм пп. 144.1 ст. 144 та п. 146.12 ст. 146 Податкового кодексу України. Якщо з незалежних від платника податку обставин основні засоби (їх частина) зруйновані, викрадені чи підлягають ліквідації або платник податку змушений відмовитися від використання таких основних засобів внаслідок загрози чи неминучості їх заміни, руйнування або ліквідації, платник податку у звітному періоді, в якому виникають такі обставини, збільшує витрати на суму вартості, яка амортизується, за вирахуванням сум накопиченої амортизації окремого об'єкта основних засобів.

Чи включається до складу витрат, які враховуються при обчисленні об'єкта оподаткування, амортизація ОЗ (НА), придбаних до 01.04.2011 р. у ФОП, що перебували на ЄП?

Якщо за даними інвентаризації, проведеної станом на 1 квітня 2011 року, до переліку об'єктів основних засобів, інших необоротних та нематеріальних активів за групами відповідно до п. 145.1 ст. 145 Податкового кодексу України з метою нарахування амортизації включені основні засоби (нематеріальні активи), придбані у фізичних осіб — підприємців, що перебували на спрощеній системі оподаткування, то амортизація таких основних засобів (нематеріальних активів) включається до складу витрат, які враховуються при обчисленні об'єкта оподаткування у порядку, визначеному ст. 138 цього Кодексу.

Як у податковому обліку відображаються витрати, понесені на поліпшення (модернізацію) НА, а також витрати, пов'язані з підтриманням їх у придатному для використання стані?

На суму витрат, пов'язаних з поліпшенням (модернізацією) нематеріальних активів, збільшується вартість нематеріальних активів, на яку нараховується амортизація, оскільки удосконалення нематеріальних активів, підвищення їх можливостей та строку використання сприяють збільшенню первісно очікуваних майбутніх економічних вигід. Витрати, що здійснюються для підтримання нематеріальних активів у придатному для використання стані, враховуються при визначенні об'єкта оподаткування у складі інших витрат.

Які витрати з придбання нематеріальних активів враховуються при визначенні об'єкта обкладення податком на прибуток підприємств у складі витрат?

Відповідно до пп. 14.1.120 п. 14.1 ст. 14 Податкового кодексу України від 2 грудня 2010 року №2755-VI (далі — ПКУ) нематеріальні активи — право власності на результати інтелектуальної діяльності, у тому числі промислової власності, а також інші аналогічні права, визнані об'єктом права власності (інтелектуальної власності), право користування майном та майновими правами платника податку в установленому законодавством порядку, у тому числі набуті в установленому законодавством порядку права користування природними ресурсами, майном та майновими правами. Згідно з пп. 139.1.5 п. 139.1 ст. 139 ПКУ не включаються до складу витрат витрати на придбання, виготовлення, будівництво, реконструкцію, модернізацію та інше поліпшення основних засобів та витрати, пов'язані з видобутком корисних копалин, а також з придбанням (виготовленням) нематеріальних активів, які підлягають амортизації згідно зі статтями 144 — 148 цього Кодексу, з урахуванням пунктів 146.11 і 146.12 статті 146 та пункту 148.5 статті 148 цього Кодексу. Водночас при визначенні об'єкта оподаткування враховуються такі витрати подвійного призначення, як витрати з придбання нематеріальних активів (крім тих, що підлягають амортизації) для їх використання у господарській діяльності платника податку (пп. 140.1.2 п. 140.1 ст. 140 ПКУ). Підпунктом 145.1.1 п. 145.1 ст. 145 ПКУ визначено 6 груп нематеріальних активів, щодо яких нараховується амортизація. З урахуванням викладеного, витрати з придбання нематеріальних активів, зазначені у пп. 145.1.1 п. 145.1 ст. 145 ПКУ, підлягають амортизації. Витрати з придбання нематеріальних активів, не зазначені у п. 145.1.1 п. 145.1 ст. 145 ПКУ, враховуються при визначенні об'єкта оподаткування у складі витрат.

Як у податковому обліку відображаються витрати, понесені на поліпшення (модернізацію) НА, а також витрати, пов'язані з підтримкою їх у придатному для використання стані?

На суму витрат, пов'язаних із поліпшенням (модернізацією) нематеріальних активів, збільшується вартість нематеріальних активів, на яку нараховується амортизація, оскільки удосконалення нематеріальних активів, підвищення їх можливостей та строку використання сприяють збільшенню первісно очікуваних майбутніх економічних вигід. Витрати, що здійснюються для підтримання нематеріальних активів у придатному для використання стані, враховуються при визначенні об'єкта оподаткування у складі інших витрат.