Платники консолідованого податку

Проаналізуймо, що слід знати підприємствам, у складі яких є філії та інші підрозділи. Хто подає Розрахунок податкових зобов'язань щодо сплати консолідованого податку на прибуток підприємства? Які дії платника щодо прийняття рішення про сплату консолідованого податку на прибуток?

Філії та представництва — хто виступатиме платником податку на прибуток?

Відокремлені підрозділи підприємств можуть бути платниками податку на прибуток. Відповідно до ст. 95 Цивільний кодекс відносить до відокремлених підрозділів і філії, і представництва, щодо останніх ПКУ містить деякі застереження.

ФІЛІЇ ТА ПРЕДСТАВНИЦТВА

ФІЛІЇ ТА ПРЕДСТАВНИЦТВА

1. Філією є відокремлений підрозділ юридичної особи, що розташований поза її місцезнаходженням та здійснює всі або частину її функцій.

2. Представництвом є відокремлений підрозділ юридичної особи, що розташований поза її місцезнаходженням та здійснює представництво і захист інтересів юридичної особи.

3. Філії та представництва не є юридичними особами. Вони наділяються майном юридичної особи, що їх створила, і діють на підставі затвердженого нею положення.

4. Керівники філій та представництв призначаються юридичною особою і діють на підставі виданої нею довіреності.

5. Відомості про філії та представництва юридичної особи включаються до Єдиного державного реєстру.

Стаття 95 ЦКУ

Так, ПКУ не включає до переліку платників податку на прибуток представництва юридичних осіб (пп. 133.1.5 ПКУ). Під представництвом у цьому разі розуміється відокремлений підрозділ юрособи, який розташований поза її місцезнаходженням та здійснює представництво і захист інтересів такого підприємства, фінансується ним і не отримує інших доходів, крім пасивних. Отже, в цьому разі філії і представництва, які ведуть господарську діяльність, повинні стати на облік як платники податку на прибуток в органах державної податкової служби за своїм місцезнаходженням відповідно до Порядку №979.

Приклад 1. Підприємство «Зоря» зареєстроване та здійснює свою діяльність у м. Вінниці. Воно займається продажем вінницьких цукерок. У 2012 році планується відкриття представництва у м. Львові. Мета діяльності представництва — ознайомлення потенційних дистриб'юторів м. Львова з товарами підприємства «Зоря», допомога в укладанні договорів з такими фірмами з метою залучення нових клієнтів. Кошти від львівських організацій надходитимуть на рахунок підприємства «Зоря» у м. Вінниці. Представництво не отримує жодних доходів за винятком фінансування з головного офіса, тому не виступає платником податку на прибуток.

Приклад 2. Підприємство «Баланс» зареєстроване та здійснює свою діяльність у м. Львові. Воно займається виробництвом та продажем гаманців і сумок. У 2012 році планується відкриття 2 філій у м. Києві та у м. Луганську. Головна мета діяльності таких філій — гуртовий продаж продукції підприємства «Баланс». Філії повинні бути зареєстровані платниками податку на прибуток у м. Києві та в м. Луганську.

Які підприємства можуть сплачувати податок на прибуток консолідовано?

Підприємство, яке має у своєму складі відокремлені підрозділи, розташовані на території іншої, ніж такий платник податку, територіальної громади, може прийняти рішення щодо сплати консолідованого податку. В такому разі підприємство має право сплачувати податок на прибуток за місцезнаходженням підрозділів, а також за своїм місцезнаходженням. Причому податок, сплачений за місцезнаходженням підприємства, зменшується на суму податку, сплаченого за місцезнаходженням відокремлених підрозділів.

Може виникнути запитання: а як сплачувати податок та подавати звітність з податку на прибуток, якщо підприємство має філію, розташовану в межах однієї з ним адміністративно-територіальної одиниці?

Серед відомостей, які мають міститися в Єдиному державному реєстрі про філію юридичної особи, обов'язково слід зазначати її місцезнаходження. Належність філії та юрособи до однієї адміністративно-територіальної одиниці визначається відповідно до Закону України від 21.05.97 р. №280/97-ВР «Про місцеве самоврядування в Україні». У ст. 1 цього Закону зазначено, що під адміністративно-територіальною одиницею слід розуміти область, район, місто, район у місті, селище, село. Таким чином, у разі розташування філії та юрособи на території однієї адміністративно-територіальної одиниці така філія не вважається окремим платником податку на прибуток, а розглядається як єдиний платник податку на прибуток разом із головним підприємством. Отже, в такому разі філія не відповідає ознакам платника податку, і її доходи, витрати та збитки відображаються у складі показників декларації платника податку, якому таку філію підпорядковано.

Як розраховується консолідований податок на прибуток?

Сума податку на прибуток відокремлених підрозділів за відповідний звітний (податковий) період визначається розрахунково виходячи із загальної суми податку, нарахованого платником податку, розподіленого пропорційно до питомої ваги суми витрат відокремлених підрозділів такого платника податку в загальній сумі його витрат (п. 152.4 ПКУ).

Приклад 3. Підприємство «Зоря», що розташоване у м. Львові, сплачує податок на прибуток консолідовано. Підприємство «Зоря» має у своєму складі філію у м. Одесі (витрати філії, що брали участь у визначенні об'єкта оподаткування за I квартал 2012 року, становлять 300000 грн) та філію у м. Харкові (витрати філії, що брали участь у визначенні об'єкта оподаткування за I квартал 2012 року, становлять 400000 грн). Загальна сума витрат по підприємству «Зоря», що брали участь у визначенні об'єкта оподаткування за I квартал 2012 року, становить 2500000 грн. Сума податку на прибуток, нарахована за I квартал 2012 року, становить 20000 грн. У цьому разі податок на прибуток слід розподілити таким чином:

1) сплата податку за місцезнаходженням підприємства «Зоря» = 20000 х (2500000 - 300000 - 400000) : 2500000 = 14400 грн;

2) сплата податку на прибуток за місцезнаходженням філії у м. Одесі = 20000 х (300000 : 2500000) = 2400 грн;

3) сплата податку за місцезнаходженням філії у м. Харкові = 20000 х (400000 : 2500000) = 3200 грн.

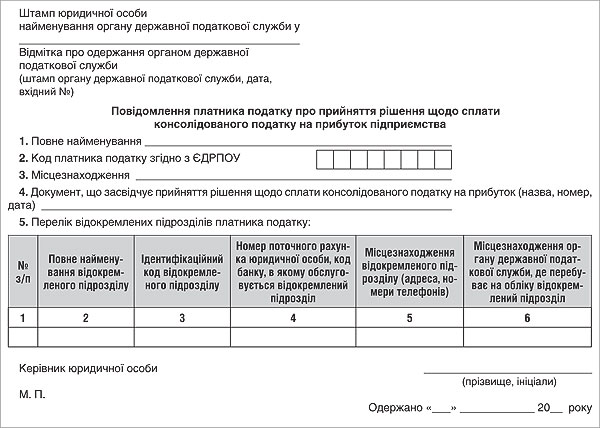

Зразок

Повідомлення платника податку про прийняття рішення щодо сплати консолідованого податку на прибуток підприємства

Як слід підтвердити вибір про консолідовану сплату податку на прибуток?

Вибір порядку сплати податку на прибуток здійснюється підприємством самостійно до 1 липня року, що передує звітному, про що повідомляються податкові органи за місцезнаходженням такого підприємства та його філій (відокремлених підрозділів) (див. зразок повідомлення). Зміна порядку сплати податку протягом звітного року не дозволяється. При цьому відокремлені підрозділи подають податковому органу за своїм місцезнаходженням Розрахунок податкових зобов'язань щодо сплати консолідованого податку (додаток до Наказу ДПАУ від 24.01.2011 р. №36). Рішення про сплату консолідованого податку поширюється також на відокремлені підрозділи, створені таким платником податку протягом будь-якого часу після такого повідомлення. Це досить прогресивна норма, якої не було раніше в Законі про прибуток.

Приклад 4. Підприємство «Зоря», зареєстроване 2008 року, здійснює свою діяльність у м. Харкові. Підприємство має філії і сплачує податок на прибуток консолідовано. У жовтні 2011 року підприємство відкрило філію у м. Львові. Результати діяльності такої філії включаються до розрахунку консолідованого податку на прибуток за підсумками IV кварталу 2011 року. Для того щоб мати можливість сплачувати податок на прибуток консолідовано у 2013 році, подавати повідомлення про консолідовану сплату податку на прибуток до 1 липня 2012 року не треба (про це нижче).

Виникає також запитання, чи треба підприємству, що має філії та сплачує консолідовано податок на прибуток, щороку повідомляти податкові органи про вибір порядку сплати податку на прибуток на наступний рік? Якщо підприємство у минулих періодах консолідовано платило податок на прибуток і не збирається змінювати ці правила оподаткування у наступних, то надсилати повідомлення до податкових органів не треба. А от якщо підприємство вирішить змінити правила оподаткування і в наступному році перейти на загальні правила сплати податку на прибуток, то про це слід до 1 липня повідомити податкові органи як за своїм місцезнаходженням, так і за місцезнаходженням філій.

Приклад 5. Підприємство «Сонце» зареєстроване та здійснює свою діяльність у м. Львові, має філії у м. Одесі та м. Харкові. Підприємство сплачує податок на прибуток консолідовано впродовж двох років, у т. ч. протягом 2012 року.

Варіант 1. Підприємство вирішило перейти на загальну сплату податку на прибуток з 2013 року. В такому разі до 1 липня 2012 р. слід повідомити про такий вибір ДПС за своїм місцезнаходженням та ДПС за місцезнаходженням філій (повідомлення подається у довільній формі).

Варіант 2. Підприємство вирішило й у 2013 році залишитися на консолідованій сплаті податку на прибуток. У такому разі подавати повідомлення про консолідовану сплату податку на прибуток до 1 липня 2012 р. не треба.

Якщо філії створено протягом року, то коли можна консолідовано платити податок на прибуток?

Якщо станом на 1 січня звітного року платник податку не мав відокремлених підрозділів, але створив відокремлений підрозділ (підрозділи) в будь-який час протягом такого звітного року, такий платник податку має право прийняти рішення щодо сплати консолідованого податку в такому звітному році. Платник податку повідомляє податкові органи про прийняття рішення протягом 20 днів з моменту його прийняття. У разі прийняття платником податку такого рішення обраний ним порядок сплати податку застосовується до зміни платником податку такого рішення та не потребує щорічного підтвердження (п. 152.4 ПКУ).

Виникає запитання, чи може платник податку, який не мав філії, але у звітному році її відкрив, сплачувати консолідований податок на прибуток вже у звітному році? Вважаємо, що ні. Хоча з наведеного вище абзацу ПКУ й може випливати такий висновок, проте двічі у п. 152.4 згадується, що зміна порядку сплати податку протягом звітного року не дозволяється (але в Єдиній базі податкових знань написано, що ДПАУ не проти такої можливості,дивись далі). На нашу думку, такі платники можуть прийняти рішення у звітному році про консолідовану сплату податку на прибуток на наступний рік, причому у будь-який час протягом року. Хоча це питання потребує докладних роз'яснень контролюючих органів. Якщо для вашого підприємства це питання є важливим — формуйте запит до місцевої ДПАУ і, отримавши позитивну відповідь, застосовуйте її на практиці.

Хто відповідатиме за невчасне перерахування податку на прибуток?

Відповідальність за своєчасне та повне внесення сум податку до бюджету територіальної громади за місцезнаходженням відокремлених підрозділів несе платник податку, у складі якого є такі відокремлені підрозділи.

Якщо виплачуються дивіденди. У разі якщо платник податку, який прийняв рішення про сплату консолідованого податку, сплачує авансовий внесок з податку на прибуток при виплаті дивідендів, такий авансовий внесок сплачується за місцезнаходженням юридичної особи та її відокремлених підрозділів пропорційно до питомої ваги суми витрат відокремлених підрозділів, що враховуються при обчисленні об'єкта оподаткування відповідно до положень цього розділу, в загальній сумі таких витрат платника податку, визначених в останній податковій звітності, поданій таким платником податку (п. 152.4 ПКУ). Iншими словами, якщо головне підприємство сплачує авансовий внесок при виплаті дивідендів, то він повинен розбиватися на частини і зараховуватися до бюджетів як за місцезнаходженням головного підприємства, так і за місцезнаходженням філій.

Приклад 6. Підприємство «Альфа», що розташоване у м. Донецьку, у квітні 2012 року виплачує дивіденди юридичній особі — резиденту в сумі 80000 грн. Авансовий внесок становить 16800 грн (80000 х 21%). Підприємство «Альфа» має у своєму складі філію у м. Львові (витрати філії, що брали участь у визначенні об'єкта оподаткування за I квартал 2012 року, становлять 200000 грн) та філію у м. Севастополі (витрати філії, що брали участь у визначенні об'єкта оподаткування за I квартал 2012 року, становлять 500000 грн). Загальна сума витрат по підприємству «Альфа», що брали участь у визначенні об'єкта оподаткування за I квартал 2012 року, становить 2000000 грн. У такому разі авансовий внесок слід розподілити таким чином:

1) сплата авансового внеску за місцезнаходженням підприємства «Альфа» = 16800 х (2000000 - 500000 - 200000) : 2000000 = 10920 грн;

2) сплата авансового внеску за місцезнаходженням філії у м. Львові = 16800 х (200000 : 2000000) = 1680 грн;

3) сплата авансового внеску за місцезнаходженням філії у м. Севастополі = 16800 х (500000 : 2000000) = 4200 грн.

ЄДИНА БАЗА ПОДАТКОВИХ ЗНАНЬ

ЄДИНА БАЗА ПОДАТКОВИХ ЗНАНЬ

Хто подає та посвідчує розрахунок податкових зобов'язань щодо сплати консолідованого податку — платник податку чи його відокремлений підрозділ?

Розрахунок податкових зобов'язань щодо сплати консолідованого податку на прибуток подають відокремлені підрозділи податкового органу за своїм місцезнаходженням. Формою Розрахунку, затвердженою наказом ДПА України від 24.01.2011 р. №36, зареєстрованим в Міністерстві юстиції України 14.02.2011 р. за №188/18926, передбачено підписи керівника і головного бухгалтера головного підприємства та керівника відокремленого підрозділу.

З якого періоду платник податку, який на 1 січня звітного року не мав відокремлених підрозділів, але створив такий підрозділ протягом звітного року, сплачує консолідований податок i подає звітність?

Відповідно до п. 152.4 ст. 152 Податкового кодексу України від 2 грудня 2010 року №2755-VI (далі — ПКУ) платник податку, який має у своєму складі відокремлені підрозділи, розташовані на території іншої, ніж такий платник податку, територіальної громади, може прийняти рішення щодо сплати консолідованого податку та сплачувати податок до бюджетів територіальних громад за місцезнаходженням таких відокремлених підрозділів, а також до бюджету територіальної громади за своїм місцезнаходженням, визначений згідно з нормами цього розділу та зменшений на суму податку, сплаченого до бюджетів територіальних громад за місцезнаходженням відокремлених підрозділів.

Сума податку на прибуток відокремлених підрозділів за відповідний звітний (податковий) період визначається розрахунково виходячи із загальної суми податку, нарахованого платником податку, розподіленого пропорційно питомій вазі суми витрат відокремлених підрозділів такого платника податку в загальній сумі витрат цього платника податку.

У разі якщо станом на 1 січня звітного року платник податку не мав відокремлених підрозділів, але створив відокремлений підрозділ (підрозділи) в будь-який час протягом такого звітного року, такий платник податку має право прийняти рішення щодо сплати консолідованого податку в такому звітному році. Платник податку повідомляє податкові органи про прийняття такого рішення протягом 20 днів з моменту його прийняття. У разі прийняття платником податку такого рішення обраний ним порядок сплати податку застосовується до зміни платником податку такого рішення та не потребує щорічного підтвердження.

Отже, платник податку, який станом на 1 січня звітного року не мав відокремлених підрозділів, створив відокремлений підрозділ (підрозділи) в будь-який час протягом такого звітного року та прийняв рішення щодо сплати консолідованого податку в такому звітному році, має право сплачувати консолідований податок (подавати відповідну звітність) за результатами звітного (податкового) періоду, в якому прийнято рішення про сплату консолідованого податку, за умови що платник повідомив податкові органи про прийняття такого рішення протягом 20 днів з моменту його прийняття.