Умовні поставки завжди були каменем спотикання під час податкових перевірок: бухгалтери не завжди чітко розуміють суть таких компенсаційних механізмів, а податківці ними марять у кожній другій операції. З 1 липня 2015 р. завдяки змінам до статті 198 ПКУ, яка зробила з податкового кредиту не право, а вже обов'язок платника ПДВ, центр уваги і бухгалтерів, і податківців знову змістився до операцій умовних поставок. З'ясуймо, в чому їхня суть та як працюють їхні основні механізми виходячи з норм п. 198.5 ПКУ.

Яка суть умовних поставок та які операції задіяні

Конкретного визначення умовних поставок ПКУ не містить. Суть умовних поставок зводиться до того, щоб нарахувати ПЗ самому собі після того, як раніше за придбанням, виготовленням товарів, послуг, необоротних активів платник ПДВ відніс суму «вхідного» ПДВ до складу ПК. Цей механізм донарахування самому собі ПЗ з ПДВ регламентовано нормами п. 198.5 (схожий механізм, але за власними правилами, містять і пункти 184.7, 189.9 ПКУ).

Згідно з п. 198.5 ПКУ, платник податку зобов'язаний нарахувати ПЗ за товарами/послугами, необоротними активами (для товарів/послуг, необоротних активів, придбаних або виготовлених до 1 липня 2015 року, — у разі якщо під час такого придбання або виготовлення суми податку були включені до складу податкового кредиту), у разі якщо такі товари/послуги, необоротні активи призначаються для їх використання або починають використовуватися:

а) в операціях, що не є об'єктом оподаткування відповідно до ст. 196 ПКУ (крім випадків проведення операцій, передбачених пп. 196.1.7 ПКУ);

Дія пункту 198.5 ПКУ

Спочатку може скластися враження, що необхідність нарахування ПЗ після попереднього включення ПК з ПДВ стосується тільки тих товарів, послуг та необоротних активів, що були придбані чи виготовлені до 1 липня 2015. Але це не так.

Нагадаємо, що з 01.07.2015 р., завдяки змінам до ст. 198 ПКУ, ПК перестав бути правом платника податків, а став його обов'язком.

Отже, під час придбання або виготовлення товарів, послуг, необоротних активів до 01.07.2015 р. платник податку міг не скористатися правом на ПК, і в цьому разі (і це єдиний виняток!) він не зобов'язаний визнавати ПЗ, використовуючи ці активи в операціях, зазначених у п. 198.5 ПКУ.

Якщо формально прочитати норми п. 198.5 ПКУ, то в ситуації, коли придбання/виготовлення відбулося після 01.07.2015 р., п. 198.5 ПКУ не робить винятків. І платник податку зобов'язаний визнати ПЗ незалежно від того, чи скористався він ПК, чи з якоїсь причини таким ПК при придбанні/виготовленні активів не скористався (через власну помилку під час складання декларації або помилку постачальника під час складання та реєстрації ПН, яка підтверджувала ПК; або ж через рішення скористатися цим ПК у наступних звітних періодах, відповідно до норм п. 198.6 ПКУ). Це формальне прочитання норми п. 198.5 ПКУ. Роз'яснень з цього приводу саме щодо придбань та виготовлень після 01.07.2015 р. наразі немає. Сподіваємося, податківцям стане здорового глузду і вони займуть позицію, побудовану не на формалізмі, а на системному прочитанні норм ПКУ та суті компенсаційних механізмів нарахування ПЗ за умовними поставками з прив'язкою до попереднього включення сум ПДВ до складу ПК.

б) в операціях, звільнених від оподаткування відповідно до ст. 197, підрозділу 2 розділу XX ПКУ, міжнародних договорів (угод) (крім випадків проведення операцій, передбачених пп. 197.1.28 ПКУ);

в) в операціях, що здійснюються платником податку в межах балансу платника податку, у тому числі передача для невиробничого використання, переведення виробничих необоротних активів до складу невиробничих необоротних активів;

г) в операціях, що не є господарською діяльністю платника податку.

Отже, список складається з чотирьох категорій операцій. Тільки під час операцій цих категорій платник ПДВ зобов'язаний донарахувати собі ПЗ з ПДВ. І фантазії та домисли перевіряльників ніяк не можуть розширити перелік цих категорій.

Суть умовної поставки зводиться до того, щоб виходячи з бази оподаткування відповідно до п. 189.1 ПКУ нарахувати ПЗ, скласти на ім'я платника ПДВ не пізніше останнього дня звітного (податкового) періоду податкову накладну і зареєструвати її в ЄРПН протягом наступних 15 календарних днів.

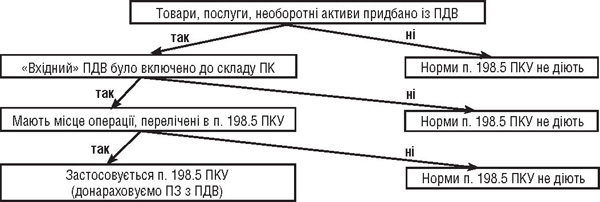

Суть операції умовної поставки, якщо платник податку скористався ПК, зводиться за п. 198.5 ПКУ фактично до компенсаційної функції (див. схему): маєте ПК, але використовуєте актив в одній із чотирьох категорій операцій, — донараховуйте ПЗ з ПДВ.

Схема

Алгоритм застосування п. 198.5 ПКУ

Чи виникає цей обов'язок, якщо платник ПДВ із якихось причин не включив суму ПДВ до складу ПК? Ні, якщо підприємство не включило суму ПДВ до складу ПК (увага: штрафу за невключення сум ПДВ до складу ПК чинним законодавством не передбачено!), обов'язку нараховувати ПЗ з ПДВ на підставі норм п. 198.5 ПКУ підприємство не має. Такий висновок податківців міститься у їхньому листі від 07.08.2015 р. №29168/7/99-99-19-03-02-17 (див. «ДК» №33-34/2015) та в ЗІР у підгатегорії 101.16. Але, увага, цей висновок стосується тільки товарів/послуг, необоротних активів, придбаних або виготовлених до 1 липня 2015 року. Чи діє такий самий механізм із прив'язкою до попереднього включення сум ПДВ до складу ПК за придбанням вже після 1 липня 2015 р., податківці своєї точки зору наразі не озвучили. Але виходячи з логіки системного аналізу норм ПКУ, якщо підприємство не включило суму ПДВ до складу ПК, то обов'язку нараховувати ПЗ з ПДВ на підставі норм п. 198.5 ПКУ у підприємства бути не повинно.

Якщо після нарахування ПЗ за нормами перших п'яти абзаців п. 198.5 ПКУ має місце зворотна ситуація й актив знову починає використовуватися в оподатковуваних операціях у межах госпдіяльності (у тому числі через переведення невиробничих необоротних активів до складу виробничих необоротних активів), платник податку може зменшити суму попередньо нарахованих ПЗ на підставі виписаного та зареєстрованого в ЄРПН РК (абз. 6 п. 198.5 ПКУ).

Відображаємо у звітності

Суми «вхідного» ПК з ПДВ з 1 липня 2015 р. відображаємо в таких рядках:

— у рядку 10.1.1 — якщо придбані товари/послуги були оподатковані постачальником за ставкою податку 20%;

— у рядку 10.1.2 — якщо придбані товари/послуги були оподатковані за ставкою податку 7%;

— у рядку 11.1 — якщо придбані товари/послуги були оподатковані за ставкою податку 0%.

А от рядки 10.2, 11.2, 13, 14 та 15 із зазначеної дати заповненню не підлягають. Таку позицію податківці озвучили у вищезгаданому листі від 07.08.2015 р. №29168/7/99-99-19-03-02-17.

За підсумками проведення в обліку умовної поставки донараховані ПЗ з ПДВ мають знайти своє відображення в рядках:

— у рядку 1.1 — якщо донарахування були здійснені за ставкою податку 20%;

— у рядку 1.2 — якщо донарахування були здійснені за ставкою податку 7%.

Як нараховувати ПЗ

Нарахування ПЗ з ПДВ на підставі норм п. 198.5 ПКУ, за якими виписано податкову накладну, оформлюється бухгалтерською довідкою. Коли саме треба нараховувати ПЗ? Є два варіанти.

У разі коли товари, послуги чи необоротні активи придбаваються з метою використання їх в операціях, перелічених в абзацах другому — п'ятому п. 198.5 ПКУ, не пізніше останнього дня місяця, коли мало місце таке придбання, платник ПДВ нараховує собі ПЗ. Тобто фактично маємо одну ПН на «вхідний» ПК, а другу ПН цією ж датою — на суму донарахованого ПЗ.

Якщо ж товари, послуги чи необоротні активи придбаваються в межах госпдільності, а згодом за такими активами виявляються операції, перелічені в п. 198.5 ПКУ, не пізніше останнього дня місяця, коли мало місце їх фактичне використання у таких операціях, платник ПДВ має донарахувати собі ПЗ. База для нарахування ПЗ визначається за загальним правилом п. 189.1 ПКУ:

за товарами/послугами — виходячи з вартості їх придбання;

за необоротними активами — виходячи з балансової (залишкової) вартості, що склалася станом на початок звітного (податкового) періоду, протягом якого здійснюються такі операції (у разі відсутності обліку необоротних активів — виходячи зі звичайної ціни).

У бухобліку з донарахованими податковими зобов'язаннями не все так однозначно. Якщо виходити з того, що донараховані ПЗ «скасовують» вплив ПДВ, включеного до складу ПК, то логічно на суму таких податкових зобов'язань збільшити первісну вартість активів Д-т 10, 11, 28, К-т 641/ПДВ (п. 9 П(С)БО 9, п. 8 П(С)БО 7, п. 11 П(С)БО 8).

Наприклад, згідно з п. 9 П(С)БО 9, суми непрямих податків, які не компенсуються їх платнику, включаються до первісної вартості запасів та необоротних активів. Що таке «компенсація» непрямих податків, ані П(С)БО 9, ані ПКУ не визначають (у п. 11 П(С)БО 8 згадуються «непрямі податки, які не підлягають відшкодуванню»). Але на практиці під цим розумілося право на зменшення на суму такого «вхідного» ПДВ суми грошового зобов'язання з цього податку відповідного звітного періоду (простіше кажучи, суми податку до сплати в бюджет) або право на отримання бюджетного відшкодування з ПДВ. Оскільки завдяки визнанню ПЗ згідно з п. 198.5 ПКУ сума такого «вхідного» ПДВ нівелюється, тож, на думку автора, сміливі платники податку можуть включити її до первісної вартості придбаного/виготовленого активу.

Але з 1 липня включення суми ПДВ до складу ПК є вже не правом платника ПДВ, а його обов'язком, тобто права на таке збільшення на етапі придбання (в разі якщо платник податку передбачає використати активи в оподатковуваних операціях у межах господарської діяльності) немає. Тому якщо його й робити, то в тому періоді, у якому було визнано ПЗ з ПДВ, а це, з огляду на норми п. 198.5 ПКУ, можуть бути різні податкові періоди.

Якщо з товарами та послугами це можна зробити, але доведеться згадувати про долю «вхідного» ПДВ і, враховуючи іноді досить складний спосіб обліку таких активів, визначати наново їх первісну вартість, то змінювати первісну вартість необоротних активів після досить тривалого часу їх експлуатації якось нелогічно.

Тому автор пропонує списувати донараховані ПЗ з ПДВ на поточні витрати підприємства: субрах. 949 — якщо йдеться про оборотні активи чи послуги, або субрах. 977 — якщо донарахування стосується необоротних активів.

Якщо матиме місце їх повернення для використання в оподатковуваних операціях госпдіяльності, зроблені при донарахуванні ПЗ з ПДВ проведення треба буде відсторнувати.

Зведена ПН та особливості її заповнення та реєстрації

Норми п. 198.5 ПКУ зобов'язують платника податків скласти не пізніше останнього дня звітного (податкового) періоду і зареєструвати в ЄРПН у строки, встановлені ПКУ для такої реєстрації, зведену податкову накладну. Які ж це строки і в чому полягають особливості заповнення такої ПН?

За загальним правилом п. 201.10 ПКУ, реєстрація ПН та/або РК до ПН у ЄРПН здійснюється не пізніше п'ятнадцяти календарних днів, наступних за датою їх складання. Пунктом 39 підрозділу 2 розділу XX ПКУ було продовжено термін реєстрації в ЄРПН податкових накладних/розрахунків коригування, дата складання яких припадає на період з 1 липня 2015 року до 30 вересня 2015 року (включно). Зараз цей строк добігає кінця, тому потрібно буде чітко відслідковувати 15-денний строк після виписування зведеної ПН (15-й день наступного звітного місяця після виписування зведеної ПН).

У листі від 07.08.2015 р. №29163/7/99-99-19-03-02-17 (див. «ДК» №33-34/2015) податківці дають вказівки щодо заповнення основних реквізитів зведеної ПН (таблиця 1).

Таблиця 1

Особливості заповнення реквізитів зведеної ПН

|

Показник

|

Порядок відображення

|

| Тип причини | 04, 06, 08, 09, 13 |

| Індивідуальний номер покупця | 400000000000 |

| Найменування | Власні дані платника ПДВ |

| Графа 2 «Дата виникнення податкового зобов'язання (постачання, оплати)» | Дата складання такої податкової накладної (не пізніше останнього дня звітного періоду) |

| Графа 3 «Номенклатура товарів/послуг продавця» | Можуть зазначатися номери та дати податкових накладних, отриманих від постачальників за придбаними товарами/послугами, необоротними активами, які використані (призначені для використання) в неоподатковуваних операціях чи не в господарській діяльності* |

| Графа 4 «Код товару згідно з УКТ ЗЕД» | Не заповнюється* |

| Графа 5.1 «Умовне позначення» | грн |

| Графи 5.2, 6, 7, 10, 11 та 12 | Не заповнюються |

| Графи 8 та/або 9 | Загальна вартість/загальна частина вартості товару/послуги, необоротного активу, на яку нараховується податок відповідно до пункту 198.5 статті 198 розділу V Кодексу залежно від розміру ставки (20 чи 7 відсотків), яка нарахована при їх придбанні |

| * Такі вказівки дають податківці в листі від 07.08.2015 р. №29163/7/99-99-19-03-02-17, але, оскільки відповідних змін до порядку складання ПН не вносилося, радимо все-таки розписувати окремі номенклатури товарів (тим більше що посилання в номенклатурі на ПН, з якої ПЗ на підставі п. 198.5 ПКУ нараховуються не на всю номенклатуру, а тільки на частину, є недоречним) та зазначати код згідно УКТ ЗЕД, коли йдеться про імпортні та підакцизні товари. | |

Приклад Платник ПДВ придбав автомобіль за 180000 грн, у т. ч. ПДВ, і ввів його в експлуатацію як об'єкт ОЗ. На 01.09.2015 р. залишкова вартість становила 100000 грн (сума умовна), з цієї дати платник почав використовувати автомобіль не у господарській діяльності. Бухгалтерський та податковий облік такої операції див. у таблиці 2.

Таблиця 2

Бухгалтерський та податковий облік операції з придбання та передачі необоротного активу поза межі господарської діяльності

|

Суть операції

|

Бухгалтерський облік

|

Сума, грн

|

Коригування фінансового результату

|

||

|

Д-т

|

К-т

|

Збільшення

|

Зменшення

|

||

| Придбано автомобіль |

152

105 |

631, 685, 377

152 |

150000

150000 |

—

|

—

|

| Відображено ПК з ПДВ |

641/ПДВ

|

631, 685, 377

|

30000

|

—

|

—

|

| Нараховано ПЗ з ПДВ за приписами п. 198.5 ПКУ на основі балансової (залишкової) вартості 100 тис. грн (обидва варіанти відображення в обліку) |

105

|

641/ПДВ

|

20000

|

—

|

—

|

|

977

|

641/ПДВ

|

20000

|

—

|

—

|

|

Юлія КЛОВСЬКА, головний редактор